我国高端石化材料在新能源领域的应用及市场研究

杨惠馨,吕晓东,隋谨伊,李超,赵睿,李雪

(中国石化集团经济技术研究院有限公司,北京 100029)

“十四五”时期,我国新能源产业预计将以年均19%的速度增长。目前,新能源行业涉及的高端石化材料自给率仅为60%~70%,仍具有较大的国产化潜力。在碳达峰、碳中和背景下,我国能源结构处于由化石能源向风、光、氢等新能源转变的关键时期,高端石化材料也将成为传统石化企业转型升级的重要抓手,助力我国新能源产业发展。

2022年,我国风能、太阳能和氢能领域高端石化材料消费规模约230万吨。其中,80%以上需求来自光伏产业,需求量最大的是光伏行业封装胶膜和背板材料,约占三个行业高端石化材料需求总量的三分之二;氢能产业石化材料需求最少但增速最快。预计2030年,我国风能、太阳能和氢能领域高端石化材料消费规模将达450万吨左右。

1 风能产业链

1.1 风能产业整体情况

2022年全球新增风电装机量约78 GW,其中陆上风电约69 GW,海上装机约9 GW;预计2025年全球新增风电装机量将达135 GW[1]。

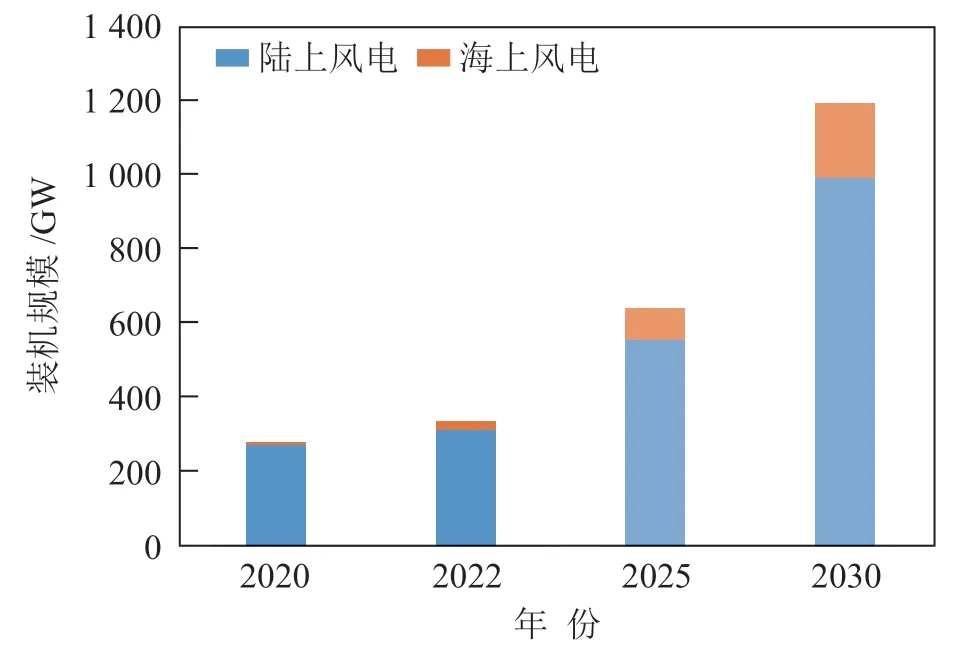

随着全球能源转型的加速推进,我国风电行业发展前景广阔。据中国可再生能源学会风能专业委员会数据,2022年我国风电新增装机量约49.8 GW[2];预计“十四五”期间,国内风电装机量年均增加70 GW左右,2025年达到650 GW;;2025—2030年年均新增约100 GW,2030年达到1 200 GW左右。我国风电装机规模及预测见图1。

图1 我国风电装机规模现状及预测

风能产业主要包括上游原料生产、中游部件制造和整机组装、下游运营三大环节[3]。石化材料主要应用于中游的风机制造,风机主要由叶片、机舱、塔筒、电缆等组成[4]。2022年我国风能材料高端消费规模约45万吨,涉及30余种材料产品。预计随着装机量大幅提升,“十四五”期间相关材料消费年均增速约为12%;“十五五”期间,风能行业整体材料消费年均增速有望达9%左右。风能产业链主要石化材料需求及预测见表1。

表1 风能主要石化材料需求 万吨

1.2 风能产业链主要石化材料应用及市场情况

1.2.1 叶片材料

风机叶片主要由外壳、主梁、腹板、芯材和涂层等构成,如图2所示。

图2 风机叶片示意结构及材料

通常90米以上叶片的梁、梁帽、腹板全部使用碳纤维材料;但部分小尺寸或超大尺寸叶片也有局部使用碳纤维增强、其余部分使用玻纤的设计[5]。由于碳纤维成本较高,随着高强玻璃纤维性能不断提升,碳纤维市场渗透率增长放缓。目前90%以上的风电叶片使用环氧树脂作基体;灌注成型中还需使用脱模布、导流网隔离膜、真空袋等大量过程用料。结构胶作为粘合叶片、主梁和腹板的重要材料,主要为环氧树脂体系。

芯材约占叶片重量的4%~7%,材料主要包括巴沙木、聚氯乙烯(PVC)、聚对苯二甲酸乙二醇酯(PET)以及聚醚酰亚胺(PEI)、苯乙烯–丙烯腈共聚物(SAN)等。目前市面主流风机叶片厂商广泛采用巴沙木作为主夹芯材料,PVC泡沫作为辅助材料[6]。由于巴沙木价格快速上涨且PVC泡沫供应紧张,PET泡沫成为新的发展趋势。

目前,风机叶片涂层结构主要分为腻子、底漆和面漆。聚氨酯涂层体系因具较强的附着力和耐油耐磨性而应用最为广泛。目前溶剂型聚氨酯体系占据绝对主流,随环保要求提高,未来将逐渐向水性聚氨酯体系发展。

1.2.2 机舱材料

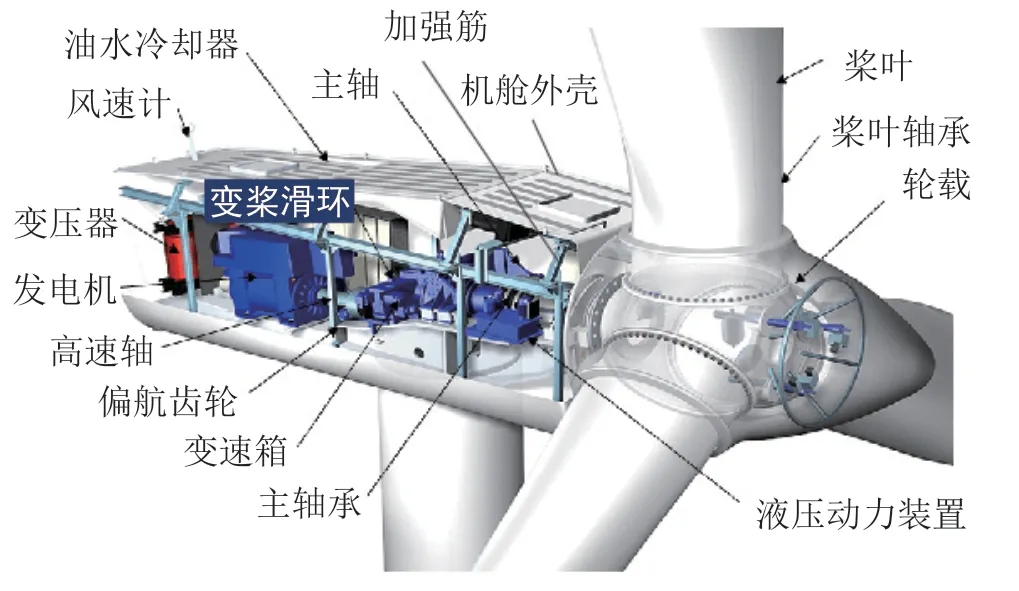

风力发电机机舱主要由机械元件和设备构成,石化材料相关部件主要集中在外壳部分;同时,由于涉及到密封和机械运行,还有合成润滑油脂、密封胶以及涂料的使用。风力发电机机舱结构见图3。

图3 风力发电机机舱结构

风力发电机机舱典型外壳主要由环氧树脂和玻纤组成;成型工艺与叶片相似,也需要过程用材。此外,机舱内部一般以“预埋–树脂灌注”方式用加强筋加强,近年也有采用PVC芯材进行加强的方式。据测算,机舱用环氧树脂基料约19万吨,芯材3.2万吨,预计2030年将分别提升至1.5万吨和7.3万吨左右。

由于风机多处于环境恶劣地区,对润滑油的品质要求很高,多为PAO润滑油。机舱中主齿轮箱需润滑油最多,但随着无齿轮箱风机以及磁浮轴承的增多,单机润滑油用量有减少趋势。目前,国内风机用PAO润滑油需求规模约为2万吨左右,随着风能行业快速发展以及装机规模扩大,预计2030年将增至4万吨左右。

1.2.3 塔筒和基础材料

风电塔筒和基础结构多样,特别是海上基础结构,包括单桩、导管架、多桩以及漂浮式等多种类型。塔筒和基础结构主要为金属,石化产品的消费主要集中在内外层涂料和灌浆料上。多桩海上风机结构见图4。

图4 多桩海上风机示例

风电塔筒和桩基内外涂料体系多样,以环氧树脂漆为主。根据估算,我国风电塔筒基础涂料用树脂约1万吨左右。

导管架与基础桩之间通过高强度灌浆料连接固定,目前海上风机基础主要采用水泥基材料灌浆连接。单个风力发电机组灌浆料的使用量根据套筒直径、海洋环境和海床条件的不同而有所不同。2022年,海上风电用灌浆料市场约8~10万吨,2030年或增至20万吨以上。

1.2.4 电缆材料

风能产业电缆主要分为陆上电缆和海上电缆。目前陆上电缆相关绝缘料原料国内均可满足,海上电缆对于绝缘性能要求更高,该文仅关注高压及超高压海缆所需高端材料。

海上风电电缆分为塔间电缆、集电电缆和外送电缆等,不同电缆对应不同的电压、冗余以及材料要求。目前我国海上风电项目以离岸距离小于50千米、装机容量20~40万千瓦的近海项目为主;海缆高端材料消费主要以XLPE为主,110 KV以上消费规模约为1~2万吨,2030年将增至2万吨以上,其中高压及超高压XLPE国内多数依赖进口,进口产品主要来自北欧化工。

2 光伏产业链

2.1 光伏产业整体情况

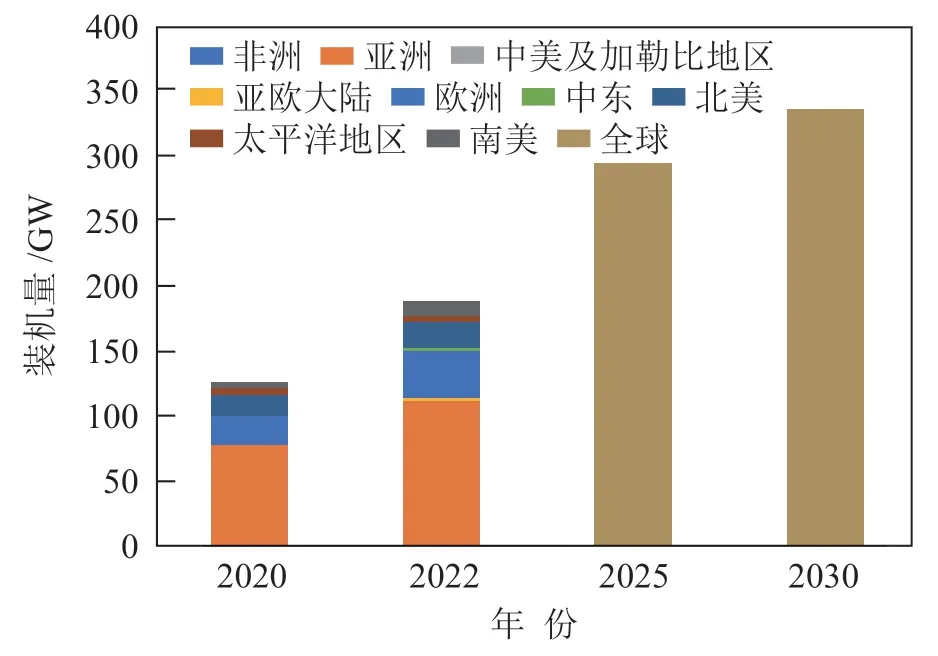

2022年,全球光伏新增装机量191.5 GW[7],其中,增量主要来自亚洲地区,占新增装机总量的58.5%。2022年,我国光伏新增装机量87.4 GW,装机总量增至392.6 GW。其中,集中式光伏新增36.3 GW,同比增长41.8%;分布式光伏新增51.1 GW,同比增长74.5%。2017—2022年年均增速24.6%。据中国光伏行业协会预测,“十四五”期间,国内光伏装机量年均增长94 GW,2025年光伏累计装机量将达720 GW;2025—2030年,年均新增装机规模将在120 GW左右。全球及中国光伏新增装机量及预测见图5和图6。

图5 全球光伏新增装机量现状及预测

图6 中国光伏新增装机量及预测

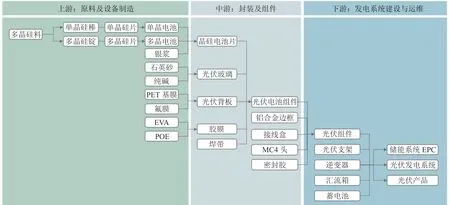

光伏产业链主要包括上游原料及设备制造、中游封装以及下游电场建设与维护三个部分。原料主要包括光伏硅料、光伏胶膜料、背板料和设备材料等;封装组件主要由电池片、封装胶膜、背板构成;光伏电站主要分为集中式和分布式。光伏产业链见图7。

图7 光伏产业链

石化材料主要用于封装胶膜、背板以及其他组件零部件的制造。目前,我国是全球最主要的组件出口国[8],光伏产业较为成熟,市场规模约3 500余亿元,其中材料环节市场空间最大。据测算,2022年我国光伏产业链石化材料需求近190万吨;随着光伏行业快速发展,预计2030年将增长至350万吨左右。我国光伏产业链高端石化材料需求及预测见表2。

表2 光伏产业主要石化材料需求 万吨

2.2 光伏产业链主要石化材料应用及市场情况

光伏产业链中,胶膜、背板及建筑光伏对石化材料的需求量最大。

2.2.1 光伏级胶膜材料

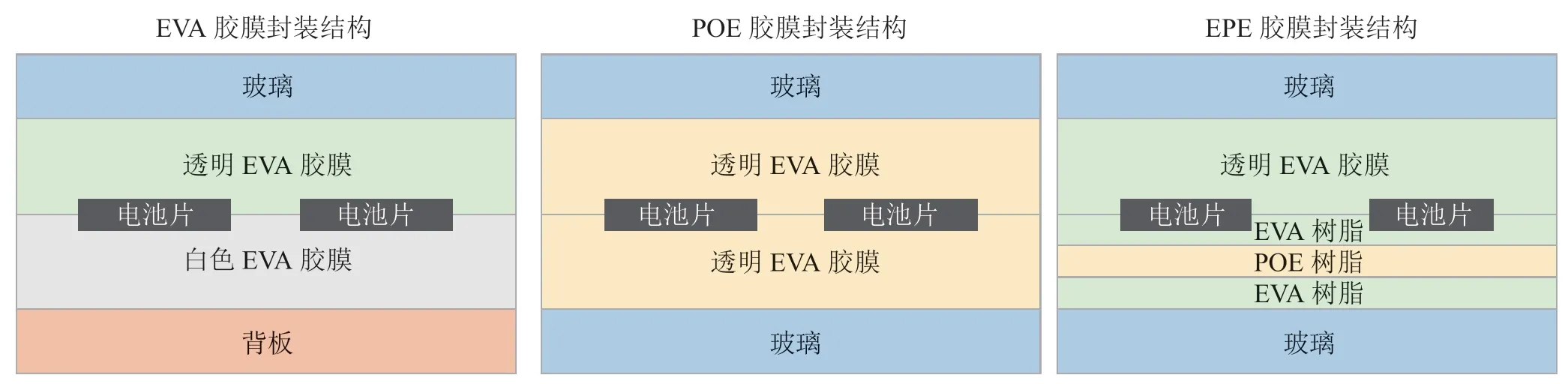

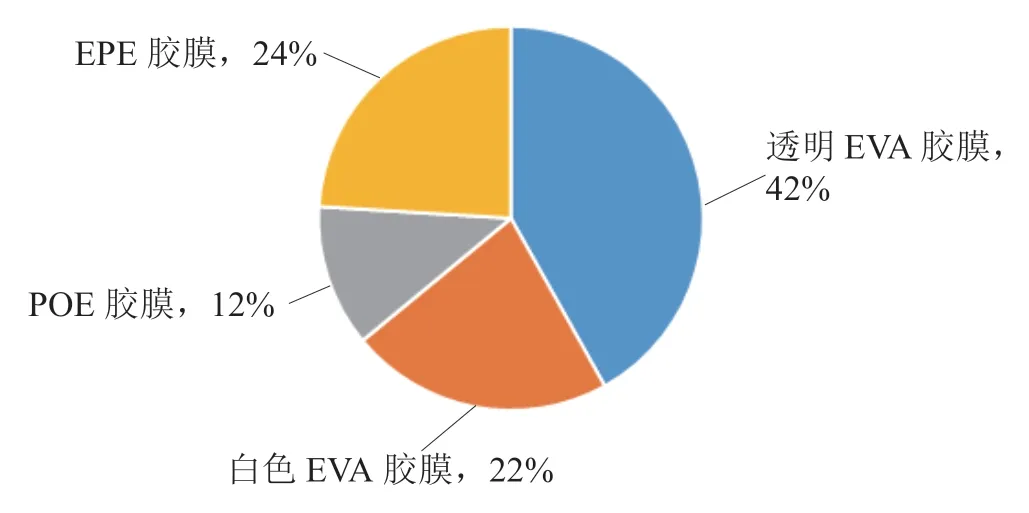

目前,市场上封装材料主要有透明EVA胶膜、白色EVA胶膜、聚烯烃(POE)胶膜、EPE(EVAPOE-EVA)胶膜及其他封装胶膜(包括PDMS/Silicon、PVB、TPU胶膜等)。其中,EVA胶膜是主流封装用材,2022年EVA胶膜约占总封装胶膜64%,其次是EPE胶膜和POE胶膜,分别约占12%和24%。光伏胶膜封装结构见图8。

图8 光伏胶膜封装结构

“十四五”期间,光伏胶膜材料需求总量将持续快速增加。虽然后疫情时代全球经济面临增速放缓、高通货膨胀等风险,但全球能源结构向多元化、清洁化、低碳化转型的趋势不可逆转。预计“十四五”期间,全球光伏行业仍具较高的发展潜力,新增装机量和替换装机量将在未来几年持续支撑光伏行业需求。

2022年光伏胶膜市场占有率见图9。从胶膜材料结构来看,随着双玻组件市场占比逐渐增加,透明EVA胶膜、POE胶膜和EPE胶膜的需求占比将逐渐提高。

图9 2022年我国光伏胶膜市场结构

2022年,我国EVA产能持续扩张,同比增长21%至202.2万吨/年;产量约156万吨,同比增长59.5%。2022年我国光伏料产量在28万吨左右。受生产技术限制,近年我国新增装置中能实际生产光伏料的企业较少。短期内光伏料市场依然以斯尔邦为龙头,其次是联泓和宁波台塑。目前,全球POE产能基本被国外企业垄断,我国POE完全依赖进口。但国内已有多家企业攻关POE技术,其中万华化学已完成中试,预计2024年年产20万吨POE装置投产;此外,茂名石化、斯尔邦、卫星石化、惠生工程都提出规划POE项目或已处于中试阶段,POE国产化进程有望加快。

据国家能源局统计,2022年我国光伏行业需求持续旺盛,新增装机规模87.41 GW,同比增长59.27%。光伏行业正进行新一轮大规模产能投放。2022年我国光伏级EVA和POE树脂需求分别约为130万吨和22万吨;据光伏行业协会预测,2025—2030年年均新增光伏装机在120 GW左右,预计2030年光伏级EVA、POE需求将分别增至220万吨和50万吨。

2.2.2 光伏背板材料

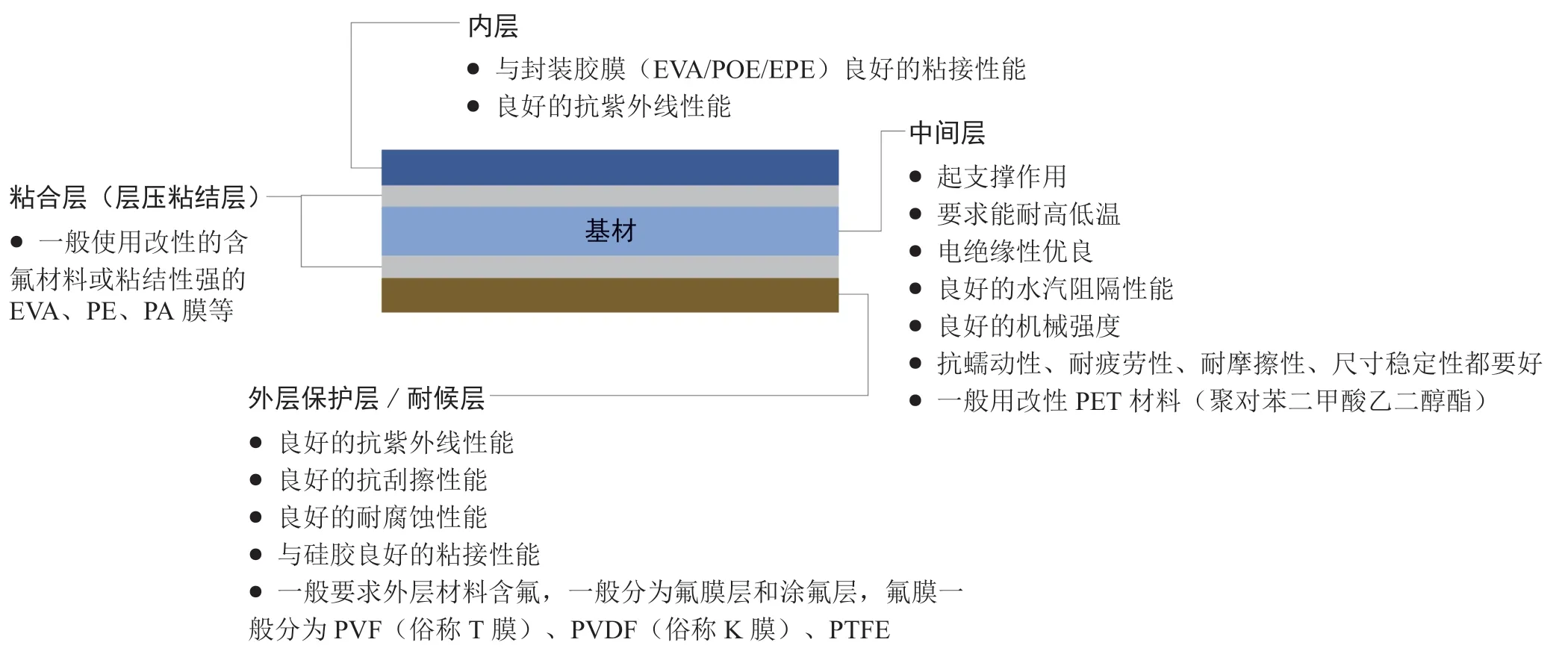

光伏背板是光伏组件背面的封装材料,处于光伏组件最底层,主要用于单玻组件。光伏背板主要作用是对电池片形成保护支撑,抵抗湿热等环境对电池片、EVA胶膜等材料的侵蚀。背板的绝缘、阻水、耐老化等质量性能对光伏电池板产品耐用度、发电效率方面有较大影响。

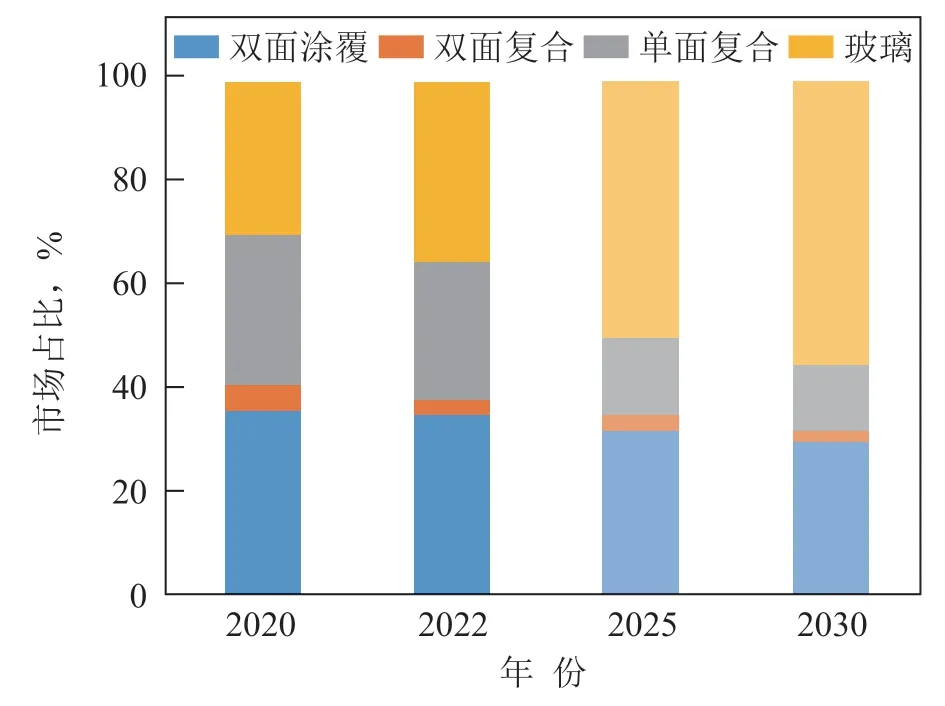

目前市场上背板主要分为有机高分子类和无机物类,有机高分子类包括双面含氟、单面含氟和不含氟三类,无机物类主要为玻璃[9]。目前,高品质太阳能电池组件的背板基本都使用含氟材料来保护PET基膜,按照氟材料的形态和成分不同可分为以下几类:氟材料以氟膜的形式通过胶粘剂双面复合在PET基膜上,为双面复合型背板;以含氟树脂的形式通过特殊工艺直接双面涂覆在PET基膜上,为双面涂覆型背板;基膜一面复合一面涂覆的为涂覆/复合型背板。光伏背板结构见图10。

图10 光伏背板结构示例

2022年,按目前背板及氟膜涂覆厚度测算光伏背板基膜PET树脂需求量约26.4万吨,PVF和PVDF需求均约为1万吨。预计2030年,背板用PET、PVF和PVDF材料需求分别增至约60,1.8,2.3万吨。我国背板类型市场结构及预测见图11。

图11 我国背板类型市场结构及预测

2.2.3 建筑光伏材料

光伏建筑组合(BAPV,Building Attached Photovoltaic)指将光伏设备附着在建筑上的技术,为目前主流的光伏建筑类型。光伏建筑一体化(BIPV,Building Integrated Photovoltaic)指将光伏产品集成到建筑上[10]的方案,既是发电装置也是建筑外部结构的一部分,可以有效降低成本又兼顾美观。目前BIPV行业处于起步阶段。

光伏幕墙是用特殊的树脂将太阳电池粘贴在玻璃上,镶嵌于两片玻璃之间,通过电池可将光能转化成电能。除发电外,光伏幕墙还具有明显的隔热、隔音、安全、装饰等功能,是一种绿色产品,与环境有很好的相容性。光伏幕墙的基本结构见图12。

图12 光伏玻璃幕墙结构

光伏建筑一体化对功能膜的要求较高,因为除了利用建筑体发电外,还要考虑建筑物的安全。由于EVA膜片制作的组件受紫外线照射容易老化、发黄、抗张强度及粘结力下降,其安全性能远达不到要求,越来越多的国家禁止EVA膜片制作的层压玻璃应用在建筑幕墙上。因此,性能更好的PVB膜片逐步应用于太阳能光伏建筑一体化。2022年,我国PVB薄膜需求约2.7万吨,预计到2030年,PVB薄膜需求量将增至5.8万吨。

3 氢能产业链

3.1 氢能产业整体情况

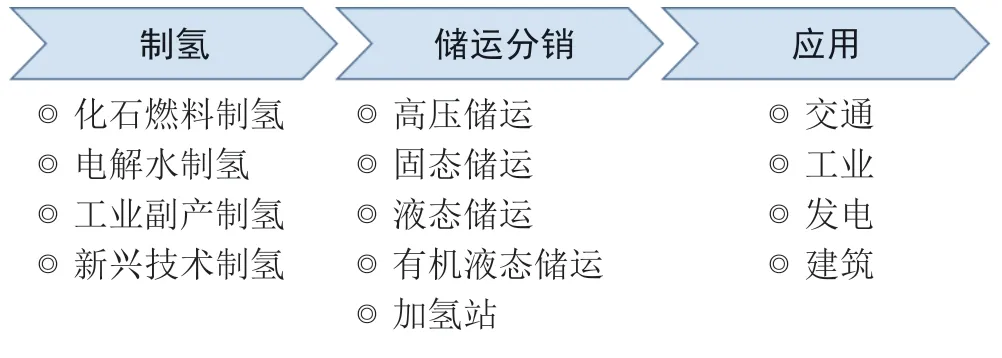

氢能是一种清洁的二次能源,是我国能源转型的重要载体,已正式纳入我国能源战略体系[11]。氢能产业链主要分为上游制氢、中游储运分销和下游应用三大环节。每个环节涉及工艺路线繁多,如图13所示,大量技术仍处于商业化初期阶段。

图13 氢能示意产业链

3.2 氢能产业链主要石化材料应用及市场情况

2022年,我国氢能产业链整体材料需求量约6 741吨;其中氢储运环节所需的石化材料最多,约占材料需求总量的99%。氢能产业链中的关键石化材料主要包括质子交换膜和碳纤维,如表3所示。

表3 氢能产业链高端石化材料需求及预测 吨

3.2.1 生产环节石化材料

目前,我国约80%以上的氢气由各类化石原料制得,电解水制氢不足1%,其余均来自工业副产氢气;远期,化石原料制氢仍将存在,并将与CCUS等结合成为蓝氢主要来源,同时电解水制氢份额将大幅提升;而传统工业副产氢份额将略有下降。

电解水制氢主要有碱性电解(AWE)、质子交换膜(PEM)电解、固体氧化物(SOEC)电解三种技术路线[12]。此外阴离子交换膜(AEM)技术凭借低成本和简单、高效,成为新兴研发技术之一。近年来,全球新增电解槽装机以PEM电解槽装机为主。

PEM水电解电池的主要组件是膜电极(MEA)、集电器(气体扩散层)和隔板。最常用的膜是全氟磺酸聚合物膜,密封垫一般以EPDM为主体,采用氟树脂复合等方式作为外壳,且需用特殊胶黏剂粘结密封垫。2022年,我国电解槽质子交换膜需求量约为0.3吨,EPDM密封垫需求量约0.2吨;预计2030年两者将分别增至106吨和47吨。

除用于工业产氢分离外,大量氢气/天然气混输管道终端需要进行氢气分离才可以使用。除无机膜材料外,目前工业应用的氢气分离膜基础材料主要为聚酰胺、聚酰亚胺以及聚砜膜,多数需要二次改性或者涂覆。全球氢气分离技术供应商主要有三家,包括空气产品、液态空气和宇部化学,其多数产品据称寿命可以长达10年以上,如表4所示。

表4 主要工业化聚合物膜材料

2022年,我国氢能产业在分离环节需要的化工材料约10吨,其中PSF膜3吨、PI膜6吨、PA膜约1吨。预计2030年,氢气分离环节膜材料需求将增至15吨。

3.2.2 储运环节石化材料

目前,氢能最主要的存储方式包括高压气态储氢、低温液态储氢和固态储氢,其中应用广泛、技术最为成熟的存储方式是高压气态储氢[13],因此轻质、耐高压的储氢罐是关键。车载储氢瓶的市场需求受应用车型、储氢瓶容积、储氢瓶压力、单套系统瓶数等因素影响。2022年,我国储氢瓶需求量约7.4万个,以35 MPa/140 L为主,约占市场份额的85%左右;未来,国内储氢瓶有向大容积、多瓶组和高压转变的趋势;预计2030年前后,我国90%以上的储氢瓶将转换为70 MPa IV型瓶。

目前,我国储氢瓶高端材料需求规模不及万吨,其中70%的碳纤维依赖进口,主要来自日本东丽、日本东邦、韩国SK等企业;国内碳纤维厂家T700型号产品性能较为稳定,已逐步在国内储氢瓶上使用。据测算,2022年,我国车载储氢瓶材料需求约6 716吨;预计2030年将增长至78 883吨。

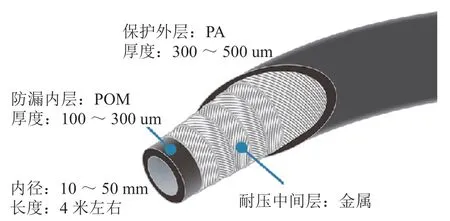

目前,国内加氢站加氢机多为35 MPa,70 MPa产品核心部件多来自进口,加氢枪及管路也基本为进口产品[14]。加氢机使用的石化材料除少量密封件外(多为FKM),主要用于加氢管路。其中,加氢枪管路一般由6~8层构成,内层多为POM材料,也可以使用EVOH、PEN、PA6、PA66等材料,外层多为PA材料,也可以使用马来酸改性PP和PE、PPS、PA6T等材料。87.5 MPa加氢枪管结构见图14。

图14 87.5 MPa加氢枪管示意结构

截止2022年底,我国建成运营加氢站358座,按照规划到2025年将形成1 000座左右的规模,2030年将达5 000座;2022年,我国加氢枪管用非金属材料约0.4吨,预计2030年将增至3吨。

3.2.3 氢燃料电池石化材料

氢燃料电池一般分为六大类,如表5所示以PEMFC为绝对主流,约占出货量的80%以上,SOFC和PAFC各约占10%左右。燃料电池主要用于车载、固定电站以及便携电源等应用场景,其中车载需求约占PEMFC总需求量的80%左右。

表5 氢燃料电池种类

氢燃料电池工作原理是氢气通过燃料电池的负极当中的催化剂(铂)分解成电子和氢离子(质子)。其中,质子通过质子交换膜(Proton Exchange Membrane)到达正极和氧气反应生成水并放热,电子则从负极通过外电路流向正极产生电流[15]。膜电极组件(MEA)是氢燃料电池电堆的重要组成部分,主要由碳纸、催化层和质子交换膜构成。

碳纸是一种在高温下经热处理的多孔碳纤维和碳的复合材料,一般以短切纤维为主。目前,国内无法生产碳纤维含量60%以上的碳纸。按市场主流厚度及碳纸密度测算,2022年我国MEA碳纸用材约6吨,预计2030年将增长至89吨。

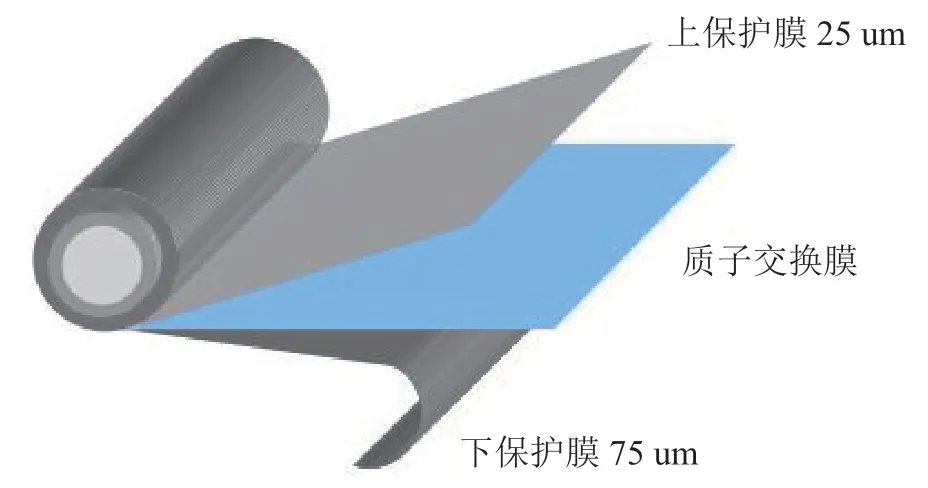

全氟磺酸膜(PFSA)是最常用的商业化质子交换膜。车载氢燃料电池所用质子交换膜目前主要是来自Gore公司的Gore-Select系列膜,厚度在5~12 μm。质子交换膜出厂时是一种三层结构,即上保护膜、下保护膜和中间的质子交换膜,如图15所示。上下两层保护膜均为特殊处理过的低灰分一次性聚酯保护膜,两层保护膜在使用时需要剥离。按照目前市场主流厚度计算,2022年我国质子交换膜和保护膜材料需求量分别约为4吨和26吨,预计2030年将分别增至59吨和414吨。

图15 质子交换膜保护用膜结构

4 结论

到2030年,我国以风、光、氢为代表的新能源产业将以年均20%左右的速度增长,对高端石化材料的需求规模将从2022年的230余万吨增长至450余万吨。光伏行业是最大的消费领域,约占材料总需求的八成以上;分产品看,EVA胶膜和PET背板膜需求量最大,其次是PVF膜、POE膜、EMC和环氧树脂。整体来看,目前我国新能源高端石化材料自给率60%~70%,仍有较大的国产替代空间,石化企业应加大相关材料研发,特别是需求潜力大、制约行业发展的关键材料,为我国能源向多元化、清洁化、绿色化发展积蓄力量。