“双支柱”对跨国公司避税行为影响探讨

——以阿里巴巴公司为例

吴 俊,朱灵通

(浙江科技学院 经济与管理学院,浙江 杭州 310023)

1 引言

随着社会时代的变化与信息技术的发展,反避税制度也要求与时俱进。2021年,BEPS行动计划提出“双支柱”方案,为出现的国际避税新问题提供了新的解决思路。“双支柱”主要由“支柱一”(征税权划分新规)和“支柱二”(全球最低税负制)两部分内容组成,以此应对数字化税收挑战,开启全球反避税新征程。“双支柱”旨在寻求解决数字经济下的国际方避税难题的共识性方案。“双支柱”部分内容将于2023年开展。

阿里巴巴作为世界知名大型互联网企业,主要业务涉及数字贸易和数字金融等多个数字经济类别,其避税行为必定受“双支柱”的影响。“双支柱”内容现已基本确认,分析“双支柱”对阿里巴巴避税行为影响,对跨国公司及时调整税收筹划策略、调整经营战略有促进作用。

2 “支柱一”的主要内容

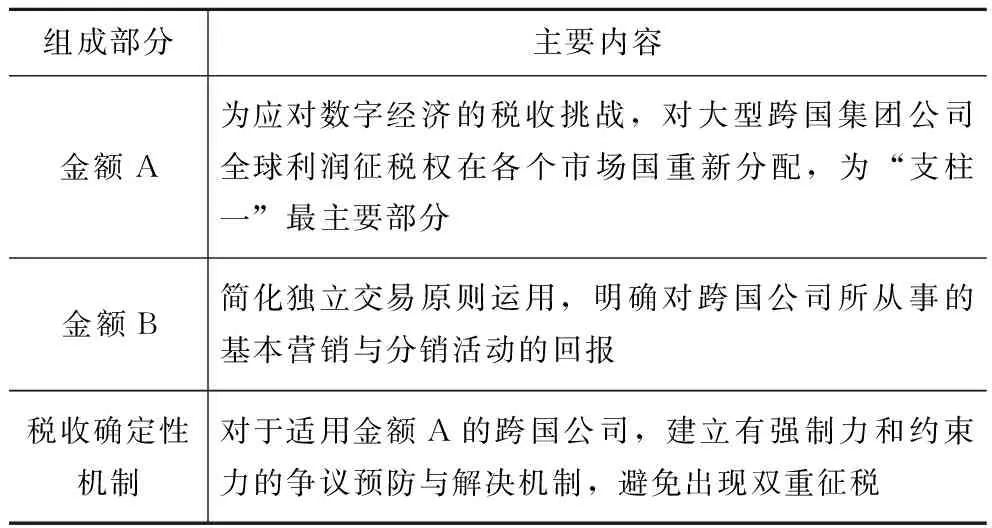

“支柱一”主要包括金额A、金额B与税收确定性机制(见表1)。“支柱一”修改利润分配规则和联结度规则,针对跨国公司部分剩余利润(金额A),市场国有权对此单独行使征税权。适用金额A需要同时满足两个指标:整个公司全球销售收入达到200亿欧元以上、公司的利润率要大于10%。符合条件的跨国公司需要将超出10%利润率的部分(剩余利润),按一定比例重新划分给市场国纳税,即金额A。金额B旨在通过全球核定的方式对基准的营销和分销功能确定一个利润率。此外,针对金额A可能导致的双重征税问题,OECD正在设计普遍适用的争议预防与解决机制,同时也解决其他争议,这即是税收确定性。

表1 “支柱一”的主要内容

3 “支柱二”的主要内容

“支柱二”又称“全球最低税负制”,即在全球范围内规定统一的最低税率,以达到解决BEPS问题的目标。“支柱二”内容涉及的覆盖面广,包含所有规模较大的跨国企业集团,影响深远。若该方案能够顺利实施,会大幅压缩跨国企业避税空间,原有跨国公司的税收筹划方案会立即失效,达不到减税的目的,甚至会适得其反。

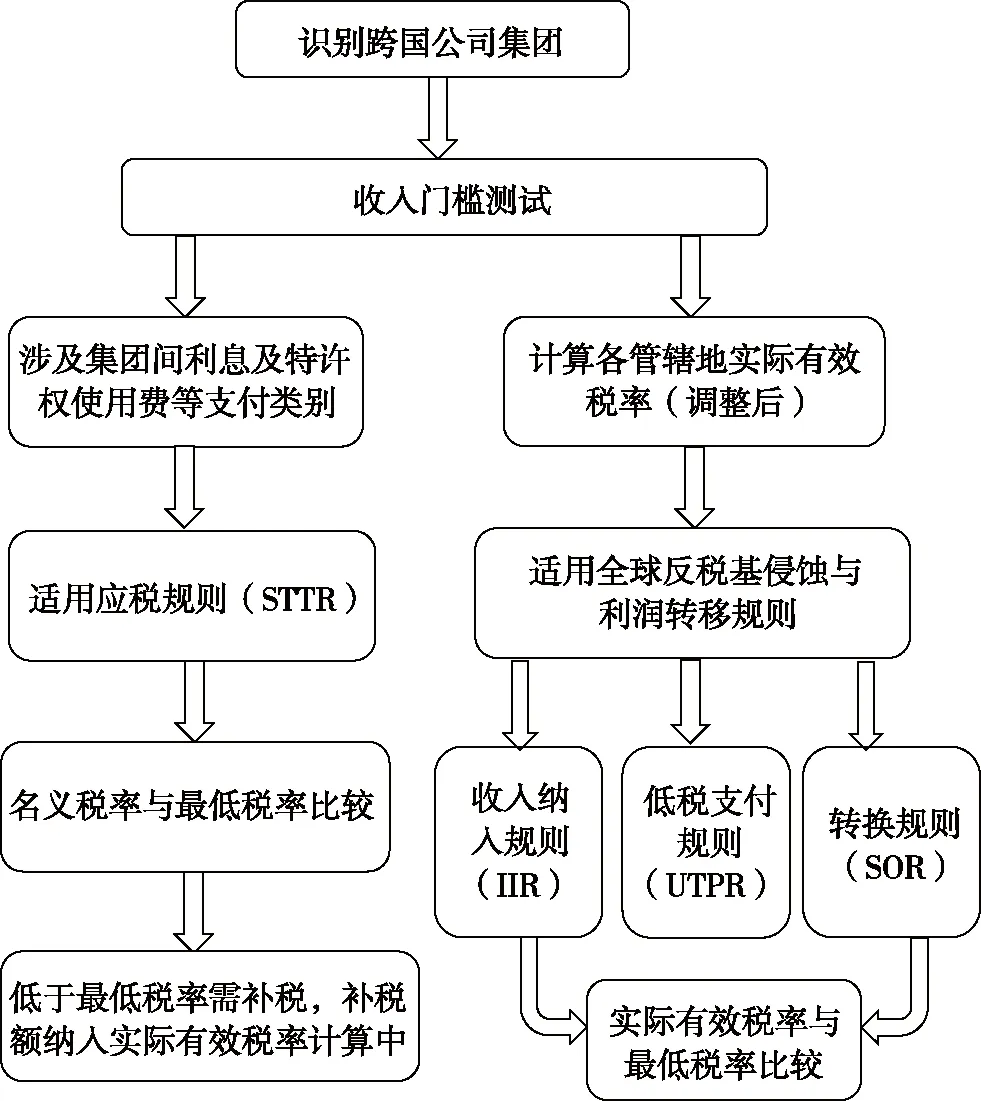

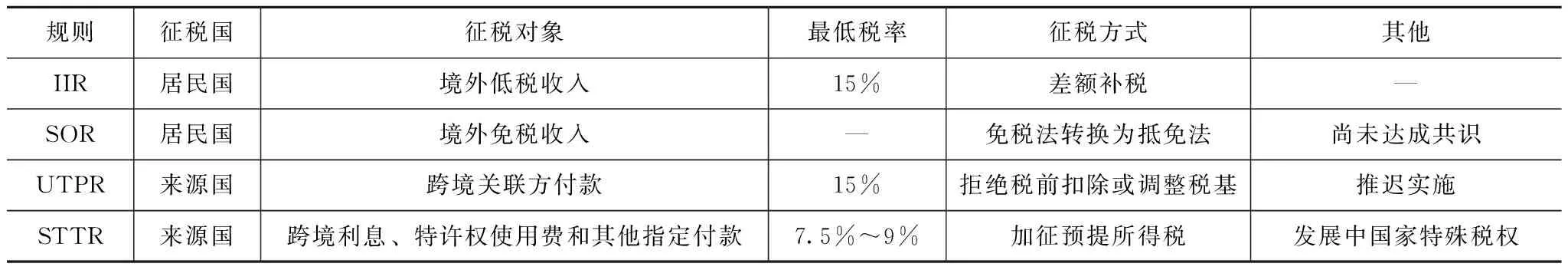

“支柱二”具体包括全球反税基侵蚀规则(GloBE)、转换规则(SOR)及应税规则(STTR)。其中,收入纳入规则(IIR)与低税支付规则(UTPR)共同构成GloBE规则。四项规则的具体适用标准与具体规定如图1与表2所示。

图1 “支柱二”四项规则适用标准

表2 四项规则内容介绍

4 “支柱一”对阿里巴巴公司的影响

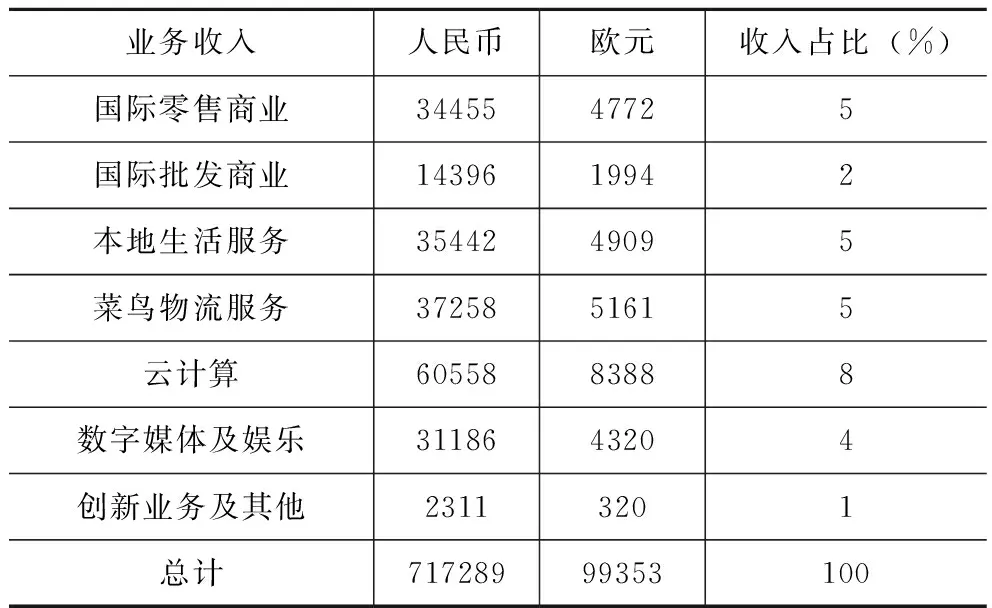

从业务范围上看,阿里巴巴公司的跨境贸易业务包括速卖通全球交易平台、Lazada东南亚电子商务平台、Trendyol土耳其电商平台、Daraz孟加拉国和巴基斯坦电商平台,淘宝考拉的进口贸易业务,天猫海外的出口贸易业务,涉及在线广告、用户数据销售等“双支柱”提及的高度数字化业务,符合“双支柱”的新征税要求。阿里巴巴2021年业务收入分布如表3所示。

表3 阿里巴巴2021年业务收入发布 (单位:百万)

续表

可以看到,阿里巴巴年全球收入规模(993.52亿欧元)远超过“支柱一”要求的200亿欧元的要求。国际商业收入为488.51亿元,占总业务比重7%,其中国际零售商业业务收入为344.55亿元,约占5%;国际批发商业业务收入为143.96亿元,约占2%。

根据财务报表,阿里巴巴集团2021年营业收入为7172.99亿元,税前利润为1655.78亿元,税前利润率=1655.78/7172.99×100%=23.08%,大于规定的10%。

根据“支柱一”方案的内容,剩余收益为7172.99×(23.08%-10%)=938.21亿元,目前主流的剩余利润分配比例为25%,以此计算出还需要给市场国纳税的金额A为938.21×25%=234.55亿元。各个市场国以阿里巴巴公司在该国的收入来分配这234.55亿元。

由于阿里巴巴公司的年报只披露了国际商业业务的金额与比重,未披露公司在各国或各地区的详细业务收入及利润情况,只披露了主要海外营业分布。因此,文章采用一个替代的测算方法,即计算虚拟业务收入,再根据虚拟营业收入来计算“支柱一”下各国应补缴的税款,从而展示“支柱一”的潜在影响。阿里巴巴国际商业收入为488.51亿元。文章假设阿里巴巴集团仅在设有营业分部的海外国家或地区有营业收入,海外营业收入总额为国际商业收入金额总计的488.51亿元。再根据各国的GDP的权重,按照权重比例分配这488.51亿元的营业收入。2021年,阿里巴巴集团设有营业部的所有国家或地区的GDP都超过400亿欧元,均不属于小规模市场国,且阿里巴巴集团在各国的营业收入均达到100万欧元(约722万元),所以在各市场国均应纳税。根据以上数据,得出在 “支柱一”下,阿里巴巴公司在各经营国家或地区应缴税款,如表4所示。

综上所述,根据“支柱一”的规定,阿里巴巴公司在各海外征税实体共应纳税15.97亿元,其余的218.58亿元需要在阿里巴巴公司最大的市场国——中国大陆缴纳。所以,“支柱一”强调经济业务发生地和价值创造地,“支柱一”实施后,阿里巴巴公司通过转让定价的方式,将公司利润在各国之间进行分配,或者利用税收协定实现转移或滞留利润的方式,“支柱一”实施后都将无法避免利润重新划分,继续在市场国纳税。公司原有税收筹划方案将不再适用。

此外,“支柱一”对企业涉税信息的要求进一步提高,对于“支柱一”范围内的公司,所有相关的税务机关都将获得跨国公司产品和服务去向的链条。在“支柱一”公式分配法下,大型跨国公司需要根据销售收入来源将金额A分配给各税收管辖区,在一个国家确认的收入越多意味着在另一个国家确认的收入会越少。因此,各个国家为维护自身税收利益,会更加关注跨国公司在当地的经营情况,加强对大型跨国企业经营数据的收集、处理,完善税务系统。阿里巴巴公司的许多海外业务开展在一些较为发达的国家或地区,这些国家或地区有能力提高自身的税收征收能力,并将及时更新完善税收法律法规,更新相关的软件技术,对企业经营数据的收集会更加严苛。阿里巴巴公司作为大型互联网公司,是BEPS行动计划重点关注的对象,各经营所在国必将加强监管,令其披露更加真实、详尽的信息。

综合来看,“支柱一”强调市场国的征税权,阿里巴巴公司采用转移定价的方式将利润从市场国转移到避税地,因此金额A方案毫无疑问会增加阿里巴巴的跨国经营的税收负担。

5 “支柱二”对阿里巴巴公司的影响

阿里巴巴公司的国内子公司浙江天猫技术有限公司、淘宝(中国)软件有限公司和阿里巴巴(中国)有限公司均被我国认定为高新技术企业,享受15%的企业所得税税率。此外,作为高新技术子公司,还享受研发费用加计扣除、软件开发税收优惠等扶持措施,使得这些公司的实际税率低于15%。受“支柱二”全球最低税负制的影响,阿里巴巴公司的下属国内高新技术子公司可能需要补足不足15%部分的所得税,使得其实际并未享受到税收优惠的扶持。

除此之外,作为在中国设立的外商独资公司——阿里巴巴(中国)网络技术有限公司,其通过股权架构,将利润转移到中国香港原先最多需要缴纳5%的预提所得税,根据“支柱二”的应予课税原则,该笔税款实际税率不足9%的部分,中国政府有权对其征税。

综上所述,“支柱二”推出全球最低税率制,使得避税地的税收优惠政策红利丧失,可能将不得不放弃自身适用已久的税收优惠措施。阿里巴巴在开曼群岛、英属维尔京群岛等地设立公司,“支柱二”极有可能迫使避税地改变自身税收优惠政策,或者即使税收政策不变,依然采用15%的全球最低税率,阿里巴巴利用避税地避税的目的将无法实现。

6 跨国企业应对“双支柱”的对策建议

6.1 积极关注“双支柱”的变化

“双支柱”目前还在各国协商过程中,为了控制管理国际避税的风险,跨国企业应随时把握最新的“双支柱”方案变化。“双支柱”在各国的落地实践可能存在不同,跨国企业在不同国家开展经营管理的业务可能会遇到不同的对待,在一个国家开展的税务筹划方案可能在另一个国家行不通。因此,企业需要不断把握各国税收政策动向,做好准备。

6.2 做好商业企业实质经营

“双支柱”开展后,跨国公司在避税国设立的不具有经营实质的“空壳公司”更容易被各国税务机关查处,有被各国税务机关处罚的风险。因此,跨国企业在开展海外经营业务的时候,在各国设立的公司可以从人员、董事会安排、财务数据等方面,加入更多的实质性业务,做好企业实质商业,开展实质经营活动,避免被认定为无实质业务的空壳公司。同时,做好企业整体统筹管理,强化组织结构建设,做好企业整体战略。