新保险会计准则对保险集团报表的影响

——以中国人保集团2023年一季报为例

戈 涵 郭振华 上海对外经贸大学

目前,上市保险公司已经发布了执行新保险会计准则(IFRS 17和财政部25号准则)的2023年一季报,其中,比较期和比较日(利润表比较期为2022年一季度,资产负债表比较日为2022 年12 月31 日)的财务数据使用IFRS 17 重述,这为研究新保险会计准则对保险公司的影响提供了一定的数据基础。

笔者的研究团队已经分别就新保险会计准则实施对寿险公司和财险公司的影响进行过研究,本文以中国人保集团为例,进一步研究新保险会计准则实施对保险集团(同时控股财险公司和寿险公司)财务报表的影响。具体而言,本文使用中国人保集团2023 年一季报中的比较期数据与2022 年使用旧准则披露的同期财务报表数据相比较,保证数据的报告期或报告时点相同,那么大部分差异则是由会计准则变更引起。

按照财政部要求,中国人保集团同时执行了新金融工具相关会计准则——《企业会计准则第22号——金融工具确认和计量》(财会〔2017〕7 号)、《企业会计准则第23 号——金融资产转移》(财会〔2017〕8 号)、《企业会计准则第24号——套期会计》(财会〔2017〕9号)和《企业会计准则第37 号——金融工具列报》(财会〔2017〕14 号),但无需根据新金融工具相关会计准则重述比较期数据,因此,上述比较排除了新金融工具相关会计准则实施带来的影响,仅反映了新保险会计准则带来的影响。

一、新、旧准则下的保险集团资产负债表比较

为研究新保险会计准则实施对保险集团资产负债表的影响,本文对比2023年一季报与2022 年年报中2022 年12 月31 日的资产负债列示。2023 年一季报已根据新保险会计准则调整重述,2022年年报为执行旧准则的报表,对两者进行比较后发现,资产和负债的部分科目发生了重大变化(见表1),股东权益部分变化不大。使用新保险会计准则导致资产与负债总额均有一定程度的减少(总资产减少5.63%,总负债减少7.23%)。下文从原保险合同计量的变化与再保险合同计量的变化等方面分析新、旧准则下资产和负债各科目的区别,以此来推断资产与负债总额变化的原因。

表1 新保险会计准则实施后资产负债表科目的变化

(一)原保险合同计量的变化

新保险会计准则将与原保险合同计量有关的科目进行了缩减整合,从科目来看主要有两个方面的变化:一方面是针对保险合同确认时点与保费缴纳时点不一致的情况,会计处理方式发生变化,资产栏中取消“应收保费”科目,负债栏中“预收保费”科目的内容发生重大变化;另一方面是负债栏不再分开列示原保险合同各项负债情况,取消“应付赔付款”“应付保单红利”“未到期责任准备金”“未决赔款准备金”“寿险责任准备金”“长期健康险责任准备金”以及“保户储金及投资款”科目,新增“保险合同负债”科目。

旧准则下,当保单已签发但投保人未缴纳保费时,保险公司会同时确认应收保费与保险责任准备金。新保险会计准则取消了“应收保费”科目,若保单已签发但有拖欠的保费,则保险合同负债相应减少,这会导致保险公司的资产与负债同时减少。中国人保集团2022年年报显示,资产负债表日的应收保费账面余额为553.96亿元,占总资产的3.67%。由此可以判断,“应收保费”科目的取消是造成资产与负债总额减少的重要原因。

旧准则下,保单责任期开始日才计量保险负债,因此,预收保费一定会形成“预收保费”负债,但不会形成保险合同负债;新保险会计准则实施后,预收保费的保险合同要在收到保费时就进行初始计量并形成保险合同负债,这会导致预收保费提前形成保险合同负债。当然,若预收保费尚未确定与哪组已确认的保险合同履约直接相关,就会形成预收保费而非保险合同负债。因此,新保险会计准则实施后,预收保费规模大幅缩减,中国人保集团2023 年一季报重述的预收保费仅为旧准则下的15.91%,但该科目的变化不会影响总负债规模。

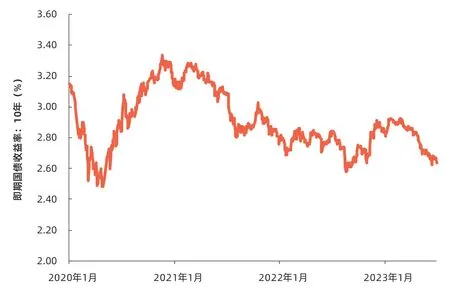

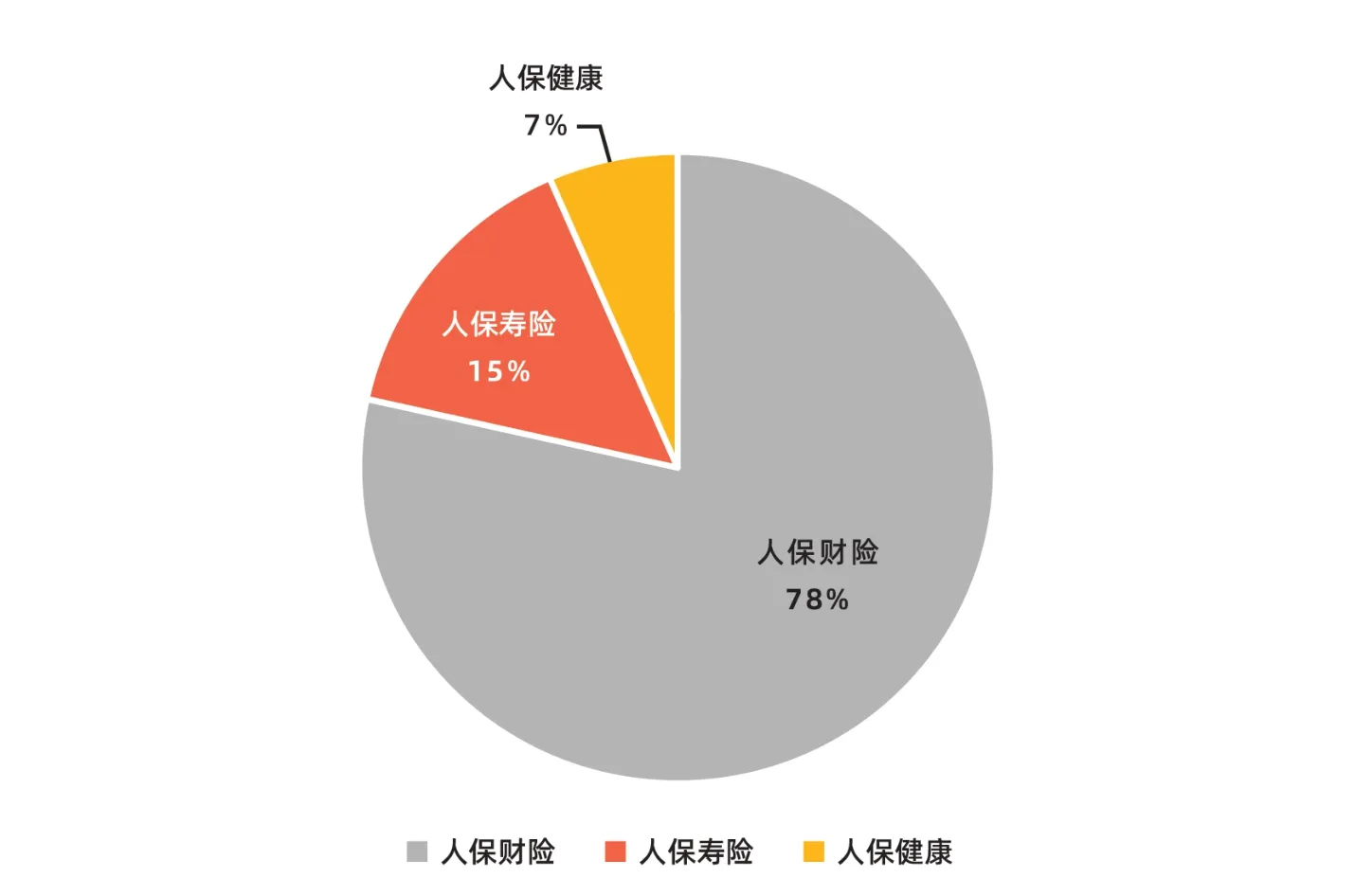

新保险会计准则的另一个重要变化为折现率假设的变化。新保险会计准则要求计算履约现金流量的折现率反映市场当前水平,而旧准则的传统险准备金折现率使用“过去750 天平滑后的国债收益率+溢价”。自2021年起,长期利率自高点回落,以10年期国债为例,2022 年12 月31 日的即期国债收益率为2.84%,750 天移动平均的10 年期国债收益率为2.92%(见图1),因此,新保险会计准则实施会使2022 年一季度末的保险负债计量折现率变小,保险合同负债增加。2022年年报附注显示,对未来保险利益不受对应资产组合投资收益影响的保险合同,即期折现率为1.96%~4.80%。由于2023 年一季报信息较少,新保险会计准则适用的折现率未知。一般来说,财险和健康险多为短期险,受折现率变动的影响较小,而中国人保集团的财险和健康险业务占比超80%(见图2),所以预计折现率假设变动对其影响相对不大。

图1 中国10年期即期国债收益率

图2 2022年中国人保集团各子公司保险业务收入占比

将与原保险有关的科目进行加总整理,分别计算新、旧准则下资产负债表中与原保险相关的贷方余额,该指标可以反映负债的总体情况。旧准则下,资产负债表中与原保险相关的贷方余额=应付赔付款+应付保单红利+未到期责任准备金+未决赔款准备金+寿险责任准备金+长期健康险责任准备金+预收保费-应收保费-保户质押贷款,根据中国人保集团2022 年年报,计算结果是8398.17亿元。新保险会计准则下,资产负债表中与原保险相关的贷方余额=保险合同负债+预收保费-保险合同资产,根据中国人保集团2023年一季报,计算结果是8748.31亿元。

可以看出,新保险会计准则下,资产负债表中与原保险相关的贷方余额与旧准则相比增加了4.17%。除折现率假设变动外,导致这一差别的原因还有新、旧准则下保险合同确认的不同。具体而言,对财险业务来说,新保险会计准则对财险合同的确认更加严格,部分保险合同未通过重大保险风险评估,不能被计入保险合同负债,例如,部分锁定综合成本率或锁定赔付率的团体医疗费用保险;对寿险业务来说,万能险将被整体确认为保险合同,使得保险合同负债增加。

(二)再保险合同计量的变化

与原保险合同相关项目类似,新保险会计准则缩减整合了分出再保险合同相关科目。具体来说,资产栏取消四个应收分保准备金科目——“应收分保未到期责任准备金”“应收分保未决赔款准备金”“应收分保寿险责任准备金”“应收分保长期健康险责任准备金”;资产栏取消“应收分保账款”科目,负债栏取消“应付分保账款”科目;资产栏和负债栏分别新增“分出再保险合同资产”和“分出再保险合同负债”科目。

取消“应收分保账款”和“应付分保账款”科目带来的影响要看对应的是分出业务还是分入业务。对“应收分保账款”科目而言,对应分入业务的应收分保账款(应收分入保费)消失会使保险合同负债减少,这将导致保险公司的资产和负债同时减少;对应分出业务的应收分保账款(应收分保费用)消失会使分出再保险资产增加,保险公司的资产和负债规模不变。对“应付分保账款”科目而言,对应分入业务的应付分保账款(应付分保费用)消失会使保险合同负债增加,总负债不变;对应分出业务的应付分保账款(应付分出保费)消失会使分出再保险资产减少,进而使保险公司的负债和资产同时减少。

2023 年一季报显示,2022 年底,中国人保集团的分出再保险合同资产为375.05 亿元,明显小于同期应收分保未到期责任准备金、应收分保未决赔款准备金、应收分保寿险责任准备金与应收分保长期健康险责任准备金之和457.87亿元,二者之差可能主要来自应付分出保费(旧准则下属于应付分保账款)。从二者之间的差距来看,应付分出保费现金流计入再保险合同资产或负债会对资产与负债总额产生较大的负向影响。

(三)“保户质押贷款”不再单独列示

新保险会计准则取消了资产栏中的“保户质押贷款”科目。旧准则认为,保单质押贷款具有投资属性,因此,在资产项下单独设立“保户质押贷款”科目。新保险会计准则认为,保单质押贷款与保险业务负债紧密相关,可以在资产端取消“保户质押贷款”科目,同时将保单质押贷款相关现金流计入保险负债,这会导致资产与负债同时减少。

但一般来说,“保户质押贷款”科目的账面余额较小,中国人保集团2022 年底的“保户质押贷款”科目的账面余额仅为64.19 亿元,占总资产的0.43%,对资产负债表的总体数额影响不大。

二、新、旧准则下的保险集团利润表比较

为研究新保险会计准则实施对保险公司利润表的影响,本文将2023 年一季报与2022 年一季报中报告的2022 年一季度营业收支进行对比,2023年一季报中的2022年一季度收支数据已根据新保险会计准则调整重述,2022年一季报为执行旧准则的报表数据。比较发现,利润表的科目和数额均发生重大变化。下面分别从营业收入和营业支出两方面分析新、旧准则下保险公司财务报表的差异,然后将这两方面结合起来分析利润核算的变化。

(一)营业收入核算的变化

比较2023 年一季报和2022 年一季报,新保险会计准则重述的2022 年一季度营业总收入为1276.02 亿元,与旧准则相比减少32.69%。

“保险服务收入”和“已赚保费”分别是新、旧准则下反映保险业务收入的核心科目,也是保险公司营业收入的主要来源。新保险会计准则下的保险服务收入与旧准则下的已赚保费相比下降35.87%,“保险服务收入”和“已赚保费”的差距是造成新、旧准则下营业收入产生巨大差距的主要原因。因此,本文着重讨论“保险服务收入”和“已赚保费”的核算差异。

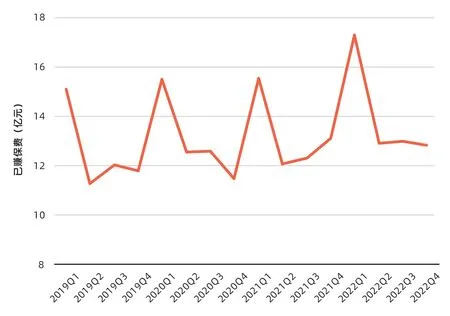

第一,新保险会计准则对“保险服务收入”核算的一个重要变化是对长期保险由收付实现制转向权责发生制,并且要在核算收入时扣除所有投资成分。旧准则下,对长期保险而言,收到保费即确认收入;而新保险会计准则规定,要按实际履行服务期限来确认收入。因此,保险服务收入在保单存续期内逐渐确认,再扣除所有投资成分后,自然会导致收入大幅减少(主要是指长期人身险业务确认的收入大幅减少)。此外,由于保险公司经营有“开门红”的“打法”,一季度人身险签单量相对其他季度较多,在旧准则的计量方法下,已赚保费具有明显的季度性(见图3)。对中国人保集团2019—2022 年的财务数据进行计算后发现,当年季度平均已赚保费与一季度报告的已赚保费之比在80%~86%。显然,新的收入确认方式会平滑已赚保费的季度性变化,从这个角度看,一季度的收入减少可能在四个季度中是最明显的。总体而言,采用权责发生制和扣除所有投资成分都可能导致保险公司收入减少,但扣除投资成分起到的作用可能更大。

图3 中国人保集团的季度已赚保费(2019Q1—2022Q4)

第二,已赚保费在保险业务收入的基础上扣除了分出保费,保险服务收入则未扣除分出保费,这会使保险服务收入有高于已赚保费的趋势。2022年一季度,中国人保集团的分出保费与保险业务收入之比为6.58%。因此,该项变化预计会对营收核算产生一定影响。

第三,新保险会计准则下,保险合同的确认与旧准则相比发生较大变化,财险合同中的部分合同无法通过重大保险风险评估,进而无法被确认为保险合同,其收入不能被计入保险服务收入。

第四,新保险会计准则下的保险服务收入主要是未到期责任负债的当期减少额,与旧准则下的已赚保费相比,未到期责任负债会计息增值,这导致保险服务收入有高于已赚保费的趋势。用承保财务损失估算未到期责任负债的计息增值部分,承保财务损失/保险服务收入为8.19%,即未到期责任负债的利息大约占保险服务收入的8.19%。因此,未到期责任负债的计息增值会对保险服务收入产生一定的正向影响。

(二)营业支出核算的变化

2023年一季报显示,新保险会计准则调整后,中国人保集团2022年一季度的营业总支出为1185.05 亿元,与旧准则相比减少31.88%。

第一,新保险会计准则下,保险费用报表列示简化,新增“保险服务费用”科目,代替旧准则下的“赔付支出”“提取保险责任准备金”科目以及“税金及附加”“手续费及佣金支出”“业务及管理费”等科目中的大部分内容。

新保险会计准则取消了营业支出中的“提取保险责任准备金”科目。旧准则下,在长险保费流入当期就将保费全部确认为收入,同时将提取保险责任准备金(主要指提取寿险责任准备金和长期健康险责任准备金)作为支出,这样处理夸大了收入和支出的规模,不符合权责发生制的原则。2022年一季度,中国人保集团的提取保险责任准备金占其营业支出的22.41%。因此,该科目的取消是新保险会计准则下营业支出大幅减少的重要原因。

“手续费及佣金支出”“税金及附加”和“业务及管理费”科目仍保留,但仅反映保险公司确认的与保险合同履约不直接相关的手续费及佣金支出、税金及附加和业务及管理费,直接相关的部分会反映在保险服务费用中。因此,该变化不会影响营业支出。

第二,新保险会计准则新增“分出保费的分摊”和“摊回保险服务费用”两个科目,“摊回保险服务费用”冲减“分出保费的分摊”,反映保险公司的分出保险业绩。2022年第一季度,中国人保集团“分出保费的分摊”减去“摊回保险服务费用”的数额为24.10亿元,占营业支出的2.03%。因此,该变化会对营业支出造成一定的正向影响。

第三,新保险会计准则新增“承保财务损失”和“分出再保险财务损益”两个科目,反映保险公司按照新保险会计准则相关规定,确认签发的保险合同所产生的“承保财务损失”和分出再保险合同所产生的“分出再保险财务收益”,主要为保险合同金融变动额,即未到期责任负债的计息增值部分和折现率变动导致的保险负债变动。2023 年一季报重述的2022年一季度的“承保财务损失”减去“分出再保险财务损益”为88.08 亿元,占营业支出的比例为7.95%。因此,这两个科目的新增会对营业支出产生一定的正向影响。

另外,贯彻权责发生制、保险合同确认和投资成分的分拆对营业收入和支出的影响是同步的。因此,贯彻权责发生制和投资成分的分拆也是造成营业支出减少的重要原因。

(三)利润核算的变化

新保险会计准则调整后,中国人保集团在2022 年一季度的营业利润为90.97 亿元,与旧准则相比下降41.74%。整合对营业收入和营业支出核算的分析结果,新、旧准则切换对利润的影响如下:第一,保费收入分期确认导致营业收入下降,但保险服务费用与收入同步确认,因此,权责发生制的贯彻会使营业收入和营业支出同时减少,对利润几乎没有影响;第二,保险服务收入中存在计息增值部分,但同时营业支出中新增“承保财务损失”科目,反映保险合同的金融变动额,二者相互抵扣,不会对利润产生影响;第三,与旧准则相比,保险服务收入不再扣除分出保费,而是在营业支出中新增“分出保费的分摊”和“摊回保险服务费用”两个科目,营业收入和营业支出同时增加,对利润不会产生影响;第四,保险合同确认和投资成分的分拆对营业收入和营业支出的影响是同步的,不会造成利润的明显变化;第五,折现率假设调整导致计算履约现金流量的折现率变小,履约现金流量增大,保险合同负债增加。折现率变小将会形成折现率变动导致的保险合同负债变动,进而形成承保财务损失,降低公司利润。

三、主要结论

本文以中国人保集团为例,分析了新保险会计准则实施对保险集团财务报表的影响。对于资产负债表,新保险会计准则导致资产与负债总额均有一定程度的减少。其主要原因包括:取消“应收保费”科目,导致资产和负债减少;“应付分保账款”科目中应付分出保费纳入再保险合同资产现金流计量,导致资产和负债同时减少;取消“保户质押贷款”科目,导致资产和负债同时减少。

对于利润表,贯彻权责发生制和投资成分的分拆使营业收入和营业支出下降,折现率假设调整(2022 年3 月31 日的即期国债收益率为2.79%,750 天移动平均的10 年期国债收益率为3.06%)使营业利润减少。总体而言,由于中国人保集团的业务以财险和健康险为主,长期人身险业务占比不大,因此,相对于寿险公司如中国人寿、新华人寿而言,中国人保集团的营业收入受新保险会计准则影响的降幅不大。