事件驱动导致环保板块站上风口细分水务固废资产估值有望提振

聂洣娜

政府化債预期扰动环保板块,叠加日本向大海倾倒福岛核辐射污水,蛰伏多年的环保板块出现波动,特别是水务相关板块表现抢眼。时间维度上看,从政策兑现到数据上仍需一些时间,投资环保股宜保持耐心。

整体上,环保行业受到地方财政节能环保支出的负面影响,应收账款居高不下,收入和利润出现增速放缓甚至下滑。环保行业细分包括水务、燃气、固废、环保设备等,行业细分赛道较多。

从低估值的角度看,2015年6月环保(申万)指数PE估值达到高点89倍之后,一路下跌至今,当前板块估值约22倍,PB趋势与之同步。其中水务板块不到10倍,固废10倍出头,两者都属于板块中细分行业估值洼地。再看机构持仓,环保受益于上半年“中特估”行情发散,具备低估值高股息特点的地方水务国企关注度明显提升,尤其开辟第二成长曲线的仕净科技和龙净环保获机构加仓。

结合二级市场表现来看,截至8月24日,今年以来,环保(申万)指数涨幅1.50%,在申万一级31个行业中排第九。受日本向大海倾倒核废料水事件,核污染防治概念股持续发酵,环保板块走强。

与此同时,8月24日,国家发改委、生态环境部、住建部等联合印发《环境基础设施建设水平提升行动(2023—2025年)》通知。在“减污降碳协同增效”的指引下,《通知》的提出有望补齐相关环境治理短板,推动环保产业步入高质量发展阶段。

而7月以来环保板块出现扰动,主要受到政府化债预期影响。从7月19日高层印发《中共中央国务院关于促进民营经济发展壮大的意见》开始,短时间内中央多次提及化债问题。

而环保板块大部分公司收入来自中央或地方财政,不论从事的业务是重资产运营还是轻资产设备工程,营收直接或间接来自政府支出,使用者付费往往不足以覆盖收入。在化债利好因素下,部分公司有望通过优化应收账款实现盈利或得到盈利改善。

截至2022年末,环保板块各类应收账款体量合计达2097亿元(包括应收账款+应收票据+合同资产,统计176只样本股),占总资产的比重为15.6%。

近日,笔者通过与上市公司交流得到反馈,有民营企业表示目前欠款政府非常重视,央国企反映国资也有化债要求,已经上报欠款项目清单。由此推断,环保资产质量改善有望加速,政策兑现到体现在业绩数据上尚有距离。尤其“现金流改善+模式理顺+高分红”的水务等优质资产可依托REITs等进一步盘活,助力国家再投资,资产价值重估不可或缺。

近年来板块产业资本定价愈加频繁,相较二级市场,部分项目在一级市场估值有近一倍溢价,例如鹏鹞环保,一级市场出售水务资产,售价3亿元,净资产1.6亿元左右,PB约1.82倍,公司自身PB约1倍。此外从REITs角度看,其估值相较于股票本体也存在估值空间。

同时,产业发展的周期逐步从工程期进入运营期,随着资本开支下降,2022年水务、固废自由现金流出现大幅改善,未来公共开支将随建造占比下降进一步下降,使得经营性现金大幅上升。因此,利润结构比也会持续提升,分红能力、投资者回报能力进一步加强。

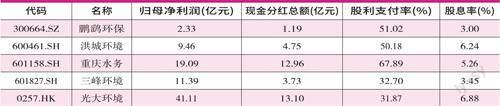

当前市场风格切换,利率下行背景下,高股息、高分红的资产也将越来越多地受到关注和认可。公开数据显示,从2018年到2022年环保板块细分领域分红比例看,水务板块呈持续上行态势,其中洪城环境、重庆水务较为突出。

Wind数据显示,洪城环境过去四年股利支付率超50%,过去三年股息率均超6%,2022年股息率达6.24%;重庆水务股息率也有5.26%。结合两家企业自身估值水平,前者2023年对应9倍左右PE,后者2023年对应14倍左右PE,低估值叠加高分红导致安全边际相对突出。

再看固废板块,例如垃圾焚烧行业龙头光大环境从2017年以来一直维持30%以上的分红比例,公司自由现金流数据平平,港股市场对于该类资产估值相对较低,因此公司长期处于4倍左右估值,PB约0.46倍,低于A股同业。从股息率角度看,2022年其股息率接近7%。

数据来源:Wind

从供给来看,作为两大抓手,水务业务主要包括供水和污水处理。此类运营资产通常会带来比较优质现金流。水价新政施行,准许收益明确市场化回报,三年调价周期回报确定性增强。发改委要求健全污水处理收费机制,当前财政对污水处理费负担率近50%,C端顺价有利于经营性现金流改善,提升分红能力,为企业后续持续高分红路线奠定基础。

另外从业绩稳定性及现金流角度看,水务和固废资本开支下降,运营资产稳健增长,运营占比的提升,现金流都有较为明显的改善。仍以光大环境为例,2022年整体运营收入占比达到65%,从经营现金流和自由现金流看都有明显改善,叠加国补回笼加速,随着自由现金流转正,其有望得到估值提振。所以,笔者判断今年可能是水务和固废板块现金流转正的元年,也是投资价值开始倾斜的节点。

另从出海路径来看,中特估行情带动了板块内不少国企标的价值发现,受益于“一带一路”倡议,尤其水务和固废的央国企,相对而言更加具备技术以及资金实力。

我国水务和固废领域已进入相对成熟的发展阶段,然而周边东南亚邻国、印度等国家相对发展就比较落后。比如三峰环境作为垃圾焚烧核心装备企业,子公司三峰卡万塔共签署焚烧炉及成套设备供货合同6项,设计处理能力合计3950吨/日,成功签署泰国萨拉布里五期焚烧炉设备供货合同、越南北江垃圾焚烧项目设计合同,进一步深化海外布局。此外,光大环境、北控水务等公司也在东南亚地区投资建设相关项目,做长周期运维。

综上,水务、固废板块进入运营期,在业绩稳定性及现金流大幅改善驱动下,叠加一带一路出海的助力,赛道内公司有望实现戴维斯双击。

(作者系华南某公募环保行业研究员。文章仅代表作者个人观点,不代表本刊立场。文中个股仅做举例,不做买入推荐。