基于精算模型的养老保险税优政策分析

周康妹,王淑超

(巢湖学院 数学与大数据学院,合肥 238024)

一、引言

第七次全国人口普查结果显示我国60岁及以上人口为26 402万人,其中65岁及以上人口为19 064万人,共占比18.70%,已超出“老龄化”国际标准。经过数十年发展,我国已初步建立起规模庞大、多方主体参与的三支柱养老保险体系。第一支柱是由政府主导的城镇职工基本养老金保险以及城乡居民基本养老保险,然而第一支柱政府养老保险养老金替代率逐年下降,现仅为44.08%[1],早已跌破世界劳工组织设置的警戒线水平。第二支柱为企业主导的职业养老金,但其受众较小,无正式工作的普通民众无法享有。中国是一个农业大国,农村人口占人口总数的60%以上,中国的老年人口75%在农村,农村养老保险政府补贴金额少,难以保障农民的老年生活开支。因此提高对第三支柱由公民主导的个人养老金——商业养老保险的重视程度,提升第三支柱保险公民覆盖率、参保率、参保额,对保障老年人的正常生活、提高老年人生活质量,完善我国的养老体系具有重要的现实意义。

为推动第三支柱养老产业发展,激发民众购买商业养老保险热情,国务院于2009年首次提出个人税收递延型养老保险的概念。个人税收递延型养老保险(EET模式养老保险)是指参保人在退休前购买税延型商业养老保险,该保险保费可作为税前支出予以免除个税,在领取阶段再进行缴纳。这是我国为解决老龄化背景下的养老困境、利用购买养老保险产生的税收优惠激发个人自主养老意识的创新之举。2018年税延养老保险在上海市、福建省(含厦门市)和苏州工业园区三地进行试点,民众参保积极性不高。从试点政策出发,在新个税背景下通过构建精算模型研究个税递延型养老保险对投保人的影响,分析其试点遇冷的原因,提出改进意见,对我国个税递延型养老保险未来的健康可持续发展具有理论和实际意义。

二、文献综述

杜墨最早提出商业养老保险税收优惠政策,他借鉴国外经验提出可对企业及个人缴纳养老保险予以优惠,或直接针对养老基金增值收益减免税收[2]。但论文并没有构建具体的实施方案及模型。美国的IRAs运行机制是典型的EET模式养老,林羿对美国养老体制的发展、运行机制、现状进行了概述[3]。王莹通过实证分析提出EET模型下商业养老保险的税收优惠主要由资本增值免税和低税率决定[4]。周建再等以江苏省为例构建税延型养老保险支出模型和替代率模型得出结论:个税递延额较低可使得养老保险替代率水平上升,同时对财政造成的负担较小[5]。吴孝芹通过构建三种税收优惠模式分析模型,经过实证认为EET更有利于社会整体福利,但对个人而言当缴费阶段边际税率低于领取期时TEE模式更优[6]。白彦锋、董雨浦认为EET模式下投保人的效用更高,同时税延型养老保险的推广会促进商业养老保险的繁荣发展[7]。闫俊等构建企业年金税收红利模型,得出结论:EET型年金具有一定正外部性,但对于高缴费人群将会使政府获得负的税收红利[8]。

研究商业养老保险税收优惠的具体模式有TTE、TEE、EET、ETT等,其中TTE、EET模式采用的最多,普通商业养老保险纳税模式也正是TTE模式。现有文献侧重于研究在不同视角下EET模式商业养老保险的优点,对于该模式与其他模式的横向比较较少,且现有研究中更侧重于通过精算模型计算政府在税收优惠政策实施下所承担的税收负担,对于个人购买EET模式和其他模式下的商业养老保险的优劣势比较研究较少。

三、模型建立

建立个人参与EET模式养老保险以及TTE模式养老保险的税收成本精算模型。为方便比较,这里计算结果均贴现至缴费初期进行比对。

(一)前提假设

假设男女的死亡概率相同,极限年龄均为d岁。投保人a岁开始购买保险,退休年龄为t岁(故投保时间截止为t-1年)。投保人每年购买养老保险的金额随着每年工资的增长而增长。假设工资增长速度稳定,增长率为g。为便于建模计算,同时假设投保人各种投资收益费用、保费提取费用等平摊至每期。

(二)参数设置

缴纳保险初始工资E(x);缴纳率为C;贴现率i;养老保险产品利率j;TTE模式下的个人所得税利率tax1;个人投资收益所得税率tax2;EET模式下的领取养老金阶段的所得税利率tax3;寿险业投资收益率r;公司收取的投保人购买产品升值的投资收益费用率R1以及产品的保费费用率R2;

(三)模型建立

TTE模式下从a岁累计退休t岁时个人购买养老保险缴纳所得税的贴现值:

X1=E(x)·C·tax1+E(x)·C·(1+g)·

(1)

由于购买养老保险第一年缴纳保费所得收益至少是经历一年取得收益才能够在年底进行纳税,因此TTE模式下个人购买养老保险第一年缴纳保费在未来t-1-a年所得收益缴纳所得税贴现值:

b1=E(x)·C·(1-R2)·r·tax2+

(2)

第二年缴纳保费在未来t-2-a年所得收益缴纳所得税贴现值:

(3)

第t-a年缴纳保费在未来0年所得收益缴纳所得税贴现值:

(4)

令Y=E(x)·C·(1-R2)·r·tax2,

R=(1+r(1-tax2))(1-R1)

则TTE模式下个人购买养老保险所得收益缴纳所得税贴现值:

(5)

则TTE模式下养老金在达到领取年龄时累计金额为

M1=E(x)·C·(1-R2)·

[(1+r(1-tax2))(1-R1)]t-1-a+E(x)·

C·(1+g)·(1-R2)·

[(1+r(1-tax2))(1-R1)]t-2-a+…+

E(x)·C·(1+g)t-1-a·(1-R2)=E(x)·

[(1+r(1-tax2))(1-R1)]t-1-a-s=

(6)

TTE模式下假设某人在t岁退休,因此其在x岁当年(t (7) TTE模式下当年新增退休人员本人养老金替代率,即:当年退休投保人养老金/投保人退休前一年工资的比例为: (8) EET模式下其仅在领取养老金收益时缴税,则养老金在达到领取年龄时累计金额为 M2=E(x)·C·(1-R2)· [(1+r)(1-R1)]t-1-a+E(x)· C·(1+g)·(1-R2)· [(1+r)(1-R1)]t-2-a+…+E(x)·C· (1+g)t-1-a·(1-R2)=E(x)·C· (9) 假设某人在t岁退休,因此其在x岁当年(t (10) 所以EET模式下延期的税收即领取养老金时再补交的个人所得税贴现到第一年缴付养老保费时的积累额为: (11) EET模式下当年新增退休人员本人养老金替代率,即:当年退休投保人养老金/投保人退休前一年工资的比例为: (12) 综上可得,对个人参加养老保险TTE模式下与EET模式下从缴纳保费到领取养老金结束整个期间税收差为 ΔX=X1+X2-X3 (13) 各项参数及取值依据见表1。 表1 参数选择 1.税收差测算 对个人参加养老保险TTE模式下与EET模式下从缴纳保费到领取养老金结束整个期间税收差现值进行测算: 当初始购买保险年龄为25岁、寿险业投资收益率为5%时,两种模式下不同养老金阶段所得税利率的税收差现值明显不同,当年收入较低时,税率越高,税收差现值越小且为负值。当EET阶段养老金领取利率为1%时,年收入超过7万元税收差现值为正,且随着收入增加税收差现值持续增加。当领取利率分别为3%、5%时,年收入超过10万元左右税收差现值为正,且随着收入增加税收差现值持续增加。当领取利率分别为7%、9%时,年收入超过21万元左右税收差现值为正,且随着收入增加税收差现值持续增加。 当EET模式养老金阶段所得税利率为1%、寿险业投资收益率为5%时,不同投保年龄下的税收差现值如图1所示。显然越早进行投保所得税收差现值越大,当55岁开始投保时随着年收入的增加投保人的税收差现值增长幅度趋于平缓。 图1 不同投保年龄下的税收差现值 初始投保年龄为25岁,养老金领取阶段所得税利率为1%,不同寿险业投资收益率下的税收差现值如图2所示。可以看出:寿险业投资收益率的改变对税收差现值的影响几乎为0。 结果分析:从左至右,样品依次编号为1-10号,最右列为2000bp的对照Marker,此电泳结果为A组致病菌的电泳条带:其中2、3、7、8号分别在515bp处出现特异性条带,检测结果为蜡样芽孢杆菌特异性基因;6号分别在407bp和515bp处出现特异性条带,检测结果为嗜水气单胞菌和蜡样芽孢杆菌特异性基因;所有样品均在1176bp处出现内对照条带。 图2 不同寿险业投资收益率下的税收差现值 由上可得结论: (1)两种不同的税优模式下,个人的税收负担随着收入的增加而增加。由于EET模式下实行固定税率而TTE模式下个人工资扣税实行超额累进税率,因此TTE 模式下税收负担增速高于EET模式。由于新个税调整了个税起征点为年收入6万元及以下,无论何时投保,对投保人而言TTE模式更优。处于适用个税3%的年收入时,当EET模式领取养老金阶段的所得税利率尽可能小为1%,固定寿险业投资收益率为5%时,对投保人而言EET模式更具税收优势,但随着二者增加,EET模式的税收优势减小,此时对投保人而言TTE模式相较EET模式更优。 (2)若寿险业投资收益率、领取阶段利率不变,随着年收入的增加(6万元以上),无论何时投保对投保人而言EET模式相较TTE模式更优,但随着投保年龄的增大,这种优势逐渐减小。若寿险业投资收益率不变,随着领取阶段利率的增大,对于投保人而言EET的税收优势也在减小。当领取阶段利率高达7%时,仅有适用于20%及以上税率的投保人能从EET模式受益。 (3)若领取阶段利率保持不变且尽可能低时,随着寿险业投资收益率增大,投保人EET模式相较TTE模式税收优势逐渐减小。出现这一现象的原因是由于收益越大其在EET模式下延迟税收额相较TTE模式下更高。 显然,EET模型下养老保险对中高收入者的激励程度较大,由此可看出EET模型下养老保险旨在激励中高收入者购买补充性商业养老保险。 2.两种模式下养老金替代率测算 当寿险业投资收益率为5%保持不变,起始投保年龄25岁时,计算两种模式下养老金替代率得到表2。当EET模式下领取阶段利率不变,TTE养老金替代率与EET养老金替代率不随着收入的增加而变化。当领取阶段利率为1%,TTE养老金替代率为12.9%,EET养老金替代率14.29%。随着其利率的增加,TTE养老金替代率不变而EET养老金替代率在下降。 表2 不同收入下的养老金替代率 改变投保年龄计算不同模式下养老金替代率得到表3。随着投保年龄的增加TTE养老金替代率与EET养老金替代率均在减小。当领取阶段利率达到9%,投保年龄在35岁及以后,TTE养老金替代率将高于EET养老金替代率。而随着寿险业投资收益率的增加,TTE养老金替代率与EET养老金替代率均在稳步增加。 表3 不同投保年龄下的养老金替代率 构建两种常见税优养老保险模式精算模型,观察在不同收入水平下,投保人的税优差现值以及养老金替代率。得出以下结论: (1)EET模式下收入越高得到的税优差现值越大,即EET型商业养老保险税优优惠更具优势。因此中高收入人群更倾向于购买EET模式养老保险。且对于参保人群而言,购买EET模式养老保险具有一定避税作用,因此也会激发中高收入人群购买保险的热情。然而当前试点的个税延递型产品个人缴费税前扣除标准规定扣除限额按照当月工资薪金、连续性劳务报酬收入的6%和1 000元孰低办法确定。优惠效应小,无法调动中高收入积极性,对于年收入6万元以下的低收入人群EET模式下税收负担反而加重,因此我国的个税延递型产品遇冷,群众参与度不高。 (2)个税的免征税率、起始免征额度对税收差现值也具有一定影响,免征税率越高,EET模式下优惠效应越明显,而EET模式下领取阶段的税率与税收优惠效应成反比。 (3)比较两种模式的养老金替代率,养老金替代率的大小与投保人年收入水平无关,与领取阶段的税率有关。随着领取阶段税率的增大,TTE模式下养老金替代率恒定,EET模式下养老金替代率与之成反比。由此可预测随着领取阶段税率增大到一定程度,TTE模式下养老金替代率将超过EET模式下养老金替代率。 (4)养老金替代率大小与投保年龄具有一定关联。数据显示,年龄越大两种模式下的养老金替代率与之成反比,且当领取阶段税率处于1%到3%区间时,两种模式的养老金替代率相对大小的比较趋势发生转折,TTE模式下养老金替代率将高于EET模式下养老金替代率。 (1)从税优角度考虑,EET模式养老保险相较TTE模式更加优越,但同时也具有一些缺陷。可弹性设置优惠比例,针对低中高收入人群提供不同优惠方案。个税递延型商业养老保险主要是对投保人部分个税先进行免除在养老保险阶段再缴纳一定税收,对于低收入人群,尤其是6万元以下甚至达不到缴税标准的人群可直接对其购买商业养老保险进行一定比例的金额减免,或每购买一定单位的商业养老保险直接补贴相应金额。针对中高收入人群,可适当上调延税额上限,增大购买养老保险的热情。但与此同时政府的税优成本也会增加,可在其他方面对中高收入人群进行补偿。 (2)从养老金替代率考虑,养老金替代率越高投保人退休后生活品质越能得到保障,民众的投入主观能动性越强。而养老金替代率大小与收入无关与领取阶段的税率以及投保年龄有关,可适当减小领取阶段的税率同时加大对研究结果的宣传,鼓励民众尽早投保。四、精算模型分析

(一)参数设定

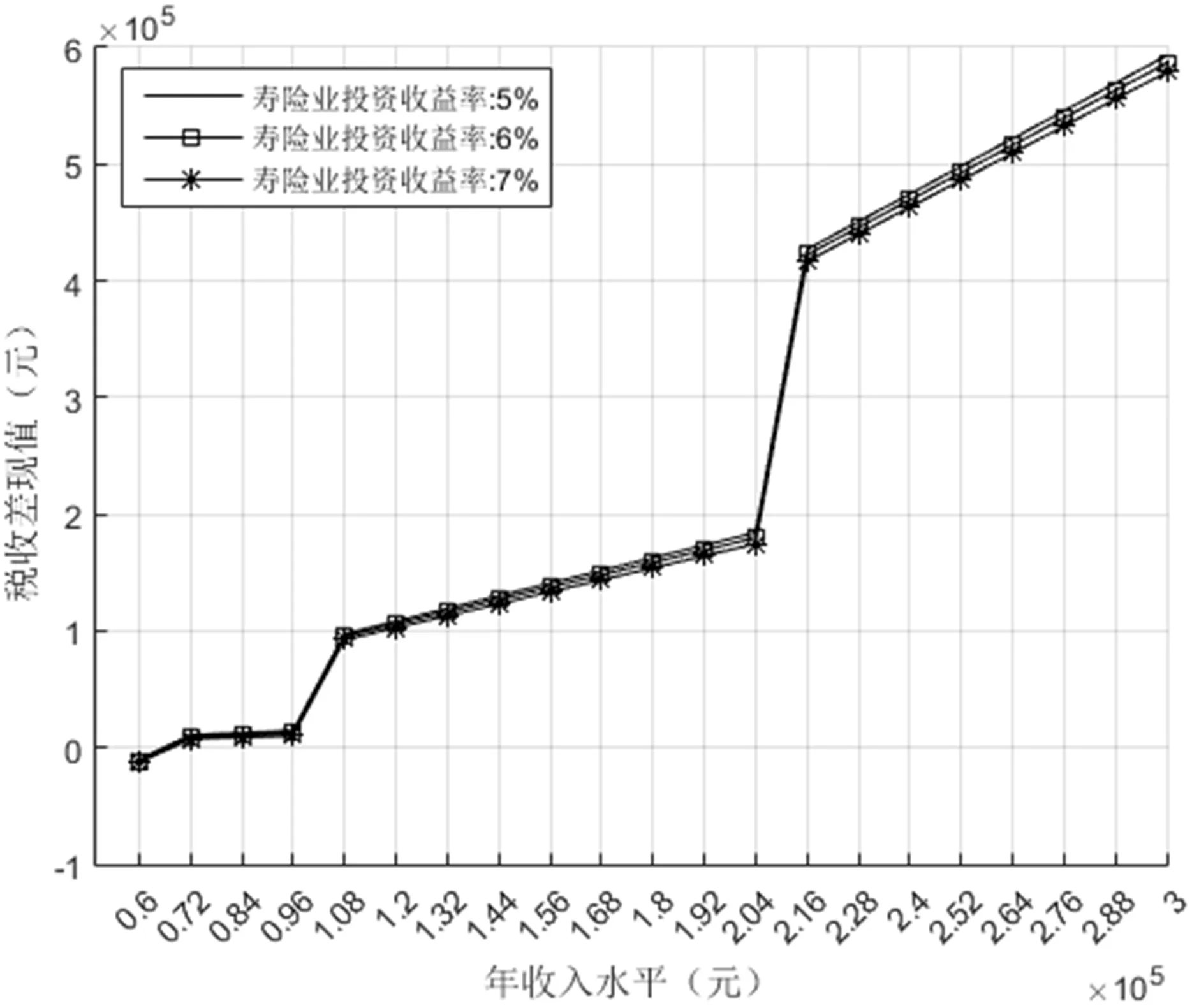

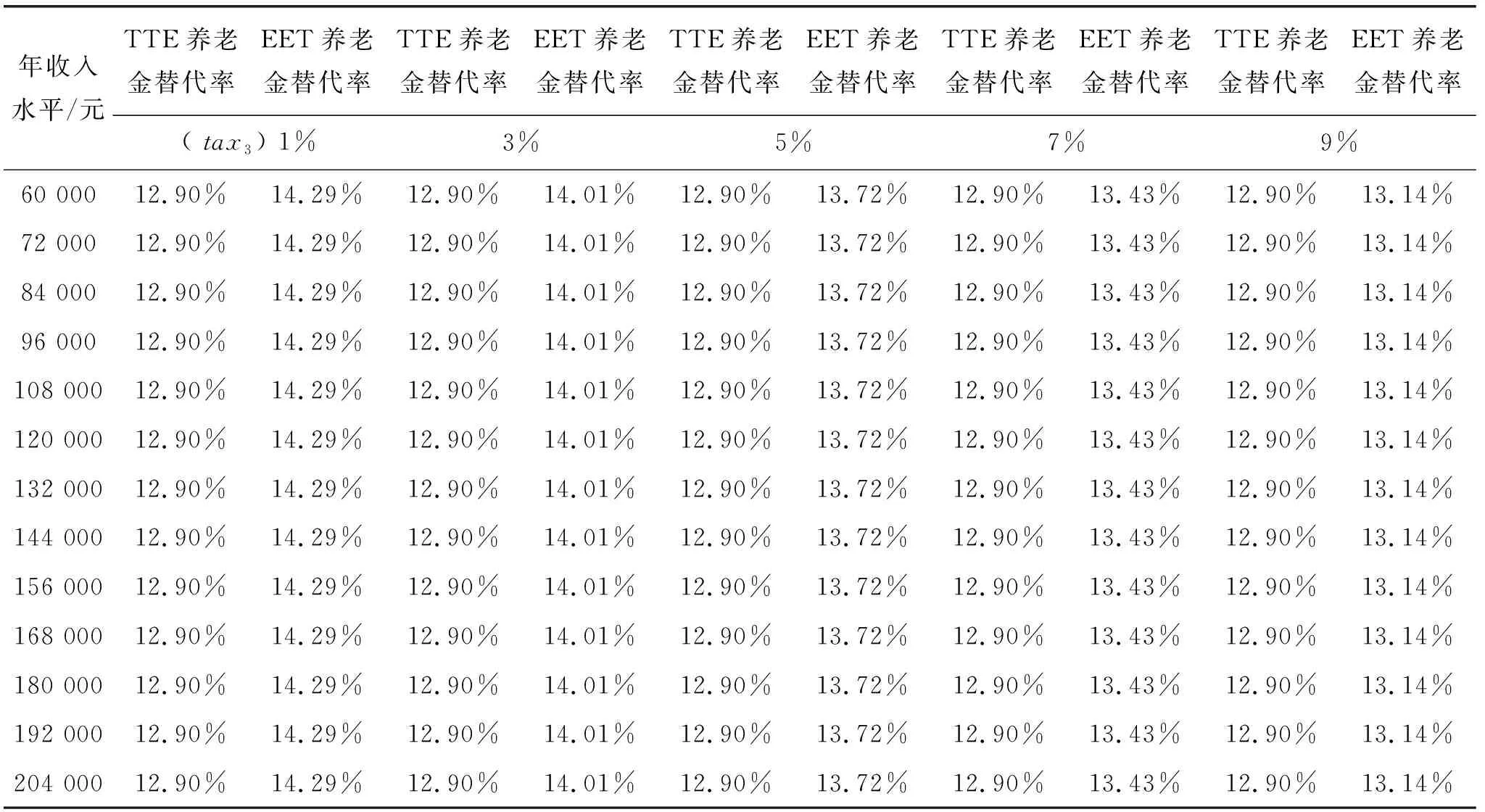

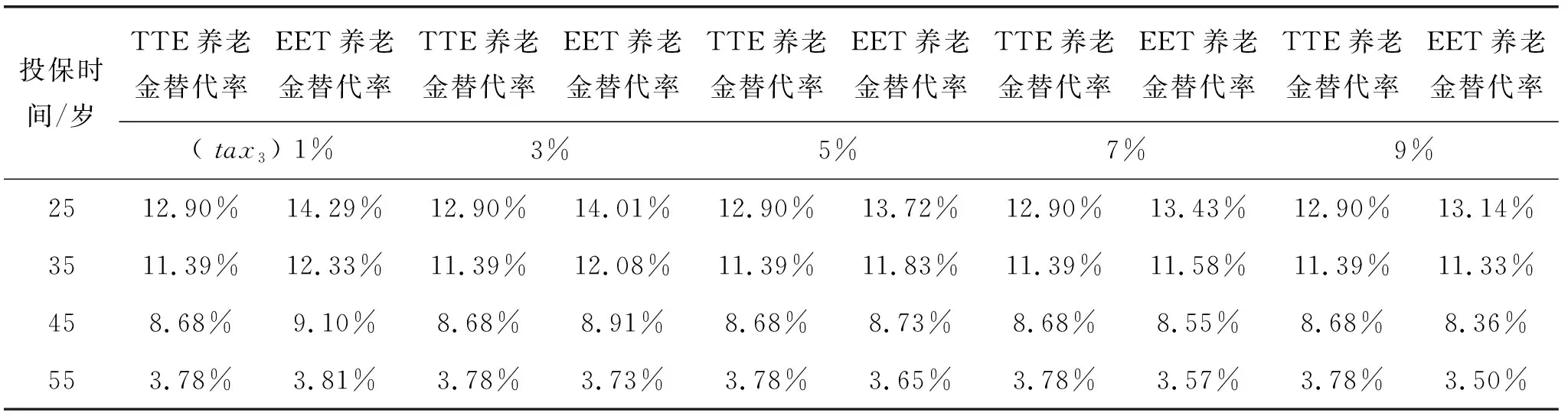

(二)模型测算结果

五、研究结论与政策建议

(一)研究结论

(二)政策建议

——与林刚先生商榷