海外单晶硅太阳电池生产线建设的分析与研究

黄海龙,刘贤金,刘文峰,丁小龙

(湖南红太阳新能源科技有限公司,长沙 410205)

0 引言

全球变暖日益严重,非可再生能源逐渐枯竭,因此,建立以可再生能源为主体的能源系统,实现绿色可持续发展已成为全球共识。据国际能源署(IEA)预测,2050 年可再生能源发电占全球电力结构的比例将达到79%,届时,光伏发电将占全球电力结构的33%,化石能源的占比将降至18%[1]。尽管新冠病毒肺炎疫情对全球各国经济和产业政策造成较大的影响,但在俄乌冲突下,石油、天然气等传统能源的价格飞涨,更是坚定了欧盟及各国政府能源转型的决心。2022 年4 月,国际可再生能源署(IRENA)发布的最新数据显示[2],2021 年全球可再生能源发电新增装机容量将近257 GW,占所有能源发电新增装机容量的81%。其中,光伏发电新增装机容量占可再生能源发电新增装机容量的一半以上,达到133 GW;则截至2021 年底,全球光伏发电累计装机容量达到843.1 GW。

本文在分析海外光伏市场发展现状的基础上,对钝化发射极和背面接触(PERC)单晶硅太阳电池、遂穿氧化层钝化接触(TOPCon)单晶硅太阳电池、p 型叉指式背接触(IBC)单晶硅太阳电池和异质结(HJT)单晶硅太阳电池技术的投资成本进行拆解,并对采用这4 种太阳电池技术路线的海外生产线的建设成本和设备投资回报进行对比;然后通过海外实际项目案例,对海外以PERC 和TOPCon 单晶硅太阳电池技术为代表的生产线建设情况进行研究分析。

1 海外光伏市场发展现状

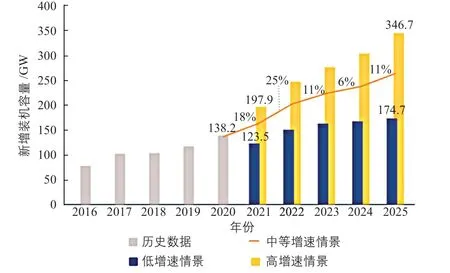

目前,全球已有130 多个国家和地区相继宣布其碳中和目标,部分国家更是采取立法形式明确碳中和目标,以应对气候变化带来的危机和挑战。当前,全球可再生能源发电在全球电力结构中的占比仍处于较低水平,而可再生能源发电中,光伏发电因经济优势显著,具有广阔的发展前景。SolarPower Europe 通过建立模型,对2021—2025年3 种不同增速情景下全球光伏发电新增装机容量进行了预测,如图1[3]所示。图中:百分值为中等增速情景下新增装机容量的年增长率。按照模型的预测,中等增速情景下,2025 年全球光伏发电新增装机容量将达到266.2 GW。

图1 不同增速情景下全球光伏发电新增装机容量预测[3]Fig. 1 Forecast of new installed capacity of global PV power generation under different growth scenarios[3]

选取有代表性的3 个海外光伏市场进行分析,分别为欧盟光伏市场、印度光伏市场和土耳其光伏市场,分别对应成熟市场、新兴市场和潜力市场。

1.1 欧盟光伏市场

2021 年,欧盟达成了气候目标协议,即2030年前净碳排放量削减55%。截至2021 年底,欧盟光伏发电新增装机容量为25.9 GW。不同增速情景下欧盟光伏发电新增装机容量预测如图2[3]所示。图中:百分值为中等增速情景下新增装机容量的年增长率。

图2 不同增速情景下欧盟光伏发电新增装机容量预测[3]Fig. 2 Forecast of new installed capacity of EU PV power generation under different growth scenarios[3]

SolarPower Europe 的增长模型远高于此前欧盟成员国在其“国家能源和气候计划(NECP)”中制定的2030 年达到335 GW 这一光伏发电累计装机目标,如果按照到2025 年的增长假设再推算到2030 年,则到2030 年底,欧盟光伏发电累计装机容量将增加NECP 目标值(335 GW)的1 倍左右。

随着太阳能利用水平的不断提高、可持续发展问题的日益突出,在过去几年时间里,欧盟复兴光伏制造产能的呼声越来越高。欧盟计划在2030 年前形成100 GW 的完整光伏产业链产能;2021 年4 月,欧洲太阳能制造委员会(ESMC)表示,欧洲至少要有75%的光伏需求由欧洲自产。然而SolarPower Europe 在《EU market outlook for solar power 2021—2025》中发布的数据显示,2021 年,欧盟多晶硅料的产能为22.1 GW,太阳能级硅片的产能为1.7 GW,太阳电池的产能为0.8 GW,光伏组件的产能为6.75 GW[4]。截至2021年底,欧盟光伏发电累计装机容量占全球总装机容量的15%,因此,未来欧盟迫切需要加强硅片、太阳电池和光伏组件的生产。

1.2 印度光伏市场

印度根据《巴黎协定》制定其在2021—2030 年期间的国家自主贡献(NDC)目标,提出到2030年,印度的碳排放强度比2005 年的碳排放强度降低33%~35%。

截至2021 年底,印度的可再生能源发电累计装机容量为全球第4 位,计划2030 年可再生能源发电累计装机容量达到500 GW。2014—2021 年印度可再生能源发电累计装机容量如表1[5]所示。

表1 2014—2021 年印度可再生能源发电累计装机容量[5]Table 1 Accumulated installed capacity of renewable energy power generation in India from 2014 to 2021[5]

从表1 可以看出:印度的光伏发电累计装机容量由2014 年的2.63 GW 增加到2021 年的41.00 GW,在所有可再生能源发电累计装机容量中增长最快。

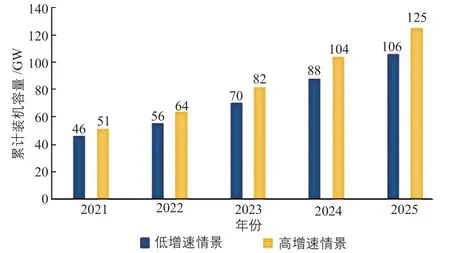

根据可利用的土地面积和太阳能资源,印度潜在的光伏发电装机容量预计约为750 GW。2021—2025 年,不同增速情景下印度光伏发电累计装机情况预测如图3[3]所示。

图3 2021—2025 年,不同增速情景下印度光伏发电累计装机容量预测[3]Fig. 3 Forecast of accumulated installed capacity of PV power generation in India under different growth scenarios from 2021 to 2025[3]

从图3 可以看出:预计到2025 年,无论是在哪个增速情景下,印度光伏发电累计装机容量都将达到100 GW 以上[3]。

为提升本土制造能力,近年来印度政府一直推动光伏产品“印度制造”。印度新能源与可再生能源部(MNRE)发布决定,对于满足本地化要求(DCR)类别下的光伏发电项目,必须使用本国光伏产品才能申请国家补贴;并且MNRE还明确规定,只有使用“未扩散硅片”在印度制造的太阳电池才能被视为本国产品,这意味着参与补贴的光伏产品只能从印度当地太阳电池生产商采购。另外,印度最终确定了太阳电池和光伏组件的基本关税,从2022 年4 月1 日起,对进口太阳电池和光伏组件分别征收25%和40%的关税。

通过在上述计划等行动中强制部署国产太阳电池和光伏组件,印度在2025 年之前为本土太阳电池生产商创造了超过36 GW 的专属市场。截至2021 年底,印度太阳电池的产能为3 GW,光伏组件的产能为12 GW[5]。而未来10 年,印度平均每年的光伏发电装机需求约为30 GW,缺口巨大,因此未来该国迫切需要加强太阳电池的生产。

1.3 土耳其光伏市场

2021 年10 月7 日土耳其签署了《巴黎协定》,其在《巴黎协定》中确定的NDC 是到2030 年实现光伏发电和风电累计装机容量共达到26 GW 的目标。但根据IEA 的预测,土耳其将在2023 年提前实现其光伏发电目标,2021—2026 年土耳其可再生能源发电新增装机容量预测如图4[6]所示。

图4 2021—2026 年土耳其可再生能源发电新增装机容量预测[6]Fig. 4 Forecast of new installed capacity of renewable energy power generation in Türkiye from 2021 to 2026[6]

从图4 可以看出:据IEA 预测,2022—2026年5 年间土耳其的光伏发电装机需求超过10 GW。

土耳其太阳能协会Günder 发布了一份新的太阳能发展路线,该路线预测到2023 年底,土耳其光伏发电累计装机容量可能达到14 GW 左右。Günder 进一步乐观认为,土耳其光伏发电累计装机容量有可能在2030 年达到38 GW,将远超过土耳其政府设定的2027 年达到15 GW 累计装机容量的光伏发电目标,从而可以改善该国的电力传输系统。

为发展当地光伏产业,土耳其政府从2017年4 月开始,对从中国进口的光伏组件实行每平方米20~25 美元的额外关税;同时,该国大型光伏发电项目,例如YEKA 等公共电站,在招标中明确提出只能采购本土化太阳电池产品。

土耳其是一个新兴市场,2022 年,其光伏组件的产能约为6 GW,硅片和太阳电池的产能均约为1 GW,未来土耳其迫切需要加强其太阳电池的生产能力。

1.4 小结

欧盟、印度及土耳其的光伏市场情况汇总如表2 所示。

表2 欧盟、印度及土耳其的光伏市场情况汇总Table 2 Summary of PV market in EU,India and Türkiye

2 不同太阳电池技术路线的投资成本分析和投资回报对比

本部分内容主要对PERC、TOPCon 和p 型IBC、HJT 单晶硅太阳电池4 种不同技术路线的投资成本进行分析,并对各太阳电池技术路线的投资回报进行对比。

2.1 国内生产线的主要工艺设备成本分析

2.1.1 PERC 单晶硅太阳电池技术路线

2015 年之前,全球传统全铝背场(BSF)单晶硅太阳电池的产能占全球光伏市场的90%;2016 年之后,PERC 单晶硅太阳电池“接棒起跑”,2021 年全球PERC 单晶硅太阳电池的产能已经超过300 GW,在全球光伏市场中的占比达91.2%,完全取代了BSF 单晶硅太阳电池的市场。

PERC 单晶硅太阳电池技术具有强大的包容性,可以兼容各类单晶硅太阳电池技术乃至硅片端的技术。从PERC 单晶硅太阳电池技术被发明和应用以来,其量产光电转换效率从开始的20%左右一路提升到2022 年的23.5%左右。2013—2022 年PERC 单晶硅太阳电池量产光电转换效率提升情况如图5 所示。

图5 2013—2022 年PERC 单晶硅太阳电池量产光电转换效率提升情况Fig. 5 Improvement of photoelectric conversion efficiency in mass production of PERC mono-Si solar cells from 2013 to 2022

随着PERC 单晶硅太阳电池量产光电转换效率的提升,其单瓦投资成本也大幅下降。按照中国国内设备投资成本,PERC 单晶硅太阳电池技术路线的设备资本性支出(不包含检测仪器、辅助工具等设备,CAPEX)为1.19 亿元/GW。PERC 单晶硅太阳电池技术路线主要生产设备的投资成本分析如表3 所示。

表3 PERC 单晶硅太阳电池技术路线主要生产设备的投资成本分析Table 3 Analysis of investment cost of main production equipment for PERC mono-Si solar cell technology route

目前中国主流太阳电池生产商的PERC 单晶硅太阳电池量产光电转换效率为23.5%,已接近24.0%的“天花板”[7],但随着技术的不断迭代,提高单晶硅太阳电池光电转换效率仍将是光伏产业链上下游的主要方向。基于此,近些年涌现出TOPCon、p 型IBC、HJT 等新型单晶硅太阳电池技术。其中,由于HJT 单晶硅太阳电池技术与现有PERC 单晶硅太阳电池技术无法兼容,一旦转换技术路线,将面临巨大的沉没成本。相较其他单晶硅太阳电池技术,无需抛弃现有生产线的TOPCon 和p 型IBC 单晶硅太阳电池技术无疑成为最好的选择,有望成为下一代太阳电池主流技术。

2.1.2 TOPCon 单晶硅太阳电池技术路线

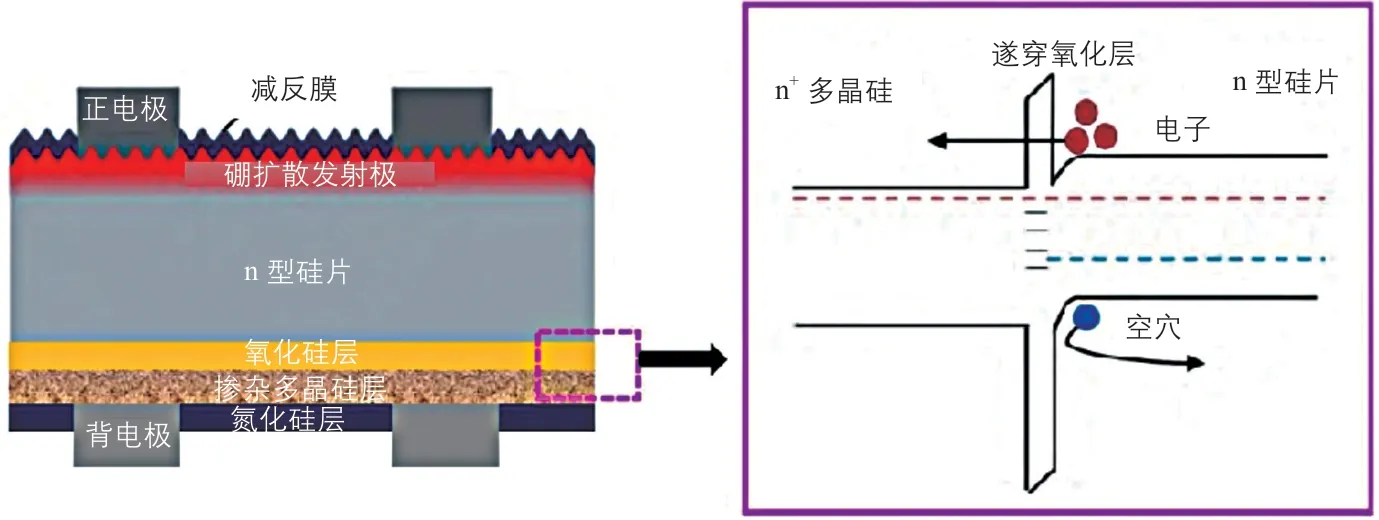

TOPCon 是一种基于载流子选择性接触的隧穿氧化层钝化接触太阳电池技术。与p 型单晶硅太阳电池和n 型单晶硅太阳电池的性能相比,TOPCon 单晶硅太阳电池的少子寿命高、无光致衰减、弱光响应好、温度系数小,是单晶硅太阳电池理论光电转换效率迈向最高的希望。TOPCon单晶硅太阳电池的结构和原理图[8]如图6 所示。

图6 TOPCon 单晶硅太阳电池的结构和原理图[8]Fig. 6 Structure and principle diagram of TOPCon mono-Si solar cells[8]

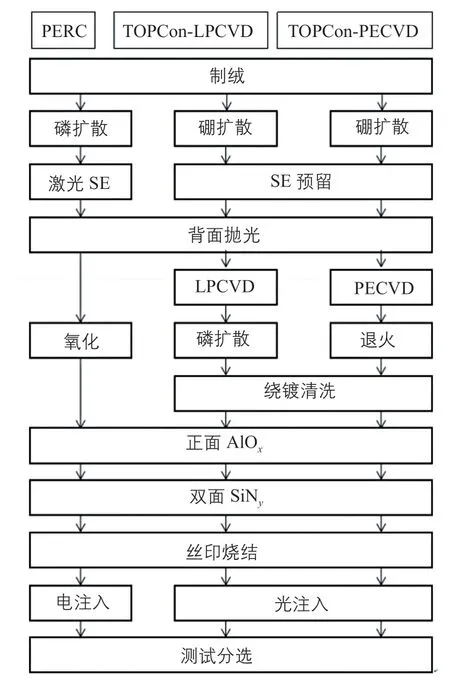

TOPCon 单晶硅太阳电池的制备工艺与PERC单晶硅太阳电池的制备工艺高度重合。按照多晶硅的沉积技术,可以将TOPCon 单晶硅太阳电池的制备路线分为低压化学气相沉积(LPCVD)和PECVD 两种,二者只需要在PREC 单晶硅太阳电池制备工艺的基础上增加硼扩散设备、制备SiO2/Poly-Si 层的LPCVD 设备(或PECVD 设备)及清洗设备即可。两种TOPCon 单晶硅太阳电池制备路线与PERC 单晶硅太阳电池制备路线的对比如图7 所示。

图7 两种TOPCon 单晶硅太阳电池制备路线与PERC 单晶硅太阳电池制备路线的对比Fig. 7 Comparison of two kinds of TOPCon mono-Si solar cell preparation routes and PERC mono-Si solar cell preparation route

根据理论计算,TOPCon 单晶硅太阳电池实验室潜在理论光电转换效率为28.7%,最接近晶体硅太阳电池实验室理论光电转换效率的极限值(29.43%)。当前量产的n 型TOPCon 双面单晶硅太阳电池的最高光电转换效率与潜在光电转换效率仍然存在一定的差距,光电转换效率提升的潜力巨大。按照国内设备投资成本,针对不同制备路线,TOPCon 单晶硅太阳电池技术路线主要生产设备的投资成本分析如表4 所示。

表4 TOPCon 单晶硅太阳电池技术路线主要生产设备的投资成本分析Table 4 Analysis of investment cost of main production equipment for TOPCon mono-Si solar cell technology route

从表4 可以看出:根据测算,TOPCon 单晶硅太阳电池采用LPCVD 制备路线时,主要生产设备的CAPEX 为1.66 亿元/GW;从PERC 单晶硅太阳电池技术路线升级,需要增加硼扩散、LPCVD、刻蚀清洗、光注入设备及相应自动化设备,预计CAPEX 增加0.59 亿元/GW。采用PECVD 制备路线时,主要生产设备的CAPEX为1.71 亿元/GW;从PERC 单晶硅太阳电池技术路线升级,需要增加硼扩散、PECVD、刻蚀清洗、光注入设备及相应自动化设备,预计CAPEX 增加0.67 亿元/GW。

2.1.3 p 型IBC 单晶硅太阳电池技术路线

IBC 单晶硅太阳电池是一种基于p 型或n 型硅片的叉指式背接触太阳电池,其结构及背面栅线图如图8 所示。IBC 单晶硅太阳电池正面无遮挡结构,不仅具有外形美观等优势,适用于光伏建筑一体化(BIPV),而且其光电转换效率较高。2018 年,德国哈梅林太阳能研究所(ISFH)的p 型IBC 单晶硅太阳电池样品的饱和电流密度为2 fA/cm2、开路电压为733 mV,光电转换效率达到26.1%[9]。

图8 IBC 单晶硅太阳电池结构及背面栅线图Fig. 8 Diagram of structure and back grid line of IBC mono-Si solar cell

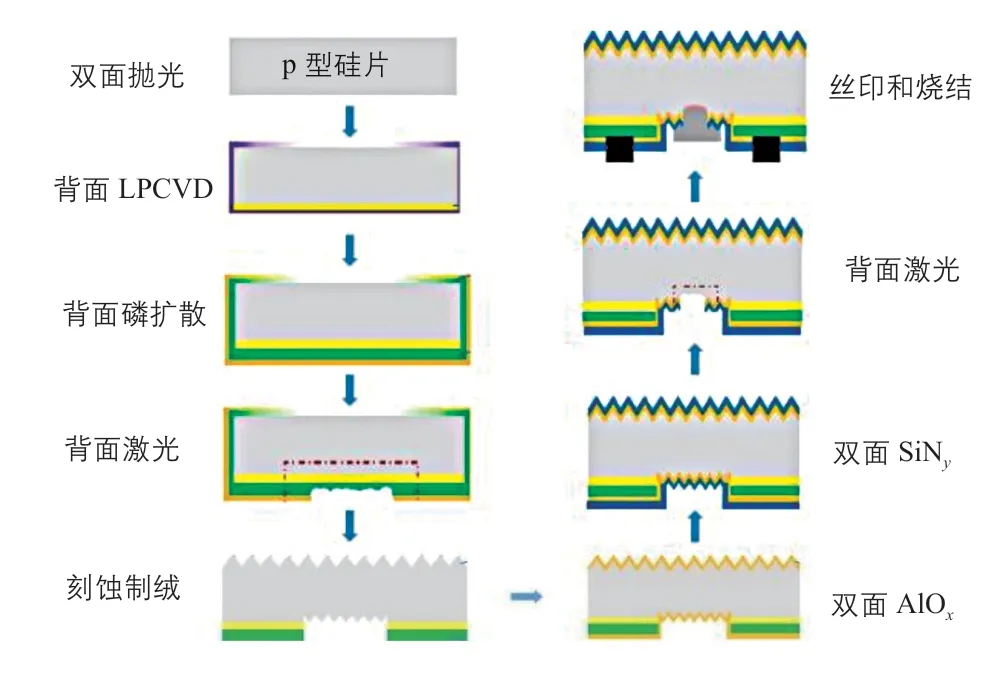

p 型IBC 单晶硅太阳电池的制备工艺使用的是p 型硅片,与PERC 单晶硅太阳电池制备工艺的重合度更高,并可以充分利用激光设备,其只需要在PERC 单晶硅太阳电池制备工艺的基础上增加制备SiO2/Poly-Si 层的LPCVD 和光注入设备。p 型IBC 单晶硅太阳电池的制备工艺流程如图9 所示。

图9 p 型IBC 单晶硅太阳电池的制备工艺流程Fig. 9 Preparation process of p-IBC mono-Si solar cells

目前,隆基绿能科技股份有限公司(下文简称为“隆基绿能”)、广东爱旭科技股份有限公司等太阳电池生产商的p 型IBC 单晶硅太阳电池技术路线仍处于研发阶段,据报道该类太阳电池的中批量试生产光电转换效率可达到24.5%。

p 型IBC 单晶硅太阳电池技术路线主要生产设备投资成本分析如表5 所示。

表5 p 型IBC 单晶硅太阳电池技术路线主要生产设备的投资成本分析Table 5 Analysis of investment cost of main production equipment for p-IBC mono-Si solar cell technology route

从表5 可以看出:根据测算,p 型IBC 单晶硅太阳电池技术路线主要生产设备的CAPEX 为1.55 亿元/GW;从PERC 单晶硅太阳电池技术路线升级,需增加LPCVD、光注入设备及相应自动化设备,预计CAPEX 增加0.2 亿元/GW。

2.1.4 HJT 单晶硅太阳电池技术路线

HJT 单晶硅太阳电池是一种在n 型硅片上沉积非晶硅形成异质结并将其作为钝化层的晶体硅太阳电池,其制备工艺流程为制绒清洗—非晶硅薄膜沉积—透明导电膜沉积—印刷分选。2021年10 月,隆基绿能通过优化微晶n 型窗口层,使制备的HJT 单晶硅太阳电池的填充因子突破86%,短路电流密度达到40.49 mA/cm2;通过开发新的本征微晶层结构,大幅改善其钝化性能,优化后HJT 单晶硅太阳电池的实验室光电转换效率达到26.3%。

目前HJT 单晶硅太阳电池技术路线的设备成熟度不高且成本高昂,通过向供应商询价,预计该技术路线主要生产设备的CAPEX 为4 亿元/GW;同时,由于HJT 单晶硅太阳电池使用低温银浆及含铟靶材,制造成本较高,该制备工艺仍处于优化阶段。国内生产商已经布局了HJT单晶硅太阳电池核心工艺设备,但由于量产数据不足,且缺乏量产经验,现阶段暂时不对海外进行推广,未来将作重点关注。

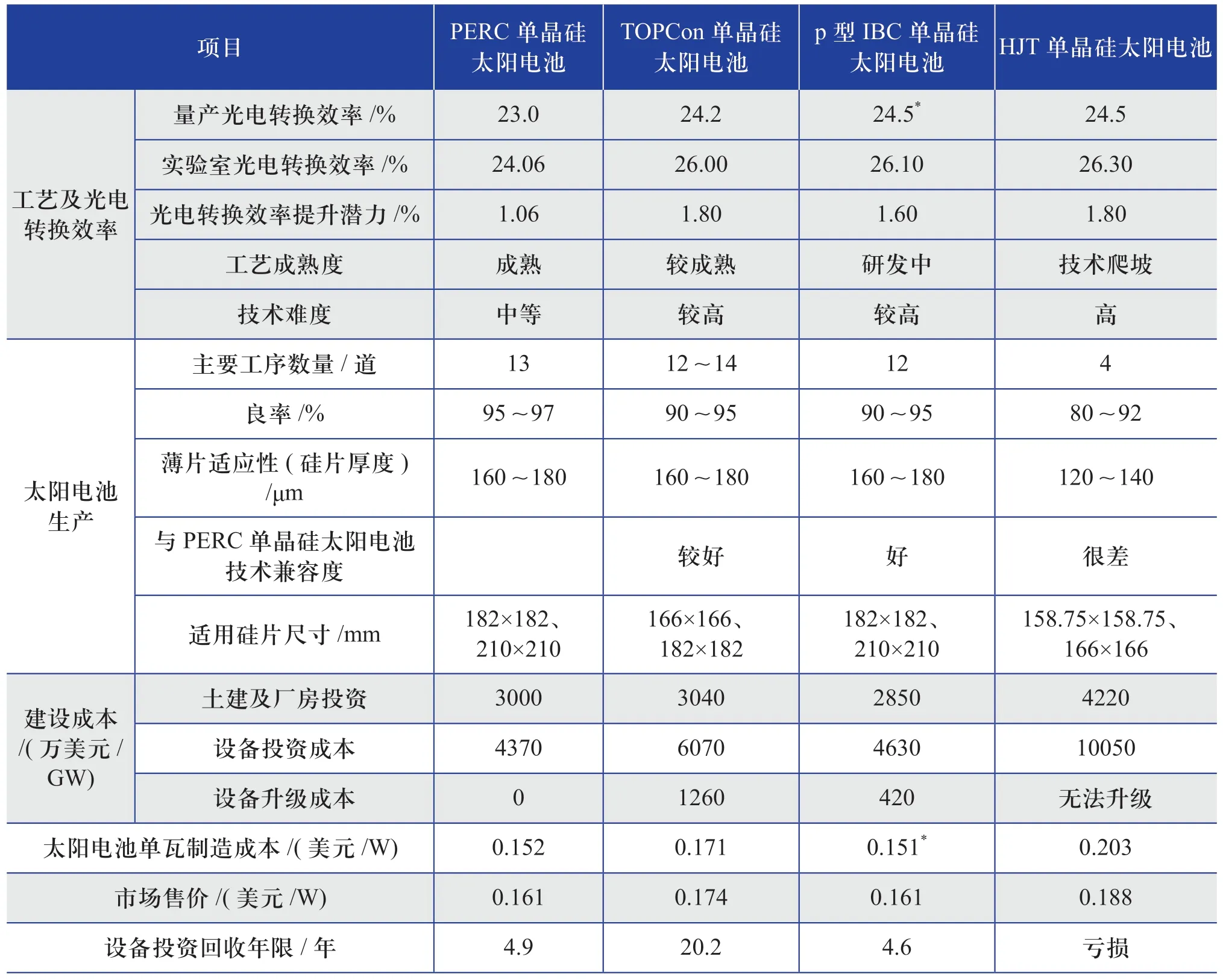

2.2 海外生产线的建设成本与设备投资回报对比

结合海外实际项目报价,对采用4 种不同太阳电池技术路线的海外生产线的建设成本及设备投资回报进行对比,结果如表6 所示。设备投资成本中包含了设备制造成本与海外服务成本,考虑到不同地区的材料成本差异,制造成本以中国国内制造成本测算。

表6 采用不同太阳电池技术路线的海外生产线建设成本及设备投资回报对比分析Table 6 Comparative analysis of overseas production line construction costs and equipment investment returns using different solar cell technology routes

从表6 可以看出:PERC 单晶硅太阳电池的单瓦制造成本为0.152 美元/W,通过对比可以看出,p 型IBC 单晶硅太阳电池的单瓦制造成本最低,仅为0.151 美元/W(预估值),这主要是因为24.5%(预估值)的超高光电转换效率拉低了整体单瓦制造成本;TOPCon 单晶硅太阳电池的单瓦制造成本比PERC 单晶硅太阳电池的约高0.019 美元/W,达到0.171 美元/W。当前TOPCon 单晶硅太阳电池技术和供应产业链仍在完善中,未来随着良率和光电转换效率的提升,以及银浆成本的降低,预计TOPCon 单晶硅太阳电池的制造成本还有进一步下降的空间。结合n 型单晶硅太阳电池在光伏组件端的可靠性表现(功率衰减小、温度系数低、弱光响应好等),未来TOPCon 光伏组件的制造成本有望和PERC 光伏组件的制造成本持平。

对采用不同太阳电池技术路线的海外生产线建设成本和设备投资回报进行综合分析后,可以得出以下结论:

1)目前PERC 单晶硅太阳电池依然是主流,海外大多数客户追求光伏电站端的投资收益率,根据投资回报测算,PERC 单晶硅太阳电池的优势明显。

2)由于技术的革新和与PERC 单晶硅太阳电池技术的兼容度,预留“PERC+”的升级空间与接口尤为重要。p 型IBC 单晶硅太阳电池的单瓦制造成本体现出优势,但由于该类太阳电池缺少量产数据,国内尚处于研发阶段,需后续验证。因此,TOPcon 单晶硅太阳电池依然是现阶段PERC 单晶硅太阳电池升级路线的最优选择。

3 海外太阳电池生产线的建设方案

当前海外太阳电池生产线的建设多以PERC单晶硅太阳电池生产线并预留TOPCon 单晶硅太阳电池技术升级空间的方案为主,也有少部分客户的建设方案要求直接建设TOPCon 单晶硅太阳电池生产线。本部分内容以海外实际项目为例,从太阳电池生产线配置和设备成本的角度对海外PERC 单晶硅太阳电池生产线和TOPCon 单晶硅太阳电池生产线两种建设方案进行介绍。

3.1 PERC 单晶硅太阳电池生产线建设

2020 年5 月,在“一带一路”国家土耳其的Kalyon 集团500 MW 光伏产业园EPC 建设项目(下文简称为“土耳其K 项目”)中,中电科电子装备集团有限公司(下文简称为“电科装备”)建设了包括外围在内的“拉晶—切片—太阳电池—光伏组件”500 MW 光伏全产业链,其中,PERC 单晶硅太阳电池生产线的性能指标如表7 所示。该太阳电池生产线采用“酸刻蚀+管式背钝化PECVD”制备路线,设备配置与产能如表8 所示。

表7 土耳其K 项目中PERC 单晶硅太阳电池生产线的性能指标Table 7 Performance indexes of PERC mono-Si solar cell production line in Türkiye K project

表8 土耳其K 项目中PERC 单晶硅太阳电池生产线的设备配置与产能Table 8 Equipment configuration and capacity of PERC mono-Si solar cell production line in Türkiye K project

太阳电池最大功率点(MPP)的功率Pm的计算式可表示为:

式中:A为太阳电池面积,cm2,M10 太阳电池的面积取330 cm2;η为太阳电池的光电转换效率,%;E为标准太阳辐照度,W/m2,取值为1000。

根据式(1),计算得到M10 PERC 单晶硅太阳电池的光电转换效率-MPP 功率对照表,如表9 所示。

表9 M10 PERC 单晶硅太阳电池的光电转换效率-MPP 功率对照表Table 9 Comparison table of photoelectric conversion efficiency-MPP power of M10 PERC mono-Si solar cells

考虑到换班、维护,以及停电这类突发情况导致的生产线停机情况,按照合同约定,土耳其K 项目中PERC 单晶硅太阳电池生产线的生产时间为22 h/天,按照每年355 天计算,则该生产线的年生产能力为11400×22×355×94%×95%(Uptime值,即设备利用率)×7.26=79507362×7.26 ≈577.2 MW,满足产能的设计要求(500 MW)。

从生产线的CAPEX 角度考虑,暂不考虑基建和外围投资,对该生产线进行设备投资回报测算,该生产线的CAPEX 如表10 所示。

表10 土耳其K 项目中PERC 单晶硅太阳电池生产线的CAPEXTable 10 CAPEX of PERC mono-Si solar cell production line in Türkiye K project

从表10 可以看出:土耳其K 项目中PERC 单晶硅太阳电池生产线的CAPEX 为2445.6 万美元。

运营成本(OPEX)包含原材料、水电气、人工、设备折旧(设计为8 年)、备品备件与其他成本。所有价格均参考土耳其当地的价格。土耳其K项目中PERC 单晶硅太阳电池生产线的OPEX 如表11 所示。

表11 土耳其K 项目中PERC 单晶硅太阳电池生产线的OPEXTable 11 OPEX of PERC mono-Si solar cell production line in Türkiye K project

从表11 可以看出:土耳其K 项目中PERC单晶硅太阳电池生产线的OPEX 为0.982 美元/片。这是因为该项目实际使用的硅片是自建拉晶切片厂生产的硅片,提前锁定了硅料价格,价格较低,因此硅片的实际成本约为0.585 美元/片。

计算不同时期不同因素条件下,土耳其K项目中PERC 单晶硅太阳电池生产线的设备投资回收年限,结果如表12 所示。

表12 土耳其K 项目中PERC 单晶硅太阳电池生产线的设备投资回收年限Table 12 Equipment investment payback period of PERC mono-Si solar cell production line in Türkiye K project

从表12 可以看出:

1) 2021 年8 月,该项目的PERC 单晶硅太阳电池的光电转换效率已达到22.0%左右,对应该光电转换效率的M10 PERC 单晶硅太阳电池的成本为0.135 美元/W。根据全球光伏领域研究机构PV InfoLink 的统计,2021 年8 月时M10 PERC 单晶硅太阳电池的平均售价为0.136 美元/W。折算利润,计算得到该生产线的投资回收年限为40.25 年。

2) 2022 年4 月,该项目的PERC 单晶硅太阳电池的光电转换效率已达到22.8%左右,但是由于材料价格上涨,对应该光电转换效率的M10 PERC 单晶硅太阳电池的成本上涨为0.152 美元/W。根据PV InfoLink 的统计,2022 年4 月时M10 PERC 单晶硅太阳电池的平均售价为0.161美元/W。折算利润,计算得到该生产线的投资回收年限为4.32 年。

两个不同时期生产线的设备投资回收年限差别较大的主要原因是自建拉晶切片厂生产硅片的成本非常低,因此随着太阳电池售价增长,项目利润越来越丰厚。通过项目的执行及电科装备提供的质保和运维服务,让项目业主获得了丰厚的利润。

3.2 TOPCon 单晶硅太阳电池生产线建设

2021—2022 年期间,电科装备与印度A 公司接洽了600 MW 以上的TOPCon 单晶硅太阳电池生产线(下文简称为“印度A 项目”)的建设事宜,并根据现有技术指标和实际情况做出生产线的整线建设方案。印度A 项目中TOPCon 单晶硅太阳电池生产线的性能指标如表13 所示。该太阳电池生产线采用“LPCVD+管式正面钝化ALD”制备路线,设备配置与产能情况如表14所示。

表13 印度A 项目中TOPCon 单晶硅太阳电池生产线的性能指标Table 13 Performance indicators of TOPCon mono-Si solar cell production line in India A project

表14 印度A 项目中TOPCon 单晶硅太阳电池生产线的设备配置与产能Table 14 Equipment configuration and capacity of TOPCon mono-Si solar cell production line in India A project

根据式(1),计算得到M10 TOPCon 单晶硅太阳电池的光电转换效率-MPP 功率对照表,如表15 所示。

表15 M10 TOPCon 单晶硅太阳电池的光电转换效率—MPP 功率对照表Table 15 Comparison table of photoelectric conversion efficiency-MPP power of M10 TOPCon mono-Si solar cells

考虑到换班、维护,以及停电这类突发情况导致的生产线停机情况,按照与业主要求约定,印度A 项目TOPCon 单晶硅太阳电池生产线的生产时间为22.5 h/天,按照每年350 天计算,则该生产线的年生产能力为12304×22.5×350×93%×95%(Uptime值)×7.85=85605849×7.85 ≈672 MW,满足产能的设计要求(600 MW)。

从生产线的CAPEX 角度考虑,暂不考虑基建和外围投资,对该生产线设备投资回报进行测算,其CAPEX 如表16 所示。

表16 印度A 项目中TOPCon 单晶硅太阳电池生产线的CAPEXTable 16 CAPEX of TOPCon mono-Si solar cell production line in India A project

从表16 可以看出:印度A 项目中TOPCon单晶硅太阳电池生产线的CAPEX 为3643.3 万美元。

OPEX 包含原材料、水电气、人工、设备折旧(设计为8 年)、备品备件与其他成本。所有价格均参考印度当地的价格。印度A 项目中TOPCon 单晶硅太阳电池生产线的OPEX 如表17所示。

表17 印度A 项目中TOPCon 单晶硅太阳电池生产线的OPEXTable 17 OPEX of TOPCon mono-Si solar cell production line in India A project

从表17 可以看出:印度A 项目中TOPCon 单晶硅太阳电池生产线的OPEX 为1.529美元/片。

计算印度A 项目中TOPCon 单晶硅太阳电池生产线的设备投资回收年限。该项目TOPCon单晶硅太阳电池的光电转换效率达到24.0%,对应该光电转换效率的M10 TOPCon 单晶硅太阳电池成本为0.193美元/W。根据PV InfoLink的统计,2022 年4 月时TOPCon 单晶硅太阳电池的平均售价为0.174 美元/W。计算该生产线的设备投资回收年限,结果如表18 所示。

表18 印度A 项目中TOPCon 单晶硅太阳电池生产线的设备投资回收年限Table 18 Equipment investment payback period of TOPCon mono-Si solar cell production line in India A project

从表18 可以看出:经过测算,在现有的指标下,印度A 项目TOPCon 单晶硅太阳电池的利润为负值,设备投资回收为亏损状态。这是因为该技术路线的设备成本高、硅片成本高,以及产品良率(93%)较低,因此若是当地政府没有相关政策和补贴支持,TOPCon 单晶硅太阳电池技术暂无优势。

3.3 小结

以TOPCon 单晶硅太阳电池生产线和PERC单晶硅太阳电池生产线为例,相比国内的太阳电池生产线,海外太阳电池生产线的设备制造成本、运营成本较高。主要体现在:1)海外太阳电池生产线的调试安装费用高,同时运输、备件等其他费用也相对较高;2)海外运营团队不够熟练,且供应链不成熟,进一步推高了太阳电池制造成本。

4 总结与展望

本文对海外光伏市场的发展现状进行了分析,然后对PERC、TOPCon、p 型IBC、HJT单晶硅太阳电池技术的投资成本进行拆解,并对其投资回报进行对比;然后通过海外实际项目案例,对PERC 和TOPCon 单晶硅太阳电池生产线的建设情况进行了分析。分析结果显示:当前阶段,PERC 单晶硅太阳电池生产线预留升级p 型IBC 单晶硅太阳电池技术和TOPCon单晶硅太阳电池技术是目前最适合在海外投资建厂的技术。

近些年,国内光伏行业进入存量市场的激烈竞争局面。海外光伏产业链建设需求庞大,应充分利用好自身的优势,把握好“走出去”做大增量市场的机会。同时由于贸易壁垒的存在,美国对东南亚地区实施出口调查,征收中国企业在东南亚地区工厂的光伏组件关税;印度政府对本土制造的太阳电池实行本地化要求(DCR)补贴;土耳其太阳电池端即将增加保护性关税和太阳电池的投资补贴等一系列政策,将进一步助推海外太阳电池生产线建设需求的增长。

随着太阳电池技术不断进步与提升,未来将加速TOPCon、p 型IBC 及HJT 单晶硅太阳电池技术等研发平台的建设和相关工艺产线的验证,进一步提升中国太阳电池生产商与设备生产商在海外市场的技术优势,助推“一带一路”建设,打造光伏“中国名片”。