全球CBDC发展进程与国际监管协调

邓宇

摘 要:全球各国中央银行主导的CBDC研发和测试仍处于起步阶段,但基于CBDC跨境应用需求和监管紧迫性不断增强,未来CBDC跨境测试范围可能进一步扩大,CBDC跨国合作将迈向新台阶。但是,CBDC跨境使用以及扩大应用范围将对各国金融监管提出新的挑战,除了技术层面可能存在的障碍之外,监管环境、共识规则、安全及稳定性等问题亟待协调解决。对此,全球各国中央银行、国际组织等迫切需要共同探索建立基于共识基础的CBDC应用平台,考虑制定更具包容性、安全性和中立性的CBDC国际规则,尊重CBDC主权地位,维护全球金融稳定性。

关键词:中央银行数字货币;国际货币体系;金融治理;国际监管;跨境支付

中图分类号:F830.49 文献标识码:B 文章编号:1674-2265(2023)05-0032-08

DOI:10.19647/j.cnki.37-1462/f.2023.05.005

一、引言

过去20年来,以美元为主导的国际货币体系暴露出诸多短板和缺陷,已然无法适应新的国际政治、经济和金融发展趋势,而且存在严重的结构性缺陷,难以解决过去长期遗留的“特里芬难题”。欧美中央银行货币政策调整引发负面溢出风险,严重威胁金融稳定性。近几年“去美元化”浪潮的出现,一方面,体现在能源贸易非美元结算比例不断提高、黄金储备资产规模持续增加,另一方面,表现为全球中央银行数字货币(CBDC)研发和测试进展加快。许多国家纷纷加入CBDC项目,数字美元、数字欧元、数字日元等从雏形走向技术测试,未来可能进一步推动相关立法监管、市场应用以及跨境使用。与其关注进入的时机,中央银行可能更受益于确定明确的政策目标,探索技术设计,了解利益和风险,为任何关于发行CBDC的决定提供依据(Isaacson等,2022)[1]。围绕CBDC展开的新一轮竞争可能也将有所加剧,预计将对未来国际货币体系变革产生深远影响。发展CBDC的主要目的是提高法定货币地位(姚前,2021)[2]。总体来看,未来数年内全球CBDC研发进展将加快,CBDC合作项目将增多,全球中央银行将围绕CBDC国际协调监管的法律规范、国际规则等展开协调,预计将会有越来越多的中央银行、商业银行、科技公司等各类机构广泛参与CBDC研发、测试、场景开发、技术更新等多元化领域中,而且CBDC除了在国内支付应用试点外,国际支付、跨境支付也将有较大突破。考虑到国际货币体系变革加快,CBDC还有可能在储备资产、金融市场交易等新的领域进一步扩大影响力。

二、问题的提出与文献综述

当前,国际金融机构和全球中央银行对CBDC的技术研发、应用场景开发以及跨境支付测试等已经如火如荼。不仅欧美日等发达国家中央银行在加快推进CBDC研发,越来越多的新兴国家也加入了CBDC研发队伍,不仅提出了发展计划,而且部分新兴国家已经在零售型CBDC技术和应用上取得了较大进展,并有望向批发型CBDC转变。除了去中心化金融技术(DeFi)以及分布式账本技术(DLT)的创新迭代驱动外,地缘政治、大国博弈等外部因素也对CBDC的发展起到了推波助澜的作用,特别是欧美国家频繁实施激进的货币政策,将环球同业银行金融电讯协会(SWIFT)等国际支付系统政治化,迫使更多新兴国家转向“去美元化”或寻求替代。CBDC的技术演进和测试进展为CBDC跨境支付应用创新提供了很强的支撑,未来有望推动形成包容性更广、兼容性更强的新型国际货币体系。但是,需要考虑的是,在“逆全球化”与“再全球化”不断强化的国际背景下,CBDC的全球化之路可能不会一帆风顺,除技术之外还将涉及国际货币体系改革以及国际监管。研究CBDC国际进程需要把握两大问题:其一,CBDC国際竞争问题。全球CBDC发展进程加快,更多中央银行参与CBDC项目意味着未来的竞争将会更加激烈,如何促进国际共识并避免技术冲突或“数据鸿沟”将关系到新型国际货币体系的前景。其二,CBDC国际监管协调问题。全球CBDC的技术设计、监管风格和金融生态存在较大差异,如何进行跨中央银行协调并建立国际广泛认可的CBDC跨区域应用平台,以及如何建立CBDC应用的国际标准、安全规范将成为CBDC发展需要解决的难题。

国内外机构和学者围绕CBDC发展进行了卓有成效的探索,国际清算银行(BIS)、国际货币基金组织(IMF)、世界银行(WB)、美联储(FED)、欧洲中央银行(ECB)、世界经济论坛(WEF)、环球同业银行金融电讯协会(SWIFT)以及中国人民银行数字货币研究所等在内的官方机构,围绕CBDC技术设计、场景应用、区域协作、跨境支付以及CBDC对流动性管理、货币政策、金融稳定的影响等各类问题进行了深入研究,提出了许多前瞻性观点。目前,关于CBDC的研究文献主要集中于三大问题:一是CBDC的设计选择问题。BIS(2020)[3]提出,用于零售支付的CBDC需要具备可扩展性、可访问性、便利性、韧性和隐私性等特征;BIS(2021)[4]对跨境支付的CBDC应用提出了可能的三种安排,包括兼容的CBDC系统、互连的CBDC系统以及mCBDC的单个系统。二是CBDC对货币政策及金融稳定性等的影响问题。欧洲经济政策研究中心(CPER)讨论了CBDC的最优流通量问题;美联储学者Matthew Malloy等(2022)[5]通过资产负债表分析了零售CBDC与美国货币政策的关系;国际清算银行学者Rodney Garratt等(2022)[6]讨论了CBDC的两个设计选择对货币政策传导的影响;Choi等(2022)[7]则认为,随着CBDC的盈余增加,更多的消费者从银行货币转向将CBDC作为主要的支付手段,缩小了银行的资产负债表。三是各国中央银行发展CBDC的评估问题。美联储理事会成员Waller(2021)[8]认为,发行数字美元能否解决支付效率和成本问题,以及数字美元对维持美元霸权地位是否发挥作用并不能得到验证;德国中央银行行长Burkhard Balz(2022)[9]从欧元体系的战略主权、现实中的支付效率等问题出发,阐释了发行数字欧元的意义和好处;Isaacson等(2021)[1]认为,CBDC在国内支付市场、国际支付市场、储备货币等领域尚未展现出先发优势,未来中央银行应明确CBDC的政策目标,解决技术、利益和风险问题。

综合上述分析,国际机构对CBDC的研究和讨论不仅广泛深入CBDC的技术设计和测试应用等层面,而且将CBDC与现实的货币政策、银行稳定性、金融市场等紧密结合,提出了许多国际方案,对CBDC的研究已经从初期的技术讨论深入到解决安全、风险、利益以及国际协调等复杂问题。以研究国际货币体系见长的Bordo(2021)[10]从货币史角度提出,CBDC将加速推动国际货币体系转变。全球中央银行纷纷推动CBDC计划,将不再局限于仅通过CBDC提高支付效率或降低成本,而是着眼于未来国际货币体系变革和本国的金融安全及稳定性。

三、全球CBDC发展趋势及竞争格局

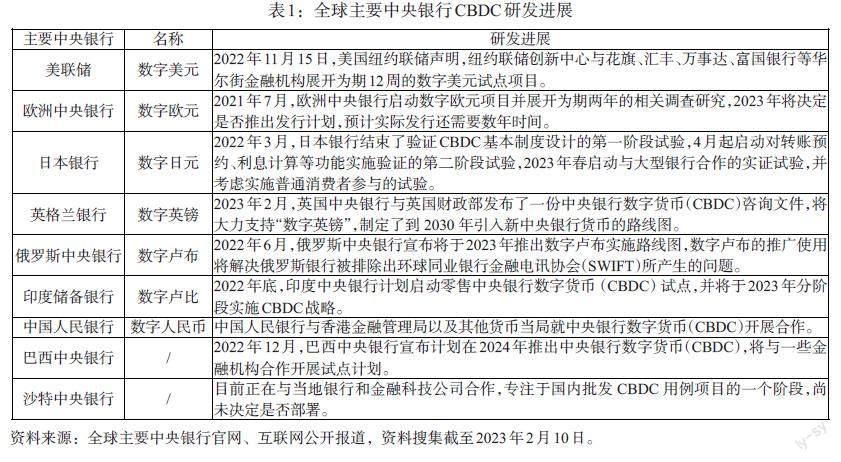

近年来,“去全球化”和“逆全球化”的声音此起彼伏,传统国际货币体系面临新的挑战,去中心化金融技术加快迭代,数字加密货币不断涌现,已经形成巨大市场规模,严重冲击国际金融稳定性,为掌握主动权,全球主要中央银行加快推进CBDC研发进程(见表1)。

其一,CBDC研发将进入新阶段,国际竞争可能加剧。最新统计显示,截至2022年底,全球有超过110个国家推出CBDC计划,其中12个国家已经推出 CBDC,17个国家处于试验阶段,近期日本中央银行提出将在2023年启动CBDC试点计划,沙特中央银行表明正加快研究CBDC,美联储和欧洲中央银行对CBDC的认知也逐渐发生变化。

面对全球CBDC研发新态势,美联储和欧洲中央银行对CBDC的研发立场从犹豫不决转向谨慎开放,立法机构、社会公众对有关CBDC的监管讨论明显增多。欧洲中央银行不仅提出了具体的数字欧元计划,而且将在2033年进入监管规则制定的新阶段。欧洲中央银行行长克里斯蒂娜·拉加德此前表示,发行数字欧元将促进整个欧元区扩大支付创新,从而强化欧洲的战略自主性。2022年以来,数字美元相关测试提上日程,美国白宫、联邦监管机构、财政部和美联储等密集关注数字美元研究进展,同年11月纽约联储创新中心提出将探索受监管负债网络美国试点项目的可行性,纽约梅隆银行、花旗集团、汇丰控股、万事达卡等将通过发行代币和模拟中央银行储备结算交易的方式参与试点。预计数字美元和数字欧元的研发测试以及监管规则的制定将进一步加快,但鉴于美元和欧元的竞争关系,未来数字美元和数字欧元也可能存在竞争,欧洲中央银行可能早先一步完成欧盟内CBDC监管立法。

与欧美发达国家对CBDC的国内兼容性、隐私保护以及多边合作表现出更多兴趣不同,亚洲中央银行CBDC研发和测试虽然有所加快,但目前主要专注于升级支付系统和发展普惠金融。总之,随着再全球化趋势增强,欧美中央银行和新兴国家中央银行因金融环境、监管规则以及目标差异,未来在CBDC的设计路线、运行模式以及跨境支付应用等方面可能会存在较大差异,也将可能引发竞争。

其二,CBDC跨境支付应用试验加快,国际监管体系有待完善。欧美主导的“布雷顿森林体系2.0”本身就存在较大缺陷,而且在实施多轮量化宽松货币政策后,包括美元在内的传统货币的国际信誉受到质疑,货币政策调整带来的外溢风险不断上升,促使越来越多的新兴市场国家寻求其他替代,包括购买更多的黄金储备、增加非美元或欧元的储备资产以及减少美国国债的购买等。同时,随着全球贸易体系渐趋分裂,区域贸易合作加快,未来许多双边或多边贸易将可能采取本币直接结算。预计CBDC的跨国合作将会加快,并出现CBDC“阵营化”现象。早在2020年7月,美国、英国、德国、法国、日本、意大利、加拿大组成的G7集团基本决定就发行CBDC展开合作,但具体合作还未完全披露,目前7个国家均已推出CBDC计划,G7集团可能联手制定全球CBDC国际规则,以谋求在新型国际货币体系中继续保持优势地位。2021年9月,国际清算银行新加坡创新中心牵头组织澳大利亚、马来西亚、新加坡、南非等中央银行或金融监管部门共同开发能够支持多个数字货币跨境交易的共享平台。同年6月,法国中央银行、瑞士中央银行宣布联合试行欧洲首个跨境中央银行数字货币支付服务Jura项目。另外,多边中央银行数字货币桥项目(mBridge)也取得了较大进展,该项目在2017年最早由我国香港金融管理局启动,随后香港金融管理局、泰国中央银行、中国人民银行数字货币研究所、阿联酋中央银行等四家机构共同参与,2022年已成功完成基于四种中央银行数字货币的首次真实交易试点,20家商业银行通过数字货币桥平台为其客户完成跨境汇款和外币兑换业务,预计未来将实现更大突破。技术层面,中央银行通过分布式账本技术(DLT)能够完全实现CBDC的合作兼容,而且在境内和跨境使用将更加安全可靠(BIS,2023)[11]。但是,当前全球中央银行CBDC的开发采用不同的技术、标准和协议,将可能致使全球CBDC生态系统面临碎片化的风险。从趋势来看,亚太地区CBDC的多边合作更加緊密,跨境支付测试效果较好。

四、CBDC发展对国际货币体系的影响

随着全球化发展进入新的阶段,CBDC的发展进程日益受到政治、经济、贸易和金融等国际宏观因素的影响。区别于私人数字加密货币的投机属性,CBDC的发展不仅关乎货币体系稳定性和金融安全,其引发的全球治理问题也将愈发突出,预计将进一步动摇传统的国际货币体系,而CBDC的跨境应用将可能加快促进新型国际货币体系变革。

一方面,传统国际货币体系将加快变革,但需要减少变革带来的负面冲击。“布雷顿森林体系”瓦解50年后,传统的国际货币体系越来越难以适应新的变化和新的金融环境,以美元为主导的货币体系未能很好地解决经典的“特里芬难题”,欧美货币政策的弊端以及制裁滥用更加快了“去美元化”进程。与当前的结算体系相比,中央银行数字货币体系将会更加高效、更加平衡(Sachs,2022)[12]。具体来看,“石油美元”以及由此衍生出的金融创新产品几乎捆绑了全球经济,美元的流动性变化直接传导至全球市场。正因为如此,以能源国和商品国为代表,各国率先在能源领域推动“去美元化”,增加非美元货币结算,减少美元结算份额。同时,以欧盟、俄罗斯以及拉美国家为代表,越来越多的国家推出更加独立的金融信息传递系统,例如欧盟的TARGET2系统、俄罗斯的SPFS系统等。随着去中心化金融技术(DeFi)和分布式账本技术(DLT)发展成熟,至少技术层面CBDC将能够为国际货币体系提供另一种可能性。

目前全球主要中央银行设想的CBDC模式和应用仍主要在国内支付结算领域(即零售型CBDC),但围绕CBDC跨境支付或结算(以批发型CBDC为主)的测试也已提上日程。如果各国共同努力确保CBDC之间的互操作,CBDC有可能提高跨境支付的效率(BIS,2021)[4]。目前国际支付清算机构和中央银行部门加强了合作研究,共同协调推进CBDC的全球设计和研发工作。预计这一进程将加快,并有望在不久后取得实质性进展。届时,CBDC框架融入国际货币体系将极大改变全球货币运行模式和金融生态,预计不仅影响支付结算等领域,也存在进一步向货币政策和金融市场传导的可能。

设计良好的CBDC并不会导致此前所担忧的银行挤兑,相反有助于金融稳定(OFR,2022)[13]。鉴于支付技术的快速创新发展,中央银行不使用CBDC可能产生重大风险,包括丧失货币控制权和对严重经济下滑的敏感性(Bordo,2021)[10]。跨境支付通常涉及更高的合规和监管标准及要求(包括与反洗钱、资本管制、制裁和外汇管制有关的标准和要求),监管和政策合规与跨境支付效率(就速度和成本而言)将是需要权衡的两个方面(WEF,2021)[14]。基于此,全球中央银行需要加强评估CBDC对货币政策、金融稳定性等可能带来的影响,发挥CBDC在提高支付效率、降低成本和增强金融包容性方面的独特优势,同时应权衡策略,以减少CBDC可能对国际货币体系带来的负面冲击。

另一方面,全球CBDC治理将面临新的挑战,需要进一步加强CBDC监管协调。国际清算银行最新调查显示,样本调查中有81家中央银行进行了回复,其中90%的中央银行正在进行中央银行数字货币相关研究,超过一半的中央银行正在进行中央银行数字货币的研发或进行试点(BIS,2022)[15]。虽然CBDC的研发或测试还处于探索阶段,未来可能面临较多的监管、消费者保护、隐私安全和数据共享等问题,但不可否认,全球CBDC的研发将给国际协调和治理带来更大的难题。目前包括美联储、欧洲中央银行、日本中央银行等在内的全球主要中央银行对本国CBDC的研发尚未制定详细计划表,即便是欧盟和欧洲中央银行,亦对数字欧元的推出持有谨慎看法,主要难点在于CBDC的应用安全、数据隐私等一系列监管规则的制定。国际货币基金组织、国际清算银行以及美联储、欧洲中央银行等无一例外均高度关注CBDC的监管风险。现有的零售型CBDC在未来是否能替代M0或发展到其他应用范畴还处于前期试验阶段,批发型CBDC的测试和监管协调则将更加复杂。

虽然国际清算银行、国际货币基金组织等国际机构积极推动CBDC国际协调,提出建立包容、互联和共融的CBDC共享平台,但尚未得到多数中央银行的回应,现有的CBDC研发以及监管规则仍是碎片化且分散的,缺乏共识基础,而且搭建国际CBDC金融基础设施难度更大,全球CBDC治理面临“去中心化”的风险,“数据孤岛”和监管分化将不利于国际货币体系稳定。由于众多中央银行基于不同的技术、标准和协议开发自己的数字货币,全球CBDC生态系统面临分化的风险(SWIFT,2022)[16]。国与国之间的摩擦意味着,所有中央银行数字货币之间不会完全互联(BIS,2023)[11]。

2019年以来,国际货币基金组织、国际清算银行、环球同业银行金融电讯协会等国际组织联合更多中央银行参与CBDC跨区域、跨市场应用测试项目,前期主要围绕技术设计、场景和环境、安全等进行测试,后期将逐步推动CBDC国际监管协调以及国际规则制定,预计未来数年内将可能诞生CBDC国际标准规范文本,但将如何达成CBDC技术与监管共识,且以何种方式融入国际支付、资产交易以及储备货币等新的领域还存在许多障碍。

五、探索CBDC监管协调和均衡发展的可靠路径

过去三年是全球CBDC快速发展的时期,除了技术层面的创新和测试取得实质性进展外,CBDC在跨境支付应用等层面体现的全球化属性愈发突出,超出了单纯的“去中心化”概念。全球主要中央银行和国际机构的广泛参与推动CBDC朝着新的方向发展,地缘政治等外部因素驱动CBDC 走向新的领域,探索CBDC监管协调的可靠路径显得更加重要。

第一,将CBDC全球化应用发展纳入国际监管网络。全球中央银行纷纷加入CBDC研发和测试,制定了中长期发展计划,虽然这些计划有的尚处于探讨和试验阶段,但反映出全球中央银行对CBDC的长期前景和影响表现出更高的关注度。从目前全球中央银行CBDC的试点情况来看,主要集中于零售型CBDC和批发型CBDC,且批发型CBDC的技术应用已经在部分多边中央银行CBDC研发项目中得到了很好的展现,但未来在涉及更广泛的跨境支付或金融市场应用时,需要考虑CBDC的跨境监管问题。由于各国在法律制度、金融监管规则以及金融环境层面存在较大差异,必然涉及国际监管问题。对此,需要各方积极探索扩大CBDC多边合作,权威国际组织国际货币基金组织、世界銀行、国际清算银行以及金融稳定理事会、巴塞尔银行监管委员会等应加强与全球中央银行的监管沟通,研究CBDC对传统国际货币体系、国际支付网络、金融市场和银行业等可能造成的影响,根据CBDC发展态势及时修订更新国际监管规则,并考虑制定具有可操作性、可兼容性的CBDC国际标准,为全球中央银行提供CBDC技术和网络支持,促进全球中央银行CBDC监管共识,以便提早防范应对CBDC分散化风险。

第二,寻求建立在安全稳定基础之上的CBDC多边合作。从目前全球多边CBDC合作进展来看,现有的CBDC跨国(地区)合作还处于初期阶段,少部分项目如我国香港金融管理局等四家机构启动的多边中央银行数字货币桥项目(mBridge)、瑞士中央银行启动的Helvetia项目等取得了一定进展,但仍处于商业应用初期,还需要进行多场景、多领域测试。预计未来将会有更多的国际组织和中央银行部门参与CBDC多边合作,重点需要考虑两个方面的问题:一方面,是CBDC多边合作的技术安全问题;另一方面,是稳定性问题。虽然目前的联合测试集中在消费端,少部分涉及商业银行,但随着CBDC技术应用日臻成熟,预计会将应用范畴拓展到银行系统、金融市场等领域。相较于过去成熟的支付结算系统,CBDC将面对更加复杂的网络环境,迫切需要构建安全稳定的CBDC跨境支付或交易环境。未来是否需要考虑引入量子结算、人工智能等新的前沿技术仍有待研究测试,预计国际清算银行、环球同业银行金融电讯协会等国际组织将围绕CBDC多边及跨境应用加快论证和测试工作。

第三,加快合作推进CBDC国际金融基础设施建设。由于欧美频繁利用环球同业银行金融电讯协会系统随意扩大制裁,国际金融基础设施的中立性受到挑战,威胁到主权国家金融安全,引发了各国对国际金融基础设施独立性的担忧。但是,未来CBDC跨区域和国际应用仍需要具有国际公信力的金融基础设施,严格遵循包容、中立等基本原则,但“另起炉灶”还是兼容现有的金融基础设施仍有待论证。 2020年10月,G20批准了由金融稳定委员会、国际清算银行市场基础设施委员会以及其他相关国际组织制定的跨境支付计划,该计划以全球金融协调为中心,将国际维度纳入CBDC设计,提出若干CBDC系统互通性和可访问性模式。基于此,国际清算银行创新中心、澳大利亚储备银行、马来西亚中央银行、新加坡金融管理局和南非储备银行等合作的Dunbar项目主要在探索开发一个连接所有参与中央银行和商业银行的通用共享结算平台,目前已完成第一阶段测试。2022年10月,环球同业银行金融电讯协会宣布与全球14家中央银行及商业银行成功试验CBDC与现有的金融基础设施系统实现无缝交互。构建基于CBDC的国际金融基础设施需要国际机构、各国中央银行以及商业银行、企业等共同协作,继续推进已有的跨境支付计划和CBDC平台建设,与现行国际支付系统互联互通,但关键仍在于确保国际金融基础设施的独立性。

第四,探索CBDC多边机制与现行货币体系安排的衔接。尽管全球中央银行加大对CBDC的研发和测试,主要中央银行已经提出了具体计划,但预计未来数年内CBDC仍可能处于试验或国内应用阶段,在国际层面大规模推广还面临诸多困境,尤其是与现行的国际货币体系可能存在竞争。从近期欧洲中央银行和美联储对CBDC的政策取向来看,主要中央银行发展CBDC的目标虽并不清晰,但核心均立足于维系本国货币(如欧元、美元)的优势地位。CBDC应该被视为货币发行或货币政策的一种工具,可能有利于那些寻求更大货币政策控制权的国家,CBDC并没有从本质上改变国际货币使用的经济力量,难言完全替代现行国际货币安排。从两个层面来看:一方面,俄罗斯、沙特、伊朗等能源国或其他商品贸易国可能倾向于利用CBDC技术规避现行的国际支付结算系统,达到“去美元化”的目标,CBDC将可能在区域货币体系中发挥一定作用;另一方面,欧美发达国家更倾向于通过CBDC维系其国际货币地位,确保CBDC环境下的支付结算安全。因此,未来在以何种方式将CBDC与现行货币体系安排挂钩将关系到国际货币体系的发展走向上,预计将出现较大分歧。

第五,推动建立基于国际金融监管规范的隐私保护机制。数字经济和数字化时代,消费者隐私数据极易遭遇泄露或非法窃取,CBDC的设计框架、技术以及生态均建立在数字网络环境之中,隐私保护面临更大的挑战。国际清算银行、国际货币基金组织以及全球主要中央银行对CBDC的隐私保护问题极为重视,而且主要中央银行在推进CBDC研发和测试的过程中,一个很大的难点就是如何设计有效的隐私保护机制。研究表明,CBDC在隐私保护层面比加密货币以及大型科技企业更具优势。CBDC可以解决支付数据被各大科技平台掌握的问题(Garratt和Lee,2021)[17],“设计隐私”可以与“设计安全”相结合,以实现更高的CBDC采用率与负责任的部署(WEF,2021)[14]。目前,全球主要国家均制定了隐私数据保护法律法规,例如中国的《数据安全法》、欧盟的《通用数据保护条例》、加拿大的《个人信息保护和电子文件法》等,这些法规将为CBDC的应用提供法律保障。但是,未来要进一步推进CBDC跨境使用,将需要提供基于国际金融监管规范的隐私保护机制,这种隐私保护机制除了受到法律保护外,还应融入CBDC技术设计、安全网络环境、反洗钱和反恐怖融资等领域。同时,国际组织和中央银行可能存在出于反洗钱或打击恐怖融资等原因使用用户数据的现象,未来亦应在隐私保护机制中加以考虑,对中央银行进行约束,以减少公众对CBDC的顾虑。

六、结论与启示

短期而言,传统的国际货币体系仍维持以美元为主导的“布雷顿森林体系2.0”,但长期来看,以美元为主导的国际货币体系将出现新的特征和趋势,全球货币格局将发生新的变化。一方面,全球范围内“去美元化”将逐渐显现,货币区域化合作进程加快,预计将会有更多的区域贸易联盟、双边或多边贸易使用非美元货币,欧元、人民币等全球主要非美元货币将在贸易结算、大宗商品计价、外汇资产币种配置等各领域发挥作用;另一方面,未来数年内全球CBDC研发将可能加快,美联储、欧洲中央银行等主要中央银行预计将制定CBDC监管的法律规则,而且随着贸易“阵营化”和区域货币联盟的出现,以CBDC为基础的区域合作、跨国合作将会有新的和突破性的进展。CBDC的研发是一项复杂的系统性工程,不仅仅是技术领域的问题,还涉及法律法规、金融稳定、货币政策、金融监管、国际金融等更广泛的领域(姚前,2021)[2]。以美国、欧洲和日本等为代表的发达国家可能将加快CBDC合作以及国际规则制定,新形势下如何加快推动CBDC研发和扩大场景应用,并在CBDC竞争中获得更多话语权将成为许多新兴国家需要面临的共性问题。但目前来看,CBDC最终的发展尚很难脱离现有的国际货币体系,即便替代“布雷顿森林体系2.0”,也需要重建新的国际规则。

全球中央银行加快推进CBDC计划,少部分中央银行已经进入CBDC测试应用阶段,也有部分中央银行结合CBDC在数据资产交易、跨境支付等新领域的应用进行试点,取得了一定进展。但是,CBDC的技术设计、监管规則制定以及全球统一监管等问题有待解决,未来CBDC全球金融基础设施建设以及CBDC国际规则等将更加复杂。预计未来国际货币体系的调整将会加快,而在过渡到新的国际货币体系的漫长过程中,全球主要非美元货币的表现将会深刻影响未来“布雷顿森林体系3.0”的形成,货币国际化有可能衍生出新的模式,而CBDC将在其中扮演重要角色。1971年美元与黄金脱钩以来,基于大宗商品的货币时代终结,人类走向信用货币(Zoltan,2022)[18]。如果CBDC得以在全球推广应用,将从技术层面完全绕开环球同业银行金融电讯协会等现有的国际支付结算系统。总而言之,未来随着地缘政治危机加剧、大国博弈全面展开,国际货币体系将可能遭遇许多不确定性冲击,将可能推动全球CBDC的发展进程进一步加快,以国际清算银行、国际货币基金组织等为主导的国际机构将推动更多全球中央银行参与CBDC跨境技术平台建设,共同探索制定监管规则,预计将取得更多技术以及监管方面的创新成果。

参考文献:

[1]Ken Isaacson,Jesse Leigh Maniff,Paul Wong. 2022. An Examination of First-Mover Advantage for a CBDC [J].https://www.federalreserve.gov/econres/notes,(11).

[2]姚前.關于全球央行数字货币实验的若干认识与思考 [J]清华金融评论,清华金融评论,2021,(03).

[3]BIS. 2020. International Banking and Financial Market Developments [R].https://www.bis.org.

[4]Bank for International Settlements. 2021. Central bank digital currencies: system design and interoperability[R].https://www.bis.org,(09).

[5]Matthew Malloy,Francis Martinez,Mary-Frances Styczynski,Alex Thorp. 2022. Retail CBDC and U.S. Monetary Policy Implementation:A Stylized Balance Sheet Analysis [R].https://www.federalreserve.gov.

[6]Rodney Garratt, Jiaheng Yu,Haoxiang Zhu. 2022. The Case for Convenience: How CBDC Design Choices Impact Monetary Policy Pass-Through [J].https://www.bis.org,(11).

[7]Kyoung Jin Choi,Keeyoung Rhee. 2022. What Doesnt Kill You Makes You Riskier:The Impacts of CBDC on Banking Stability[J]https://baijiahao.baidu.com.

[8]Christopher J. Waller. 2021. CBDC:A Solution in Search of a Problem? [R].https://www.federalreserve.gov.

[9]Burkhard Balz. 2022. The Digital Eure-An Opportunity for Europe [R].https://baijiahao.baidu.com.

[10]Michael D Bordo. 2021. Central Bank Digital Currency in Historical Perspective: Another Crossroad in Monetary History [J].https://www.nber.org,(08).

[11]Bank for International Settlements. 2023. Patrick Njoroge:Launch of the National Payments Strategy 2022-2025 [R].https://www.bis.org.

[12]Jeffrey Sachs. 对央行数字货币的七个判断 [R].中国金融四十人论坛,2022,(12).

[13]Office of Financial Research. 2022. Agency Financial Report [R].https://home.treasury.gov.

[14]World Economic Forum. 2021. Digital Currency Governance Consortium White Paper Series [R].https://www.weforum.org.

[15]BIS Papers. 2022. Gaining momentum-Results of the 2021 BIS Survey on Central Bank Digital Currencies,(05).

[16]SWIFT. 2022. Connecting Digital Islands: CBDCs [R].https://www.swift.com.

[17]Rodney John Garratt,Michael Junho Lee. 2021. Monetizing Privacy [R].https://www.newyorkfed.org.

[18]Zoltan Pozsar. 2022. Bretton Woods III [R].https://www.credit-suisse.com.