光伏下半场装配式建筑接力

张贺

在“双碳”的目标下,光伏成了越来越多企业的“救命稻草”,跨界光伏总能获得资金追捧。前有汽车配件的钧达股份、经营兽药的绿康生化,现有装配式钢结构龙头杭萧钢构。

钧达股份股价一度上涨超10倍,绿康生化去年涨幅也接近4倍。今年开年,杭萧钢构借着BIPV(光伏建筑一体化)一度上涨50%,这并不是第一次因光伏而涨。而在入局光伏之前,其股价并无明显起色。

钢结构龙头的风光背后

杭萧钢构是我国钢结构行业第一家上市公司,被列入住建部首批建筑钢结构定点企业和首批装配式建筑产业基地,荣获行业工程施工总承包一级资质、钢结构国家住宅产业化基地,在钢结构行业已经深耕近40年。

官网介绍,杭萧钢构主编、参编国家行业相关标准规范90多项,先后获得600余项国家专利成果,荣获鲁班奖、詹天佑奖、中国钢结构金奖等行业奖项600余项。同时,杭萧钢构还与清华大学、浙江大学、同济大学、天津大学等多所著名院校和研究所密切合作,拥有博士后科研工作站、省级院士工作站。

钢结构建筑,其实就是装配式建筑的一种,占比30%左右。另外两类是装配式混凝土建筑和装配式木建筑,前者占比最大,可达70%左右。与我们常见的建筑方式不同,装配式建筑是将建筑的部分或全部构件在构件预制工厂提前生产完成,然后运输到施工现场,并采用可靠的安装方式和安装机械将预制构件组装而成的建筑物。

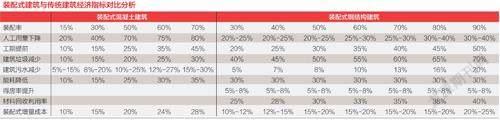

相比传统的现场浇筑的钢筋混凝土建造方式,装配式建筑减少了施工现场的操作,减少建筑垃圾的产生,而且因为是工业化生产,现场装配可大大减轻工人的劳动强度,减少劳动力需求。综合来说,理论上装配式建筑更环保、更经济、更有效率。

而且关于支持装配式建筑的政策,列出来可以页记,仅钢结构行业的政策就可追溯到2007年,过去十几年的支持政策也层出不穷。按理说,这样一种经济有效、国家支持的行业,应该早已快速发展,而作为行业龙头的杭萧钢构用不着沾光伏的光。

但事实却并非如此。

上一次杭萧钢构归属母公司股东净利润同比增速连续两年为正,还是2016和2017年。2016和2017年分别同比增长272.38%和71.14%。但2018-2021年的四年间,有3年增速为负,仅2020年同比增长54.38%。2022年前三季度则同比下降36.18%,其销售毛利率曾在2017年达到33.22%,2021年就一路降至13.9%。

经营活动现金流量净额同样不乐观。2018-2021年,杭萧钢构经营活动现金流量净额同比全部下降。

跨界光伏进军BIPV

面对炙手可热的光伏,杭萧钢构蠢蠢欲动,身兼“光伏+建筑”双重属性的BIPV让它看到了机会。

2021年7月,杭萧钢构公告拟增资入股合特光电,获得51%的股权,成为后者的控股股东。据介绍,合特光电专注于太阳能新材料、BIPV光伏建筑材料、TIPV光伏绿色交通,智能零能耗建筑等领域,提供一体化的场景解决方案。其BIPV产品有:光伏屋面瓦、光伏彩色幕墙、光伏发电地砖、轻质化可弯曲的柔性组件等;TIPV光伏绿色交通系列产品有:光伏发电隔音障、光伏防眩板、光伏公路等。

在杭萧钢构看来,未来光伏组件与建筑集成后成为不可分割的建筑构件,这个市场有着巨大的增长潜质。而合特光电的BIPV让杭萧钢构在绿色建筑的方向上,又得到了科技发展层面的更高提升。在收购后的调研中,杭萧钢构表示,收购合特光电只是布局BIPV的第一步,如果有合适的标的,公司还会考虑和上下游进行合作。

虽然收购合特光电暂时没有让杭萧钢构产生质的变化,但在资本市场的改变却立竿见影。

在公告收购后的第一个交易日(2021年7月19日),杭萧钢构股价放量上涨6.78%,次日更是涨停收盘。2022年6月开始,杭萧钢构又与金刚玻璃(现更名“金刚光伏”)、宝馨科技、帝尔激光等光伏概念股掀起一波上涨浪潮。今年1月6日开始的拉升则是杭萧钢构入局光伏的又一次红利。

不是个例是共性

事实上,杭萧钢构并不是第一家,也不是唯一进入光伏领域的钢结构建筑企业。同样布局BIPV的还有东南网架、精工钢构、富煌钢构,其中精工钢构称早在2013年前后就介入了分布式光伏,富煌钢构则在2021年1月参股成立了中顺元通新能源集团有限公司。

但无论公司声称布局有多早,真正明确加大投入还是在最近两年。

除了杭萧钢构,精工钢构于去年3月公告,与东方日升绿电签署战略合作协议以进一步拓展BIPV业务。东南网架于2021年4月公告,拟以现金方式收购福斯特持有的“浙江福斯特新能源开发有限公司”51%股权;8月又与杭州市萧山区衙前镇人民政府签订了《光伏发电战略合作協议》。

钢结构企业的集中“倒戈”,除了BIPV天然具有绿色建筑与光伏的双重属性外,也与钢结构为代表的装配式建筑行业“外强中干”的景气度有关。

尽管国家和多个省市纷纷出台关于装配式建筑乃至钢结构工程的利好政策及相关目标,但行业发展的痛点和难点却持续存在,阻碍着行业的进一步发展。

华安证券曾作出统计,在自《国务院办公厅关于大力发展装配式建筑的指导意见》出台后,2016-2019年全国31个省(自治区、直辖市)出台装配式建筑相关政策文件的数量分别为33/157/235/261个,不断完善配套政策和细化落实措施。

但经过多年的发展,精工钢构、富煌钢构、东南网架、杭萧钢构却仍不能吸引足够的资本关注,市值迟迟不能突破100亿元。

究其原因,虽然在前文我们在谈到装配式建筑的定义时,只是寥寥数语,但其中的难题却不好解决。

在独立研究员陈佳看来,钢结构加工工艺意味着对接具体项目存在大量非标定制,并且对工程管理要求极高,但钢结构企业自身的管理能力、产品质量等现实条件却制约了产业发展。这些因素的反作用,又导致钢结构企业规模起不来,从而形成负向循环。原材料价格的波动则是导致钢结构企业内卷、毛利率走低的重要原因。房地产行业的周期性波动也是不可忽视的影响因素。

除此之外,装配式建筑对构件的精度和适配性要求较高,对施工单位的配合也有比较高的要求。这不像现浇,一旦错了就无法更改。而且构件一般体积、重量较大,其运输同样是不小的考验。无论是就近建厂还是将构件拆成更小再组装,都会增加建筑成本。因此,在此前人力成本相对较低的情况下,要推广装配式建筑无疑有不小难度。

毫无疑问,随着人口负增长、人力成本的提高,装配式建筑的发展需求将越来越大。但在此之前,这些痛点也都需要一一解决。而显然,BIPV也不是这些钢结构企业的最终答案。