基于高质量发展视角探究中国货币政策与经济增长之间的关系

摘 要:货币政策与经济增长之间的关系一直是宏观经济研究的重要问题,一般情况下,狭义货币供给量M1来反映货币政策,国内生产总值及其增长率反映经济增长状况。本文基于高质量发展视角以货币政策和经济增长相关理论出发,以我国2001—2021年的相关数据为样本,通过建立计量经济模型,对我国货币政策与经济增长之间的关系进行分析,并最终提出推动高质量发展的相关政策建议。

关键词:货币政策;经济增长;货币供给量;高质量发展

本文索引:李小文.基于高质量发展视角探究中国货币政策与经济增长之间的关系[J].中国商论,2023(07):-120.

中图分类号:F822.2 文献标识码:A 文章编号:2096-0298(2023)04(a)--04

1 引言

充分就业、物价稳定、经济增长和国际收支平衡是一个国家或地区实施宏观经济政策的四个目标,要想同时实现宏观经济政策的四个目标一般具有一定的难度,需要政府根据实际经济情况采取相应的财政政策和货币政策,即需要“逆经济风向行事”,在繁荣时期,采取紧缩性的财政政策和货币政策,控制物价水平;在衰退或萧条时期,采取扩张性的财政政策和货币政策,刺激消费和投资,促进生产的扩大,最终促使经济走出衰退或萧条。其中,货币政策是中央银行通过货币政策工具来控制货币供应量,影响货币市场的均衡状况,进一步造成利率的调整,最终影响整个国民收入,从而达到一定的经济目标,这其中主要有扩张性货币政策和紧缩性货币政策两种类型,目前很多国家采用的是稳健的货币政策。货币政策主要通过货币供应量来影响利率水平,最终影响整个社会的经济增长水平,因此货币政策与经济增长之间的关系一直是宏观经济问题分析的重要内容,尤其在新冠疫情影响下更受国内外学者的关注,如何通过制定合理的货币政策走出衰退和萧条已成为国内外学者研究的重要课题。

中央银行通过实施货币政策主要影响货币供应量,进而影响利率水平,影响投资、消费和储蓄,最终影响整个国家的均衡国民收入和均衡利率水平,从而实现抑制通货膨胀、走出衰退或萧条的目的。中央银行主要通过货币政策工具来影响货币供应量,主要的货币政策工具包括公开市场业务、调整法定准备金率和再贴现率,同时也可以通过道义劝告的方式,但是完全靠中央银行的威望,有时收效甚微。

习近平总书记在党的二十大报告中指出,加快构建新发展格局,着力推动高质量发展,明确提出高质量发展是全面建设社会主义现代化国家的首要任务,因此高质量发展已成为国内外学者研究的重要课题,尤其是如何通过货币政策和经济增长之间的关系来推动高质量发展。本文以我国2001—2021年国家统计局和中国人民银行公布的统计数据为样本,通过建立货币供应量与经济增长的计量经济模型,对我国货币政策与经济增长之间的关系进行分析,同时结合实际情况分析经济增长的现状,并最终提出相关的政策建议,希望能为我国货币政策的制定和实施以及提升经济增长水平,尤其是实现高质量发展献言献策。

2 货币政策相关理论

2.1 货币政策工具

2.1.1 公开市场业务

公开市场业务是一国的货币当局,即中央银行最常用的货币政策工具,是中央银行在金融市场上委托商业银行买卖债券或票据以控制货币供应量的政策行为。一般根据实际经济情况进行证券的买卖来控制货币供应量,即在繁荣或过热时期,委托商业银行卖出债券或票据,收回货币,会使整个市场货币供应量减少,物价下跌,从而达到抑制通货膨胀的目的;反之,在衰退或萧条时期,委托商业银行买入债券或票据,将货币投入市场,会使整个市场货币供应量增加,物价上涨,最终使整个国家的国民收入增加。

2.1.2 法定准备金率

法定准备金率是法定准备金占存款的比率,法定准备金主要包括商业银行库存现金和存放在中央银行的存款。变动法定准备金率是中央银行调整货币供应量最简单的方法,但是作用十分猛烈,在实际中谨慎使用,尤其是对证券市场的影响很大,甚至是提前的,因此中央银行需要根据实际经济情况调整法定准备率,以确保经济能够实现持续均衡发展。

2.1.3 再贴现率政策

再贴现率也称为再贷款利率,与一般贷款利率不一致,是中央银行给商业银行及其他金融机构的贷款利率。再贴现率政策是中央银行通过调整再贴现率,从而影响商业银行等金融机构向中央银行的贷款数量,最终影响整个市场的货币供应量。如果中央银行提高再贴现率,就会造成商业银行等金融机构向中央银行借款减少,从而使整个市场的货币供应量减少;如果中央银行降低再贴现率,就会造成商业银行等金融机构向中央银行借款增加,從而使整个市场的货币供应量增加。通过贴现率变动来控制货币供应量效果相当有限,具有被动性。

除了公开市场业务、法定准备金率和再贴现率三个主要的货币政策工具外,还有很多的辅助性措施,具体来说一般有信用控制、道义劝告和窗口指导三种类型。其中,道义劝告是中央银行使用最多的一种措施,主要利用中央银行在金融机构中的特殊地位,通过劝告商业银行及其他金融机构的方式,影响商业银行及其他金融机构贷款的数量以及方向,从而达到控制货币供应量的目的,即如果遇到衰退或萧条时,中央银行鼓励商业银行及其他金融机构扩大信贷,增加货币供应量;如果遇到繁荣或过热时,中央银行劝阻商业银行及其他金融机构收缩信贷规模,减少货币供应量。

2.2 货币供应量现状

从宏观经济学以及货币银行学等相关学科来看,货币供应量主要是指狭义货币供应量,即M1,包括流通中的现金和活期存款。为了研究我国货币政策对经济增长的影响,本文选择2001—2021年的狭义货币供应量为样本数据,横轴表示年份,纵轴表示狭义货币供应量M1。从图1可以看出,2001—2021年我国经济不断发展,货币供应量一直呈现上升趋势。

3 经济增长相关概念

3.1 国内生产总值

国内生产总值简称GDP,是一个国家或地区在一年内所生产的全部最终产品和服务的市场价值,一般在核算GDP时主要有收入法、支出法和增值法三种,三种方法角度不同,但是最终核算出来的结果一致,在具体核算GDP时用得最多的方法是支出法。用支出法核算GDP时,需要核算出一个国家或地区在一年内购买最终产品和服务的总支出,因此GDP主要包括居民个人消费支出、企业的投资支出、政府购买支出和净出口四个部分,即只要把整个社会的总支出加总就可以得到GDP。根据使用的价格不同,可以划分为名义GDP和实际GDP两种类型,名义GDP和实际GDP最大的区别是用当年的价格计算还是用基期价格计算全部最终产品和服务的市场价值,名义GDP用当年价格计算,实际GDP用基期价格来假设,如果用名义GDP除以实际GDP就可以反映出物价的变动情况,大于1说明物价水平上涨,小于1说明物价水平下跌,等于1说明物价水平稳定。

3.2 GDP增长率及其现状

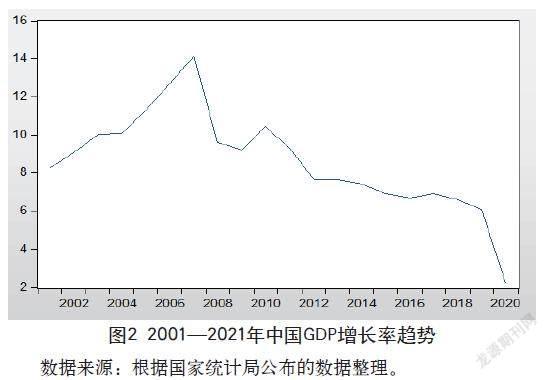

经济增长通常是指一个国家或地区经济规模的扩大,以及生产能力或实际产出量的增加,一般以实际生产总值或人均生产总值的增长率来衡量。为了研究中国经济增长率的变化情况,本文以2001—2021年的数据为样本来分析,横轴表示年份,纵轴表示GDP增长率,用%来表示。从图2可以看出,2001—2007年GDP增长率呈现快速上升的趋势,由8.43%上升到14.16%;2007—2009年由于受到金融危机的影响GDP增长率呈现下降趋势,2010年有所提升;2011—2019年GDP增长率平缓下降,由9.3%下降到6.1%;2020年GDP增长率直线下降,下降为2.2%,达到历史最低点,主要受到新冠疫情的影响;2021年由于我国政府疫情防控取得了重大进展,GDP增长率恢复到8.4%。

3.3 高质量发展概念的提出

习近平总书记在党的二十大报告中指出,加快构建新发展格局,着力推动高质量发展,明确提出高质量发展是全面建设社会主义现代化国家的首要任务,是实现中国式现代化的本质要求,也是提高我国资源配置效率的有效方法。要想实现高质量发展目标,首先必须将扩大内需与深化供给侧结构性改革有机联系起来;其次通过构建国内国际双循环促进新发展格局,提高总需求水平;最后加快构建高水平的社会主义市场经济体制,提高全要素生产率,实现资源的优化配置和有效利用。因此高质量发展将是我国在制定各种宏观经济政策时必须考虑的重要问题,尤其是在制定和实施货币政策时必须重点考虑。

4 模型的构建与分析

4.1 样本数据选取

本文以2001—2021年共21个年度数据为样本,即以十五期间及以后的数据为样本,以GDP衡量经济增长水平,以狭义供应量代表货币供应量M,用于衡量货币政策。

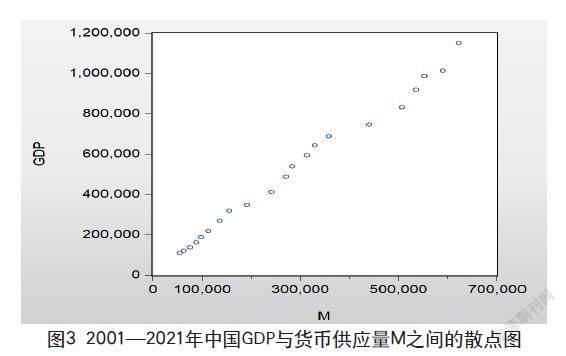

横轴代表货币供应量,用M表示,纵轴代表经济增长,用GDP表示,从而绘制出两者之间的散点图,见图3。从图3可以看出,2001—2021年中国GDP与货币供应量之间呈现正相关关系,总体来看,两者之间存在线性关系,因此需要建立计量经济模型来研究两者之间的具体关系,最终为我国在高质量发展目标下通过货币政策的实施来刺激经济增长提供相关的政策建议。

4.2 计量模型的构建及分析

在模型设定方面,根据图3主要采用的是一元线性回归模型,以货币供应量M作为解释变量,以国内生产总值GDP作为被解释变量,以中国2001—2021年GDP与货币供应量M的数据为样本建立回归模型,在建立回归模型之前,需要先进行平稳性检验、协整检验以及格兰杰因果关系检验。

4.2.1 平稳性检验

平稳性检验主要是对时间序列进行单位根检验,最常用的方法主要有ADF和PP检验法,本文采用ADF检验方法,如果时间序列的原序列、一阶差分后或者二阶差分后平稳,那么就可以说明时间序列平稳,即通过了平稳性检验。被解释变量GDP的二阶差分后ADF值为-4.72不仅小于5%的临界值-1.96,同时小于1%的临界值-2.71,DW值为1.81大于1.5接近2;解释变量M的二阶差分后ADF值为-5.14不仅小于5%的临界值-3.05,同时小于1%的临界值-3.89,DW值为1.82大于1.5接近2,说明2001—2021年中国GDP与货币供应量M时间序列二阶差分后平稳。

4.2.2 协整检验

本文对GDP和货币供应量M进行了平稳性检验后,发现两个变量的单整阶数相同,就可以进行协整检验。本文利用Johansen协整检验法对中国2001—2021年的GDP与货币供应量年度数据进行协整检验,具体的检验结果如表1和表2所示。

由表1和表2可以看出,迹统计量伴随概率P值为0.0001,最大特征值统计量伴随概率P值为0.0002,都小于显著性水平0.05,说明GDP和货币供应量M两个变量之间有协整关系。同时,由表1可以看出,迹统计量为28.43774大于5%显著水平的临界值12.32090,由表2可以看出最大特征值统计量为24.09562大于5%顯著水平的临界值11.22480,说明GDP和货币供应量M两个变量之间有协整关系,就可以建立反映两者之间关系的回归模型。

4.2.3 格兰杰因果关系检验

协整检验主要是检验GDP和货币供应量M之间存在相关关系,在两个变量之间存在相关关系时,需要进一步确定两个变量之间是否存在因果关系,格兰杰因果关系检验是检验两个变量之间因果关系的常用方法。格兰杰因果关系检验由美国经济学家格兰杰提出,是一种从统计角度确定变量间因果关系的实用分析工具。本文以中国2001—2021年的GDP与货币供应量年度数据为样本数据进行格兰杰因果关系检验,具体的检验结果如表3所示。

由表3第二行可以看出,“M does not Granger Cause GDP”即“M不是GDP的格兰杰原因”的接受概率为0.0153小于显著性水平0.05,拒绝原假设,说明货币供应量M是GDP的格兰杰原因;表4第三行“GDP does not Granger Cause M”即“GDP不是M的格兰杰原因”的接受概率为0.0031小于显著性水平0.05,拒绝原假设,说明GDP是货币供应量M的格兰杰原因。由此可以判断,GDP和货币供应量M两个变量之间不仅存在相关关系,还存在因果关系,就可以对这两个变量之间的关系进行回归分析。

4.2.4 模型的设定及分析

本文以我国2001—2021年的GDP与货币供应量年度数据为样本,由于GDP和货币供应量M之间通过了平稳性检验、协整检验和格兰杰因果关系检验,说明GDP和货币供应量M之间不仅存在相关关系,还存在因果关系,因此就可以建立两者之间的回归模型。根据检验结果以及相关理论将模型设定为:

利用最小二乘法对我国2001—2021年的GDP与货币供应量年度数据进行回归分析,得到具体的回归模型为:

从回归结果来看,因为β1=1.72,说明GDP与货币供应量M之间存在正相关关系,因此β=1.72政府可以通过扩张性的货币政策增加货币供应量,最终可以促进经济增长;也可以通过紧缩性的货币政策减少货币供应量,从而抑制通胀以及解决经济过热问题。该模型的可决系数,说明拟合优度特别好,在总变差中由模型作出解释的部分所占的比重达到99.14%,即比重较高,说明我国的GDP与货币供应量M之间存在高度相关关系,可以通过货币政策来促进经济增长,为我国经济实现高质量发展提供相关的政策及建议。

5 结论与建议

5.1 结论

货币政策是一个国家或地区的货币当局,即中央银行通过货币政策工具调节货币供应量,进而影响利率和国民收入的政策,因此货币政策是促进我国经济增长、实现高质量发展的重要影响因素。党的二十大以来,高质量发展已成为中国式现代化建设的本质要求,中央银行在制定和实施具体的货币政策过程中,不仅要关注量的增长,还要关注质的增长。本文基于高质量发展视角对中国2001—2021年的货币政策与经济增长之间的关系进行分析,从回归结果来看,我国货币供应量与经济增长之间存在正相关关系,因此中央银行在货币政策方面需要根据我国的实际经济情况采取相应措施,即需要“逆经济风向行事”,在繁荣或者过热时期,中央银行采用紧缩性政策,达到抑制通货膨胀的目的;在衰退或萧条时期,中央银行采取扩张性政策,刺激总需求水平,促进生产的扩大,最终促使经济走出衰退或萧条。这样有利于实现宏观经济政策的目标以及高质量发展的目标。

5.2 政策建议

本文通过对中国2001—2021年货币政策与经济增长之间的关系进行分析,发现两者之间存在高度的正相关关系,可以通过实施适应的货币政策来促进经济增长。高质量发展是中国式现代化建设的本质要求,政府不能只简单的考虑货币政策与经济增长关系,在高质量发展视角下,不仅要注重经济增长的数量,还要注重经济增长的质量。本文基于高质量发展视角具体提出以下几点政策建议:

(1)继续采取稳健的货币政策,稳健的货币政策是经济高质量发展的基础,因此在具體制定和实施货币政策时,通过货币政策工具来控制货币供应量进而影响利率和国民收入,促进经济增长。在高质量发展视角下,货币政策应以经济增长的质量为主要出发点,促进经济转型和结构优化为主要目标,促使货币总量与高质量发展相适应。

(2)加快金融改革,完善金融体系,优化金融市场环境,在中央银行的领导下,保证金融机构的货币创造能力,实现货币总量与高质量发展目标相适应,从而实现经济持续均衡增长。

(3)将货币政策与供给侧结构性改革紧密联系,调整经济结构的同时实现金融领域结构性改革,引导各种金融机构根据市场需要创新金融产品,从而使各种资源实现最优配置,尤其是资本资源,提高全要素生产率。

(4)货币政策以扩大需求为目的,首先扩大内需,刺激消费、投资、政府购买支出,加快构建国内循环为主、国内国际双循环相互促进的新发展格局,促使经济实现高质量发展。

参考文献

程晋鲁.货币政策支持高质量发展:基于中国的简明框架[J].青海金融,2021(10):32-39.

中国人民银行果洛州中心支行课题组.金融稳定、货币政策与经济增长研究[J].青海金融,2022(7):19-24.

张海龙,唐小易.货币政策与经济增长关系的实证研究[J].关东学刊,2016(12):69-79.

陈旭.货币政策如何助力经济高质量发展[J].审计观察,2018(4):29-32.

高鸿业.西方经济学[M].北京:中国人民大学出版社,2021.