信贷供给对企业利用外资的影响*

田素华 谢智勇 杨云红

引 言

在构建以国内大循环为主体、国内国际双循环相互促进的新发展格局下,外国直接投资流入对我国经济发展而言尤为重要。 “十四五”规划提出,“立足国内大循环下发挥比较优势,以国内大循环吸引全球资源要素,积极引进外资和对外投资协调发展”。可以看出,如何通过宏观政策引导外资利用是中国经济高质量发展的焦点问题之一。随着中国经济体制的不断完善,信贷政策逐渐成为政府实施宏观调控的主要手段。 2020 年,在新冠疫情的冲击下,中国人民银行为保障企业复工复产和实体经济发展,适时推出了2 万亿元的专项贷款和普惠性贷款等信贷政策,为中国企业生产经营提供精准服务。信贷政策在调控实体经济中的作用逐渐增强,对企业的经营决策和外资进入产生了重要影响。研究信贷供给变化对企业利用外资行为的影响,对理解信贷政策传导机制和提升外资利用效率,具有重要的理论和现实意义。

现有研究更多地是从外资供给方视角出发,分析宏观环境因素以及经济政策变化等外部因素对中国外资进入的影响,较少从企业自身融资决策的角度进行研究。①Ayhan Kose, Eswar S. Prasad, Marco Terrones, “How Do Trade and Financial Integration Affect the Relationship between Growth and Volatility?”, Journal of International Economics, Vol.69, No.1, 2006, pp.176-202; 刘军、王长春:《优化营商环境与外资企业 FDI 动机——市场寻求抑或效率寻求》,《财贸经济》2020 年第1 期。但研究结果表明,企业自身决策也是导致外资进入中国的重要驱动因素。①Sandra Poncet, Walter Steingress, Hylke Vandenbussche, “Financial Constraints in China:Firm-Level Evidence”, China EconomicReview, Vol.21, No.3, 2010, pp.411-422; Claudia M. Buch, Iris Kesternich, Alexander Lipponer, Monika Schnitzer, “Financial Constraints and Foreign Direct Investment:Firm-Level Evidence”, Review of World Economics, Vol.150, No.2, 2014, pp.393-420; 谢红军、蒋殿春:《竞争优势、资产价格与中国海外并购》,《金融研究》2017 年第1 期。在不断变化的政策环境下,企业更加科学的融资决策有利于提升自身盈利能力,增强经营活动的稳健性。基于此,本文分析了信贷供给变化对企业利用外资的影响。我们认为,信贷供给扩张对企业利用外资的影响并不确定,影响大小取决于企业自身特征。一方面,信贷供给扩张降低了国内信贷融资的成本,对外资产生替代效应;另一方面,信贷供给扩张刺激企业扩大生产规模,对外资产生需求效应。据此,我们使用1998—2013 年间规模以上的中国工业企业样本,实证检验了信贷供给变化对企业利用外资的影响,并从传导渠道、异质性、非对称性和溢出效应等角度进行了拓展分析。

本文的边际贡献有以下三点:第一,从微观企业视角出发,为理解信贷政策和外商直接投资流入之间的关系提供新的视角。以往文献大多从外资供给方出发,缺乏对需求方(目标公司)相关因素的考虑,难以为外资流动提供完整的解释。第二,分解出信贷供给变化对企业利用外资的双重效应。本文将信贷供给对企业利用外资的影响分解为替代效应和需求效应,解释了信贷供给对企业利用外资的异质性影响。第三,分析了企业货币暴露和融资约束在信贷政策微观传导中的作用效果,有助于深入理解企业利用外资变化的原因。

一、理论机制与研究假说

宏观经济环境是影响企业融资决策的重要因素,信贷供给变化会促使企业不断调整现金流水平和融资策略,以维持利润最大化的资产结构。②Hackbarth Dirk, Jianjun Miao, Erwan Morellec, “Capital Structure, Credit Risk, and Macroeconomic Conditions”, Journal of Financial Economics, Vol.82, No.3, 2006, pp.519-550; Amnon Levy, Christopher Hennessy, “Why Does Capital Structure Choice Vary with Macroeconomic Conditions?”, Journal of Monetary Economics, Vol.54, No.6, 2007, pp.1545-1564.随着中国对外开放程度不断提高,外资的引进和利用逐渐成为中国企业重要的融资选择,信贷供给变化也势必会对中国企业利用外资产生重要影响。③Yasheng Huang, Selling China: Foreign Direct Investment during the Reform Era, New York:Cambridge University Press, 2003; Sandra Poncet, Walter Steingress, Hylke Vandenbussche, “Financial Constraints in China:Firm-Level Evidence”, China EconomicReviews, Vol.21, No.3, 2010, pp.411-420.

(一)信贷供给变化对企业利用外资的综合影响

资金是企业开展生产经营的基础,内部资金不足的企业会通过外源融资来缓解资金约束问题,比如债权融资形式的银行贷款和股权融资形式的外商直接投资。目前中国金融体系以银行业为主导,银行贷款仍是企业外源融资的主要来源。研究表明,企业的融资选择并不存在唯一偏好,而是会受到信贷供给周期和经济周期的影响。④王义中、陈丽芳、宋敏:《中国信贷供给周期的实际效果:基于公司层面的经验证据》,《经济研究》2015 年第1 期;张梦云、 雷文妮、曹玉瑾、龚六堂:《信贷供给与经济波动:我国货币政策银行信贷渠道的微观检验》,《宏观经济研究》2016 年第1 期。信贷供给变化对企业融资选择的影响也不明确。部分研究表明,企业的资本结构呈现顺周期性变化,在信贷扩张时期企业会增加债权融资,在信贷收缩时期则偏好股权融资。⑤罗时空、龚六堂:《企业融资行为具有经济周期性吗——来自中国上市公司的经验证据》,《南开管理评论》2014 年第2 期; 吴华强、才国伟、徐信忠:《宏观经济周期对企业外部融资的影响研究》,《金融研究》2015 年第8 期。另一部分研究则表明,企业的资本结构呈逆周期变化特点,在信贷宽松环境下,企业偏好股权融资;在信贷配给收缩下,企业倾向去选择债务融资。⑥苏冬蔚、曾海舰:《宏观经济因素、企业家信心与公司融资选择》,《金融研究》2011 年第4 期;Francisco Covas, Wouter J. Den Haan, “The Role of Debt and Equity Finance over the Business Cycle”, The Economic Journal, Vol.122, No.565, 2012, pp.1262-1286。

现有研究发现,在信贷供给扩张条件下,外商直接投资对中国民营企业融资约束的缓解效应存在差异。在产品市场中外资进入缓解了民营企业的融资约束,但在金融市场中外资对民营企业融资具有挤出效应。⑦冼国明、崔喜君:《外商直接投资、国内不完全金融市场与民营企业的融资约束——基于企业面板数据的经验分析》,《世界 经济研究》2010 年第4 期。信贷供给变化对企业利用外资的影响方向并不明确。这一现象产生的逻辑在于,信贷供给变化对企业利用外资的选择可能存在两种方向相反的效应。信贷供给扩张既有可能促进企业利用外资,促进外商直接投资流入;也有可能抑制企业利用外资,促使企业选择债务融资形式的银行贷款。一方面,对于企业而言,利用外资和银行贷款是两种相互替代的外部融资形式。信贷供给扩张提升了国内信贷资源的供给水平,降低了银行贷款的融资成本,这会相对提升企业利用外资的融资成本,抑制企业利用外资选择;①刘军、王长春:《优化营商环境与外资企业FDI 动机——市场寻求抑或效率寻求》,《财贸经济》2020 年第1 期。另一方面,信贷供给扩张会刺激社会需求扩张,促使企业扩大生产规模,进而会推动企业追加投资和预支生产成本,导致企业扩大外部资金需求,增强企业的利用外资选择。②Claudia M. Buch, Iris Kesternich, Alexander Lipponer, Monika Schnitzer, “Financial Constraints and Foreign Direct Investment:Firm-Level Evidence”, Review of World Economics, Vol.150, No.2, 2014, pp.393-420.因此,信贷供给变化对企业利用外资存在替代效应和需求效应,且这两种效应的影响方向并不一致。替代效应通过降低国内信贷的融资成本对企业利用外资造成挤出,需求效应通过增加对外部资金需求进而对企业利用外资产生促进作用。综合以上分析,我们提出假说1。

假说1:当信贷供给对企业利用外资的替代效应超过需求效应时,信贷供给扩张会降低企业的利用外资选择,反之则会促进企业的利用外资选择。

(二)信贷供给对企业利用外资的替代效应

对企业而言,现金流水平是对货币政策变化产生异质性反应的根本原因,它决定了企业受到外部货币政策冲击或信贷冲击的强度。③Mark Gertler, Simon Gilchrist, “Monetary Policy, Business Cycles, and the Behavior of Small Manufacturing Firms”, The Quarterly Journal of Economics, Vol.109, No.2, 1994, pp.309-340.根据“融资优序理论”,企业会优先使用内源资金进行生产活动,因为内部现金流来源于企业经营所形成的留存收益和折旧,其融资成本更低。④Stewart C. Myers, Nicholas S. Majluf, “Corporate Financing and Investment Decisions when Firms Have Information that Investors Do Not Have”, Social Science Electronic Publishing, Vol.13, No.2, 1984, pp.187-221.对现金流储备充足的企业而言,其拥有足够的内部资金进行生产投资活动,因此信贷环境变化或者外部冲击较难影响其融资决策。但是,对低现金流的企业而言,其生产投资活动更加依赖于外部融资,其货币暴露程度也更高。因此,可以预见,低现金流企业的利用外资选择会对信贷供给变化做出更强烈的反应。此外,企业现金持有量也与国内信贷资源获取的难易程度存在联系。企业之所以持有较低水平的现金流,是因为它们在获取银行贷款方面存在优势。当国内信贷环境宽松时,这些企业能够更容易地获取银行信贷资源。⑤Zhengfei Lu, Jigao Zhu, Weining Zhang, “Bank Discrimination, Holding Bank Ownership, and Economic Consequences:Evidence from China”, Journal of Banking and Finance, Vol.36, No.2, 2012, pp.341-354.

企业的现金流水平对融资选择偏好同样存在显著影响。与国内信贷相比,外商直接投资以股权形式融入目标企业,该融资形式具备外国投资者分享企业最终经营利润的特点。对低现金流企业而言,由于自有生产资金受限,需要引进较高水平的外资来预付生产成本和满足投资需求,这会增加外国投资者在项目中的利润份额占比,降低企业原始股东的利润水平。对于此类企业而言,与股权融资形式的外商直接投资相比,企业会更加偏好国内信贷。⑥苏冬蔚、曾海舰:《宏观经济因素与公司资本结构变动》,《经济研究》2009 年第12 期。在信贷环境宽松的条件下,国内信贷资源增加,同时银行的贷款融资成本下降,企业吸引外商直接投资的成本相对提升,企业倾向于采取国内信贷融资。⑦刘军、王长春:《优化营商环境与外资企业FDI 动机——市场寻求抑或效率寻求》,《财贸经济》2020 年第1 期。同时,信贷供给扩张引导的利率下行会增强投资项目的预期回报,若采取股权融资形式则会被分享更大规模的经营利润,这会损害企业原有股东的利益。因此,信贷供给扩张会导致低现金流企业更大幅度地降低利用外资选择,信贷供给对其利用外资的替代效应更为显著。综合以上分析,我们提出假说2。

假说2:现金流是信贷供给影响企业利用外资的关键机制,低现金流企业的外资替代效应占主导地位。信贷供给扩张降低了国内信贷的融资成本,促使低现金流企业更加偏好银行贷款融资,从而降低企业的利用外资选择。

(三)信贷供给对企业利用外资的需求效应

从微观层面看,信贷环境变化会通过社会需求影响企业的投资规模和资金需求。当信贷环境宽松时,市场利率下降,消费者会减少储蓄,增加消费。在该条件下,社会总需求实现扩张,企业面临的商品需求和投资机会增加,从而会扩大投资规模和资金需求。但是,对中国企业而言,大量民营企业会受到“信贷歧视”,即使在信贷环境宽松时,这些企业也难以获取银行贷款。①Loren Brandt, Hongbin Li, “Bank Discrimination in Transition Economies:Ideology, Information, or Incentives?”, Journal of Comparative Economics, Vol.31, No.3, 2003, pp.387-413; Sandra Poncet, Walter Steingress, Hylke Vandenbussche, “Financial Constraints in China:Firm-Level Evidence”, China Economic Review, Vol.21, No.3, 2010, pp.411-422; 饶品贵、姜国华:《货币 政策对银行信贷与商业信用互动关系影响研究》,《经济研究》2013 年第1 期。此时,外商直接投资可以为这些面临融资约束的企业注入资金支持,并成为对中国低效金融体系的有效补充和替代。一方面,由于国内金融市场的不完全性,快速发展的民营企业有强烈的动机通过各种方式来缓解融资约束,这会促进民营企业寻求与外国投资者合作,来缓解资金不足问题和金融市场失灵问题。②Yasheng Huang, Selling China: Foreign Direct Investment during the Reform Era, New York:Cambridge University Press, 2003, p.2; Alessandra Guariglia, Sandra Poncet, “Could Financial Distortions be No Impediment to Economic Growth After All? Evidence from China”, Journal of Comparative Economics, Vol.36, No.4, 2008, pp.633-657.另一方面,外资进入在一定程度上缓解了“信贷歧视”问题。对目标企业而言,自身拥有较多外资股份的私人企业, 可能会被银行视为信用资质优良的客户,外资所有权改善了目标企业的信贷市场准入,可进一步缓解企业面临的融资约束问题。③Anusha Chari, Paige P. Ouimet, Linda L. Tesar, “The Value of Control in Emerging Markets”, The Review of Financial Studies, Vol.23, No.4, 2010, pp.1741-1770; 罗长远、陈琳:《FDI 是否能够缓解中国企业的融资约束》,《世界经济》2011 年第4 期; 曾亚敏、张俊生:《外资企业在中国信贷市场中的境遇》,《会计研究》2016 年第2 期。

因此,企业面临的融资约束强度会显著影响企业的利用外资选择,融资约束在一定程度上促进了外资进入。④Rui Albuquerque, “The Composition of International Capital Flows”, Journal of International Economics, Vol.61, No.2, 2003, pp.353-383; Ron Alquist, Nicolas Berman, Rahul Mukherjee, Linda L. Tesar, “Financial Constraints, Institutions, and Foreign Ownership”, Journal of International Economics, Vol.118, No.5, 2019, pp.63-83.对企业来说,虽然国内信贷资金的成本更低,但是企业需要提供相应的资产抵押来获取这一外部融资。这种低成本的国内信贷融资存在上限约束,并以企业的抵押品和授信额度为限。高融资约束企业虽然更加偏好低成本的信贷融资,但这些企业难以获得合意的银行信贷资源。在该条件下,信贷供给扩张会刺激企业扩大生产规模和外部资金需求,而高融资约束企业的资金需求规模的增加幅度超过可得银行贷款的增加幅度,导致资金缺口进一步拉大。⑤Claudia M. Buch, Iris Kesternich, Alexander Lipponer, Monika Schnitzer, “Financial Constraints and Foreign Direct Investment:Firm-Level Evidence”, Review of World Economics, Vol.150, No.2, 2014, pp.393-420.此时,企业会选择利用外资来弥补资金需求规模扩张和可得信贷规模扩张之间的资金缺口,信贷供给扩张会刺激企业外部资金需求,进而促进企业利用外资。相比于低融资约束企业,高融资约束企业在信贷供给扩张时,其生产规模扩张与可贷银行贷款规模扩张的差值更大,进而促进了企业的利用外资选择。综合上述分析,我们提出假说3。

假说3:融资约束是信贷供给影响企业利用外资的关键机制,高融资约束企业的外资需求效应占主导地位。信贷供给扩张增加了东道国企业的外部资金需求,高融资约束企业受限于银行贷款规模而对外资需求增加。

二、数据说明与实证设计

(一)数据处理

本文数据来源于1998—2013 年中国规模以上工业企业数据库,其他数据来源包括中国海关数据库、国家统计局、CEIC 和UNComtrade 等。根据研究需要,我们对相关数据库进行以下处理。

1.工企数据库和工企-海关数据库合并。本文参考Brandt 研究做法,对工企数据库采用序贯识别的方法进行跨年合并。⑥Loren Brandt, Johannes Van Biesebroeck, Yifan Zhang, “Creative Accounting or Creative Destruction? Firm-Level Productivity Growth in Chinese Manufacturing”, Journal of Development Economics, Vol.97, No.2, 2012, pp.339-351.同时,论文对每个企业构造唯一标识变量,将海关数据库与工企数据库合并。

2.地区和行业代码处理。本文将历年地区代码统一至6 位数的省地县码,并生成对应的省(直辖市)和城市名称。本文依照国家统计局发布的行业分类标准对照表,将样本中历年的行业类别统一至GB/T 4754—2002 的三位码类别。

3.数据清洗。本文对数据库中的缺失值和异常值进行清洗处理,将非制造业企业、重要财务数据缺失和违反公认会计准则、从业人数小于10 和2010 年观测值等样本予以剔除。

(二)计量模型

我们分别从选择利用外资与否、利用外资绝对水平和利用外资相对水平等角度展开研究,综合分析信贷供给调整对企业利用外资的影响。本文的计量模型设定如下:

其中,下标i,j,k,t分别表示企业、地区、行业和时间。FDIDummy表示企业是否为外资企业,FDIShare表示企业的外资股权占比,FDIVolume表示企业的外资股本金额,CreditSupply表示信贷供给;MechVar为机制变量,衡量企业的货币暴露和融资约束;变量X表示企业、地区和行业控制变量,λ表示时间、地区和行业固定效应。①Probit 为非线性模型,我们通过加入虚拟变量的方法来控制固定效应。由于企业样本数量过多,无法在非线性模型中施加 企业固定效应,本文以时间、地区、行业的固定效应模型作为分析基准。

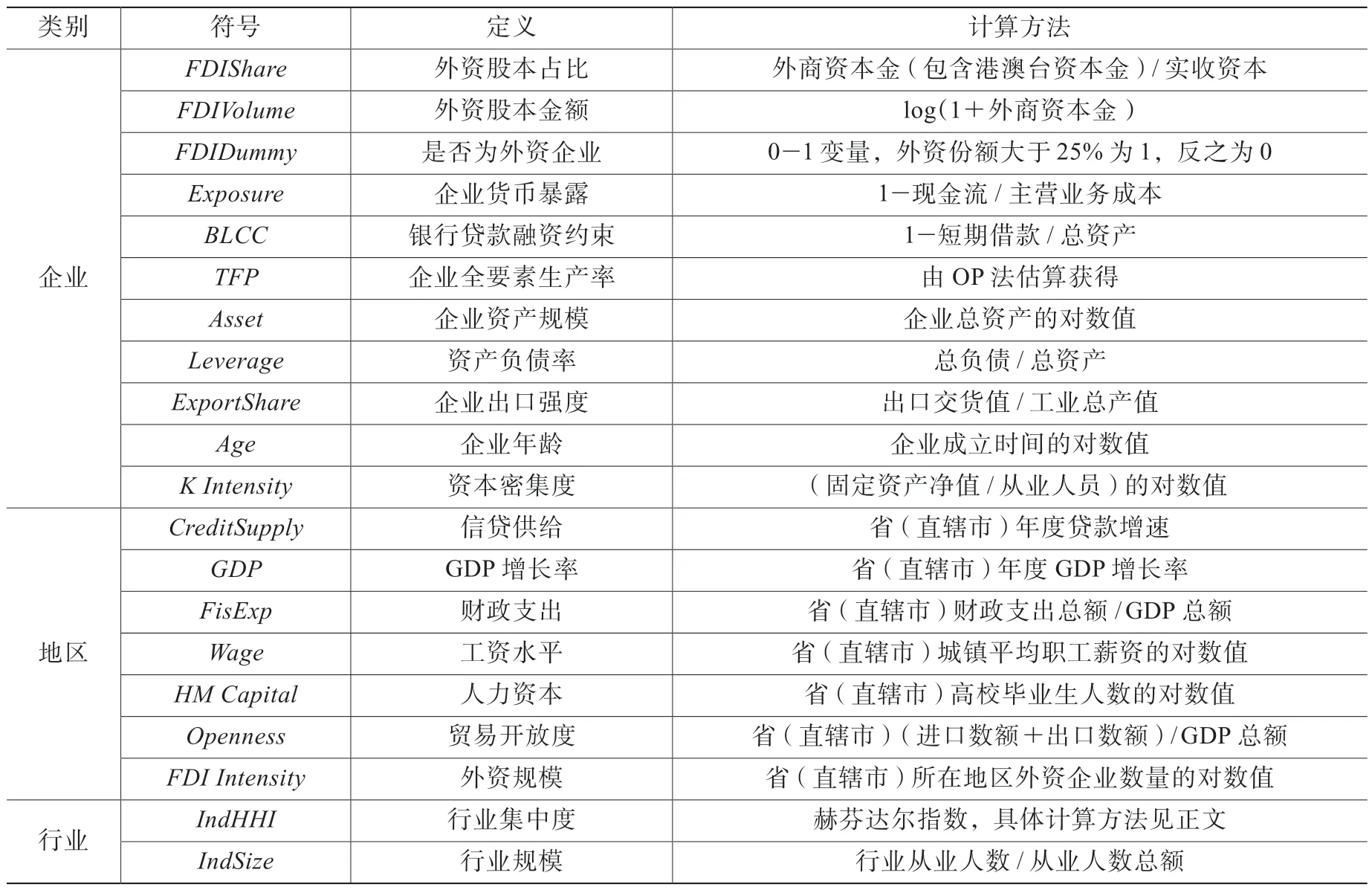

(三)变量说明

各指标的符号说明和计算方法参见表1。

表1 变量的定义与计算方法

1.信贷供给。本文使用各省份不同年度的信贷增速来衡量信贷供给的宽紧程度。②李广子、熊德华、刘力:《中小银行发展如何影响中小企业融资?——兼析产生影响的多重中介效应》,《金融研究》2016 年 第12 期。这样做的理由有以下两点:第一,现实中出现的局部性“钱荒”表明宏观信贷政策的实施效果在不同地区具有异质性。第二,现阶段中国仍以数量型工具作为货币政策调整的主要手段。我们使用全国宏观信贷指标(如贷款利率和M2 增速)进行稳健性检验。③样本期内有个别省份的贷款增速数据缺失,我们使用本外币贷款增速进行补充。

2. 企业利用外资。在外资企业类型上,本文以实际外资股权占比(包括港澳台资本和外商资本)作为衡量基准。根据《中华人民共和国中外合资经营企业法》,将实际外资总股本占企业总股本比重超过25%的企业界定为外资企业;在外资股权占比上,以实际外资资本金数额占总资本份额衡量;在外资股权金额上,以1 加实际外资股本数额的对数值衡量。

3.企业货币暴露。与基准模型及张杰等做法一致,我们使用企业内部现金流水平衡量企业的货币暴露程度,企业现金流水平由企业总利润减去应交所得税后,再加上本年折旧估计得到。④张杰、郑文平、翟福昕:《融资约束影响企业资本劳动比吗?——中国的经验证据》,《经济学(季刊)》2016 年第3 期。企业货币暴露等于(主营业务成本-内部现金流)/主营业务成本,以此来衡量企业生产所需的外部资金比重。

4.企业融资约束。参考刘晴等的做法,本文使用银行贷款融资约束来衡量企业的融资约束程度。⑤刘晴、程玲、邵智等:《融资约束、出口模式与外贸转型升级》,《经济研究》2017 年第5 期。定义银行贷款融资约束等于(总资产-短期借款)/总资产,其中短期借款=流动负债-应付账款-应付工资-应付福利费-应交税金。该指标越大,表明企业可从银行借得的资金量越小,面临的融资约束越大。

5.控制变量。本文选取的控制变量包括企业控制变量、地区控制变量和行业控制变量三种类型。在企业层面,选取生产率水平、资产规模、资产负债率、出口强度、企业年龄和资本密集度作为企业控制变量。①李磊、冼国明、包群:《“引进来”是否促进了“走出去”?——外商投资对中国企业对外直接投资的影响》,《经济研究》2018 年第3 期;罗长远、司春晓:《外商撤资的影响因素:基于中国工业企业数据的研究》,《世界经济》2020 年第8 期;Loren Brandt, Johannes Van Biesebroeck, Yifan Zhang, “Creative Accounting or Creative Destruction? Firm-Level Productivity Growth in Chinese Manufacturing”, Journal of Development Economics, Vol.97, No.2, 2012, pp.339-351; 本 文 参 考Brandt et al.(2012) 方法,使用OP 方法对企业TFP 进行估计。在地区层面,选取GDP 增长率、政府财政支出占GDP 比重、工资水平、人力资本水平、贸易开放度和外资规模作为地区控制变量。②田素华:《美国FDI 进入中国的基本特征与决定因素——基于省级面板数据的实证分析》,《上海财经大学学报》2012 年第 2 期。在行业层面,选取行业规模和行业集中度作为行业控制变量,其中行业规模以所在行业从业人数占比衡量,行业集中度为基于市场份额的赫芬达尔指数计算得到。

(四)描述性统计

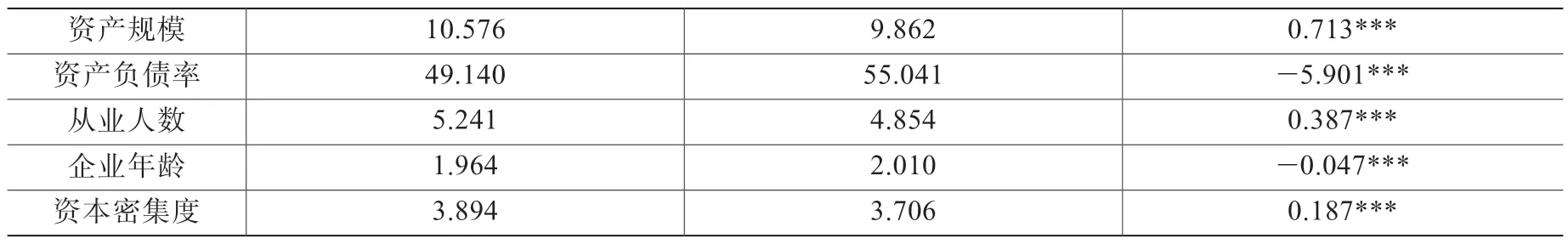

变量描述性统计的分析结果表明,样本中的外资企业占比为17.9%,企业外资股本占比平均为15.2%。企业的最大货币暴露水平为1.22,平均货币暴露水平为0.94;最大融资约束程度为1.63,平均融资约束程度为0.82。③限于篇幅,此处未报告变量描述性统计的详细结果,备索。表2 给出了外资企业和非外资企业的财务指标比较,统计结果表明两者之间存在显著差异。外资企业在融资约束程度、TFP 和出口占比等指标方面,均显著高于非外资企业,而在货币暴露、资产负债表和企业年龄上低于非外资企业。

表2 外资企业和非外资企业比较

(续表)

三、实证检验结果

(一)基准结果

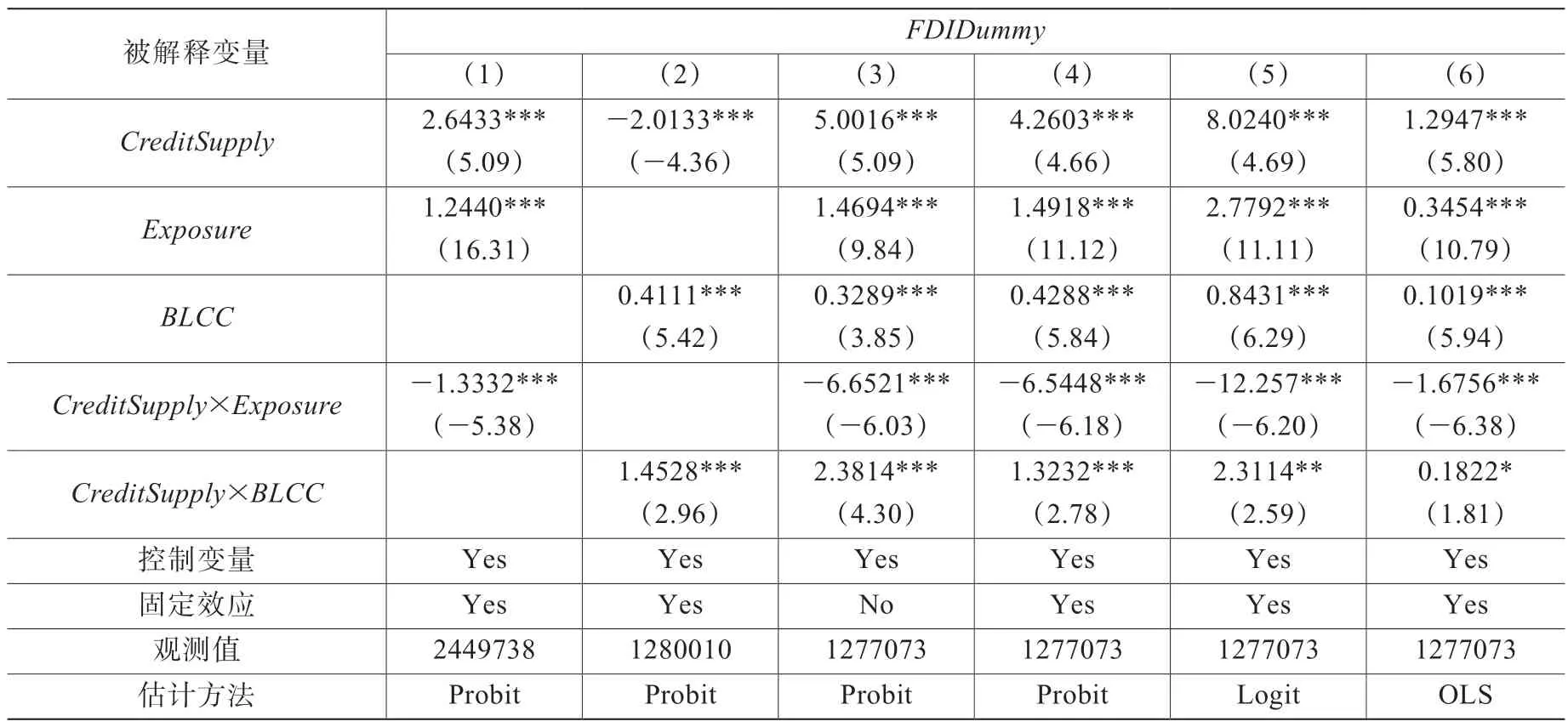

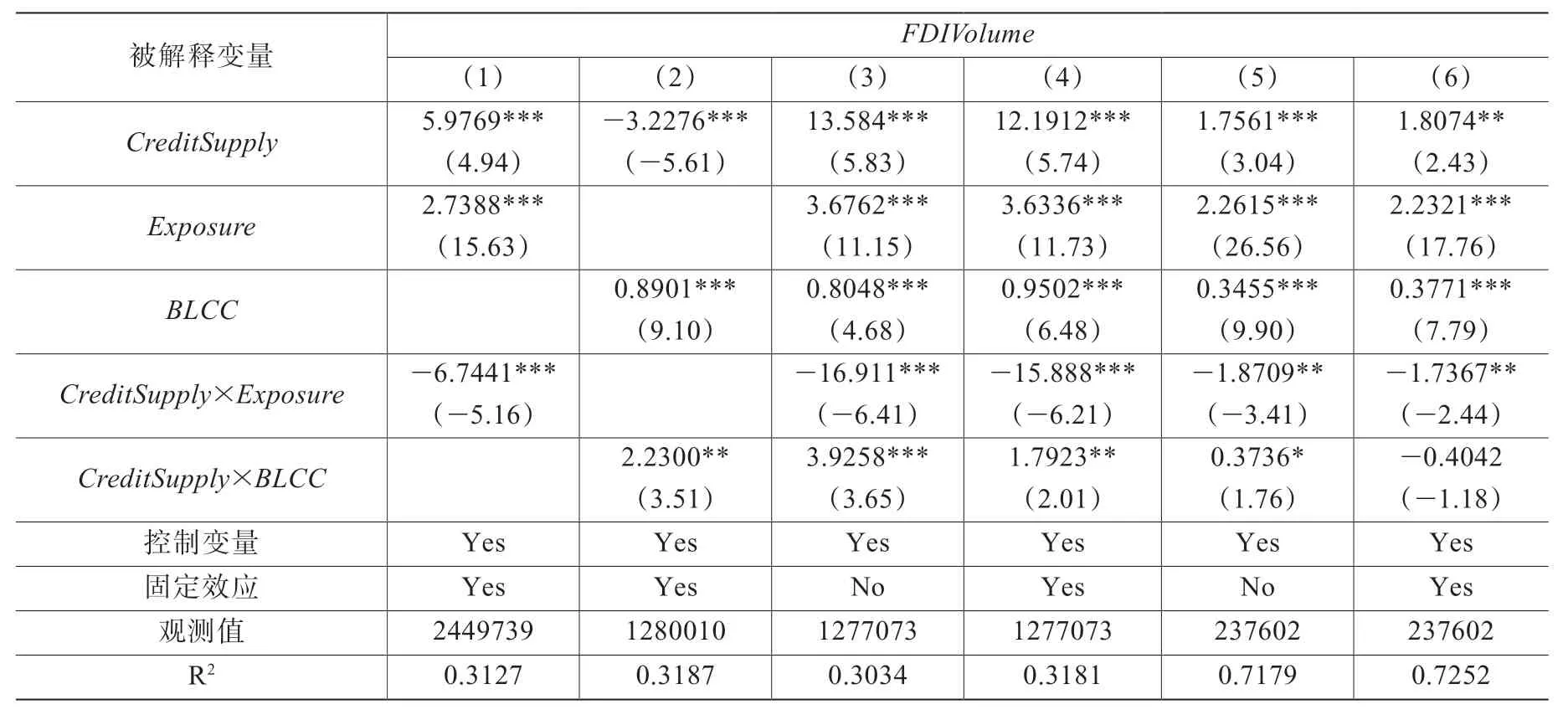

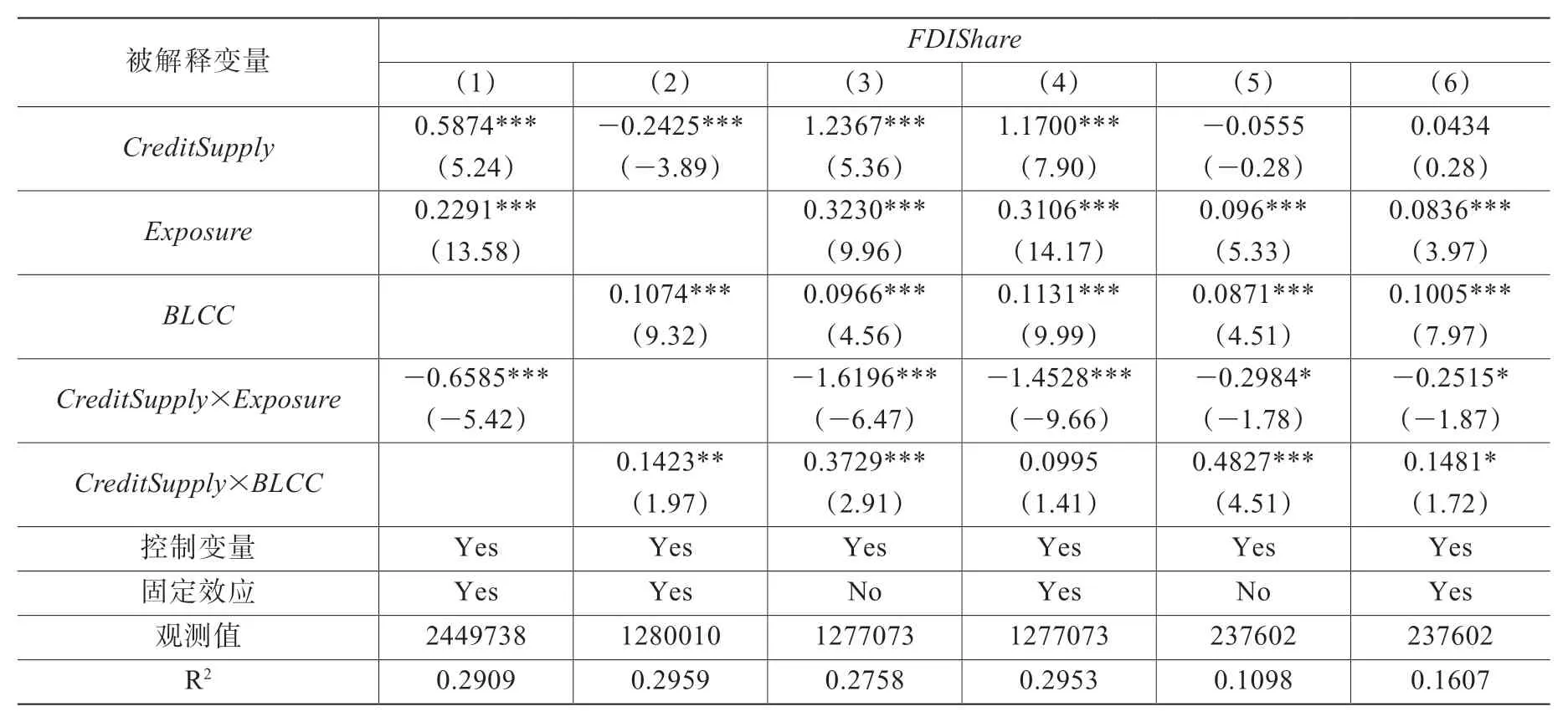

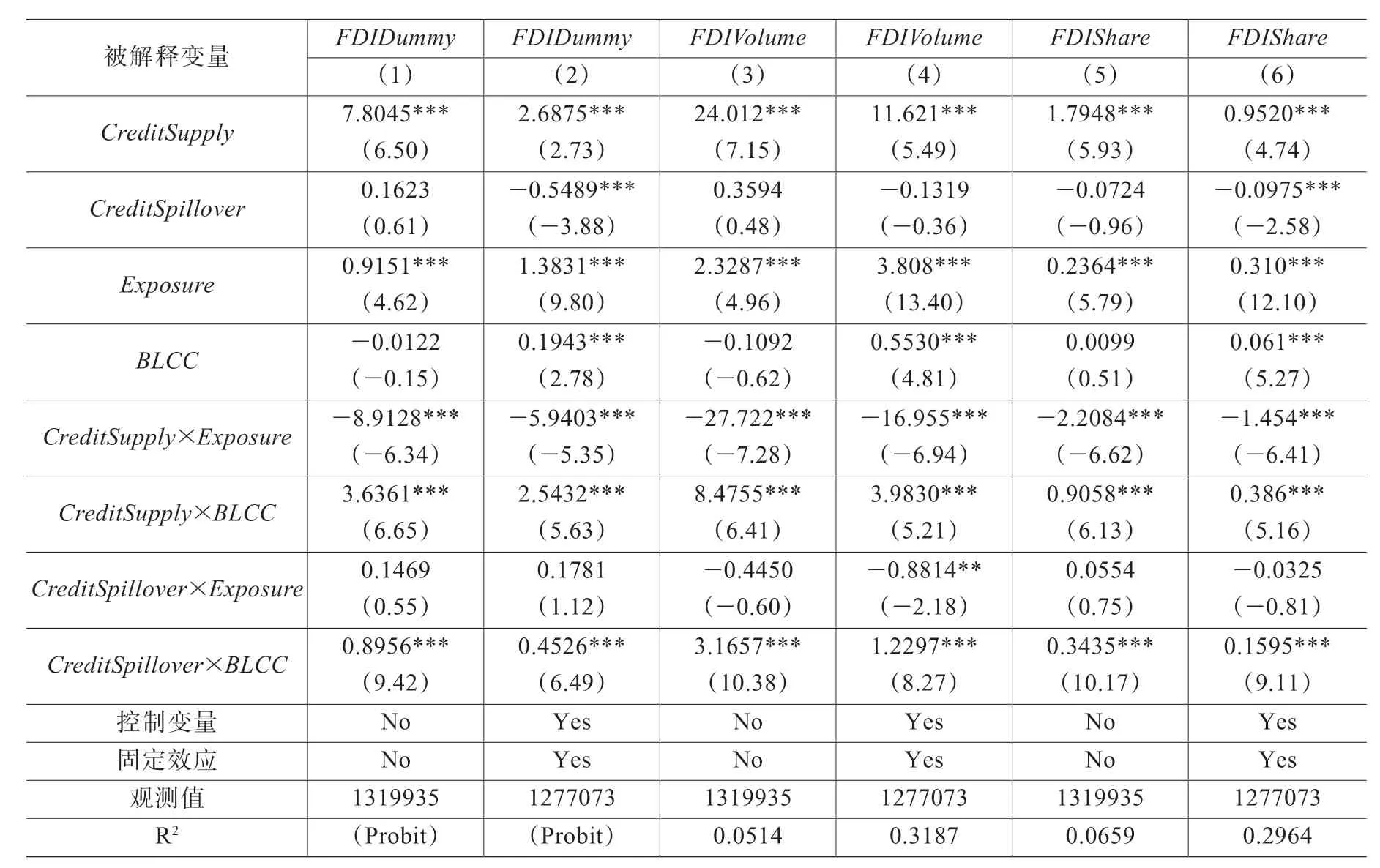

我们从三个维度检验信贷供给对企业利用外资的影响,表3 给出了信贷供给对企业成为外资企业的影响,表4 给出了信贷供给对企业外资股权金额的影响,表5 给出了信贷供给对企业外资股权占比的影响。其中,两个交乘项系数给出了信贷供给经由货币暴露机制和融资约束机制对企业利用外资的间接影响,CreditSupply、Exposure和BLCC系数则反映了排除交互项影响后,信贷供给冲击、货币暴露和融资约束对企业利用外资的直接影响。

1.企业货币暴露和信贷供给变化对其利用外资的影响。表3、表4 和表5 中Exposure的回归系数均显著为正,表明企业货币暴露程度增加会显著提升企业的利用外资选择。这与前文理论分析相一致,企业的货币暴露程度越高,表明企业的自有资金越少,其生产决策更加依赖于外部资金。CreditSupply×Exposure的回归系数显著为负,表明信贷供给扩张经由货币暴露渠道对企业利用外资存在消极作用。企业的货币暴露程度越强,信贷供给扩张越会降低企业成为外资企业的概率、企业外资股权占比和外资股本金额。上述结论与假说2 相一致。对低现金流企业而言,由于FDI 的利润分享特征,自有资金低意味着最终可获得的利润份额较低,因此这些企业更加偏好银行贷款来为生产活动融资。在此背景下,信贷宽松不仅提升了国内信贷供给,也降低了国内信贷成本,促使本国企业利用银行贷款来替代FDI 融资。这一替代效应对低现金流企业更为明显,本国信贷供给扩张会显著减少这些企业的利用外资选择。综合上述分析,我们认为假说2 成立,即低现金流企业的外资替代效应占主导地位,信贷供给扩张抑制了低现金流企业的利用外资选择。

表3 信贷供给对企业成为外资企业的影响

表4 信贷供给对企业外资股权金额的影响

表5 信贷供给对企业外资股权占比的影响

2.企业融资约束和信贷供给变化对其利用外资的影响。表4、表5 和表6 中BLCC的回归系数均显著为正,表明企业融资约束收紧,会显著提升企业成为外资企业的概率,以及提升企业外资股权占比和外资股本金额。这一回归结果与前文理论分析相一致,企业的融资约束越强,表明企业的国内信贷额度越小,其外部融资渠道也更加依赖于利用外资。CreditSupply×BLCC的回归系数显著为正,表明信贷供给扩张经由融资约束渠道对企业利用外资存在促进作用,企业的融资约束越强,信贷供给扩张越能增加其成为外资企业的概率,以及外资股权占比和外资股本金额。这一回归结果与假说3 相一致。在信贷宽松环境下,企业会扩大生产规模,从而提升外部资金需求。但是,对存在融资约束的企业而言,信贷供给扩张导致的外部资金需求扩张速度超过国内信贷额度的扩张速度,这些企业会通过利用外资来弥补资金需求缺口。企业融资约束越强,本国信贷供给扩张越能促进这些企业的利用外资选择。综合可见,假说3 成立,即高融资约束企业的外资需求效应占主导地位,信贷供给扩张促进了高融资约束企业的利用外资选择。

3.信贷供给变化对企业利用外资的综合效应。回归结果表明,CreditSupply×Exposure对企业利用外资的边际影响均显著强于CreditSupply×BLCC的边际影响。在回归样本中,货币暴露的样本均值水平为0.937,融资约束的样本均值水平为0.815,两者差距不大。因此,对于整体企业而言,信贷供给扩张对企业利用外资的替代效应强于需求效应。对外资企业样本的分析同样发现,信贷供给变化会显著影响外资企业的利用外资决策,东道国信贷供给扩张会抑制高货币暴露企业的利用外资选择,但是会促进高融资约束企业的利用外资选择。在同时控制货币暴露机制和融资约束机制的影响后,CreditSupply的回归系数显著为正,表明信贷供给扩张对企业利用外资存在积极的直接影响。

4.信贷供给变化对企业利用外资的综合影响。我们以表3、表4 和表5 中的第(4)列的回归结果为分析基准,发现信贷供给扩张会对12.65%企业的外资股权占比产生正向效应,对13.60%企业的外资股本金额产生正向效应。①回归样本总量为1323953,其中CreditSupply 对FDIDummy 净效应为正的样本数量为129606,对FDIShare 净效应为正的 样本数量为167417,对FDIVolume 净效应为正的样本数量为179995。综合上述分析,我们认为假说1 成立,即信贷供给变化对企业利用外资的影响方向并不明确。对个体企业而言,信贷供给扩张对其利用外资的影响方向取决于替代效应和需求效应的综合强度。企业的货币暴露程度越低,融资约束强度越高,信贷供给扩张越能促进该企业的利用外资选策。

(二)稳健性检验

为了验证信贷供给对企业利用外资的影响机制,我们进行以下稳健性检验。(1)替换机制变量的代理指标。我们通过虚拟变量法和更换衡量指标的方式来替换企业货币暴露和融资约束指标,对基准模型的结论进行稳健性检验。(2)替换信贷供给指标。我们分别以国家层面的价格型货币政策工具和数量型货币政策工具作为信贷工具的代理变量。(3)变换回归模型和识别方式。我们修改线性回归方法,使用Tobit 模型对FDIShare和FDIVolume进行估计。同时对于FDIDummy,我们使用企业登记注册类型信息识别企业类型。(4)遗漏变量问题。本文潜在的遗漏变量问题在于不同地区的行业政策存在差异,因此我们在基准模型中加入地区固定效应和行业固定效应的交乘项控制地区-行业政策差异。(5)去除国有企业样本。考虑到国有企业具有“隐性担保”优势,受地方信贷环境变化和国家信贷政策变化的影响较小,可能会影响本文的研究结论,我们在基准样本中去除国有企业进行分析。(6)使用1998—2007 的子样本。为排除工企数据库统计规则变化、数据缺失、中国引进外资政策调整等因素的影响,我们采用1998—2007 的样本进行检验分析。上述稳健性检验的回归结果与基准模型一致,表明前文研究结论真实可靠。②限于篇幅,此处未报告稳健性检验的估计结果,备索。

五、拓展分析

(一)信贷供给传导机制分析

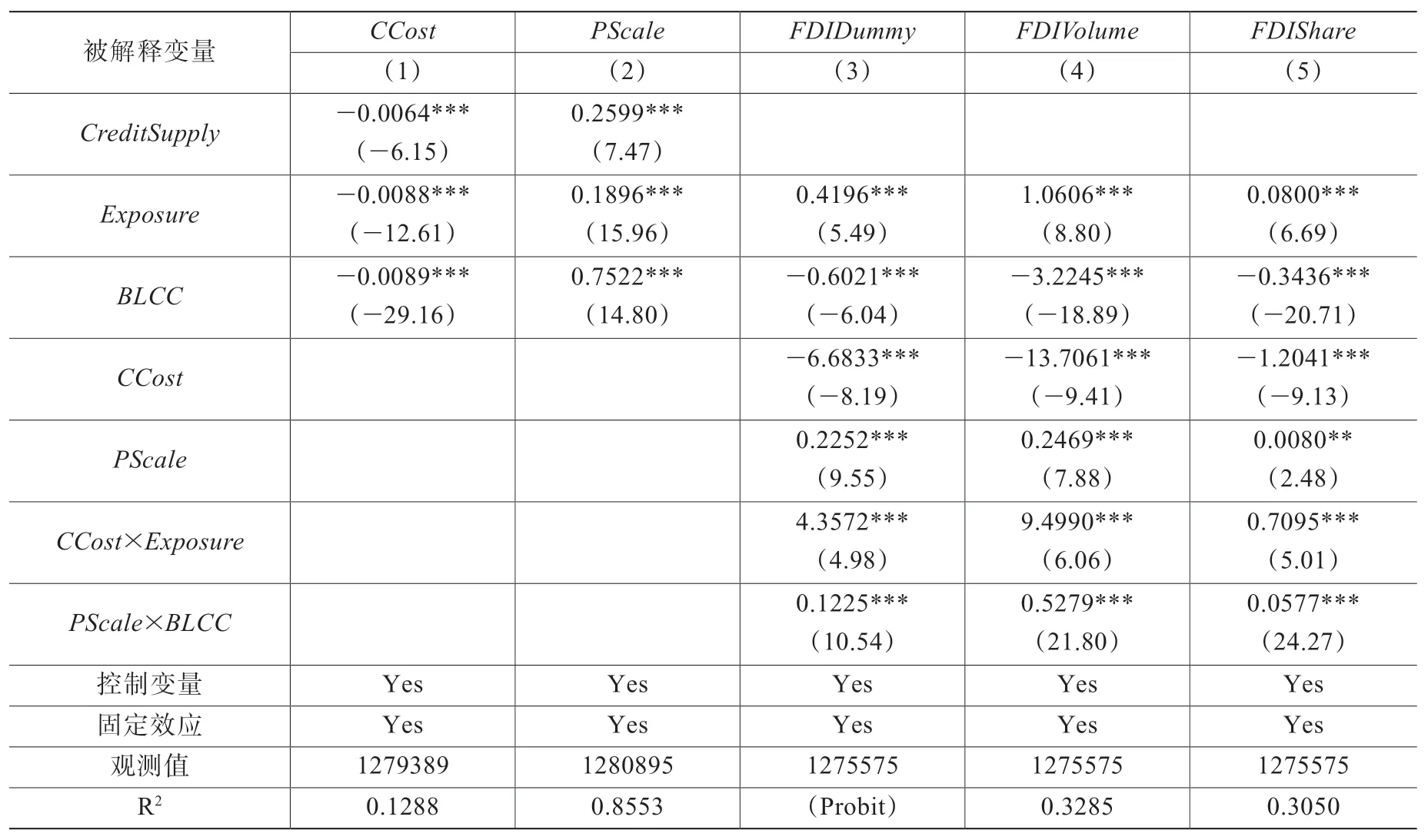

理论分析表明,替代效应表现为信贷供给扩张通过降低企业的银行贷款成本,从而抑制企业的利用外资选择;需求效应表现为信贷供给扩张通过刺激企业扩大生产规模,从而促进企业的利用外资选择。因此,我们分别以企业的银行融资成本变化和生产规模变化作为信贷供给的机制变量,检验上述传导机制。具体而言,我们以利息支出对主营业务成本的比值来衡量企业的银行融资成本(CCost),以应付工资规模的对数值衡量企业的生产规模(PScale)。表6 给出了信贷供给传导机制的实证结果。③我们也分别以企业融资成本对行业平均融资成本的比值、主营业务成本的对数值,进行稳健性检验,结果与表6 保持一致。 限于篇幅,此处未报告此结果,备索。

表6 信贷供给传导机制分析

回归结果表明,信贷供给扩张显著降低了企业银行贷款的融资成本,同时显著提升了企业的生产规模。进一步,我们以融资成本作为替代效应的代理变量,以生产规模为需求效应的代理变量,检验信贷供给对企业利用外资的传导机制。CCost×Exposure的回归系数显著为正,表明对于低现金流的企业,融资成本上升会促使企业利用外资,反之则会抑制企业利用外资。结合CreditSupply对CCost的检验结果,我们认为信贷供给扩张通过降低企业进行银行借贷的融资成本,抑制低现金流企业的利用外资选择。PScale×BLCC的回归系数显著为正,表明对于高融资约束的企业,生产规模上升会促进企业利用外资。结合CreditSupply对PScale的检验结果,可以认为信贷供给扩张通过扩大企业生产规模,促进高货币暴露企业的利用外资选择。综合以上分析,我们认为信贷供给正是通过融资成本和生产规模两个渠道,对企业利用外资产生替代效应和需求效应。

(二)异质性分析

本文从外资来源、地区收入、地理位置、行业技术和企业出口层面,考察信贷供给变化对企业外资选择的异质性影响,研究结果表明。①限于篇幅,本文未报告异质性分析的估计结果,备索。

1.外资来源差异。信贷供给扩张对港澳台外资和其它来源外资的替代效应基本一致,但需求效应存在显著差异。在融资约束交乘项的回归系数上,其他外资来源样本的结果显著为正,融资约束增强会促进其他外资的需求效应。但港澳台外资样本的回归结果显著为负,融资约束增强反而会降低港澳台外资的信贷供给扩张需求效应。

2.地区收入差异。②地区收入的分类方法是将样本期内中国31 个省市的人均GDP 以基期(1998 年)物价水平进行平减,作为实际人均GDP, 并计算其年均水平。高收入地区包括上海、北京、天津、浙江、江苏、广东、福建,其余省市为低收入地区。东部地区包括 上海、北京、天津、山东、广东、江苏、浙江、河北、海南、福建、辽宁,其余省市为中西部地区。信贷供给变化对不同收入水平地区的企业利用外资选择存在显著差异。信贷供给变化对高收入地区企业利用外资的影响以替代效应为主,对低收入地区企业利用外资的影响以需求效应为主。对这一差异的可能解释是高收入地区拥有更加完善的金融体系,信贷供给变化能迅速通过信贷机制传导至企业决策。而低收入地区的金融体系较不发达,其信贷传导机制并不顺畅,对企业融资决策的影响更多地是通过调节社会需求来实现传导。

3.地理位置差异。信贷供给对中国东部企业利用外资的影响程度更大,东部样本的信贷供给及其交乘项系数的绝对值和显著性水平明显大于中西部样本。在替代效应上,信贷供给扩张能够大幅度降低中国东部地区企业的利用外资选择,这一边际效果明显高于中西部企业和总体平均水平,其外资替代效应更为显著。在需求效应上,东部样本和中西部样本的表现基本一致。

4.行业技术差异。①按照国家统计局给出的《高新技术产业(制造业)分类2013 版》,我们将企业分为高技术样本和低技术样本。信贷供给扩张对低技术企业利用外资的替代效应更强,而对高技术企业利用外资的需求效应更强。对低技术样本的高货币暴露企业而言,信贷供给扩张大幅度降低了它们的利用外资选择,其边际效应约为高技术样本的2 倍。对高技术样本的高融资约束企业而言,信贷供给扩张对其利用外资的正向影响显著高于低技术企业样本。

5.出口行为差异。信贷供给扩张对出口企业的替代效应更强,而对内销企业的需求效应更强。信贷供给扩张显著降低了高货币暴露企业的利用外资选择,但出口样本的反应系数更高。在需求效应上,出口样本的回归结果均不显著,而内销样本则显著为正,也即内销企业的融资约束增强了信贷供给的外资需求效应,但对出口企业的外资需求效应并不明显。

(三)信贷供给的非对称影响

我们在基准模型中引入信贷环境状态变量TimeDummy,以此研究信贷供给变化是否会对企业利用外资产生非对称性影响。如果本地区本年度信贷增速水平低于历史平均水平,那么定义本地区该年份处于信贷紧缩时期,TimeDummy取值为1,反之取值为0。此外,我们借鉴饶品贵和姜国华的研究方法,构造国家层面的信贷环境状态变量进行稳健性检验。定义2004 年、2006 年、2007 年、2010 年、2011 年为信贷紧缩时期,TimeDummy取值为1,其余年份为信贷宽松时期,取值为0。②饶品贵、姜国华:《货币政策对银行信贷与商业信用互动关系影响研究》,《经济研究》2013 年第1 期。表7给出了信贷环境非对称性影响的实证检验结果。

表7 信贷供给变化对企业利用外资的非对称影响

回归结果中两个TimeDummy交乘项的系数均显著异于0,表明在不同时期,信贷供给的边际变化对企业利用外资存在非对称影响。具体而言,CreditSupply×Exposure×TimeDummy的回归系数显著为负,与CreditSupply×Exposure保持一致,表明在信贷紧缩时期,信贷扩张对企业利用外资的替代效应增强,信贷供给增加时,企业利用外资减少得更多。CreditSupply×BLCC×TimeDummy的回归系数显著为正,与CreditSupply×BLCC保持一致,表明在信贷紧缩时期,信贷供给对企业利用外资的需求效应增强,信贷供给增加时,受融资约束的企业,利用外资更多。以上结果表明,在信贷紧缩时期,信贷供给变化对企业利用外资的影响更明显,表现为替代效应和需求效应同时增强。

(续表)

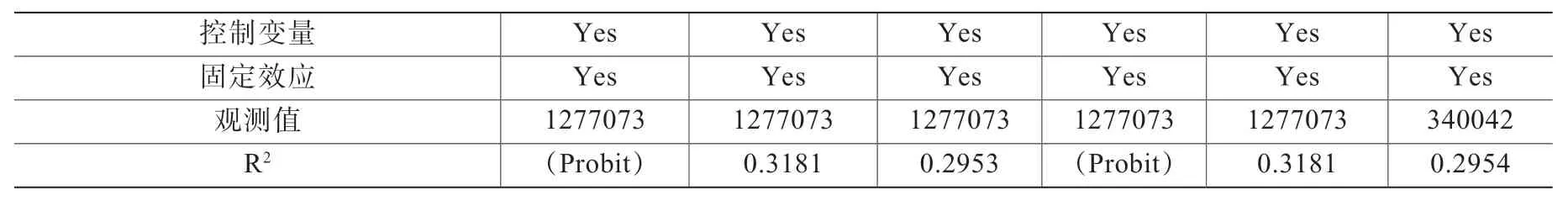

(四)信贷供给的区域溢出效应

为了分析信贷供给区域溢出效应对企业利用外资的影响,我们构造了信贷供给区域溢出指标CreditSpilloverjt。该指标构造方法如下:我们对各地区信贷增速进行去均值化处理以消除宏观信贷环境变化的影响,并利用空间权重矩阵进行计算。在空间权重矩阵构造时,我们参考邵帅等和白俊红等的构造方法,同时使用地区间的地理距离和经济距离计算权重。①邵帅、李欣、曹建华、杨莉莉:《中国雾霾污染治理的经济政策选择——基于空间溢出效应的视角》,《经济研究》2016 年第 9 期;白俊红、王钺、蒋伏心、李婧:《研发要素流动、空间知识溢出与经济增长》,《经济研究》2017 年第7 期;限于篇幅, 此处未报告CreditSpillover 的具体构造方法,备索。将信贷供给区域溢出指标加入基准模型,回归结果如表8 所示。

表8 信贷供给区域溢出效应对企业利用外资的影响

可以看出,在加入CreditSpillover指标后,本地区信贷供给扩张对企业利用外资的影响仍与基准模型保持一致。分析区域溢出指标对企业利用外资的影响,发现CreditSpillover和CreditSpillover×Exposure的回归系数基本不显著,但是CreditSpillover×BLCC的回归系数均显著大于0,表明来自其他地区的扩张性信贷供给总体上存在溢出效应,会促进本地企业的利用外资选择,且企业的融资约束程度越强,其他地区的信贷供给扩张对其利用外资的促进作用越强。因此,其他地区的信贷供给能够有效溢出并影响本地企业的利用外资选择,且影响机制以需求效应为主。

结 语

持续吸引外商直接投资流入,构建实现中国“经济双循环”的新发展格局,是当前宏观经济政策关注的重要问题之一。本文基于企业融资决策行为,探讨了信贷供给变化对企业利用外资的影响机制。研究发现:(1)信贷供给变化对企业利用外资存在两种方向相反的效应。在替代效应下,东道国信贷供给扩张降低了企业国内融资的成本,企业利用外资减少;在需求效应下,东道国信贷供给扩张有助于企业扩大生产规模并增加对外部资金需求,提高企业利用外资规模。(2)货币暴露和融资约束是信贷供给变化影响企业利用外资的关键机制。低现金流企业更加偏好银行信贷,信贷供给变化以外资替代效应为主。高融资约束企业更加依赖外资融资,信贷供给变化以外资需求效应为主。(3)信贷供给变化对企业利用外资存在非对称影响,在信贷紧缩时期,信贷供给变化对企业利用外资的替代效应和需求效应均会增强。此外,来自其他地区的信贷环境变化同样会影响企业的利用外资选择,其影响机制以需求效应为主。

对中国持续利用外资和宏观经济调控而言,本文研究具有以下重要启示:(1)信贷供给对企业利用外资的调控方向并不明确,其对外资的调控效果取决于替代效应和需求效应的相对强度。货币当局在考虑政策调控的宏观预期时,需要关注企业的外资需求变化。特别而言,中国金融体系尚不健全,政府部门在政策制定时尤其要关注企业的融资约束差异。(2)精准导向的信贷政策有利于宏观调控。企业的特征差异导致其面对相同信贷供给调整时会存在不同反应,这会导致信贷政策的实施预期存在不确定性。政府部门应考虑结构性、直达性的信贷政策,实现精准滴灌。(3)关注外部货币政策变化下的外资流入。外资可对国内信贷资源形成补充替代,但当国内外货币政策同步趋紧时,国内信贷和外资供给会同步减少,影响企业资金获取。(4)中国应进一步优化营商环境,以增强对外资的吸引力,同时充分考虑外部货币政策变化对外资流入的影响。

(责任编辑: 周小玲 张广婷)