农产品增值税进项税核定扣除研究与建议

——基于湖南省生猪屠宰企业

杨红梅

(湖南新五丰股份有限公司,湖南 长沙 410000)

生猪的产业链主要包括饲料、养殖、屠宰、猪肉制品加工和销售五大环节。产业链的前端是猪饲料行业,主要投入的是玉米等粮食原料,产出是饲料,这些企业受粮食价格的影响较大,整体净利润较低;然后是养殖业,需要投入饲料、养殖基地与设备等,产出是生猪,这个行业因市场上生猪价格的波动很大,行业利润也具有较大的不稳定性;而屠宰企业主要是处于生猪产业链的中间环节,需要投入生猪购买成本、屠宰设备及人工成本,产出的产品主要是热鲜肉、冷鲜肉和冷冻肉等,屠宰行业的利润受前端生猪价格的影响较大,整体利润率较低。根据湖南省国家税务局、湖南省财政厅2015年第3号下发的《关于扩大农产品增值税进项税额核定扣除试点范围的公告》,湖南省屠宰企业从2015年10月1日起从以前的按买价乘扣除率计算进项税抵扣(即按农产品发票金额*扣除率),改成了采用核定扣除方式计算进项税额,这一改革为湖南省屠宰企业带来了一系列的影响。

一、屠宰企业纳入试点前后增值税进项税抵扣计算方式的变化

(一)纳入核定扣除试点前

根据《中华人民共和国增值税暂行条例》第八条第三项规定,购进农产品,除取得增值税专用发票或者海关进口增值税专用缴款书外,按照农产品收购发票或者销售发票上注明的农产品买价和扣除率计算进项税额,即在生猪收购业务发生时,屠宰企业可依据农产品发票金额乘以扣除率计算进项税额。而公司在销售猪肉产品时按销售额除以(1+扣除率)乘以扣除率计算销项税额。核定扣除方式试点时扣除率为13%,2017年7月起调整为11%,自2018年5月起根据最新税务政策调整为10%,2019年4月调整为9%。鉴于生猪进项、销项税自身计算方式,结合屠宰企业实际经营情况,屠宰企业实际的业务毛利率远远低于扣除率,所以屠宰企业销项税额低于进项税额,前期进项税留底较多,账面会出现进项税倒挂现象。

(二)纳入核定扣除试点后

根据公告、财税[2012]38号文件及农产品增值税进项税额核定扣除试点实施办法,湖南省所属的屠宰行业农产品增值税进项税额核定方法需采用投入产出法,计算方法如下:

当期允许抵扣农产品增值税进项税额=当期农产品耗用数量×农产品平均购买单价×扣除率/(1+扣除率)。

当期农产品耗用数量=当期销售货物数量×农产品单耗数量。

试点政策规定的屠宰企业单耗标准为:

行业类别 产口品名称 耗用的原材料农产品单耗数量生猪屠宰分割肉(含肉、带皮肉、排骨) 活猪 2.043吨/吨冻整猪(未去头及四肢、未分割) 活猪 1.257吨/吨白条猪(去头去四肢) 活猪 1.369吨/吨白条猪(去头未去四肢) 活猪 1.355吨/吨

平均购买单价是指购买农产品期末平均买价=(期初库存农产品数量×期初平均买价+当期购进农产品数量×当期买价)/(期初库存农产品数量+当期购进农产品数量)

二、采用进项税额核定扣除试点后对湖南省屠宰企业的影响

(一)增加了企业的采购成本

税改前:成本比率=1*(1-扣除率)=1*(1%-9%)=91%

税改后:成本比率=1/(1+扣除率)=1/(1+9%)=91.74%(假设当期采购毛猪当期全部销售,无库存)

可见,进项税改革后,成本率增加了0.74个百分点。根据农业农村部统计数据显示,虽然生猪价格有大幅的变动,但是国内生猪的价格变动还是具有一定的周期性,近年来主要有三个价格变动周期,每轮周期持续3-4年,前一轮的生猪行情上涨是从2014年的5月开始,到2016年的5月达到历史最高点。后两年基本是处于一个下行的行情期,但整体还是在一个比较高的历史价格区间。从2019年开始受新冠肺炎疫情等方面影响,生猪价格一路高涨,在2022年才回归到基本的价格规律。根据生猪市场价格行情,毛猪价格最低为10元/kg,最高时一般达25元/kg(2020年,因疫情暴发最高达到40元/kg,不做考虑)。若毛猪均重按120kg,则单头生猪成本将增加8.88-22.2元。

屠宰企业年屠宰量按50万头计算,则进项税改革后,屠宰企业生猪成本年度将增加444-1776万元。该政策至今已试行近7年,则湖南省单个屠宰企业成本累计已增加2664-10656万元。近两年因受非洲猪瘟和新冠肺炎疫情的双重影响,毛猪价格相对高位,取成本影响区间数则平均达6660万元。这对毛利率本来就不高的屠宰企业无疑是雪上加霜。

(二)增加了企业的税负压力

税改前:进项税额=买价*扣除率

税改后:理论进项税=当期销售货物数量×农产品单耗数量*买价/(1+扣除率)*扣除率

通过上述分析,改革后屠宰企业成本增加,即代表单头生猪可抵扣的进项税额减少。随着销售价格上升,销项税额增大,相应的税负也会增加。根据2015年税改试点时测算结果,按当时的销售价格对应税务局的产品结构得出,税改后单头税负在8.88-22.2元/头波动。随着下半年猪肉价格的上涨,税负还将高于此水平。

综上,一般屠宰场按50万头,全年采购额按10亿元,扣除率按9%来估算,理论上税改后每年将减少进项税近千万元。而实际经营中,进项税计算与公司产品结构和扣除标准密切相关,所以税改后进项税减少导致屠宰企业很多月份出现了缴纳增值税的现象。

三、试点政策中单耗标准与实际耗用偏差分析

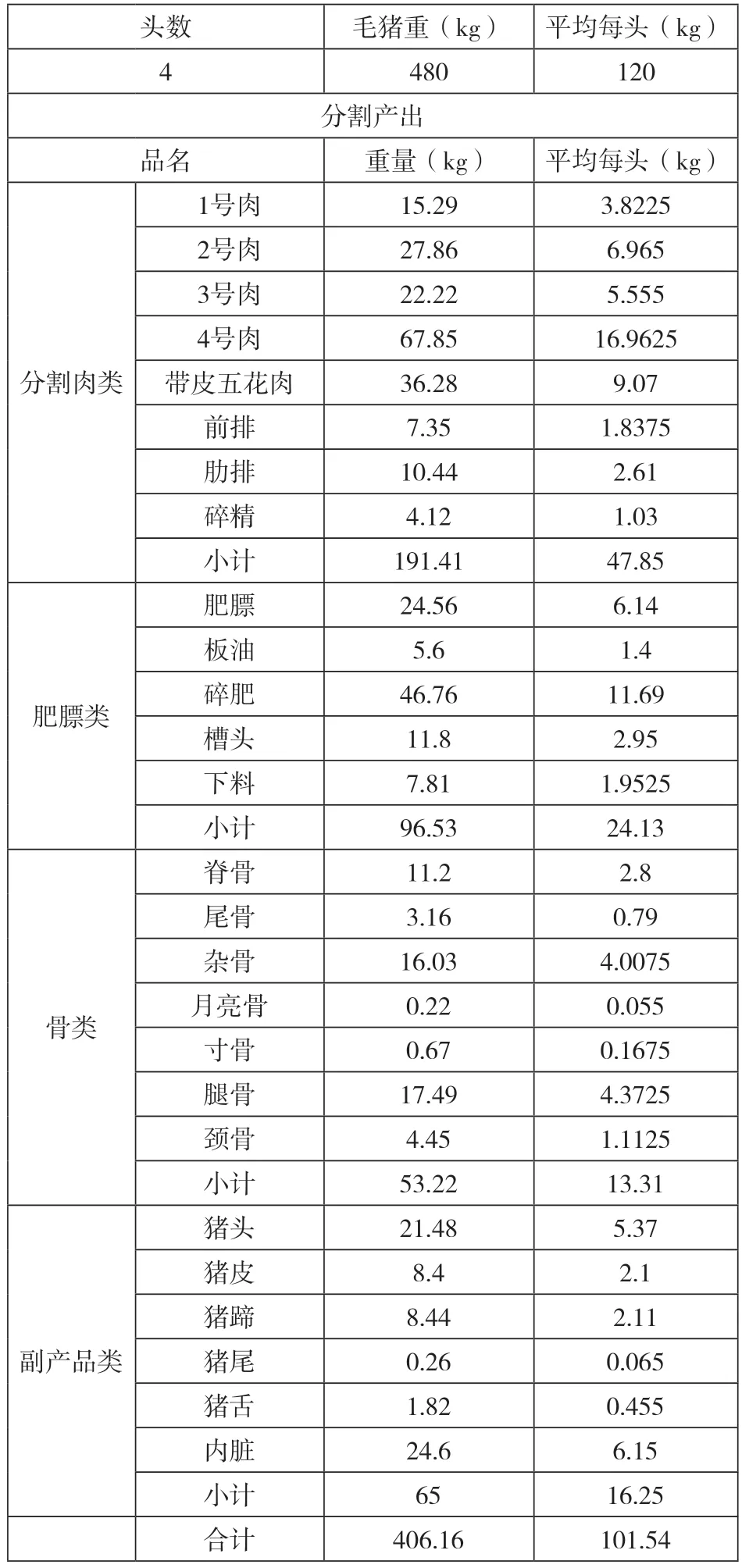

湖南省屠宰企业试行增值税进项税核定扣除以来,屠宰企业普遍反映税收政策中规定的生猪原料单耗标准略低于屠宰企业实际的耗用量,因此,在政策执行以来,屠宰企业的进项税抵扣金额不仅少于税改之前,更甚是因为生猪单耗标准与实际生产存在偏差,进一步加大了企业负担。为进一步落实此项偏差,在湖南省某屠宰企业再次进行了调研,现场通过对4头毛猪进行屠宰、分割,产出的各类肉品重量测试结果见表1。

表1 毛猪屠宰、分割,产出的各类肉品重量测试

通过测试数据发现,毛猪经屠宰后分割肉品占毛重比为39.88%,每吨分割肉的毛猪实际耗用为2.5077吨,比税务政策标准2.043吨/吨高出0.465吨。测试白条为去头去四肢白条,若不进行精细分割,则每吨白条的毛猪实际耗用为1.4393吨,比税务政策标准1.369吨/吨高出0.071吨。

四、湖南省屠宰企业进项税核定扣除的建议

据统计,行业前三大屠宰企业市场集中度不足10%,但是随着我国《食品安全法》和《生猪屠宰管理条例》的实施,政府对肉类食品安全高度重视,对屠宰及肉类加工企业的监管力度加强,落后的小型屠宰厂将被逐渐淘汰,这为拥有先进生产设施的大型屠宰企业提供的发展空间和机遇。然而,屠宰行业的利润受猪价的影响较大,屠宰利润率和屠宰量都和猪价的走势呈反向变化。当生猪价格上涨时,屠宰企业的利润空间就会降低,而且,屠宰企业出于自身利润的考虑,在猪价上涨阶段一般会在屠宰量上做出妥协,呈现出“价涨量跌”的态势;当猪价下行时,为了分摊固定成本,会呈现屠宰放量、盈利恢复的态势。猪肉价格和生猪价格的价差区间基本上在5元每公斤左右,价差区间不是很大;除了屠宰费用外还有物流、销售渠道等各环节的成本。另外,消费者还有其他禽畜类产品作为替代品,所以猪肉价格变动的敏感性要低于生猪价格变动的敏感性。所以,生猪价格降低虽能提高屠宰企业的利润,但是利润空间仍是有限的。2015年时,湖南省税务局联合省财政厅对湖南省农产品增值税进项税额进行核定扣除,主要是为改变屠宰企业进项税倒挂现象,初衷也不想加重企业税负,增加企业成本。屠宰企业一般投入大、盈利点低,而依法依规纳税是企业应尽的义务,规范税收征管是财政增收的需要。为做大做强企业和产业,着眼长远。为既能改善屠宰企业进项税倒挂现象,又不增加企业成本和税负压力,笔者粗浅地进行了如下研究,仅供参考。

方案一:面对瞬息多变的生猪肉价市场,生猪屠宰的民生行业毛利率并不高,假定屠宰企业生猪单头毛差为60元/头,选取毛猪低位单价10元/kg和高位单价25元/kg进行研究(见表2)。

表2 生猪推算单耗标准

从上表可知,如企业的增值税税负压力为零,则白条类的生猪单耗标准需在1.396-1.438选取,分割类的产品需在2.084-2.145之间选取。

方案二:目前将生猪屠宰后产品分成四个大类来核算进项抵扣,不仅核算复杂,而且各类销量的统计标准不够详细,不便于税务直观地查询与监管。因此,可以考虑取消生猪屠宰四大产品的分类,直接采用企业实际屠宰的毛猪重量进行核算。结合上述分析,可知屠宰企业农产品根据“投入产出法”核算进项抵扣还与生猪收购价、产品销售价之间存在较大关联。因生猪屠宰后的销售价必定大于毛猪采购价,只是猪肉价格变动的敏感性要低于生猪价格变动的敏感性。所以,根据生猪屠宰的实际毛重计算进项抵扣,屠宰企业仍需缴纳增值税,税负水平受猪价影响而变化。尽管生猪肉价市场几乎“一天一价”,但并不是无规律可循。当屠宰企业的农产品根据实际毛猪重量核算进项税时:

进项税额=毛重*采购均价/(1+扣除率)*扣除率

销项税额=销量*销售均价/(1+扣除率)*扣除率

增值税税负=销项税额—进项税额

当税负为零时,根据以上公式可得出:调节系数=(销售量*销售均价)/(毛重*采购价)。

当生猪收购价低迷时,调节系数相对偏高;猪价高涨时,调节系数偏低。则屠宰企业农产品的“投入产出法”计算公式为:

当期允许抵扣的生猪进项税额=当期屠宰毛猪重量×调节系数×农产品平均购买单价×扣除率/(1+扣除率)

五、结语

综上所述,文章主要是以湖南省屠宰企业为例,通过阐述进项税纳入试点前后的计算方式、为屠宰企业带来的影响、核定扣除规定的原料单耗标准与实际存在的偏差等方面,提出了目前湖南省屠宰企业增值税进项税扣除的相关研究建议。目的是促进增值税进项税额核定扣除方法得到进一步完善,从而促进农产品税额管理水平的提升,推动农产品行业得到持续性的健康发展。湖南省试点实行屠宰企业农产品进项税额核定扣除办法,虽然有利于解决原抵扣政策存在的诸多问题,但仍有其不利的一面,也不便于全国范围内屠宰企业间的对比,还需不断总结试点实施的问题及经验,从而完善核定扣除办法,切实提高屠宰企业增值税的管理水平。