中国“走出去”战略的转变与对外直接投资区位转移

刘 霞,陈岷佳,陈 绘

(温州大学,浙江 温州 325035)

纵观中国“走出去”战略的20多年发展历程,中国开放经济经历了从“走出去”的出口加工贸易模式向国内为主、国际促进的“双循环”模式转变,然而随着中美产业链供应链脱钩和全球价值链重构,中国对外直接投资方式和空间区位发生了明显变化。回溯中国“走出去”战略目标及其转变,明确开放经济不同阶段的模式特征,对于理解更高水平开放下中国开放经济的全球空间布局和企业对外直接投资空间区位选择具有重要意义。跨国并购和绿地投资是中国企业“走出去”的两种主要方式,但两者在区位选择上存在很大差异。新格局下中国企业从“走出去”到“走上去”,需要明确“去哪里”,同时结合不同“走出去”方式选择适合的东道国,对于优化中国企业对外直接投资的空间区位和高质量发展尤为重要。

一、中国“走出去”战略转变与开放经济模式发展

“走出去”战略是中国开放经济实现快速发展的重要手段。从“十五”时期出口拉动和“引进来”、“十一五”时期“引进来”和“走出去”相结合到“十三五”时期“引进来”和“走出去”并重,从重贸易额和引进规模转变为重贸易增长方式优化和引资质量,鼓励高科技产业和服务业“走出去”以培育和发展跨国公司,逐步实现中国开放经济模式的“双循环”模式转变。尤其是2013年中国提出“一带一路”倡议,打破了以发达国家为主导、发展中国家为外围的“二元”结构的全球经济治理模式,为中国企业自主建构式“走出去、走上去”创造了新机遇。“十四五”时期,中国进入更高水平开放的国内国际双循环的高质量发展阶段。一些西方大国因贸易保护主义不断“退群”,后疫情时期加速了全球经济格局重构,区域经济一体化和多中心结构的区域经济循环成为全球经济循环的主要特征。2020 年11 月15日东盟十国以及中国、日本等15 个国家,正式签署区域全面经济伙伴关系协定(RCEP),标志着全球规模最大的自由贸易协定正式达成。RCEP将涵盖约22.7 亿人口,约占世界总人口的1/3,GDP总和将达26万亿美元,占全球总量的1/3。2020年12月30日,中欧领导人共同宣布完成中欧投资协定谈判,在抗疫、绿色发展、数字领域、共建“一带一路”倡议等多个领域同欧盟欧亚互联互通和合作,形成中欧区域经济循环,有利于带动全球产业链和供应链,为世界经济复苏和发展提供强劲动力。中国“走出去”战略重心转移和开放经济模式转变见表1。

表1 中国“走出去”战略转变与开放经济模式

二、中国对外直接投资区位选择的时空演变

1.“走出去”战略与出口贸易结构转变

“十四五”时期,中国提出了以国内大循环为主体,国内国际双循环相互促进的新发展格局,为更高水平开放提供了新方向。以国内大循环为主体,是为充分发挥国内规模市场优势,扩大内需;国内国际双循环相互促进,即推进更高水平对外开放,更好利用国内国际两个市场、两种资源。连接着国内国际双循环的进出口贸易,在构建新发展格局中发挥着重要作用;同时,优化贸易方式,构建新型贸易经济循环通路,对于推进中国开放经济高质量发展具有积极意义。

一般贸易和加工贸易作为中国出口的两大主要贸易方式,在全球价值链中承担着价值形态不同的生产环节,其出口变动趋势在一定程度上反映中国出口贸易方式的结构调整[1-2]。企业贸易方式从加工贸易向一般贸易的结构转换会对企业或者行业出口国内增加值率产生重要影响,从而影响中国制造业在全球价值链中地位的攀升[3-4]。中国自2001年加入WTO以来,进出口贸易大幅提升。从出口总额看,2002年加工贸易为3 021.27亿美元,增长25.15%,一般贸易为2 652.98亿美元,增长17.73%。2002—2018年,进出口总量以2012年为拐点,从20.93%~39.9%的强劲增长(除2008—2009年金融危机期间外),逐渐转向个位数至两位数的一般增长。其中在2006 年一般贸易增长率超过加工贸易,2010 年一般贸易增速猛增至39.99%,远超加工贸易的27.35%,成为中国出口贸易的主要方式。2012年之后,虽然出口贸易总量增长降低,但贸易增长方式已发生结构性转变,出口贸易结构由高附加值的一般贸易为主替代了低附加值的加工贸易主导的贸易方式。2020 年一般贸易占比提升,贸易方式持续优化。与加工贸易相比,一般贸易在国内产业链条长、增值部分多,占比提升体现中国外贸方式结构趋于优化,内生发展动力增强[5]。同时,中国产业出口市场布局也呈现出结构性变化,在全球产业链和价值链中的地位不断攀升。

随着货物贸易的发展,我国出口贸易逐步向服务贸易方向转变,在一定程度上影响服务贸易各部门在国际市场上的竞争力和各国在服务贸易上的结构变化。服务贸易对于促进中国货物贸易由初级产品和低附加值产品出口向深加工高附加值产品出口转变提供了重要基础和支撑。

2.跨国并购区位选择的时空演变

加入WTO之后,中国企业逐步通过跨国并购方式实现“走出去”,经过近20 年的快速发展,中国企业跨国并购历经了四个发展阶段:2000—2004 年的启动“热身”期;2005—2011 年的波动上升期;2012—2016 年的快速提升期,年平均增长61.89%;2016—2019 年的波动下降期。受到全球经济冲击后均呈现明显的快速回弹特征,体现出较强劲的跨国并购投资活动,这可能与在经济冲击下跨国并购能获得更廉价的战略性资产有关。

在“十五”规划时期,中国开放经济以出口和“引进来”为主,企业跨国并购处于探索阶段,跨国并购交易数量和总额的增速均相对温和,并购空间主要布局在东南亚周边国家;2005—2012 年“十一五”和“十二五”时期,“引进来”和“走出去”相结合的进一步对外开放,使中国企业跨国并购进入波动上升期,其间受到2008 年全球金融危机和2011年欧债危机的冲击,增速出现比较大的波动,但总体呈现较快增长,于2010 年达到增长峰值。但该阶段对外直接投资方式仍以发达国家为主导,全球经济呈现以发达国家为核心和发展中国家为边缘的“二元”结构的经济图景。2012年,我国经济面临转型升级和供给侧结构性改革,创新驱动和高质量发展成为该时期的主要任务。倡导共建“一带一路”、推行“引进来”和“走出去”并重的新开放战略,激发了中小企业“走出去”热情。2014 年对外投资额首次超过引进外资额,跨国并购投资总额增速超过国内GDP增速。2009—2016 年间,中国跨国并购交易规模和数量分别年均增长27.9%和10%。跨国并购成为中国企业海外寻求战略性资源提升创新能力的重要途径。

纵观中国企业跨国并购的区位空间分布,2001—2019 年中国企业跨国并购覆盖79 个国家①为减少避税动机对中国企业跨国并购空间分布的影响,跨国并购去除了美属维尔京岛、美属萨摩亚、百慕大、英属维京群岛、巴巴多斯、马达加斯加、开曼群岛等。,其中发达国家有22 个,占国家总数的27.84%,而累积跨国并购次数占41.85%;新兴工业化国家有15个,占国家总数的18.98%,而累积投资次数占51.28%;发展中国家有39 个,占国家数量的49.36%,而这些国家累积投资数仅占6.63%,表明中国企业跨国并购近一半聚集于发达国家。其中累积投资3次以上的国家有35 个,投资次数最多的前十个国家分别为美国143次、新加坡56次、德国56次、英国38次、澳大利亚34次、意大利29次、法国22次、加拿大21次、荷兰20次、日本19次,总数均超过19次,主要为发达国家;而投资次数小于3次的有42个国家,主要为发展中国家,其中多为新兴经济体。通过分析中国企业跨国并购空间分布可以得出,中国企业跨国并购呈现以发达国家为单中心集聚的分布特征,美国、欧洲、澳大利亚等发达国家和地区具有较强的并购吸引力,其次是邻近的东盟国家和空间距离较远但市场规模较大的加拿大等地区,表明中国企业跨国并购的空间选择与空间布局具有明显的技术寻求和市场获取动机。

3.绿地投资区位选择的时空演变

绿地投资作为中国企业“走出去”的主要方式之一,经历两个发展阶段,即2004—2015 年的快速成长期、2016—2019 的波动上升期,年平均增长率为46.36%。绿地投资受到全球经济冲击影响较小,2015 年受到全球经济增速减缓的影响,呈现大幅波动上升的态势,与中国经济增速呈现相反的志势。

与跨国并购方式相比较,中国企业绿地投资覆盖的国家或地区具有范围广、累积投资次数高的特征。2001—2018 年中国企业绿地投资覆盖182 个国家,国家分布相较于跨国并购比较分散,欧洲、美洲、大洋洲、亚洲和非洲等大多数国家均有覆盖,只有少部分的非洲和南美洲国家没有涉及。中国企业绿地投资覆盖的发达国家有23 个,占投资国家总数的14.93%,新兴工业化国家有15 个,占投资国家总数的9.74%,其他发展中国家有113 个,占总数的73.38%。但这些国家累积投资次数显示出分散集聚特征,发达国家累积投资次数占39.42%,新业工业化国家累积投资次数占50.16%,而发展中国家合计占10.42%,表明发达国家和新兴工业化国家是中国企业绿地投资“偏好”的主要地区。根据累积投资次数的空间分布可以得出,绿地投资呈现中心和次中心集聚的分散梯次分布特征,说明中国企业绿地投资的空间选择具有技术、市场潜力和资源寻求的多元动机。

三、跨国并购与绿地投资空间区位选择的时空比较

1.跨国并购与绿地投资对中国经济增长的影响

跨国并购与绿地投资这两种对外直接投资方式均有利于促进中国经济发展,但两种方式在面临经济冲击时表现出替代关系。纵观2004—2019 年中国企业跨国并购与绿地投资金额以及中国GDP增速的变化趋势可以得出,2007 年跨国并购与绿地投资的上升趋势与中国GDP增速呈现相反的志势,说明随着中国经济增速放缓,中国对外直接投资不断增强促进了开放经济发展。但跨国并购相较于绿地投资更易受到全球经济波动的影响,尤其在经济危机后存在“后危机增长”的逆周期上升现象,分别表现在2007 年、2011 年和2015 年之后增速明显。相反,绿地投资则在相应的三年之后分别顺周期下降,尤其在2016—2018 年全球经济疲软时期,跨国并购超过了绿地投资成为中国对外直接投资的主要方式,这可能与危机时期通过并购获得低廉的海外战略性资产有关。当受到经济冲击时,跨国并购和绿地投资呈现逆向变化趋势,表现出明显的替代关系。具体来说,在全球经济波动期,跨国并购与绿地投资对中国经济增长具有替代作用,这也预示着跨国并购与绿地投资的空间区位选择可能不同。

2.跨国并购与绿地投资的区位选择广度与深度比较

中国企业跨国并购和绿地投资在区位选择的广度与深度上均存在显著差异,其差异主要与技术、市场和自然资源等多元动机有关。投资广度指企业对外投资可能涉及的国家范围,投资深度指在特定国家的累积投资次数。

纵观2001—2018年中国跨国并购与绿地投资覆盖的国家或地区,绿地投资覆盖的国家范围明显大于跨国并购。相较于2001 年,2018 年绿地投资涉及182个国家或地区,投资广度增加5.77倍,包括20个发达国家,15 个新兴工业化国家和70 多个发展中国家,呈现离散的空间分布模式,具有技术、市场和自然资源寻求等多元动机。而跨国并购2001 年投资国家仅有8个国家,2018年覆盖到28个国家或地区,增加1.11倍,主要集中于发达国家和新兴工业化国家,空间集聚于发达国家等技术高地,表现出较强的技术寻求动机。

中国企业跨国并购与绿地投资在投资深度上呈现空间区位选择“偏好”差异。通过分析在发达国家累积投资的空间分布发现,中国企业跨国并购“偏好”的发达国家均集聚在以德国为中心的西欧和北欧国家,空间分布形态呈现以欧洲为核心的单中心集聚,这些地区较高的科技水平和空间集聚溢出效应可能是跨国并购空间选择的主要动因。而中国企业绿地投资“偏好”的发达国家主要分散集聚在北美洲(14.68%)、欧盟(13.23%)、亚洲(7.37%)和大洋洲(3.1%)四个地区,空间分布形态呈多中心和次中心分散集聚,表明中国绿地投资存在科学技术、市场潜力和地方性自然资源寻求的多元动机(见表2)。

表2 2004—2019年跨国并购与绿地投资在发达国家的投资深度空间分布比较

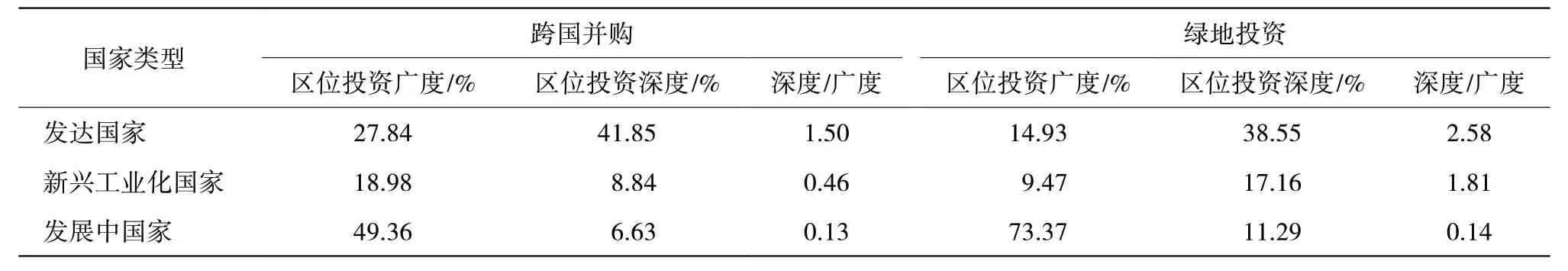

比较跨国并购与绿地投资的区位投资广度与深度可见,跨国并购在发达国家的投资深度大于投资广度,而绿地投资不仅在发达国家,而且在新兴工业化国家的投资深度均明显大于投资广度,进一步表明跨国并购以技术驱动,绿地投资以技术、自然禀赋和市场驱动为主,二者存在空间选择差异(见表3)。

表3 2004—2019年跨国并购与绿地投资的区位投资广度与深度比较

四、结 论

随着中国开放经济从“走出去”战略的出口加工贸易模式向更高水平开放的服务贸易、自主建构型对外直接投资的“双循环”高质量发展模式转变,中国企业的跨国并购和绿地投资作为对外直接投资的两种主要方式,呈现出不同的投资区位选择差异。首先,中国对外开放经济模式从产品出口贸易转向服务贸易,出口贸易结构优化,新型贸易经济循环通路为中国经济更高水平“走出去”提供了新机遇。其次,跨国并购与绿地投资作为促进中国经济发展的两种重要方式,在遭遇全球经济冲击时在对外直接投资上呈现逆向变化趋势,表现出替代关系。最后,跨国并购与绿地投资区位的广度和深度存在显著差异。区位广度方面,绿地投资覆盖国家多、较分散,呈现技术、市场和自然资源寻求的多元动机,而跨国并购的区位主要聚集于发达国家,具有明显的技术寻求动机;区位深度方面,绿地投资累积投资的国家或地区范围广、投资金额高,空间分布形态呈多中心和次中心分散集聚特征,主要偏好北美洲、欧盟、亚洲和大洋洲等地区,而跨国并购的累积投资空间分布形态呈现以欧洲为核心的单中心集聚,偏好以德国为中心的西欧和北欧国家。但随着逆全球化和中国自主建构式的双循环模式发展,中国企业对外直接投资的空间区位逐渐向“一带一路”沿线国家和东南亚国家等区域一体化方向转移,以助推中国开放经济的高质量发展。