中国对美国制成品出口波动研究

——基于修正的CMS 模型

陈和平 ,祁春节 ,钟昌标

(1.梧州学院 商学院,广西 梧州 543002;2.华中农业大学 经济管理学院,湖北 武汉 430070;3.广州商学院 经济学院,广东 广州 511363)

一、引言

制造业是立国之本、强国之基。正因如此,《中华人民共和国经济和社会发展第十四个五年规划和2035 年远景目标纲要》明确提出“深入实施制造强国战略,增强制造业竞争优势,推动制造业高质量发展”。美国作为发达国家,无论奥巴马政府时期还是特朗普政府时期都非常重视制造业发展。2008 年美国金融危机后,美国政府实施再工业化政策和制造业回流政策,其根本目的在于重振美国制造业。制成品贸易在中美贸易中占据着十分重要地位。近年来尽管美国也曾以利益失衡为由与中国发生贸易摩擦,导致双边贸易出现波动,但是不能掩盖中美制成品贸易仍具有很强互补性的事实,两国在很多领域贸易合作潜力巨大,发展中美贸易仍然互利互惠(张二震等,2019[1];张二震 等,2020[2];沈国兵,2018[3];余振 等,2022[4])。2020 年 1 月中国和美国以签署第一阶段经济贸易协议的方式暂时结束贸易摩擦,但中国对外经贸环境存在一些不确定性。当前全球经济增长缓慢,贸易保护主义迅速抬头,国际市场需求规模收缩,需求结构也有所变化,中国对美国制成品出口也受到这些外部冲击。在此背景下本文主要聚焦于以下问题:中国对美国制成品出口增长波动是否受到进口需求、出口结构和出口竞争力的影响?基于要素禀赋分类的制成品受到的影响是否具有差异性,开展这方面的研究有助于厘清影响出口增长波动的主要因素及其影响程度,进而为中国对美国制成品出口高质量发展提供有益启示。

本文余下部分结构安排如下:第二部分为文献综述;第三部分为中国对美国制成品出口波动的特征性事实分析;第四部分为模型设定与数据处理;第五部分为CMS 模型测算与结果分析;最后为结论与启示。

二、文献综述

制造业是一国经济发展的基石,也是国家竞争力的重要体现(贾根良等,2019[5])。中国和美国都非常重视国内制造业发展,出台了一系列支持政策。中国和美国制造业的发展和贸易吸引了一些学者关注,相关研究主要聚焦于本地市场效应、高技术产品贸易、贸易产品质量、再工业化的影响等方面,取得了较为丰硕的成果。

中国作为发展中大国,既具有劳动力成本优势也具有本地市场规模优势,那么中国对美国制成品出口是否具有本地市场效应?钱学锋等(2007)[6]在垄断竞争、规模报酬递增、运输成本为正的新贸易理论框架下,借鉴Schumacher(2003)[7]引力模型进行实证检验发现,在中美贸易的35 个SITC 两位数制造业行业当中有16 个存在显著的本地市场效应。根据改进的Hanson et al.(2004)[8]倍差引力模型,王岚等(2013)[9]对中国制成品出口美国进行了实证研究,研究发现相对于传统比较优势,本地市场效应已成为出口竞争优势的新源泉。

高技术产品贸易是中美贸易的重要组成部分。由于中国与美国在科技实力上存在较大差距,开展高技术产品贸易互利互惠,高技术产品贸易对两国总体贸易增长贡献较大。郑学党等(2015)[10]、李晓钟等(2016)[11]实证研究发现,美国市场需求规模扩大和中国高技术产品出口竞争力提高是影响出口增长的主要因素。

制成品产品质量是影响国际贸易的重要因素。在开放经济中,消费者面临国内产品和国外产品的选择,由于消费者具有多样化偏好,在其收入约束下自由选择符合自己质量偏好的国内产品和国外产品以实现效用最大化,从而对国际贸易产生影响。李有(2014)[12]借鉴Azhar et al.(2006)[13]产品质量指数(PQV)研究方法对中美制造业贸易产品质量进行了测算,研究发现总体上中国具有绝对劣势而美国具有绝对优势。因此中国需要转变竞争方式,提高出口产品质量,形成出口竞争新优势。

与以上研究关注的视角不同,部分学者聚焦于2008 年美国金融危机后美国政府实施再工业化政策对中国制成品出口的影响。美国政府实施再工业化政策,其目的在于通过制定优惠政策吸引从事中高端技术和资本密集型制造业的跨国公司回流到美国国内,重振美国制造业,创造就业机会,改变贸易失衡,拉动经济增长。韩永彩(2016[14],2017[15])研究发现,美国实施再工业化政策后,中国与美国的贸易规模仍较大,彼此外贸依存度仍较高。总体而言,美国再工业化政策实施在短期内对中美制成品贸易的影响较弱,而在长期不利影响下将逐渐加强(石红莲等,2017[16])。为应对美国实施再工业化政策,孟祺(2014)[17]认为中国应该稳固一般制造业,积极发展先进制造业,不断拓展价值链环节,提高出口产品附加值。

综上所述,现有文献从不同视角对中美制成品贸易进行了研究,为进一步研究奠定了坚实基础。较多文献关注美国再工业化对中美贸易的影响,部分文献只是关注制造业某个方面(如高技术产品贸易等),缺少从制造业总体层面、要素禀赋分类等方面系统研究中国对美国制成品出口波动因素。基于此,本文将研究重点聚焦于中国制成品对美国出口增长波动,采用恒定市场份额(CMS)模型,分别从制成品总体和要素禀赋类型制成品分阶段分解和测算,以期厘清引起出口增长波动的主要因素及其影响程度。

三、中国对美国制成品出口波动的特征性事实分析

(一)出口规模总体呈快速上升趋势,但是受到外部冲击出现拐点

美国是中国制成品出口主要市场之一。1996—2021 年,中国对美国出口额从256.23 亿美元增加到5 525.67 亿美元,大约是1996 年的21.57 倍。中国制成品出口规模总体上呈快速上升趋势,但在外部危机冲击下也出现了明显的波动。在中国未加入世界贸易组织以前,中国制成品出口美国的增长速度较为缓慢,加入世界贸易组织以后增速渐快,在走势图上表现为越来越陡峭。这就说明中国成为世界贸易组织成员在一定程度上促进了对美国出口,亦即产生贸易创造效应。2008 年受到美国金融危机冲击,美国进口需求规模萎缩导致2009 年中国出口美国的制成品迅速下降而出现非常明显的拐点(图1 中虚线),说明在此期间外部负向冲击最大。此后随着美国经济复苏进口需求规模扩大,中国制成品出口迅速增加,但受到欧债危机、中美贸易摩擦等波及,中国出口增速有所变缓,但出口总额仍高于2008 年金融危机前最高水平。

图1 中国对美国制成品出口规模波动走势

将联合国国际贸易标准分类(SITC Rev.3)与国民经济行业分类国家标准(GB/T 4754—2002)中的两分位代码进行匹配(表1),基于要素禀赋特征将制成品分为资本密集型、资源密集型、技术密集型和劳动密集型。从图1 可以发现,分类后的各种类型产品出口趋势与总体出口趋势基本吻合,但是略有差异。一个明显的特征是,中国技术密集型制成品出口额在2002 年以后超过劳动密集型制成品出口额,此后二者差额越来越大,导致在图1 中呈现“剪刀差”,除2009 年小幅下跌,整体受外部冲击并不大。总体而言,技术密集型制成品出口额最大,在制成品出口中占有重要地位。劳动密集型制成品出口额、资本密集型制成品出口额、资源密集型制成品出口额依次递减。这说明中国充分利用了技术、劳动等要素禀赋优势较大程度地拉动了制成品出口。

表1 基于要素禀赋分类的中国制成品出口代码对照表

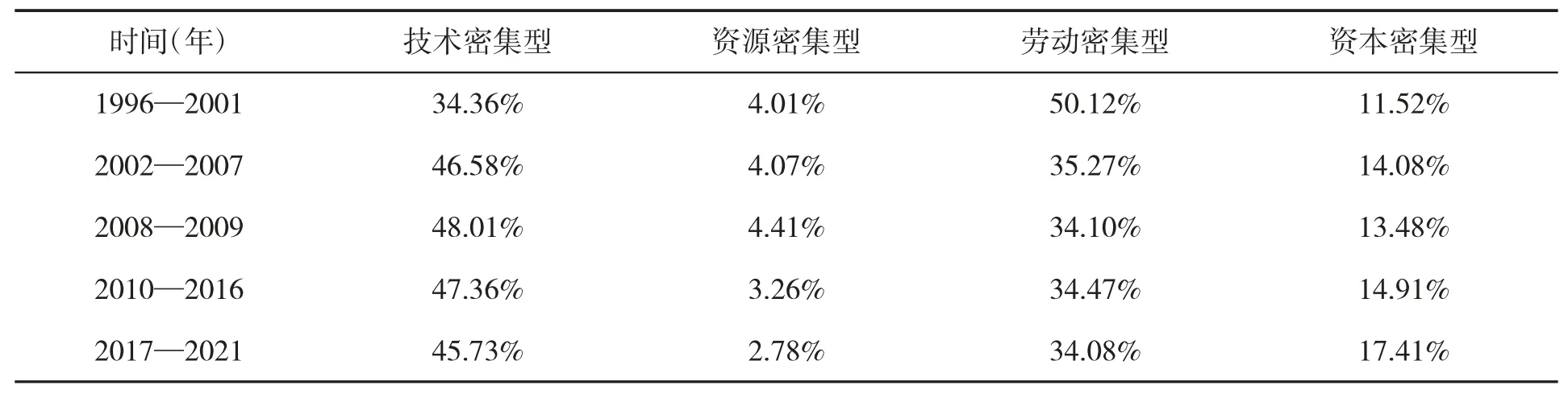

(二)出口结构以技术密集型和劳动密集型为主,加入世界贸易组织后略有波动

从要素禀赋分类的制成品出口结构来看(表2),出口以技术密集型和劳动密集型为主,二者对中国制成品出口美国的贡献最大,约占总出口的80%,资本密集型对总出口的贡献次之,资源密集型对总出口的贡献较小。加入世界贸易组织以前,技术密集型制成品出口占总出口的比例为34.36%,而在加入世界贸易组织以后四个时间段平均比例为4 6.92%,增加约12 个百分点。与技术密集型制成品相反,劳动密集型制成品出口占总出口的比例在加入世界贸易组织后迅速下降后小幅波动但基本保持稳定,四个时间段平均占比为34.48%。由此可见,加入世界贸易组织以后技术密集型制成品平均出口比例比劳动密集型制成品平均出口比例多12.44 个百分点。资源密集型制成品出口占总出口的比例总体上呈倒V 型,平均占比为3.71%。资本密集型制成品出口总体上呈上升趋势,在2008 年美国金融危机期间略有波动,平均占比为14.28%。

表2 中国对美国出口的制成品结构

(三)劳动密集型和技术密集型的市场份额迅速递增且贡献最大

中国制成品在美国的市场份额呈明显的快速上升趋势,在2017—2021 年期间达到21.71%。为便于比较分别计算了中国不同要素禀赋制成品出口在美国对应的制成品进口中的市场份额。从表3 可知,在每个时期,劳动密集型制成品在美国市场所占份额最大,技术密集型制成品所占份额次之,其他两类制成品所占份额较小,说明中国劳动密集型和技术密集型制成品在美国市场具有较高的竞争力。四类不同要素禀赋制成品的市场份额在中国加入世界贸易组织之后初期均呈迅速递增,后期增长速度表现呈现差异性。技术密集型和资本密集型制成品在美国的市场份额增长较快,在2017—2021 年相应的市场份额分别为27.45%和12.56%,而资源密集型制成品的市场份额受制于资源约束和美国进口需求发生变化增长缓慢,劳动密集型制成品的市场份额呈现倒V 型态势。

表3 中国制成品在美国的市场份额

四、模型设定与数据处理

(一)模型设定

恒定市场份额(CMS)模型具有坚实的经济学理论基础,被广泛应用于国际贸易实证研究。较多研究采用CMS 模型对双(多)边贸易增长波动影响因素进行实证分析,如中国与韩国(王元彬等,2014[18])、中国与金砖四国(刘岩 等,2011[19];李萍,2015[20])、中国与中亚五国(龚新蜀 等,2014[21])等。最近的扩展(Gilbert et al.,2018[22];Liu et al.,2020[23])基于市场份额变化,结合二元边际分析方法,将CMS 每个组件进一步细分为扩展边际和集约边际,这有助于捕捉出口商在开发新市场方面是否取得成功。总之,CMS 模型已经成为分析双(多)边贸易增长波动影响因素的经典研究方法,采用CMS 模型分解后可以根据不同的组成部分进行经济学解释,这为制定政策提供了理论依据。

为厘清中国对美国制成品出口增长波动的主要影响因素以及各个因素影响程度的大小。本文借鉴王元彬等(2014)[18]的CMS 模型并进行分解的局部修改,将影响中国出口增长的因素分为三个部分:进口需求、出口结构和出口竞争力。

为了本文研究需要,设X(t)为第t 期中国对美国制成品出口总额,X(0)为基期中国对美国制成品出口总额,Xi(t)为第t 期中国对美国第i 类制成品出口额。r 为从基期到第t 期美国从世界市场进口制成品的总增长率,ri从基期到第t 期美国从世界市场进口第i 类制成品的增长率。Mi(0)为基期美国从世界市场进口第i 类制成品的贸易额,Mi(t)为第t 期美国从世界市场进口第i 类制成品的贸易额。

本文假定在研究期间中国对美国制成品出口份额不变,那么美国制成品进口的增长将带动中国对其制成品出口的增长,这就是特定市场的进口增长波动。但是由于供给因素和需求因素的影响,中国对美国制成品出口的实际增长可能使新的出口份额大于或小于假定的不变市场份额。因此,可把中国对美国制成品出口增长分解为两项,第一项为由美国进口增长率带动的部分,第二项为一个余项。

由此可知等式(9)右边第三项与出口产品相对价格紧密相关,从而决定了市场份额大小。(8)式为本文用于分解和测算的CMS 模型,等式右边即为中国对美国制成品出口增长波动影响因素分解后产生的效应。

第一项rX(0)为进口需求效应。即假定中国保持在美国的出口市场份额不变,美国总体进口规模增长会直接带动中国出口增长。该效应是反映美国市场总体需求规模变化对中国出口增长的引致效应,其大小与美国进口需求规模增长速度及中国出口基数有关。若第一项值为正,说明美国进口需求规模扩大拉动中国制成品对其出口;若第一项值为负,说明美国进口需求规模下降抑制中国制成品对其出口。

(二)数据处理

本文数据来源于UN Comtrade 数据库。综合考虑中国加入世界贸易组织、2008 年美国金融危机、2018 年中美贸易摩擦以及中国制成品出口走势(图1),将研究的时间区间分为五个阶段:1996—2001 年为第一阶段,此区间包含了中国经历的第一次输入性危机,受到1997 年亚洲金融危机的影响较小,中国制成品出口增长仍较为平缓,此阶段未纳入分解分析中;2002—2007 年为第二阶段,中国加入世界贸易组织后出口增速加快,为中国制成品出口繁荣时期;2008—2009 年为第三阶段,中国制成品出口受世界金融危机即第二次输入型危机的影响较大,出现拐点;2010—2016 年为第四阶段,后危机时期世界经济复苏,中国制成品出口上扬,虽2015 年和2016 年有所下降但仍高于2008年美国金融危机前水平;2017—2021 年为第五阶段,此阶段受到中美贸易摩擦,中国制成品出口美国的波动性较大。每个阶段出口贸易额取年度均值后再计算以保证数据相对平稳。

五、CMS 模型测算与结果分析

根据设定的CMS 模型,分别从制成品总体层面和基于要素禀赋分类的制成品层面测算中国对美国出口增长波动,测算结果见表4 和表5。

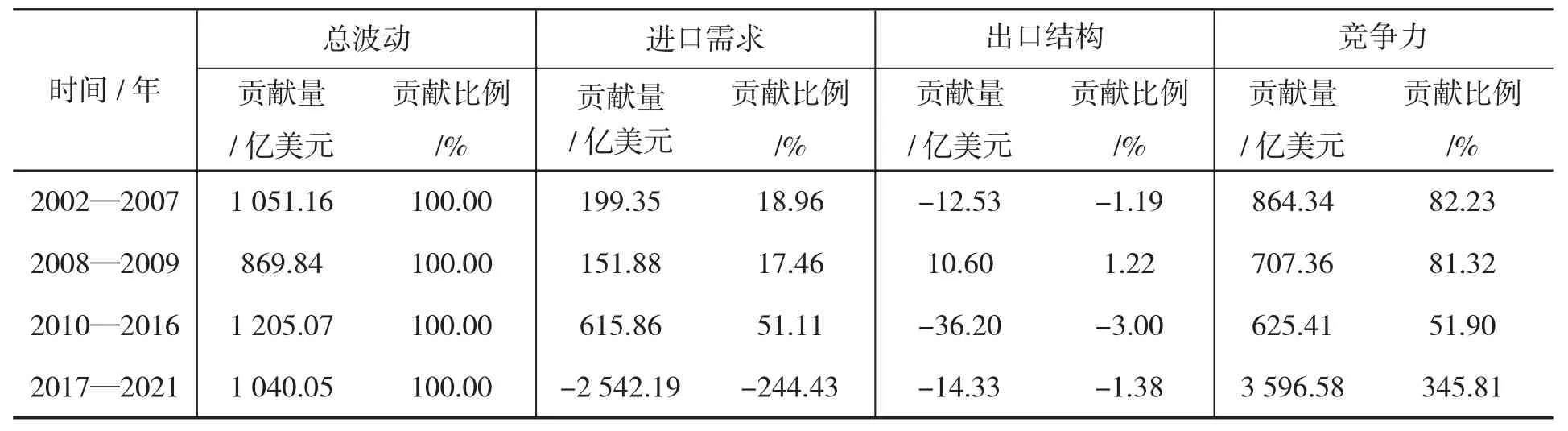

(一)总体分析

从中国制成品对美国出口的总体分解及测算可知(表4),出口竞争力效应最高,其次为进口需求效应。中国制成品在美国市场相对其他竞争型出口国(地区)具有较高竞争力。出口竞争力效应在 2002—2007 年、2008—2009 年、2010—2016 年和 2017—2021 年四个时期的贡献量分别为864.34 亿美元、707.36 亿美元、625.41 亿美元和3 596.58 亿美元,贡献比例分别为82.23%、81.32%、51.90%和345.81%,贡献量和贡献比例均较大但是呈正V 型趋势。进口需求效应在前三个时期表现不俗,尽管在美国金融危机期间贡献比例有所下降,但是在危机后随着美国国内经济复苏对中国制成品需求较为旺盛,在2010—2016 年的贡献量为615.86 亿美元,贡献比例达到51.11%。与之相反,受到中美贸易摩擦冲击的影响,美国的进口需求规模迅速萎缩,2017—2021 年的贡献量为-2 542.19 亿美元,贡献比例为-244.43%。出口结构效应在2008 年美国金融危机期间逆势上扬贡献比例为1.22%,危机前后贡献比例分别-1.19%和-3%。说明在此次危机期间中国制成品出口基本匹配美国较快增长的进口产品需求,而在其他三个时期存在较低程度的错配现象。2008 年美国金融危机期间出口结构效应为正,可以用林德尔需求相似理论来解释,即具有较高人均收入的国家在高质量产品的支出份额更大,而收入水平相近的国家贸易强度更大。换言之,正是美国在金融危机期间的人均收入与中国的人均收入差距缩小促进了中国对美国制成品的出口。随着危机后美国经济复苏,消费者可支配收入增加,中美消费者对制成品的需求重叠减少,导致中国对美国制成品出口存在较小程度的不匹配,抑制了中国对美国出口。

表4 中国对美国制成品出口增长波动影响因素总体分解

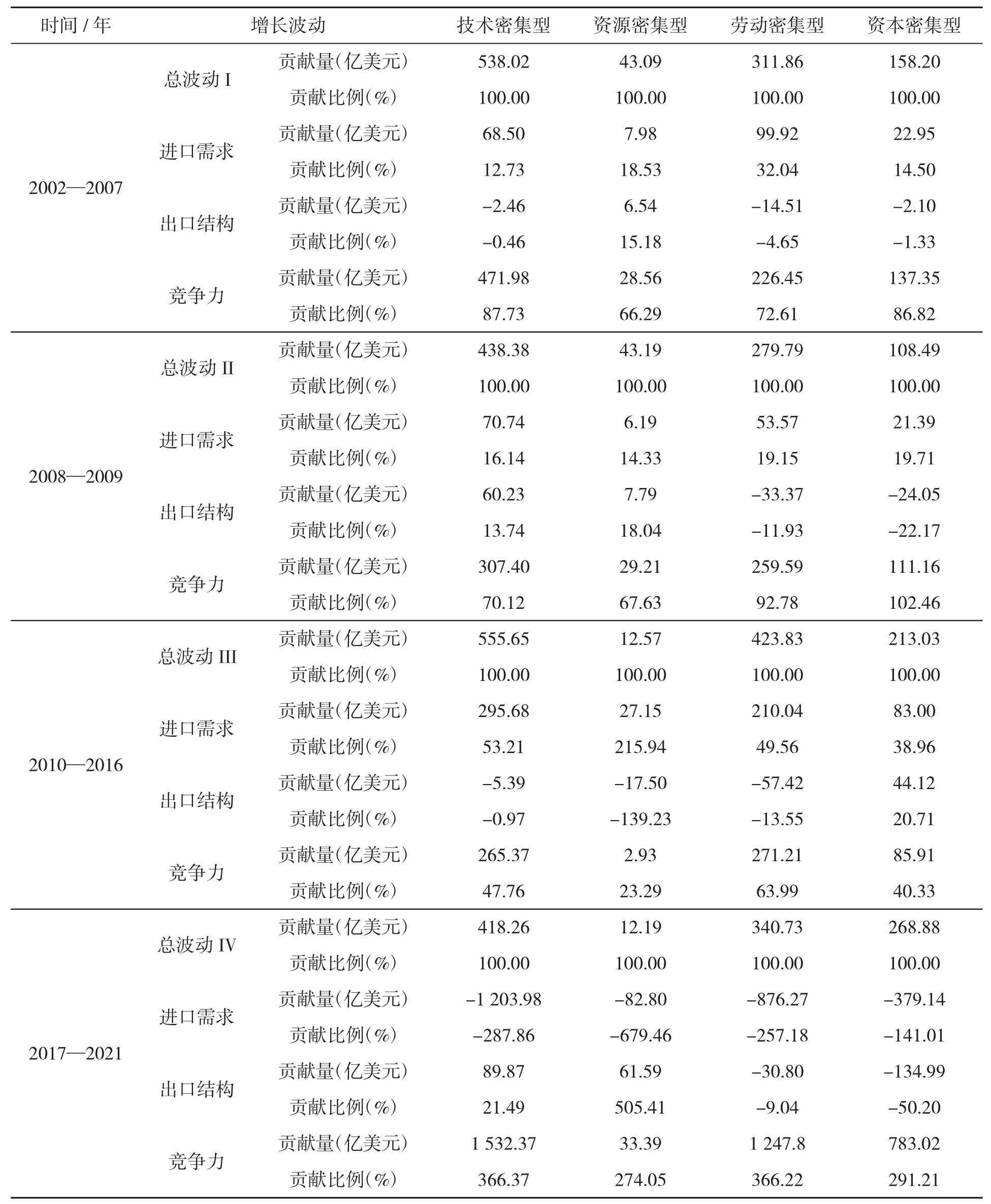

(二)基于要素禀赋分类的分析

为进一步探讨中国对美国制成品总体出口增长波动在不同要素禀赋类型产品上是否存在差异性,按要素禀赋分类分解及测算后发现,不同类型制成品出口与制成品总体出口表现基本一致,但因生产要素禀赋不同而表现不同(表5)。

表5 基于要素禀赋分类的中国对美国制成品出口增长波动影响因素分解

1. 技术密集型制成品。进口需求效应在四个时期的贡献量分别为68.5 亿美元、70.74 亿美元、295.68 亿美元和-1 203.98 亿美元,贡献比例分别为12.73%、16.14%、53.21%和-287.86%,贡献量和贡献比例均呈现先逐渐递增然后迅速递减趋势。2008 年美国金融危机后,随着美国经济逐渐复苏,进口需求效应的正向拉动效应非常明显。但是随后受到中美贸易摩擦冲击的不利影响,进口需求效应为负且贡献比例较大。出口结构效应在2008 年美国金融危机期间和2017—2021 年为正,其余两个时期为负,危机前和危机后的负向贡献比例分别为-0.46%和-0.97%,这说明中国技术密集型制成品出口与美国需求结构基本匹配。出口竞争力效应在四个时期贡献量均较大, 分别为471.98 亿美元、307.40 亿美元、265.37 亿美元、和1 532.37 亿美元,且贡献比例较高分别为87.73%、70.12%、47.76%和366.37%,与其他出口国(地区)相比,在2010—2016 年出口竞争力效应所占比例有所降低。

2. 资源密集型制成品。资源密集型制成品在四个时期的出口增长总波动贡献量与技术密集型、劳动密集型和资本密集型制成品相比其金额较小,这一方面与中国的资源禀赋约束紧密相关,另一方面也由于美国积极推行新的清洁能源(如页岩气等),美国资源密集型制成品生产和消费结构发生巨大变化。进口需求效应在前三个时期贡献量分别为7.98 亿美元、6.19 亿美元和27.15 亿美元,对中国的出口均有正向贡献。但在第四个时期(2017—2021 年)的进口需求效应为负。2010—2016 年随着美国国内经济复苏,进口需求规模扩大,贡献率高达215.94%。出口结构效应由前两个时期的正向贡献转为第三个时期的负向贡献,在第四个时期(2017—2021 年)转向正向贡献。其中在2010—2016 年的贡献率较高达-139.23%。这充分说明危机后美国对资源密集型制成品的需求发生了较大的变化,中国未及时调整并与之匹配。较大比例的负出口结构效应抵消了进口需求的正效应,加之这个时期出口竞争力效应的贡献量较小,从而导致资源密集型制成品出口仅增加12.57 亿美元。出口竞争力效应在四个时期均为正但贡献量较小。

3. 劳动密集型制成品。进口需求效应的贡献量在前三个时期均为正且呈现较为明显的正V 型发展态势,在2008 年美国金融危机期间受到影响最大,贡献率比危机前下降约13 个百分点,低于危机后约30 个百分点。在第四个时期(2017—2021 年)进口需求效应的贡献量为负数且金额较大。说明在此期间由于受到美国对中国出口的制成品加征关税的冲击,美国消费需求规模减弱从而导致进口需求效应为负。出口结构效应在四个时期均为负,贡献量分别为-14.51 亿美元、-33.37 亿美元、-57.42 亿美元和-30.80 亿美元。这就说明中国劳动密集型制成品出口种类与美国进口产品需求结构变化存在一定程度的不匹配,进口需求萎缩制成品种类处于“贸易过度”,而进口需求旺盛制成品种类处于“贸易不足”,出口供给结构和进口需求结构的较高程度不匹配引起出口贸易额较大波动,抑制了出口增长。

出口竞争力效应四个时期均为正,贡献量分别为226.45 亿美元、259.59 亿美元、423.83 亿美元和1 247.8 亿美元,与之对应的贡献比例分别为72.61%、92.78%、63.99%和366.22%。尽管贡献量呈递增态势,但贡献比例与其不一致呈现先上升再下降然后再上升的N 型发展态势。在2008 年美国金融危机期间竞争力最强,在危机后出口竞争力有所下降。这是因为危机期间美国消费者购买能力下降,中国的劳动密集型制成品与其他出口国(地区)相比具有相对价格优势。而危机后的7 年时间,美国经济复苏带来可支配收入增加,美国与中国的消费需求重叠部分有所减少,需求结构升级减少了部分较低档次劳动密集型制成品消费。另一方面,随着人口老龄化的到来,中国“人口红利”正在减弱,劳动成本逐渐上升,较之劳动成本更低的印度、越南等其他发展中国家(地区),劳动成本优势逐渐减弱,劳动密集型制成品的出口价格竞争力有所下降。2017—2021 年,尽管受到中美贸易摩擦的冲击,中国劳动密集型制成品出口竞争力效应非常显著。这可能是因为面对外部冲击中国对劳动密集型制成品出口采取了有针对性的调整策略,增加了竞争力更强的制成品出口,从而抑制进口需求规模收缩的不利影响。

4. 资本密集型制成品。进口需求效应在前三个时期均为正,贡献量分别为22.95 亿美元、21.39亿美元和83 亿美元。在2008 年美国金融危机期间贡献比例略有上升,危机后随经济复苏贡献比例上升为38.96%。在第四个时期(2017—2021 年)的进口需求效应为负且贡献比例较大为-141.01%,说明仅仅依赖进口需求规模驱动的出口模式不可持续,或成为中国资本密集型制成品出口的瓶颈。出口结构效应由前两期负向贡献转为第三期的正向贡献,在美国金融危机后的2010—2016 年期间贡献比例达到20.71%,说明中国对美国出口的资本密集型制成品经过不断调整后逐渐匹配美国需求结构,经历由不适应到逐渐适应的过程,从而由阻碍作用转化为促进作用。但在2017—2021 年出口结构又出现了较高程度的不匹配,负向贡献比例达到-50.20%。这说明美国对资本密集型制成品的需求结构也在不断发展变化,中国未能及时与之匹配。出口竞争力效应在四个时期贡献量分别为137.35 亿美元、111.16 亿美元、85.91 亿美元和783.02 亿美元,正向贡献所占比例均较大,分别为86.82%、102.46%、40.33%和291.21%。2010—2016 年出口竞争力效应贡献比例为40.33%,超过进口需求效应的贡献比例38.96%和出口结构效应的贡献比例20.71%。2017—2021 年出口竞争力效应的正向拉动效应非常明显,抵消了进口需求规模收缩和出口结构匹配度不高对出口增长的抑制作用。

六、结论与启示

(一)结论

本文基于UN Comtrade 数据库数据,利用改进的恒定市场份额(CMS)模型对2002—2021 年中国对美国制成品出口增长波动进行分解及测算。研究发现:(1)总体上出口竞争力效应是出口增长波动的主要决定因素;进口需求效应受到外部负向冲击显著,受到经济复苏正向拉动明显。出口结构效应表现为中国出口结构与美国进口需求结构存在较小程度不匹配,抑制了中国对美国出口扩大。(2)不同要素禀赋制成品出口增长驱动主要来自出口竞争力效应和进口需求效应,出口结构效应呈现差异化。技术密集型和资源密集型制成品的出口结构与美国需求结构基本匹配,资本密集型和劳动密集型制成品的出口结构呈现较高程度的错配。

(二)启示

本文研究结论蕴含的启示如下:进口需求规模大小与进口国经济是否增长高度相关,提高出口产品结构匹配度和出口竞争力是扩大国际市场份额的重要着力点。当前中美贸易关系仍然表现出互补性和互利性强的根本特征(宋国友,2021[24])。中美应继续加强经贸磋商,管控分歧并寻求中美利益的最大交集,为中美贸易发展营造良好的外部环境,降低中美贸易关系的不确定性。与此同时,外部冲击的不利影响仍然不容小觑,美国消费预期可能减弱,美国市场需求规模和需求结构可能会出现较大波动。因此中国需要密切关注美国市场需求规模和需求结构变化,提高供需匹配度,增强中国制成品在美国市场的国际竞争力,降低外部冲击对出口贸易的强扰动,促进制成品出口贸易高质量发展。具体而言,分为三个方面:

第一,密切关注美国市场需求规模变化,采取出口动态调整策略。

美国政府实施的再工业化政策和制造业回流政策,在一定程度上弱化了中美制造业之间的互补关系而增强了竞争关系。因此要充分发挥中国国内和国外商会的引领作用,建立及时反映国际市场制成品供求变化的信息交流平台,对美国市场需求进行动态监测,密切关注市场需求规模变化并采取出口动态调整策略。与此同时,也要积极关注欧盟、日本等其他发达国家(地区)市场需求变化,并努力开拓“一带一路”沿线国家等新兴市场。通过挖掘出口市场潜力减少美国政策重大变动等外部冲击引致的进口需求规模下降的不利影响,增强中国制成品出口贸易增长的韧性。

第二,优化中国对美国制成品出口结构,提高供需匹配度。

供需不完全匹配将导致需求萎缩产品种类“贸易过度”和需求旺盛产品种类“贸易不足”,不利于双边贸易高质量增长。因此需要调整产品供给以精准匹配进口需求结构。当前企业应未雨绸缪,及早对美国需求结构变化进行市场预测,对目标市场多层级消费需求进行市场细分,及时调整出口产品供给结构,将出口结构调整聚焦于美国需求规模增长较快的产品,精准匹配美国进口需求的变化,提高供需完全匹配发生的概率。中国政府应审时度势充分发挥“有为政府”的积极作用,例如可设立企业出口结构调整专项扶持资金、实施减税降费、在企业融资和投资等方面提供便利等政策,激励企业契合美国个性化、差异化、品质化的多层级消费需求,优化要素资源配置,充分发挥出口产品结构效应的促进作用,使之成为拉动中国对美国出口增长的重要力量。

第三,以竞争中性制度形成强大的本地市场,发挥国内市场规模优势,促进内需和出口的深度融合,提高出口产品质量,增强中国制成品在美国市场的国际竞争力。

近年来美国在一系列贸易投资协议中,大力提倡竞争中性原则,以保障市场公平。由于美国市场总体需求规模较大,中国、墨西哥、加拿大、日本、德国等出口国(地区)在美国市场的竞争非常激烈,美国制造业的回流更加剧了竞争程度。中国对美国制成品出口增长的源泉主要来自竞争力,但是过度依赖绝对价格竞争不具备可持续性。在各种冲击下,全球贸易保护主义迅速抬头,货物贸易保护是重灾区(唐宜红等,2020[25]),采取低价竞争更有可能被美国认定为倾销并采取反倾销调查保护本国制造业。况且,中国劳动力成本优势正在弱化,不断上涨的劳动力成本导致绝对价格竞争优势难以持续。

本地市场优势是中国作为世界制造业大国实现全球价值链攀升的基石(洪俊杰等,2019[26])。为了防止美国以公平贸易为由制造贸易摩擦,政府需要不断完善促进竞争中性的制度,平等对待国有企业和非国有企业,增强企业内生发展动力,对接国际经贸新规则,营造有利的国际贸易环境,以竞争中性制度形成强大的本地市场。充分发挥人口规模优势,加大人力资本积累,提高劳动生产率。充分利用国内市场规模优势,联通中国国内市场和国际市场,积极促进内需和出口的深度融合,调整出口产品结构实施规模化生产以降低研发成本和生产成本。从新产品设计、质量提升等环节嵌入全球价值链的中高端,突破全球价值链低端锁定,增加研发投入实行价值链核心关键环节技术创新,提高出口产品质量,满足美国消费者高质量产品需求,增强中国制成品在美国市场的国际竞争力。