在美中概股运行分析与对策建议

文/熊启跃 编辑/王亚亚

随着大国博弈加剧,美国进一步强化对在美中概股的监管,加之美联储启动缩表,作为风险资产的中概股价格波动趋于加大。

随着我国对外开放步伐加快,境外上市已成为中资企业筹集外部资金、提升国际影响力的重要方式。美国是除中国香港地区外,中资企业境外上市第一大市场。2020年以来,美国针对在美中概股先后推出了《外国公司问责法案》(HFCAA)、强化对可变利益实体(VIE)监管、非特别指定国家—中国军工复合体企业(NS-CMIC)清单等监管措施,中资企业在美上市融资受到钳制,二级市场股价下挫,多家中概股先后退出美国市场。对此,我国可多措并举,保持境外融资渠道畅通,加强跨境监管沟通,推进中资企业合规能力建设,并注意防范风险通过境外市场和金融机构向境内传导。

中概股在美监管趋严

近年来,随着大国博弈加剧,美国对中概股不断强化监管要求,主要体现在以下三个方面。

一是推出HFCAA。2019年,瑞幸咖啡事件后,美国强化了针对外国上市公司财务质量的监管。2020年12月,HFCAA正式生效,2021年12月,美国证券交易委员会(SEC)发布《HFCAA实施细则》。HFCAA核心内容可归纳为两个方面:一方面,自2022年起3年内,在美上市外国公司须满足美国上市公司会计监督委员会(PCAOB)对向其提供审计服务的会计师事务所进行审查的要求,包括向PCAOB提供审计底稿。另一方面,在美上市外国公司须披露与外国政府的关联,证明未被外国政府所有或控制。如不能满足上述要求,SEC有权禁止外国公司证券在美国交易所或场外市场交易。根据2020年SEC披露的信息,美国300多家未提交审计底稿的外国上市公司中,中国(含中国香港)公司占比在90%以上。

二是强化对可变利益实体(VIE)监管。VIE架构用协议控制取代股权控制,既绕开了中国监管机构对部分行业外资持股比例的限制,又能够实现境内运营实体与境外上市主体的财务并表,还实现了控制权和分红权的分离,有利于初创型企业的发展。不过,近年来,美国对VIE架构的质疑不断上升。一方面,相较于股权控制,VIE架构下的协议控制对“壳”公司投资者权益保障程度较低,且分红税率较高;另一方面,VIE架构是部分中资企业规避监管的产物,监管政策调整可能导致美国投资者承受损失。2019年11月,美国经济与安全审查委员会曾建议,禁止中国企业以VIE架构在美国上市。2021年7月,SEC要求强化VIE架构公司信息披露,并于同年8月停止VIE架构中资企业在美注册上市。

三是专门针对中国推出“非特别指定国家—中国军工复合体企业(NS-CMIC)”清单,不断增加清单主体数量。2020年11月,美国发布13959号总统行政令,禁止美国人参与相关中国军工企业的证券交易,并要求于指定时间前卖出相关企业的股票、债券等证券。2021年6月,美国总统签署14032号行政令,推出NS-CMIC清单,并将制裁的中资企业数量增至59家。截至2022年5月25日,NS-CMIC清单中共有68个中国实体。据彭博统计,68个实体在全球发行证券上千只,主要集中在中国内地和香港地区。对美国投资者持有份额较高的券种,NS-CMIC制裁产生了较为明显的负面影响。

在美中概股运行特征及影响

近年来,境外上市已成为中资企业重要的融资渠道。据万徳(Wind)统计,截至2022年6月10日,我国共有1585家企业在境外股票市场上市,总市值7.39万亿美元,首次公开募股(IPO)募资规模为4666亿美元,分别是同期A股股票数量、总市值和募资规模的32.92%、57.55%和10.37%。美国是除中国香港地区之外,中资企业境外上市的第一大市场。截至2022年6月10日,共有279只中资企业股票在美上市,市值为13628亿美元。整体上看,境外上市中概股估值较高,但融资规模相对较低(见表1)。

在美国持续强化监管的背景下,在美中概股市场表现呈以下特征。

一是中资企业在美融资功能受限。2021年下半年以来,中资企业在美上市融资步伐明显放缓。从IPO数量看,2021年7月—2022年5月,只有3家中资企业实现在美IPO,而2019—2021年中资企业年均在美IPO数量为36家。从融资规模看,2021年7月—2022年5月,3家在美IPO企业融资规模仅为3.8亿美元,而2019—2021年的年均IPO融资规模为99.2亿美元(见表2)。与中国A股和港股拥有大量国有上市企业不同,民营企业是在美中概股的主体。根据2022年3月末数据统计,在美中概股第一大股东和实际控制人为国有性质的中概股仅8家,民营企业数量和市值分别占在美中概股的97.2%和72.2%,这些企业成长性较强,主要集中在可选消费、信息技术、金融、医疗保健等行业。

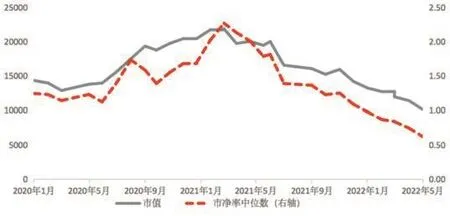

二是在美中概股市值大幅缩水。2020年,在美中概股市值和估值表现良好。2020年1月—2021年2月,样本中概股(为剔除样本变化造成的影响,选择2020年1月—2022年5月具有连续市值和市净率数据的204只中概股为在美中概股样本)市值由14335.2亿美元升至21858.3亿美元,升幅达52.5%;同期,样本中概股市净率中位数由1.25升至2.27,增幅达81.6%。2021年2月以来,受先行者资本(Archegos Capital)暴仓,中国强化对互联网、教育等行业监管,美联储逐渐收紧货币政策等系列复杂因素影响,在美中概股估值进入下行通道。2021年2月—2022年5月25日,样本中概股市值由21858.3亿美元降至10117.7亿美元,降幅达53.7%;同期,样本中概股市净率的中位数由2.27降至0.62,降幅达72.7%(见图1)。

图1 在美中概股市值及市净率走势(单位:亿美元)

在2021年2月以来的下跌区间,日常消费、房地产和可选消费行业的中概股市值降幅均超过60%。其中,日常消费行业降幅91.7%。能源、材料、工业等传统行业中概股市值表现较为平稳,其中,能源和材料行业市值分别增长了8.7%和4.3%(见图2)。从个股数量看,2021年2月以来,市值跌幅超过90%的在美中概股为39只,主要为中小市值公司,其中市值较大的个股包括好未来、新东方等。

图2 2021年2月以来在美中概股主要行业跌幅

三是在美中概股摘牌企业增多。2019—2021年,在美中概股的摘牌数量分别为7只、10只和20只,逐年上升。首先,部分在美中概股由于被纳入NS-CMIC清单而面临摘牌压力。目前,NS-CMIC清单上的中国实体已经全部退出美国股票市场。其次,VIE架构监管趋严也加大了摘牌压力。2021年8月以来,3家在美实现IPO的中资企业均不是VIE架构。2021年以来摘牌的22家中概股中有9家采用VIE架构,占比41%。而2021年以前合计摘牌的110家中概股中,只有4家采用VIE架构,占比仅为3.6%。截至2022年5月25日,采用VIE架构上市的在美中概股数量为166只,占在美中概股总数的59.5%,与一度高达80%的份额相比,大幅下降。此外,HFCAA的退市压力不断释放。截至2022年6月5日,美国已将139家企业纳入“确定摘牌名单”,10家企业纳入“预摘牌名单”,合计149家。尽管绝大多数在美中概股暂不满足HFCAA披露要求,但部分公司表示,愿意聘请符合资质的会计师事务所。但对于金融、信息通讯等信息敏感企业和国有企业而言,满足HFCAA中提供审计底稿或证明非政府所有和控制的条款难度较大,这些企业将大概率寻求退市等其他应对方式。

四是从监管规则、上市条件和投资者结构等因素看,退市中概股回归中国香港市场较为便利。根据中金公司统计,截至2022年4月末,已分别有5家、6家和16家中概股通过私有化退市、双重上市和二次上市方式回归中国香港市场。依据港交所对二次上市和双重上市的标准进行测算,未来3—5年,42家在美中概股满足在港二次上市条件,市值合计为1606亿美元;201家在美中概股不满足二次上市条件,这些中概股或会通过私有化退市策略应对可能的退市风险。据统计,中概股在港二次上市或双重上市的平均融资规模为上市前股份的7.4%,整体对港股造成的融资压力较为有限。目前,在美中概股主要以美国投资者为主,受投资范围、监管政策、时差、税率等因素影响,如果中概股选择二次上市或双重上市,美国投资者可能会减持,需要港股市场增量资金予以支持。整体上,美国投资者参与香港市场的份额并不高,2021年美国对香港的股票投资规模为1602亿美元,约占同期香港股市总市值的3%,而美国投资者在美国市场的平均持股比例为78.5%,中概股集中回归可能会对港股的市场流动性和估值带来一定压力。

五是跨市场传染性风险有所上升。2021年2月以来,在美中概股价格调整,加剧了市场波动,造成部分金融机构巨额亏损。2021年3月,美国著名对冲基金先行者资本重仓的百度、腾讯音乐等中概股价格暴跌,导致其无力追加交易对手保证金,最终暴仓,包括瑞士信贷、野村证券在内的多家金融机构蒙受大额损失,合计亏损超100亿美元。此外,随着中国金融市场对外开放的持续推进以及中国香港、美国两地双重上市的中概股数量不断增多,中国A股、中国香港股市和在美中概股之间价格走势的正相关性明显增强,特别是在2021年7月、2022年3月等市场下挫阶段,体现出明显的连锁共振效应。

总体来看,受监管政策强化等系列因素影响,中资企业在美融资能力有所下降。尽管在美中概股融资规模不大,但行业集中度较高,我国的信息科技、消费服务、医疗保健等高成长民营企业融资链条受明显影响。对中资大型企业特别是国有企业而言,美国上市道路“封闭”不利于股权结构优化,并将对其海外业务拓展与全球化布局带来负面效应。在退市压力不断加大的背景下,赴香港二次上市、双重上市成为在美中概股企业的重要应对方式,尽管二次上市、双重上市对港股融资功能影响有限,但对增量投资资金提出了更高要求。

相关风险应对建议

随着大国博弈加剧,美国进一步强化对在美中概股的监管,加之美联储启动缩表,作为风险资产的中概股价格波动趋于加大,可能会通过跨境传染效应波及境内市场。针对上述风险,建议如下。

一是多措并举,保持企业境外融资渠道畅通。完善中国香港证券交易所市场机制设计,适度放松二次上市、双重上市门槛要求,例如放松“同股不同权”二次上市行业限制、放宽上市时间和估值等要求。探索将二次上市股票纳入到沪港通、深港通的投资标的,并适度增加额度,满足增量资金要求。丰富中资企业境外融资渠道,进一步提高在伦敦、新加坡、法兰克福等境外市场的融资力度,推进存托凭证业务发展,拓展优化境内外资本市场互联互通。降低国有企业以及军工、通讯科技等敏感行业企业对美国资本市场的融资依赖度。加大国内资本市场对初创型、民营企业股权融资支持力度,针对初创型企业的特点,探索在知识产权质押、所有权和分红权分离股票等方面实施制度创新。

二是加强中美跨境监管协调与沟通。按照“尊重国际惯例,遵守国内法规”原则,充分发挥谈判、磋商、对话以及监管联席会议作用,推动中美跨境审计监管合作。建立多边监管合作机制并积极开展证券监管与执法合作,明确对涉及绕开外商投资负面清单限制的VIE架构企业的监管态度。积极出台对市场有利的政策,慎重出台收缩性政策。尽快推动中资企业境外上市监管新规落地,明确境外上市公司的境内行业主管和监管部门职责,加强跨部门监管协同。

三是夯实境外上市企业治理机制。提高企业财务信息质量,强化上市企业审计委员会履职能力。VIE架构企业应加大信息披露力度,特别是涉及VIE架构利润转移及税收安排、协议控制与股权控制区别等方面的重要信息。强化中资企业合规能力建设,综合评估上市地点、股权及投资者结构,降低美国相关制裁清单风险。对已处于制裁清单的企业,可通过诉讼、游说等举措予以应对。建立健全保密制度,落实保密责任,维护国家安全和公共利益。

四是防范风险跨境传导效应。夯实以资管机构为代表的机构投资者流动性监管,定期开展流动性风险压力测试。强化资管机构跨境投资杠杆管理,将杠杆管理下沉到金融产品层面。建立健全相同杠杆水平下,由投资标的差异产生的相对风险暴露应对举措。进一步完善宏观审慎政策框架,防范由中概股价格大幅波动引发的资本大规模单向流动。加强市场沟通与预期引导,健全重大舆情快速响应机制,稳定境内投资者情绪,防范内外资风险共振。