消费复苏迹象浮现主题公募布局时点来临

张鹏远

本周“雙11”再次到来,作为年前促销力度最大的购物节,此次活动的表现牵动着资本市场的神经。不同以往的是,今年的“双11”更加提前。10月31 日晚8 点,天猫“双11”第一波正式售卖,京东“11.11”也在当晚全面开启。贝恩公司预测,今年“双11”的商品成交额有望突破1 万亿元人民币大关。那么受到购物节刺激后,公募消费主题基金会有哪些机会?

可支配收入增速在三季度回升。收入方面,我们通过全国居民人均可支配收入和社会消费品零售总额观测,居民人均可支配收入是可用于最终消费支出和储蓄的总和,居民可支配收入同比增速长期为正且与社零总额走势高度相关。统计显示,经历了二季度低点后,三季度两个指标均有上升趋势。由此,在三季度居民可支配收入依旧正向增长的情况下,居民消费总额也有所改善。

居民目前的消费意愿略有转暖。我们以“全国人均消费支出与全国人均可支配收入的比值”看作消费者的消费意愿。该比值常年在60%~70%左右的水平,如果把该比值按照季度同比计算,比率将会在0%上下浮动。当前三季度消费意愿同比增速为-1.69%,比二季度的前值-2.07% 有所收敛。从趋势上看,居民愿意花出去的钱在可支配收入的占比有所转暖。

就业形势同样影响着消费,失业率高位回落。就业形势与居民花钱的信心高度相关。从数据来看,在2018年至今的月度统计区间里,消费者信心指数与青年失业率(16~24 岁人口)呈高度负相关,相关性系数高达-0.81。从历年比较看,今年的青年失业率(16~24岁人口)比往年高,但要注意的是,今年就业市场同时也存在基数效应,今年应届毕业生高达1076 万,这比以往任意一年都要多。消费板块盈利转暖较为依赖居民收入水平和消费意愿中长期改善。就目前来看,除了就业市场存在一定压力,居民消费水平与消费意愿仍有向好趋势的发展。

当下,我们认为消费场景的缺失仍然是问题的关键,这将是消费板块较大的风险点。但是,随着各地疫情防控措施的优化调整,防控水平更加科学精准,疫情对消费场景的限制也会得到缓解。

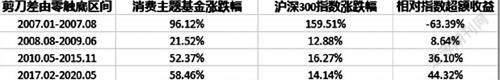

消费主题基金超额收益的时序。我们统计发现,PPI-CPI剪刀差值收窄为零的时候是市场的重要拐点。当剪刀差值为零后到触底期间,股市大概率上涨,消费板块同样表现不错。解释这个现象的原因是当剪刀差降至负值之后,CPI的增速开始大于PPI,下游消费需求和利润空间会进一步改善。

回顾过去四次剪刀差由零触底的四个阶段,消费主题基金均有不错的表现,平均涨跌幅多数时间超越了指数,超额收益显著。从较长的历史统计看,中证消费指数和沪深300 指数的长期年化超额收益在5个百分点以上,只是今年不显著。

盈利方面中证主要消费指数三季度表现较上季度有所改善。统计显示,中证主要消费指数销售净利率同比增加0.78%,同时中证主要消费也具有更高的净资产收益率15.52%,优于可选消费和沪深300指数。再从估值的角度来看,消费板块整体长期都要比沪深300指数的估值更高,目前中证主要消费指数有35.69倍的市盈率,虽然经历了近两年的持续回调,估值泡沫得到较大释放,但估值百分位仍处于55% 的中位数水平。

今年消费板块基金回撤明显。从较长的历史统计看,中证消费指数和沪深300指数的长期年化超额收益在2~3个百分点以上,只是今年超额收益不显著。截至11月8日,今年以来平均跌幅为22.05%,同期沪深300下跌24.11%;今年三季度以来,消费主题平均跌幅15.22%,同期沪深300下跌16.40%。消费主题型ETF基金中规模最大的,汇添富中证主要消费ETF,三季度以来下跌18.99%,跌超沪深300指数收益率,该ETF追踪的是中证主要消费指数。

但公募基金份额出现明显增长。我们选取了在2020年11月份以前成立的111只消费主题基金。经统计,截至目前,消费主体基金的基金份额目前共586亿份,其中具有代表性的广发可选消费ETF为1.14亿份,汇添富必须消费ETF为100.05亿份。我们发现,虽然目前的基金总份额数与2020年11月水平持平,但似乎已走出板块的份额低谷,尤其在今年7月份以来,份额大幅扩张,目前处于上升趋势。虽然消费板块的权益市场表现一般,但公募基金似乎已加快了抄底加仓的步伐。此外,必须消费品ETF的持仓份额更大,相较可选消费,基民们在疫情下更加看好必需消费品的韧性。

过度拥挤现象缓解。中证主要消费指数的行业集中度极高,69.77%在食品饮料,26.03%在农林牧渔。和该指数一样,公募消费主题的基金重仓行业普遍非常集中,多投资于食品饮料板块,基金含“酒”量较高。由于对消费场景的担忧、前期估值没有得到释放,与中报相比,三季报中公募基金的“酒“含量已经大幅缩减,公募基金重仓前五的股票中,有四只酒类股票都遭到公募基金减持。

从指数的表现以及基本面来看,中证主要消费指数(必选消费)的长期年化收益率更高为12.53%,超过了可选消费和沪深300 指数,超额收益明显。

和A股类似,美股消费主题基金也是份额规模巨大且长期受关注的基金类别。只是和美股不同,A 股必选消费的弹性更大,可选消费反而弹性更小。这和各消费领域的行业分布有关,A股的必须消费主要包括食品饮料、农林牧渔,而美股的必须品消费主要是像宝洁、可口可乐、沃尔玛、好市多这样的大型零售商。我们相对更看好中证主要消费指数,推荐关注汇添富主要消费ETF(159928)。