东盟六国银行系统性金融风险研究

谢 彪,张嘉琦

中国与东盟自建立对话关系以来已过去30多年,中国与东盟的贸易额从1991年的79.6亿美元提升至2020年的6846亿美元,增幅达86倍①数据来源:商务部,http://asean.mofcom.gov.cn/article/jmxw/202101/20210103033653.shtml。。截至2020年末,中国已经连续12年保持东盟第一大贸易伙伴地位,而东盟也超过欧盟,首次成为我国第一大贸易伙伴经济体。2021年1月1日,RCEP(《区域全面经济伙伴关系协定》)正式生效,中国与东盟的经贸金融合作持续加强。经济的持续发展也推动金融合作的持续加深。目前,中国已与新加坡等八个东盟国家的证券期货监管机构签署双边监管合作谅解备忘录,多次实现高层会晤,持续开展人员交流、技术援助、交易所合作等项目,建立了良好的沟通渠道和合作框架②数据来源:商务部,http://fta.mofcom.gov.cn/article/rcep/rcepgfgd/202112/46420_1.html。。东盟的银行业在东盟各国的金融体系中占据举足轻重的地位,研究东盟国家的银行业发展及风险问题,对我们加强东盟的经济金融认识以及合作起着重要的作用。由于东盟十国的金融发展差异较大,考虑到数据的可及性与完整性后,本文选取了东盟的印度尼西亚、马来西亚、泰国、越南、新加坡、菲律宾六个国家的银行样本进行研究。

一、东盟六国银行业发展概况

1997年亚洲金融危机以后,东盟的经济在复苏中加速增长。2020年,东盟十国的总GDP为3万亿美元,占同期全球经济总量的3.5%,人均GDP为4849美元,同期全球人均GDP为10910美元。随着经济的蓬勃发展,东盟银行业迅速发展壮大,截至2019年底,东盟七国的银行业总资产(笔者无老挝、越南、缅甸资料)已达4.77万亿美元,占GDP(当年)的比例高达178.77%。银行业在东盟国家的金融体系中占据举足轻重的地位。

印度尼西亚(简称“印尼”)幅员广阔,但各个岛屿之间分散以及农村交通不便使得印尼的金融渗透率较低。截至2021年底,印尼商业银行总资产为6919亿美元,占印尼GDP比值为65.39%,比例远低于新加坡、泰国等金融业发展更为成熟的国家。印尼银行业机构数众多,银行类型主要分为中央银行、商业银行和农村银行。目前印尼有120家商业银行与1000多家农村银行,商业银行包括4家国有银行和117家私人银行。四家国有银行资产市场占有率高达40%,相对于为数众多的小型银行,在利率竞争及获利表现方面占有较大优势。并且印尼政府积极推动银行合并,以增强银行的竞争力,未来印尼的金融业特别是银行业渗透率有望持续提升。

根据马来西亚中央银行统计资料,马来西亚银行体系由27家商业银行、18家伊斯兰银行以及11家投资银行组成。商业银行是马来西亚银行体系的主体,资产在银行体系的占比在72%左右。伊斯兰银行为马来西亚银行体系的一大特色,近年来马来西亚政府有意推动伊斯兰银行的发展,伊斯兰银行资产占马来西亚银行业体系比例约为26%。截至2021年底,仅商业银行总资产就达7237.6亿美元,是当年GDP的216.14%。自2011年起,伊斯兰银行每年的增长率超过10%,远远超过商业银行5%的增速水平。马来西亚银行体系存有高度集中现象,根据穆迪评级的报告,前八大银行的资产合计占银行体系总资产的75%,存、放款市场占有率亦分别高达79%、77%。此外,马来西亚的银行房贷比重较高,截至2018年6月,房贷占银行的放款比例为40%左右。

菲律宾银行主要分为商业银行、储蓄银行和农村与合作银行。商业银行占主导地位,资产规模约占银行系统的70%,截至2021年底,商业银行总资产规模达3733亿美元,是当年GDP的103.26%。菲律宾政府为提升银行业的竞争力而不断推动银行合并整合,银行数量由1998年的996家持续减至2018年的571家。目前菲律宾商业银行集中度较高,前五大银行资产规模占商业银行总资产的比重约为55%。

新加坡金融业高度发达,银行业发展较早,且国内银行业务自由化程度高。截至2021年底,新加坡国内商业银行的总资产达2.27万亿美元,是当年GDP的668.33%。新加坡银行业机构主要分为4家本地银行与119家外资银行,本地银行通过并购加强其影响力。目前新加坡最具规模的3家银行都是本土银行,分别是星展银行、大华银行与华侨银行。新加坡虽然对金融开放程度较深,但政府通过三类银行的牌照发放措施对外资银行的业务范围进行限制。金融管理局严格控制外资银行对本土银行的入股、并购和设立分行资本份额,并且新加坡一直偏向于外资银行在新加坡可设立分行而不是具有法人资格的子行,外资银行进入新加坡具有较高的准入门槛。新加坡本土银行在政府有意识的扶持和保护下,虽然数量少但是却拥有较大的市场份额,三大本土商业银行占银行业总资产比值达54%。

商业银行是泰国金融体系的支柱,根据泰国的中央银行统计,2017年底泰国银行体系由30家商业银行构成,涵盖14家全功能银行、1家零售银行、4家外国银行子银行和11家外国银行分行。泰国银行体系以商业银行为主,2021年底商业银行总资产达7044亿美元,是当年GDP的140.37%。其中泰京银行、盘谷银行、汇商银行、开泰银行和大城银行规模最大,该五大银行的资产约占商业银行体系总资产的70%。目前泰国商业银行体系的部分净利润来自按权利计提的应收利息收入,并且泰国商业银行的财务状况相对较差、复苏较慢,还面临债务质量问题,使用金融救助措施的债务组合规模的减少也比其他五国缓慢,经营业绩面临较大压力。新冠肺炎疫情导致原本已存在的问题进一步加剧,例如服务业之前就已面临许多挑战,目前进一步遭受来自国内外客户行为改变、数字平台和新技术的竞争等更多挑战,导致传统经营商家必须调整企业目标和经营方式,加大泰国银行业发展的挑战。

越南的银行业体系与中国相似,越南的银行业主要由越南工商银行、越南外商银行等四大国有银行占主导地位。越南央行数据显示,截至2021年9月,七大国有银行与股份制商业银行总资产达6401.8亿美元,是当年GDP的235.6%。越南目前的金融业仍然处于起步阶段,银行体系放贷方向偏于生产与贸易行业。但由于越南强势的经济增速,越南的银行业发展迅猛,资产质量与银行的获利能力不断增强,在存款与放贷的快速增长背景下,银行的流动性保持充裕。但越南银行业的发展仍然存在不小的问题,由于国有企业和国有银行构成越南金融市场主要的借贷主体,越南银行体系和企业体系不利于形成合理的利率水平,不利于银行对社会资源的合理配置,也不利于越南金融市场化的进一步深化。从银行体系来看,虽然越南有数家真正意义上的民营银行以及100%独资性质的外国保险公司与借贷公司,但是,国有商业银行占整个金融体系比重太高,资产占比达41.19%,并且存在经营效率不高的问题,在经济转轨路径下,进一步深化产权改革,提高银行效率必然是越南未来金融市场化发展的方向。

二、数据处理与模型设定

(一)SRISK计算

本文借鉴Acharya et al.[1]、Browlees和Engle[2]基于市场的风险度量来调查金融机构的系统性风险指标SRISK。SRISK对应的是金融机构在长期市场压力条件下的预期资本短缺。高风险的金融机构在“危机”时期对资本化不足感到压力,随后对实体经济产生负外部性。具体来说,金融机构资本不足是金融部门信贷过度增长的信号。当“信贷繁荣破灭”时,通常在信贷周期末期发行的高风险信贷将导致金融部门的重大损失,并可能引发金融危机[3][4]。

SRISK是指如果发生一场系统性金融危机,单个金融机构的预期资本缺口,对于金融机构i,其在t期的系统性风险指数为:

我们依据SRISK指数来定义系统性风险。根据市场指数的期限长短可将系统性危机分为两类。当市场的主要指数在1天内下降1%时,金融系统面临的是短期危机,此时单个金融机构i的证券价格下跌的比例为短期边际期望损失MES。如果市场的指数在未来6个月内下降40%,此时金融系统面临的是长期的系统性危机,此时单个金融机构面临的证券价格下跌比例称为长期边际期望损失LRMES。

依据Brownlees和Engle把金融机构i在t时期的资本短缺定义为金融监管条件下所需资产与其权益的市场价值之差[2][3]:

其中k为稳健的资本充足率,管理良好的金融机构在非危机时期的资本充足率为8%。Ai,t为资产的价值,等于负债的账面价值Di,t与权益的市场价值Wi,t之和。

(二)数据来源

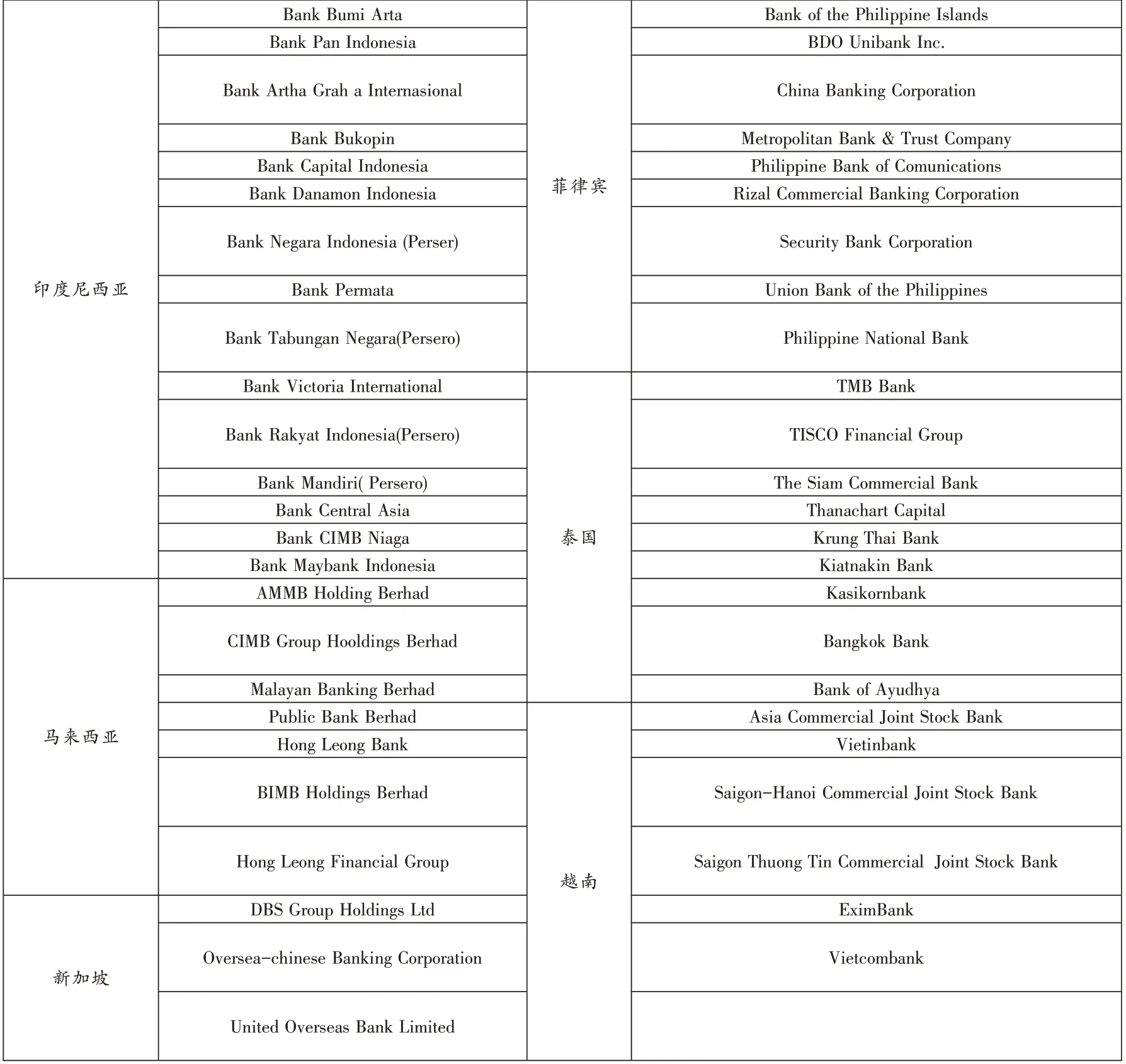

由于各国的金融发展情况与数据可得性,我们选取了东盟六国的49家银行作为样本银行(具体参见附录)。选取的银行依据为2018年12月前市值超过2亿美元的大型银行,样本的选取日期为2002年1月3日—2021年9月30日,由于各国的银行系统发展差异,各国的日期选取有所不同。由于SRISK模型中需要计算DCC-GARCH模型,我们剔除了在2010年1月1日之后上市的公司来确保历史数据计算。最后,我们选取了东盟国家主要的股票市场指数来作为DCC-GARCH模型估计中的市场指数。本文所有的数据来源为S&P CapitalIQ数据库与CEIC数据库。

附录 本文研究选取的样本银行

三、实证结果

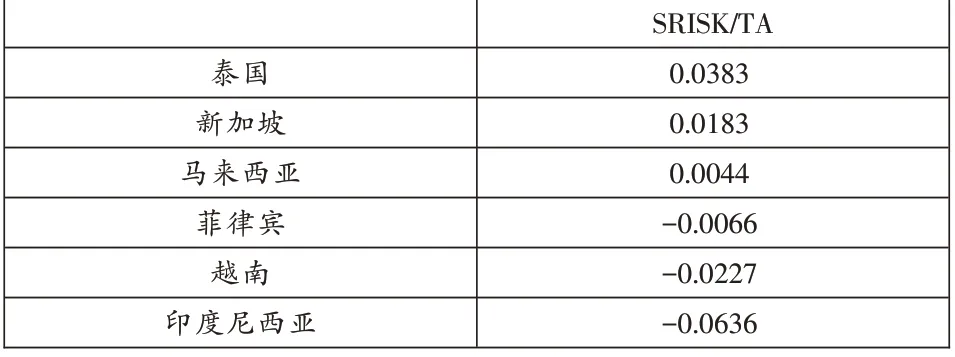

计算了东盟六国的银行SRISK后,分别对各国样本银行的SRISK值进行加总,为了消除样本的选择与量纲的影响,我们分别对各国的SRISK加总值除以各国样本银行的总资产,得出的指标代表各国银行的风险值。SRISK值代表银行的资产缺口,当银行实施较为审慎的经营方针时,银行的资本缺口可能为负值,但这并不代表银行没有风险,仅代表银行的风险小于SRISK为正值的国家。各国2021年第三季度的风险值排名如表1。

表1 东盟六国银行系统风险排名

对各国的风险值进行排名后可以得到,截至2021年第三季度,泰国的银行风险值最高,达到0.0383,随后为新加坡与马来西亚,前三个国家的风险值为正,菲律宾、越南与印度尼西亚的风险值较低,且都小于0,其中印度尼西亚的银行风险值最低,为-0.0636。

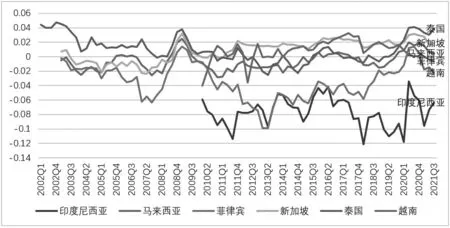

图1 东盟六国银行风险值

模型结果显示,各国风险值高点的时间节点较为一致,与现实较为符合。一方面,在经济金融全球化的今天,一旦发生全球性系统风险事件,各国的证券都会显著受到冲击;另一方面,由于全球金融市场风险的快速传染性,使得各国会在极短的时间内同时受到系统性金融风险事件的负面冲击。比如在2007年第二季度,由于美国次贷危机逐渐显现,各国金融风险开始上升,并且都在2009年第一季度达到峰值,随后风险值开始下跌。2020年由于新冠肺炎疫情肆虐全球,全球股市在2020年3月都经历了一波急剧的下跌,各国的金融市场风险与银行的经营风险也急剧上升。但各国的风险值低点却不尽相同,主要与各国的金融市场与银行经营体制不同有关。菲律宾与印度尼西亚的银行风险波动较大,菲律宾的银行系统最低值在2013年第二季度,印度尼西亚的低点在2017年第四季度与2020年第一季度。其余四国的银行风险较为稳定。

泰国的银行风险在东盟六国中最大。泰国的银行业风险在2002年处于高位,随后开始下降,2012年后逐渐上升。泰国的银行风险一直居于较高位置,与泰国的银行体系有关。由于泰国经济增速放缓以及相关企业资产负债率较高,银行业的经营环境面临挑战,特别是近年来泰国银行的不良贷款率缓慢上升,导致泰国银行业的风险较大。

新加坡由于金融开放度与经济体制原因,整体银行风险长期处于高位。新加坡的银行业高度集中,本土三大银行资产占比60%以上,风险也较为集中。相比东盟其余国家银行风险值较高。

马来西亚银行风险在东盟六国中处于中等水平,但受系统性风险事件影响较大。

菲律宾银行风险波动最大,且受系统性金融风险事件影响显著,银行系统的波动大。一方面,菲律宾相对于新加坡、越南等国家的政局更为动荡;另一方面,菲律宾的银行风险主要由大型银行驱动,由于这几家大型银行受政府支持力度较大,政局的轮替对于国内银行的风险影响也较大。

越南银行近年来风险缓慢下降,特别是受新冠肺炎疫情影响不明显。一是疫情管控有效,在疫情早期,越南采取与中国相同的严格管控策略,国内的经济及金融业受到的影响较小。近期由于新冠肺炎疫情严重,银行风险整体有所上升。二是资本市场发展迅速,近年来越南的资本市场表现较好,导致相关银行的风险有所降低。

印度尼西亚银行风险长期处于低位,但波动较大。由于印度尼西亚的金融业渗透率较低,银行业与金融业发展程度较低,商业银行的净息差大于4%,显著高于新加坡、泰国,银行获利能力较强。并且印尼放款多数为长期,信贷成本降低,使得银行的资产快速增加,降低了银行业的风险值。但印尼的政局不确定性也导致了银行业的风险波动值加大。

四、结论与政策建议

模型结果显示,东盟六国的银行风险由大到小依次为:泰国、新加坡、马来西亚、菲律宾、越南、印度尼西亚。泰国与新加坡的风险值长期处于高位,马来西亚与越南风险在东盟六国中处于中等水平。菲律宾与印度尼西亚的银行风险波动较大,其余四国的风险值较为稳定。

本文的政策建议主要从东盟六国的银行业风险来分析其投资价值。从风险的绝对值上来看,印尼、越南与菲律宾的风险值较低,但主要与其金融渗透率相对较低有关。投资银行业风险值较高的国家时,应充分考虑市场的影响,当市场风险较大时,对这些国家的银行风险影响较高。

从波动角度来看,应选择波动较小的国家进行投资。菲律宾与印度尼西亚的经济与政治环境相对于其他国家波动较大。当这些国家遇到或遭遇系统性金融事件或政治事件时,对于该国的银行业风险影响较大,投资这些国家时,更应注重其政治与经济体制风险。