光芯片,国产芯片“换道超车”的下一站?

陈平

国内下一代光电芯片制造技术获重大突破

光芯片是全球半导体行业的一个重要细分赛道,涵盖工业用高功率激光芯片、通信用高速率激光芯片、手机人脸识别用VCSEL 等成熟应用,以及车用激光雷达和硅光芯片等未来有望实现爆发性增长的新领域,不过我国半导体激光芯片技术基础薄弱,在光通信芯片尤其是高功率光纤激光器市场替代率仍处于较低水平,好在这些年持续努力追赶下,从研发到终端制造,不断追赶,让光芯片成为有望“换道超车”的赛道。

论文刊登在2022年9月的《Nature》上

2022年9月,国际顶级学术期刊《自然》发表文章,宣布南京大学张勇、肖敏、祝世宁领衔的科研团队,发明了一种新型“非互易飞秒激光极化铁电畴”技术,将飞秒脉冲激光聚焦于材料“铌酸锂”的晶体内部,通过控制激光移动的方向,在晶体内部形成有效电场,实现三维结构的直写和擦除。

该技术突破了传统飞秒激光的光衍射极限,把光雕刻铌酸锂三维结构的尺寸,从传统的1微米量级首次缩小到纳米级,达到30纳米,大大提高了加工精度,也标志着我国科学家在下一代光电芯片制造领域实现重大突破。

相关报道强调,这一重大发明,未来或可开辟光电芯片制造新赛道,有望用于光电调制器、声学滤波器、非易失铁电存储器等关键光电器件芯片制备,在5G/6G通信、光计算、人工智能等领域有广泛的应用前景。

立于时代风口的光芯片

根据Photonics21发布的《Market Data and Industry Report 2020》显示,自2015年以来,光子产业链全球市场规模以每年7%的速度增长。其中,2019年的全球市场规模达到6900亿欧元,预计2025年将进一步增至9000亿欧元。而在下游数字通信(数通)和电信领域双轮驱动下,光芯片拥有极大成长空间。

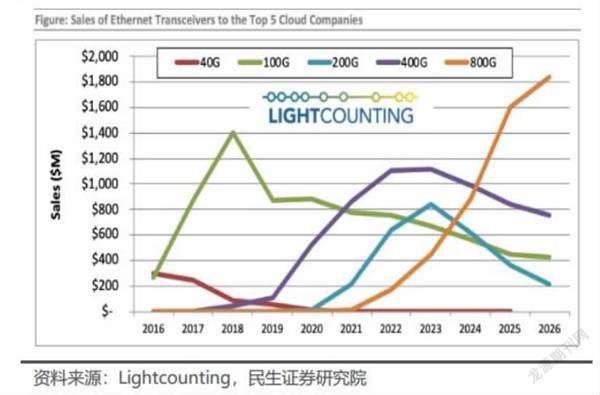

从行业层面来看,根据Lightcounting的统计,2020年和2021年由于新冠疫情,人们开始转向居家办公,因而对更快、更高可靠性的网络的需求更为强烈。因此虽然供应链短缺因素仍在持续,但是行业能够很大程度上克服这些问题,光芯片所在的光模块行业在2020年和2021年实现了17%和9%的增长,Lightcounting预测2022年有望再次实现17%的收入增长。

从市场上看,消费光子时代来临,集成电路将走向集成光路时代,将带来万亿美元市场。光电芯片成为消费光子时代的核心基础,苹果、华为、英特尔、思科、IBM等国际顶尖公司纷纷布局光电芯片。国内则涌现出了陕西源杰半导体、奇芯光电等一批芯片企业,面向新一代高速光通信、光计算、光传感需求,聚焦光子材料与光子芯片研发制造,抢占新兴战略产业技术制高点。

从芯片制备角度,光芯片制备的工艺流程与集成电路芯片有一定相似性但侧 重点不同,光芯片最核心的是外延环节。光芯片的制备流程同样包含了外延、光刻、 刻蚀、芯片封测等环节。但就侧重点而言,光刻是集成电路芯片最重要的工艺环节, 其直接决定了芯片的制程以及性能水平。与集成电路芯片不同,光芯片对制程要求 相对不高,外延设计及制造是核心,该环节技术门槛最高。以激光器芯片为例,其 决定了输出光特性以及光电转化效率。

华为10G 单模单纤、10km光模块

然而,全球高端光芯片基本被国外厂商垄断。我国在高端芯片领域的自主技术研发和投入实力方面相对较弱,目前主要集中在中低端光芯片产品的研发、制造。全球主要光器件厂家均积极布局有源光芯片、器件与光模块产品,并达到 100Gb/s 速率及以上的水平。在中兴、华为等通信设备的强势助攻下,中国成为世界上最大的光器件消费大国,市场占比约为 35%。国内企业在无源器件、低速光收发模块等中低端细分市场较强,然而以高速率为主要特征的高端光芯片技术,还掌握在美日企业手中(美日企业占据了全球高端光芯片超过 50%市场份额,占据我国高端光芯片 90%以上的市场份额),我国高速率光芯片国产化率仅 3%左右。

国内企业目前只掌握了10Gb/s 速率及以下的激光器、探测器、调制器芯片,以及 PLC/AWG 芯片的制造工艺以及配套IC的设计、封测能力,25Gb/s的工藝能力及产能配套都无法形成规模;单通道 25Gbps 光芯片大部分已可国产化,电芯片部分国产化,但绝大多数 25Gb/s 速率模块使用的光电芯片只能做到小批量供货,大部分还要依赖进口。50Gbps以上的光电芯片,只有很少部分器件可国产化。

从产品路线来看,布局 DFB 激光器和 PIN 探测器的厂家更为集中,而 VCSEL 的厂商较多,但由于人脸识别等传感市场的空间更多,所以仅专注于数通市场的厂家则较少。当前中国光芯片企业已经可以实现10G及以下的DFB 、APD等光芯片进口替代,中国10G速率及以下光芯片国产化率已于2020年实现完全替代,在接入网市场已经可以实现完全自给自足,但 1577nm EML 仍依赖进口,国产化仍在进一步验证中;不过在 25Gbps 以上,尤其是EML激光器芯片依然严重依赖进口,国产化芯片仍在验证提升的阶段,大规模供应仍有待进一步突破。但值得一提的是,受益于我国 5G 规模建设的提速、光芯片政策扶持以及全球化贸易摩擦,中国光芯片企业竞争力正在快速提升。

快速崛起的国产光芯片企业

相对于庞大的半导体生态,定位更精准的光芯片产业链更有利于攻关和集中资源突破,而经过十余年的发展,我国光芯片企业也取得了耀眼的成绩。

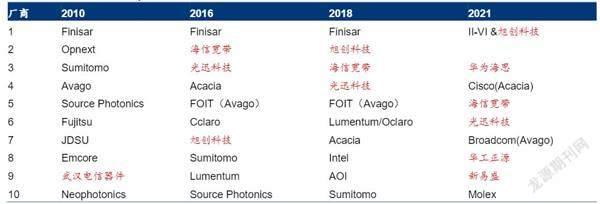

根据Lightcounting的统计,2010年仅一家国内厂商跻身前十之列,到了2021年,前十大之中国内厂商已占据半壁江山。从产品角度,10G及以下的中低端芯片国产替代持续深入,国产化程度已经较高。国内厂商基本掌握了2.5G和10G产品的核心技术,除了部分型号产品(如10G EML激光器芯片)国产化率相对较低,大部分產品已基本能实现国产化替代。从应用领域的角度,国内厂商的产品当前主要集中在电信市场的光纤接入和无线接入领域,并开始尝试突破以高端产品需求为主导的数通市场。

目前我国光模块、光纤激光器、激光雷达等下游细分领域已具备较强竞争实力。光模块方面,根据Lightcounting 于2022 年5 月发布的统计数据,2021 年全球前十大光模块厂商,中国厂商占据六席,分别为旭创(与 II-VI 并列第一)、华为海思(第三)、海信宽带(第五)、光迅科技(第六)、华工正源(第八)及新易盛(第九);相比于 2010 年全球前十大厂商主要为海外厂商,国内仅 WTD(武汉电信器件有限公司,2012 年与光迅科技合并)一家公司入围,体现出十年以来国产光模块厂商竞争实力及市场地位的快速提升。

光纤激光器方面,根据由中国科学院武汉文献情报中心牵头编写的《2022 中国激光产业发展报告》,国内市场前三大光纤激光器厂商中,IPG 市场份额由2018 年的49.0%下降至2021年的 28.1%,而锐科激光、创鑫激光市场份额由 2018 年的 17.3%/8.9%分别上升至 2021年的 27.3%/18.3%,此外杰普特、大族光子、热刺激光、凯普林等国产品牌市场份额也进入前列,国产替代步伐持续迈进。而激光雷达方面,国内完善的汽车上游零部件/光通信产业链为激光雷达产业快速发展奠定基础。

2021年全球Top10通信光模块国产厂商占六席(资料来源:Lightcounting,华泰研究)

事实上,在中下游的激光器及相关设备国产化进展持续推进背景下,光芯片作为上游核心元器件是我国光电子领域国产化下一阶段亟须突破的重点环节。从国产化进展来看,当前我国高功率激光芯片、部分高速率激光芯片(10G、25G 等)等已处于国产化加速突破阶段;而光探测芯片、25G 以上高速率激光芯片仍处于进口替代早期阶段,未来国产化提升空间广阔。

写在最后:光芯片有望引领下一轮科技革命

光芯片的应用场景不仅仅局限于通信领域,广义上的光芯片在工业、消费电子、汽车、军事等领域均有非常广泛的应用。当前光子已站上时代风口,有望引领后摩尔时代的科技革命。未来的时代或将是一个光子大规模替换电子的时代,光网络传输有望成为人类信息文明最重要的基础设施。而从技术竞争的角度来看,光芯片被认为是与国外研究进展差距最小的芯片技术,被寄予了中国“换道超车”的希望。