提高烟草消费税对我国控烟影响的实证分析*

许正中 闵路路

一、引言

习近平总书记2021年3月23日在福建考察时指出,现代化最重要的指标还是人民健康,这是人民幸福生活的基础。把这件事抓牢,人民至上、生命至上应该是全党全社会必须牢牢树立的一个理念。(1)为中华民族伟大复兴打下坚实健康基础[EB/OL].人民网,2021-08-08.烟草使用已经严重威胁着中国人民的健康,每年中国因使用烟草而死亡的人数高达140万,其中因接触二手烟而死亡的达到10万人,有学者预测,到2050年,如果吸烟率保持不变,每年因吸烟导致的死亡将高达300万人(Yang et al.,2015)。如何控制民众的烟草使用量成为政府和社会普遍关心的问题,全球范围来看,各个国家对烟草使用量的控制采取了多种不同的形式,主要有公共卫生健康教育、禁止向未成年人售烟、公共场所禁止吸烟以及对烟草征税等。其中,征收烟草税在各个国家,尤其是发达国家运用得最为完善。对烟草及其制成品征税,一方面可以通过提高卷烟的价格,减少卷烟销量,进而增进人民健康;另一方面政府通过征税获得部分财政收入以用于社会公共服务的提供,提高人民的幸福感。

在我国,有关烟草的税收种类较多,包括烟叶税、烟草增值税、烟草消费税等。在烟草税收体系中,烟草消费税是直接税,消费者难以转嫁,影响着消费者的行为。因此,烟草消费税率的调整不仅改变着税负水平,而且改变着消费者的消费欲望。我国烟草消费税从1994年开始征收,税率统一定为卷烟出厂价的40%。此后烟草消费税经过了四次调整,时间点分别在1998年、2001年、2009年和2015年。1998年,我国烟草消费税按照卷烟的类别进行差别税率征收,将卷烟分为五大类、三个税率分类进行征收,一类卷烟的消费税率调整为50%,二类、三类卷烟的消费税率保持40%不变,四类、五类卷烟的消费税率则降至25%。2001年,烟草消费税按照从价和从量相结合的方法进行计税,从量计税按照每标准箱(50000支)150元征收;从价计税按照每标准条(200支)的调拨价在50元以上的税率为45%,每标准条的价格在50元以下的税率为30%。2009年烟草消费税再次进行了调整,由生产环节征收变为生产环节和批发环节双重征收,批发环节一律加征5%的从价税,生产环节按照价格每标准条70元以上的税率为56%,每标准条低于70元的税率为36%。2015年烟草消费税再次提高,将批发环节从价税率提高至11%,并按每支0.005元加征从量税。根据世界卫生组织《2017年全球烟草流行报告》的统计数据,全球烟草平均税负为56.1%,其中低收入国家税负为31.3%,中等收入国家税负为54.6%,高收入国家税负为65.1%。(2)World Health Organization. WHO Report on the Global Tobacco Epidemic, 2017[R].WHO, 2017.我国烟草消费税历经多次改革,税负有所提高。那么,烟草消费税率的提高是否有助于控制烟草消费量?如果能控制,其背后的作用机制又是什么呢?烟草消费税率的提高是否有助于增加烟草税收入?要回答这些问题,需要在梳理已有文献的基础上,结合中国现实经济经验进行理论和实证研究。

梳理已有文献,可以发现相关研究并不多,大部分学者研究了烟草消费税提高对社会经济、烟草企业、烟草消费者行为产生的影响(郑婷婷,2013;程思超,2015;董振,2016;荆白茹,2016;徐梦维,2019;都恩环和雷海潮,2020;李智博,2021)。其中,一部分学者对提高烟草税对烟草消费的影响进行了实证分析,均得出烟草消费税的提高有利于控烟(李智博,2021;都恩环和雷海潮,2020;荆白茹,2016),还有部分学者认为鉴于烟草的需求价格弹性较小,随着烟草税率的提高,政府的财政收入也得到提高(石坚等,2011)。但是这些分析均过于简单,未能在更细分的层面(卷烟分类)展开研究,对结论的支撑不强。本文先从提高烟草税对烟草消费量和烟草税收影响的机理分析开始,再设定实证模型从多个维度来分析其控烟效应和收入效应。

二、提高烟草税对烟草消费和烟草税收影响的机理分析

本部分从负外部性理论、需求价格弹性理论和税价联动机制三个方面来分析提高烟草税对烟草消费影响的机理。

(一)提高烟草税通过烟草的负外部性影响烟草消费量

负外部性是指经济个体的某项行为对其他个体产生了负面影响,使对方增加了无法获得补偿费用的现象,或者说经济个体之间的负向影响所产生的成本费用未通过市场进行交易、未体现在交易价格中,即经济个体的行为所产生的社会成本高于私人成本,导致该产品的社会供给量大于帕累托最优供给水平。马歇尔在《经济学原理》一书中最早提出了“外部经济”一词,这是外部性理论发展的源头。运用外部性理论可以分析烟草消费问题,烟草消费是典型的具有负外部性的行为,一个人吸烟会对他周围的人产生负面影响,有研究表明,吸食二手烟对健康的危害甚至超过吸烟者自身,所以对烟草征税使其价格能够覆盖全部社会成本,从而烟草消费量下降,使其接近全社会的帕累托最优水平,达到控烟效果。因此,负外部性理论支撑了征收烟草税能够降低烟草消费量的观点。

(二)烟草商品缺乏弹性,提高税率可以达到控烟效果

需求价格弹性理论是指需求变动对价格变动的敏感性,即价格变动1%时,所引起需求量变动的百分比。根据价格弹性(Ed)的大小,将价格弹性分为五类:富有弹性(Ed>1)、缺乏弹性(0 需求收入弹性理论跟需求价格弹性理论相似,且需求收入弹性大于0,即收入增加会导致需求增加。所以近些年我国居民收入大幅增加,使得烟草产品的需求量增加,在一定程度上抵消了“以税控烟”的效果。 价格和税收存在内在联系,在一定范围内相互配合,税价联动的一个重要机制就是税负转嫁。税负转嫁是指纳税人向税务部门缴纳的税款最终不用缴纳人自己承担,而是通过提高产品的市场价格转嫁到实际负税人身上。烟草消费税要想达到控烟的效果,税负转嫁是基本前提之一,税务部门在烟草的生产环节和批发环节征税,烟草专卖局按照定价机制将缴纳的税款通过提高卷烟价格转嫁到烟草的最终消费者即吸烟者身上(Becker et al.,1994)。价格自由变动是影响税负转嫁的重要因素,假如价格不能自由变动,价税联动机制失灵,税负增加,产品市场价格却不变,税负则由卖方自己承担,最终消费者不用承担任何税负。供给弹性和需求弹性的相对大小是影响税负转嫁大小的因素:供给弹性越大、需求弹性越小,则税负转嫁给最终消费者的越多;供给弹性越小、需求弹性越大,则税负转嫁给最终消费者的越少。对于烟草产品的税负转嫁而言,因为卷烟是缺乏弹性的消费品,需求价格弹性较小,所以对卷烟征税,税负就会通过提高卷烟的价格大部分转嫁到最终消费者身上。如果想要达到控烟效果就必须对卷烟课以重税,这样才能有效地减少卷烟消费量,提高人民的健康水平。 为检验烟草税提高所带来的控烟效果,本文构建了烟草税率对卷烟销售量影响的基准模型: lnAQit=α0+α1lnATit+α2lnIit+μit (1) 其中,AQit为i省份(3)由于本文内容涉及大量省级数据,为行文及阅读方便,此处及下文省份均指省(区、市)。t年的人均消费量,ATit为i省份t年的烟草平均税负,Iit为i省份t年的居民可支配收入,μit为随机误差项。 除了模型(1)所体现的直接效应外,为讨论烟草价格在烟草税控制烟草消费量中所发挥的作用,参考温忠麟等(2004)的中介效应检验程序,具体的检验步骤如下:在模型(1)中自变量回归系数α1显著性通过检验基础上,分别构建烟草税T对中介变量烟草价格P的线性回归方程,以及包括烟草价格的基准方程,通过β1、γ1和γ2等回归系数的显著性判断中介效应是否存在。模型的具体形式设定如下: lnPit=β0+β1lnATit+εit (2) lnAQit=γ0+γ1lnATit+γ2lnPit+γ3lnIit+ξit (3) 其中,Pit为i省份在t时期平均每根卷烟的价格,εit和ξit为随机误差项。 为检验烟草税提高产生的收入效应,构建了烟草税率对烟草税收收入影响的模型: lnTit=α0+α1lnATit+α2lnIit+μit (4) 其中,Tit为i省份t年的烟草税收入额,Iit为i省份t年的居民可支配收入,μit为随机误差项。居民可支配收入越高代表着经济发展水平越高,对烟草的消费量越大,征收的烟草税就越多,所以将居民可支配收入作为一个控制变量纳入模型。 (1)人均卷烟销量(AQ)。人均卷烟销量指标用该省份某年的卷烟销售总量除以该省份在该年15周岁以上的人口数,人均卷烟销量用来表示烟草消费的水平,如果人均卷烟销量减少,则意味着控烟达到效果。 (2)卷烟销量(Q)。卷烟销量表示卷烟销售总量(亿支),该指标采用《中国烟草年鉴》中烟草商业系统销售卷烟(不含雪茄烟)这一统计指标。 (3)烟草税收总额(T)。烟草税收总额代表了政府对烟草征税所获得的收入(亿元),该指标采用《中国烟草年鉴》中烟草商业系统实现税利这一统计指标。 (4)烟草平均税负(AT)。烟草平均税负用每年的烟草税收总额除以每年的卷烟销售收入,该指标能够衡量烟草税率的平均大小。烟草平均税负是通过烟草价格机制来影响烟草消费量。 (5)居民可支配收入(I)。居民可支配收入是影响卷烟消费的重要影响,本文选取该省份在该年居民可支配收入来衡量平均收入水平。 (6)卷烟价格(P)。卷烟价格是影响卷烟消费量最重要的因素,本文用每支卷烟的销售价格来衡量,即卷烟销售收入除以卷烟销售总量(支)。 鉴于数据可得性,本文选取2011~2019年27个省份(4)本文研究未包括北京、上海、广东、广西、香港、澳门及台湾地区。为研究样本,涉及卷烟的各项数据来自《中国烟草年鉴》。另外,《中国烟草年鉴》从2017年开始就不再公布一类、二类、三类、四类和五类卷烟的细分销售数据,所以,下文的异质性回归只用2011~2016年的数据,而基准回归模型中所使用的数据采用2011~2019年的,其中各省份2017~2019年烟草销售总量数据用各省份卷烟生产数据代替,卷烟生产数据来源于各省份统计年鉴、统计公报。各省份15周岁以上人口数据来自《中国统计年鉴》。各省份居民可支配收入根据计算而得,计算公式为:居民人均可支配收入=城镇居民人均可支配收入×城镇居民比重+农村居民人均纯收入×农村居民比重。为保证变量的平稳性,对所有变量进行对数化处理,变量的描述性统计结果如表1所示。 表1 变量的描述性统计结果 1.基准估计结果分析 考虑到烟草消费具有一定惯性,本文构建动态面板模型进行估计,并用GMM估计方法以避免模型中可能存在的组内估计量不一致性和内生性问题。鉴于本文分析的数据为27个省份2011~2019年的短动态面板,所以分别运用DIFF-GMM和SYS-GMM方法以考察结果的稳健性。通过对模型的修正和自相关检验,在存在三阶滞后被解释变量的模型中可以接受“扰动项无自相关”的原假设。DIFF-GMM 模型和SYS-GMM 模型中分别有10个工具变量和13个工具变量,Sargan检验的p值均大于0.1,说明不存在过度识别问题,所有工具变量均有效。具体估计结果如表2所示。 表2 提高烟草税对烟草消费影响基准估计结果 续表 结果显示,模型中不论用DIFF-GMM方法还是SYS-GMM方法进行估计,核心解释变量卷烟平均税负(AT)的估计系数均在1%的显著性水平上为负,即证实了烟草税的提高显著减少了烟草消费,即有助于控烟效果,这与现有研究结果基本一致(都恩环和雷海潮,2020)。另外,在控制变量的估计结果中,各省份的居民可支配收入的增加也显著减少了烟草的消费,这与之前的理论分析不一致,可能的原因为:一是可支配收入的增加导致居民的消费观念的改变,培养了更加健康的生活习惯;二是可支配收入的增加导致居民的焦虑感下降,心理压力减少,从而减少了通过吸烟减压的行为。 2.异质性分析 在我国的烟草系统,将卷烟按照价格从高到低分为一类、二类、三类、四类和五类,为研究烟草税率的提高对于不同价格的卷烟消费的影响,本部分对五大类卷烟分别进行回归分析,并与烟草总体消费量进行参照分析,结果如表3所示。 表3 提高烟草税对烟草消费影响异质性估计结果 续表 从结果看,烟草税的提高对不同种类的卷烟消费量的影响差异性较大,一类、二类、三类、四类和五类卷烟烟草税的回归系数分别为:0.027、-0.097、-0.002、-0.005和-0.204,即每根卷烟所包含的烟草税每提高1个百分点,一类、二类、三类、四类和五类卷烟的消费量分别提高0.027、-0.097、-0.002、-0.005和-0.204个百分点。说明随着烟草税的提高,一类卷烟的消费量反而增加,其他种类的卷烟的消费量都减少,特别是五类卷烟的减少最为明显,三类和四类卷烟的减少不明显。或者说随着烟草税的提高,一类卷烟不但没有达到控烟的效果,反而增加了其消费量,二类和五类卷烟达到了较明显的控烟效果,三类和四类卷烟有一定的控烟效果但效果不明显。造成这一结果的原因可能是:不同的消费者对烟草价格的敏感度不同,抽高档烟(一类)的消费者的需求价格弹性低,烟草税提高对其烟草消费影响不大;而那些抽低档烟(五类)的消费者对价格比较敏感,其需求价格弹性较大,烟草税提高对其卷烟消费量影响较大。 居民可支配收入对不同种类的卷烟消费量的影响差异性也较大,一类、二类、三类、四类和五类卷烟可支配收入的回归系数分别为:-1.170、0.645、-0.480、-1.734和1.192,即居民可支配收入每提高1个百分点,一类、二类、三类、四类和五类卷烟的消费量分别提高-1.170、0.645、-0.480、-1.734和1.192个百分点。说明随着居民可支配收入水平的提高,高档烟(一类)的消费量反而减少了,低档烟(五类)的消费量是增加的。可能的原因是:高档烟的消费者具有较高的收入水平,随着他们的收入水平的提高,他们更注重生活质量的提高,更注重健康的生活方式的转变,即将收入的增加更多地用于其他消费品的消费,替代效应大于收入效用,所以烟草消费量会减少;低档烟的消费者具有较低的收入水平,随着他们收入水平的提高,他们的收入的消费效应高于替代效应,所以烟草消费量会增加。 3.中介效应分析 前文从税价联动的角度分析了烟草税收入提高对烟草消费量影响的传导机制:烟草税提高通过提高卷烟价格进而达到控烟的效果。为经验检验该传导机制,本文选用中介效应模型进行分析。本部分参考温忠麟等(2004)的中介效应检验程序中的依次检验回归系数法来检验中介效应,估计结果见表4。在模型(1)验证了烟草税的提高有助于控制烟草消费的基础上,模型(2)将中介变量烟草平均价格对烟草税负进行回归,结果显示烟草税负的回归系数在1%水平上显著为正。最后再将烟草平均价格这一中介变量放到模型(1)中,形成模型(3)进行回归,烟草税负和烟草平均价格的回归系数均显著为负,且模型(3)中的烟草税负对烟草消费量的影响系数相比模型(1)有所下降,说明烟草税负对烟草消费水平影响的总效应(系数为-0.025)高于其对烟草消费水平的直接效应(系数为-0.014),说明烟草平均价格的提高有助于达到控制烟草消费量的效果,烟草平均价格在烟草税负与烟草消费水平之间存在着正向的部分中介效应。 表4 中介效应估计结果 1.基准估计结果分析 表5显示了提高烟草税对烟草税收影响的基准模型估计结果,可以看出,模型中使用三种方法进行了估计,三种方法估计出的结果中,核心解释变量烟草平均税负(AT)的估计系数均在1%的显著性水平上为正,这验证了烟草税的提高有助于烟草税收入的增加。具体来看,在OLS、FE和RE估计下,卷烟平均税负每提高1个百分点,烟草税收入将分别提高0.743、0.986和0.986个百分点。这可能的原因是烟草产品具有致瘾性,因此,烟草产品的需求价格弹性介于0~1之间,属于缺乏弹性的商品,虽然烟草税负的提高会导致烟草消费量有所下降,但下降的幅度要远远小于税负提高的幅度,最终导致烟草税收入的增加。此外,控制变量居民可支配收入(I)的估计结果均为正值,意味着居民收入水平的提高也有利于烟草税收入的增加,但是三种方法得出的结果具有显著的差异,OLS估计结果在1%的水平上显著,而在FE和RE方法下结果却不显著。居民收入水平的提高会在两个方面提高烟草税收入:一方面,收入水平提高会增加烟草的消费量,进而增加税收;另一方面,居民收入水平提高会使得居民消费更高档次的卷烟,更高档次的卷烟的消费税率更高,从而导致烟草税收的增加。 表5 提高烟草税对烟草税收影响的基准模型估计结果 2.区域异质性分析 我国经济发展水平和发展质量存在明显的区域异质性,东部地区的发展水平高于中西部地区,不同的发展水平下,人们的生活和消费习惯会存在着一定差异,这种习惯会体现在对卷烟的消费上。为了检验不同地区烟草税负与烟草税收之间的关系,本文将27个省份按照东部、中部和西部三大区域(5)东部地区包括天津、河北、辽宁、江苏、浙江、福建、山东、海南;中部地区包括山西、吉林、黑龙江、安徽、江西、河南、湖北、湖南;西部地区包括内蒙古、重庆、四川、贵州、云南、西藏、陕西、甘肃、青海、宁夏、新疆。进行划分,分别进行回归分析,并以全国为整体样本进行参考分析,结果如表6所示。 表6 提高烟草税对烟草税收影响的区域异质性估计结果 从结果看,东部、中部和西部烟草税负的提高对烟草税收的影响差异性较大,东部、中部和西部地区核心解释变量烟草平均税负的回归系数分别为0.653、0.935和1.018,即烟草平均税负每提高1个百分点,东部、中部和西部的烟草税收入分别提高0.653、0.935和1.018个百分点。这说明烟草平均税负的提高对西部烟草税收入的影响最大,中部次之,东部最小。可能的原因是:(1)西部地区经济发展水平相对于东部地区较低,对卷烟的消费仍处在半饱和状态,当烟草税负提高时,对他们的卷烟消费量影响不大,从而对烟草税收入增加较多。而对于东部发达地区,人们对卷烟的消费可能在量上已经达到饱和及过度饱和的状态,当烟草税负提高时,这种过度饱和的卷烟消费量就会减少,导致卷烟消费量下降较大,从而烟草税收入增加不如西部。(2)或许东部地区的消费者对价格变动有较强的敏感性,所以东部地区烟草税负的提高会较大程度地减少烟草的消费量,从而使得烟草税收入的增长不如中西部。同时,中西部地区的居民对烟草的价格弹性不够敏感,当烟草税提高的时候,卷烟消费量并未大幅度减少,从而导致烟草税收入增加,甚至超过了烟草税负提高的幅度。 本文基于2011~2019年27个省份的面板数据,从理论和实证两个方面考察了烟草税提高对烟草消费量和烟草税收入的作用机制和影响大小。研究结论如下。 第一,从烟草总体消费量来看,烟草消费税的提高对卷烟消费量具有显著的负向影响,即提高烟草税负总体上实现了控烟的效果。第二,烟草消费税的提高对不同种类的卷烟消费量具有不同的影响。对于高档烟(一类)的消费量影响不降反升,即没有达到控烟效果;而低档烟(五类)的消费量则显著地降低,即达到了控烟效果。第三,居民可支配收入的增加对于烟草消费总体来说具有抑制的作用,而对于不同种类的烟草具有不同的影响。对于高档烟消费具有抑制的作用,对于低档烟消费具有促进的作用。第四,无论是机理分析还是实证分析都可以得出,烟草消费税率的提高是通过烟草价格的提高这一中介变量实现的。第五,烟草税的提高对烟草税收入的影响显著为正,且西部、中部和东部地区收入效应依次递减。 结合以上结论,本文提出以下建议。第一,对高档烟(一类)的消费税率可进一步提高,高档烟(一类)的消费者对价格的敏感度较低,要想控制高档烟的消费量,就要大幅度提高高档烟的消费税率。第二,继续推进简政放权措施,大幅减少各项交易成本,促进全国统一大市场形成,使得分工更加细化,带来居民收入水平的提高,进而达到控烟的效果。第三,鼓励创新创业,挖掘市场需求潜力,不断形成新产业、新业态、新模式,减轻人们的心理压力,进而减少对卷烟的消费量。第四,烟草税政策主要是通过价格手段影响卷烟消费,但短期内可能无法改变消费者的卷烟认知及消费习惯,不利于长期控烟目标的实现。我国控烟工作还需要依靠更多元的手段,如公共场所禁烟、限制卷烟广告、发展卷烟替代品、开展健康教育等,动员社会力量,逐渐引导公众培养良好健康习惯,进一步巩固和提高控烟效果。第五,烟草行业短期内价格快速上涨不利于经济发展和社会稳定,因此,未来我国可以探索周期性提高卷烟消费税,并实行税价联动,在降低卷烟消费的同时,为烟草行业的转型争取时间,逐步实现长期控烟目标。第六,运用多项措施积极有效地提高居民可支配收入,居民可支配收入的提高虽然对于低收入群体的烟草消费具有促进作用,但随着居民可支配收入的整体的提高,人们普遍追求高质量、健康的生活方式,从而有助于控烟效果的实现。(三)提高烟草税通过税价联动机制提高烟草价格,实现控烟效果

三、模型设定和相关变量说明

(一)模型设定

(二)相关变量说明

(三)数据来源及描述性统计

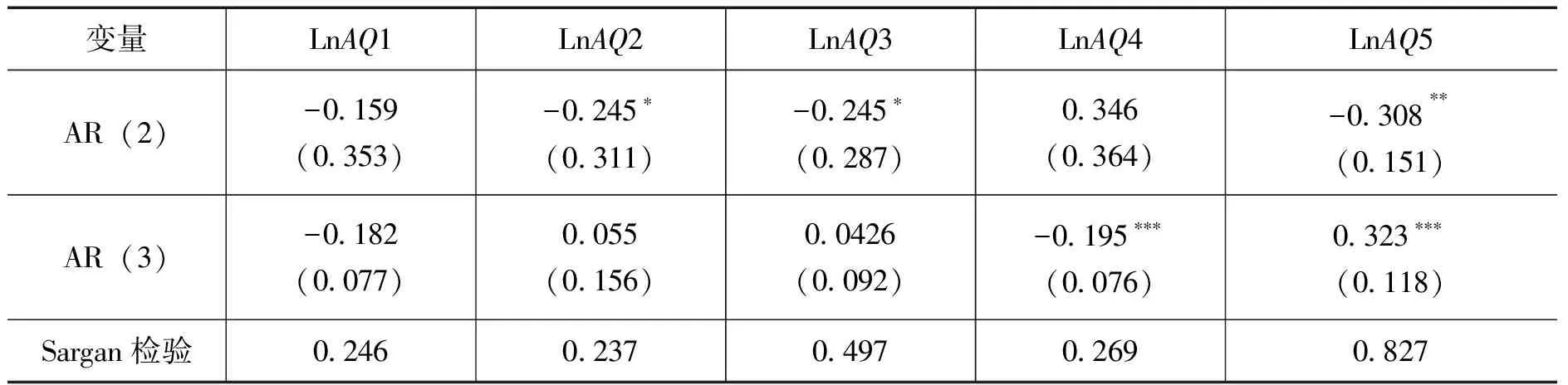

四、实证结果分析

(一)提高烟草税对烟草消费影响的实证分析

(二)提高烟草税对烟草税收影响的实证分析

五、结论与政策建议