大股东减持对公司商誉减值的影响研究*

宋 雷

(河南工学院 管理学院,河南 新乡 453003)

0 引言

公司并购过程中支付对价高于收购资产公允价值的部分就会形成合并商誉,商誉是公司资产的重要组成部分[1],也被看作是反映公司状况的晴雨表,是公司绩效的真实映射,被视为对公司价值下降高度敏感的资产[2]。商誉较高暗示着公司运作良好;若公司计提了商誉减值准备,则意味着其经济效益低于预期,或是经营环境发生了变化,且很可能对企业产生不利影响,譬如造成股价下跌、影响长短期绩效等[3]。因此,商誉减值问题一直是监管层、学术界,更是公司管理层重点关注的问题。识别出能够影响公司商誉减值的内外部因素,以便公司能够及时加以防范和控制,是有必要的。

大股东作为拥有决策权的公司内部人,对公司经营有着绝对的知情权,其个人决策行为对公司业绩有重要影响[4-5]。以往研究表明,通过在股价高位减持股份进行套现是大股东利用特殊身份攫取私利的表现方式之一。为了获得谋利操作空间,其可能对公司经营决策进行“布局”,最终影响公司利益,那么大股东减持行为是否会对公司商誉减值产生影响呢?这种影响若存在,那么在不同产权性质的公司之间是否存在差异呢?本文将基于信息不对称和信号传递理论重点研究大股东减持是否会造成公司商誉减值,并进一步探索产权性质在其中可能起到的调节作用。

1 理论分析与研究假设

1.1 大股东减持与商誉减值

根据信息不对称理论,企业内部人和外部利益相关者对企业状况知悉程度是不一致的。大股东作为公司内部控制人,对公司实际信息的掌握更为真实精准;同时,大股东还掌握着一定的公司决策权,拥有谋取私利的空间。以往研究表明,大股东会在股价高位时减持,最终增加公司负面信息累积,引起明显股价波动[6],甚至导致更高的股价崩盘风险[7-8]。进一步地,大股东减持比重越大,公司操纵盈余越严重[9]。这些因素都可能增加企业经营风险,提高企业计提商誉减值的几率。章卫东、李泽宁等[10]就发现内部人在为了攫取私人利益而有预谋地进行套现并购行为时会造成更高的商誉减值现象,这与刘喜和王洁远[11]的研究发现是一致的。另外,信号传递理论表明,公司管理层可以通过向外界传递积极信号制造一种公司经营向好的假象。那么大股东完全有可能推动企业在投资行动中以高溢价收购资产,促使形成高商誉,稳住甚至提升股价,以此获得大股东个人减持套现的时间差并赚取最终利益。当大股东实施减持行为后,“坏消息”在一定时间内会曝光,会对公司造成更大的负面影响。一方面,高溢价收购的资产很可能达不到预期收益,且支付较高的对价实际上增加了公司现金流压力;另一方面,负面消息会直接影响公司正常运作,致使公司不得不计提高于正常水平的商誉减值准备。基于此,本文提出假设1。

假设1a:相对于未发生大股东减持的公司,存在大股东减持的公司可能计提更高的商誉减值;

假设1b:大股东减持比重越高,公司计提商誉减值的比重也越高。

1.2 产权性质、大股东减持与商誉减值

大股东减持与商誉减值间的关系很可能受到公司产权性质的影响。一方面,国有企业独有的政治关联和背景约束性,使得大股东减持以谋取私利的几率下降,其减持行为会更加慎重,更可能通过其他更隐蔽的形式攫取私利或者仅通过投资战略调整实施减持,对商誉减值不会产生重要影响;另一方面,国有企业一般规模较大,实力雄厚,能够及时弥补一定规模内的亏损,调整未达到预期的投资决策,不会由于大规模的商誉减值计提而影响公司的运作。

基于此,本文提出假设2。

假设2:产权性质对大股东减持影响商誉减值存在调节作用。

2 研究设计

2.1 样本及数据

本文以2016—2020年A股上市公司为研究样本,并做了如下初步处理:(1)剔除ST公司;(2)剔除金融类公司;(3)剔除部分数据缺失公司,最终得到15 041个观测值。研究所用商誉减值相关数据来自Wind数据库,其他数据来自CSMAR数据库。本文采用Stata14.0进行数据处理,且为避免极端值影响,对所有连续变量进行了上下1%的缩尾处理。

2.2 变量定义

2.2.1 被解释变量

参考原红旗、高翀等[12]的研究,本文定义Igw为企业当年计提的商誉减值准备占期初总资产的比例,以衡量商誉减值。

2.2.2 解释变量

借鉴李梅、蔡昌等[13]的研究,本文定义Reduce1和Reduce2衡量大股东减持情况。其中,Reduce1为虚拟变量,若企业第一大股东当年实施了减持,则赋值为1,否则为0;Reduce2为连续变量,即第一大股东当年年初持股比例减去当年年末持股比例的差值占年初比例的比重,正值即代表减持,正值越大代表减持比重越多,负值赋值为0。

2.2.3 调节变量

本文定义Soe为公司产权性质(公司为国有企业赋值为1,否则为0)。

2.2.4 控制变量

参考现有相关文献,研究选取的控制变量主要包括:公司规模(Size)、资产负债率(Lev)、经营复杂度(Rec)、公司亏损与否(Loss)、营业收入增长率(Growth)、总资产报酬率(Roa)等。此外,本文控制了年度(Year)和行业(Industry)固定效应。变量说明如表1所示。

表1 变量说明

2.3 模型设定

本文建立以下模型利用OLS回归检验假设1a、1b:

Igw=β0+β1Reduce1/Reduce2+β2Size+

β3Lev+β4Rec+β5Loss+β6Growth+

β7Roa+β8Year+β9Industry+ε

(1)

同时,在模型(1)中加入产权性质与大股东减持的交互项Reduce1/Reduce2-Soe检验假设2:

Igw=β0+β1Reduce1/Reduce2+β2Soe+

β3Reduce1/Reduce2-Soe+β4Size+β5Lev+

β6Rec+β7Loss+β8Growth+β9Roa+β10Year+β11Industry+ε

(2)

3 实证结果及分析

3.1 描述性统计

表2列示了研究涉及主要变量的描述性统计结果。由表2可见:Igw最小值为0,最大值为0.3148,标准差为0.0412,表明公司间商誉减值存在明显差异;Reduce1的均值为0.3110,说明大股东实施减持行为的公司占比约为31.1%,而Reduce2最小值为0,最大值为0.7015,标准差为0.0813,表明不同公司间大股东减持比重也存在较大差异。其余变量分布情况与现有研究基本保持一致。

表2 描述性统计

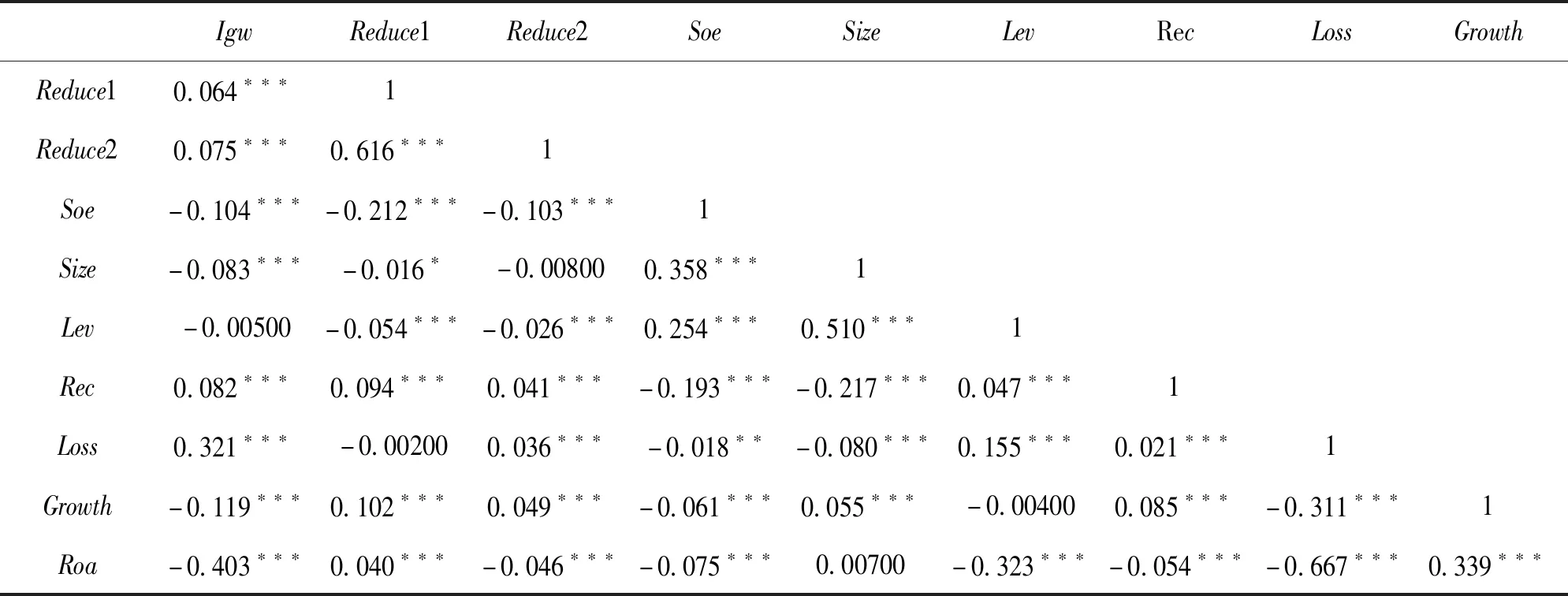

3.2 相关性分析

表3列示了研究涉及主要变量间的相关系数情况。由表3可见,Reduce1、Reduce2与Igw均在1%水平上正相关,这初步呈现了假设1的合理性。另外,各变量间相关系数基本小于0.5,意味着变量间不存在严重的多重共线性。

表3 相关性分析

3.3 回归结果及分析

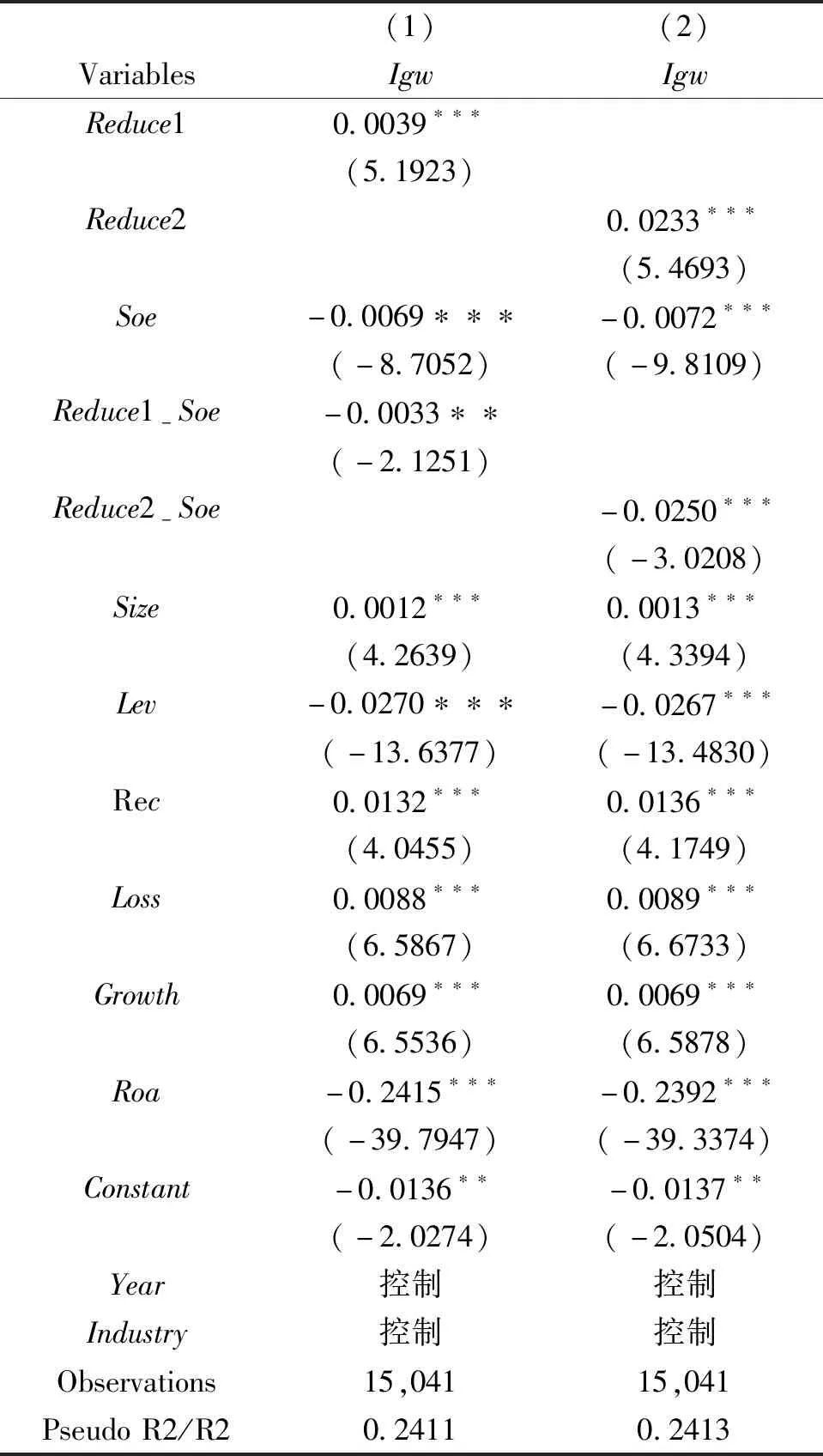

3.3.1 大股东减持与商誉减值

表4列示了模型(1)的回归结果。其中,第(1)列Reduce1的系数在1%的水平上显著为正,说明在大股东实施了股份减持的公司其商誉减值比重更大;进一步地,第(2)列Reduce2的系数也在1%水平显著为正,说明大股东减持比重越高的公司商誉减值比重也越高,假设1a、1b得到验证。

表4 大股东减持与商誉减值

3.3.2 产权性质、大股东减持与商誉减值

表5列示了模型(2)的回归结果。其中,第(1)列Reduce1-Soe的系数在5%的水平上显著为负,表明相对于非国有企业而言,国有企业中大股东减持并不会造成公司商誉计提比重增加;进一步地,第(2)列Reduce2-Soe的系数也在1%水平显著为负,说明国有企业中大股东的减持不会直接影响公司商誉减值程度,公司国有企业的产权性质在大股东减持影响商誉减值的作用关系中起到了反向调节作用,这可能与国有企业的特殊性质有关联,假设2得到验证。

表5 产权性质、大股东减持与商誉减值

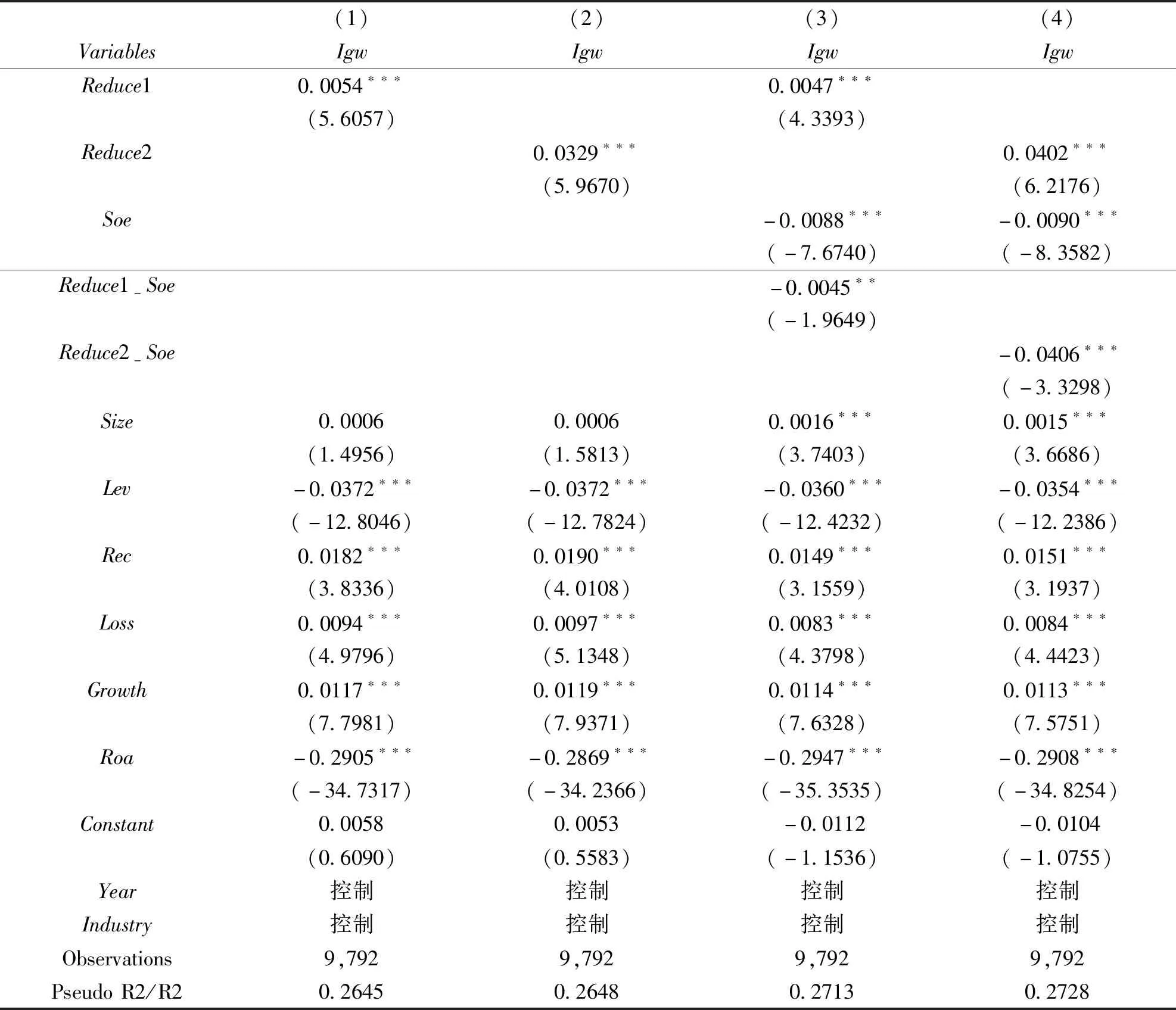

3.4 稳健性检验

3.4.1 替换变量

本文重新定义Igw-new替换被解释变量Igw衡量商誉减值,若企业当年计提了商誉减值准备,则将Igw-new赋值为1,否则赋值为0,建立模型(3)、(4)进行Logistic回归,重新检验假设1和假设2,结果如表6所示。表6第(1)列Reduce1的系数仍然在1%水平上显著为正,第(3)列中Reduce1-Soe的系数仍然在1%水平上显著为负,这与前文保持一致,验证了结论的稳健性。表6第(2)列Reduce2的系数与第(4)列中Reduce2-Soe的系数并不显著,但是在方向上与前文保持一致,这可能是由于:大股东是否实施股份减持行为对商誉减值计提与否有直接影响,但大股东减持比重并不会影响公司是否计提商誉减值准备,而是进一步对商誉减值比重有明显作用。

表6 大股东减持与商誉减值

Igw-new=β0+β1Reduce1/Reduce2+β2Size+β3Lev+β4Rec+β5Loss+

β6Growth+β7Roa+β8Year+β9Industry+ε

(3)

Igw-new=β1+β1Reduce1/Reduce2+β2Soe+β3Reduce1/Reduce2-Soe+β4Size+β5Lev+

β6Rec+β7Loss+β8Growth+β9Roa+β10Year+β11Industry+ε

(4)

3.4.2 排除政策影响

鉴于2016—2017年间证监会颁布了《上市公司大股东、董监高减持股份的若干规定》等规范文件,可能会对研究形成冲击,因此本文删除2016—2017年数据,重新进行回归,结果如表7所示,与前文保持一致,排除了政策发布的影响后,再次证明了假设1a、1b及假设2的稳健性。

表7 排除政策影响的回归结果

4 结论和建议

本文研究了大股东减持股份对公司商誉减值计提的影响,结果发现:发生大股东减持的公司计提的商誉减值更高;而且大股东减持比例越高,商誉减值计提比重也越高;进一步地,在国有企业中,大股东减持并不会造成公司商誉计提比重增加,大股东减持比重高低也不会直接影响公司商誉减值程度。

因此,企业应该完善治理和监督机制,重点关注内部人尤其是大股东的企业管理及个人投资决策行为,对其进行严格的监督和核查,避免因大股东自利行为故意形成并购溢价而最终导致过高的商誉减值结果;此外,虽然已经颁布了一系列“减持规定”,但政府和监管部门仍应持续完善相关规定的实施细则,规范高管行为,提升规定实施的预期效果,为资本市场持续向好发展创造良好的外部市场环境。