跨境资本流动管理有效性和溢出效应研究

——基于分部门资本流动波动性视角的分析

张少东

(中国工商银行博士后科研工作站, 北京 100031)

一、引言

进入21世纪以来,随着全球金融一体化程度不断加深,跨境资本流动规模屡创新高,波动性也有所增加。尤其是新兴市场与发展中国家,多次出现资本流入大幅增加和剧烈减少局面。全球金融危机爆发前夕,资本流入不断增加,2007年资本流入达历史最高值15369亿美元,随后伴随着美国次贷危机爆发并迅速蔓延至全球,资本流入锐减,出现大量资本外逃局面,2008年与2009年流入锐减为7686亿美元、5674亿美元。2020年,受新冠肺炎疫情影响,全球经济增速大幅放缓,金融体系不稳定性升高,新兴经济体再次面临较大资本外流压力。跨境资本流动大幅波动对一国经济增长和金融体系稳定带来一定冲击(Ghosh和Qureshi,2016;Neanidis,2018;Fostel等,2019;Bathia等,2020)。面对跨境资本流动可能给国内经济金融稳定带来的风险,大部分国家在资本流动异常波动时期开始采取一定程度资本流动管理政策,包括宏观审慎政策和资本管制工具(葛奇,2017)。中国在2015年国内出现“资本外流”局面时,及时采取包括对银行远期售汇收取20%的风险保证金等一系列控制资本流出的措施,缓解了资本大幅流出趋势。2008年全球金融危机后,国际货币基金组织对资本管制态度也开始发生转变,并最终于2012年11月发布《资本流动自由化与管理:机构观点》,确立了CFM(资本流动管理措施)体系实施框架。

随着全球主要经济体和国际货币基金组织开始重视使用资本流动管理措施,以降低资本顺周期波动,资本流动管理有效性问题得到越来越多学者关注。Baba和Kokenyne(2011)、苟琴等(2012)、Ghosh等(2014)、Goldbach和Nitsch(2020)等众多学者认为资本管制在限制跨境资本流动方面是有效的。但是,也有学者发现资本管制可能并未有效控制资本流动(Lane和Milesi-Ferretti,2003;Binici等,2010;刘莉亚等,2013;戴淑庚和余博,2019)。此外,Zhang和Zoli(2014)、葛 奇(2017)、Cerutti和Zhou(2018)、Eller等(2020)等学者则考察了宏观审慎政策在管理资本流动方面的作用,并发现宏观审慎政策能够减少跨境资本流动。此外,一国资本流动管理有效性还受到其他国家资本流动管理政策影响。针对资本流动管理外溢性问题,Lambert等(2011)、Ghosh等(2014)、Forbes等(2016)、Pasricha等(2018)等学者研究发现,一国资本流动管理政策也会影响其他国家跨境资本流动和资本流动管理政策。Jongwanich(2019)进一步指出,这种影响因资产类别而异。然而,也有学者研究认为仅有微弱证据表明资本流动管理呈现溢出效应(Boero等,2019)。

对于资本流动管理有效性和溢出效应,大多学者往往基于总资本流动或分类型资本流动进行研究。事实上,在过去几十年里,金融市场参与者发生了结构性变化。在许多国家,非银行金融机构相对重要性显著增加,传统存款性金融机构在金融中介中扮演的角色重要性降低(Patalano和Roulet,2020)。大型非金融跨国公司和国内企业也更深入地融入全球和本国金融体系,其中许多机构现在甚至扮演着金融中介和“银行”角色(Caballero等,2016;Bruno和Shin,2017)。更广泛和更精细的部门细分可以进一步凸显跨境资本部门特征和异质性,更好地理解潜在的政策和风险传递。Forbes和Warnock(2012)、Cetorelli和Goldberg(2012)及Bruno和Shin(2015)均强调了银行部门在跨境资本流动中的突出地位,认为活跃的全球性银行通过表内外业务调整在外部冲击传染中发挥着显著作用。Feyen等(2020)指出,跨境银行业务相关性和复杂性日益提高,这对本国和所在国政策制定者以及银行集团自身如何在减轻风险的同时最大化国际金融一体化的收益构成了挑战。Dominguez等(2012)、张勇(2015)及Alberola等(2016)则聚焦于公共部门资本流动中的官方储备,特别是外汇储备,研究指出包含外汇储备在内的公共部门资本流动在跨境资本流动中也开始显露头角。并且,资本流动形式多样,包括直接投资、证券投资、贷款等,每个部门都可能活跃于所有类型交易。此外,资本流动管理政策往往与单一部门联系更为紧密,与传统分类型资本流动相比,基于分部门资本流动进行研究更能为提高资本流动管理有效性提供政策启示。

本文贡献主要有以下两个方面:其一,本文基于Avdjiev等(2018)提出的方法构建分部门资本流动数据,测算分部门资本流动波动,进而考察跨境资本流动管理政策对不同部门资本流动波动的影响,弥补了现有研究局限于分类型资本流动的不足;其二,从理论上剖析资本流动管理政策溢出机制,借鉴空间溢出思想,根据政治经济制度相似性构造权重矩阵计算其他国家资本流动管理指标,探讨资本流动管理政策溢出效应,是对现有研究的有益拓展。

二、文献综述与理论分析

(一)资本流动管理的有效性

自全球金融危机爆发以来,资本流动管理政策的使用和有效性一直是激烈争论的焦点。跨境资本流动管理工具主要包括宏观审慎管理和资本管制。宏观审慎管理和资本管制对跨境资本流动的作用渠道各有侧重。宏观审慎管理通过宏观审慎税、准备金等逆周期管理工具改善跨境资本流动的类型结构,内生化负面冲击带来的金融外部性和需求外部性,从而防范跨境资本的顺周期波动。在跨境资本大幅流入时,市场流动性充裕,此时跨境资本流动宏观审慎管理提高国内借款者融资成本,防止过度借贷,避免风险累积。资本管制则是直接建立“防火墙”,直接阻止境内资本大量外流,减少经济受到资本大幅流出的负向影响。当外部冲击出现时,汇率下跌,国内资产贬值,信贷萎缩,经济恶化,从而形成汇率下降、信贷收紧与资本外流的恶性循环。此时,资本管制通过隔离国内和国际市场,阻止境内资本大量外流,降低跨境资本流动和汇率的波动性,制止恶性循环。近年来,众多学者研究了包括资本管制(资本项目自由化)、宏观审慎政策等在内的监管政策对资本流动的影响,以此考察这些监管政策的有效性。

从资本项目自由化角度看,Neumann等(2009)指出,不同类型资本流动对金融自由化反应不同,证券投资类型下资本流动波动似乎对资本自由化反应不大,而外国直接投资类型下资本流动波动明显增加,特别是对新兴市场而言。Sedik和Sun(2012)发现,资本流动自由化程度越高,总资本流动规模越大。杨子晖和陈创练(2015)研究认为,资本账户开放程度提高增加了跨境直接投资和跨境证券投资,也对资本流动波动有正向影响。Yang等(2019)同样发现,金融自由化对不同类型资本流动影响不同。金融自由化后,在新兴市场国家,其他类型下资本流动激增显示出更高倾向,而在发达国家,证券投资类型下资本流动激增可能性显著降低。

众多学者考察了资本管制对资本流动的影响,但结论存在差异。一些学者认为资本管制有效性存在国别 差 异 (Gochocobautista等,2010;Magud等,2011;Habermeier等,2011)。Gochocobautista等(2010)发现,9个亚洲新兴经济体资本管制有效性因资产类型和流动方向而异,可能与世界其他地区不同,如这些新兴国家对资本外流的管制实际上增加了资本外流数量。Magud等(2011)同样指出,资本管制有效性存在国别差异,在马来西亚,资本管制能减少资本流出,然而在样本中其他国家,则几乎没有证据表明,其他国家在试图控制资本外流方面取得了“成功”。

梳理已有研究可以看到,大部分学者均认为资本管制能够有效影响资本流动。IMF(2011)研究表明,实施货币净头寸限制的国家无论是资本流入还是资本流出都比未实施该政策的少15%。Baba和Kokenyne(2011)发现,一些资本管制似乎大大减少了资本流动规模;对泰国而言,放宽资本流出管制增加了资本流出,从而有助于减少净资本流动。苟琴等(2012)、王勋(2013)发现,当前资本账户管制对短期资本流动能够发挥有效控制作用。Forbes等(2014)发现,大多数资本流动管理政策对净资本流入影响有限,加强资本管制可以显著减少股权类型下的净资本流入,但这一效应不会转化为证券投资类型下的净资本流入减少。管涛(2018)认为,辅之以可信的价格信号,可提高资本流动管理有效性。赵艳平等(2019)指出,长期均衡状态下,资本管制对总资本流动和分类资本流动均有显著抑制作用。Goldbach和Nitsch(2020)、Guru等(2020)均认为资本管制在限制跨境资本流动方面是有效的。其中,Guru等(2020)发现,增强资本管制能够有效减少总资本流动,但对不同类型资本流动影响不同,对股权类型下资本流动作用显著,对债务和衍生工具类型下资本流动影响不显著。Lepers和Mercado(2020)从分部门视角考察资本管制有效性,认为资本管制在减少非金融企业和其他金融企业资本流入是有效的。Landi和Schiavone(2021)发现,资本管制方面是有效的,降低了发生资本流入激增和大幅流出概率,并且对不同类型经济体影响存在差异。对于发达经济体,资本管制对其他投资类型下资本流动更有效;对于新兴市场经济体,资本管制对证券投资类型下资本流入更有效。

然而,也存在一些学者发现资本管制可能并未有效控制资本流动。Magud和Reinhart(2007)发现,对资本流入的资本管制似乎并没有减少资本净流量,对资本流出的资本管制则在一些国家发挥作用,减少资本流出。Forbes和Warnock(2012)也发现,资本管制与资本流动异动没有紧密联系,并未显著降低资本流动异动发生概率。刘莉亚等(2013)指出,资本管制对国际资本流动影响非常有限,因为资本管制对国内产出冲击波动有正向影响。戴淑庚和余博(2019)发现,资本账户开放没有明确导向作用,但会通过改变相关因素的影响程度对资本流动规模产生影响。

很多学者也考察了宏观审慎政策作用。IMF(2013)在《2013:区域经济展望》中,参照撒哈拉以南非洲研究审慎政策在管理资本流动方面的作用,并强调政策制定者有必要更好地调整审慎监管,以应对系统性风险,并建立监测和评估跨境活动相关风险的能力。Zhang和Zoli(2014)发现,自2000年以来,监管工具帮助13个亚洲经济体和33个其他经济体遏制了股本类型下的资本流动。肖卫国等(2016)研究认为,对于资本流动冲击,宏观审慎政策能够起到有效抑制金融风险的作用,在维护金融稳定的同时保证经济平稳增长。IMF(2017)总结了资本流动增加系统性风险的渠道并讨论了帮助限制这种风险的监管措施的范围。葛奇(2017)指出,IMF资本流动管理框架中以币种为基础的宏观审慎管理政策,能够显著影响以银行为中介的资本流入激增。Bruno等(2017)研究认为,监管政策在减缓亚太地区银行部门和债券类型下资本流入方面是有效的。Beirne和Friedrich(2017)、Eller等(2020)、朱一鸣和潘奇(2020)考察了审慎政策对资本流入的影响,认为宏观审慎政策在减少过剩资本流入方面是一个有效工具,更严格的宏观审慎政策能有效遏制国内私人部门信贷增长和总资本流入。Cerutti和Zhou(2018)则发现,宏观审慎政策能够减少跨境资本流出。Akdogan(2020)同时从资本流出和流入两个方向考察宏观审慎政策作用,发现增强宏观审慎政策对资本流出是有效的,减弱宏观审慎政策则对资本流入有显著作用。Frost等(2020)认为,实施宏观审慎政策,将显著减少资本流入规模,并且能够降低银行危机发生概率。

(二)资本流动管理政策的溢出效应

除了考察资本流动管理政策对本国跨境资本流动影响,近年来也有学者开始关注资本流动管理政策溢出效应,即一国资本流动管理政策可能会对其他国家跨境资本流动、资本流动管理政策等产生影响。Lambert等(2011)、Forbes等(2016)均发现,巴西资本流动管理政策对拉丁美洲其他国家也有显著影响,呈现溢出效应。Forbes等(2016)还发现这种溢出效应存在异质性,与不同国家自身特征相关。Ghosh等(2014)考察资本流动是否受到资本流入国和资本流出国资本管制影响,发现存在明显溢出效应,各国施加的流入限制均与流入其他国家的跨境资本增加有关。Giordani等(2017)通过构建资本管制模型发现,资本流入管制对其他国家国际资本流动同样产生影响,而且也会带来政策响应。实证结果也表明,资本管制对具有相似经济特征的国家具有显著溢出效应,但未发现存在政策回应。Pasricha等(2018)发现,当金砖国家增强资本流入管制时,其他国家也会增强资本流入管制,彰显了资本管制外溢性。此外,资本流动管理政策通过资本流动和汇率影响其他国家。Boero等(2019)则指出,仅有微弱证据表明资本管制存在显著溢出效应。Jongwanich(2019)发现,其他经济体实施资本流出管制会对某个经济体资本流出产生影响,其影响方向因资产类别而异。对于其他投资类型下资本流动来说,其他经济体更高的资本流出管制往往会减少给定经济体的资本流出。然而,对于股权类型下的资本流动来说,其他经济体增强资本流出管制时,给定经济体资本流出也增加。Landi(2020)分析新兴经济体在应对来自发达经济体的资本流入冲击时实施资本管制所产生的溢出效应,发现如果一个新兴市场国家加强资本管制,其他国家资本流入将增加。靳玉英等(2020)也发现,当中国加强资本管制时,国际基金会增持其他新兴市场证券,凸显出显著“溢出效应”。

理论上,其他国家资本流动管理政策主要通过以下渠道影响本国跨境资本流动波动。

其一,影响世界利率和全球经济增长率等全球性因素。而全球性因素能显著影响跨境资本流动变化(Korinek,2011;Broto等,2011;Mercado和Park,2011;Opperman和Adjasi,2017)。一方面,当一些规模较大的经济体或者大量国家实施严格的资本流入管制时,将降低世界利率,因为其减少了对跨境资本的需求。对于那些暂未实施资本管制并且国内资本不足的国家,世界利率降低刺激了其在全球金融市场上的融资需求。从国际投资者角度来看,世界利率降低,也将刺激其调整全球资产配置,从而带来跨境资本流动变化。此外,资本管制限制了全球跨境资本有效配置,也将可能降低全球经济增长率(Lambert等,2011)。

其二,影响其他国家自身异质性因素。当其他国家资本流动管理政策发生变化时,将影响其自身国内经济环境变化,如引起利率变动、贸易状况改变、经济增长率变化。而国家间利差变化等因素将显著影响国际投资者全球资产配置(Hannan,2017)。

其三,影响本国资本流动管理政策。当全球其他国家资本流动管理政策发生变化时,本国资本流动管理政策可能会相应随之调整(Giordani等,2017)。当其他国家资本流动管理收紧,本国跨境资本大量涌入,使得国内信贷飞速增长,经济过热,资产价格快速膨胀,将强化国内进行资本流动管理的谨慎性动机,以此抵消外部冲击的负作用。Korinek(2011)发现,存在多个国家在金融脆弱性增加时竞相调整资本管制的关联现象,即政策之间互相响应。

其四,直接渠道。当其他国家实施严格的资本流出或流入管理措施后,跨境资本流动困难,成本增加,进而直接影响本国跨境资本流动变化。

(三)跨境资本流动波动的影响因素

全球性因素在跨境资本流动变化中扮演着重要作用(Broto等,2011;Opperman和Adjasi,2017;崔远淼和沈璐敏,2019)。这些因素包括全球风险偏好、全球经济增长率、全球流动性、全球利率和全球商品价格指数等。全球风险偏好反映了全球投资者风险规避程度和全球金融市场风险,通过改变全球银行体系的杠杆率和国际投资者全球资产配置,从而对跨境资本流动产生重要作用。同样,全球经济增长率、全球流动性和全球利率通过影响投资者风险偏好对跨境资本流动波动产生影响。例如,当全球经济增长率下降,全球流动性不足,全球利率上升时,可能引发安全投资转移(flight to quality)。Hannan(2017)、彭红枫和祝小全(2019)均指出大宗商品价格变化同样影响跨境资本流动。大宗商品价格变化是影响全球物价水平的重要因素,大宗商品价格攀升使得一些国家面临输入型通货膨胀风险,由此间接影响跨境资本流动波动。然而,这些全球性因素与跨境资本流动波动的关系是模糊不清的。Broto等(2011)、Mercado和Park(2011)发现全球流动性与资本流入波动显著负相关,Opperman和Adjasi(2017)则指出,全球流动性增加时,股权投资类型下资本流入波动将增加。崔远淼和沈璐敏(2019)研究发现,全球宏观经济变动对不同类型跨境资本波动方向和幅度影响不一。

一些学者研究认为本国因素同样显著影响跨境资本流动波动(Neumann等,2009;Mercado和Park,2011;lee等,2013;张明和匡可可,2015;Pagliari和Hannan,2017;何雨霖等,2021;赵先立,2021)。本国因素主要包括资本流动管理水平、外汇储备、金融发展水平、经济增长率、公共债务水平、汇率制度、机构质量和贸易开放度等因素。一国资本项目开放程度变化,势必影响跨境资本流动波动,但对不同类型跨境资本流动波动影响不同。lee等(2013)发现,资本项目开放程度提高,会增加其他投资类型下资本流动波动,但会降低证券投资和直接投资类型下的资本流动波动。Neumann等(2009)、Mercado和Park(2011)研究认为不同类型资本流动波动对资本项目开放程度提高反应不同。同样,宏观审慎管理能够有效影响全球跨境资本流动大幅波动(Bluedorn等,2013)。外汇储备也对跨境资本流动波动有显著影响。一方面,外汇储备较低时可能引发流动性危机,进而带来资本流动大幅波动;另一方面,高额外汇储备则反映出该国需要进行自我防护,也可能增加资本流动波动(Broto等,2011)。金融发展水平较高,即私人部门信贷大幅增加,经济过热,也会带来资本流入波动增加(Opperman和Adjasi,2017)。此外,金融发展水平较高的经济体也可能更吸引投机性资本(Qureshi和Sugawara,2018)。本国经济增长率增加时,通过吸引更加稳定的跨境资本降低资本流入波动性(Pagliari和Hannan,2017)。公共债务水平不断提高,可能加大主权债务风险,甚至引发债务危机,从而带来区域性或者全球性经济动荡,引发跨境资本流动大幅波动。不同汇率制度下,汇率浮动程度不同,从而对跨境资本流动波动产生不同影响。当受到外部冲击时,更加灵活的浮动汇率能够快速对外部冲击产生响应,国际投资者也相应迅速根据汇率变动调整资产配置。此外,Alfaro等(2007)、Lee等(2013)、Qureshi和Sugawara(2018)均指出,机构质量显著影响跨境资本流动波动。最后,贸易开放度变化同样在跨境资本流动波动中发挥作用。贸易开放度越高,与全球经济状况联系越密切,更容易受到外部冲击影响(王莹和施建淮,2021)。因此,贸易开放度提高可能带来资本流动波动增加(Broto等,2011;Mercado和Park,2011)。

梳理既有相关文献,可以发现,跨境资本流动管理有效性问题一直是研究资本流动的热点和焦点,并且集中于考察对资本流入的作用。与此相比,资本流动管理溢出效应相关研究较少。事实上,随着全球经济金融一体化程度不断加深,与货币政策产生外溢效应类似,资本流动管理政策也开始呈现溢出效应。此外,既有研究大多集中于考察跨境资本流动管理对不同类型资本流动的作用,忽略了跨境资本流动分部门特征。近年来,国内、国际金融市场参与者发生了结构性变化,不同部门可能受国内外因素影响进行不同跨境金融交易,且对外部冲击反应也不同。有鉴于此,本文基于分部门跨境资本流动数据,深入考察跨境资本流动管理有效性和外溢性。

三、研究设计

(一)模型设定

参考Broto等(2011)、Opperman和Adjasi(2017)等人研究,本文基准回归部分计量模型设定如下:

其中,volcfi,t为被解释变量分部门资本流动波动,分别考察流出和流入两个方向的资本流动波动。流出方向,包括公共部门(包含储备)资本流出(volopr)、银行部门资本流出(volob)、企业部门资本流出(voloc)、总资本流出(包含储备)(volotr);流入方向,包括公共部门资本流入(volip)、银行部门资本流入(volib)、企业部门资本流入(volic)、总资本流入(volit)。cfmi,t国资本流动管理政策,cfmj≠i,t为其他国家资本流动管理政策,本文分别从资本项目开放程度和宏观审慎政策两个角度衡量一国资本流动管理水平。Globali,t为全球性因素,包括全球风险偏好(vix)、全球经济增长率(globalgdp)、全球利率(globalrate)、全球流动性(gli)、全球商品价格指数(wcpi)。Domestici,t为本国因素,包括外汇储备(reserve)、金融发展水平(fd)、经济增长率(gdp)、公共债务水平(hpd)、汇率制度(err)、机构质量(law)、贸易开放度(trade)。vi和vt分别表示国家和时间效应。

(二)指标选择、数据来源和描述性统计

1.资本流动波动

对于本文被解释变量资本流动波动volcfi,t,首先是分部门资本流动数据构造。Avdjiev等(2018)在其文中对分部门资本流动数据构造进行了系统阐释1分部门资本流动数据构造过程详见Avdjiev等(2018)。,总结如下:

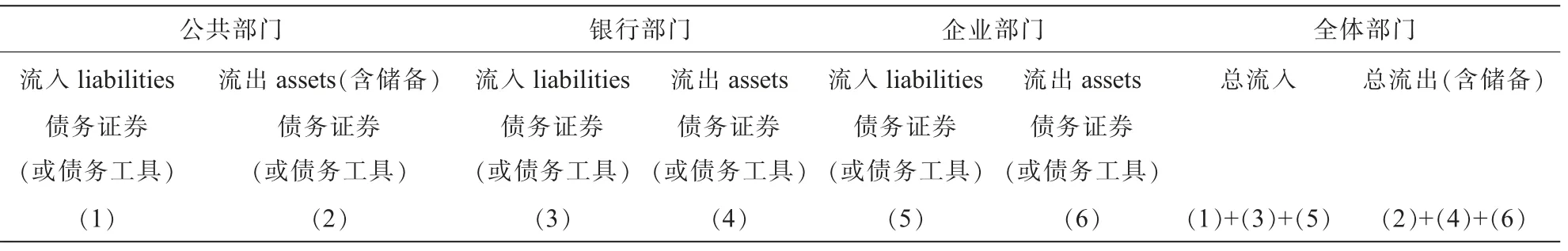

第一,基于国际货币基金组织(IMF)官网公布的国际收支平衡表(BOP)中金融账户数据(Financial Account)按照公共(包括政府和中央银行)、银行和企业三个部门分类汇总资本流动数据(见表1)。概括来讲,分部门资本流动数据是基于不同类型下资本流动的分部门数据来构造的。国际收支平衡表(BOP)中金融账户数据(Financial Account)披露了不同类型的资本流动数据,主要包括直接投资、证券投资、其他投资、金融衍生品和官方储备。对于每一种资本流动,BOP表中披露了流出和流入两个方向。进一步,BOP表中还披露了部分资本流动不同方向(流出或者流入)的分部门数据。如表2所示,以企业部门为例分析单一部门资本流动结构,企业部门资本流入=直接投资负债+证券投资负债+其他投资负债;企业部门资本流出=证券投资资产+其他投资资产2公共部门、银行部门资本流动结构与企业部门资本流动结构基本一致,不再赘述。。

表1 分部门资本流动结构

表2 单一部门资本流动结构(以企业部门为例)

第二,对BOP表中缺失数据进行填充。第一步填充是内部填充,即四个部门(政府、中央银行、银行和企业)中任意三个部门有数据,且有该类型总数据,则该类型总数据与三部门数据加总的差值就是缺失部门的数据。第二步填充是外部填充,主要利用国际投资头寸表 (IIP)、世界银行季度外债数据统计库(QEDS)、国际清算银行(BIS)的LBS数据和CBS数据进行填充。其中,IIP中为存量数据,直接做差可近似替代BOP表中对应的缺失值;债务证券下的证券投资类型资本流入(portfolio debt)主要基于QEDS数据库进行填充;债务工具下的其他投资类型资本流出(other investment debt)主要基于BIS中数据库进行填充。另外,参照Avdjiev等(2018),各个国家分部门资本流动数据均除以其国内生产总值季调后的趋势项来进行标准化处理。由此,得到分部门资本流入与流出数据。接下来是进一步计算分部门资本流动波动。参考Pagliari和Hannan(2017)和Neanidis(2018)等前人研究,本文采用滚动标准差(滚动窗口为四季度)计算分部门资本流动波动3Pagliari和Hannan(2017)在其文中指出,采用滚动标准差、GARCH(1,1)、ARIMA(1,1,0)三种方法计算的结果非常接近,本文在计算过程中也证实了上述发现,因此决定采用滚动标准差计算分部门资本流动波动。。由此,得到本文被解释变量资本流动波动。

2.资本流动管理政策

对于资本流动管理政策,本文分别从资本项目开放程度和宏观审慎政策两个角度衡量一国资本流动管理水平。其中,资本项目开放程度(ci),采用Chinn-Ito index(KAOPEN)来衡量资本项目开放程度(Chinn和Ito,2006),其值越大代表资本项目开放程度越高。为其他国家资本项目开放程度,是一个加权指标。在基准部分借鉴空间溢出思想(武占云等,2014;尹海员和王盼盼,2020)根据政治经济制度相似性构造权重矩阵。选择美国传统基金会和《华尔街日报》编制的世界经济自由度指数利用Geoda来构建政治经济制度空间,进而生成权重矩阵。在该权重矩阵中,政治经济制度相似性越高,权重越大。Giordani等(2017)指出,具有相似经济特征的国家呈现更强的资本管制外溢性。在稳健性分析部分,参考Giordani等(2017)、Jongwanich(2019)等人研究,基于GDP构造权重矩阵,权重为除本国外其他任一国家GDP除以除本国外全部国家GDP总和。宏观审慎政策(map),采用Alam等(2019)构造的宏观审慎政策指数,其值越大代表实施越严格的宏观审慎政策。rowmapj≠i,t为其他国家宏观审慎政策,同样根据政治经济制度相似性构造权重矩阵计算得到。

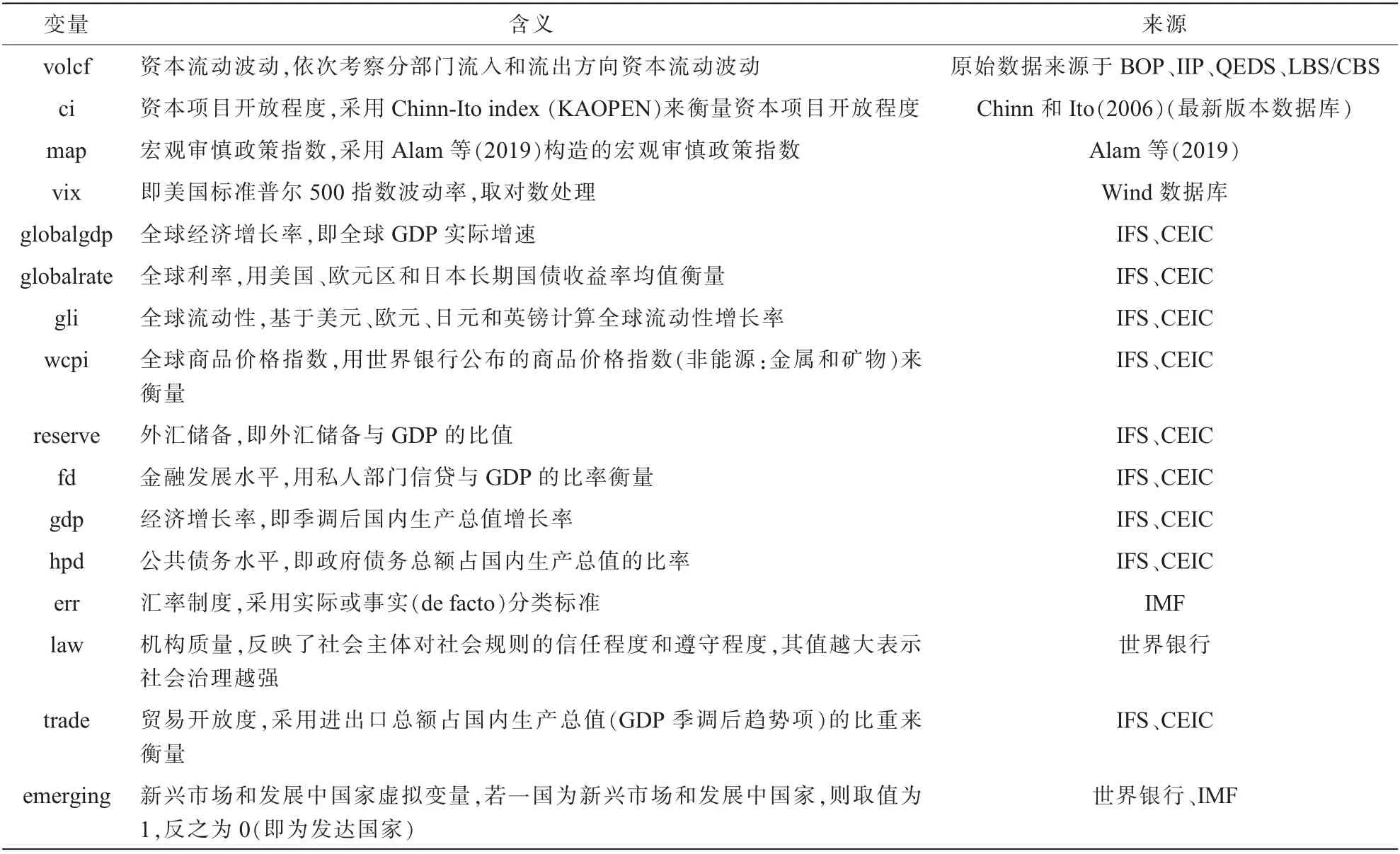

3.其他控制变量

全球风险偏好(vix),即美国标准普尔500指数波动率。全球经济增长率(globalgdp),即全球GDP实际增速。全球利率(globalrate),参考Forbes和Warnock(2012),用美国、欧元区和日本长期国债收益率均值衡量。全球流动性(gli),基于美元、欧元、日元和英镑计算全球流动性增长率。全球商品价格指数(wcpi),用世界银行公布的商品价格指数(非能源:金属和矿物)来衡量。外汇储备(reserve),即外汇储备与GDP的比值。金融发展水平(fd),用私人部门信贷与GDP的比率衡量(刘粮和陈雷,2018;Cao等,2020)。经济增长率(gdp),即季调后国内生产总值增长率。公共债务水平(hpd),即政府债务总额占国内生产总值的比率。汇率制度(err),采用实际或事实(de facto)分类标准。机构质量(law),反映了社会主体对社会规则的信任程度和遵守程度,其值越大表示社会治理越强。贸易开放度(trade),采用进出口总额占国内生产总值(GDP季调后趋势项)的比重来衡量。新兴市场和发展中国家虚拟变量(emerging),若一国为新兴市场和发展中国家,则取值为1,反之为0(即为发达国家)。

4.数据来源

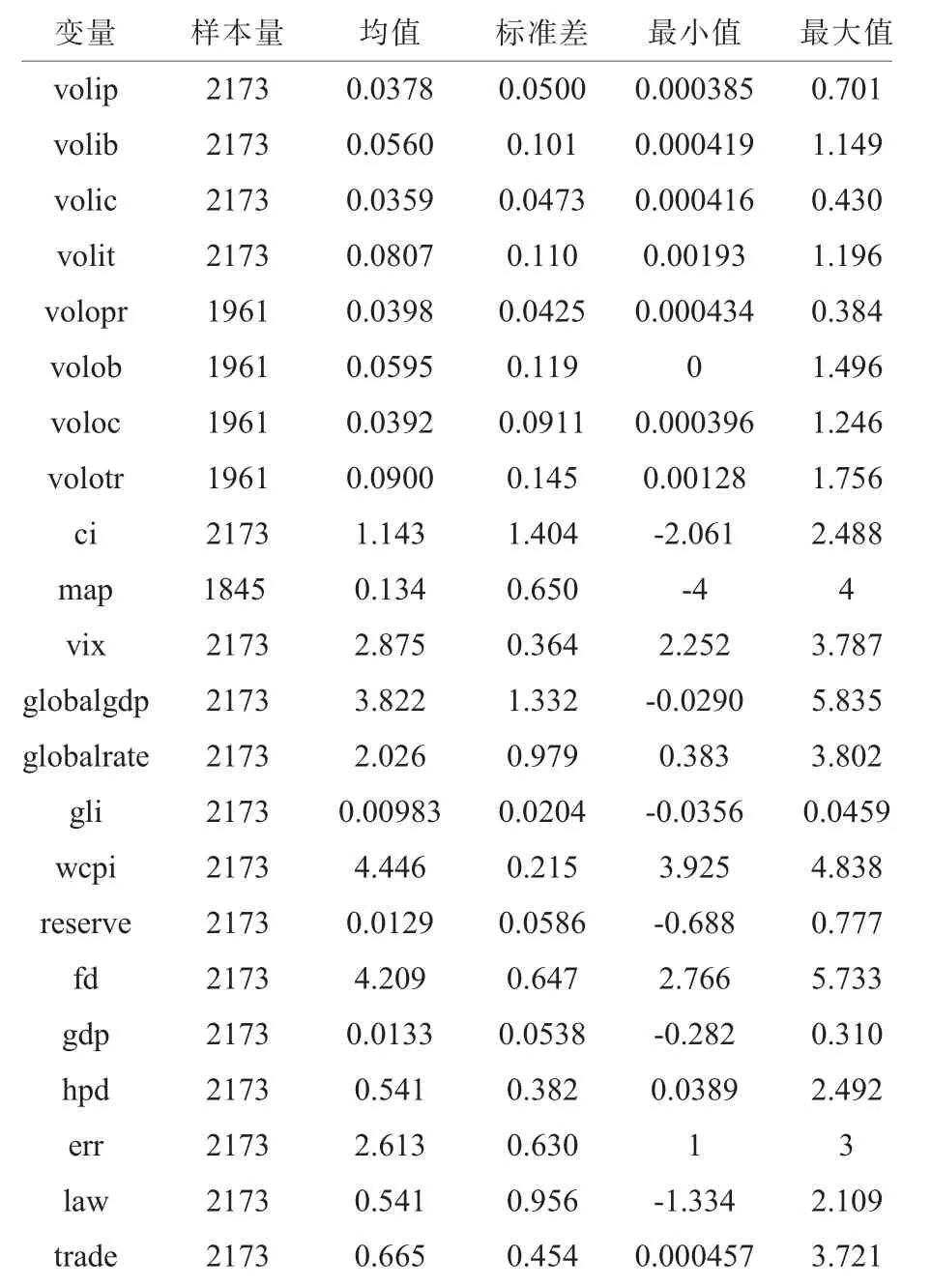

本文资本流动数据主要来源于国际货币基金组织(IMF)官网公布的国际收支平衡表(BOP)和国际投资头寸表 (IIP)、世界银行季度外债数据统计库(QEDS)、国际清算银行(BIS)的LBS数据和CBS数据(表3)。其他变量数据主要来源于世界银行、国际货币基金组织(IMF)官网公布的国际金融统计(IFS)、CEIC全球宏观经济数据库和Wind数据库。基于上述所有数据可得性,并且为了尽可能多增加国家个数,在实证分析中,最终选取2005年第四季度至2018年第四季度面板数据进行研究。其中,资本流入实证分析中,涵盖41个国家;资本流出实证分析中,涵盖37个国家4限于篇幅,具体国家名单不再赘述,感兴趣的话,可向作者索取。这种样本差异原因主要在于受数据可得性限制,一些国家(包括西班牙、瑞士、爱尔兰、印度尼西亚、拉脱维亚等国)往往仅披露了流入类型下的分部门资本流动或流出类型下的资本流动。。主要变量描述性统计见表4。

表3 数据说明

表4 描述性统计

四、实证结果分析

(一)基准回归

1.资本流入角度

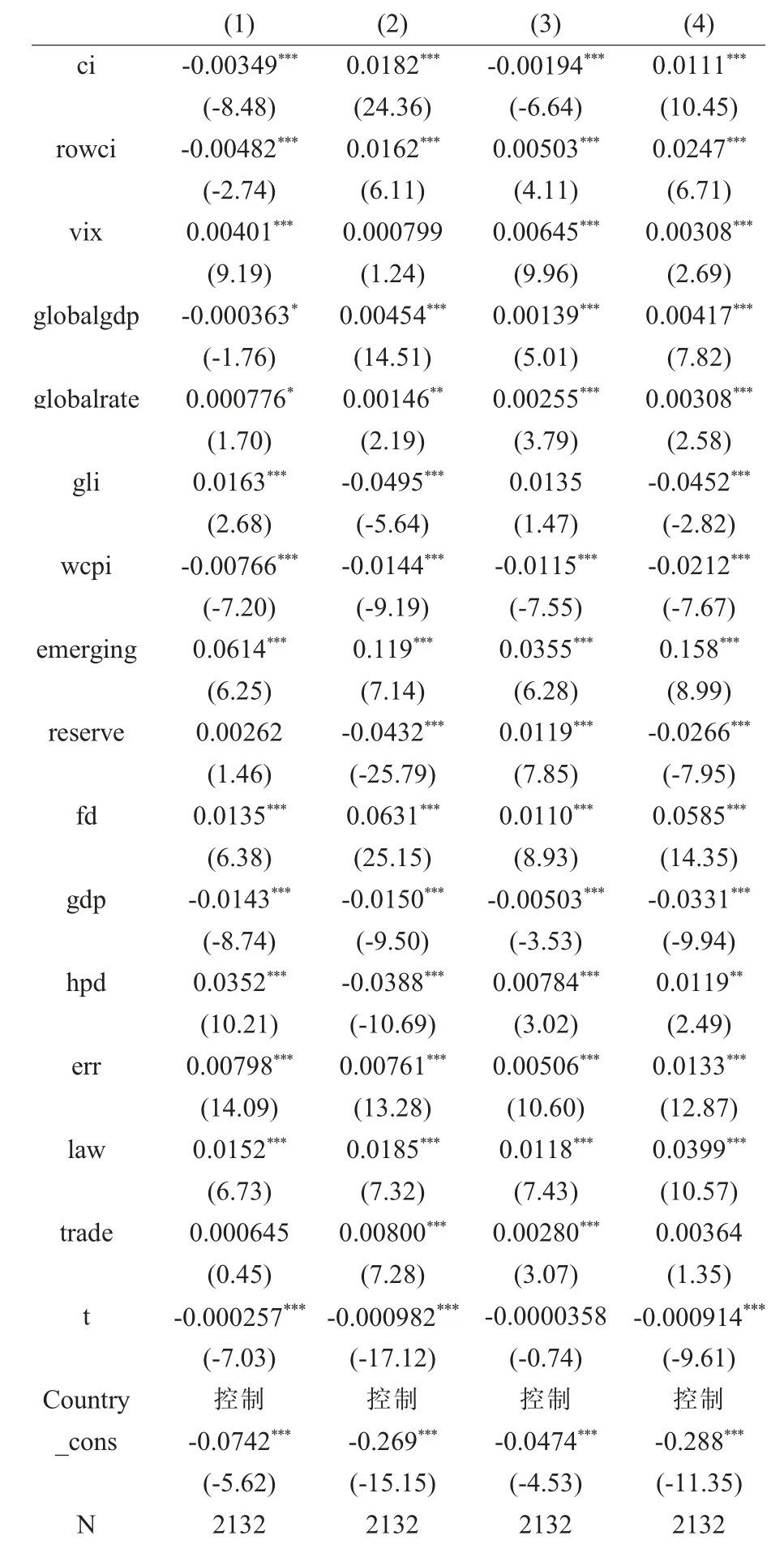

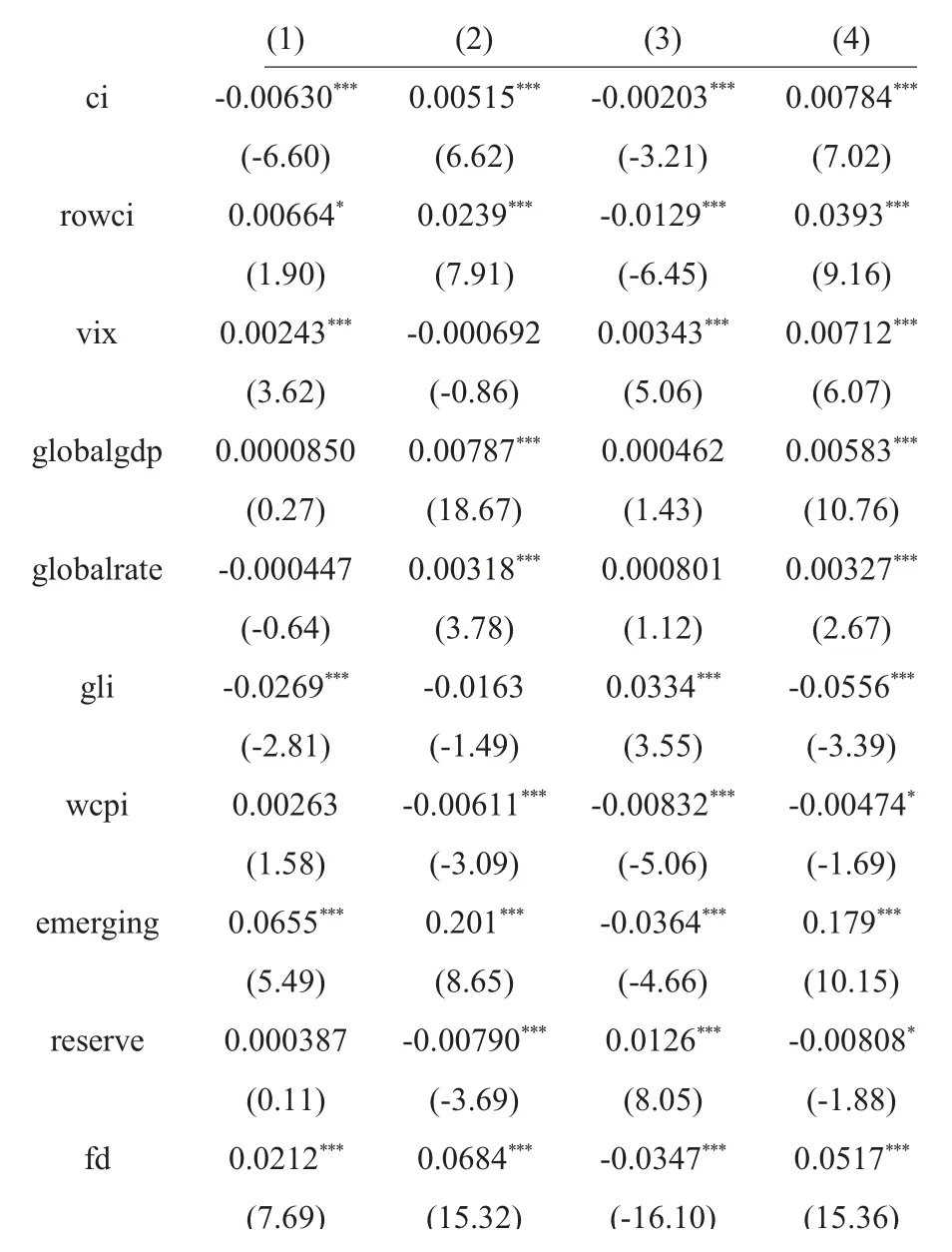

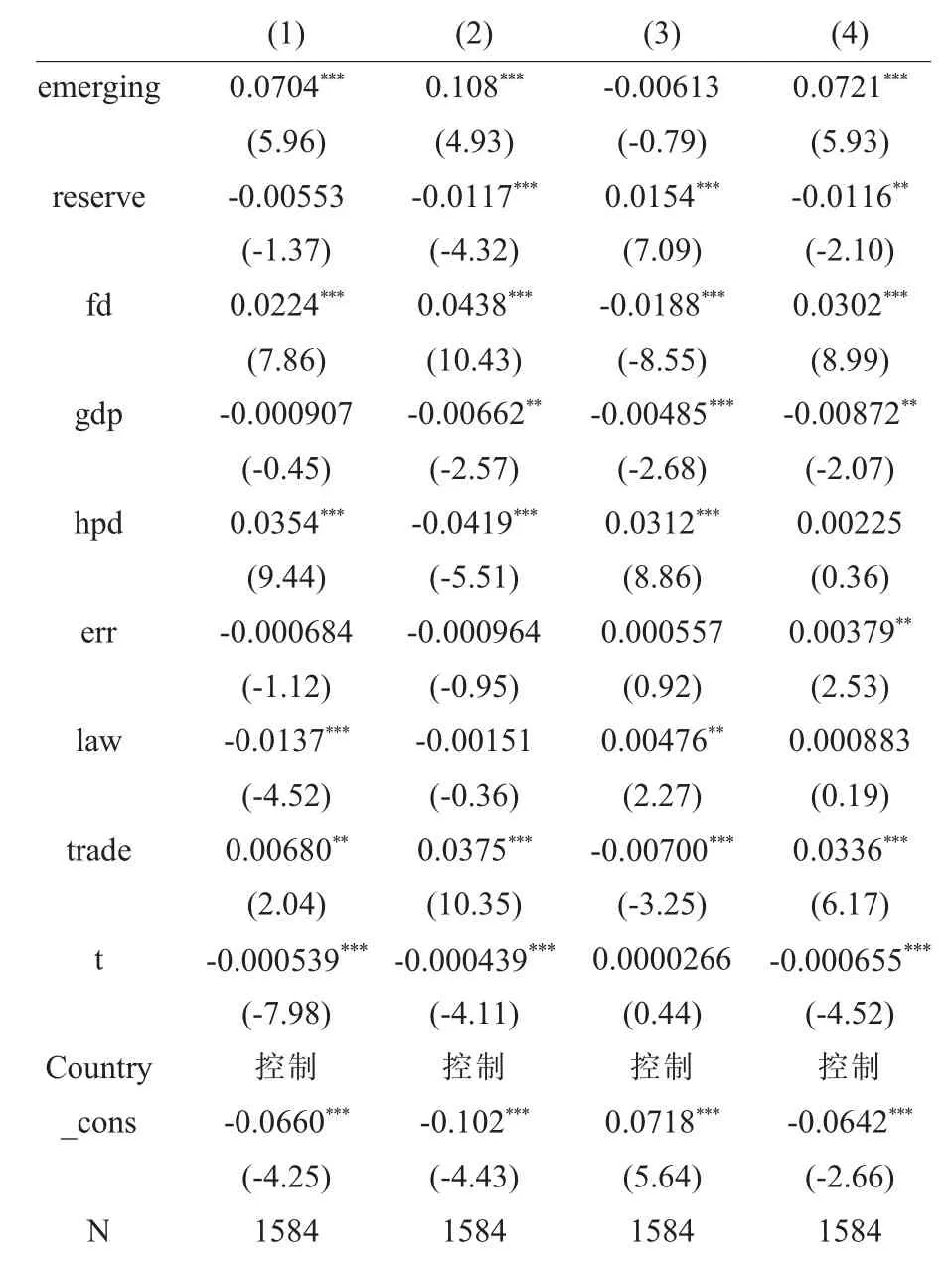

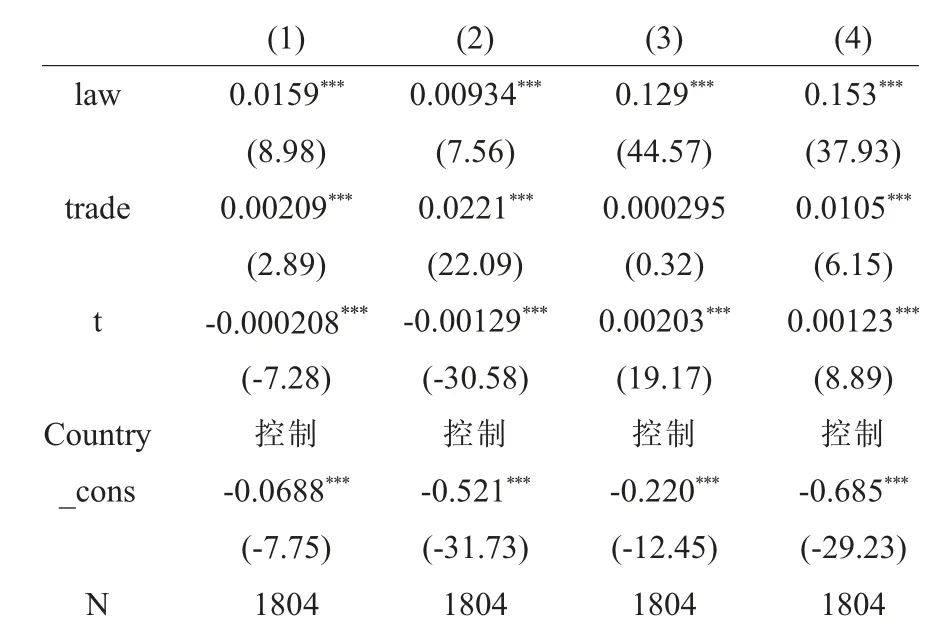

表5汇报了资本项目开放与资本流入波动基准结果,其中(1)-(4)依次汇报了以公共部门、银行部门、企业部门、总资本流入四种类型资本流入波动为被解释变量的估计结果。考虑到本文样本为长面板数据,先进行组间异方差、组内自相关与组间同期相关检验。结果显示均拒绝原假设,且全面的FGLS估计最有效率,因此采用全面FGLS模型来估计,下同。此外,参考Broto等(2011)、Pagliari和Hannan(2017)等研究,为了减小内生性,解释变量均用滞后一期值,下同。

表5 资本项目开放与资本流入波动

首先,资本项目开放程度(ci)均显著,但对不同部门资本流动波动影响不同。资本项目开放程度对公共部门和企业部门资本流入波动影响显著为负,对银行部门和总资本流入波动影响显著为正。随着一国资本项目开放程度不断提高,总资本流入波动性提升。Pagliari和Hannan(2017)也得到类似结论,资本项目开放程度提高显著增加银行部门资本流入波动。不同部门资本流入波动对资本项目开放程度提高反应不同可能在于不同部门资本流动结构存在差异,比如银行部门其他投资类型下资本流动占重要地位。而其他投资类型下资本流动随着资本项目开放程度提高波动性增加(Lee等,2013)。Yang等(2019)同样发现,在新兴市场国家,金融自由化后,其他类型下资本流动激增显示出更高倾向。对于企业部门,资本项目开放程度提高后带来的资本流入可以缓解企业融资约束,改善公司治理,从而使得企业部门资本流入稳定性提升。同样,随着资本项目开放程度提高,可能增加外国投资者出于全球资产配置和风险规避动机持有公共部门发行债券的信心,公共部门资本流入波动性下降。

其次,其他国家资本项目开放程度(rowci)均显著,表明其他国家资本项目开放程度对本国资本流入波动产生显著外溢性。除公共部门外,其他国家资本项目开放程度提高将显著增加本国资本流入波动。Jongwanich(2019)同样指出,其他国家资本流动管理显著影响本国资本流入,尤其是对于具有相似经济特征的国家。当其他国家资本项目开放程度提高后,一方面,降低国际资本流动成本,国际资本波动性增加;另一方面,若本国跟随其他国家提高资本项目开放程度,也将便利国际资本大幅流入。对于公共部门,其他国家资本项目开放程度提高,可能通过影响本国资本项目开放程度间接降低公共部门资本流入波动性。

最后,回归结果表明,总体来看,无论是全球性因素,还是本国因素,均能显著影响资本流入波动。全球性因素中,除了在银行部门回归结果中,全球风险偏好(vix)显著为正,表明全球风险偏好攀升将显著增加资本流入波动,Pagliari和Hannan(2017)也得到类似结论。全球经济增长率(globalgdp)系数均显著,除了在公共部门回归结果中系数为负外,其他回归中系数均显著为正。全球利率(globalrate)系数均显著为正,表明全球利率走高将使得资本流入波动提升。全球流动性(gli)与公共部门资本流入波动显著正相关,与银行部门资本流入波动和总资本流入波动显著负相关。Broto等(2011)指出,总资本流入波动与全球流动性显著负相关。全球商品价格指数(wcpi)系数均显著为负,表明其与资本流入波动显著负相关。本国因素中,外汇储备(reserve)在银行部门资本流入波动和总资本流入波动回归结果中系数显著为负,在企业部门资本流入波动回归结果中系数显著为正。这表明,当拥有较多外汇储备时,能够平复银行部门资本流入波动和总资本流入波动。金融发展水平(fd)系数显著为正,这也与Broto等(2011)、Opperman和Adjasi(2017)研究结论一致。经济增长率(gdp)系数显著为负,表明本国经济运行良好时,资本流动更为稳定,资本流入波动减小。Lee等(2013)也发现经济增长率与总资本流入波动显著负相关。公共债务水平(hpd)系数均显著,除了在银行部门回归结果中系数为负外,在其他回归中系数均显著为正。汇率制度(err)系数显著为正,表明汇率制度越灵活资本流入波动越大。机构质量(law)系数均显著为正,表明社会治理增强使得资本流动更加频繁,增加资本流入波动性。贸易开放度(trade)对银行部门和企业部门资本流入波动影响显著为正,越开放的经济体越有可能面临较大资本流入波动。这也与Pagliari和Hannan(2017)研究结果一致。

2.资本流出角度

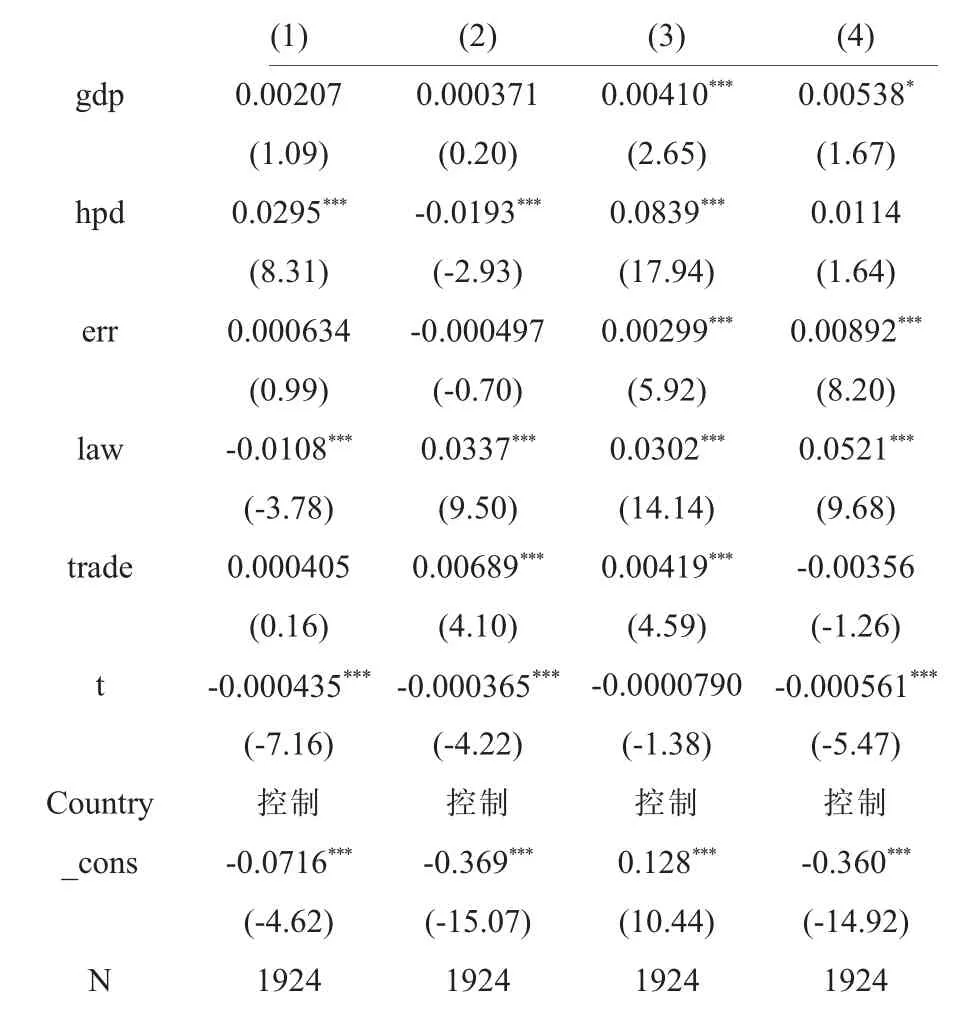

表6汇报了资本项目开放与资本流出波动基准结果,其中(1)-(4)依次汇报了以公共部门、银行部门、企业部门和总资本流出四种类型资本流出波动为被解释变量的估计结果。

表6 资本项目开放与资本流出波动

(1) (2) (3) (4)gdp 0.00207 0.000371 0.00410*** 0.00538*(1.09) (0.20) (2.65) (1.67)hpd 0.0295*** -0.0193*** 0.0839*** 0.0114(8.31) (-2.93) (17.94) (1.64)err 0.000634 -0.000497 0.00299*** 0.00892***(0.99) (-0.70) (5.92) (8.20)law -0.0108*** 0.0337*** 0.0302*** 0.0521***(-3.78) (9.50) (14.14) (9.68)trade 0.000405 0.00689*** 0.00419*** -0.00356(0.16) (4.10) (4.59) (-1.26)t -0.000435***-0.000365*** -0.0000790 -0.000561***(-7.16) (-4.22) (-1.38) (-5.47)Country 控制 控制 控制 控制_cons -0.0716*** -0.369*** 0.128*** -0.360***(-4.62) (-15.07) (10.44) (-14.92)N 1924 1924 1924 1924

首先,资本项目开放程度(ci)均显著,但不同部门间影响存在差异。资本项目开放程度对公共部门和企业部门资本流出波动影响显著为负,对银行部门和总资本流出波动影响显著为正。分部门视角来看,一国资本项目开放程度提高,主要加剧银行部门资本流出波动。Opperman和Adjasi(2017)也在研究中发现资本项目开放程度提高增加了银行部门资本流出波动。原因可能是,资本项目开放程度提高后,银行部门跨境贷款对利差反应更敏感,并且“热钱”也通过银行部门流动(Opperman和Adjasi,2017)。资本项目开放程度提高,允许企业“走出去”,企业更多采取兼并收购等对外直接投资方式,这些类型资本流动往往较为稳定。对于公共部门,资本项目开放程度提高,意味着一定程度上减少了政府外汇市场调节行为,而公共部门资本流出中外汇储备占据重要地位,由此公共部门资本流出变化更加稳定。

其次,其他国家资本项目开放程度(rowci)均显著,表明其他国家资本项目开放程度对本国资本流出波动同样产生显著外溢性。除了企业部门中系数显著为负外,其他回归中系数均显著为正。这表明,随着其他国家资本项目开放程度提高,本国公共部门、银行部门和总资本流出波动性将增加。其他国家资本管制程度也能影响本国资本流出变化(Jongwanich,2019)。当其他国家资本管制程度降低时,本国国际投资者调整国际资产配置更加便捷,对外部冲击敏感性也增强。此外,若本国同样降低资本管制程度,本国资本流出成本降低,且逐利性动机增强。对于企业部门,其他国家资本项目开放程度提高会降低企业对外投资成本和对资本自由流动的担忧,企业部门资本流出变化趋于稳定。

最后,总体来看,全球性因素和本国因素均能显著影响资本流出的波动。全球性因素中,除了在银行部门回归结果中,全球风险偏好(vix)显著为正,表明全球风险偏好攀升将显著增加资本流出波动。这也与Broto等(2011)研究结论一致。全球经济增长率(globalgdp)、全球利率(globalrate)在银行部门和总资本流出回归中系数均显著为正。这表明,当全球经济运行较好,或是全球利率增加时,银行部门和总资本流出波动性将增加。Forbes和Warnock(2012)发现高的全球利率与资本流出急剧减少正相关。全球流动性(gli)与企业部门资本流出波动显著正相关,与公共部门和总资本流出显著负相关。除了在公共部门回归结果中不显著外,全球商品价格指数(wcpi)系数均显著为负,表明其与资本流出波动显著负相关。Hannan(2017)指出,全球商品价格指数能显著影响资本流出。本国因素中,外汇储备(reserve)在银行部门和总资本流出波动回归结果中系数显著为负,在企业部门资本流出波动回归结果中系数显著为正。金融发展水平(fd)在企业部门回归中系数显著为负,在其他回归中系数显著为正。经济增长率(gdp)在企业部门和总资本流出回归中系数显著为正。这表明,当一国经济运行良好时,企业部门和总资本流出波动性反而攀升。公共债务水平(hpd)在银行部门回归结果中系数为负,在公共部门和企业部门回归中系数均显著为正。汇率制度(err)在企业部门和总资本流出回归中系数显著为正,表明不同部门资本流出中,灵活的汇率制度对企业部门资本流出具有更为显著的放大作用。机构质量(law)除了在公共部门回归中系数显著为负外,在其他回归中系数均显著为正。贸易开放度(trade)对银行部门和企业部门资本流出波动影响显著为正,对外开放程度越高越有可能面临较大的资本流出波动。

(二)稳健性分析

1.替换主要解释变量

本文首先替换主要解释变量其他国家资本项目开放程度(rowci),以考察前文结论是否稳健。参考Giordani等(2017)、Jongwanich(2019)等人研究,基于GDP构造权重矩阵,权重为除本国外其他任一国家GDP除以除本国外全部国家GDP总和,重新计算其他国家资本项目开放程度(rowci)。替换变量后的回归结果如表7和表8所示。

从表7可以看出,结果与前文基本一致。其一,资本项目开放程度(ci)均显著,对公共部门和企业部门资本流入波动影响显著为负,对银行部门和总资本流入波动影响显著为正。其二,其他国家资本项目开放程度(rowci)均显著,表明其他国家资本项目开放程度对本国资本流入波动产生明显外溢性。此时公共部门回归结果中其他国家资本项目开放程度(rowci)系数为正。原因在于,当全球主要经济体资本项目开放程度提高后,国际投资者调整国际资产配置成本降低,国际资本市场活跃,债务性外汇储备变化幅度加大,放大公共部门资本流入波动。

从表8可以看出,结果与前文大体一致。一方面,资本项目开放程度(ci)均显著,对公共部门和企业部门资本流出波动影响显著为负,对银行部门和总资本流出波动影响显著为正。另一方面,除了在公共部门回归结果中外,在其他回归中其他国家资本项目开放程度(rowci)均显著,表明其他国家资本项目开放程度对本国资本流出波动同样产生显著外溢性。其中,在企业部门回归中系数显著为负,其他回归中系数显著为正。

2.分方向资本管制

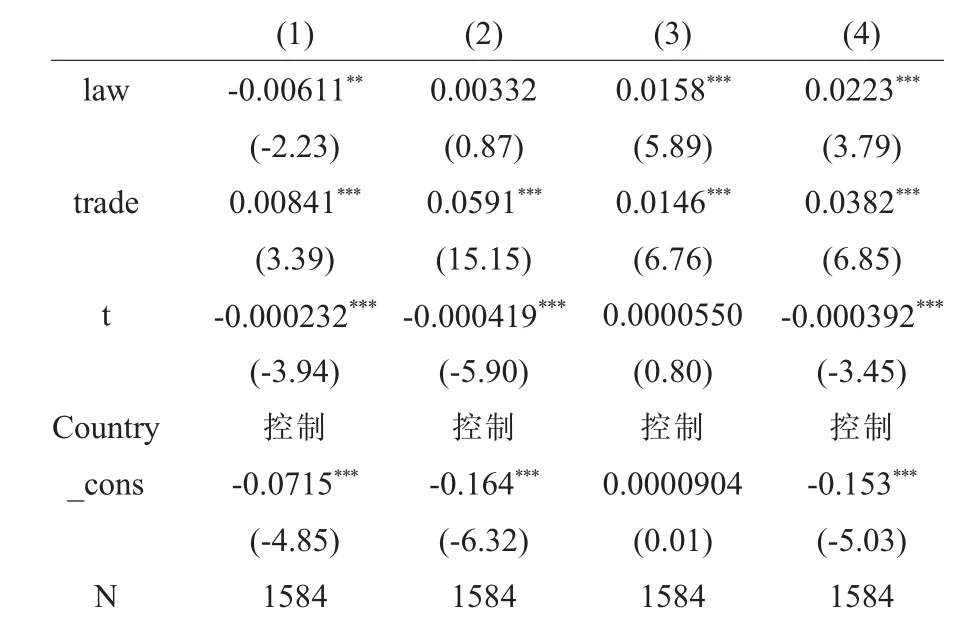

进一步,基于Fernandez等(2016)构造的资本管制数据,区分资本流动方向,依次考察资本流入管制(ika)、资本流出管制(oka)对资本流动波动的影响。资本流入管制和资本流出管制值越大,代表资本管制越严格。此外,也考察其他国家资本流入管制(rowika)和其他国家资本流出管制(rowoka)的外溢性5与基准分析中一致,其他国家资本流入管制和其他国家资本流出管制根据政治经济制度相似性构造权重矩阵计算。。表9主要汇报了本国资本流入管制、其他国家资本流入管制和其他国家资本流出管制对不同部门资本流入波动的影响。表10主要汇报了本国资本流出管制、其他国家资本流入管制和其他国家资本流出管制对不同部门资本流出波动的影响。

表9显示,其一,本国资本流入管制(ika)对本国资本流入波动均有显著影响,但不同部门间存在差异。其中,除了在企业部门回归中系数显著为正外,在其他回归中系数显著为负。这表明,当本国增强资本流入管制时,将有效降低公共部门、银行部门和总资本流入波动。Pagliari和Hannan(2017)同样发现,资本管制越严,非银行部门资本流动波动越高。其二,其他国家资本流入管制(rowika)均显著,但对不同部门影响不同。其中,对公共部门、企业部门资本流入波动影响显著为负,对银行部门和总资本流入波动影响显著为正。当其他国家资本流入管制程度提高,资产配置调整下跨境资本流入发生转移,带来本国资本流入波动性发生变化。其三,其他国家资本流出管制仅对公共部门资本流入波动有影响,且显著为正。这表明,从资本流入角度来看,相对于其他国家资本流出管制,其他国家资本流入管制外溢性更强。

表9 资本流入管制与资本流入波动

注:由于Fernandez等(2016)最新版本数据库中分方向资本管制仅更新至2017年,因此本部分实证分析时间为2005年第四季度至2017年第四季度,表10同。

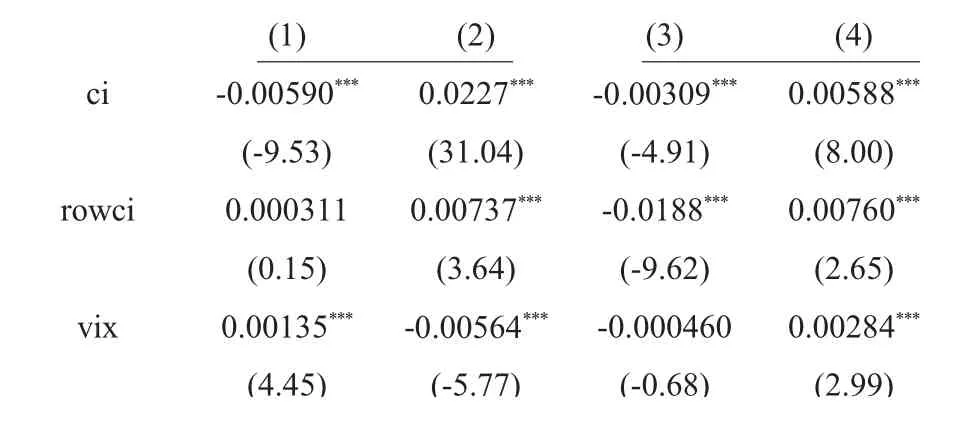

由表10可知,其一,本国资本流出管制(oka)对本国资本流出波动有显著影响,在银行部门和总资本流出回归中系数显著为负,但公共部门和企业部门回归中系数显著为正。这表明,从不同部门来看,本国资本流出管制主要对银行部门资本流出波动发挥抑制作用。其二,其他国家资本流出管制(rowoka)除了在银行部门回归中不显著外,在其他回归中系数均显著为负。这表明,其他国家资本流出管制外溢性显著,当其他国家增强资本流出管制时,本国资本流出波动也将下降。其三,其他国家资本流入管制(rowika)对公共部门和企业部门资本流出波动影响显著为负,对银行部门影响显著为正。综上,从资本流出角度来看,其他国家资本流出管制和其他国家资本流入管制均有外溢性。

表10 资本流出管制与资本流出波动

(1) (2) (3) (4)emerging 0.0704*** 0.108*** -0.00613 0.0721***(5.96) (4.93) (-0.79) (5.93)reserve -0.00553 -0.0117*** 0.0154*** -0.0116**(-1.37) (-4.32) (7.09) (-2.10)fd 0.0224*** 0.0438*** -0.0188*** 0.0302***(7.86) (10.43) (-8.55) (8.99)gdp -0.000907 -0.00662** -0.00485*** -0.00872**(-0.45) (-2.57) (-2.68) (-2.07)hpd 0.0354*** -0.0419*** 0.0312*** 0.00225(9.44) (-5.51) (8.86) (0.36)err -0.000684 -0.000964 0.000557 0.00379**(-1.12) (-0.95) (0.92) (2.53)law -0.0137*** -0.00151 0.00476** 0.000883(-4.52) (-0.36) (2.27) (0.19)trade 0.00680** 0.0375*** -0.00700*** 0.0336***(2.04) (10.35) (-3.25) (6.17)t -0.000539***-0.000439*** 0.0000266 -0.000655***(-7.98) (-4.11) (0.44) (-4.52)Country 控制 控制 控制 控制_cons -0.0660*** -0.102*** 0.0718*** -0.0642***(-4.25) (-4.43) (5.64) (-2.66)N 1584 1584 1584 1584

3.调整样本年份

参照Lee等(2013)、Habib和Venditti(2019)等人研究,剔除全球金融危机时期(2008年第一季度至2009年第四季度)样本,重新进行回归,以考察跨境资本流动管理对分部门资本流动波动的影响以及溢出效应是否受全球金融危机这一特殊事件影响。从表11回归结果可以看出,资本项目开放程度(ci)对公共部门和企业部门资本流入波动影响显著为负,对银行部门和总资本流入波动影响显著为正;随着其他国家资本项目开放程度(rowci)提高,本国银行部门、企业部门、总资本流入波动将增加,公共部门资本流入波动将降低。从表12回归结果可以看出,资本项目开放程度(ci)提高后,公共部门和企业部门资本流出波动将降低,银行部门和总资本流出波动则会增加;其他国家资本项目开放(rowci)同样产生显著外溢性,对银行部门和总资本流出波动影响为正,对企业部门资本流出波动影响为负。与前述核心结论基本保持一致,这也再次佐证了本文核心结论的稳健性。

表11 资本项目开放与资本流入波动(剔除2008-2009年后样本)

表12 资本项目开放与资本流出波动(剔除2008-2009年后样本)

(三)拓展讨论

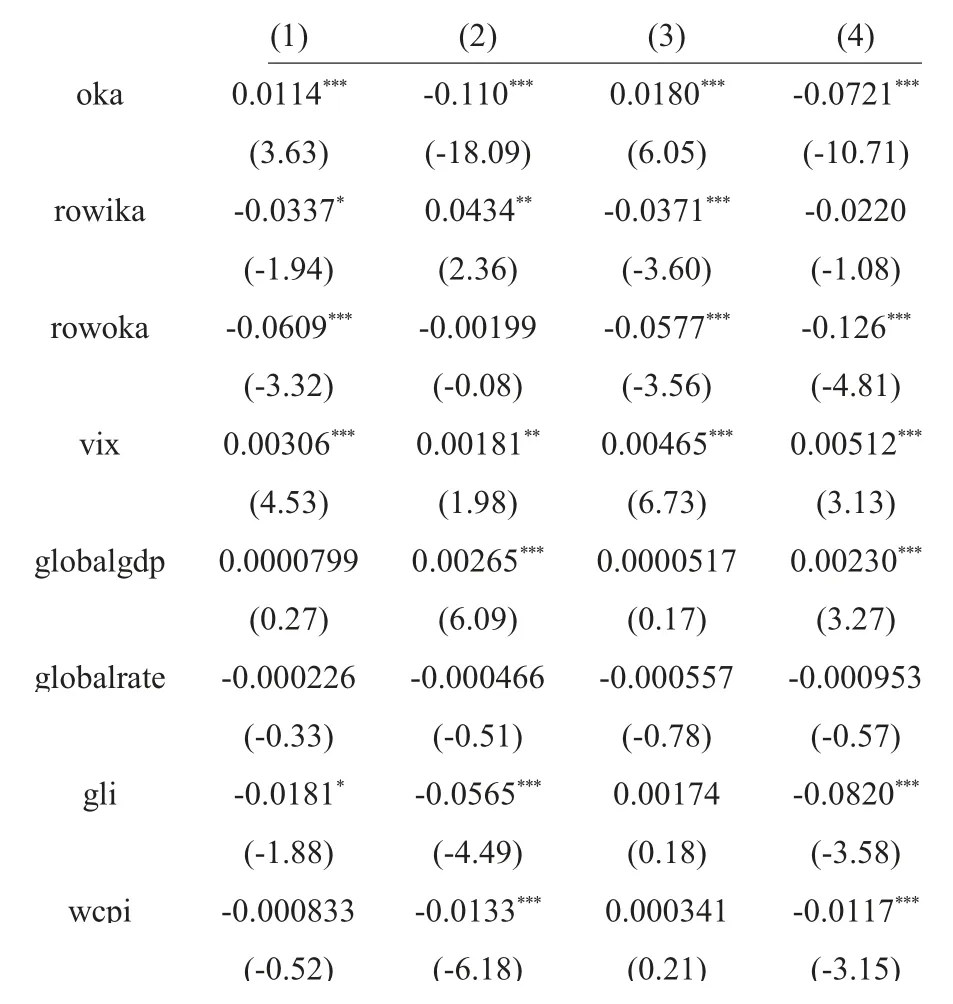

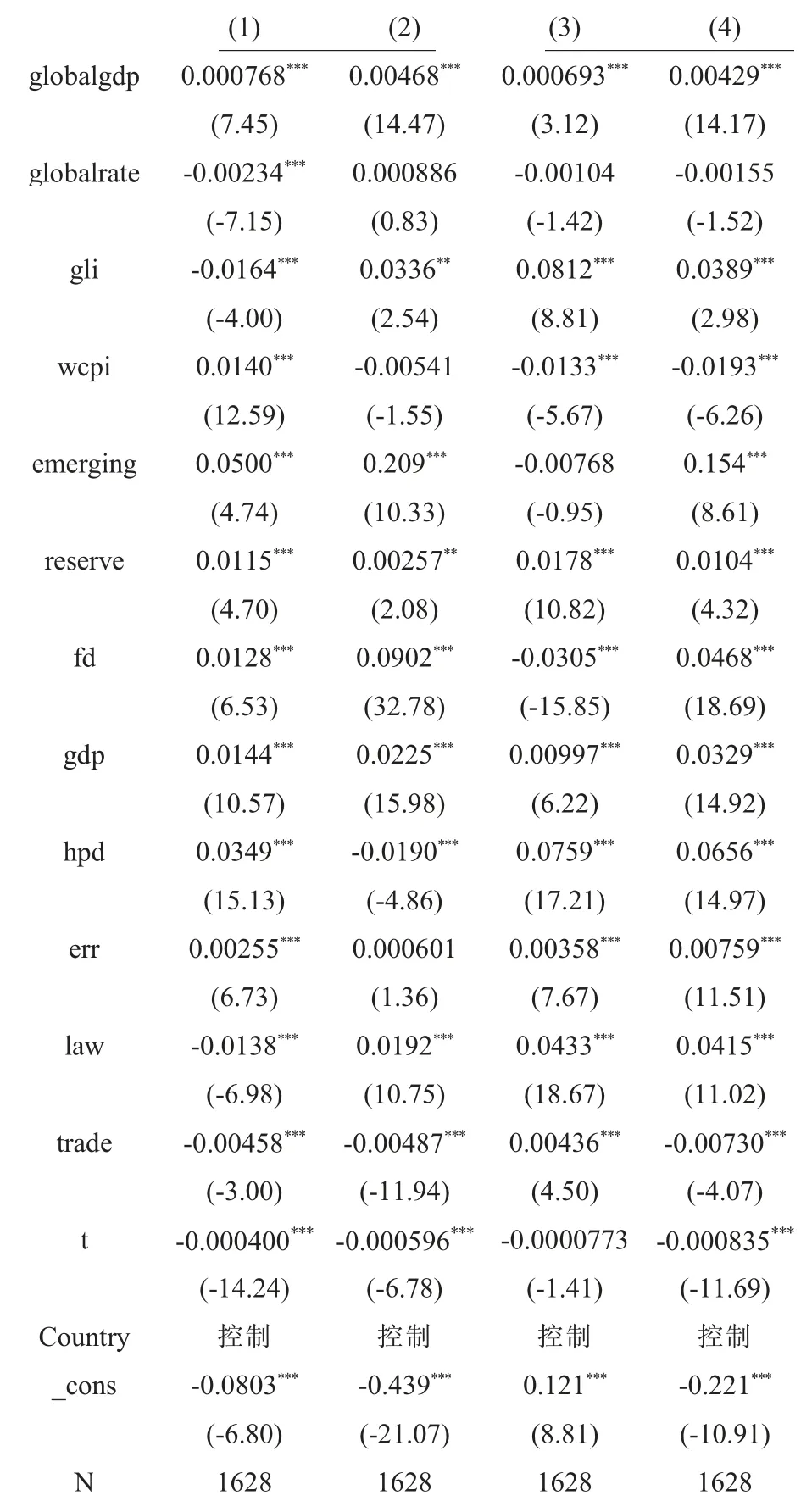

接下来,本文用宏观审慎政策衡量一国资本流动管理水平,重点考察本国宏观审慎政策(map)和其他国家宏观审慎政策(rowmap)对跨境资本流动波动的影响。表13和表14分别汇报了本国宏观审慎政策(map)和其他国家宏观审慎政策(rowmap)对分部门跨境资本流入波动与流出波动的影响。

(1) (2) (3) (4)globalgdp 0.000768*** 0.00468*** 0.000693*** 0.00429***(7.45) (14.47) (3.12) (14.17)globalrate -0.00234*** 0.000886 -0.00104 -0.00155(-7.15) (0.83) (-1.42) (-1.52)gli -0.0164*** 0.0336** 0.0812*** 0.0389***(-4.00) (2.54) (8.81) (2.98)wcpi 0.0140*** -0.00541 -0.0133*** -0.0193***(12.59) (-1.55) (-5.67) (-6.26)emerging 0.0500*** 0.209*** -0.00768 0.154***(4.74) (10.33) (-0.95) (8.61)reserve 0.0115*** 0.00257** 0.0178*** 0.0104***(4.70) (2.08) (10.82) (4.32)fd 0.0128*** 0.0902*** -0.0305*** 0.0468***(6.53) (32.78) (-15.85) (18.69)gdp 0.0144*** 0.0225*** 0.00997*** 0.0329***(10.57) (15.98) (6.22) (14.92)hpd 0.0349*** -0.0190*** 0.0759*** 0.0656***(15.13) (-4.86) (17.21) (14.97)err 0.00255*** 0.000601 0.00358*** 0.00759***(6.73) (1.36) (7.67) (11.51)law -0.0138*** 0.0192*** 0.0433*** 0.0415***(-6.98) (10.75) (18.67) (11.02)trade -0.00458*** -0.00487*** 0.00436*** -0.00730***(-3.00) (-11.94) (4.50) (-4.07)t -0.000400***-0.000596*** -0.0000773 -0.000835***(-14.24) (-6.78) (-1.41) (-11.69)Country 控制 控制 控制 控制_cons -0.0803*** -0.439*** 0.121*** -0.221***(-6.80) (-21.07) (8.81) (-10.91)N 1628 1628 1628 1628

由表13可知,其一,本国宏观审慎政策(map)系数均显著为负,表明当本国实施严格的宏观审慎政策时,本国资本流入波动将有效降低。这与Beirne和Friedrich(2017)、Frost等(2020)研究结论一致。当实施严格的宏观审慎政策时,提高国内借款者借款成本,改变境内借款人向境外借款所承担的实际利率,遏制其过度借贷,减小资本流入大幅波动。其二,其他国家宏观审慎政策(rowmap)系数均显著,但对不同部门影响不同。这表明,其他国家宏观审慎政策对本国资本流入波动具有显著外溢性。其中,对公共部门和银行部门资本流入波动影响显著为正,对企业部门和总资本流入波动影响显著为负。当其他国家采取严格的宏观审慎政策时,这些国家资本流入受限,从而产生“替代效应”,国际资本通过购买债券和跨国银行大幅流入本国市场。面对资本流入大幅变化,本国为降低跨境资本顺周期波动,加大宏观审慎管理力度,从而总体上降低总资本流入波动。

表13 宏观审慎政策与资本流入波动

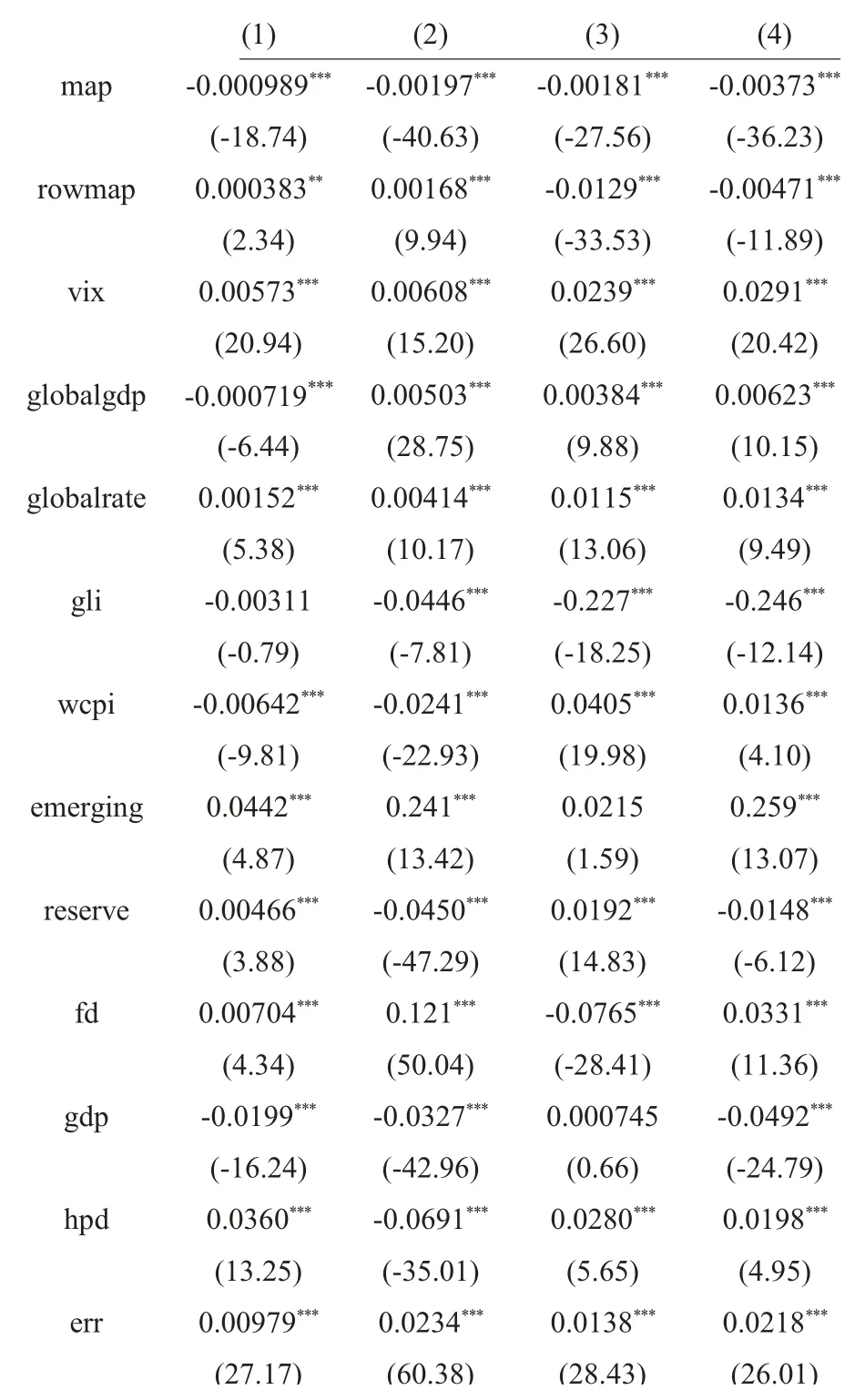

表14显示,其一,本国宏观审慎政策(map)系数均显著为负,即严格的宏观审慎政策将有效降低本国资本流出波动性。Akdogan(2020)指出,加大宏观审慎政策措施对资本外流是有效的。相比于外国投资者,宏观审慎政策对本国投资者影响更大(Akdogan,2020)。当本国宏观审慎政策收紧时,限制了本国投资者跨境资产配置,资本流出波动性下降。其二,其他国家宏观审慎政策(rowmap)系数均显著,对公共部门和总资本流出波动影响显著为正,对银行部门和企业部门资本流出波动影响显著为负。这表明,同样从资本流出角度看,其他国家宏观审慎政策存在外溢性,但不同部门间存在差异。其他国家宏观审慎政策收紧,通过预期渠道发挥作用。当其他国家实施严格的宏观审慎政策时,全球经济不确定性增加,国际投资者受预期影响撤回资本,造成本国总资本流出波动增加。事实上,面对其他国家加强宏观审慎管理力度,本国也可能采取跟随策略,加大跨境资本宏观审慎管理强度,从而在一定程度上降低银行部门和企业部门资本流出波动。

表14 宏观审慎政策与资本流出波动

注:由于Alam等(2019)构造的宏观审慎政策指数仅更新至2016年,因此本部分实证分析时间为2005年第四季度至2016年第四季度,表14同。

五、结论与启示

本文基于2005年第四季度至2018年第四季度跨国面板数据,测算分部门资本流动波动,并考察资本项目开放程度和宏观审慎政策对跨境资本流动波动的影响以及溢出效应。主要结论如下:

第一,资本项目开放程度能显著影响跨境资本流动波动,但对不同部门资本流动影响不同。对公共部门和企业部门资本流入波动与流出波动影响显著为负,对银行部门和总资本流入波动与流出波动影响显著为正。其他国家资本项目开放程度对本国资本流动波动产生显著外溢性,但对不同部门影响存在差异。其中,流入视角下,除公共部门外,其他国家资本项目开放程度提高将显著增加本国资本流入波动;流出视角下,除企业部门中系数显著为负外,其他回归中系数均显著为正。

第二,本国宏观审慎政策能有效影响本国资本流动波动。当本国实施严格的宏观审慎政策时,本国资本流动波动均将显著降低。其他国家宏观审慎政策呈现显著外溢性,但对不同部门影响不同。其中,流入视角下,对公共部门和银行部门资本流入波动影响显著为正,对企业部门和总资本流入波动影响显著为负;流出视角下,对公共部门和总资本流出波动影响显著为正,对银行部门和企业部门资本流出波动影响显著为负。

在中国资本项目开放程度日益提高的背景下,结合本文主要研究结论提出如下政策建议:

第一,坚持循序渐进开放策略,同时完善跨境资本流动管理框架。资本账户开放程度提高后,并非所有部门资本流动波动均会加大。我国应当继续适时稳步推进金融开放,扩大资本账户开放,充分利用外资,促进国际贸易增长,刺激金融体系发展。面对资本流动大幅波动冲击时,则应相机选择资本流动管理措施,合理安排政策使用顺序;同时重点关注分部门资本流动演变特征,降低跨境资本顺周期波动,防范系统性风险。

第二,注重跨境资本流动管理国际间政策协调,加强国际合作。跨境资本流动管理在对本国跨境资本流动产生作用的同时,其溢出效应日益凸显,对其他国家跨境资本流动也逐渐产生影响,或者是干扰其他国家资本流动管理政策。因此,应加强与其他国家监管机构、IMF等国际机构的信息沟通和监管协调,降低保护主义风险,建立政策互信和货币政策合作,提升资本流动管理有效性,抑制跨境资本流动大幅波动。