基于EGARCH 模型进行的互联网金融理财产品收益波动及风险分析

徐 璐

(作者单位:浙江同济科技职业学院)

一、前言

随着互联网技术的广泛应用和居民生活水平的不断提高,传统的理财模式已不能满足人们日益增长的投资需要,“互联网+金融”的投资理财新模式越来越受到投资者们的青睐,互联网金融理财产品也应运而生。区别于传统的理财模式,互联网金融理财产品以其便捷性、灵活性、门槛低、成本低等优势迅速占领市场,但随之而来的是要面临行业监管困难、技术安全要求高、收益波动大等投资风险问题。

国内外学者在进行金融资产的收益波动和风险的研究方面有诸多成果。早在1982 年,Engle 提出了自回归条件异方差模型(ARCH 模型),用于分析时间序列的异方差性,此后ARCH 模型被进行各种变形和发展,帮助学者研究金融时间序列变量的波动性变化。如广义自回归条件异方差模型(GARCH 模型)能够对误差的方差进行进一步的建模,指数条件异方差模型(EGARCH 模型)体现出了金融资产的正负收益率的非对称效应。Christie(1982)研究认为美国的股票价格存在杠杆效应,即“利空消息”对于股价反向冲击的影响要大于等量“利好消息”的正向冲击。刘迪(2018)通过GARCH 建模将传统货币基金及互联网货币基金进行对比,发现互联网货币基金的收益率波动更小且收益更高。李树文(2015)对互联网金融行业的理财产品数据进行整理发现,此类理财产品风险主要有市场风险、产品流动性风险以及银行带来的竞争风险。彭景等(2016)从互联网金融系统性风险角度进行分析,提出信息技术的过度渗透、市场主体的非理性行为、互联网企业的舆论掌控力强、监管法规政策的滞后性等外因,以及互联网金融市场的脆弱性、金融体系的顺周期性、监管模式的分业式、监管机制的分段式等内因。

综上所述,国内外对于收益波动及GARCH 族模型的研究和利用已较为成熟,但对于互联网金融理财产品收益波动的相关研究还较不够充分,因而本文通过EGARCH 模型对市面上银行和互联网企业的线上理财产品主要关联基金的收益率波动和非对称性进行探究,并分析我国互联网金融理财产品的风险现状。

二、实证分析

(一)数据选取与处理

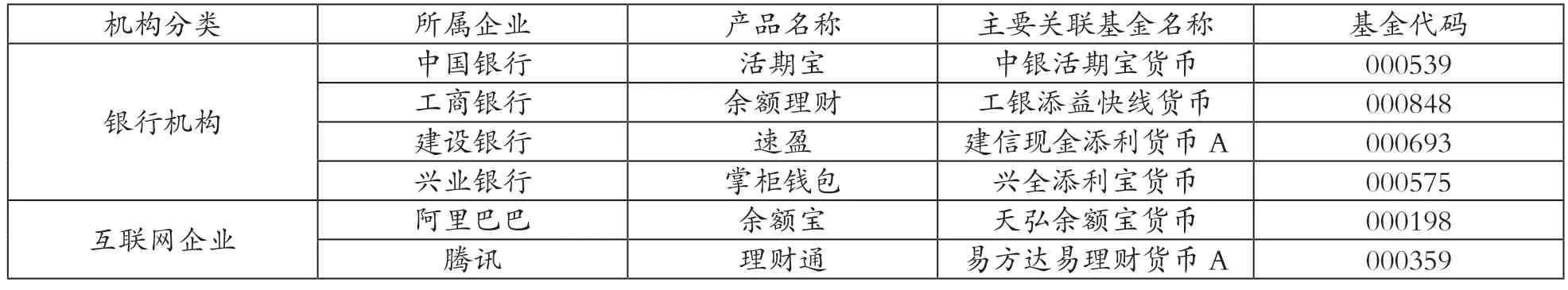

本文选取四所银行类金融机构的活期理财产品及两所知名互联网企业的线上理财产品的主要关联基金的七日年化收益率作为研究对象,产品的相关信息如表1 所示。选取样本的时间跨度自2016 年12 月31 日起至2021年12 月31 日止,数据取自Choice 金融终端。在进行金融时间序列的分析前,本文对数据进行预处理,采用对数收益率进行后续的量化分析,采用的分析软件为计量经济软件Eviews 10.0。

表1 样本互联网理财产品基本信息及关联基金

(二)基本统计检验结果

1.描述性统计分析及正态性检验。由表2 中可知,选取的样本产品的对数收益率均值都接近于0,标准差介于0.0042 至0.0186,表明此类活期理财关联的货币基金收益相对稳定,符合稳健型客户的理财需要。从偏度数据来看,除了活期宝和理财通的对数收益率偏度大于0 呈现右偏外,其余四支理财产品的对数收益率偏度小于0 呈左偏。此外,六支产品的对数收益率峰度均远高于标准峰度3,因而可以看出样本产品的对数收益率均存在非对称的“尖峰厚尾”现象。从Jarque-Bera 统计量结果来看,六支产品的JB 统计量P 值均为0,拒绝“样本服从正态分布”的原假设,由此可知六个样本序列呈现非正态性。

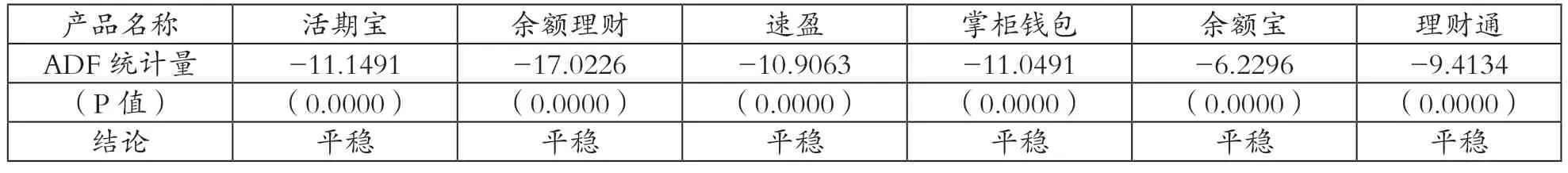

2.平稳性检验。为确定实证结果的稳定性和有效性,本文对六支样本的收益率序列进行平稳性检验,结果如表3 所示。六个样本收益率序列的ADF 统计量均小于1%显著性水平下的临界值,且P 值均为0,因而拒绝“存在单位根”的原假设,即六个样本收益率序列是平稳的。

表3 样本序列平稳性检验统计分析

3.自相关性和ARCH 效应检验。通过绘制六个样本收益率序列的自相关函数图发现,六个样本序列从一阶开始对应的P 值都为0,说明这六个样本序列存在显著的自相关性,为非白噪声序列。同时,在进行ARCH 效应检验时发现,六个样本收益率序列的F 统计量和卡方统计量对应的P 值均为0,因而可以判断六个序列均存在显著ARCH 效应,后续可进行GARCH 族模型建模。

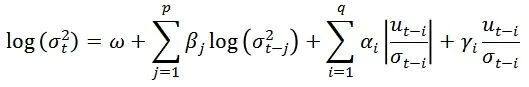

(三)EGARCH 模型构建

在对GARCH 族模型进行拟合的过程中发现,大部分低阶GARCH 系列模型即可满足对自回归条件异方差模型的建模需要,过多的滞后阶数易导致模型不稳定,且考虑到GARCH 模型无法刻画外部信息对金融时间序列的冲击性,因而本文选择最广泛使用的EGARCH(1,1)模型进行参数估计,如表4 所示。EGARCH(1,1)方差方程的模型为:

表4 样本序列EGARCH(1,1)模型参数估计值

从EGARCH(1,1)模型参数估计的结果来看,六支理财产品的参数估计值对应的P 值在1%显著性水平下均显著,说明存在非对称效应,且γ 大于0,存在反杠杆效应,利多消息对以上六支理财产品的影响程度更大。举例说明,活期宝的利多消息对序列的影响大小为0.2300+0.0899=0.3199 倍冲击,利空消息对序列的影响大小为0.2300-0.0899=0.1401 倍冲击,正面信息的扰动比负面信息更强。

中国金融市场有别于西方金融市场,研究表明中国金融市场存在反杠杆效应(楼迎军,2003;康凯,2017),这一方面是由于中国金融市场还处于逐渐成熟状态,另一方面许多个人投资者将金融市场视为投机场所,当证券价格上升,投资者倾向于跟风买入做多,市场的波动进一步增强;反之,当证券价格下跌,市场波动趋于平稳。

三、我国互联网金融理财产品风险现状

通过对我国金融机构发行的理财产品和互联网金融机构发行的理财产品进行进一步调查,发现金融机构发行的理财产品风险较低、收益平稳、监管力度较大。而互联网企业发行的线上理财产品收益较高、行业监管力度有待加强,因此也就造成了互联网企业线上理财产品的较高风险。通过对不同企业的线上理财产品进行调查,本文总结出了我国互联网金融理财产品的风险现状。

(一)产品种类增加伴随收益波动风险

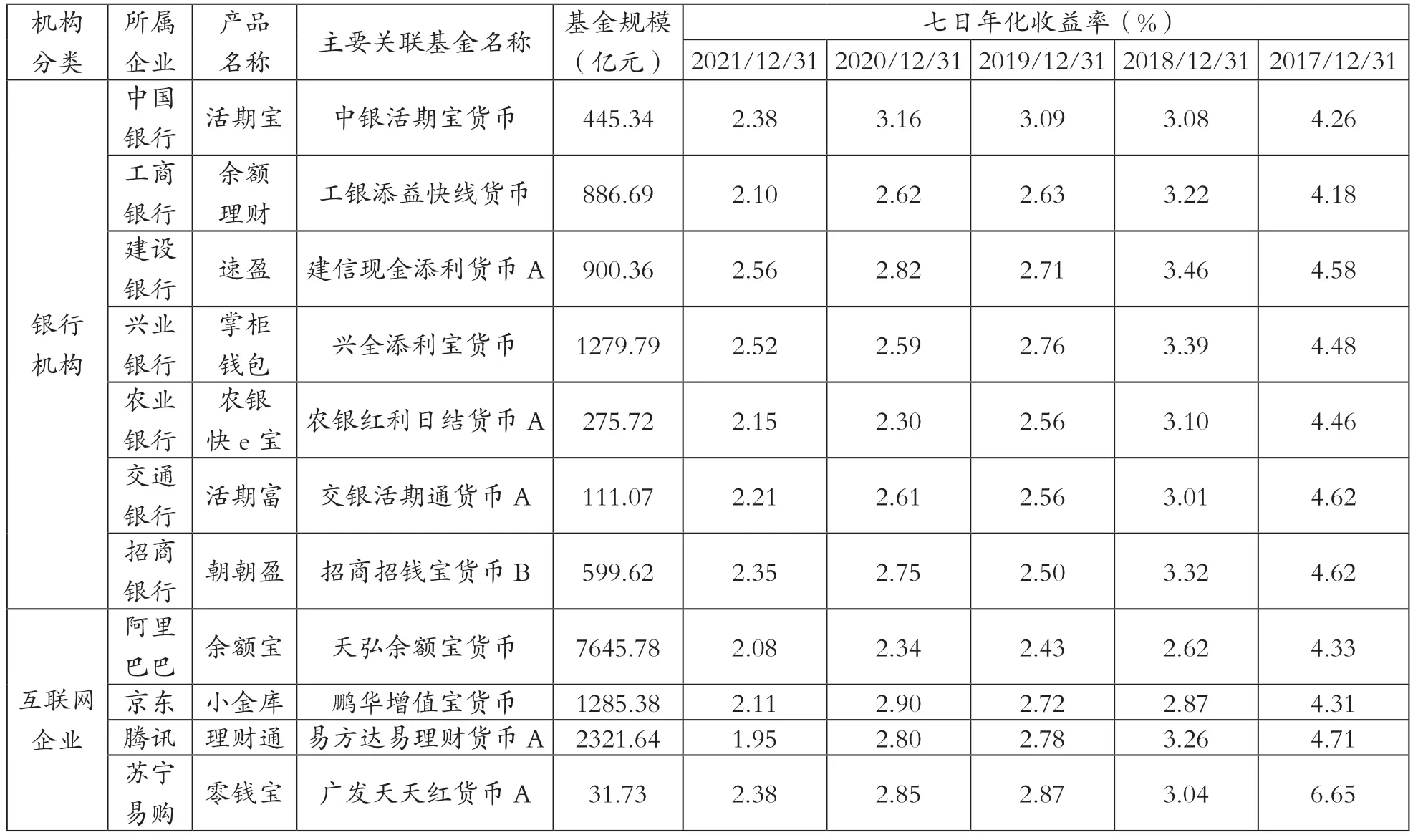

2013 年余额宝上线开启了互联网金融理财产品的新时代,众多互联网公司为争夺市场先机,也纷纷推出了自己的活期理财金融服务。支付宝的余额宝、京东的小金库、腾讯的理财通、苏宁易购的零钱宝是当前较为知名且运营良好的活期互联网企业理财产品。互联网企业的线上活期理财逐渐对各大银行机构的传统理财模式发起了冲击,银行机构为防止存款进一步流失,也相继推出了类似的活期理财项目。本文对市场上部分银行类金融机构和互联网企业的活期理财产品进行归纳总结,详见表5。

通过表5 来看,互联网金融理财产品的七日年化收益情况基本都是呈现逐年下降的趋势,截止2021 年底,理财通关联基金7 日年化收益率更是跌至2%以下。由此也可以看出,货币基金市场的不稳定性,也导致了互联网金融理财产品收益的波动和不确定性。目前市面上的线上活期理财对接的一般都是货币型基金,投资者买入理财相当于购买了基金公司的货币基金。虽然货币基金的稳定性相对较高,但当市场总体行情出现下行趋势时,货币基金的收益优势逐渐缩小,平台为防止理财产品对投资者的吸引力降低,只能进一步寻求其他投资渠道,由此增加了收益率波动风险。

表5 互联网金融理财产品关联基金信息及七日年化收益情况

(二)风险提示不足

互联网金融理财产品对风险的提示不足,主要表现在重营销轻风险、风险等级划分不清晰等情况。往往平台将广告词放于投资界面,而将各种风险告示置于内页或页底等隐蔽之处,大多需要投资者特意查找。因而投资者们只看到了界面上的高收益或稳定固收等信息,而找不到或者不去点阅产品的相关告示,从而忽视了产品存在的潜在风险。固然多数稳定固收类线上理财产品多投资于货币市场,然而类似“T+0”的交易模式仍使得这类理财产品存在集中赎回导致的流动性风险。

通过对线上理财产品进行对比研究发现,某些理财产品投资于混合型基金,但标注“稳健理财”,其本质上的风险等级应为中级。2018 年“资管新规”印发打破了资管市场传统的刚性兑付,理财产品也不应存在“保本”一说,但“保底”、“收益保障”等词却仍会出现在平台界面上。如某款理财产品的《产品说明书》中披露的投资范围,把市场上能够投资的资产种类都列举出来,但没有说明每类资产的投资比例上限。在实际投资中,投资者的收益波动会随着投资比例而改变,仅仅依靠了解这款理财产品的投资范围来判断其是否具有投资风险显然是不可能的,信息披露的不足,让投资者无法判断这款产品的实际风险大小。

(三)资金去向不明

很多投资者都存在对互联网金融理财产品的收益留疑的情况,明明和亲友买的同一款理财产品,但是收益却不相同。通过调查发现,这种情况是由于理财产品的资金投资方向不同,造成了收益率的不同。投资者放到互联网金融平台的资金,如何进行投资、投资是否合法等问题投资者知晓得不清晰,并且传统的监管部门对于这种投资机制的资金流向也存在监管不到位和监管困难的情况,就导致了资金投入不透明的情况发生,一旦投资失误,也难以及时止损,从而造成了资金损失的风险。

部分互联网企业托管的资金不是放在了企业的银行账户,而是放在了支付机构的账户,这样一来,投资者的资金不仅不会受到存款保险制度的保护,还面临着支付机构的信用风险(柏亮,2015)。同时,如果投资者没有签署和传统银行理财产品一样的合同,一旦发生纠纷,就难以确定责任方,投资者也无法利用明确的法律法规来维护自己的合法权益,因此还存在一定的法律纠纷风险。

(四)网络信息的安全性风险

互联网金融理财产品之所以被广大投资者青睐的一个重要因素就是其便捷性。一是互联网金融理财产品通过线上交易就可以购买,节省了投资者在传统银行和柜台办理的时间和交易成本;二是随着网络消费习惯的形成,网络购物、线上转账等越来越多,互联网金融理财产品的投放资金,可以被直接用于网络消费;三是互联网金融理财平台对于理财收益和每日收益都有实时显示,投资者通过查看自己的理财产品,就能够清晰地知道自己所获得的产品收益。但不可否认的是,互联网金融理财产品在为投资者带来了便捷的同时,也增加了一些难以避免的风险隐患,例如资金支付风险、投资者个人信息泄露风险、资金存储方面的风险等问题。

1.资金支付风险。此处的资金支付风险不是指互联网金融企业的流动性风险,而是投资者由于互联网金融的安全问题而产生的支付安全隐患。投资者们常常利用移动智能手机端进行理财产品的查找和投资,而像余额宝这种随时进行线上支付的理财产品,投资者需要时刻警惕支付过程中是否会出现弹出窗口、软件病毒等原因而向不合法收款方支付资金的安全风险。如果投资者手机或移动支付设备丢失,就有可能造成理财产品被套现、盗取,给投资者带来严重的损失,使得投资者面临短期甚至长期资金周转困难的局面。

2.投资者信息泄露风险。投资者在购买互联网金融理财产品时,必须要实名认证,在互联网金融平台注册自己的个人信息,才可以获得属于自己的独立账户,对以后的理财产品信息查看、购买理财产品、查看收益和赎回本金等服务进行操作。投资者的信息一旦注册,就会面临着内部风险和外部风险。内部风险指的是在互联网金融理财产品平台中,由于网络设计或者公司监管对于投资者信息保护措施不到位,导致的投资者信息泄露的风险。外部风险则是由于互联网金融企业平台受到通信、电力中断、电子系统软硬件故障和黑客攻击产生的故障等,给不法分子获取客户信息创造了机会,不仅容易给投资者的资金增加风险,还会导致互联网金融企业平台的系统数据和交易数据受到破坏,严重的还会让平台交易瘫痪,对投资者和互联网金融平台都带来较大的安全隐患。

3.资金存储风险。资金存储风险会导致投资者面临资金价值减少甚至无法收回本金的情况,这种风险主要来自于互联网金融平台和投资者自身。从投资者自身角度而言,由于投资者的判断失误造成实际收益比预估收益低,导致了资产价值受损。投资者对于互联网金融理财产品的认识水平有限,容易出现盲目投资的情况,所以很容易选择失误。一般高风险理财产品、众筹类理财产品,容易出现收益率为负值的情况,使得投资者本金损失。

引用

[1]Christie AA.The stochastic behavior of common stock variances:Value,leverage and interest rate effects[J].Journal of Financial Economics,1982,10(4):407-432.

[2]柏亮.百变互联网理财:互联网金融理财类产品体验报告[M].东方出版社,2015.

[3]康凯.基于EGARCH 模型的沪深300 指数波动性及其收益率分布的研究[J].市场周刊(理论研究),2017,4:73-74.

[4]刘迪.余额宝的相关收益风险分析[D].哈尔滨:哈尔滨商业大学,2018.

[5]李树文.互联网理财产品特征与风险分析[J].大连海事大学学报(社会科学版),2015,3 (14):27-33.

[6]楼迎军.基于EGARCH 模型的我国股市杠杆效应研究[J].中国软科学,2003,10:49-51.

[7]我国互联网金融系统性风险的特征、成因及监管[J].西南金融,2016,10:3-7.

[8]田寿义.互联网金融理财产品风险分析及防范对策[J].商情,2019,31:37-38.