经济修复的节奏

廖宗魁

外围市场风雨飘摇,难得的是,A股终于硬气了一回。

5月份以来,截至6月17日,标普500指数下跌11%,纳斯达克指数下跌12.5%,英国富时100指数下跌7%,法国CAC40指数下跌10%,德国DAX指数下跌近7%。相反,A股却逆势走出了独立行情,期间上证综指涨8.9%,沪深300涨7.3%,上证综指成功站上3300点。即便是在美元不断升值的背景下,人民币也不再继续贬值,离岸人民币汇率持续稳定在6.7附近。

在全球都深陷高通胀的紧缩泥潭时,A股成为了少有的价值洼地,外资逆势不断的加仓A股,这在美联储加息周期中成为一道靓丽的风景线。而且行情超预期的强势,也使得前期踏空的一些国内资金按捺不住纷纷进场,进一步推升了行情。

国内外市场冰火两重天,主要还是源于中美经济和政策周期的错位。一边是欧美正面临着40年一遇的高通胀,美联储试图采取激进的加息来控制局面,但市场开始担忧美国经济的下行甚至衰退。另一边的中国经济则开始从疫情和房地产冲击中逐步走出来,中国的稳增长政策仍在不断加力。

国家统计局公布的5月经济数据显示,经济最坏的时候已经过去,经济各领域均出现了不同程度的改善。5月规模以上工业增加值同比增长0.7%,重新回到正增长;1-5月固定资产投资同比增长6.2%,单月增速比上月明显回升;5月社会消费品零售总额仍同比下降6.7%,但降幅比上月收窄4.4个百分点;5月份,全国城镇调查失业率为5.9%,比上月下降0.2个百分点。

国家统计局新闻发言人付凌晖表示,经济运行确实出现了积极变化。随着国内疫情防控形势总体改善,稳增长的政策措施效果逐步显现,经济运行的积极变化有所增多,主要指标多数出现改善,部分受疫情冲击较大的地区经济出现了反弹。

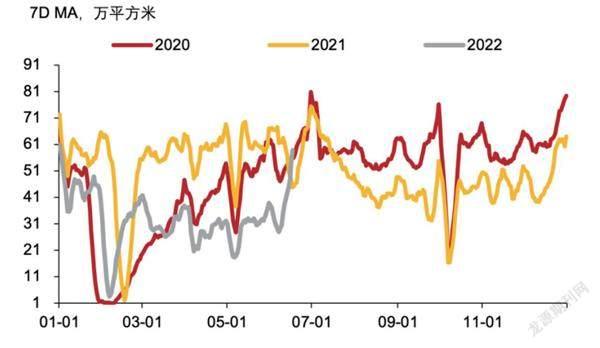

更值得注意的是,6月份的地产销售出现了一定程度的好转。6月11日至18日,30个大中城市地产销售面积同比增长25.9%,6月以来该数据同比下降20.6%,跌幅比5月份的-48%明显收窄。这意味着,下半年中国经济有望迎来更加全面的复苏。

數据来源:Wind,方正证券研究所

根据2020年疫后经济修复的经验,生产端修复的速度要快于需求端,工业生产和出口的修复最快,而投资的修复次之,消费的修复速度最慢。这一疫后修复规律在5月经济数据中再次得到体现。

5月份,全国规模以上工业增加值同比增长0.7%,好于市场(Wind)预期的-0.1%,比上月大幅提升3.6个百分点。从三大门类看,制造业增加值同比增长0.1%,上月为下降4.6%;采矿业增长7.0%,较上月回落2.5个百分点;电力、热力、燃气及水生产和供应业增长0.2%,回落1.3个百分点。

国家统计局工业司副司长汤魏巍认为,复工复产扎实推进为工业生产稳定恢复提供坚实基础。随着高效统筹疫情防控和经济社会发展措施加快落地显效,工业企业生产有序恢复。上海从6月1日起全面复工复产复市,为工业生产进一步恢复创造了有利条件。

5月,中国出口(以美元计价)同比增长16.9%,好于市场(Wind)预期的7.3%,比上月大幅上升13个百分点。

中信证券认为,局部疫情影响下出口货源缺乏导致4月出口被抑制,物流恢复后出口出现了短期的反弹。从商品种类看,上海主要的出口行业中,汽车和集成电路增速回升显著,医疗器械、船舶、自动数据处理器等行业的出口跌幅收窄。根据海关总署新闻发言人的表述,5月长山角地区进出口环比4月增长了近20%。

5月份,社会消费品零售总额33547亿元,同比下降6.7%,略好于市场(Wind)预期的-7.6%,降幅比上月收窄4.4个百分点。整体消费的恢复要弱于生产端。

申万宏源证券认为,剔除汽车、石油制品的其他可选消费品零售仍处于深度下跌区间,显示出前期竣工增速下滑、居民收入预期持续偏弱抑制了可选消费的意愿。

中信证券认为,消费前期反弹的力度取决于跌幅的深度,后期的恢复才能体现出需求的变化,这又主要取决于居民的可支配收入增速的变化和新的消费刺激政策。考虑到当前的就业情况,预计居民就业和收入的改善可能会比较缓慢,总体消费的恢复斜率可能较为平坦。

在投资方面,1-5月份,全国固定资产投资(不含农户)205964亿元,同比增长6.2%,好于市场(Wind)预期的6%,增速比1-4月下降0.6个百分点。分领域看,1-5月份基础设施投资同比增长6.7%,制造业投资增长10.6%,房地产开发投资下降4.0%。

二线城市的地产销售恢复速度较一线城市更快, 这或许与地产政策放松带来的刺激效果有关。

基建投资的持续发力是投资回升的主要动力。5月基建投资同比增长7.9%,比上月回升3.6个百分点。其中,5月电热气水投资同比增长7.8%,好于上月的2.3%;水利环境投资同比增长9.6%,好于上月的5.7%。

自2021年下半年以来,地产销售的萎靡就成为经济下行最大的拖累。不过近期的数据表明,地产的情况开始有了边际的改善。

1-5月份,商品房销售面积50738万平方米,同比下降23.6%。单5月商品房销售面积同比下降31.8%,降幅比4月收窄7.2个百分点。

高频数据显示,6月11日至18日,30个大中城市地产销售面积快速攀升,同比增速高达25.9%。6月以来该数据同比下降20.6%,跌幅比5月份-48%明显收窄。

华创证券认为,受疫情影响挤压的需求得到释放,典型的代表是上海和北京。北京和上海的地产销售面积分别同比为-17.4%和-89.5%,6月以来,北京和上海的出行状况有所好转,两地地产销售得以快速修复。6月中旬,北京地产销售面积同比增长36.8%,上海地产销售面积同比收窄至-12.4%。

方正证券固收团队认为,二线城市的地产销售恢复速度较一线城市更快,这或许与地产政策放松带来的刺激效果有关。在30个大中城市中,除了北上广深外,其余的二线城市4月-5月的平均地产销售面积同比增速分别为-51%和-49%,6月以来,这一增速已经缩窄至-19%,要明显好于一线城市的表现。

短期一些城市地产销售出现改善,对一直持续承压的房地产而言无疑是个积极的信号,后续的地产修复之路又将如何呢?

华创证券判断,从以往的地产周期看,30个大中城市的数据具有一定的领先性。预计6月整体地产销售、居民中长期贷款都将有所改善。但需要注意的是,30个大中城市数据对三、四线城市的代表性不强,而与全国多数城市景气度关联度更高的指标,如70城新建商品房价格同比、百城土地溢价率等,目前改善的迹象尚不明显。地产的修复斜率,不宜过于乐观。