投资α属性更强的银行

刘链

3月25日,央行公布2021年四季度金融机构评级结果。大部分机构在安全边界内(1-7级),高风险机构(8-D级)连续六个季度下降,较峰值压降过半,现有316家高风险机构总资产仅占银行业总资产的1%。

从机构类型看,高风险机构主要分布在农村金融机构和城商行。大型银行(24家,资产占比71%)评级结果最好。中小银行中:外资银行、民营银行的评级结果较好无高风险机构;城商行中有10%的机构为高风险机构,资产占全部城商行的3%;农合机构(包括农村商业银行、农村合作银行、农信社)和村镇银行风险最高,高风险机构数量分别为186家和103家,资产分别占本类型机构的5%、7%。

从地区分布来看,存量高风险机构数量呈现区域集中特点。全国11个省(市、区)已无高风险机构,13个省(市、区)高风险机构为个位数。存量高风险机构主要集中在四个省份。据此前央行《中国金融稳定报告2021》,截至2Q21辽宁、甘肅、内蒙古、河南、山西、吉林、黑龙江等省份高风险机构数量较多。

从发布年报的银行来看,业绩优异,资产质量改善。多数上市行营收稳健增长,净利润增速较高;主要驱动项包括规模、非息收入及拨备反哺,净息差仍有压力,各家银行主要通过资产负债结构优化维持息差平稳。资产质量指标边际改善,房地产领域风险可控;拨备覆盖水平进一步提升。

从政策面看,考虑到当前国内经济压力,预计稳增长政策有望在地产和基建投资方面持续发力,带动市场预期修复。从基本面来看,行业业绩有确定性,潜在不良压力不大,财管管理业务转型加速将贡献新的利润增长点。从资金面看,机构重仓持有板块比重在历史较低水平,进一步减配空间不大。当前板块仅0.59倍静态PB估值,处历史低位。基于此,宽信用政策持续发力,银行板块估值修复行情值得期待。

银行基本面平稳

截至3月27日,A 股共有5家上市银行披露了2021年年报,申港证券针对5家上市银行进行分析,归母净利润实现高速增长,银行年报陆续披露提振市场信心。

2021年,5家银行营收增速较2021年三季度均有所提升,且个股分化较大,具体来看,招商银行营收同比增速位列首位,达到14%,其次为平安银行和兴业银行,营收同比增速分别为10.3%和8.9%。而青岛银行和中信银行营收同比增速相对较低,分别为5.6%和 5%。其中,4家上市银行2021年归母净利润增速较2021年三季度提升,超市场预期。个股分化较大,具体来看,平安银行归母净利润增速较快,达到25.6%,主要由资产减值准备因素驱动,其次为兴业银行和招商银行,归母净利润同比增速分别为24.1%和23.2%。

我们对5家上市银行进行业绩归因:归母净利润的同比高增主要是由资产减值准备因子驱动,其中,兴业银行资产减值准备对归母净利润的贡献达到22.8%,招商银行资产减值准备对归母净利润的贡献最少,为8.2%。

5家上市银行净息差同比均下降,净息差对归母净利润的贡献均为负,其中招商银行净息差同比仅下降1BP,净息差因子仅拖累归母净利润的-0.3%,主要源于招商银行负债端成本管控能力较强。

从资产负债结构分析角度来看,大部分银行贷款规模和存款规模增速下滑。3家银行2021年资产规模和贷款规模增速较2021年三季度下滑。具体来看,仅招商银行和青岛银行资产规模和贷款规模增速环比增长,其余3家银行均下滑。3家银行2021年负债规模和存款规模增速较2021年三季度下滑。具体来看,仅招商银行和青岛银行负债规模和存款规模增速环比增长,其余3家银行均下滑。

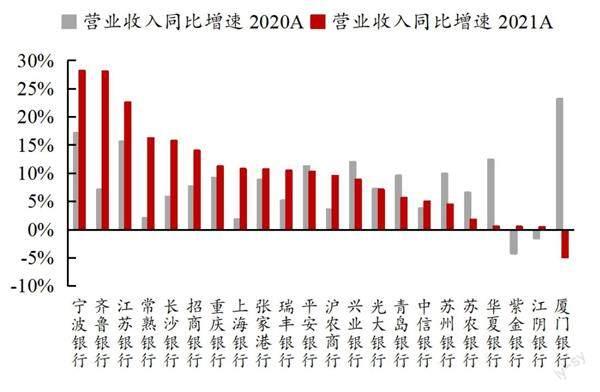

图1:上市银行营收增速亮眼

资料来源:Wind,东亚前海证券研究所

图2:归母净利润均有所上行

资料来源:Wind,东亚前海证券研究所

从资产质量角度来看,拨备具备释放利润的空间。资产质量持续好转,但仍存在结构性风险。从不良贷款率和拨备覆盖率角度来看,5家上市城商行不良贷款率均环比小幅下行。除中信银行外,其余4家上市银行拨备覆盖率均环比回升,表明资产质量出现好转,拨备更加夯实。从不良贷款的先行指标关注贷款率来看,除中信银行外,其余4家银行关注贷款率出现不同幅度的上升,说明部分银行资产质量仍存在一定的潜在风险。

从拨备计提的角度来看,5家银行拨备计提均驱动业绩正增长,拨备具备释放利润的空间。近期政策持续释放出维稳的基调,加之房地产政策边际微调,后续银行业经营环境或持续向好,资产质量潜在风险下降,拨备具备释放利润的空间。

从已披露的上市银行年报来看,银行资产质量持续好转,但仍存在结构性风险,后续随着政策执行逐渐落地,房地产政策宽松预期逐渐升温,经济稳增长预期得到强化,银行资产质量预期将持续提升。

透过经营指标来看,上市银行基本面保持平稳。大部分上市银行营收和利润增速较前三季度进一步有所提升,我们认为主要归因于规模增速的环比提升和息差表现的企稳。资产质量方面,房地产和零售非按揭相关贷款有一定的风险暴露,不良生成压力边际抬升,但上市银行不良处置力度加大,整体不良率仍在改善,绝对水平处在较低水平。拨备计提充足,拨备覆盖率进一步提升,显示行业风险抵御能力加强。

展望2022年,稳增长政策持续加码,重点围绕地产纠偏维稳和加大基建投资两个重点方向托底经济,呵护银行经营环境,我们预计银行基本面仍有望保持稳健。量的方面,宽信用的政策要求下,后期随着基建项目加快落地,有望支撑信贷平稳增长。息差方面,资产端仍有下行压力,但监管对高息揽储行为的规范仍在持续,银行负债端成本有望进一步改善,支撑息差表现保持相对平稳。在资产质量方面,行业整体不良包袱在过去3-4年中化解充分,预计不良生成压力可控。综合来看,预计2022年上市银行净利润增长仍能延续较好表现。

银行的区域性机会

政府工作报告明确扩信贷、稳增长,“量价”筑牢银行β。2022年政府工作报告明确全年经济增速目标为5.5%,该目标超2020-2021年GDP复合增速5.1%,同时公布2022年地方政府专项债目标为3.65万亿元,与2021年持平,从2022年1-2月地方债发行额来看,明显超出2021年同期,呈现财政前置特点;政府工作报告新增“扩大新增贷款规模”的表述,基于此,预计5.5%的较高增速后续将更多依靠信贷拉动,信贷放量可期,筑牢银行β属性。

此外,“价”上也呈现边际利好,比如本次政府工作报告并未提及“金融让利”,对于银行稳定净息差带来较大的有利条件;对国有大行普惠小微的增长目标亦有淡化,此前存在部分银行为完成普惠小微考核、扰乱市场的现象,政策逐步退出可为市场良性竞争让出空间,特别是小微定价上,利好优质股份制银行和城商行、农商行。

随着房地产风险缓释工具的增加,居民住房刚需继续得以保障。在符合“房住不炒”的前提下,无论是开发贷还是居民住房贷款都出现政策宽松信号。在开发贷方面,央行及银保监会于2月9日发布《关于保障性租赁住房有关贷款不纳入房地产贷款集中度管理的通知》,明确保障性租赁住房项目有关贷款不纳入房地产贷款集中度管理;银行放出维稳房市的强烈信号,2月以来,招商银行、兴业银行等相继启动房地产并购融资计划,缓释房地产风险工具逐渐增多,房地产风险有望加速出清,行业将迈入健康发展良性循环。在居民住房贷款方面,保障性租赁住房多次写入政策文件,3月5日发布的政府工作报告提到,继续保障好群众住房需求,坚持租购并举,“稳地价、稳房价、稳预期”,预计个人住房贷款(按揭贷和消费贷)将因租房市场的发展而直接受益,为银行信贷带来增量。

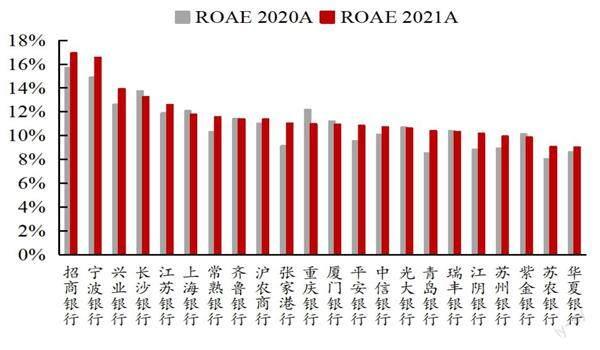

3-4月,银行业绩密集发布,得益于优异基本面的支撑,期待估值反转。从2021年业绩快报来看,银行业优秀的基本面得以确定,14家银行的ROE较2020年全年有所提升,突出的业绩为银行估值提供支撑。3月至4月,银行业绩会议陆续召开,市场重点关注的资产质量及银行转型进展消息陆续放出,有望在投资面带来边际改善。截至3月4日,银行板块PB为0.57倍,处于历史较低水平,估值的阶段性反转值得期待;市场整体的悲观情绪发酵下,银行作为权重板块的护盘作用将逐渐凸显。

重点区域信贷需求旺盛,可优选银行板块具有强α属性个股。银行所在区域与α属性强相关,布局在经济发达地区的银行,可长期与区域经济共成长,享受人口聚集和产业投资带来的巨大增量,在“稳增长”引导下更是如此。如经济发达的江浙地区、珠三角和成渝地区的省市,在2021年四季度贷款增量上跻身全国前十,存贷需求旺盛,为银行净利息收入打开增长空间;经济发达地区亦是我国财富人群聚集之地,为银行财富管理等新兴赛道打开空间。头部股份行和城商行的共同点是布局在优质区域,如招商银行、兴业银行、宁波银行、江苏银行等,不仅在2020年展现穿越周期的能力,且在高基数下实现2021年的亮眼业绩,α属性极强,因此,区域是把握银行板块结构性机会的一大考虑因素。

房地产风险暴露充分

国盛证券对6家披露年报或召开业绩会的国有大行+股份制银行(交通银行、招商银行、平安银行、兴业银行、中信银行、光大银行)进行了详细的分析,就各家银行对房地产、零售(信用卡等)、信贷投放等热点问题进行了梳理。

在房地产方面,不良有所暴露,但已经在积极摸排管控,相关拨备计提较为充分。从规模来看,4家股份制银行(除光大银行外)均披露2021年末房地产表内外担险及非担险资产规模,部分银行正在逐步压缩相关规模。1.表内对公承担信用风险的业务(涉及信贷、自营债券及非标投资等):A.整体规模占比相对有限。其中,平安银行占总资产比例为6.93%,其余3家银行基本在5%左右(招商银行5.53%、兴业银行4.67%、中信银行4.94%)。B.对公贷款:平安银行对公贷款规模接近2900亿元,占贷款整体比例9.43%;其次是兴业银行(占比7.61%)和招商银行(7.21%)。交通银行、光大银行和中信银行占比在6%左右,相对较少。2.表外不承担信用风险的业务(理财资金出资、委托贷款、合作机构管理代销信托及基金、主承销债务融资工具等):招商银行规模较高(4121亿元),但占总资产比例不到4.5%,且正在压缩,比年初有1069亿元的下降,其中有2/3为理财资金投资及信托等私行产品代销。平安银行、兴业银行和中信银行规模占比分别为2.45%、1.51%和1.51%(中信银行表外规模也较年初压缩了342亿元)。

在风险暴露方面,不良略有提升,但拨备计提充足,且项目绝大部分以一二线城市为主。1.随行业风险上升,不良有一定暴露:A.表内对公贷款:5家股份制银行对公地产不良率均较上年末有一定比例的上升,中信银行不良率最高3.63%,其余均在1.5%以下,招商银行、光大银行、兴业银行和平安银行分别为1.41%、1.23%、1.08%和0.22%。而交通银行不良率为1.25%,较上年末下降0.1pc,风险控制较好。B.表外业务:部分代销业务涉及违约,比如招商银行信托等产品中,涉及华夏幸福和恒大集团的部分项目;以及平安银行涉及宝能、华夏幸福等的相关业务有违约,但已经积极落实代销人的义务,敦促发行人进行风险处置。2.各家银行已经提前应对风险暴露,拨备计提充分。招商银行和中信银行房地产行业的拨贷比均为整体的2倍以上,预计分别超过8%和6%;兴业银行对公地产融资拨备覆盖率305.14%,高于公司整体拨备覆盖率36pc。3.项目资质较好,抵押充分。各家银行地产项目80%以上集中在一二线城市,且大部分抵押充分。比如招商银行纯信用类项目占比仅为1.4%,且主要是A类优质客户,八成以上项目货值对融资覆盖倍数在1.5倍以上。各家银行对于地產项目已经进行了全面排查,相应风控政策已经在积极调整,比如客户白名单制、分类分层授信、一户一策管控等。

银行未来对于地产业务的思路:对公方面:优质地产公司仍会积极合作,如参与并购贷款,有助于行业风险化解。比如交通银行已经与五矿地产有限公司签署了100亿元的并购融资战略合作协议,与美的置业签署了90亿元的并购融资战略合作协议。按揭方面:近期由于需求不足,增长相对较弱,未来将密切关注一二手房销售情况。

从零售业务来看,未来仍将是银行重点投放的方向,口径调整影响信用卡逾期指标有一定波动,但2021年趋势仍整体向好,主要表现在以下几个方面:

一是资产质量:信用卡有一定波动。各家银行零售整体的不良率仍保持相对稳定,部分银行有所改善(其中交通银行和招商银行的零售不良率仅为0.84%和0.81%,在上述银行中最低)。由于监管规定,各家银行在四季度对信用卡逾期认定时点提前(招商银行在三季报已经有所调整),逾期相关指标有一定提升。但剔除这一因素来看,招商银行、兴业银行均表示信用卡资产质量总体趋势向好,不良貸款生成率、新发生不良贷款金额均同比显著回落。

二是投放情况:6家银行2021年零售贷款增量占贷款增量比例为49.8%,较2020年提升0.44pc。其中,新增按揭占贷款增量比例为19.1%,受集中度管理的约束,较2021年下降7.6pc,而消费类贷款比例有所提升,如信用卡新增投放占贷款增量比例为10.22%,较2021年提升近7pc(2020年受疫情影响,信用卡增速较弱)。2022年,预计零售贷款仍将是各家银行投放的重点,部分银行采取相关措施促进规模增长,如招商银行对信用卡优质客户实行低价政策(利率6%-9%),也加大了订单类的产品(汽车分期等)。

对于一季度的情况,1-2月信用卡业务仍表现较好,平安银行前两个月信用卡收入增速20%+,招商银行资产质量也处于相对平稳的趋势。我们预计,3月以来,疫情出现反复,可能会对全行业资产质量出现一定波动,但参考2020年疫情,预计风险可控,且部分银行(如招商银行和平安银行)已经加强了信用卡优质客群的拓展和营销,预计影响相对有限。

信贷需求及规划:各家银行开门红进展顺利,未来稳增长背景下,预计需求将逐步释放。

图3:2021年ROE多数同比上行

资料来源:Wind,东亚前海证券研究所

从总量上看:各家银行2022年全年信贷增量不低于2021年,与我们前期调研了解趋势一致。考虑到两会明确2022年要“扩大新增贷款规模”,预计2022年全行业贷款投放将不低于20万亿元(2021年规模),这将对2022年社融形成有力支撑。部分地区(长三角等)信贷需求相对旺盛,如交通银行聚焦长三角战略发展,前两个月信贷增长较快。从投放方向看,对公方面,预计新基建与传统基建、绿色金融、制造业(尤其是新兴产业)等为投放重点。零售方面,各家银行仍保持较高的投放力度,两家龙头银行(招商银行和平安银行)预计零售投放增量仍在60%以上,此外,交通银行和兴业银行也将提升零售占比。从需求方面看,部分股份制银行反映当前信贷需求不是很旺盛,这与我们跟踪的票据利率反映趋势一致,3月至今,3个月期国有大行+股份制银行、城商行利率分别为1.90%和2.07%,分别环比上个月下降22BP和24BP,反映信贷需求相对较弱。对于未来,预计随着国内稳增长逐步落地后,实体经济的需求有望逐步释放。

从净息差来看,2022年仍有压力,但预计幅度收窄,各家银行积极优化资负结构,保持息差稳定。这与我们前期调研的趋势基本一致,资产端,LPR下行对于贷款利率仍有一定压力;负债端,各家银行对于核心存款的竞争激烈,存款成本较为刚性,但预计存款自律定价机制释放的红利仍将形成一定对冲。同时,银行也表示,将努力通过结构优化来保持息差稳定,如资产端,提升零售贷款的占比;负债端,加强低成本结算性存款的沉淀。而这将取决于各家银行对于客户的经营能力,预计息差表现仍将分化,客户综合经营能力较强的银行,净息差仍能保持优于同业。