普惠金融在内蒙古牧区经济发展中的作用与研究

——以锡林郭勒盟为例

张春慧

(内蒙古农村牧区社会事业发展中心,内蒙古 呼和浩特 010010)

2021年2月25日,习近平总书记在全国脱贫攻坚总结表彰大会上庄严宣告我国脱贫攻坚战取得了全面胜利。根据党的十九大的总体部署,我国当前正处于脱贫攻坚与乡村振兴两大国家战略的交汇期,做好二者的有机衔接,无疑有利于促进农牧业优先发展[1]。

1 普惠金融支持内蒙古牧区振兴

1.1 农发行助力绿色产业

中国农业发展银行内蒙古分行全力支农支牧。农发行内蒙古分行立足于自身职能,致力于信贷支农支牧工作,主要从两个方面开展工作。一是服务乡村振兴补短板。投放中长期项目贷款4.1亿元,用于贫困村改造升级和农业园区建设等。二是加大对各旗县小微企业和地方特色产业的信贷投放[2]。支持传统畜牧业的转型升级,使其由粗放式经营向规模化、绿色化方向发展。投放流动资金贷款1.31亿元,用于畅通地方肉类屠宰加工企业和绒毛加工企业资金链。

1.2 农商行促进均衡服务

西乌珠穆沁旗农商行作为旗区内主要的金融机构,对高利贷现象严重的嘎查进行了走访,对高利贷的形成原因等进行了调查,按照一户一策的原则进行对接,依法依规对牧民开展高利贷置换工作,妥善化解辖区内民间借贷风险。通过发放低利率期限长的贷款来置换高利贷,累计化解民间高利贷8600多万元,帮助1700多家牧户摆脱了高利贷。

1.3 农信社开展知识讲座

2019年10 月,中国人民银行西乌珠穆沁支行联合农商行深入巴彦胡硕苏木以举办全旗牧民“算账养畜科学理财,助力乡村振兴专题培训班”为契机开展了普惠金融知识进牧区宣传讲座活动,围绕规范民间借贷和防范非法集资这一主题进行宣讲,并为牧民发放金融知识宣传册。

为提升牧民的金融素养,内蒙古各地农信社、农商行、农行都开展了不同方式的金融知识宣传普及工作,以增强牧民的金融法制观念和提高风险识别及防范能力,达到合理利用普惠金融服务实现致富的目的[3]。

2 内蒙古普惠金融的发展水平

2.1 指标体系构建

2.1.1 关于指标体系和维度的研究。关于普惠金融的核心维度,较为常用的方法是将普惠金融指标分为渗透性、接触度和效用性三个维度用以衡量内蒙古牧区普惠金融的发展水平。为避免权重设置的主观性和随意性,使指标的权重设计更为科学合理,文献中通常采用变异系数法或主成分分析法对指标权重进行赋值。就本文而言,由于每个维度仅有两个指标,主成分分析法对其权重赋值并不适用,故采用变异系数法对指标权重进行赋值[4]。而在合成普惠金融发展总评价指标上,本文构建的渗透性、接触性和效用性从不同角度衡量了内蒙古牧区普惠金融的发展水平。从普惠金融协调发展的理念出发,本文参考了Sarma方法,给各维度赋予同等的权重值。

2.1.2 指标的无量纲化处理。首先为规避因各指标纲量不一致所导致的差异,对每个指标进行标准化处理。具体标准化处理公式为:

其中,Xi表示无量纲化处理后的指标值,xi为表示实际值,mi表示该指标中出现的最小值,Mi表示该指标值中出现的最大值。

2.1.3 权重的确定。本文认为,渗透性、接触度和效用性这三个单项指数对总指数计算的重要性应当是相等的。

2.1.4 普惠金融指数的计算。目前,在合成普惠金融总指标时,多数学者均采用算术平均加权法,其基本公式为:

其中,Zi为经无量纲化处理后的指标得分或维度得分,n为指标或维度数。

2.2 计算过程

根据内蒙古锡林郭勒盟13个旗县市区普惠金融指数的相关原始数据,采用以上计算方法进行计算。

地理渗透性维度:

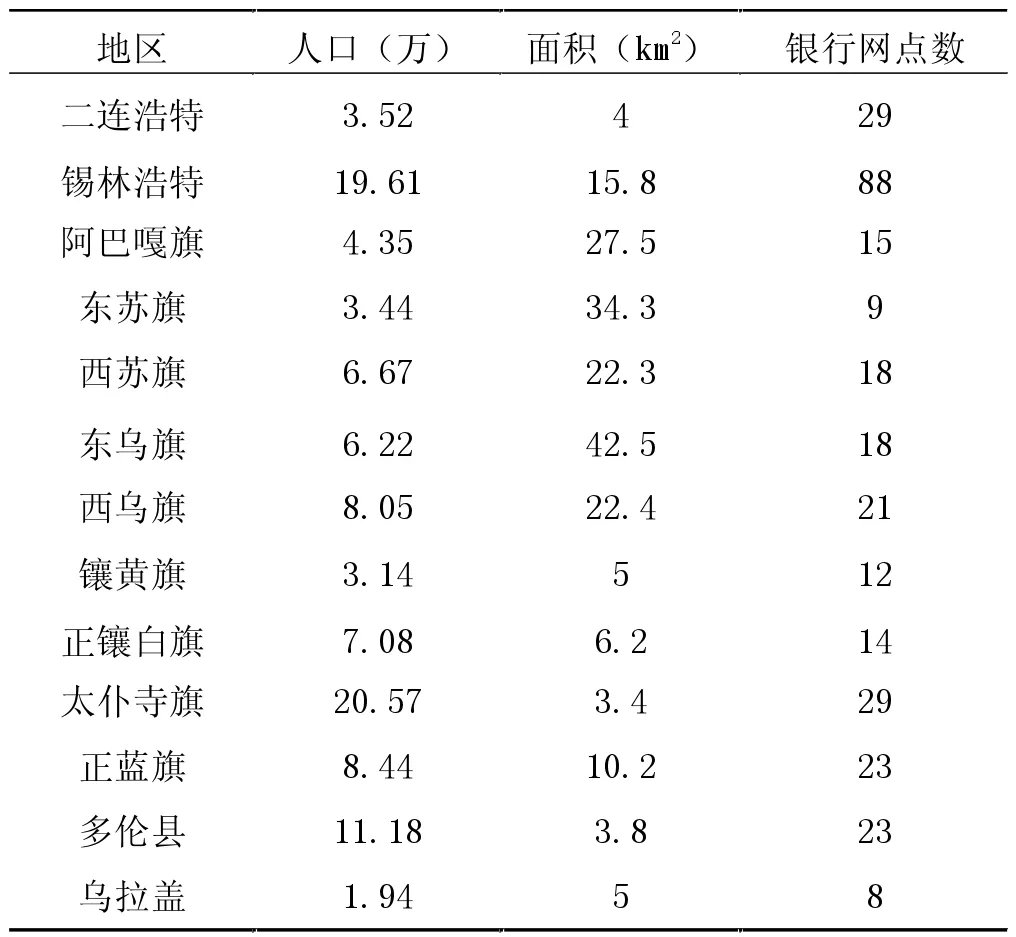

表1 各地区银行网点数

a1=银行机构数/地区总人数 (每万人),a2=银行机构数/地区面积 (每千平方公里),两项指标确定权重后,得到A1=0.35a1+0.65a2。经计算得出以下结果。

表2 地理渗透性金融维度指标测算表

金融接触度维度:

表3 各地区存贷款余额及人口数量表

b1=存款余额/地区总人数,b2=贷款余额/地区总人数,两项指标通过采用上述方法确定权重后,得到A2=0.47b1+0.53b2。经计算得出以下结果。

表4 金融接触性指标测算表

使用效用性维度:

表5 各地区存贷款余额及生产总值

c1=银行存款的总额/地区GDP,c2=银行贷款总额/地区GDP,两指标确定权重后,A3=0.41c1+0.59c2。经计算得出以下结果。

表6 使用效用性指标测算表

2.3 实证结果

综上,计算普惠金融指数得出以下结果。

表7 普惠金融指数

2.4 普惠金融指数分析

总体来看,锡林郭勒盟十三个旗县市区普惠金融发展水平参差不齐,其中二连浩特、锡林浩特、太仆寺旗和多伦县的发展水平相对较高,而阿巴嘎旗、东苏旗、西苏旗和正镶白旗的发展水平不高。二连浩特与锡林浩特两市由于存在一定的虹吸效应,人口密度大,城镇化率高,银行机构网点多而密集,使得普惠金融的可得性、覆盖率、效用性较高。其他地区间的普惠金融指数对比呈现如下两个规律。

人口密度小的地区普惠金融发展指数低。阿巴嘎旗、东苏旗、西苏旗、东乌旗的人口密度均小于4人/km2,地域广阔加大了金融机构提供金融服务的运营成本。牧民居住点分散,导致助农金融服务点只能设置在部分牧户家中,其中苏尼特左旗的38个助农金融服务点全部安置在牧户家中,空间距离制约了助农金融服务点的作用,降低了金融服务的覆盖率。而正镶白旗的人口密度为11.3人/km2,常住人口为5.25万人,其中城镇常住人口为2.19万人,农村牧区常住人口为3.06万人,普惠金融发展指数较低。

牧业旗县普惠金融发展指数低于农业旗县。如东乌旗,其地域广阔,每户牧民都拥有较大的草场面积,对贷款的需求不是很大。另外,牧民居住点十分分散,也导致普惠金融覆盖率难以提高。

3 对策及建议

3.1 提升金融科技在牧区信贷中的作用

解决当前银行金融机构推行普惠金融业务而放大贷款规模导致的不良贷款率上升的问题。当前,以数字技术推动普惠金融支持牧区振兴的模式可以有以下几种。

政府协同金融机构根据畜牧业的生产经营特点,开发与农牧业生产周期相适应的信贷产品,创新普惠贷款业务,提高普惠信贷的可得性。通过合理设置贷款门槛、优化审批程序、完善生产经营信息跟踪制度来提高金融服务获得的便利性。特别是发挥现代信息技术优势,利用视频监控、电子定位等手段掌握牧民的生产经营情况[5]。

将大数据、云计算、物联网等技术与牧区产业特色相结合,加大数字技术在活畜抵押、后期监督管理等环节中的应用。推出多层次的金融业务和产品。积极开展有关贷款手续办理、产业链中核心企业担保融资等的金融咨询指导服务。

深化农牧区支付服务环境建设,强化数字普惠金融在牧区的场景应用。牧区地域广阔、人口分散,数字普惠金融在降低服务成本,减少信息收集成本、授信成本、风险管理成本等方面具有天然优势,是降低牧区金融机构服务成本的有效手段。应鼓励边远牧区的牧民多使用支付宝、微信、云闪付等移动金融工具,通过手机终端、线上结算等新技术手段,弥补牧区金融机构网点较少的缺陷。同时,要避免数字鸿沟的出现,对于交通不便、文化程度低的牧民群众,应以助农金融服务点为主,满足其对金融服务的需求。

3.2 推动牧区金融基础设施建设

围绕牧民的生产生活需求和对牧户的精准定位,加快信息化建设。

不断完善牧区征信体系建设。由于牧民居住分散,给信用数据调查摸底统计工作造成很大困难,为此全盟各国有银行、信用社、农合社应建立信息共享机制,实现信息互通,为牧民和一些涉牧企业做好信用评级工作。要解决过去分头推进、重复工作的模式,建立信息共享平台,在各银行机构建立跨机构、跨行业、跨平台的信息共享机制的基础上,政府还应建立专项机制,运用“银税互动”和“银商合作”等方法提高银行的授信与风险管理效率。依托政府、银行、市场监督、税务部门之间的信息共建共享机制,为牧民、牧区小微企业建立信用档案,完成信用体系建设工作[6]。

3.3 加强支付环境建设,加大对普惠金融的宣传力度

增强牧民算账理财的意识,通过提升内生动力增强牧民的增产增收能力。一是组织开展形式多样的宣传活动,提高牧民的理财意识和风险意识。二是开展家庭理财、算账养畜知识培训,提高牧民的成本核算意识,使其掌握必要的融资理财知识。并在助农金融服务点配备兼职算账理财员,为牧民提供咨询和指导服务。

3.4 推动普惠金融支持脱贫攻坚到牧区振兴的有序衔接

要建立长效脱贫机制,保住脱贫攻坚的胜利成果,继而实现牧区振兴。为此普惠金融应在以下两个方面着重发力。一是着力在信贷投放上下功夫,健全和完善地方金融机构支持产业兴旺的长效机制和利益联结机制。二是继续推动活体牲畜和“两权”抵押依法合规融资,发展订单融资。