涉华投资者—东道国仲裁案法律要点及应对*

龚柏华

(复旦大学法学院,上海 200438)

投资者—东道国之间的投资争端仲裁解决机制是中国投资者海外投资必将面对的争端解决方法,也是中国政府在《外商投资法》背景下进一步完善外资营商环境要重视的争议解决方法。此轮新冠肺炎疫情及逆全球化趋势或将触发更多的投资者—东道国的投资争端。总结涉华(中国政府或中国海外投资者)投资仲裁案子的法律要点,无论是对中国海外投资者还是作为东道国的中国政府,都具有未雨绸缪的现实意义。

一、涉华投资者与东道国投资仲裁案现状

投资者—东道国争端(Investor-State Disputes)指东道国政府与外国私人投资者之间因外国投资者在东道国的投资行为所发生的争端,实践中主要是关于对外国投资是否已经按照法律或条约规定提供相应待遇或保护问题引起的争端。《解决国家与他国国民间投资争端公约》(简称《华盛顿公约》)是国际上专门解决外国投资者—东道国投资争端(ISDS)的国际公约,也是当前解决投资者—东道国投资争端最主要的国际公约,目前已有155个批准国。1990年2月9日中国签署该公约,并于1992年7月1日批准加入该公约,1993年2月6日该公约对中国生效。《华盛顿公约》下设专门机构“国际投资争端解决中心”(简称ICSID),这是世界上首个专门处理投资者与东道国之间投资争端的仲裁机构。除了ICSID外,主要受理投资者与东道国之间的仲裁机构包括国际常设仲裁院(PCA)、瑞典斯德哥尔摩商会仲裁院、伦敦国际仲裁院以及香港国际仲裁中心。

根据UNCTAD统计,东道国被诉措施主要为:涉嫌收购、没收或国有化投资的措施;涉嫌违反、不履行、干涉合同或特许经营协议的措施;终止、不续订、中止合同或特许经营协议的措施;撤销或拒绝授予许可证或执照的措施;再生能源部门的立法改革;强制清算或停业的措施;与税收有关的措施,如征收资本收益税或补税;国内法律决定、涉嫌内战期间未能保护投资、禁止钢材进出口的措施、逐步淘汰燃煤电厂的措施等。就投资仲裁的法律焦点而言,最常援引的条约依据依次是:公平公正待遇(FET),间接征收,全面保护与安全,任意、不合理或歧视性措施,保护伞条款,国民待遇,直接征收,最惠国待遇等。根据历年的案件情况,大约有一半的争端与省市等地方政府或负责特定经济部门的国家机构做出的决定有关,同时大多数由撤销特许权或进行私有化计划所引起的案件都是基于地方政府的违反行为。

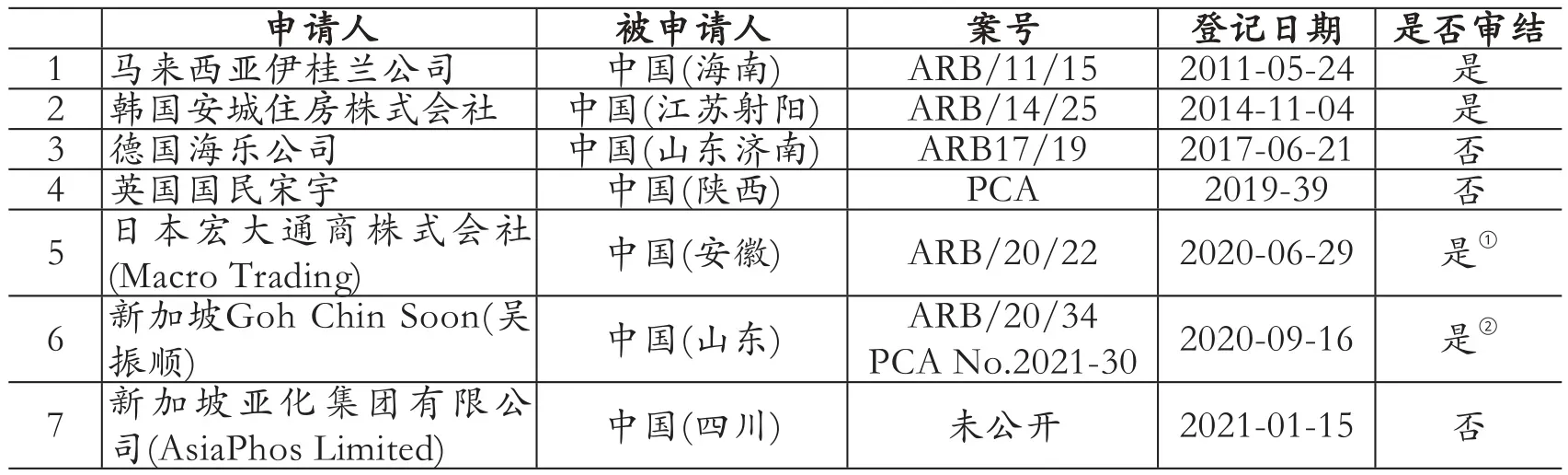

近年来,中国也开始卷入ISDS投资争端仲裁,其中既有中国的海外投资者对外国政府提起仲裁索赔的案件,也有中国作为东道国被外国投资者提起仲裁索赔的案件(龚柏华,2020)。截至2022年1月底,在ICSID和PCA处理涉华已经公开的案子中主要有如表1所列案子,其中19起是中国投资者(含港、澳投资者)起诉外国政府,①表格所列19起案件中,除了2起案件根据香港特别行政区政府对外签订的双边投资协定提起,2起是由渣打银行(香港)依据投资合同提起以外,余下15起均是依据中国对外签订的双边投资协定提起。在这15起案件中,有6起是由香港、澳门地区投资者提起的案件。7起是外国投资者起诉中国政府的案子,②现有7起案件中,除了2020年新增的亚化集团等诉中国案是由新加坡凯利板上市企业提起之外,其余6起案件均由相对小型的企业或自然人提起。这或许是由于经营状况良好的大型跨国企业并不愿意冒险破坏其在中国的长远经营发展,因此选择其他途径寻求合理救济。这些案件均是根据中国对外签订的双边投资协定提起的案件,没有依据投资合同或东道国法律提起的案件,也没有依据中国对外签订的自由贸易协定(含投资章节)提起的案件。表1中仅统计了ICSID和PCA的涉华案子,不排除其他投资仲裁中心有受理涉华案子。可见,涉华仲裁案涉及的法律点主要有:工程受阻、项目中止、股权收购、取消许可、税收冻结、强制拆迁等。

表1 中国(含香港③ 本表未纳入Philip Morris公司利用澳大利亚与香港双边投资协定诉澳大利亚的案子(PCA Case No.2012-12)。该案仲裁庭以缺乏管辖权为由驳回了投资者的仲裁请求。仲裁庭认为,Philip Morris 在东道国政府涉诉措施颁布之后,才为了取得香港投资者身份的目的进行重组,将其在澳大利亚的投资转让给香港子公司持有,构成权利滥用。、澳门)投资者诉外国政府投资仲裁案

2020年12月5日北京天骄航空产业投资有限公司(以下简称“北京天骄”)根据1992年10月31日生效的《中国—乌克兰双边投资协定》,针对乌克兰政府提起临时仲裁,主张35亿美元的赔偿。2021年11月28日“北京天骄”发布公告,通报对乌克兰发起国际投资仲裁的有关进展情况,正式向荷兰海牙常设仲裁院提交《仲裁申请书》,向乌方索赔所有在投资中造成的损失,总计超过45亿美元。2015年4月乌政府发布第83号决议,将马达西奇公司(Motor Sich)排除在乌克兰“具有战略意义的公司”清单之外。2016年博古斯拉耶夫等前马达西奇公司股东与中国投资者达成一致,同意出让其持有的马达西奇公司股权,中方当年提供了1亿美元贷款。2019年9月之后乌方无理拖延,拒绝接受和继续履行协议,导致该协议失效。为避免马达西奇经营状况的进一步恶化,持股比例超过80%的马达西奇公司股东计划于2021年1月31日召开股东大会。但就在会前数日,乌克兰总统批准了对中资企业及相关人员的制裁决定,①2021年1月乌克兰政府制裁了一家英属维尔京群岛企业(Skyrizon Aircraft Holdings Limited),以及三家中国企业(Hong Kong Skyrizon Holdings Limited、Beijing Skyrizon Aviation Industry Investment Co.,Ltd以及北京信威科技集团股份有限公司)和相关中国公民。相关制裁措施包括冻结资产、限制撤资与增资、限制证券交易、禁止股权集中,禁止跨境资金流动、注销个人签证并拒绝入境等。使其无法进入乌克兰境内。乌克兰当局决定,会在不久的将来将乌克兰航空航天公司马达西奇重新国有化,拒绝中国企业收购该公司。

2020年12月31日华为就瑞典政府关于华为参与5G建设的禁令向瑞典政府发出争端通知,华为在这份争议通知中指出,瑞典邮政电信部门关于5G竞拍的强制性规定导致参与竞拍的运营商不得在5G网络中使用华为或中兴的设备和服务,并需要在限定期限内从其3G和4G网络中移除华为或中兴的设备和服务,这些直接针对中国投资者的规定严重损害了华为在瑞典的投资利益。基于已经产生和未来将会产生的损失,华为认为瑞典政府上述非透明的歧视性措施剥夺了华为在瑞典长期“投资”的权益,违反了公平公正待遇、最惠国待遇以及征收条款。

2021年6月1日中国投资者北京爱德威通亮技术有限公司(Beijing Everyway Traffic and Lighting Company Limited)根据《中国—加纳双边投资条约》对加纳提起投资仲裁(BeijingEverywayTrafficv.Ghana),并在伦敦国际仲裁院(LCIA)就同一争议根据合同提起仲裁。2021年3月本案投资者曾通知东道国将就该争议提起仲裁,理由是加纳于2020年11月终止了与该投资者于2018年签署的交通管理系统投资合同,投资者主张约5500万美元的补偿。本争议的条约仲裁是临时仲裁,尽管当事方随后可能会约定争议管理机构。此外《中国—加纳双边投资条约》属于中国早期投资条约,其提起仲裁的范围仅限于与征收补偿的数额有关的争议。目前根据条约提起的仲裁已经组成了仲裁庭,而根据合同提起的LCIA仲裁则尚未组庭。

此外,中国海外投资者也开始尝试利用ICSID的调解机制。中国紫金矿业集团股份有限公司在巴布亚新几内亚的子公司就巴布亚新几内亚政府擅自终止采矿权的做法,于2020年7月9日就巴布亚新几内亚政府拒绝波格拉金矿特别采矿权延期申请事宜向ICSID提请启动调解程序,希望通过ICSID调解程序与巴布亚新几内亚巴新的利益相关方达成公平合理的延期协议。2021年4月9日紫金矿业和巴理克黄金公司分别公告,二者的合资公司巴理克(新几内亚)有限公司(简称“BNL”,紫金矿业和巴理克黄金分别持有50%股权)于当日与巴布亚新几内亚政府就波格拉金矿未来的所有权和运营权签署了具有约束力的框架协议。同日,相关的投资调解程序终止。中国政府与巴新政府于1991年签订了《关于促进和保护投资的协定》,根据其第8条规定,如果缔约一方的国民或公司与缔约另一方之间就征收和国有化的补偿款额发生争议从任何一方请求协商解决之日起六个月内未解决,应其国民或公司的请求,应将该争议提交参照《华盛顿公约》设立的调解委员会或仲裁委员会。第8条还明确规定,如果该国民或公司已在缔约另一方境内诉诸行政或司法解决,则该争议不得提交仲裁。根据《华盛顿公约》,ICSID主持下的调解对争端双方当事人无约束力。另一投资方加拿大的子公司澳大利亚准备根据1991年生效的《澳大利亚—巴新BIT》发起ICSID仲裁。

表2 外国投资者告中国政府投资仲裁案

2020年11月12日瑞士国籍自然人 Eugenio Montenero依据中国与瑞士双边投资协定正式向中国政府提出投资争端请求,要求海南省政府停止其在海南国际爵士音乐节项目,认为政府行为构成了间接征收。Eugenio Montenero曾就该争议与中国海南省政府进行磋商,在磋商失败后,Eugenio Montenero于2021年6月16日根据《中国—瑞士双边投资条约》对中国政府发出仲裁通知。在其仲裁通知中,投资者主张音乐节通常需要若干年才能够产生利益回报,这是由于音乐节是通过逐年举办来增长人气和参与度的。投资者及其50%持股的公司H&M Production认为,他们投入了大量成本举办了2013年首届海南爵士音乐节,而海南政府拒绝继续举办音乐节的行为对其投资造成了巨大打击,这种行为构成了非法征收,并违反公平公正待遇、不得减损标准和保护伞条款等。Eugenio Montenero的仲裁通知是根据《UNCITRAL仲裁规则》提起的,由于第一届音乐节的成本约为60万美金,投资者主张约500万瑞士法郎的补偿,这其中还包含“考虑到首届音乐节的成功,未来几年后续音乐节可能产生的收益”。

二、涉华投资者—东道国仲裁案涉及的法律要点

在已知的涉华案件中,争议的焦点包括中国相关双边投资协定是否适用于香港、澳门,投资者引用的双边协定是否合适,双边投资协定中约定提交争端解决的范围等问题(刘雪红,2019)。其中有个问题值得关注,中国国有企业已经深入参与到海外投资项目中,在发生投资纠纷时,会出现东道国政府抗辩中国国有企业是中国政府代理人而不适合投资仲裁的问题。以下是根据已有涉华投资仲裁案中归纳出来的主要争议法律点。

(一)中国对外签订的BIT是否适用港澳地区

自从1982年中国政府与瑞典政府签订了第一个中外双边投资协定(BIT)以来,过去30年多间中国与外国政府签订了大量的BIT。截至2021年12月底,中国先后与其他国家和地区共签订了126份BIT(其中108份生效),另有23份包含投资条款的其他协定(例如自由贸易协定),其中19分生效。①参见UNCTAD数据库(https://investmentpolicyhub.unctad.org/IIA/CountryBits/42#iiaInnerMenu)。在此基础上,笔者做了进一步整理。中国已同绝大多数的欧洲与亚洲国家签订了BIT,但中国与美国之间并未签订BIT。2014年10月1日《中国—加拿大BIT》生效。中欧全面投资协定(CAI)于2020年底前原则上确定,但还未签署。

香港居民谢业深诉秘鲁案是中国在ICSID的第一案。秘鲁政府在管辖权阶段针对谢业深的诉请提出异议,认为谢业深不是中国—秘鲁BIT项下规定的投资者。仲裁庭在本案中并未深入探讨中国—秘鲁BIT是否适用于香港的问题,而是从ICSID公约第25条出发,以谢业深具有中国国籍为由认定其符合BIT项下有关投资者的规定。仲裁庭认为根据国际法,各国有权依据本国法决定国籍问题。中国国籍的取得和丧失由《中华人民共和国国籍法》决定且该法适用于香港,谢业深提供的证据足以证明其具有中国国籍。针对秘鲁政府提出的香港居民被排除在中国—秘鲁BIT适用范围的异议,仲裁庭认为,在现阶段其需要解决的问题是谢业深是否有资格依照ICSID公约和中国—秘鲁BIT请求国际仲裁,因此没有必要审查中国—秘鲁BIT是否适用于香港的问题。ICSID公约第25条和中国—秘鲁BIT第1条第2款均未排除对香港居民的适用,若中国—秘鲁BIT有排除对香港居民适用的意图,应当在协定的条文中明示。最后仲裁庭得出结论认为,由于ICSID公约和中国—秘鲁BIT并没有对中国籍香港居民的权利施加明确的限制,谢业深有权提起ICSID仲裁。

澳门世能投资公司诉老挝案涉及中国—老挝BIT在澳门的适用问题。案件围绕澳门投资者世能公司与老挝政府的投资争端展开,在管辖权阶段常设国际仲裁院仲裁庭、新加坡最高法院高等法庭和上诉法庭经过审理,最终认定中国—老挝BIT适用于澳门特别行政区。

目前,中国对外签订的BIT中,仅2006年签订的中国—俄罗斯BIT明确表示不适用于港澳地区,其余BIT均在此问题上保持沉默(Mo,2018)。有关中外BIT能否适用于港澳的问题今后很有可能再次出现,若本案PCA仲裁庭的裁决和新加坡最高法院上诉法庭的判决在之后的案件中被援引和遵循,将会对中国现有BIT的稳定性产生较大的负面影响。

中国国内主流观点与本案仲裁裁决和法院最终判决观点的冲突,既是由于中外双边投资协定能否适用于港澳这一问题本身的复杂性,也是因国内法与国际法看待问题的视角不同所致(陈安,2010;陈辉萍,2010;漆彤和蒋志诚,2016;徐宏,20016;黄世席,2017;戴瑞君,2018;易在成和朱怡,2018)。有学者认为,规定投资者定义是否包括港澳投资者与BIT协定是否包括港澳地区是两个概念,其产生的后果也会不一样(何志鹏和侯婉秋,2020)。因此,厘清国内法和国际法对此问题处理方式的区别,有助于理解本案为何会引发如此大的争议,以及探索今后妥善应对此类问题的方式。有学者建议,中国今后在新签署或更新中外BIT 时,可以考虑将那些符合一定条件的港澳投资者纳入中国对外签订的BIT 保护的中国投资者范围中(梁咏,2017)。

(二)中国对外签订的BIT中的约定是否在仲裁的范围内

鉴于中国签订双边投资协定的目的重在保护外来投资以及东道国主权利益,故中国政府在初期采取的是一种兼顾两者的妥协方式,在投资协定文本的仲裁管辖范围上规定了“征收补偿数额”的条款,并设立了提交仲裁的相关前置性条件。中国在BIT中该项条款设计与中国当年商谈加入《华盛顿公约》的立场有密切关系。在批准加入该公约时中国对此作出了专门性解释,声明中国政府允许提交ICSID仲裁的案件目前“仅限于关于征收、国有化补偿数额的争议(Willems,2011)”。根据该声明,中国政府仅允许提交ICSID仲裁的案件为有关补偿数额的争议。但值得注意的是,在ICSID官网公布的消息中,中国所提交的批准书中就仲裁相关争端表述为“征收补偿争端”(compensation resulting from expropriation and nationalization),①“Pursuant to Article 25(4) of the Convention, the Chinese Government would only consider submitting to the jurisdiction of the International Centre for Settlement of Investment Disputes disputes over compensation resulting from expropriation and nationalization.” https://icsid.worldbank.org/en/Pages/about/MembershipStateDetails.aspx?state=ST30,visited on 2020-07-30.而不是中文中的“征收补偿数额争端”,缺少了数额(amount),因此在相关的仲裁案件管辖权争议上中容易产生争议。关于中国加入时的声明是否构成条约的保留,学者有不同的看法(沈伟,2020)。

中国签订的BIT可以大致依据签订的时间顺序分为早期的第一代BIT与大致1998年前后的第二代BIT。第一代BIT中有关争议解决的规定反映了中国在加入《华盛顿公约》时保留的有限适用范围。根据第一代中国BIT,仅有涉及征收、国有化或其他具有同等效力的措施所产生的赔偿金额(dispute involving the amount of compensation resulting from expropriation, nationalization, or other measures having effect equivalent to nationalization or expropriation)的投资争议方可提交双方确定的国际仲裁庭,投资争议的其他适用领域不属于国际仲裁范围,而应由投资东道国专属管辖。第一代BIT仅为投资者提供较为有限的安全保障。对于可能引发投资争议的大多数问题,投资者将需要寻求东道国国家法院的帮助。根据第二代BIT,中国无条件同意将投资者与东道国之间的所有争议提交ICSID解决,投资者可以向ICSID提交任何投资争议(related to an investment),ICSID的仲裁裁决是终局的,对争议双方均有约束力。

香港居民谢业深诉秘鲁案中一个争议焦点就是对于中国—秘鲁BIT第8(3)条适用范围的理解。由于中国在1998年开始全面放开ICSID管辖事项之前签订的大量BIT中都含有同第8(3)条相似的限制仲裁条款(Weeramantry,2012),该案仲裁庭就该问题的裁决可能会对后续涉及此类条款的案件产生重大影响,实践亦已证明了这种影响,如在澳门世能投资公司诉老挝案①Sanum Investments Limited v.The Government of the Lao People’s Democratic Republic, PCA Case No.2013-13.、北京城市建设集团有限公司诉也门案②Beijing Urban Construction Group Co.Ltd.v.Republic of Yemen, ICSID Case No.ARB/14/30.中,仲裁庭的裁决结果均与本案仲裁庭保持了一致。在北京城建诉也门一案中,仲裁庭认为该案所涉争端解决条款项下“岔路口”条款的设置表明,若对“任何与征收赔偿金额相关的争议”(any dispute relating to amount of expropriation compensation)作限缩解释,实际上剥夺了投资者将有关争议提交东道国法院或ICSID仲裁庭的选择权,因为仲裁庭不可能在未就“是否存在征收”、“该征收行为是否为合法征收”进行分析并得出结论的前提下,孤立地就“有关征收赔偿金额”争议进行裁决。

在出现如上进行广义解释的情况下,仍有涉华案件做了狭义解释,如黑龙江国际经济技术合作公司诉蒙古案。该案对“涉及征收补偿款额的争议”的解释中,仲裁庭支持了蒙古政府方面的主张,认为“涉及征收补偿款额的争议”应解释为仅涉及征收补偿款额的争议。仲裁庭进一步认为,同样包涵岔路口条款的中蒙BIT项下的第8.3条,适用于“虽然已正式公告征收,但当事人双方对于征收赔偿金额尚存争议的情形。尽管可能此类争议发生的可能性较小,仍无法认定其缺乏法律上的效力。”2017年9月28日中国投资者向仲裁地纽约的美国纽约南区地区法院申请撤销仲裁裁决。2019年11月25日美国纽约南区联邦地区法院作出判决,驳回中国投资者撤销仲裁裁决请求,并批准了蒙古关于确认该仲裁裁决的反请求。法院认为尽管中蒙投资协定本身未明确表明当事人有意将可仲裁性问题提交仲裁,但中国企业在仲裁中的行为表明了此种意图,故仲裁庭对可仲裁性问题作出决定未超出权限。2021年8月26日美国第二巡回上诉法院就中国投资者诉蒙古投资仲裁申请撤销仲裁裁决案作出二审判决,维持纽约南区法院一审判决,驳回中国投资者关于撤销仲裁庭无管辖权裁决的申请。

从上述这些互不相同的裁决结果可以引发思考,不同的国际投资仲裁庭就相同或类似条款在解释方法和结果的不一致现象依然存在,仲裁裁决具有很大不确定性,这也是目前国际投资仲裁规则需要改革和完善的问题之一。中国在20世纪八、九十年代以投资东道国姿态对外签署的约70个旧的BIT中的限制性同意条款,不利于保护现在“走出去”的中国境外投资者的利益。随着中国境外投资的不断加大,中国政府需要加快调整BIT争议解决条款(黄世席,2019)。中国政府在2003年修订中德BIT起,开始接受ICSID的全面管辖权,投资者可以将“因投资产生的任何争议”或者“有关投资的任何争议”提交ICSID进行仲裁。①漆彤.败诉:黑龙江国际经济技术合作公司等诉蒙古政府案[EB/OL].http://www.sohu.com/a/155601627_652123.

但在近年涉及中国政府作为被告的案子中,中国政府可能又需要进行狭义解释的抗辩。中国在ICSID被诉的第一案马来西亚伊桂兰公司诉中国案中,②ICSID案号为No.ARB/11/15.就涉及了中马BIT第7条第4款的“有关征收补偿数额的争议”中的“有关”的含义问题。中国政府可能需要主张“有关”不可以扩大解释包含除补偿数额外其他相关的争议,幸好该案最终由双方私下协商解决从而终结了ICSID的仲裁程序。

在日本宏大通商诉中国案中,日本申诉方可能依据的是《中日投资协定(1988)》第11(2)款规定,③该条全文:“二、缔约任何一方或根据其法律和法规其他承担补偿义务者和缔约另一方国民或公司关于第五条第三款所述的补偿价款的争端,如果当事任何一方提出为解决争端进行协商的六个月内未能解决,则根据该国民或公司的要求,可提交参考一九六五年三月十八日在华盛顿签订的《关于解决国家和他国国民之间投资争端公约》(以下称“华盛顿公约”)而组成的调解委员会或仲裁委员会。缔约任何一方和缔约另一方国民或公司关于其他事项的争端,可根据当事双方的同意,提交如上所述的调解委员会或仲裁委员会。”就“补偿价款的争端”提起仲裁,这就会再次引出日本方的仲裁请求是否符合该款规定(该案最后因申请人未缴纳仲裁费而被终止)。在新加坡亚化集团有限公司诉四川省绵竹市政府的“非法征收”案中,④2017年6月新加坡亚化集团有限公司收到四川省绵竹市环保部门通知,要求其终止两处磷矿的运营,并经过水土保持计划审批。2017年11月四川省绵竹市政府向亚化集团发出通知,以矿场位于四川九顶山自然保护区为由,要求其撤离并修复矿场。2018年2月亚化集团的采矿权期限届满,四川省有关部门认定矿场坐落于大熊猫国家公园区域内,基于“公共利益考虑”拒绝了投资者的采矿权续期申请。涉及中新BIT第13条第3款的规定,也是规定就“补偿价款的争端”提起仲裁。

中日BIT项下存在类似中蒙BIT的争端解决条款,而黑龙江国际诉蒙古国一案仲裁庭认为对于此类条款应作限缩解释,投资者因而在管辖权阶段便遭遇败诉。

2020年新增的吴振顺诉中国案、亚化集团等诉中国案,中国政府如何对“限制性争议解决条款”提出自己的解释,将确立中国后续参与投资仲裁的立场,其结果也会对中国投资者未来利用投资仲裁维护其海外投资合法权益产生影响。

(三)中国国有企业是否为仲裁适格的投资者的身份

如果发生中国国有企业投资者与东道国政府之间的投资纠纷、但因仲裁庭错误地进行身份认定,则将无法获得相关法律救济,会导致原本正当的私人投资争端转变为国家之间的投资争端。尽管目前相关的投资仲裁实践案例并不多,但中国国有企业投资者的投资仲裁资格问题已引起关注(刘雪红,2017)。

北京城建集团有限责任公司诉也门政府案属于涉及“一带一路”中国投资者起诉外国政府的典型案例,对中国企业“一带一路”沿线的投资争端解决有着借鉴意义(田辉,2018)。在该案中,也门政府试图以否认北京城建的私人投资主体身份来逃避投资仲裁。仲裁庭认为国有企业只要在对外投资过程中保持竞争中立地位、发挥其在投资过程中的商业职能,那么会极大概率地被认定为适格的私人投资者,从而被解释为《华盛顿公约》意义下的一国国民。中国国有企业需要关注双边投资协定中是否规定需要依据东道国法律登记为投资者。该案仲裁庭虽然适用了Broches标准,①该标准最早是由ICSID“设计师”——《华盛顿公约》主要起草人Aron Broches提出,指除了国有企业投资者作为政府代理人或履行基本政府职能的情形外,国有企业投资者所提起的投资仲裁申请都可以被接受。也就是说通过是否作为政府代理人、是否履行政府职能这两大分支来分别判定中国国有企业行为的性质,但仲裁庭并没有正面回应北京城建是否充当中国政府代理人,而是反面根据事实来论证北京城建行使了商业职能。尽管该案的仲裁庭的该项裁决对中国国企有利,但是仲裁庭裁决并不具有判例的约束性。在WTO争端案中,围绕着中国国有企业是否当然为反补贴协定意义上的“公共机构”,中美双方进行了唇枪舌剑的交战。

在另一起涉华案即黑龙江国际经济技术合作公司诉蒙古案中,蒙古国政府也同样采取了类似诉讼策略,认为黑龙江公司和首钢是中国国有企业,并非商业实体,其在蒙古国的政府活动在性质上不是经济性的,这两家公司完全受控于中国政府,不具备足够的独立性,性质上是“中国政府的准工具”,服务于中国政府的外交政策,用以实现中国政府的外交目的,因此不符合1993年中蒙BIT第1条中关于“投资者”的三点要求中的“经济实体”这一要求。仲裁庭认为该条款中经济实体的定义是广泛的,不以组织目的、商业形式、所有权或是控制权为基础进行区分,且没有任何迹象表明条约的起草者有意通过上述条件对经济实体这一概念进行限制。仲裁庭认为条约中“经济实体”一词是指从事经济或商业活动的任何一种法律实体,在这个层面上应该认定中国的上述国有企业符合中蒙BIT中第1条第2款的规定,被申请人的叙述并不能证明北京首钢和黑龙江国经公司是“中国政府的准工具”,没有任何证据显示上述企业是以服务中国外交政策目的进行海外投资。

从国际投资规则角度来看,中国国有企业为代表的海外投资是当前国际投资规则遇到的新现象和新问题,大多数仲裁庭还没有处理过中国这种规模和性质的国有企业投资争议的国际投资争端经验。因此,如何准确定位和妥善处理中国国有企业海外投资争端中的身份,将是国际投资规则理论和实践的新议题。

2020年7月1日生效的《美墨加协定》(USMCA)对投资仲裁规则会带来一定的影响,其附件14D特别值得中国投资者注意。该附件规定,外国国有企业投资者在墨西哥投资无权援引USMCA投资争端解决程序寻求救济。按此规定,中国国有企业在墨西哥将失去诉诸该协定投资者投资争端解决机制的权利,这一规定被学界称为“小毒丸条款”,②“毒丸条款”(Poison Pill Provision):美国商务部长威尔伯·罗斯把USMCA中的第32节第10条的规定比喻为“毒丸条款”。中国需要谨防类似条款的扩散。

在2020年中国公民冯振民诉韩国案中,③本案申请人冯振民以其房地产投资企业的股权为抵押,向金融机构贷款。随后,与该笔贷款相关的债权被转移至韩国友利银行(Woori Bank)。随后,友利银行因为冯振民不能依约偿付贷款而将该抵押股权出售给外国投资者。2017年,冯振民被韩国司法机关认定犯有侵占等罪,被判处6年监禁。申请人主张韩国的国家存款保险公司是友利银行在2017年之前最大的股东,因此归责为韩国政府。韩国政府则不认为友利银行的行为可归责于韩国政府。

(四)中国对外签订的BIT的最惠国待遇条款是否适用争端解决

世界上绝大多数BIT都会约定最惠国待遇条款(MFN)。最惠国待遇指,东道国对投资者或形成BIT伙伴的投资的待遇不得低于对其他任何国家的投资者或类似情况下的投资的待遇。自中国与瑞典签订第一个双边投资协定以来,最惠国条款就在中国双边贸易协定中得到了体现。虽然各界已普遍接受MFN条款可适用于实质性事项,但对于MFN条款能否适用于争端解决等程序性事项则存在较大争议。这里有个问题:投资者在投资仲裁中能否援引最惠国待遇条款要求仲裁庭认定,东道国给予其与第三国条约中更有利的争端解决机制?判例实践对这一问题的回答可分为两类:在第一类案件中,仲裁庭承认最惠国待遇条款适用争议解决机制,如广为引用的 Maffezini诉西班牙案;①Maffezini v.Spain, ICSID Case No.ARB/97/7, Award on jurisdiction 25 January 2000, para 63.在第二类案件中,仲裁庭在最惠国待遇的适用性上采取了限制性的态度,如Plama诉保加利亚案。②Plama Consortium Ltd v.Bulgaria, ICSID Case No.ARB/03/24, para 22.故对于投资者是否可以通过最惠国待遇条款来导入更有利于投资者的投资者—东道国争端解决条款,目前仍无定论。

在北京城建诉也门政府案中,也门政府认为中国—也门关于最惠国待遇的第3条第1款(“最惠国条款”)不能绕过双边投资条约明确的有限管辖权,将更广泛的也门—英国BIT争端解决条款纳入其中。也门政府声称,争议的此条最惠国条款是为了将最惠国条款的范围仅限于实质性权利,任何相反的解释都将使中国—也门第10条第2款中的争议解决条款中的限制性语言毫无意义。北京城建称,由于最惠国条款,仲裁庭有权审理此案件,根据《维也纳条约法公约》条约解释原则,最惠国条款必须像任何其他双边投资条约条款一样解释。北京城建对第10条第2款中所谓的“限制性语言”提出异议,否认了也门政府提出的第10条第2款对最惠国条款解释的影响。北京城建认为,最惠国条款第二段不限于实质内容,还包括程序内容,北京城建援引了投资法庭最近的一些认定最惠国条款中指引的同等条款可以在国际仲裁中得到适用的案例。③Siemens A.G.v.Argentine Republic, ICSID Case No.ARB/02/8, Decision on Jurisdiction, 3 August 2004 (CL-057, “Siemens”), p 103;Impregilo S.p.A.v.Argentine Republic, ICSID Case No ARB/07/17, Award, 21 June 2011 (CL-095, “Impregilo”), pp 99-100; Garanti Koza LLP v.Turkmenistan, ICSID Case No ARB/11/20, Decision on the Objection to Jurisdiction for Lack of Consent, 3 July 2013 (CL-039,“Garanti Koza”), p 96.因此北京城建辩称,最惠国条款如也门—英国BIT第7条,可被用来援引其他双边投资条约中更有利的争端解决机制。

仲裁庭同意也门政府的主张,即使用最惠国条款扩大也门政府对争议解决条款的同意范围是有争议的。

(五)中国对外所签BIT就提起仲裁的 “冷静期”规定的性质

大多数BIT规定,如果投资者想提出投资仲裁申请,则事先要提前(通常为6个月)将该意向告知有关东道国政府,同时要寻求通过磋商解决争议,经过特定期限(例如6个月)之后才能提出仲裁申请。这就是所谓的磋商条款,或称“冷静期”条款(Pohl, at el., 2012),有的BIT还要求投资者在提起投资仲裁前必须穷尽当地救济程序。

冷清等待期究竟应当被认定为是纯粹的程序要件,还是应当被视作为管辖权要件?中国—加拿大BIT规定:“若争端未能在6个月内协商解决,则经任一缔约方请求,该争端应提交专设仲裁庭解决。”①“disputing investor may submit a claim to arbitration only if at least six months have elapsed since the events giving rise to the claim”,参见:中华人民共和国政府和加拿大政府关于促进和相互保护投资的协定[EB/OL].http://www.images.mofcom.gov.cn/tfs/201409/20140928171120483.doc.这里“若”(only if)的语意显然是为其结果如何尚不得而知。考虑根据中外BIT提出仲裁请求的投资者,审慎而明智的做法应是,遵守在特定的时间期限内进行协商的前提条件,而避免使自己面临仲裁庭可能裁定等待期属于管辖权要件的风险。在Lauder诉捷克案中仲裁庭则认为,6个月的等待期不是一项管辖权规定。仲裁庭认为,6个月是一种不必要的、过于形式主义的做法,对保护当事各方的任何合法利益起不到任何的帮助。②Ronald S.Lauder v.The Czech Republic, Final Award, UNICTRAL, para 187.

从投资者的角度来看,直接忽略冷静期并不是一个最佳选择,因为Lauder诉捷克案的裁决中提到的具体情况过于宽泛,无法从中看出仲裁庭具体的立场与态度。因此,投资者关于等待期的谨慎而明智的做法应当是,充分考虑相关双边投资协定中所要求的每一个程序步骤,包括等待期和开始时间,遵守在必要的时间内进行协商的前提要求,从而使自身免受仲裁庭裁定认为等待期属于管辖权的风险。

中国与他国签署的BIT大都规定有上述磋商条款或者 “冷静期”条款。在平安集团诉比利时案中,平安曾于2008年10月14日致函比利时投诉后者的干预行为,2009年10月14日平安再次发函时声称2008年10月所发函构成了1986年BIT下的“Notice of Dispute”,但是到2012年7月在第三次发函中改称上述2008年和2009年的函是2009年BIT下的“Notice of Dispute”。比利时提出管辖权异议的其中一个理由正是平安没有给出符合新约规定的通知(Notice)。

在德国海乐西亚泽公司诉中国政府案中,③Hela Schwarz GmbH v.People's Republic of China (ICSID Case No.ARB/17/19).双方就《中德BIT》第9条的“冷静期”条款(cooling off clause)是否构成案件管辖权和可受理性的前提条件产生分歧。

在中山富成实业投资有限公司诉尼日利亚政府案中,尼日利亚政府抗辩,仲裁庭没有管辖权,因为《条约》第9条第(3)款第一句所述6个月的期限在提起仲裁时尚未届满。对于6个月的期限的起算问题,仲裁庭认为2017年中山公司通知请求谈判之日为6个月的起算点。如果尼日利亚以自己没有接受请求为由,认为中山公司没有留出足够的谈判时间,显然有悖于正义。

(六)其他:溯及力、时效和协定的选择问题

中国平安人寿保险股份有限公司和中国平安保险(集团)股份有限公司(以下合称“中国平安”)诉比利时王国(以下简称“比利时”)案是中国大陆投资者将投资东道国诉至ICSID的第一案。④ICSID案件编号为ARB/12/29.在本案中,比利时政府对Fortis集团的干预在2008年就已经发生,因此中国平安在2008年和2009年时分别都发函至比利时,构成1986年BIT下有关争议的通知。当时中国平安是意欲在1986年BIT下向比利时法院提起诉讼或者向国际仲裁庭提起仲裁的,但后来中国平安似乎注意到1986年BIT下可仲裁的事项仅限于有关征收补偿额的争端,而2009年BIT第8条扩大了可仲裁事项的范围,且过渡条款未规定其不适用于已经通知但尚未进入司法或仲裁程序的案件,因此中国平安认为基于2009年BIT提起仲裁将获得更有利的结果。本案中仲裁庭仅就属时管辖权的争议做出解释,将中国—比利时、卢森堡2009年BIT中的过渡条款解释为对中国投资者不利。

韩国安城公司诉中华人民共和国案缘起于韩国安城公司在中国盐城市射阳县就高尔夫球场和高级公寓项目所进行的投资,争议双方就该案的属时管辖权存有异议。中韩BIT规定,“如果从投资者首次知道或者应该知道其受到损失或损害之日起已经超过3年,则投资者不能将争议提交国际仲裁”。中国政府认为,韩国安城公司在首次知道或应该知道其权益遭到损害之日起已届3年,超过了《中韩双边投资协定》第9条第7款规定的仲裁时效。仲裁庭对《中韩双边投资协定》第9条第7款有关仲裁时效的规定做出解释,即就起始时间而言,仲裁时效的有限期间起始于投资者首次知道其已经遭受损失或侵害的事实之日,而并非是知道损失或侵害具体数量之日。仲裁庭认为,就终止时间而言,只有申请人向ICSID“提交仲裁申请”之日,而非申请人向东道国发出“仲裁意向通知”或者ICSID秘书处对案件进行登记的时间,方是仲裁时效的终止时间。

在冯振民诉韩国案中,韩国政府也提出冯振民的一些指控的提出已经超出了《中韩双边投资协定》的3年时效,2021年6月18日仲裁庭做了部分支持、部分驳回的阶段性裁决。

由于中国与一些国家在不同时期缔结了多份投资协定,在涉及中国或中国投资者的某些投资仲裁案件中同时涉及多份投资协定。由于这些投资协定在实体保护条款和争议解决机制上存在区别,且有可能在争议发生时均有效,故多协定在具体案件中的适用值得研究。

结 语

在国际投资争端中的基本矛盾在于如何平衡投资者利益保护和东道国规制权。一方面,在国际投资活动的角色分配之中,东道国政府要吸引和管理外资,又要基于公共利益的考量出台相应的法律法规和政策来规制外资,这些治理措施有时会对投资者的利益产生一定的影响。因为如若东道国没有对投资者进行充分有效的保护,就会影响资本流动,但是又不能不当牺牲东道国的规制权。就国际投资法的整体趋势而言,国际投资法应向平衡化方向发展,包括投资者利益保护和东道国规制权之间的平衡。

中国作为最大的资本输入国之一和最大的资本输出国之一,如何平衡好经济发展和可持续发展之间的关系至关重要。

具体问题上,中国今后在新签署或更新中外BIT时,可以明确是否适用港澳地区,从而将港澳投资者纳入中外BIT 保护的中国投资者范围中。中国在修正旧版时过于狭窄地提交投资仲裁的范围(“征收补偿数额争端”),但也不宜过分扩大提交投资仲裁的范围,以免中国政府将来处于被动境地。中国国有企业海外投资时一定要按国际投资规则从事,避免被认定为中国政府的代理人,从而无法作为适格的申请人发起投资仲裁。中国签订的BIT中最惠国待遇条款应限制其适用于投资仲裁情况,以避免出现中国政府无法控制的局面。投资仲裁中的一些程序性问题如冷静期的等待、时效的遵守、溯及力的明确,都是涉及中国案子需要考虑的技术问题。

总之,就已经发生的涉华投资仲裁案的处理来看,中国还是要充分肯定现行投资者与东道国投资争端解决机制对保护外国投资者合法权益、促进跨境投资发挥了重要作用。这种机制有利于国际投资治理的法治化建设,避免投资者与东道国之间的经济纠纷升级为国家间的政治矛盾。中国政府也发文支持中国企业海外投资时应注意使用投资者与东道国投资仲裁机制。正如中国政府在国际投资仲裁机制改革问题上所表态的,“投资者与国家间投资争端解决机制是一个总体上值得维护的机制”。①中国政府提交关于投资人与国家间争端解决制度可能的改革的意见书[EB/OL].https://www.sohu.com/a/332284283_100198299.