国际石油公司低碳业务投资分析和战略预测

王天娇,于清进,施晓康

1.中国石油拉美公司;2.中油国际厄瓜多尔公司

0 引言

近期壳牌集团(简称壳牌,原荷兰皇家壳牌公司)的“更名迁址”事件引起了全球油气行业的瞩目。作为一家成立于1907年,拥有近120年发展历史的老牌石油公司,突然间提出了更名和迁址、最大的股东甚至提议拆分公司,背后原因和驱动因素令人深思,毕竟壳牌在石油界地位举足轻重,曾位列“石油七姐妹”,是世界级的大型国际石油公司,控制了油气行业大部分的市场活动。无独有偶,近年来油气行业发生了一系列的公司更名事件,从bp的British Petroleum到Beyond Petroleum、道达尔能源公司(简称道达尔)的Total到TotalEnergies、艾奎诺能源公司(简称艾奎诺)的Statoil到Equinor、卡塔尔能源公司的Qatar Petroleum到Qatar Energy等,似乎石油公司名称里面的“去油味”“能源化”成为了一股新潮流。与往年相比,2021年国际石油公司加大了能源转型力度,各石油公司明显增加了对于低碳业务的投资,根据战略布局,在减排、清洁替代、可再生能源及 CCS(碳捕集与封存)技术研发方面投资各有侧重。归根究底,这种变化既是石油公司顺应潮流而做出的自主变革,也是面对外界压力的被动选择。

中国积极响应全球性气候治理号召,提出了“双碳”目标。已有不少学者对中国低碳发展转型路径进行了研究[1]。根据国发〔2021〕23号《国务院关于印发2030年前碳达峰行动方案的通知》文件,明确了低碳能源转型行动中,要全面推进风电、太阳能发电的大规模开发和高质量发展,因地制宜发展生物质发电、生物质能清洁供暖和生物天然气。中国石油天然气集团有限公司(简称中国石油)、中国石油化工集团有限公司(简称中国石化)和中国海洋石油集团有限公司(简称中国海油)均制定了绿色低碳发展战略,大比例进入可再生能源领域[2]。中国石油发布绿色行动地图,持续推进“油气热电氢”五大平台建设;中国石化首次将“洁净”纳入公司愿景目标,锚定建设中国第一大氢能公司的目标,布局1 000座加氢站;中国海油努力担当国内油气增储上产的主力军、新能源产业发展的生力军、探索碳封存产业化发展的先行军[3]。虽然中国石油、中国石化、中国海油均爆发出了强大的战略转型动力,但是受国内保供与能源转型之间的矛盾、国际市场竞争压力、新能源配套政策管理机制等客观因素制约,中国石油企业能源转型仍面临着重重压力和挑战。

本文将综合市值和公司影响力排名等因素,针对bp、道达尔、壳牌、埃克森美孚公司(简称埃克森美孚)、雪佛龙股份有限公司(简称雪佛龙)、艾奎诺、埃尼石油公司(简称埃尼)7家国际石油公司进行低碳业务战略和投资分析,为中国石油企业能源转型提供借鉴。

1 低碳能源转型目标和驱动因素

当前气候变化问题已成为国家之间对抗博弈新的关键点。欧盟率先成为这方面的领头羊,通过将“碳中和”目标进行立法,以加强对温室气体排放的限制。国际石油公司由于其庞大的企业规模、巨额的经营收入、支撑全球化运营的核心管理体系和业务流程,通过控制市场活动主导着整个石油行业价值链,对全球气候变化问题影响深远。

1.1 能源转型目标

面对来自于各国政府政策和监管的要求以及投资团体驱动战略转变的双重压力,国际石油公司或主动或被迫做出了减排承诺和行动。欧洲石油公司对于实现碳中和目标响应积极热烈。2020年初,艾奎诺、bp、埃尼、壳牌、道达尔陆续发表承诺,宣称在 2050年实现不同范围(范围 1,即直接排放;范围 2,超出公司直接控制范围,即间接排放;范围 3,包括公司购买产品的“上游”产品有关的排放以及与其销售产品消费有关的“下游”排放。)或不同业务的碳强度消减。艾奎诺将在2050年实现全范围净零目标,并在2030年实现范围1、范围2的碳中和;bp将在 2050年实现全范围的净零目标,并将范围3的碳强度削减50%,到2030年减少油气产出40%;壳牌与bp类似,2050年实现全范围内净零目标,100%削减碳排放强度;埃尼将在 2030年实现上游业务净零目标,2050年实现全范围净零目标;道达尔则是2050年实现欧洲业务的全范围净零目标,其他业务是范围 1、范围 2的净零目标,且全球业务范围3的碳强度削减60%。与此形成鲜明对照的是,美国两家石油巨头埃克森美孚和雪佛龙在面对碳中和目标时,采取了保守策略,埃克森美孚在2020年底仅承诺2025年在全范围内减少上游碳排放强度15%~20%,2022年初宣布到2050年实现净零排放;而雪佛龙直到2021年3月才勉强制定出一个到2028年碳排放强度削减35%的目标。

在面对低碳能源转型的态度上,bp、壳牌、艾奎诺、埃尼属于“激进派”,道达尔属于“折中派”或称“温和派”,埃克森美孚和雪佛龙等美国公司属于“消极派”。不过,如今美国公司已经缩小了与欧洲公司在低碳投资领域的差距。这主要是由于公司内部投资者和外部团体不断施加压力[4],美国石油公司开始逐渐从“消极派”向“激进派”转移。

在国际形势变化、油价和市场波动以及投资者和环保组织关注等多方面因素作用下,国际石油公司也会呈现出承诺和行动不匹配的情况。例如2021年9月,道达尔与伊拉克政府、电力部门及国家投资委员会签署了价值 270×108美元的能源合作协议[5],该合作协议号称涵盖了石油、天然气和太阳能,力求通过进一步释放该国资源潜力,改善能源结构,从根本上破解缺电断电困境,助力伊拉克实现能源经济多元化。但是,协议涉及的4个项目中的3个仍属于传统的高碳类油气项目,其中新能源项目仅一个装机100×104kW的太阳能电站项目,颇有“搭便车”之嫌,这也引起了外界对于道达尔的诟病。

1.2 驱动因素

国际石油公司设定减排目标、进行能源转型既来源于外界压力,也来源于石油公司的内生需求。驱动石油公司进行能源转型的因素主要有4点。

一是投资驱动。石油公司往往由实力雄厚的股东注资或由国家控股,其资金来源离不开投资方注资。当前,“双碳”理念已渗透到各个领域,金融市场也对投资组合的风险提出了更高的监管要求,并且明确提出在相关领域的投资中要包含“去碳化”的考虑,越来越多的投资者要求石油公司将气候变化纳入公司面临的经营风险之中。为此,石油公司要想获得更多投资者的青睐,就需要解释其在气候变化问题方面将如何应对,以及在整个油气行业价值链上如何减少温室气体排放等。

二是监管驱动。由于需要加快减少温室气体排放总量,各国政府均对石油公司提出了排放标准要求,相关金融监管机构也积极推进气候风险、碳排放和低碳管理等相关信息立法。在许多司法管辖区,企业对气候风险及相关信息披露已经完全转化为法律规定。

三是市场驱动。在整个油气行业市场价值链上,虽然国际石油公司扮演的不同角色存在国域限制,但各国对于保障实现碳中和目标的气候立法和措施中,关于碳市场、碳技术、碳财税及补贴等经济手段是通用制度,争取补贴、降低碳税已经成为了油气市场对石油公司发展提出的潜在要求。同时,银行不再为化石能源项目提供贷款、碳排放交易机制愈加完善、全球部分区域禁止油气勘探开发等都成为了制约石油公司市场活动的要素。

四是效益驱动。随着行业变革和技术进步,新能源产业发展成本持续降低,结合石油公司现有的多国油气作业和运输销售优势,新能源产业已经成为石油公司新的创效手段。

2 低碳投资特点与投资领域

2.1 低碳业务投资特点

2.1.1 油气行业低碳投资总额增加

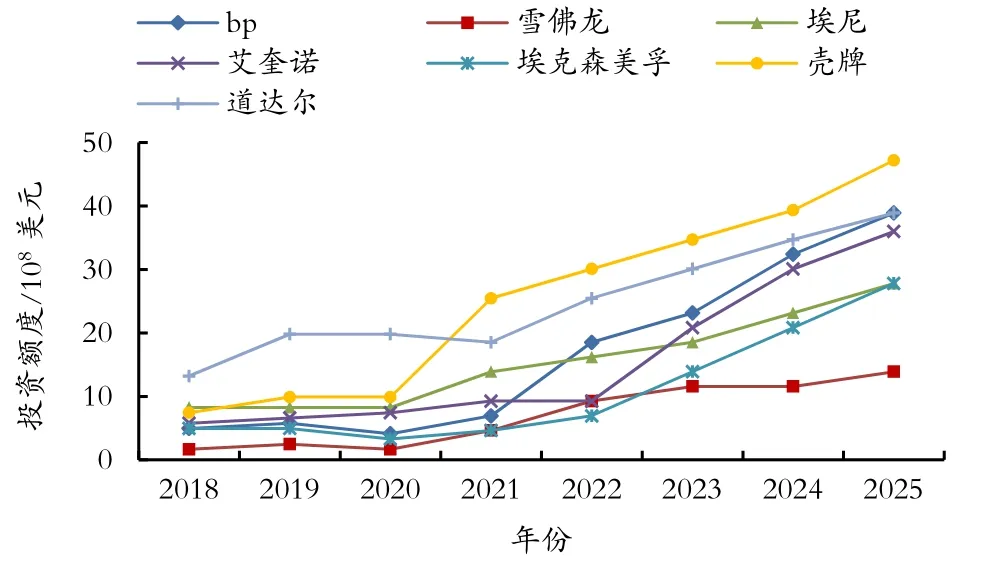

2021年,国际石油公司对于低碳业务的投资均有明显增加(见图1)。

图1 国际石油公司低碳业务投资变化

预计 2025年油气行业内低碳业务总投资将从之前的148×108美元上涨到227×108美元。这凸显了石油公司低碳战略的迅速实施,仅仅半年多时间,整个行业对于低碳业务的投资增加了79×108美元,涨幅达53%。其中,壳牌投资为47.2×108美元,bp和道达尔均为 38.9×108美元,艾奎诺约 36×108美元,埃尼和埃克森美孚投资均为27.8×108美元,而雪佛龙预计达到13.9×108美元[6]。石油公司对于低碳业务投资的增加凸显出公司战略向低碳领域倾斜。

2.1.2 “激进派”和“消极派”对于低碳业务投资差距不断减小

近期在低碳业务投资增长方面,美国石油公司做出了巨大贡献。2021年初,雪佛龙宣布至 2028年前低碳业务投资目标为 30×108美元。然而在 9月举行的“2021能源转型焦点”会议上,雪佛龙宣布公司将在2021—2028年向低碳业务支出100×108美元的计划[7],是年初目标3倍有余。同样,10月,埃克森美孚宣布 2022—2027年向其低碳部门增加投资到150×108美元,与此前2月宣布的指导投资30×108美元形成鲜明对比。快速增长的低碳业务投资显示,作为“消极派”的美国公司已经缩小了和“激进派”欧洲公司的差距。

2.1.3 国际石油公司低碳业务投资增幅显著

对比2020年和2025年投资计划[8],可以明显看出各国际石油公司 2025年均加大了对低碳业务的投资比例,基本都达到公司总投资10%以上(见图2)。

图2 国际石油公司2020年和2025年低碳业务投资对比

从投资分布上看,2020年欧洲石油公司相对更注重低碳业务发展,其中埃尼和道达尔对于低碳投资占比居首,其他公司投资占比均不足10%,而两家美国公司仅约1%;2025年有4家欧洲石油公司计划低碳业务投资占比超过20%,增幅最显著的是埃尼,bp紧随其后,增幅接近18%。同时,美国石油公司也大幅上涨,埃克森美孚明显加大了低碳业务投资幅度,和欧洲竞争对手壳牌、埃尼、道达尔一同保持低碳业务投资增幅约10%。投资变化最小的为雪佛龙。投资大幅增加反映出了市场对于低碳领域兴趣日渐加强,国际石油公司整体战略调整,资本配置已经开始逐渐远离传统上游业务。在保持核心油气资产增长的同时,国际石油公司已开始转型,寻找可与核心油气资产同步发展相匹配的低碳业务。

2.2 低碳投资领域

2021年初部分国际石油公司战略投资重心仍集中于传统上游业务,中下游和化工业务投资波动不明显,低碳业务和上游业务投资呈现出此消彼长的态势。但是,7家公司均已制定了明确的低碳业务战略发展方向,涉及 14项低碳业务战略[9-10]包括:减少范围1、范围2的碳排放;减少范围3的碳排放;实现净零排放目标;综合天然气开发;太阳能发电;陆上风力发电;海上风力发电;低碳电力传输及分布;生物燃料开发;电动汽车及充电基础设施;电池及存储;氢能;CCS及CCUS(碳捕集、利用与封存);基于自然的解决方案(碳抵消)。按照战略类别和业务特点,可以将低碳投资领域分4类。

2.2.1 减排

欧洲国际石油公司将减排计划涵盖了公司经营的所有范围,减少范围1、范围2和范围3的碳排放和承诺实现净零排放目标被视为公司核心战略,旨在减少主要来源于燃烧、化学或生产过程的直接排放和来源于耗电所产生的间接排放。美国石油公司是将减少范围1、范围2的碳排放列入核心战略[11]。能源行业用于温室气体减排的投资占行业总投资的13%,其中,埃克森美孚和雪佛龙投入最多,分别占各自总投资额的21%和18%。壳牌投资持平于行业平均水平,bp等其他欧洲公司在此项战略上投资基本不超过10%。减排类投资差异化的原因是美国石油公司整体战略是坚持持有上游业务并做好低碳减排,不放弃核心油气资产;而欧洲石油公司则是纷纷开始剥离高碳资产,相应减少了减排类的投资。2021年10月,壳牌以95×108美元的价格将二叠纪的页岩油气资产转让给美国康菲国际石油有限公司,证明了欧洲石油公司的战略转移。

2.2.2 清洁替代

长期以来,油价和气价背离,考虑到开采成本、物流运输和存储等一系列因素,石油公司“重油轻气”是行业内心照不宣的事实。在能源转型目标之下,业内普遍认为化石燃料中天然气具有更为持久的发展前景,可以在支持快速增长的经济体去碳化发展方面发挥重要的作用。天然气既是一种清洁能源燃料,也可以与CCS技术结合成为一种零碳能源,是能源转型的理想过渡能源。

欧洲国家在利用天然气发电方面历史悠久,bp、埃尼、壳牌和道达尔都将天然气综合利用作为了公司核心战略。特别是壳牌在天然气领域投资居首,占公司总投资的30%,埃尼和道达尔投资分别占比14%和5%。雪佛龙和埃克森美孚都将天然气综合利用作为公司的重点发展领域。

壳牌和道达尔将低碳电力传输及分布和电动汽车及充电基础设施都视为公司核心发展战略,bp仅将电动汽车作为核心战略,低碳电力传输视为重点发展领域,埃尼将低碳电力传输列为核心战略,雪佛龙将电动汽车作为风险资本投资进行考虑。5年内,预计7家石油公司将在天然气综合利用的投资总计达总投资额的11%,在电动汽车及存储方面投资约2%。

2.2.3 可再生能源

欧洲石油公司对可再生能源开发利用方面各有侧重,整体布局较早,具有技术优势。欧洲石油公司普遍高度重视生物燃料、氢能、太阳能、风能等可再生能源发展,视其为传统能源的替代品,是能源转型的发展关键。其中,道达尔的可再生能源开发明显领先于其他石油公司,将除氢能之外的所有可再生能源都列为核心战略。对于太阳能和风能,欧美石油公司的投资差异较大,美国两家公司没有投资计划。

氢能方面,由于氢的无碳属性和广泛存在于自然界的特点,石油公司加大了对氢能的开发利用。据世界氢能协会预计,到 2050年全球 20%的二氧化碳减排要靠氢气来完成。bp、艾奎诺和壳牌将发展氢能视为核心战略,其余4家公司作为重点领域开发。

生物燃料方面,随着多国政府计划逐步淘汰内燃机汽车,许多石油公司改为投资生物燃料。这种对液体生物燃料的投资即使是在低油价背景下也具有一定的战略意义。相比氢能,美国石油公司更加注重对于生物燃料的开发利用。业界已经公认,“燃烧生物燃料比燃烧化石燃料排放更少”,通过生物质能源生产的燃料乙醇和生物柴油,可以替代由石油制取的汽油和柴油,是可再生能源开发利用的重要方向。除艾奎诺外,其余6家公司均将其视为核心战略发展。2020—2025年,7家石油公司投资生物燃料占总投入比例高达16%,是单项低碳战略(14项低碳战略)中投资比例最大的一项。其中,雪佛龙公司对于生物燃料投资最高,占其投资比例34%,也是该公司低碳业务战略投资比例最高的一项。埃尼、埃克森美孚、bp、壳牌和道达尔稍逊于雪佛龙,保持投资在13%~20%。据统计,2008—2020年,美国通过使用生物液体燃料,累计减少了温室气体排放近9.8×108t[12]。随着多国针对气候变化的计划推出,以及能源转型的步伐加快,用生物燃料作为运输燃料实现脱碳被赋予了更多期望。

2.2.4 解决方案

CCS是目前全球各石油公司都在投资的低碳技术,被认为是未来大规模减少温室气体排放、减缓全球变暖最经济可行的办法。作为 CCS的升级版,CCUS增加了二氧化碳利用的环节,使二氧化碳资源化并产生经济效益,因此石油公司对此更为青睐。截至2020年,全球共有65个商业CCS设施,2020年新增的17个CCS设施中,有12个位于美国,其余分布在英国、澳大利亚和新西兰。美国公司在CCS技术上表现出绝对优势,欧洲公司在此领域稍逊于美国公司,投资占比也与美国公司相距甚远。

碳抵消(基于自然的解决方案)是通过植树造林、林业碳汇等手段抵消由石油公司排放的温室气体。bp、埃尼、壳牌和道达尔将碳抵消视为核心战略;雪佛龙和艾奎诺将碳抵消作为重点发展领域;而埃克森美孚不涉及碳抵消类战略。截至2020年,全球解决方案类战略(含低碳技术和碳抵消)行业投资占以上4类低碳业务总投资的11%,其中埃克森美孚投资居首,占公司总投资超过50%,雪佛龙紧随其后,占比达21%。

3 未来低碳业务战略预测

公司战略规划决定了投资方向。对照2020年初制订的低碳业务战略,国际石油公司在以上4类领域的投资差异呈现出多元化变化趋势(见表1)。

表1 国际石油公司低碳业务投资分析

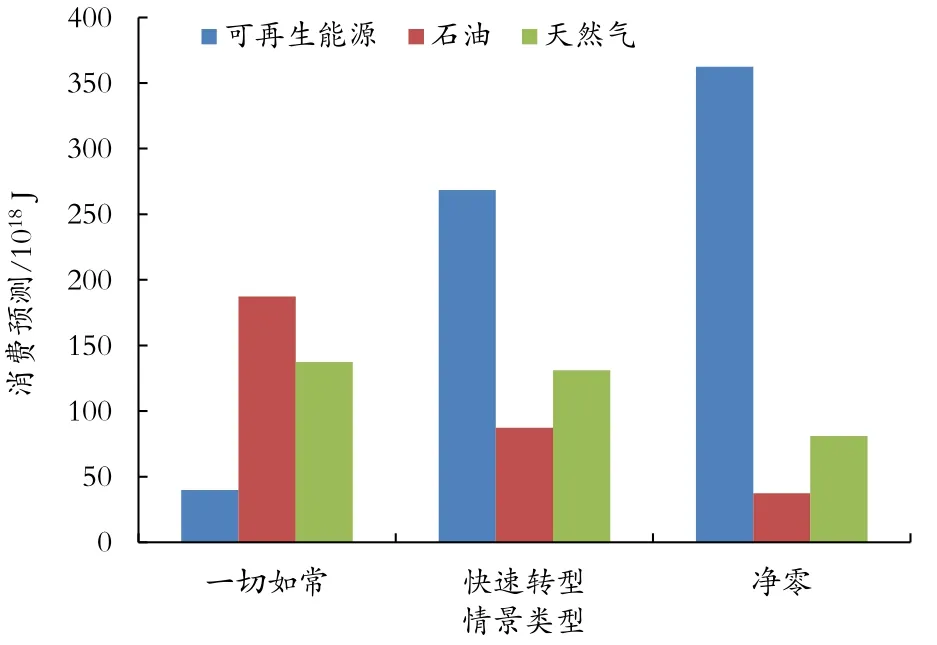

全球能源市场发展具有高度的不确定性,预计到2050年全球能源系统实现转型存在3种不同情景:一切如常、快速转型和净零[13]。在快速转型和净零情景下,石油消费出现大幅下降,可再生能源异军突起,并大幅增长;天然气在快速转型情景下变化不大,在净零情景下会减少50%(见图3)。

图3 2050年能源转型情景下一次能源消费预测

化石能源消费将基本让位于清洁低碳能源。在快速转型情景下,能源消费总量排序依次为电力(47.8%)、石油(17.6%)、天然气(11.6%)、CCUS(7.9%)、生物能源和生物发电(两项共计 7.9%)、氢能(7.1%)。在净零情景下,消费总量排序为电力(54.8%)、氢能(15.6%)、生物能源和生物发电(12.9%)、石油(6.9%)、CCUS(4.9%)、天然气(4.8%)。

根据上述两种情景分析,2050年低碳能源将在全球能源转型体系中发挥重要作用,国际石油公司将基本完成业务范围内的碳减排,业务战略将集中在可再生能源及CCS、CCUS等方面。表2是国际石油公司对不同低碳业务领域战略定位预测。

表2 国际石油公司低碳业务战略预测

在快速转型情景下,石油公司的核心战略将包括可再生能源开发、天然气开发利用、电动汽车及存储等,生物燃料、CCS和CCUS以及氢能开发利用将会作为公司发展重点领域,温室气体减排技术成熟后会作为稳定发展且持续运行的非重点领域。在净零情景下,石油公司长期发展战略将不再包括温室气体减排,核心战略主要集中于太阳能、风能等可再生能源发电、生物燃料、CCS和 CCUS和氢能等低碳业务,电动汽车及存储业务视市场饱和程度会作为核心战略或重点领域进行战略部署。考虑到氢能大多在当地生产且运输成本较高,将作为一种本地化战略,结合资源国情况开发利用。

4 总结

全球低碳能源转型乃大势所趋,减少温室气体排放,制定绿色低碳战略,推动石油公司能源转型刻不容缓。国际石油公司受投资、监管、市场、效益等多方因素驱动,未来将继续逐渐扩大低碳业务投资额度和投资领域,制定差异化、多元化的长期低碳发展战略。对于中国石油公司,要紧跟全球趋势,借鉴国际石油公司在低碳转型过程中的优秀做法和实践,推动绿色发展,建议如下:

一是开展与国际石油公司对标研究。中国石油公司应借鉴国际石油公司低碳业务战略部署及全球投资实践的经验,把握全球能源转型趋势及能源市场发展方向,加快4类低碳领域业务布局,高效进行低碳业务开发。

二是全方位加强国际合作。在低碳能源全球化方面要“走出去”更要“走上去”,开展全球优势新能源项目筛选,海外业务在遵守海外资源国法规监管要求的同时因地制宜“一国一策”“一项目一策”,差异化制定海外绿色发展战略,以海外业务作为突破口,以新能源撬动常规能源发展,深度参与全球低碳能源项目开发,不断提升中国石油公司的全球能源治理水平。

三是中国石油、中国石化、中国海油要进行差异化、多元化战略布局。对于国外业务要充分发挥自身优势,低碳不忘“保供”,在实现“碳达峰”目标前以“减碳”为主要抓手,大力发展天然气业务,从源头上减少碳排放。对“减碳、用碳、替碳、埋碳”作战略优化调整,厘清核心战略、重点领域和风险投资发展方向,进行差异化、多元化战略布局。中国石油应按照绿色发展战略,推进“油气热电氢”五大平台建设,大力发展清洁能源天然气,聚焦于传统主营业务同时兼顾考虑发展新能源产业;中国石化应着重聚焦中下游化工业务,从原材料上进行低碳控制,减少产品的全生命周期碳足迹,将氢能作为新能源业务的主要方向,着力开发特色氢能业务;中国海油应利用自身海上业务特点,率先发展气电项目,进军光伏产业,经营太阳能发电、海上风力发电等业务。

四是加大技术研发推广。要充分认识本国企业低碳能源技术的瓶颈,以技术创新为突破口,攻关“卡脖子”技术,提高核心技术自主创新能力。加强氢能、电气化、CCS和CCUS、液体生物燃料及海洋系列低碳技术的研发和推广应用,形成高效率、低成本的低碳技术序列,助推“零碳”能源供应。