2021年中国再生纤维市场回顾

核心提示2021年中国禁废令正式落地实施,从结构上彻底改变了全球范围内再生纤维的流动。FastmarketsRISI废纸高级分析师徐婉成撰文分析了由此给中国造纸行业,尤其是以废纸为原料的领域带来的影响及变化。

关键词:废纸;包装纸;进口;供需调整

2021年中国全面禁止废纸进口,该政策的施行从结构上彻底改变了全球范围内再生纤维的流动,并在中国市场引导了造纸生产中纤维结构的改变。行业内形成新的投资方向,包括在中国以及东南亚地区的各种纤维产能和包装纸产能的投建。

在过去的一年里,禁废令、新冠疫情、海运困境等多种因素持续给中国再生纤维市场供需带来新的挑战,市场在调整中逐步走向新的平衡,国废、进口再生纸浆以及与中国市场相关联的东南亚地区废纸成本和供需格局也在市场的调节下发生了不同程度的变化。

1 2021年国废回收量恢复增长

废纸进口受限、国废需求相对增长以及较高的价格带动国废回收量在2016—2019年期间保持增长(见图1);2020年由于年初突然爆发的新冠疫情,回收量遭遇阶段性重创;根据RISI统计,2020年中国国废回收量同比下跌约4%,这也是自2000年以来回收量极其少见地出现同比下滑。2021年随着中国对疫情的有效防控以及消费的恢复,RISI预测2021年中国国废回收量将达到6074万t,同比上涨约10%。

但是,在现有的消费及贸易结构下,中国国废回收率将不具备大幅提升空间。未来回收量的增长将有赖于政府及企业层面的多方努力,推进国废行业的规范化建设,提高供应链运转效率,通过经济转型让更多的纸张在国内被消费,以及由进口消费品包装带来新的回收量。

政策推动国废回收行业持续健康发展。2021年12月20日工信部发布的《废纸加工行业规范条件》已于2022年1月1日起实施。12月30日,财政部税务总局发布关于完善资源综合利用增值税政策的公告(2021年第40号公告),公告规定:“从事再生资源回收的增值税一般纳税人销售其收购的再生资源,可以选择适用简易计税方法依照3%征收率计算缴纳增值税,或适用一般计税方法计算缴纳增值税。”

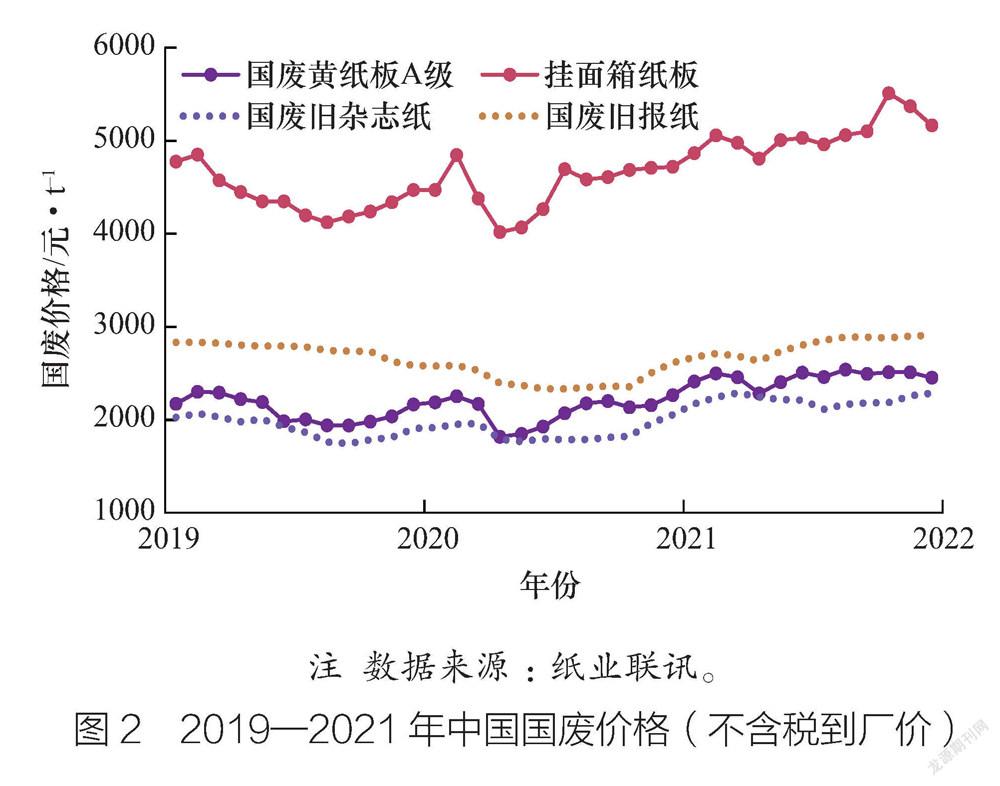

2 2021年国废整体价格区间上移

根据RISI纸业联讯统计,2021年中国国废黄纸板A级均价约2461元/t,同比上涨约17.2%。中国禁止废纸进口,国废原料刚需进一步增强,国废各品类年均价格指数均比2020年有所增加,总体价格波动空间上移。同时,对比此前4年,2021年国废价格波动频率与幅度明显收窄,并未出现短期的价格大起大落行情(见图2)。

截至目前,国废市场尚未出现因供应短缺而影响纸企生产的情况。纸厂方面仍对国废价格持有相对强势的定价权,但在禁废的大背景下,国废价格存在较强的底部支撑,它与成品纸价格之间形成了一种微妙的相互支撑与助力的关系。

国废品质下降亟待解决。在当前的纤维循环体系之下,国废质量问题令人担忧。据悉,自中国开始限制废纸进口直至完全禁废以来,为补充原料数量以及降低成本,中国的造纸生产中越来越多地加入了热磨木纤维和接近极限用量的干强、湿强剂,在进入新一轮的循环生产后将无法提供更多的强度支持。目前中国企业正在不断探索和增加新的原料来改善这一局面。

3 进口再生纸浆到港量持续高速增长

2018年起,中国企业加速海外市场投资,再生纸浆项目占据重要地位。在过去的几年中,再生纸浆产能持续增加,主流投资地和投资品种不断发生变化,另有部分产能规划出现变故被搁置或取消。

2020—2021年期间,最为突出的产能增量出现在泰国,投资的主要品种是干磨浆。对比传统制浆工艺,它几乎省略了绝大部分生产流程,仅将废纸原料简单处理后呈现为絮状纤维。其优势是投资小、周期短,但该产品存在通关争议。据报道,2022年1月17日,杭州海关依法退运了超过1900t的不合格再生纸浆,这是杭州海关在近1个月内第二次退运不合格再生纸浆;2021年12月16日,杭州海关退运近2500t不合格再生纸浆。

据悉,目前《再生纸浆》国家标准尚在制定中,该标准将适用于当前中国市场主要使用和贸易的商品再生纸浆品类。

根据海关数据统计,2021年中国进口再生纸浆到港量约244万t,同比增长约38.3%。其中,进口量排名首位的进口来源国为泰国(见图3),进口量106万t,同比增长约685%,在总进口量中占比约为43.3%,大幅领先于排名第二位的马来西亚(占比约20.9%)。在过去的两年,泰国地区的再生纸浆产能迅速扩大,目前已公开发布的投产项目约170万t/a,但据市场人士称,另有相当部分产能未公开,当地实际再生纸浆产能或至270万t/a以上。

除了泰国,来自于印度尼西亚的进口量增长也十分引人注目。2021年中国自印度尼西亚进口再生纸浆25.8万t,同比增长约459%,约占总量的10.5%,位列第三。在印度尼西亚,公开发布的再生纸浆项目仅有2020年上半年理文造纸投产的10万t/a干磨浆项目,但是根据市场调查结果显示,当地实际再生纸浆供应能力可达约45万t/a。

在再生纸浆的进口来源地中,印度进口量始终不突出,2021年中国自印度进口再生纸浆数量仅2.4万t,这与市场感受相距甚远。

据悉,中国进口再生纸浆除了以税则号47062000来报关的数量,另有部分外观与成品纸相近的卷筒浆以税则号48059190、48059200、48059300來报关,我们无法统计这部分进口量中有多少是作为原料来使用,但2020年以来其数量有明显增长。根据海关数据显示,2017—2019年,上述3个税则号进口量为7万~10万t/a,2020年全年进口量激增至102万t,2021年进口量增加至120万t;其中来自印度的进口量尤为突出,2021年占比约40.8%,达49万t。A969713E-28B4-4C01-9BB8-E008144CB8AE

根据市场反馈,自2020年底至2021年前三季度,印度卷筒浆产品几乎是中国再生纸浆市场贸易中的主流,但税则号47062000中来自印度的再生纸浆到港量远不及市场估算,上述3个税则号中印度进口量的激增或可对此做出解释。

目前,再生纸浆是中国市场应对进口废纸缺失最具可行性的选择。根据规划,截至2023年底,再生纸浆产能将大于800万t/a。中国对进口高强度纤维、特别是美廢OCC的需求,正在通过从美国及其他亚洲地区进口再生纸浆的形式进行部分转化。

2021年,美废OCC加大了对亚洲和墨西哥等地的出口,其中印度、东南亚和中国台湾地区也在为中国大陆市场提供再生纸浆和包装纸的供应。

4 再生纸浆使用带来纤维成本增加

2021年RISI纸业联讯正式发布再生纸浆产品价格,根据市场调查,选取以美废OCC为主要原料、产地分别为美国和亚洲地区的再生纸浆产品作为价格跟踪的2个品种。

由于美废OCC价格大幅上涨和海运成本增加,中国进口再生纸浆价格在2021年涨幅明显(见图4)。特别是前三季度涨势尤为突出。一般来说,再生纸浆的定价是供需双方博弈的结果,中国纸厂会根据国内成品纸价格、国废价格来核算购买再生纸浆原料的成本线,供应商也会在再生纸浆生产成本和运输成本的基础上、综合需求端表现来给出报盘。2021年,在中国的包装纸生产中再生纸浆原料的使用并不具备成本上的优势,而仅作为高强纤维补充的方式,保障部分高规格纸张的生产。

5 中国包装纸纤维原料趋于多样化

2018年以来,伴随着中国废纸进口政策的推进与施行,挂面箱纸板生产过程中,本色浆配用量逐渐增加,以此来提升纸张的技术指标,从而导致本色浆进口量持续增长。根据海关数据统计,2021年中国本色浆进口量约106万t,同比增长约3.6%。据市场人士反馈,进口本色浆增量主要由中国几家大型箱纸板生产商购买。

中国纸厂正在寻找更加适宜的原料配比方式。2020—2021年,各品类原生浆成为市场新的投资热点,太阳纸业、世纪阳光、玖龙纸业、理文造纸、山鹰国际、建晖纸业、金田纸业等包装纸生产商陆续发布各类纸浆的投资计划,包括但不限于本色浆、化学浆、化学机械浆、半化学浆、秸秆浆、竹纤维、热磨木纤维等品类,粗略统计其中提及用于包装纸生产以及替代进口废纸原料的纤维项目,该部分产能已超过1000万t(已公布的在建及规划产能,不含境外项目)。中国包装纸纤维原料呈现多样化趋势,未来多种原料结构或可匹配更多等级的成品纸,从而实现产品结构的优化。

6 中国废纸市场供需调整持续进行中

根据RISI预测,中国废纸消费量在经历连续3年的下降之后,将在2021年恢复约0.7%的微幅增长,并在2022年和2023年实现4.6%和4.8%的同比增幅。

相对于中国庞大的以废纸为原料的纸种产能,短期内再生纤维短缺是不可避免的。在现有的循环体系里,国废质量令人担忧。在中国的造纸生产和消费链条中加入高强度的纤维似乎是必然的发展方向,使用多样化纤维提升产成品纸张品质,或增加进口纸及纸板消费,继而实现国废质量的提升和纤维结构的优化。

在此基础上,再生纸浆市场可能会迎来发展机遇。目前东南亚、印度等地美废纤维成本过高、物流困境及产品非标准化等问题,导致再生纸浆市场价格偏高,并且交投也不稳定。因此,从中长期看,再生纸浆贸易量的稳定与增长仍需等待其成本的回归。未来,再生纸浆进口标准的发布将规范进口再生纸浆的产品质量,并减少通关过程中产生的争议,将为再生纸浆贸易带来利好,

7 其他亚洲地区

在其他亚洲地区(指除中国大陆和日本以外的亚洲国家和地区),由于当地纸张消费需求增加,以及出口到中国的再生纸浆的需求也在增加,因此其废纸消费量加速增长。根据RISI预测,2021年其他亚洲地区废纸消费总量将达到约4834万t,同比增长约8%(见图5)。其中,大量的进口废纸用于出口到中国的再生纸浆和包装纸的生产。

新冠疫情对废纸的全球贸易带来巨大冲击。2021年,亚洲地区进口废纸价格大幅走高。疫情冲击全球多个国家和地区的回收系统;海运物流混乱局面未有改善、运费高企;美国作为废纸最主要的供应地,本土需求强势带动当地废纸价格在全年大部分时间保持上涨;多方面因素推动亚洲地区废纸成本上扬。

RISI预测,2022—2023年其他亚洲地区废纸消费量仍将以年均6.5%的速度保持增长。根据目前产能规划,该地区产能持续扩张,废纸需求将快速增加以支撑本地包装纸消费及出口到中国的再生纸浆、纸需求的增长。不确定性仍然存在,新冠疫情的发展以及其他亚洲地区进口政策的变化将影响该地区的造纸产业投资规划和产能建设进度。A969713E-28B4-4C01-9BB8-E008144CB8AE