VaR理论下房地产上市公司财务风险影响的问题研究

钱桢 彭焱鑫

摘要:房地产作为我国经济发展不可或缺的一部分,房地产企业的发展往往促进了许多行业的繁荣和创新。但房地产业由于其工程周期长、资产负债率高,往往面临比其他企业更高的风险。文章以绿地控股上市公司为例,通过公司历史股价、财务报表等相关数据对房地产企业的财务风险进行深入探讨,并运用VaR财务风险评估体系模型结合因子分析法计算了当前条件下企业的财务风险。同时,根据理论分析和相关描述性统计,对如何提高我国房地产企业的财务安全提出了一些对策和建议。

关键词:房地产企业;VaR;财务风险;因子分析法

一、引言

资金安全是资本密集型行业房地产项目顺利发展的重要保障。长期以来,房地产业在我国经济发展中占有重要地位。防范房地产业系统性金融风险已经上升到国家安全的新高度,尤其是在我国房地产业总市值中占较大比重的房地产上市公司。如果公司突然出现较大的财务问题,必定会导致国家经济无法弥补的损失。

本文将参考一些研究模型,比较VaR值计算中不同方法的特点,最后选择使用蒙特卡罗模拟方法。针对样本的选取,本文将上海证券交易所绿地控股上市公司作为研究对象。以2000~2019年的年报数据为基础,分别计算样本公司12项财务指标和蒙特卡罗模拟法计算的VaR,最后完成对房地产上市公司财务风险评估体系的构建。在模型构建方面,借助因子分析法计算了样本财务风险评估指标体系的指标值,并结合研究结果,为房地产上市公司应对风险提供了对策和建议。

二、相关理论

风险是指由于经营决策、投融资方式或财务结构不合理而造成损失的可能性。目前我国在财务风险预警模型的构建和企业财务预警指标的选取方面已经取得了一定的成果。学者杨华通过对引入的非财务指标进行研究,借助因子分析法,建立预警模型。结果显示,在已知预警模型中引入的非财务预警指标可以提升预测精度。学者雷振华从企业生命周期的四个阶段,即初创期、成长期、成熟期和衰退期的角度对科技企业的财务风险特征进行分析。以企业各阶段财务风险特点为基础,并将财务预警指标与非财务预警指标进行一一匹配,最后提高了财务风险预警效果。在如今现有的处理方法中,因子分析是一种能够对样本进行降维同时保证不造成信息损失的测量方法。因子分析法通过对原始指标进行分类,从而达到简化计算,提高计算效率的目的。本文选择因子分析法對房地产公司财务风险进行评价。

综上所述,本文将运用因子分析法对上市公司财务风险进行评价。通过对上市房地产公司财务数据的分析,可以实现企业经营风险的预测。

三、研究过程

(一)VaR评估法及计算

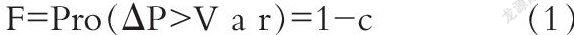

VaR简称在险值,是衡量企业资产风险水平的重要参数之一,是指在正常的市场条件下,在给定的时间段中,在给定的置信区间内,预期可能发生的最大损失。其数学表达式为:

其中,ΔP表示在持有期内金融资产的损失,是置信水平c下处于风险的价值。VaR是在一定的置信水平下在未来一定时间内金融资产的潜在最大损失值。VaR完全估值模型中有两种方法:一是历史模拟法,二是蒙特卡罗模拟法。

蒙特卡罗模拟法的原理和历史模拟法相似。不同的是,蒙特卡洛模拟法还可以处理分布呈肥尾、方差随时间变化、极端情形等特殊情况,因此本文选择蒙特卡罗模拟法。

利用MATLAB模拟得到均值VaR。

(二)样本选取

本文财务数据来自招股说明书,以及绿地控股公司公布的年报、季报和半年报中的资产负债表、利润表和现金流量表。首先,对于绿地控股公司的样本,选取2000~2019年20年的财务数据,并收集了其20年的年报和年度报告中利润表的盈余数据。

本次研究所需数据均来自网易财经(https://money.163.com)。

(三)模型构建(因子分析法)

根据上述指标,依次进行如下步骤。

步骤一:使用因子分析法之前需要提前确定该数据是否适合进行因子分析。首先进行KMO和Bartlett的检验,根据检验结果可以得出KMO等于0.520大于0.050,并且显著性概率为0.000。综上所述,该数据适合做因子分析。

步骤二:求解公共因子。通过计算公共因子的特征值和方差贡献率,将反映含风险价值(VaR)的绿地控股公司财务风险的13个变量综合为4个因子,其累计方差贡献率为97.492。如表1所示。

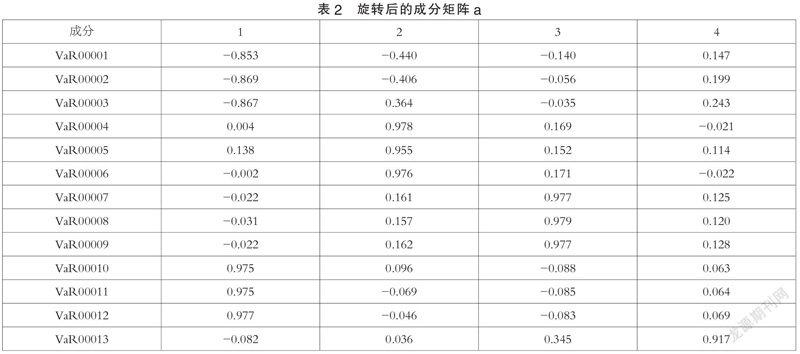

步骤三:因子旋转与命名。计算结果如表2所示。

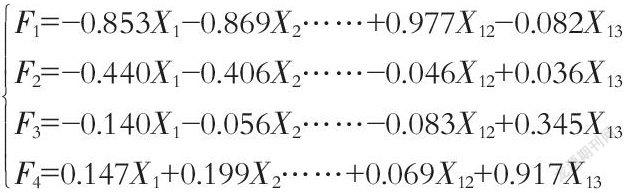

将样本的原始变量值用X1、X2、X3……Xn来表示,则原始变量与公共因子的关系如下列出:

F1=-0.853X1-0.869X2……+0.977X12-0.082X13F2=-0.440X1-0.406X2……-0.046X12+0.036X13F3=-0.140X1-0.056X2……-0.083X12+0.345X13F4=0.147X1+0.199X2……+0.069X12+0.917X13

步骤四:进行主因子命名。

F1在总资产利润率、流动资产周转天数上载荷较大,这两个指标代表盈利能力与营运能力,对全部初始变量的方差贡献率为40.737%。

F2在权益乘数、产权比率上载荷较大,这两个指标代表企业在经营中偿债能力和资产是否保值增值,对全部初始变量的方差贡献率为33.253%。

F3在净资产增长率、主营业务收入上载荷较大,命名为成长能力,它对全部初始变量的方差贡献率为17.189%。

F4在VaR上载荷较大,代表企业的风险能力,它对全部初始变量的方差贡献率为6.313%。

计算综合得分,本文以各因子的方差贡献率占所有4个因子总的方差贡献率的比重的权重来进行加权汇总公式如下:

F=0.4073F1+0.33253F2+0.17189F3+0.06313F4

最终得出历年财务风险得分。如表3所示。

从因子分析的结果来看,绿地控股集团财务风险总体呈减小趋势,这与前文Var整体变化柱状图趋势相同。

本文以定性定量相结合的标准选取了评价指标,保证了数据全面性,而因子分析时所得的计分权重是通过运算得出的,具有客观性。这些都足以说明因子分析方法的有效性,结果表明因子分析方法能有效地评价企业财务风险。

四、影响绿地控股财务风险的因素

(一)融资渠道单一导致资本结构不合理

通过对绿地控股融资结构的分析,其主要包括自有资金、银行贷款、建设方垫款和房屋预售资金。住房预售资金也属于银行贷款。这便增加了其资金链断裂的可能性。由于过于单一的融资渠道增加了融资难度,房地产企业的议价能力也随之下降,导致双方的财务风险加大。

(二)营运资金管理水平不足

企业经营管理水平的不足主要体现在以下两个方面。

1.库存高导致资金沉淀严重

绿地控股房地产公司囤房现象严重。房地产企业回笼资金的主要方式是从商品房销售中套取资金。如果库存过多,商品房周转缓慢,将直接影响企业资金回笼,增加企业财务风险。

2.流动资金占用时间长,短期融资、长期投资现象严重

在长期投资中,房地产企业往往因为资金不足而选择占用流动资金进行投资。这种决策虽然在一定程度上满足了企业购买长期资产的需要,但无疑增加了企业的财务风险。一般房地产投资项目运营周期长,政策风险高。如果投资资金得不到及时回收,企业短期偿债风险将急剧增加。

五、结论与建议

(一)研究结论

实证研究表明,以VaR为基础的指标体系的有效性高,企业财务风险也十分明显。本文将VaR财务风险评价模型與公司实际股价相结合,具有一定的现实意义,因此为房地产上市公司财务风险评价提供了一个参考模型,对房地产上市公司发现和规避财务风险具有重要的现实意义。

(二)研究建议

建立流动性风险预警指标体系。流动性风险预警机制的建立有助于企业实现风险管控,也就是说,当风险发生时,可以最大限度地限制和减少企业的损失。企业财务部聘请投资专家对一些重要的指标进行计算机模拟分析,这些指标往往比较复杂或无法在短时间内衡量其价值,从而避免陷入短期内只关注行业发展特点而忽视企业长远发展实际的陷阱。

参考文献:

[1]芮林仁,吴燕博,计承杰.基于spss因子分析法的贵州茅台企业绩效评析[J].时代金融,2021(07):35-37.

[2]王亮,魏文兰.基于因子分析法的科技型企业财务风险预警研究[J].现代商业,2021(06):190-192.

[3]王秀珍.基于因子分析法的建筑企业偿债能力浅析[J].中国总会计师,2021(01):62-64.

[4]闫佩.基于因子分析法的房地产行业财务风险预警研究[J].河北企业,2021(01):88-89.

[5]王秀祥,刘胜题.基于VaR的金融风险管理方法研究[J].生产力研究,2020(12):45-47.

*基金项目:江苏大学第19批大学生科研课题立项资助项目(项目编号:19C135)。

(作者单位:江苏大学)