基于基金“饭圈化”下95后长期定投产品的选择研究

李灵敏

摘要:随着经济和资本市场的不断发展,人们的理财投资方向从银行储蓄、保险、购房、股市开始逐渐转向基金。文章基于95后的视角,结合中国当代大部分年轻人的实际情况,在确定了所要选择的基金类型后,根据基金的成立时间和收益选出十只基金、然后对规模、风险、持有人比例及现任经理的能力等多个方面层层筛选,最终选择华安生态优先混合作为长期基金定投的产品,同时也为年轻一代基金投资者在选择基金时提供了一定的参考价值。

关键词:基金“饭圈化”;基金定投;开放式基金;混合型基金

一、引言

在全面脱贫攻坚战取得全面胜利的大背景下,人民的生活水平有了质的提升,为了进一步改善生活质量,新时代人们的理财方向开始从银行储蓄、保险、买房及股票逐渐转向购买基金,尤其是95后这一代的年轻人。根据中国基金业协会官网统计,截至2020年年底,我国现有公募基金管理人146家,基金数量7913只,基金规模19.89万亿元。2020年以来基金成为了年轻人之间讨论的热门话题,被年轻一代频频被送上微博热搜,甚至很多年轻人开始像追星一样迷上了明星基金经理。基金“饭圈化”传达了这样一个信号:95后已经开始大面积的“攻占”基金。面对众多网红基金产品,缺乏经验的年轻投资者如何避免掉入羊群效应的陷阱?如何选择好的基金产品?蒲鑫、潘朝毅、杨晓芳(2020年)在对开放式基金的定投有效性的实证分析中发现,基金定投在牛市、熊市和平衡市这三种市场中风险总是小于一次性总额投入,并且采用定投在下跌风险较大时能得到更稳定的收益率。2005 年以来,基金定投在众多理财投资工具中异军突起,开始进入我国资本市场。对于刚刚步入社会以及可能还未步入社会的95后,个人存款结余不多,而且工作和学业要花费大量时间和精力,导致无法耗费过多的时间与精力进行金融投资。但是具有平均成本、分散风险、手续简便以及入场门槛低等特点的基金定投产品作为一种中长期的投资方式,对于工作刚起步的95后是比较明智的选择。因此,本文主要基于95后的视角,结合当代我国年轻人普遍的实际情况和投资需求根据基金年化收益、风险水平、持有人结构以及现任基金经理人能力等相关指标,经过层层筛选,选择适合95后的长期定投的基金产品,以达到资产增值的目的。

二、基金类型的确定

(一)投资预期的选择

首先,树立正确的投资观念。对于基金投资,秉承以闲钱投资为主的原则,杠杆投资对于没有资金资源和强硬的知识储备的95后来说是不可取的。其次,选择合适的投资方式。当前市场上存在各种理财软件,以支付宝为例,基金定投可以选择普通定投,也可以选择智能定投。根据相关数据表明,智能定投的收益率远高于普通定投,对于刚刚步入社会以及可能还未步入社会的95后,智能定投是一个不错的选择。最后,坚持长线投资。根据相关研究表明,我国资本市场的周期大概为7年,而且市场总是熊长牛短,对于缺乏经验和精力以及风险承受能力较低的年轻人来说,长线投资是明智的选择。

(二)封闭式基金与开放式基金的选择

我国封闭式基金主要是指在合同期限内基金份额总额固定,同时基金份额的申购和赎回只能在场内进行交易的基金。目前,我国由于资本市场发展的不完全以及信息不对称的存在,导致我国封闭式基金管理存在很多弊端。一是全封闭式的管理很容易滋生暗箱操作的问题,从而导致基金管理的低效率。二是封闭式基金主要投资的领域为证券业和实业,对于实业的投资使得封闭式基金投资的期限受到了很大程度的限制。

开放式基金与封闭式基金相反,其基金份额总额在合同期限内不固定,主要在基金合同约定的时间和场所申购或者赎回的基金。随着国内资本市场运行机制的不断完善,我国基金体系从原先封闭式基金为主已经变成了现在的以开放式基金为主。截至2020年年底,我国封闭式基金只有1143只,开放式基金则达到6770只,开放式基金的净值远超封闭式基金净值的6倍多。同时,由于开放式基金具有风险共担、收益共享和运行灵活等特點,投资者可以根据自身需要,随时随地申购、赎回。综上所述,可以选择开放式基金进行长期定投。

(三)股票型基金、混合型基金、债券型基金与货币市场基金的选择

在资本市场内,开放式基金根据投资对象的不同,可分为:股票型基金、混合型基金、债券型基金、货币市场基金四种类型。首先,债券型基金和货币市场基金都属于低风险低收益类的投资产品,选择定投(AIP)与一次性投资 (LS)两者收益率相差不大,与高收益中风险的预期也不符,所以首先排除这两类基金。其次,作为刚刚步入社会的95后一代,大多数人还是属于风险厌恶类,因此,股票型基金这样的高风险产品也就不在选择的范围内。相对于其他三种类型的基金而言,混合型基金同时使用激进和保守的投资策略,是一种风险适中的理财产品,能够给投资者在保证收益性的同时还兼顾稳定性。综上,本文认为明智的选择就是选择合适的混合型基金进行长期定投。

(四)前端收费和后端收费的选择

如今大部分年轻投资者由于对基金类型和申购规则没有深入了解,在进行基金投资时存在很多误区与盲点,比如在前端收费和后端收费的选择方面由于选择的错误会增加投资成本。前端收费是指认购基金时一次性付清申购费用,而后端收费则是在赎回时收取手续费用。前端收费与后端收费的区别从短期来看似乎不大,但是长期来看还是十分明显的。主要表现在以下几个方面:第一,前端收费是将投资款扣除手续费后的余额投入账户,而后端收费是将所有投资款不扣除手续费都进入投资账户,这样比较来说后端收费投资的资本通过积累比前者越来越多。第二,由于复利作用的存在,后端收费较前端收费多出来的部分都会随着基金净值的变动而变动,时间越长,复利效应越强,差异也就越大。第三,基金公司在营销策略方面,为了吸引长期投资者,规定后端收费随着持有时间的延长,手续费会逐步降低,直至免收。

综上,由于本文所要选择的投资产品为长期持有产品,因此可以选择后端收费的混合型开放式基金。

三、基金产品的选择

上文确定了基金的类型,下文将通过对基金的成立年限、收益、規模、以及综合风险、结构、持有人结构、现任基金经理人能力等方面的比较,选出一支适合于95后年轻人预期的收益较高而且风险适中的基金。

(一)成立年限和收益评价

首先,上文已经对投资预期做出了长线持有的选择,因此选择的基金必须是能够长期存续的。同时选择的基金存续期要持续经历过牛市、平衡市及熊市这三种市场状态,只有这样才能真实反映基金产品的长期市场表现。其次,我们通常用收益来衡量基金的业绩表现,本文主要通过年化收益率来筛选出近5年收益排名前十的基金。因此,本文根据天天基金网分类筛选出近五年以来收益排行前十的并且成立年限超过五年的混合型基金,见表1。通过全面比较这些基金在2015年12月31日到2020年12月31日各个方面的表现,从而对其未来的长期投资价值形成一个合理的预期,为长期基金定投产品的选择提供合理的依据。

(二)基金规模

混合型基金作为主动管理的基金,规模适中最好。一般来说,20~80亿对于主动管理型基金来说是比较合适的规模。根据这十只基金的基金档案查看其规模,利用EXCEL按照基金规模从大到小排序,见表2。剔除前四只规模过大和后两只规模过小的基金后,剩下富国高新技术产业混合、前海开源国家比较优势混合、诺德价值优势混合以及华安生态优先混合这四只基金。

(三)综合评价

1. 风险评估

在确保一定的收益后,还应重视对风险的考量。本文用标准差和夏普比率来分析衡量这几只基金的风险。收益的标准差表现为基金增长率的波动情况,反映的是短期风险。夏普指数表示的是单位总风险所获得的收益,夏普比率越大表明其分散和降低非系统风险的能力越好,是一种相对绩效度量方法。

从表3可以看到富国高新技术产业混合基金标准差最大,而且其夏普指数最小。由于标准差和风险正相关,夏普指数和风险负相关,因此剔除富国高新技术产业混合这只风险最高的基金,剩下前海开源国家比较优势混合、华安生态优先混合和诺德价值优势混合这三只基金。

2. 持有人结构评价

根据天天基金网数据库,得到截至2020年6月30日前海开源国家比较优势混合、华安生态优先混合以及诺德价值优势混合这三只基金的持有人结构,如表4。经过相关研究表明,一般基金机构持有人比例在30%~60%之间是比较合适的,机构占比较高表明市场对这只基金的认可。所以,本文认为对于混合型基金而言,30%~60%是可以作为参考区间的。从表4可知,前海开源国家比较优势混合基金的机构持有比例仅为11.28%,远远没有达到所认定的参考区间,表明目前市场上的机构投资者对这只基金的前景尚不看好,因此将其剔除,从而选出华安生态优先混合和诺德价值优势混合这两只机构投资者认可度的基金。

3. 现任基金经理人能力评价

基金经理的能力对基金的业绩表现有着至关重要的作用,通常说“选基金就是选基金经理”,良好的基金经理能力可以为基金的未来表现提供一定的保障。从学历背景来看,两人都具有硕士研究生背景,并且从事基金以及投资管理工作都有12年之久,因此本文将从年化回报、抗风险能力以及选股择时能力方面进行对比分析。

首先,在年化回报方面,华安生态优先混合基金现任经理人陈媛在其任期管理期间的年化回报率为32.51%,诺德价值优势混合基金现任经理人罗世锋任期期间基金的年化回报率为25.46%。这一结果表明,在管理期间,华安生态优先混合基金的基金经理人任期年化回报高于诺德价值优势混合基金现任经理人。

其次,在抗风险能力方面,用最大回撤来衡量两位基金经理人的抗风险能力。最大回撤是指投资者一定时期内可能面临的最大亏损。陈媛任期期间最大回撤率为23.23%,罗世锋经理的最大回撤率达到43.88%,将近达到陈媛的两倍。回撤和风险是成正比的,因此华安生态优先混合基金的基金经理人的抗风险能力低于华安生态优先混合基金现任经理人。

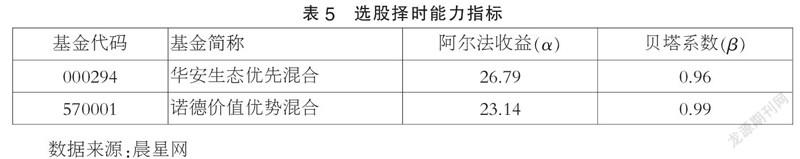

最后,在选股择时能力方面,学术界一般在T-M模型(Ri-rf=α+β1(Rm-rf)+β2(Rm-rf)2+εi)和 H-M模型(Ri-rf=α+β1(R m-rf)+β2(Rm-rf)D+εi)的基础上引入三因素模型来研究基金经理人基金选股选时能力。由于模型测量比较复杂,因此,一般用阿尔法收益和贝塔系数(β)来对其相对业绩进行评价,用阿尔法收益来衡量基金的选股能力,用贝塔系数(β)来衡量基金的择时能力。表5为晨星网相对于基准指数算出的α和β值。由于本文所选取的产品是进行定投,而且两者的β值相差非常小,择时能力的微小差异可以忽略。从表5可知,两者的超额收益都远大于0,目前两只基金都处于一个低估的状态。华安生态优先混合比诺德价值优势混合的阿尔法收益高出三个多点,低估的空间更多,成长的空间也就更大,因此陈媛的选股能力是优于罗世锋经理的。

综上对比,在近五年收益最高的前十只混合型基金中,经过多重指标的层层筛选,最终选择持有华安生态优先混合型基金进行长期定投。

四、结语

本文从基金的类型、成立年限和收益、风险、持有人结构以及现任基金经理人能力等方面对近五年收益排名前十的混合型基金进行层层筛选,认为成立于2013年11月28日,存续期内经历了牛市、平衡市及熊市三种市场状态,其平均年化收益率为 34.37%的华安生态优先混合基金,具有较高的长期平均回报,反映了优异的收益成长性,能够较好地满足了95后的收益需求。其收益标准差为21.71%,反映的风险波动率在可承担的风险范围内,夏普比率1.42,具有良好的投资价值。同时根据本文对现任基金经理人的分析以及第三方机构对基金经理人的评分,现任基金经理具有优秀的管理能力与稳定的投资眼光。

由于目前只能根据历史数据对基金的未来表现进行分析,但是历史数据也具有一定的局限性,所以投资时应该密切关注基金运营状况的变动,及时调整自己投资规划。同时,从理性投资的角度出发,持有一只基金是不够合理的,大家可以根据本文的研究思路和研究方法,对指数型基金、债券型基金以及货币型基金进行层层筛选,选出2~3只基金,更加合理地配置资产,这样才能够更大程度分散风险。

参考文献:

[1]杨振,刘海龙.基金业绩、业绩分化和基金经理风险调整行为[J].系统管理学报,2021,30(01):63-75.

[2]方志成,许学军.我国不同类型开放式基金的风险价值对比研究——基于Monte Carlo-VaR模型的分析[J].中国物价,2020(12):47-49.

[3]傅代彬.证券投资基金风险管理的问题与对策[J].投资与合作,2020(05):19-21.

[4]熊超.我國证券投资基金选股选时能力的实证研究[J].科技经济导刊,2020,28(34):161-163.

[5]付兴中.基金经理个人特征与基金风险[J].天津大学学报(社会科学版),2020,22(05):385-394.

[6]蒲鑫,潘朝毅,杨晓芳.开放式基金的定投有效性分析[J].经济研究导刊,2020(30):63-66.

[7]胡阳,杨希,杜汝雯倩,屈千惠.基金定投的风险与收益研究[J].华东经济管理,2016,30(03):102-105+169.

[8]顾梦碟.长期基金定投产品的选择[J].时代金融,2017(05):250-251.

[9]史金艳,陈婷婷,魏殿凤.基金经理性别与风险承担:基于股票型和混合偏股型开放式基金的实证[J].投资研究,2016(03):105-118.

[10]苏迅,陆佳佳.长期基金定投产品的选择[J].现代商业,2015(25):85-86.

[11]刘婳婷.基金定投有效性研究[D].天津:天津商业大学,2014.

[12]王珏,张新民.基于 Bootstrap 分析方法的我国基金经理选股能力研究[J].中国软科学,2013(11):139-150.

(作者单位:新疆财经大学)

2909501705397