从指数对比看后市走向

卧龙

近期中国股市持续调整,外围因素包括乌克兰局势紧张及美国大幅加息预期等,内在因素则是部分股票过去两年飚升数以倍计及因抗疫政策严格需求疲弱等。Covid-19疫情持续两年,欧美国家特别是美国通胀飚升,美国联储局初期不以为意,认为通胀只是暂时,但后来发觉情势不对由鸽转鹰,市场预期加息最初是今年4次,后来提升至5次,甚至于7次之多,大有不狂加息不能压制通胀之势。去年12月中旬,我在股票社交媒体上写道:

“……当前高通胀并非由需求引发,而是疫情导致供应链出问题,其中物流是关键。无论鲍威尔加息10厘还是20厘,通胀都不会有改变,但一旦供应链改善,通胀立即暴跌变通缩。(大幅)加息只会造成经济崩溃,看看欧洲过去10年,少一点QE都不行,但疫情来了,全世界通胀都出现了。想想为何防疫最佳国家、经济表现最佳国家竟然降准了,便知世界经济是什么回事了?!”

今天,明尼阿波利斯联储主席卡什卡利则表示“大幅提高利率经济或陷入衰退”。卡什卡利指美联储可以通过加息、收紧金融环境来软化需求,但这并不能解决供应问题。大多数预测者认为今年年底通胀率将降至3%,他认为未来几年出现低通胀环境风险更大。若联储局大幅提高利率,就有可能使经济陷入衰退。他说,我对同事们警告“不要做得过火”。我与卡什卡利看法一致,有机会再详细分析。言归正传,下面再分析中国股市。

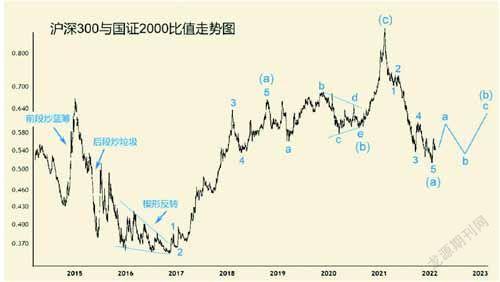

正如上周文章所言,牛年中国股市成份指数波幅远大于综合指数,反映出机构投资者追涨杀跌之功效。牛年沪深300指数大跌21.4%,而国证2000指数则飚升25%!2014年沪深300指数与国证2000指數比值曾大幅波动,2014年10月29日沪深300指数为国证2000指数0.43倍,但至2015年1月5日则上升为0.67倍,说明期间蓝筹股表现较好。事实是当时正炒作金融股,券商股走势强劲。2015年初证监会查两融而不查配资,蓝筹股受压,垃圾股登场表演——通常两融融资买入蓝筹股为主而配资则是买入垃圾股概念股为主——至2015年6月18日,沪深300指数与国证2000指数比值跌至0.38倍。

最简单的例子,中国人寿(601628)自2015年1月16日之后股价基本停滞不前;而深粮控股(000019)则由当时4.3元升至2015年6月最高14.33元,最大升幅2.3倍!沪深300与国证2000比值此后一直呈现楔形走势,跌至2016年11月最低0.36倍。此后该比值走势以楔形反转,沪深300指数走强而国证2000指数则转弱。沪深300与国证2000比值走势以一组5浪方式上升至2018年10月19日0.66倍。分析两种指数走势,沪深300指数期间下跌幅度约15%,但国证2000指数于2016年11月最高见9719点,跌至2018年10月19日最低4541点,最大跌幅高达53%。蓝筹股以相对较小跌幅导致比值大幅上升。2018年10月19日至2020年8月10日沪深300与国证2000比值走势形成水平三角形,表明两大指数个股表现差别不大。而2020年8月10日至2021年2月18日,该比值急升一组5浪至0.89倍,核心资产抱团股现象日益严重,而期间多达2000多只股票走势则下跌,形成剪刀差现象。最后,牛年春节长假之后复市抱团股走势土崩瓦解。

此时,回顾一下2021年2月26日拙作《商品价格续看升股市风格或互换》。文章分析沪深300指数与国证2000指数走势对比,指“抱团股现象,令人第一时间想起1970年代初美国“漂亮50(NiftyFifty)炒作潮”。1970年5月至1973年初美国股市炒作“漂亮50”。50家蓝筹公司平均市盈率高达42倍,同期标准普尔500指数市盈率仅19倍。1973年石油危机,道琼斯工业平均指数(DJIA)由1973年初最高1067点跌至1974年12月最低570点,几乎腰斩。期间“漂亮50”中施乐(Xerox)跌71%、Avon下跌86%,宝丽来更暴跌91%。“漂亮50”市盈率平均9倍,仅为最高点时两成。

我在文章最后总结:“前事不忘,后事之师。中国股市抱团股炒作,一些所谓核心资产估值高到离谱,投资者必须明察秋毫,大寒之后有大暑,但大暑之后有大寒,……长期而言,沪深300与国证2000比值看上去是一组大型abc三浪模式,后市有机会回落至0.6倍水平,是否意味着股市风格互换?!”

此时再看看沪深300与国证2000比值走势,2021年2月18日最高0.886,跌至2022年1月18日最低0.514,远远低于当时文章所预计0.6附近水平。

当前沪深300指数已经跌破2019年初以来上升趋势线,并且形成中期下降通道,但由于沪深300指数估值相对较低,故此即使后市下跌,跌幅亦有限。相反,看看国证2000指数走势,近期反弹高点已经收复2015年6月高位至2018年10月低位0.618黄金分割位,而走势上似乎正在构筑头肩顶型态,目前可能反弹形成右肩。前述沪深300与国证2000比值走势中0.886跌至0.514这一段,是清晰5浪推动下跌,可以划分成浪(a),以此预测后市将进入abc3浪反弹之浪(b),意味着未来一年沪深300指数走势将相对较国证2000指数强。

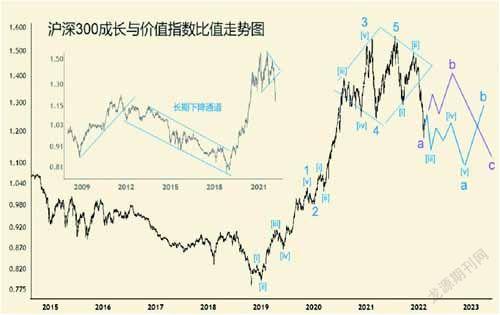

沪深300指数成份股可以分成两类:成长股与价值股。300成长指数(000918)与300价值指数(000919)反映了两类股走势。照例将300成长与300价值比值作走势图,显然,过去一年该比值走势形成菱形见顶反转。300成长与300价值比值由2008年11月0.856一组5浪升至2011年8月1.223,表明在2008年全球金融海啸之后成长股表现较好。但此后300成长与300价值比值一路下滑,形成长期下降通道,该比值跌至2018年10月0.783。

300成长与300价值比值自0.783开始展开一组5浪上升。其中,0.783升至2019年11月1.026为浪1,1.026跌至2020年1月0.981为浪2,0.981升至2021年1月1.519为浪3,1.519以扩张平台型态跌至2021年3月1.242为浪4,1.242升至2021年7月1.564为浪5。浪2短小,浪4大幅波动,符合交替原则。

300成长与300价值比值走势出现菱形反转形态,近期成长股跌幅较大,价值股则较为平稳。后市走势存在两种可能性:一是5浪之后下跌以平台型态出现,目前平台中子浪a已经结束,正进入子浪b反弹,如此300成长股中期后市又再度强于价值股;二是5浪之后下跌走势为一组小型5浪推动,目前为小反弹,之后再度下跌才结束a浪【iii】,之后反弹a浪【iv】,尚有a浪【v】下跌才结束浪a,如此走势表明300成长股下跌趋势未结束。

300价值指数2016年初以来形成上升三角形走势,但三角形本身规模与2014、15年上升浪相比差不多,因此,后市即使能向上突破,亦很难完成量度升幅。其情形与上证50指数大三角形向上突破后走势类似。300成长指数自2008年10月底以来形成长期上升通道,目前跌至通道中轨附近,通常会有反复,预示着短期走势不会一路直下,应当出现反弹。