中药集采降价“温和”偏消费属性中药投资价值“显优”

齐永超

因为医药集采,中药处方药与中药OTC(非处方药)的投资逻辑已然生变。处方药未来或仍将面临较大的集采压力,而中药OTC的投资价值则得到进一步凸显。

最近由湖北牵头的19省中成药集采落幕,部分中选中药企业股价随之开启加速上涨模式,对比中药板块整体行情表现更优。这与本轮集采降价幅度相对温和有关,同时中选企业产品销量增长空间的价值被更多认可。

不过,有投资人指出,主业过于倚重处方药且非独家品种多的药企,在未来的医药集采中可能会很受伤。相对的,“面向零售端、不进入国家医保的(中药)OTC类产品,投资价值将会进一步凸显。”

中药集采结果超预期中选中药股股价大涨

湖北牵头的19省中成药省际联盟集中带量采购在2021年12月21日开标,并于12月27日公布中选结果。《红周刊》记者注意到,本轮中药集采共有97家企业、111个产品中选,中选率为62%,中选价格平均降幅42.27%,最大降幅82.63%。

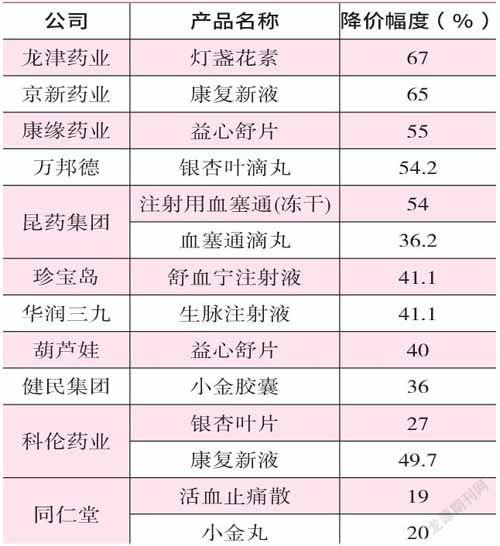

与之前化药集采情况对比,第二批~第五批全国31个省级行政区域集采平均价格降幅均超50%,第六批降幅为48%,本轮中药42.27%的平均降幅几乎处于最低水平。另据《红周刊》记者不完全统计,本轮集采共涉及昆药集团、科伦药业、龙津药业、京新药业、康缘药业、万邦德、华润三九、健民集团、同仁堂、通化金马等约10余家A股上市公司,从基准价格与中选价格对比来看,降价幅度多在30%~50%(见表1)。

表1 湖北牵头19省中药集采药品价格降幅(部分)

数据来源:官方资料

或受中药集采“靴子落地”、降价幅度较为温和等因素刺激,相关入选的中药企业股价迎来一轮加速上涨。据Wind数据统计显示,2021年12月21日~2022年1月4日,申万中药板块区间累计涨幅为24%,部分入选集采的中药股涨幅跑赢整个中药板块,如龙津药业、华润三九、昆药集团等涨幅超过30%。值得一提的是,截至2022年1月5日收盘,龙津药业连续收获10个涨停,累计涨幅达159.10%。

“通过各省联盟集采来看,国家对企业的压价不会‘一刀切,而是会保证企业的合理利润。因为随着原材料、人工等成本的不断上涨,如果出现极端的低价格,可能会导致劣币驱逐良币。”华安证券医药首席谭国超向《红周刊》记者表示。

不过,虽然此轮中药集采降幅较低,但由于成本、毛利等因素影响,中药的集采价格降幅还不能与化药画等号。

国海证券医药首席周小刚对《红周刊》记者表示,与化药相比,此轮中药集采降价幅度相对较小,与中药品种的特征有较大关联。“相较于化药,中药毛利率水平相对较低,中药企业最高的毛利率水平多在70%~80%,化药的毛利率则一般在80%~90%。由于本身的毛利较低,中药降价空间相对较小。”“这轮中药集采,市场已经早有预期,而这一次的降价幅度,我认为对于中药行业的影响整体上偏中性。”

值得一提的是,一些中药企业表示集采因素对自身业绩影响有限。如云南白药,在2021年11月中旬机构调研中表示,因为公司中央产品受到国家绝密配方护城河的保护,预计经营情况不会受到集采的影响;新天药业在2021年12月中旬的机构调研中同样有类似表述,公司主要产品属于独家品种,现有产品目前尚没有受到相关(集采)政策的影响。

业绩压力即将显现有药企表示集采产品收入会有下降

在本轮集采之后,中选中药产品的后续销售情况也将陆续表现出来。目前,本轮集采中选产品在各公司营收中的占比不尽相同,影响大小自然也不同。

以龙津药业为例,公司主打产品灯盏花素入选本轮集采,《红周刊》记者注意到,公司注射用灯盏花素10mg(以野黄芩苷计)由11元/瓶降至3.63元/瓶,降幅67%;注射用灯盏花素25mg(以野黄芩苷计)由22.82元/瓶降至7.53元/瓶,降价幅度均为67%。据龙津药业披露信息显示,该产品占公司2020年度营业收入比例高达87.74%。此外,2021年前三季度,该产品约有53.42%销售收入来自省际联盟覆盖区域。

《红周刊》记者以普通投资人身份致电龙津药业,公司董秘办相关负责人表示,如果销量维持原状,必定会影响到营收,但集采后,销量会有一定程度增长。目前集采对公司营收的贡献情况还不能判定。因此,龙津药业未来营收有两种可能:产品降价后销量不增,总体营收下降;产品降价、销量提升,即“以量代价”,总体营收保持增长。

相较于龙津药业,部分企业的集采产品的营收占比相对较低。某医药公司的舒血宁注射液入选本轮集采,价格降幅41.1%。《红周刊》记者以普通投资人身份致电该公司,公司董秘办相关负责人表示,集采对公司的影响并不明显,本次中标的品种,只是公司多个规格品类当中的一个产品。其还表示,除了省际联盟涉及的19个省份,在其他的非省级联盟集采的范围,公司仍会按原来正常价格进行销售。

不过,有部分企业告知,集采将导致区域内收入下滑,如京新药业。京新药业的康复新液入选本轮省际集采,降价幅度为65%。记者以普通投资人身份致电京新药业,公司董秘办相关负责人表示,“价格有一定降幅,我们大致测算,集采区域收入端会有一定下降。本轮入选产品的年度营收为两个多亿,占总营收比重不足10%。整体影响是比较小的。”

值得一提的是,本轮集采中选的中药企业多数业绩表现并不理想,成长性多表现较弱。据《红周刊》记者统计的11家入选本轮集采的中药企业来看,即使在2020年受疫情影响的低基数下,2021年前三季度,有多家企业归母净利增幅低于20%,即京新药业、康缘药业、华潤三九等。

《紅周刊》记者还注意到,部分企业业绩基数较低。如龙津药业,2019年三季度~2021年三季度,实现归母净利润仅为0.02亿元、0.02亿元与0.07亿元。更有的企业是以扭亏为盈的形式实现高增长,实际盈利规模不大(见表2)。

表2 集采相关中药企业业绩表现(部分)

数据来源:Wind

中药集采扩围进行中中药OTC价值凸显

事实上,中药集采正在呈现逐步扩围趋势。《红周刊》记者注意到,除了湖北牵头的19省中成药省际联盟集采,目前由广东牵头的6省也正在开展中成药集采,提出对复方丹参滴丸、连花清瘟胶囊、脑心通胶囊等36个中药独家品种进行集采。由山东牵头的中成药集采也在推进中,包括了中药饮片和配方颗粒等新型品类。

随着中药集采的地区不断增多、中药集采品类不断增加,中药行业必将会进一步加速洗牌。

对中药领域有深入研究的北京睿道投资基金经理荣令睿认为,“相较于化药、器械等,未来中成药、中药配方颗粒、中药饮片的集采,价格降幅仍会相对温和。此外,随着近年国家不断提高中药材质量,抬高了种植基地、饮片加工等环节的成本,相关中药企业具有很大的成本压力。未来,中药领域降价谈判仍会存在,同样也会面临较大的压缩行业尤其是渠道利润空间的压力。”

周小刚也指出,中药处方药中具备非独家品种、销售额较大(比如超过5个亿或单品销售额占营收比超过1/3)等特征的企业将会受未来中药集采的较大影响,这类企业(业绩)有一定可能将会受损。

鉴于中药处方药未来的集采压力,中药OTC投资价值反而得到凸显。周小刚向《红周刊》记者表示,“在中药集采的背景下,首先需要区分中药处方药与中药OTC(非处方药),两者是不同的投资逻辑,医院端使用的品种偏处方药,所以说中药处方药跟化学药物一样,有集采压力,即使没有集采也有招标降价压力。如果考虑集采因素,从投资的角度来讲,中药处方药的未来集采压力是无法规避的。如果中药集采大范围连续出现,在投资逻辑上我认为需要规避集采(品种)。”

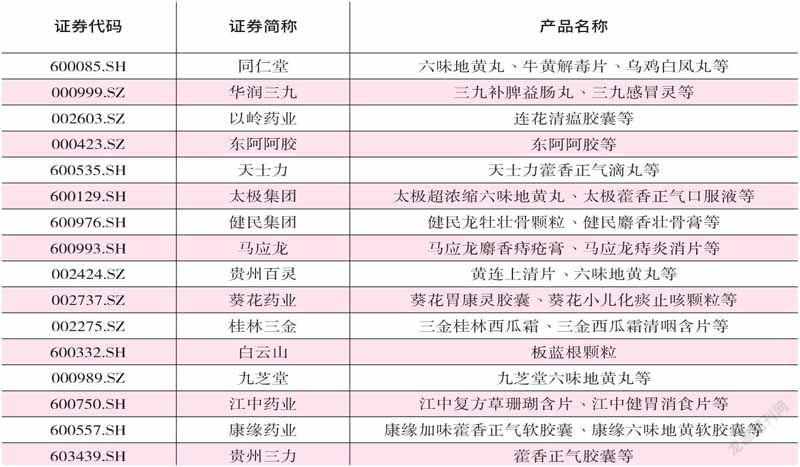

由于不占用医保,而且更偏于消费属性,中药OTC具有一定的比较价值。目前来看,中药OTC的主要销售渠道为药店,而多数中药企业大部分产品均在OTC渠道销售。据米内网的统计数据显示,2021年中国城市实体药店终端,预计销售额超过1亿元的OTC产品有140个,其中中成药占79个。而销售额预计超10亿元的中药OTC产品有4个,如感冒灵颗粒、健胃消食片、板蓝根颗粒、连花清瘟胶囊,以上产品主要涉及A股华润三九、江中药业、白云山、以岭药业等上市公司(见表3)。荣令睿表示,“随着中药集采不断推进,面向零售端、不进入国家医保的OTC类产品,关注价值将会进一步凸显。”

表3 中药企业及部分OTC产品名称

数据来源:Wind

《红周刊》记者注意到,中药集采背景下,中药企业也在增加OTC市场的布局。如新天药业,在2021年12月中旬受机构调研时,公司表示,近年已开始布局并拓展OTC市场且取得了较好的预期效果,后续还将进一步加大OTC市场投入。

目前来看,中药OTC品类众多,而品牌中药OTC更具市场竞争力。谭国超认为,品牌类中药可以重点关注两类,第一类为全国性的具有品牌积淀的品牌,如同仁堂、片仔癀、云南白药等。第二类,具有地方口碑的品牌,比如贵州苗药的代表企业贵州三立,再如广西桂林三金、广药白云山、湖南九芝堂等。这类企业基本以一个省为单位,省内的收入占据营收大部分,而且在省内具有很好的口碑。”

(本文提及个股仅做分析,不做投资建议。)