异质性减排政策下碳资产质押融资演化博弈分析

张济建,张欢,刘悦

(1.江苏大学财经学院,江苏镇江 212013;2.江苏大学产业经济研究院,江苏镇江 212013)

引言

据达沃斯世界经济论坛发布《全球风险报告》称,2020 年全球面临的前五大风险中有三项均来自环境风险。在众多环境问题中,二氧化碳等温室气体的过度排放致使气候变暖问题加剧,为此,全力推进碳减排已成为全球经济社会发展的必然选择[1]。各国政府积极采取多种碳减排政策,其中碳交易与碳税被认为是两种重要的减排手段,广受学术界关注[2]。诸多学者从实施成本、政策优势、减排效果、经济影响及适用性等方面进行比较[3-7],发现二者各有优劣,互为补充,并且适度结合的复合政策能够更为有效地实现减排目标[8]。就减排实践而言,我国的碳排放总量约是美国的2 倍多、欧盟的3 倍多,为落实碳达峰碳中和需要我们在30 年内实现远高于其他经济体的碳减排,对我国碳减排政策效力发挥以及脱碳技术创新提出了更高要求。发达经济体如挪威、芬兰、丹麦等均对高碳产业及部门采取碳税与碳交易的双重约束,将单一减排政策难以完全实现的减排效果诉诸异质性减排政策的互补优化。我国政府也对此展开尝试,在进行碳交易试点的同时多次表示要考虑开征碳税。

在旧减排政策日益完善、新减排政策不断出台的背景下,我国将区域碳市场试点建设向全国碳市场整体推进,如2020 年底《碳排放权交易管理办法(试行)》的出台以及2021 年起全国碳市场第一个履约周期的正式启动,均是通过市场机制助力碳达峰碳中和目标实现的重要举措。碳市场的不断扩大预示着碳资产规模的快速增长,同时也为相关衍生金融市场的发展创造了条件。在《关于构建绿色金融体系的指导意见》《关于促进应对气候变化投融资的指导意见》等相关政策的号召下,各类金融机构积极开展绿色金融业务,在降低自身碳足迹的同时推动实体行业绿色发展。其中,碳资产质押融资构建起金融机构与控排企业间的互动桥梁,充分挖掘碳资产所具有的资产价值并加以利用,从而缓解控排企业融资难、融资贵的问题,如湖北宜化集团以210.9 万t 碳配额获得兴业银行4000 万元质押贷款用于节能技术的提升等[9],骏马水泥通过抵押125 万t 配额融资600 万元用于节能减排技术改造等。然而据资料显示,碳资产质押融资业务自落地起虽呈现辐射面广、额度高以及创新模式多样的发展趋势,但成交数量仍较为有限、增速较缓[10]。基于此,本文考虑异质性减排政策的影响,构建地方政府—控排企业—金融机构的演化博弈模型,分析各方主体的策略选择及相互影响,以期通过异质性减排政策的联动反应最大限度地促生企业的碳资产质押融资动机,对完善碳减排政策、助力绿色金融发展以及推进碳中和目标的实现具有重要意义。

1 文献综述

为应对日益严峻的环境问题,多种多样的碳减排政策备受学术界关注。学者们对碳减排政策的研究大致可分为两类:一是以碳税和碳交易等为主的单项碳减排政策的相关研究。在碳税方面,张晓娣等[11]认为碳税的减排效果具有双面性;刘亦文等[12]基于EOQ模型研究发现开征碳税对供应链成本和碳排放有明显的冲击效果。Conefrey 等[13]认为税率为20 欧元/t时,二氧化碳排放量将下降约2.5%;Dong 等[14]基于CGE 模型考量碳税对我国的影响,发现碳税为120元/t 时电力部门的减排效果最佳;Fu 等[15]研究发现18.37~38.25 元/t 的碳税对中国而言是一个合理的政策选择,并且阶梯碳税更优于传统碳税。在碳交易方面,张俊荣等[16]以京津冀地区为例,发现碳交易机制能有效拉动其碳减排进程;王勇等[17]认为碳交易虽能提升碳排放效率,但进一步加剧了中国各省份间碳排放效率差距。二是基于政策整体视角对异质性碳减排政策效力差异的比较研究。Geng 等[18]指出多样化减排政策的实施能够有效提高资源利用效率并控制温室气体排放;Lin 等[19]比较了碳交易和可再生能源发电两种减排政策及其交互作用;Cao 等[20]研究发现碳减排政策作用效果在地域和行业间存在显著差异。

随着碳减排政策的不断更新完善,我国将区域碳市场试点建设向全国碳市场整体推进。碳市场的延伸扩展预示着碳资产规模快速增长的趋势,因而众多学者从不同视角对碳资产展开研究:一是碳资产的内涵及其会计确认。高振娟等[21]、李永臣等[22]均认为碳资产是具有使用、储存或流通价值的有形资产和无形资产;与此同时,何慧玲[23]、韩艳[24]等对碳资产的确认与计量展开深度探讨。二是碳资产的价值测算与定价预测。Feng 等[25]在构建碳资产估值模型的基础上检验其适用性;沈剑飞等[26]、Xu 等[27]则基于碳资产的内在价值构建相应的碳资产定价模型与碳价预测模型。三是以碳资产为标的的碳金融相关问题,多集中于对碳金融的作用、现存问题以及碳资产融资模式的研究。就其作用而言,Wei 等[28]于2004 年提出了基于质押贷款的融资模式;Cao 等[20]认为碳资产质押能成为利润来源,有助于改善供应链绩效并促进可持续性发展。就碳金融的现存问题而言,刘毅等[29]认为碳金融业务存在风险较大、中介机构发展滞后、全国统一的碳市场机制不健全等发展壁垒;赵昕等[10]认为企业骗贷行为、银行参与性不高等现实问题导致碳资产质押业务发展缓慢。就碳资产融资模式而言,高振娟等[21]发现供应链资源的拓展、结构的变化和银企实践力是引导供应链融资模式演进的三大推动力,并据此提出碳资产质押贷款模式。

综上所述,围绕碳资产以及碳资产质押融资业务的探讨已有了一定的研究基础,但现有学者在研究碳资产质押融资所涉及的微观主体决策时,大多只考虑控排企业与银行的利益权衡关系,而忽略政府所能发挥的重要激励作用。鉴于我国试点碳市场发展尚不成熟,由此衍生的碳金融市场发展仍存在着产品标准化程度不佳、统一碳市场机制尚不健全、中介机构发展滞后、市场积极性不足等发展壁垒,地方政府能否通过调控异质性碳减排政策来突破这层屏障显得至关重要。据此,本文将地方政府纳入碳资产质押融资决策分析,选取单一碳交易以及碳税和碳交易共同作用的两种政策情境,探讨地方政府、控排企业以及金融机构三方的均衡策略,从政府激励、企业主导、机构牵引这三个视角为我国在碳金融市场发展的顶层制度设计和碳达峰碳中和目标的实现提供理论参考。

2 碳资产质押融资的演化模型

碳资产质押融资业务涉及多方利益主体的参与,包括地方政府、控排企业和金融机构:地方政府以绿色发展为目标倡导控排企业实质性减排,是碳减排政策的执行方;控排企业为应对异质性减排政策,努力寻求碳资产质押融资用于减排,并实现自身利益最大化,既是碳减排政策的作用方,又是碳资产质押融资的需求方;金融机构则追求降低自身碳足迹与助推实体行业绿色发展并行,是碳资产质押融资的供给方。据此,本文基于异质性减排政策探讨地方政府、控排企业以及金融机构三方的均衡策略,从政府激励、企业主导、机构牵引这三个视角出发,为完善碳减排政策并助力绿色金融发展建言献策。

2.1 模型基本假设

假设1:以地方政府、控排企业和金融机构为博弈主体,博弈三方均是有限理性的且拥有有限信息,均以自身利益最大化为目标。面对碳资产质押融资活动,三方主体均有两种策略选择,分别是:控排企业(质押,不质押);金融机构(融资,不融资);地方政府的策略视政策情境而有所不同,单一碳交易政策下(碳价管制,碳价不管制),碳税与碳交易政策共同作用下(强化推进,弱化执行)。

假设2:控排企业所能获得的碳资产质押贷款额与质押的碳资产价值呈正相关。

假设3:控排企业减排给地方政府带来的环境收益是减排量的线性函数,即地方政府管辖范围内控排企业的减排量越多,地方政府的环境收益越大[30,31]。控排企业因实质性减排或绿色技术升级而获得的社会、政府认同收益与实际碳排放量呈负相关关系[32]。

2.2 损益变量选取与设定

控排企业无偿获得政府分配的初始碳配额为Q0,实际碳排放量为Qe[设Qe的密度函数为f(Qe),分布函数为F(Qe)且可积],其中用于质押融资的碳资产数量为Q1。设质押融资时的碳资产价格为p0,到期时的碳资产价格为p1,则用以质押融资的碳资产初始价值为V0(V0=p0Q1),到期时处置价值为V1(V1=p1Q1)。控排企业获得的质押贷款额和未质押时的常规贷款额分别为αV0和F,且αV0>F(其中α表示碳资产质押融资率,即贷款额与碳资产价值的比值)。控排企业正常生产经营的常规收益为π2,当其附加碳资产质押融资时,则能在获取常规收益的同时另收获增值收益Δπ2(即通过盘活闲置碳资产、利用闲置产能扩大生产带来收益等);质押后因实质性减排、绿色技术升级而获得的社会、政府认同收益R(Qe)以及利用质押融资提升产品绿色度、增大市场需求的加成收益δπ2(δ表示常规收益的加成比率),并需支付碳资产质押融资成本C2(即碳资产价值评估费等,但鉴于该成本所占比重较小,故忽略不计)。

金融机构正常经营活动的常规收益为π3;当其附加碳资产质押融资业务时,将能在获得常规收益的同时另收获增值收益Δπ3(包括业务拓展收益、声誉提升收益等)以及地方政府的业务补贴S1,并支付碳资产质押融资成本C3(包括企业资质审核成本、贷款项目风险评估成本、业务人员培训费等)。考虑到企业存在贷款违约的可能,设金融机构贷款本息回收率为β,因此常规信贷时,金融机构获得信贷收益β F(1+k1),并支付信贷成本F(1+k2);当碳资产质押融资贷款时,金融机构获得质押融资收益βαV0(1+k1)以及处置碳资产收益(1-β)V1,并支付质押融资成本αV0(1+k2)(其中k1表示金融机构贷款利率;k2表示存款基准利率,参考国债利率)。

地方政府弱化执行碳减排政策时的常规收益为π1(包括中央政府转移支付、各项税收收入以及非税收入等);而当其强化推进碳减排政策时,则能在获得常规收益的同时,附加获得增值收益Δπ1(包括因控排企业减排而削减地方政府的环境治理成本、控排企业扩大生产收益等)以及由于控排企业减排给地方政府带来的环境收益F(Q0)r1(Q0-Qe)(其中r1表示控排企业减少单位碳排放量给地方政府带来的环境收益),并支付金融机构开展碳资产质押融资的业务补贴S1。

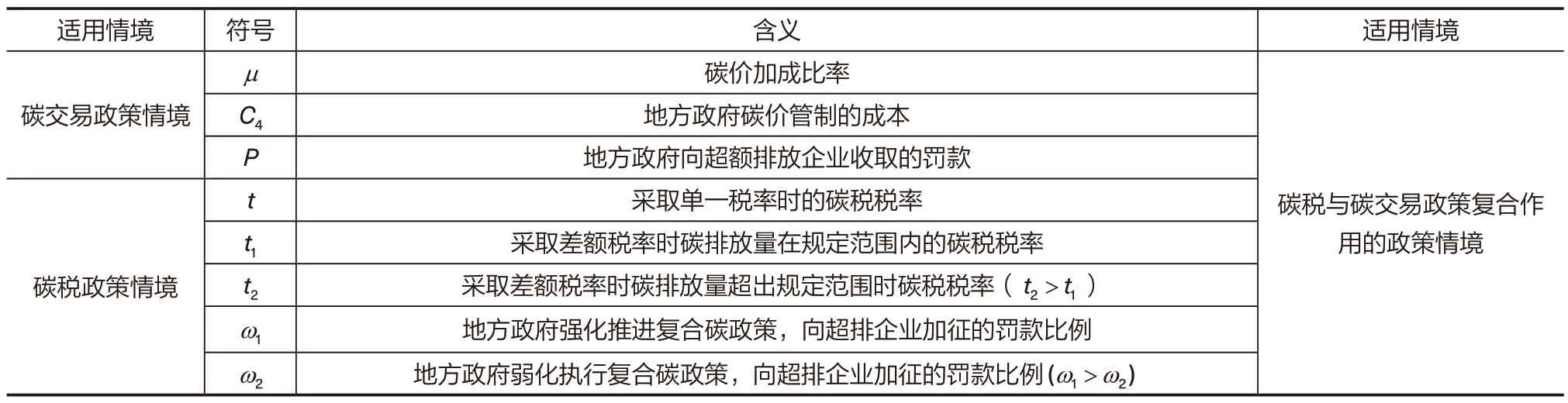

除上述公共损益变量假设外,另有两种政策情境下的具体损益变量设定如表1 所示。

表1 两种政策情境下的具体政策损益变量设定表

假设地方政府碳价管制、强化推进的概率是x,碳价不管制、弱化执行的概率是1-x;控排企业质押的概率是y,不质押的概率是1-y;金融机构融资的概率是z,不融资的概率是1-z(0 ≤x,y,z≤1)。据此两种政策情境下的博弈收益矩阵如表2、表3 所示。

表3 碳税与碳交易政策复合作用下地方政府、控排企业和金融机构的博弈收益矩阵

3 碳资产质押融资的博弈模型均衡性分析

3.1 单一碳交易政策下碳资产质押融资博弈模型均衡性分析

3.1.1 期望收益函数构建与复制动态方程求解

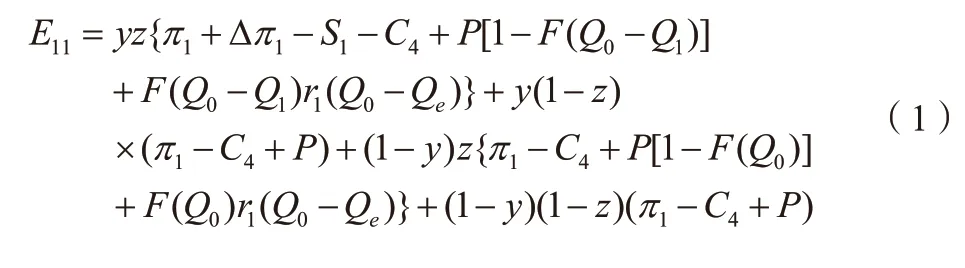

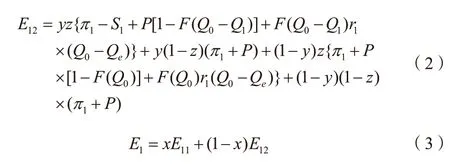

地方政府碳价管制的期望收益E11,碳价不管制的期望收益E12,平均期望收益E1分别为:

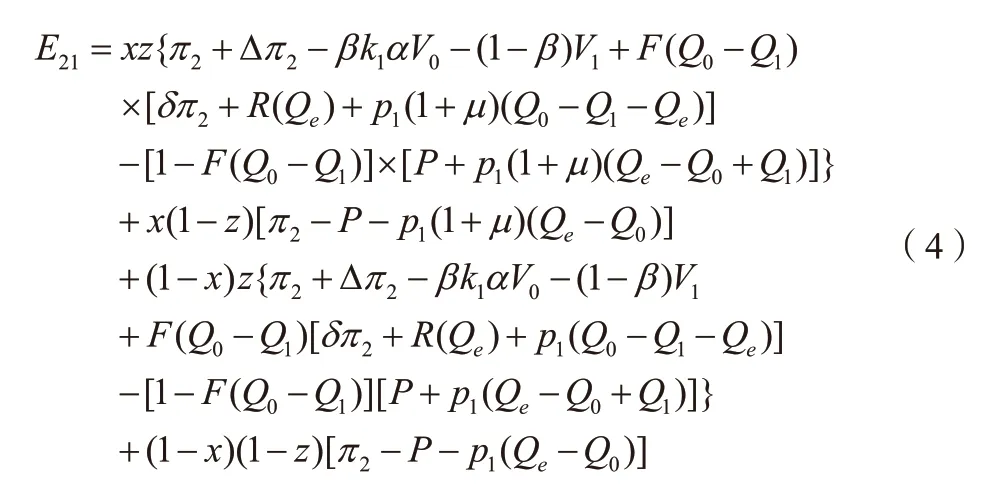

控排企业质押的期望收益E21,不质押的期望收益E22,平均期望收益E2分别为:

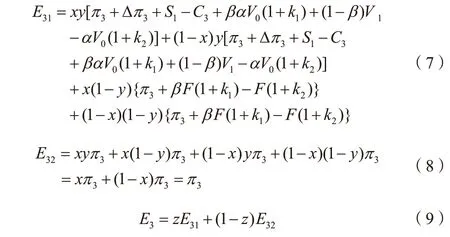

金融机构融资的期望收益E31,不融资的期望收益E32,平均期望收益E3分别为:

据此进行复制动态分析,分别得出地方政府选择“碳价管制”策略、控排企业选择“质押”策略和金融机构选择“融资”策略的动态复制方程为:

3.1.2 均衡解稳定性分析

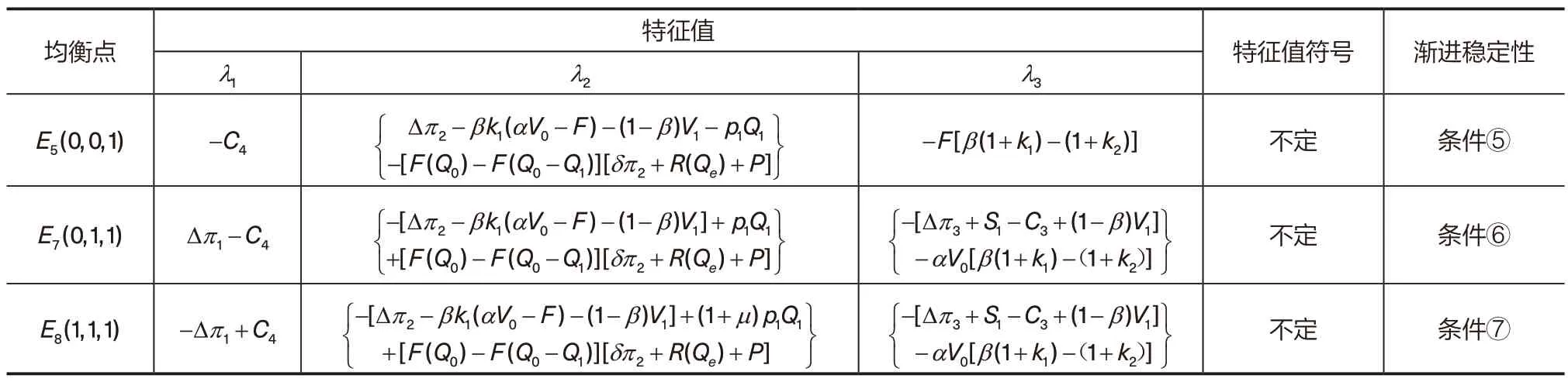

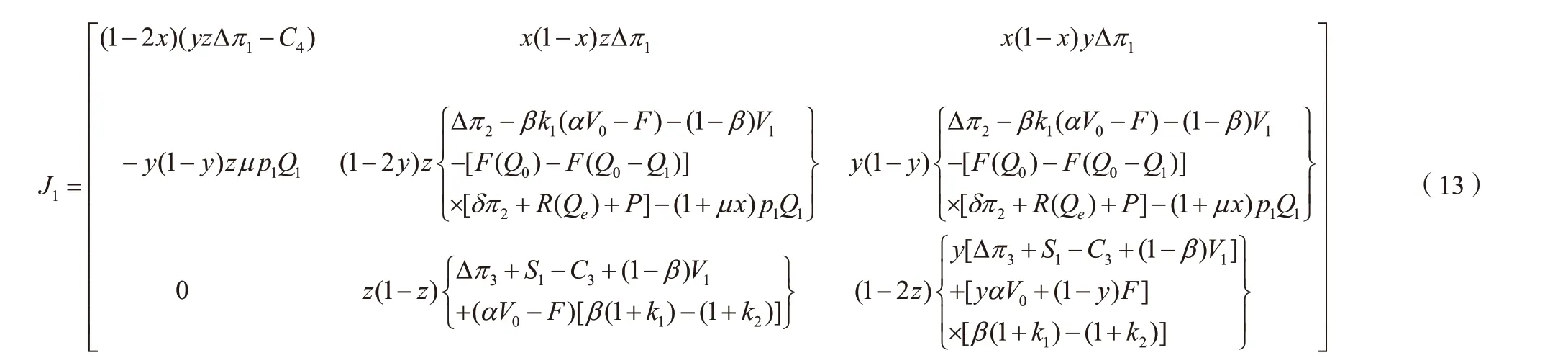

根据式(10)~式(12)三个微分方程求得雅可比矩阵J1。分析得出演化博弈的稳定策略只会出现于8 个多种群均采取纯策略的特殊均衡点中,故分别求得该8 个均衡点所对应的特征值来判断均衡点的渐进稳定性如表4、表5 所示。由于E1(0,0,0)、E2(0,1,0)、E3(1,0,0)和E4(1,1,0)均有特征值0,故其均为鞍点;另E6(1,0,1)有一正特征值C4,故其不稳定,均未在表4 中列示,其余3 点的演化稳定策略条件见表5。

表4 碳交易作用下三方演化博弈系统均衡解的稳定分析

表5 碳交易作用下系统均衡解的稳定性条件

当地方政府、控排企业和金融机构的策略最终为“碳价管制”“质押”和“融资”策略时,此时均衡点E8(1,1,1)处于系统演化稳定状态。即当地方政府的增值收益扣除其碳价监管成本仍为正值,控排企业质押融资的增值收益与利用该融资成功减排后的减排收益、政府与社会认同收益以及扩大产能收益等各项收益之和大于质押贷款与获常规贷款所需支付的利息之差,金融机构开展碳资产质押融资的增值净收益与其所获得的地方政府业务补贴之和大于其不开展质押贷款的机会成本与开展质押贷款后能收回的概率本息和时,地方政府、控排企业与金融机构才会分别最终趋向于碳价管制、质押与融资策略。

3.2 碳税与碳交易政策复合作用下碳资产质押融资博弈模型均衡分析

3.2.1 期望收益函数构建与复制动态方程求解

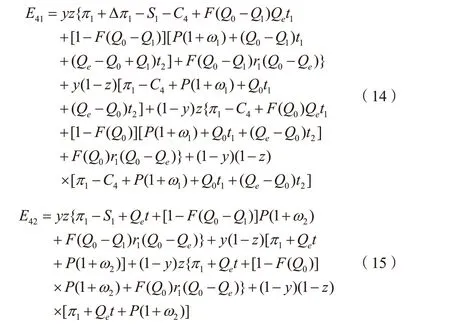

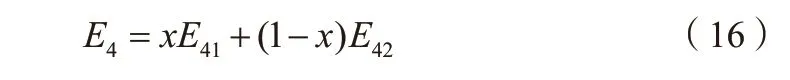

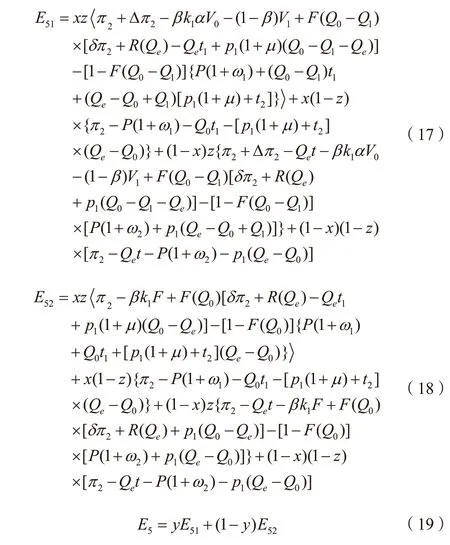

地方政府强化推进的期望收益E41,弱化执行的期望收益E42,平均期望收益E4分别为:

控排企业质押的期望收益E51,不质押的期望收益E52,平均期望收益E5分别为:

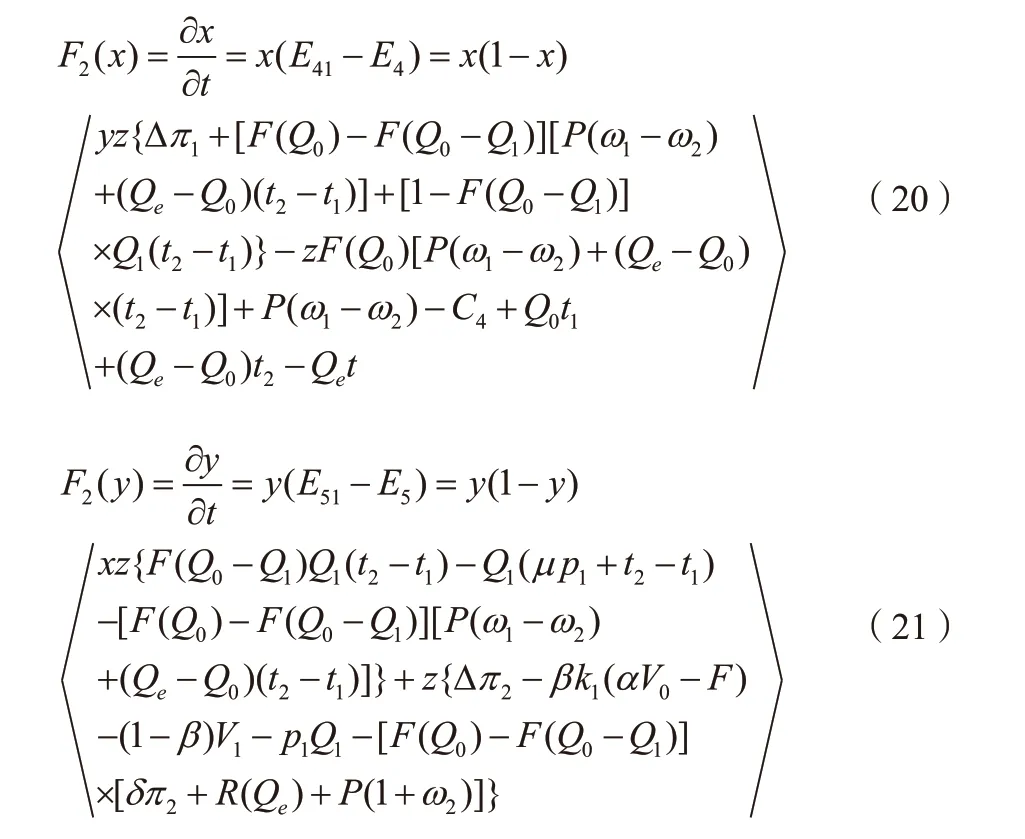

据此,进行复制动态分析,分别得出地方政府选择“强化推进”策略、控排企业选择“质押”策略的动态复制方程为(金融机构的分析同前):

3.2.2 均衡解稳定性分析

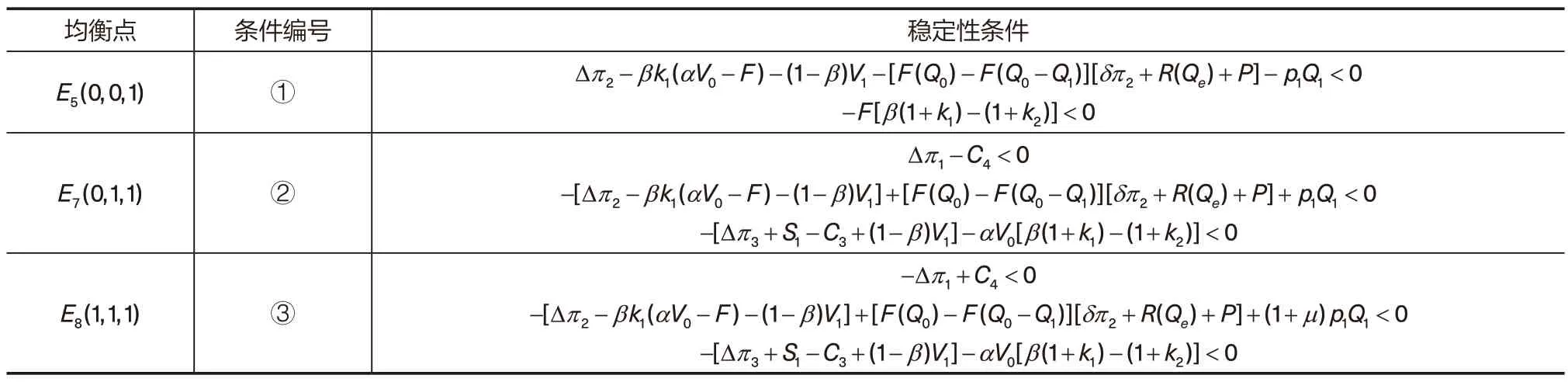

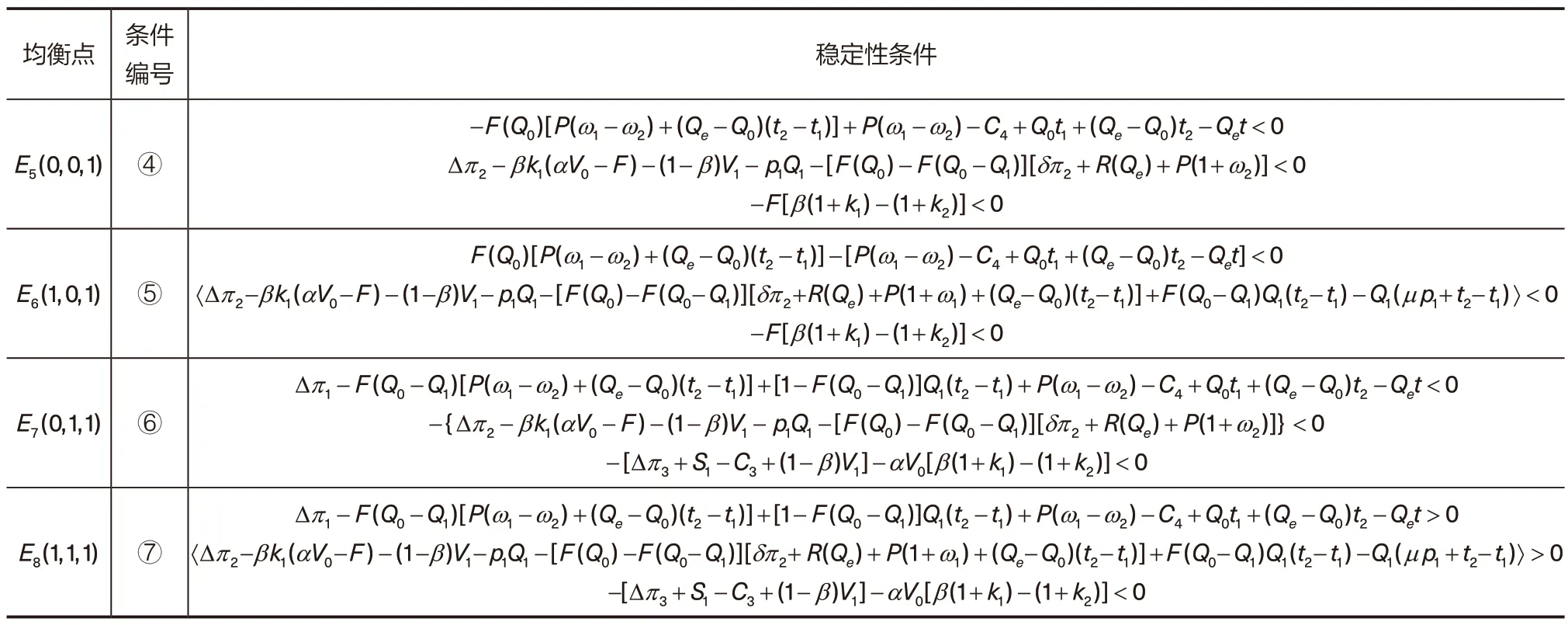

根据式(20)、式(21)和式(12)三个微分方程求得雅克比矩阵J2,并分别求出8 个多种群均采取纯策略的特殊均衡点所对应的特征值来判断均衡点的渐进稳定性如表6、表7 所示。由E1(0,0,0)、E2(0,1,0)、E3(1,0,0)和E4(1,1,0)均有特征值0,故其均为鞍点,未在表6中列示,其余3点的演化稳定策略条件见表7。

表6 碳税与碳交易政策复合作用下三方演化博弈系统均衡解的稳定分析

表7 碳税与碳交易政策复合作用下系统均衡解的稳定性条件

地方政府、控排企业和金融机构的策略最终为“强化推进”“质押”“融资”策略,此时均衡点E8(1,1,1)是系统的演化稳定策略。即当地方政府的增值收益、因控排企业融资减排而少征收的碳税、差额税率与单一税率所征收的碳税之差的三者之和大于其碳价管制的成本扣除碳价管制与非碳价管制时加征的罚款之差,控排企业质押增值收益与利用该融资成功减排后的减排收益、政府与社会认同收益以及扩大产能收益等各项收益之和扣减其质押贷款与常规贷款所需支付的利息之差大于控排企业因控排企业碳价管制与非碳价管制时加征的罚款之差时,系统趋于稳定。

4 数值模拟与仿真分析

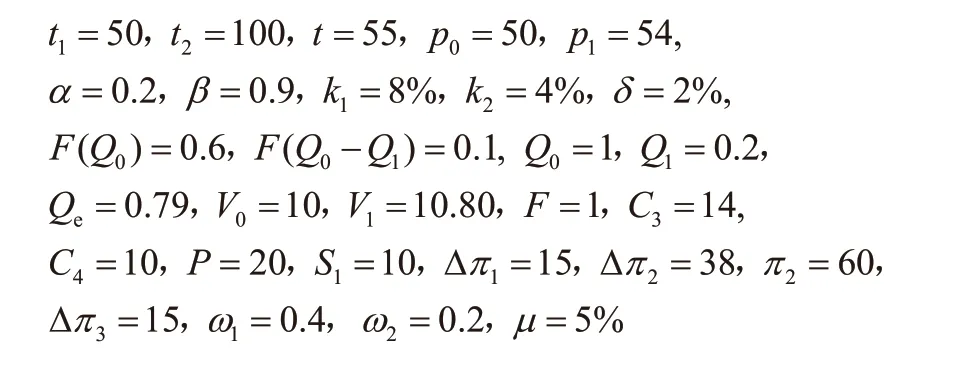

促进多方主体积极参与碳资产质押融资业务是实现碳达峰碳中和目标的关键一环。根据前述复制动态方程及稳定性条件,运用matlab 模拟三方动态系统的演化过程以及不同参数值对演化结果的影响。

4.1 三方博弈主体动态演化趋势的数值仿真

本节在满足稳定性条件的基础上,对相关参数做出如下设定:设初始时间为0,演化结束时间为5,地方政府选择“碳价管制”“强化推进”策略,控排企业选择“质押”策略,金融机构选择“融资”策略的初始值为(0.4,0.3,0.2)。碳税两阶段差额税率参考文献[33];考虑到我国各试点区域碳市场间的碳价差距较大,本文选取碳价处于中等水平的北京碳价;碳价加成比率是依据孙睿等[34]测算的碳价合理区间分布,以区间下限为基准估算的碳价增长率;碳价管制成本的设定则是基于碳价形成机制合理估算得出控排企业减排的环境收益借鉴文献[30-31];其余变量的取值参考2014 年湖北宜化集团的碳资产质押融资案例以及文献[10]。据此本文损益变量的初始值为:

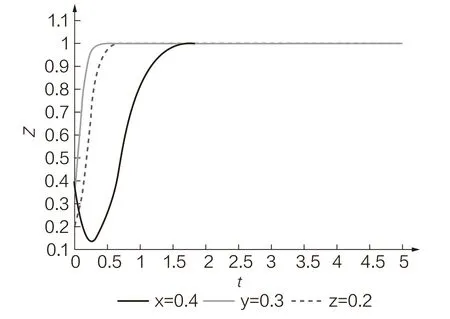

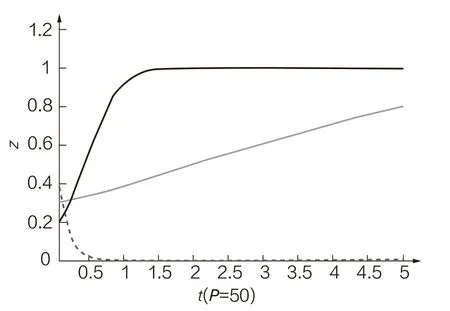

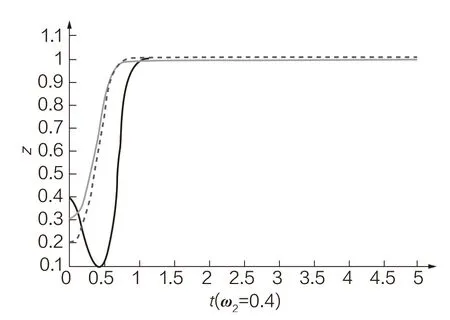

两种政策情境的仿真结果如图1 和图2 所示,单一政策作用下金融机构所获地方政府的业务补贴S1可以弥补其开展该业务的成本,控排企业参与该业务的增值收益Δπ2以及为其带来的绿色效益大于其不从事该业务所损失的机会成本与应对碳减排政策所消耗的碳排放成本之和,故系统逐渐演化至最优稳定状态E8(1,1,1)。相比较而言,碳税与碳交易两种政策共同作用情境下三方主体向最优稳定状态E8(1,1,1)的演化过程波动更大,甚至致弱控排企业向“质押”策略演化。具体来说,面对地方政府的补贴激励,金融机构提供碳资产质押融资业务的较强意愿不改变,但就地方政府与控排企业的演化路径,大致可分为三个阶段:初期地方政府的双重碳减排政策作用下,巨大的减排压力促使其被迫接受碳资产质押减排寻求缓冲;中期地方政府继续高强度的推进碳减排政策,企业发现质押融资减排达不到预想的效益,打破缓冲状态必然使其碳资产质押融资的意愿大幅锐减;后期地方政府及时调整碳减排政策才使得控排企业碳资产质押减排意愿回升。因此地方政府在推动碳资产质押融资向纵深发展的过程中有着重要作用,既要坚定扶持金融机构,更要合理运用减排政策,以期充分调动政策效力并促进系统更好地趋于稳定状态。

图1 碳交易作用下的动态演化趋势

图2 碳税与碳交易复合作用下的动态演化趋势

4.2 损益变量变化对三方主体策略影响的数值仿真

4.2.1 单一碳交易政策下变动关键损益变量的数值仿真

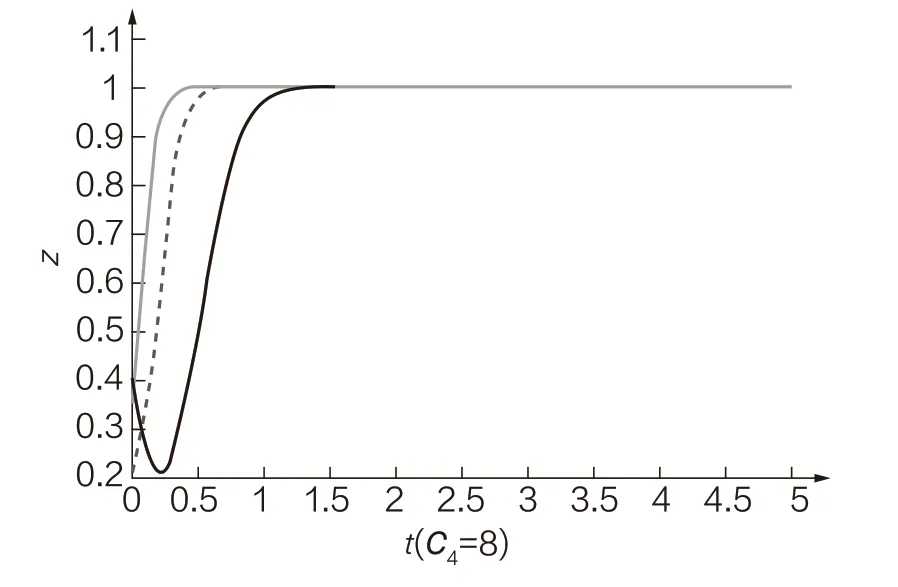

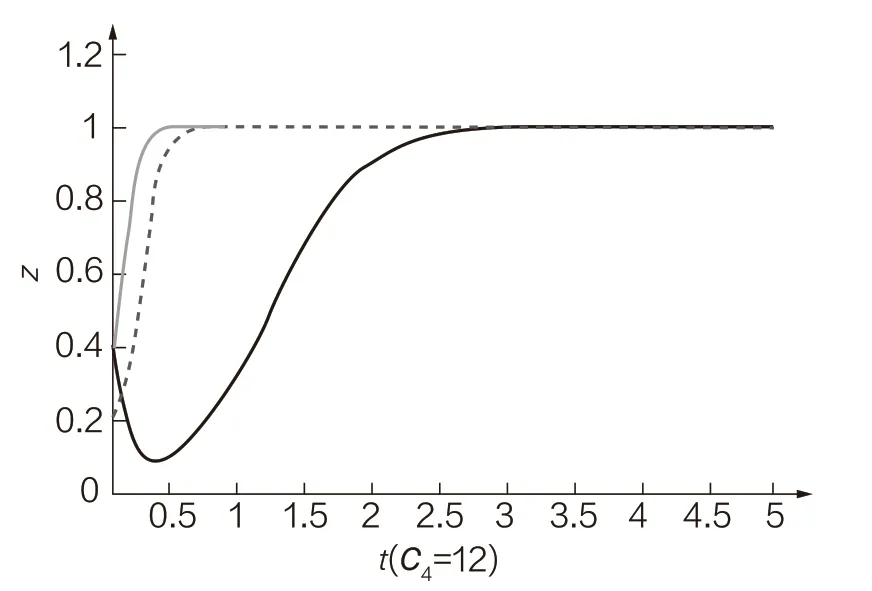

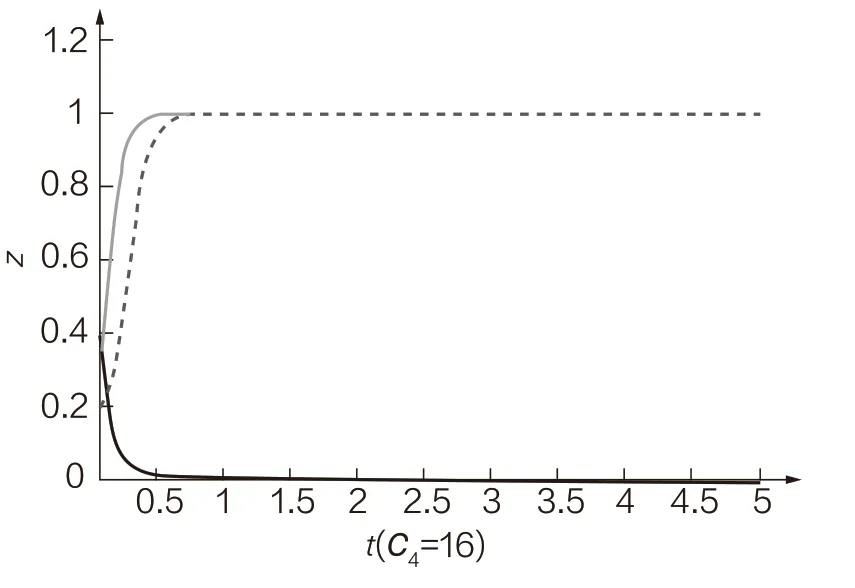

当碳价管制成本C4分别取8、12、16,其余参数不变时仿真结果如图3~图5 所示。地方政府深知我国要想在30 年内实现远高于其他经济体的碳减排就必须强化执行碳减排政策,倘若不持续加强制度约束,控排企业的减排意愿将不会被激发到最大,因而也会丧失更多绿色收益,此时地方政府考虑到碳减排迫切性以及与其他经济体的差距,会努力克服碳价管制的高额成本以强化执行碳减排政策。随着碳价管制成本C4的增加,地方政府坚持强化执行碳减排政策的决心不会动摇,但演化速度有所放缓。当碳价管制的成本C4攀升至更高时,地方政府的预期收益难以抵消高额的碳价管制成本,将放弃强化推进碳减排政策,使得演化稳定状态瓦解的临界值为C4=16。

图3 碳价管制成本C4为8时的系统演化趋势

图4 碳价管制成本C4为12时的系统演化趋势

图5 碳价管制成本C4为16时的系统演化趋势

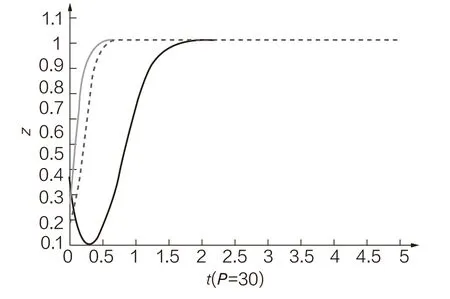

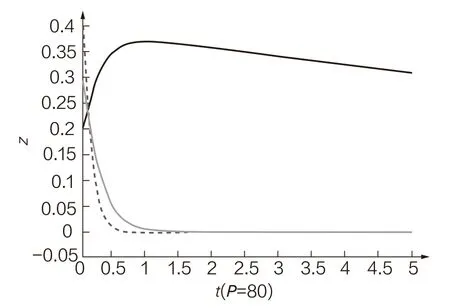

考察超排罚款P对三方主体策略选择影响,仿真结果如图6~图8 所示。当超排罚款P较低时,控排企业不为所动且仅凭低额的罚款收入难以达成地方政府的利益需求,此时地方政府处于“双输”状态,故其不会放弃利用严苛的碳减排政策。随着超排罚款的增加,巨大的现收利益诱使其碳价管制意愿降低,如若地方政府不放弃对金融机构业务的激励,控排企业虽面临弱化的碳减排政策,但高昂的罚款成本也能促生其自主减排的动机(弱于面对强化的碳减排政策时的减排动机)。随着超排罚款P的进一步加大,由于地方政府短视而部分收回甚至全部收回对金融机构的业务激励,牵制金融机构提供碳资产质押融资业务的意愿,控排企业无法获取减排资金实现减排,系统濒临瓦解,地方政府出现收入“虚高”的现象。

图6 超排罚款P为30时的系统演化趋势

图7 超排罚款P为50时的系统演化趋势

图8 超排罚款P为80时的系统演化趋势

4.2.2 碳税与碳交易政策复合作用下的数值仿真

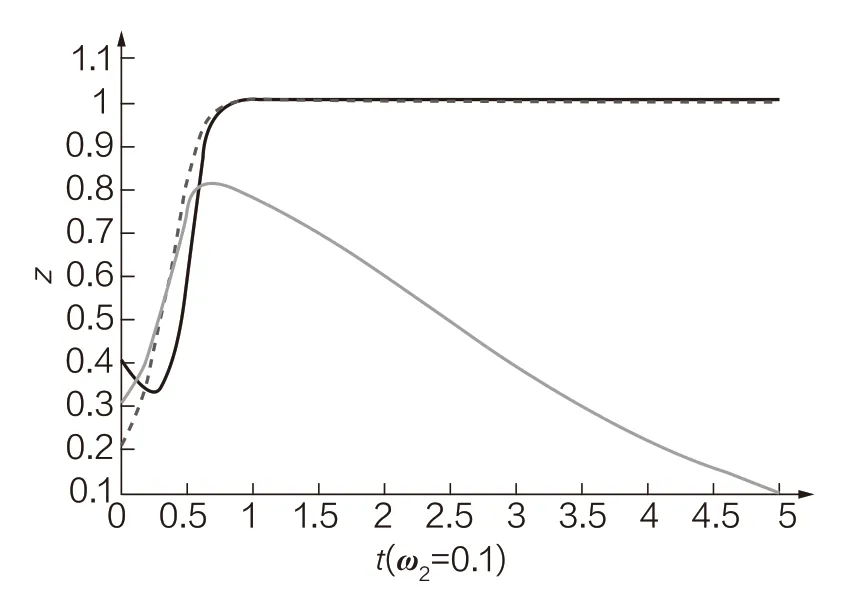

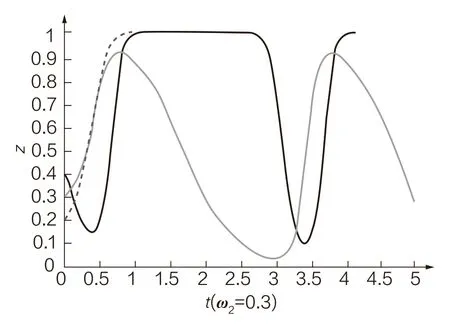

考察弱化执行复合碳政策时控排企业超额排放向地方政府多缴的罚款比例ω2对三方主体策略选择影响,仿真结果如图9~图11 所示。地方政府趋向于强化推进减排政策,金融机构趋于提供质押融资,此时控排企业不堪承受超排罚款与碳减排政策的双重压力会被迫尝试利用碳资产质押融资减排,但受制于减排成效在短时间内难以察觉,当ω2较小时,使得控排企业短视现象频发,即宁可承担超排罚款也不愿实质减排。而随着ω2的增大,地方政府分阶段调整自身执行复合碳减排政策的态度,利用减排政策与适度的罚款相结合的方式能逐渐较为有效地扭转控排企业的短视行为。

图9 罚款时附加比例ω2为0.1时的系统演化趋势

图10 罚款时附加比例ω2为0.3时的系统演化趋势

图11 罚款时附加比例ω2为0.4时的系统演化趋势

5 结论与启示

5.1 结论

本文分析了碳交易政策、碳税与碳交易复合作用两种政策情境下地方政府、控排企业、金融机构三方博弈主体演化稳定策略,并讨论损益变量的变动对演化稳定策略的影响。通过分析得出如下结论:

(1)碳交易作用下通过碳价管制可以使得控排企业向质押方向、金融机构向融资方向演化,系统达到稳定均衡状态,有利于推动政企融协同创新的实现。

(2)复合碳减排政策情境下,不会改变金融机构向“融资”策略的演化路径,但地方政府和控排企业双主体的策略选择向最优稳定状态的演化过程波动较大,甚至致弱控排企业向“质押”策略演化。

(3)地方政府引领控排企业的减排行为,需要根据减排企业的减排动机、状态及时作出策略调整。具体可在单一碳交易政策情境下降低碳价管制成本和企业超排罚款;在复合碳减排政策情境下适当提高征收罚款比例,利用减排政策与合理的增量罚款相结合的方式逐渐扭转控排企业的短视行为,以期最大限度地发挥政策效力并正确引导企业的减排行为。

5.2 启示

基于上述结论,为促进更多控排企业利用碳资产质押融资实现优化减排,得出以下启示:

(1)有的放矢地运用碳减排政策,充分促生企业减排积极性。地方政府作为市场中“看得见的手”,其对平衡配额供给、稳定碳价、引领企业自主减排的重要性不言而喻。环境问题的严峻性、碳减排的迫切性是全社会所不可避免的一项挑战,问题的解决必然离不开政府的努力。碳减排政策的多样性就需要地方政府在推进时根据控排企业的减排阶段、状况等情况进行及时的调整,一味过度地强化推进碳减排政策可能会适得其反,致弱控排企业的减排积极性。因此,地方政府应密切关注控排企业的减排行为,一旦有明显变化后应及时调整碳减排政策,以期最大限度地发挥政策效力并正确引导企业的减排行为。

(2)促使企业自主减排,优化碳资产配置,激活碳金融市场。控排企业作为碳金融市场的主要参与者,应积极响应政府与市场的号召,通过绿色融资推动低碳技术创新,从而促进减排降碳落到实处。控排企业在低碳化发展的同时,不仅能进一步提高碳金融能力,而且能有力促进碳金融相关衍生品的发展并促进流转,使碳金融市场健康活跃地发展。

(3)建立健全主体多样化的碳金融衍生品市场,丰富碳金融交易模式。适当放宽准入标准,引导企事业单位、投融资多方主体参与碳金融市场。金融机构应丰富产品类型,创新交易形式,探索贴近企业和机构实际需求的碳金融产品,增强碳金融市场的流动性。