中国羊毛进口的替代弹性及可依赖性

——基于Armington模型

郭延景 肖海峰

(中国农业大学 经济管理学院,北京 100083)

羊毛是纺织工业的重要原料,具有细腻、柔软、保暖、舒适等其他纤维原料无法比拟的优良性能。我国是羊毛生产大国,2019年我国羊毛产量为34.11万t,占世界羊毛总产量的19.83%(1)数据来源于FAO数据库,经作者计算得到。,羊毛产业作为我国畜牧业的重要组成部分,在促进农牧民增收、满足人们消费需求、解决社会就业等方面一直发挥着重要作用。近年来随着我国毛纺织加工业的快速发展,国内羊毛自给能力不足,根据国家统计局和中国海关统计数据计算可知,近年来国产羊毛自给率稳定在55%左右,对外依存度高,其中,细羊毛和超细羊毛等毛纺加工业主要需求原料的有效供给不足更为明显,根据《中国纺织工业发展报告》[1]公布数据,近年来国产细羊毛仅能满足市场48%左右的需求,这直接导致我国羊毛进口规模持续增长。根据联合国贸易统计数据,2000—2019年我国羊毛进口量整体呈波动增长态势,2000年羊毛进口量为23.92万t,2003年受非典疫情影响,羊毛进口量大幅下降至16.49万t,此后,羊毛进口量快速上涨,2018年达到最大值,为36.22万t,较2003年增长了1.20倍,年均增长率为5.38%,2019年受中美贸易摩擦升级、英国脱欧不确定性长期持续等因素影响,世界经济增长速度大幅下滑,作为世界羊毛主要消费国的美国、欧盟等发达经济体经济增速也呈现下降态势,根据国际货币基金组织(IMF)发布的数据,2019年美国、欧盟的GDP增速分别为2.30%、1.20%,较2018年分别下降0.2和0.6个百分点。欧美等发达经济体经济增速的放缓使得国际市场对羊毛制品需求乏力,造成国内羊毛加工企业国外订单减少,对羊毛原料需求减少,进而导致羊毛进口规模下降,2019年我国羊毛进口量仅为27.36万t,较2018年大幅下降24.48%,但仍远高于2000年初羊毛进口水平。从进口结构看,我国羊毛进口市场较为集中,澳大利亚、新西兰是我国进口羊毛的主要来源国,其中,澳大利亚是最大的羊毛进口来源国,2000—2019年我国从澳大利亚的羊毛进口量平均占全国羊毛进口总量的56.96%;新西兰次之,为17.62%。与国产羊毛相比,进口羊毛具有净毛率高、品质好、市场价格低等优点,随着中国毛纺织加工行业由中低端生产向高端生产转变,对优质羊毛需求旺盛,国外羊毛的大量进口,在一定程度上弥补了国内供给缺口,但也会对国内羊毛产业造成一定冲击,压缩国内羊毛产业的发展空间,并加大国内羊毛制品产业对国际市场依赖的风险。

此外,从当前国际贸易形势来看,美国政府为争取美国利益最大化频繁采用贸易干预政策,这引起世界范围内贸易保护主义的抬头和逆全球化思潮的兴起[2],在当今错综复杂国际形势下,我们不仅要考虑进口羊毛的质量,还要考虑国外羊毛市场在供给数量、价格等方面的不确定性以及我国羊毛进口来源国的可依赖性。因此,在我国羊毛进口量持续增长、国际贸易局势多变等背景下,测算国产羊毛和进口羊毛之间的替代弹性,进而判断进口羊毛对中国羊毛产业的冲击以及不同羊毛进口来源国的供给能力,对于完善羊毛贸易政策和羊毛产业政策具有重要的意义。

以往研究国内外产品的替代关系时多假定不同国家提供的商品是无差异的,但Armington认为不同国家生产的商品具有差异性,并假定这些商品之间具有一个固定的替代弹性,即Armington替代弹性[3]。目前,利用Armington模型测算替代弹性已成为国内外学术界常用的方法,代表性的研究有:Reinert等[4]运用Armington模型估计了美国163个采掘业和制造业的进口商品替代弹性值。Galanopoulos等[5]运用 Armington 贸易模型区分不同种类的产品和来源地分析了欧盟的软小麦和大麦市场的贸易类型。Gallaway等[6]估计了美国1989—1995年间309个制造业的长期和短期进口商品的Armington替代弹性值。陆旸[7]运用面板回归模型估计了谷物、棉花、原煤等8种商品的Armington替代弹性,研究发现8种商品的整体替代弹性值较低,其中,原煤替代弹性估计值最高。赵丽佳[8]以大豆和油菜籽为例,测算了中国油料进口的Armington弹性,发现短期内油料进口对国内生产的冲击不大,但长期冲击较大。金琦等[9]以棉花为例,测算了中国对主要棉花进口来源国的依存度,发现对美国的棉花进口依存度较高,而对马里、布基纳法索等国的进口依存度并不强。孙佳佳等[10]测算了美国、智利、新西兰、日本4个主要苹果进口国的阿明顿弹性,发现国产苹果与新西兰和日本苹果存在替代关系,而与美国、智利的苹果存在互补关系。张哲晰等[11]测算了玉米的Armington替代弹性,发现国产玉米与国际玉米同质性较高,具有较高的替代性。龚谨等[2]测算了中国大麦主要进口来源国的进口替代弹性,结果表明进口大麦对国产大麦有一定的替代弹性,澳大利亚大麦对国产大麦的替代弹性最高。

综上可知,现有关于Armington替代弹性估算的研究中国外学者较为全面的分析了各行业各种产品的替代弹性,而国内研究主要集中在粮食、果蔬等少数农产品方面,对畜产品的相关研究不足。基于此,本研究以羊毛主要进口来源国为例,对国产羊毛和进口羊毛之间的Armington替代弹性进行测算,并对不同进口来源国的出口产出弹性进行分析,以期为中国羊毛产业发展及羊毛安全进口提出政策建议。

1 模型设定与数据来源

1.1 模型设定

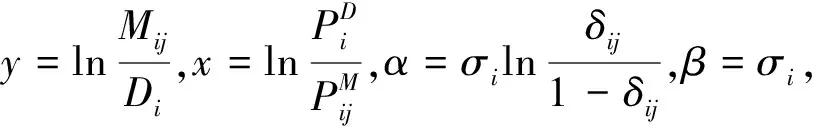

根据Armington假设,消费者消费国内外产品的效用函数可用常数替代弹性函数(CES)表示,则在给定总需求水平Yi时,第i国某种产品的效用最大化函数可表示为:

(1)

(2)

(3)

对式(3)两边取对数得:

(4)

yit=α+βxit+μit

(5)

式中:β表示中国从第j国的羊毛进口量与国产羊毛消费量之间的不变替代弹性σi;α为δij的函数,在模型中同样反映了国内消费者对不同进口来源国的羊毛存在的偏好差异。

Armington替代弹性反映了某种商品国内价格变化对该商品进口需求量的影响。在本研究中,若β值为正,则表明进口羊毛与国产羊毛之间存在替代关系,国产羊毛价格相对上升将导致进口羊毛数量增加,且β值越大,国内外羊毛的替代性越强,对进口羊毛的依赖性越低;若β值为负,则表明进口羊毛与国产羊毛之间存在互补关系,国内羊毛价格相对上升将导致进口羊毛数量减少。

1.2 数据来源

2 模型估计结果及分析

模型1:消费偏好不同弹性值相同的面板数据模型

yit=α1D1i+α2D2i+α3D3i+α4D4i+βxit+μit

(6)

由表1中模型1的回归结果可知,中国羊毛进口的整体替代弹性为0.39,且在10%的水平下通过显著性检验,模型拟合优度为0.85,拟合程度较好。这表明中国国产羊毛和进口羊毛之间存在着一定的替代关系,但是与玉米(3.86)[11]、大豆(1.72)[7]等粮食作物的替代弹性相比,羊毛进口替代弹性较小,表明国产羊毛对进口羊毛的依赖性相对较强,其原因主要为国内外玉米、大豆等农产品的同质性较高,而国产羊毛与进口羊毛的品质差异较大,这导致国产羊毛和进口羊毛在国内纺织行业的用途存在明显差异,进而使得我国对进口羊毛的依赖性较强。另外,从消费偏好看,回归结果中不同国家的截距项估计值均不同,且除新西兰外其他国家的截距项估计值均通过显著性检验,这表明消费者对各国家的羊毛消费偏好不一,与模型假设一致。

模型2:消费偏好不同弹性值不同的面板数据模型

yit=α1D1i+α2D2i+α3D3i+α4D4i+β1D1ixit+

β2D2ixit+β3D3ixit+β4D4ixit+β5D5ixit+μit

(7)

由表1中模型2的估计结果可知,除澳大利亚和南非的进口羊毛对国产羊毛的进口替代弹性未通过显著性检验外,新西兰、乌拉圭和其他国家羊毛对国产羊毛的进口替代弹性均在1%的水平上通过显著性检验,模型的拟合优度为0.87,拟合效果较好。其中,新西兰羊毛对国产羊毛的替代弹性估计值为0.36;乌拉圭羊毛对国产羊毛的替代弹性估计值为1.21;其他国家羊毛对国产羊毛的替代弹性估计值为1.20。

新西兰羊毛对国产羊毛的替代弹性估计值为正,即新西兰羊毛的进口价格相对国产羊毛价格上升时,中国从新西兰进口的羊毛量将相应减少,表明中国国产羊毛与新西兰羊毛之间存在替代关系,但由于替代弹性估计值不足1,说明中国对新西兰进口羊毛的依赖性仍然较大。其原因主要为:一是羊毛进口价格的相对优势是新西兰羊毛能够替代国产羊毛的重要原因。根据联合国贸易统计数据计算可得,2000—2019年新西兰进口羊毛的平均价格为3.85美元/kg,约为同期澳大利亚、南非等其他国家羊毛平均进口价格的一半。二是羊毛差异使得中国对新西兰羊毛的依赖性仍较大,新西兰羊毛虽以粗支羊毛为主,但其粗支羊毛强力好、中等膨松度,是世界上最好的地毯用羊毛,这使得中国对新西兰的羊毛需求量一直较大。

乌拉圭和其他进口来源国羊毛对国产羊毛的进口替代弹性估计值为正,即当国产羊毛价格相对乌拉圭和其他进口来源国羊毛进口价格上涨时,中国从乌拉圭和其他进口来源国进口的羊毛量将相应增加,这表明乌拉圭和其他进口来源国的羊毛与国产羊毛之间存在替代关系,并且乌拉圭和其他进口来源国的羊毛的替代弹性均大于1,说明进口羊毛的价格变动对国产羊毛需求量的影响较大,中国对乌拉圭和其他进口来源国的羊毛依赖性较小。其原因主要为:一是由于国产羊毛与乌拉圭等国家的羊毛的差异性较小,进口羊毛价格小幅变动也可能引起羊毛进口需求的较大变动;二是其他进口来源国羊毛进口占比大部分较低,这在一定程度上降低了中国对这些国家的羊毛依赖性。

表1 回归模型的估计结果比较Table 1 Comparison of estimation results of regression models

此外,Lopez等[12]研究发现,若进口替代弹性估计值趋于1,则该商品世界价格的变化会很大程度上传递到国内进口数量上,不会影响国内经济;若替代弹性估计值较大,则该商品世界价格的变化会直接影响国内要素价格(特别是低技术产品工资)。从模型估计结果看,乌拉圭和其他进口来源国的羊毛对国产羊毛的进口替代弹性估计值分别为1.21和1.20,表明国产羊毛的生产要素价格将在一定程度上受乌拉圭和其他进口来源国羊毛价格变动的影响,由于细毛羊、半细毛羊的养殖多集中在经济发展水平相对落后的农牧区,羊毛销售收入是当地农牧民收入的主要来源之一,因此,乌拉圭或其他进口来源国进口羊毛价格变动将直接影响农牧民的收入状况。新西兰羊毛对国产羊毛的进口替代弹性为0.36,表明新西兰羊毛进口价格的变化将会完全传递到中国对该国羊毛的进口数量上,不会影响中国羊毛的生产要素价格。

澳大利亚羊毛和南非羊毛对国产羊毛的进口替代弹性均未通过显著性检验,其原因可能为澳大利亚为中国进口羊毛的主要来源国家,我国每年从澳大利亚进口的羊毛数量较为稳定,南非羊毛出口数量有限,我国从南非进口的羊毛数量也相对有限且较为稳定,根据中国海关统计数据,中国每年从澳大利亚进口羊毛数量基本稳定在17万t左右,从南非进口羊毛也基本稳定在1万~2万t。此外,其值的符号和大小也能说明一定的问题。澳大利亚羊毛对国产羊毛的进口替代弹性为正,且估计值较小,趋向于0,表明澳大利亚羊毛与国产羊毛之间可能存在较弱的替代关系,中国对澳大利亚羊毛的进口依赖性大。其原因主要为细羊毛是生产高档服饰的主要原料,而澳大利亚拥有世界上品质最好的细羊毛,这使得每年纺织企业对澳大利亚羊毛需求旺盛。根据中国海关统计数据,中国每年从澳大利亚进口羊毛数量占羊毛进口总量的50%左右,其中,澳大利亚羊毛进口数量中细羊毛占比为85%左右。南非羊毛对国产羊毛的进口替代弹性为负值,表明南非羊毛和国产羊毛之间可能存在互补关系。南非位于南半球,夏季为12月—次年2月,冬季为6—8月,与国内季节正好相反,因此,南非剪羊毛时间也与国内相反,这使得国产羊毛和南非羊毛在时间上具有一定的互补性。

分析进口羊毛对国产羊毛的替代弹性同时,需要进一步考虑消费者是否对某一国家的羊毛有明显的消费偏好,在模型中表现为截距项估计值(δi)是否不同。从估计结果看,不同国家的截距项估计值均不同,除新西兰外其他国家的截距项估计值均通过显著性检验,这说明中国消费者对不同国家的羊毛消费偏好不一,与模型假设一致。

模型3:消费偏好相同弹性值不同的面板数据模型

yit=α+β1D1ixit+β2D2ixit+β3D3ixit+

β4D4ixit+β5D5ixit+μit

(8)

由表1中模型3的估计结果可知,5个进口来源国(区域)进口羊毛的共同截距项通过了显著性检验,模型的拟合优度为0.76。估计结果中除新西兰外,澳大利亚、南非、乌拉圭和其他进口来源国进口羊毛对国产羊毛的替代弹性估计值均在1%的水平下通过了显著性检验,分别为-1.90、1.87、3.33和1.46。由于模型3的拟合优度小于模型2,故通过比较后不再对模型3的回归结果进行分析。

3 中国羊毛进口来源的可依赖性分析

近年来,随着居民生活水平提高,人们对高档服饰的需求增加,羊毛作为主要的纺织原料,消费需求旺盛,但近年来受资源和环境双重约束及肉羊养殖冲击影响,中国毛用羊养殖数量不断下降,进而导致国产羊毛数量持续减少,2019年中国羊毛产量34.11万t,较2010年的38.65万t减少了11.80%,羊毛进口已成为不可逆转的态势。此外,从全球羊毛供给来看,近年来全球羊毛产量也呈现波动下降态势,2019年下降至171.99万t,较2010年的201.97万t减少了14.84%,同期羊毛出口量也波动下降,2019年全球羊毛出口量为63.32万t,较2010年下降了24.37%,可见,近年来全球羊毛供给环境相对偏紧。因此,有必要对中国羊毛进口来源国的羊毛供给能力进行分析,以保障羊毛进口安全。

本研究首先借鉴赵明正[13]的出口产出弹性测算方法,分析中国羊毛进口来源国的供给能力,以保障我国羊毛消费安全。出口产出弹性(e)反映了一国产品出口增长变动相对于产量增长变动的程度。如果产品产量增加的部分主要用于国内消费,则e<1;如果产品产量增加的部分主要用于出口,则e>1。

(9)

式中:Xi和X0分别表示当年产品出口量和基期产品出口量,Qi和Q0分别表示当年产品产量和基期产品产量,sx和sQ分别表示出口增长率和产量增长率。

本研究以2015年为基期,测算了2015—2019年中国羊毛主要进口来源国以及世界主要羊毛出口国但非中国主要进口来源国的羊毛的出口产出弹性,结果如表2所示。

由表2可知,从羊毛主要进口来源国出口产出弹性看,澳大利亚作为中国羊毛进口占比最大的国家,其羊毛出口产出弹性逐渐降低,2016年羊毛出口产出弹性为0.99,2019年已降至0.87,其原因可能为近年来澳大利亚遭遇罕见旱灾,受旱灾影响,新南威尔士州、西澳大利亚州等澳大利亚羊毛主产区草场长势均受到不同程度影响,迫使澳大利亚绵羊养殖者缩减绵羊养殖规模,进而导致近年来澳大利亚羊毛产量下降,澳大利亚羊毛供给能力的下降使得所产羊毛更多的用于满足澳大利亚国内需求,限制了羊毛出口。在澳大利亚羊毛供给能力逐渐降低的背景下,若我国仍过于依赖从澳大利亚进口羊毛,则羊毛进口安全可能受到严重影响。新西兰、南非、乌拉圭和蒙古国是我国羊毛进口排名前列的国家,其中,新西兰是我国第二大羊毛进口来源国,近年来新西兰羊毛出口产出弹性值逐渐增加,2018年羊毛出口弹性值回升至1,2019年出口产出弹性值已大于1,表明当前新西兰羊毛增产部分主要用于出口,这有利于我国从新西兰进口。近年来,南非羊毛出口产出弹性整体呈增长态势,2016年羊毛出口产出弹性值为0.95,2017年增长至1.28,随后逐渐降低,2019年降至1.05,仍大于1,表明当前南非羊毛产量增加的部分仍主要用于出口,但出口占比在逐渐降低。蒙古国的羊毛出口产出弹性值一直大于1,说明蒙古国羊毛产量增加的部分主要用于出口。乌拉圭和英国羊毛的出口产出弹性值近年来均小于1,表明这两国羊毛增加部分均主要用于国内消费,若增加乌拉圭或英国羊毛进口量,则会对我国羊毛进口安全产生一定影响。

表2 中国羊毛主要进口来源国和非主要进口来源国出口产出弹性Table 2 Export output elasticity of China’s wool’s main import source countriesand non-main import source countries

从世界主要羊毛出口国但非中国主要进口来源国羊毛出口产出弹性看,秘鲁和巴西的羊毛出口产出弹性整体均呈现波动增长态势,分别从2016年的0.85和0.83增长至2019年的1.08和1.06,均大于1,表明当前这两国增产的羊毛主要用于出口,这两国均是“一带一路”沿线国家,与中国保持良好的合作关系,从其进口羊毛,在一定程度上也能够分散羊毛进口风险;此外,阿根廷近两年羊毛出口产出弹性也开始呈现波动增长态势,2019年增至0.92,接近于1,表明虽然当前阿根廷增产的羊毛仍主要用于国内消费,但羊毛出口的比重在增加。

其次,从中国羊毛进口来源国的羊毛生产资源方面衡量中国羊毛进口来源国的可依赖性,羊毛生产资源主要用绵羊存栏量、羊毛产量、羊毛出口量等指标反映。从绵羊存栏量来看,中国羊毛主要进口来源国中,澳大利亚绵羊存栏量最高,2010—2019年澳大利亚绵羊年均存栏量为7 104.67万只,占同期世界绵羊年均存栏量的6.07%,英国绵羊存栏量次之,2010—2019年英国绵羊存栏量为3 310.05万只,占同期世界绵羊年均存栏量的2.83%,新西兰、土耳其、蒙古国、南非、乌拉圭等国的绵羊存栏量相对较少,新西兰和土耳其绵羊年均存栏量稳定在2 900万只左右,蒙古国和南非绵羊年均存栏量稳定在2 300万只左右,而乌拉圭绵羊年均存栏量仅为717.40万只;中国羊毛非主要进口来源国中,俄罗斯绵羊存栏量最高,2010—2019年俄罗斯绵羊年均存栏量为2 158.53万只,占同期世界绵羊年均存栏量的1.84%,巴西次之,2010—2019年阿根廷绵羊年均存栏量为1 808.27万只,占同期世界绵羊年均存栏量的1.54%,阿根廷和秘鲁绵羊存栏量相对较少,年均绵羊存栏量分别为1 471.46万和1 225.56万只,占同期世界绵羊年均存栏量的比重分别为1.26%和1.05%。从羊毛产量来看,羊毛主要进口来源国中,澳大利亚、新西兰和英国羊毛产量位居前三位,2010—2019年三国羊毛年均产量分别为35.90万、14.90万和6.82万t,占同期世界羊毛年均产量的比重分别为18.25%、7.58%和3.47%,南非、乌拉圭、蒙古等国羊毛产量较少,2010—2019年年均羊毛产量均不足5万t;羊毛非主要进口来源国中,俄罗斯羊毛产量最大,2010—2019年俄罗斯羊毛年均产量为5.46万t,占同期世界羊毛年均产量的2.78%,阿根廷次之,2010—2019年羊毛年均产量为4.47万t,占同期世界羊毛年均产量的2.27%,巴西和秘鲁羊毛产量均较少,年均羊毛产量均保持在1万t左右。从羊毛出口量来看,羊毛主要进口来源国中,澳大利亚和新西兰羊毛出口量位居前列,2010—2019年两国羊毛年均出口量分别为33.10万和11.78万t,占同期世界羊毛年均出口量的比重分别为42.61%和15.17%,南非和英国羊毛出口量次之,2010—2019年,南非和英国羊毛年均出口量分别为3.97万和2.68万t,占同期世界羊毛年均出口量的比重分别为5.11%和3.45%,乌拉圭、土耳其紧随其后,2010—2019年两国羊毛年均出口量分别为1.60万和1.58万t,占同期世界羊毛年均出口量的比重分别为2.06%和2.03%,蒙古国羊毛出口量相对较少,年均羊毛出口量为1.12万t,占同期世界羊毛年均出口量的1.44%;羊毛非主要进口来源国中,阿根廷羊毛出口量最大,2010—2019年羊毛年均出口量为1.46万t,占同期世界羊毛年均出口量的1.88%,秘鲁、巴西和俄罗斯羊毛出口量紧随其后且水平相近,2010—2019年三国羊毛年均出口量分别为0.77万、0.76万和0.72万t,占同期世界羊毛年均出口量的比重分别为0.99%、0.98% 和0.93%。综合来看,中国羊毛主要进口来源国中,澳大利亚、新西兰、英国等国羊毛生产资源丰富,南非羊毛生产资源较丰富,而蒙古国羊毛生产资源一般;中国羊毛非主要进口来源国中,阿根廷羊毛生产资源较为丰富,而巴西和秘鲁羊毛生产资源均较为一般。

综上,从羊毛出口产出弹性和生产资源的综合考虑看,中国羊毛主要进口来源国中,中国应继续加强与新西兰、南非的合作;中国羊毛非主要进口来源国中,中国应加强与阿根廷、秘鲁等国家的合作,以构建多元化的进口结构,保障中国羊毛进口安全。

4 结论与建议

本研究从可替代性出发,运用Armington模型测算了2000—2019年中国羊毛进口的替代弹性,并进一步分析我国羊毛主要进口来源国的供给能力。研究表明:第一,进口羊毛对国产羊毛的整体替代弹性为0.39,进口羊毛与国产羊毛之间的可替代程度较小,国产羊毛对进口羊毛的依赖性相对较强。第二,新西兰、乌拉圭和其他进口来源国羊毛对国产羊毛的替代弹性均显著,其中,新西兰羊毛对国产羊毛的替代弹性为0.36;乌拉圭和其他进口来源国羊毛对国产羊毛的替代弹性分别为1.21和1.20,表明国产羊毛需求对乌拉圭和其他进口来源国羊毛价格变动较为敏感,乌拉圭和其他进口来源国羊毛进口价格变动将会在一定程度上影响国产羊毛的生产要素价格,并对国内羊毛产业造成一定冲击;澳大利亚和南非进口羊毛对国产羊毛的替代弹性均不显著,但从其值的符号和大小可知,澳大利亚羊毛与国产羊毛之间替代关系较弱,中国对澳大利亚羊毛的进口依赖性大,南非羊毛和国产羊毛之间可能存在互补关系。第三,从出口产出弹性看,在我国羊毛主要进口来源国中,新西兰、南非和蒙古国当前的羊毛出口产出弹性均大于1,而澳大利亚、乌拉圭、英国等国家当前的羊毛出口产出弹性均小于1;在非主要进口来源国中,秘鲁和巴西的羊毛出口产出弹性均大于1,阿根廷羊毛出口产出弹性近年来呈增长态势,已接近于1。从羊毛生产资源看,羊毛主要进口来源国中,澳大利亚、新西兰、南非等国家羊毛生产资源均较为丰富,而蒙古国羊毛生产资源一般;羊毛非主要进口来源国中,阿根廷羊毛生产资源较为丰富,而巴西和秘鲁羊毛生产资源均较为一般。综合来看,新西兰、南非、阿根廷等国家羊毛供给潜力较大。

基于以上研究结论,提出以下政策建议:一是继续加强与澳大利亚、新西兰等国的合作,由前述分析可知在较长的时间内澳大利亚、新西兰仍将是世界羊毛主要生产国和出口国,而我国羊毛缺口在一定时间内仍较大,因此,为满足国内需求,我国应继续深化与澳大利亚、新西兰的合作,实现合作共赢。二是扩宽羊毛进口来源渠道,实现多元化进口。近年来,我国羊毛进口市场相对集中,进口羊毛中55%左右的羊毛来源于澳大利亚,从其他国家进口的羊毛数量较少,羊毛进口结构不合理,在当前国际形势复杂、中澳关系不定的背景下,我国应实施分散进口策略,加强与阿根廷、秘鲁等国家的合作,分散羊毛进口风险。阿根廷具有较为丰富的羊毛生产资源且近年来羊毛出口量日益增加,秘鲁虽然羊毛生产资源有限但所产羊毛主要用于出口,并且阿根廷、秘鲁等国均为“一带一路”沿线国家的合作,与中国保持着良好的关系,从其进口羊毛有利于保障未来羊毛进口安全。三是培育优质绵羊品种,提高国内绵羊生产性能。从进口羊毛对国产羊毛的整体替代弹性较低可知,我国对进口羊毛的依赖程度较大,究其原因一方面在于国内羊毛产量整体偏低,不足以满足市场需求,另一方面在于进口羊毛与国产羊毛间存在明显的质量差异,可用于高档纺织品的国内优质细羊毛偏少。优良的绵羊品种是提高羊毛产量和质量的重要因素,近年来受资源与环境双重约束及肉羊冲击影响,我国优良绵羊品种存在“倒改”现象,为此,我国应加大对绵羊优良品种保护的力度和改良的步伐,包括积极落实相关单位育种保种经费、鼓励并引导各种社会力量参与到基层良种繁育体系建设等。四是建立“优毛优价”的羊毛销售机制。当前我国羊毛销售渠道单一,羊毛销售方式仍以贩子收购为主,污毛计价、混等混级销售现象普遍,这导致农牧户在羊毛生产过程中不注重羊毛质量,因此,应加快建设羊毛生产、流通质量控制体系,对羊毛实行“优质优价”,分级收购,提高养殖户优质羊毛生产积极性。