油价能杀回2008年的超级高位么?

文 | 瞿新荣

未来油价的风险在于,在美联储货币收紧、美国财政拖累以及中国政策过度收紧背景下,全球经济繁荣美元贬值的趋势发生变化,这将导致原油价格下跌,而在此之前,2021年底-2022年初油价可能还会有一波上升,可能会飙升至每桶90美元区间。

紧张的能源供应形势,使得10月上旬欧洲与中国天然气煤炭价格上涨,拉动原油价格跟涨。10月6日,英国天然气价格最高涨到407便士/色姆(约55.4美元/MMBTU),同时中国因为煤炭紧缺,大量限电限产政策出台,全球能源紧张局势一触即发,原油直接突破80美元/桶,最高站上86.10美元/桶。

10月中旬煤炭天然气价格回调,原油也震荡波动,但上涨动力并没有完全消失。俄罗斯普京宣布11月8日之前向欧洲增加天然气供应,同时中国加快煤炭供应,两大因素推动煤炭天然气价格回调,但在供应偏紧情况下,原油价格依然在高位震荡。

随着冬季保供来临,未来原油价格走势可能更接近2008年与2011年,在震荡调整之后可能继续攀升走高,冲击90美元以上。

OPEC增产不及预期,原油供应矛盾依然存在

与2008年一致,沙特阿拉伯依然是目前增产主力,美国、尼日利亚、安哥拉等国家增产均低于预期,2021年10月欧佩克减产执行率达到118%。

欧佩克及美国增产不及预期的主要逻辑来自投资不足,以及沙特为代表的欧佩克国家谨慎的态度。

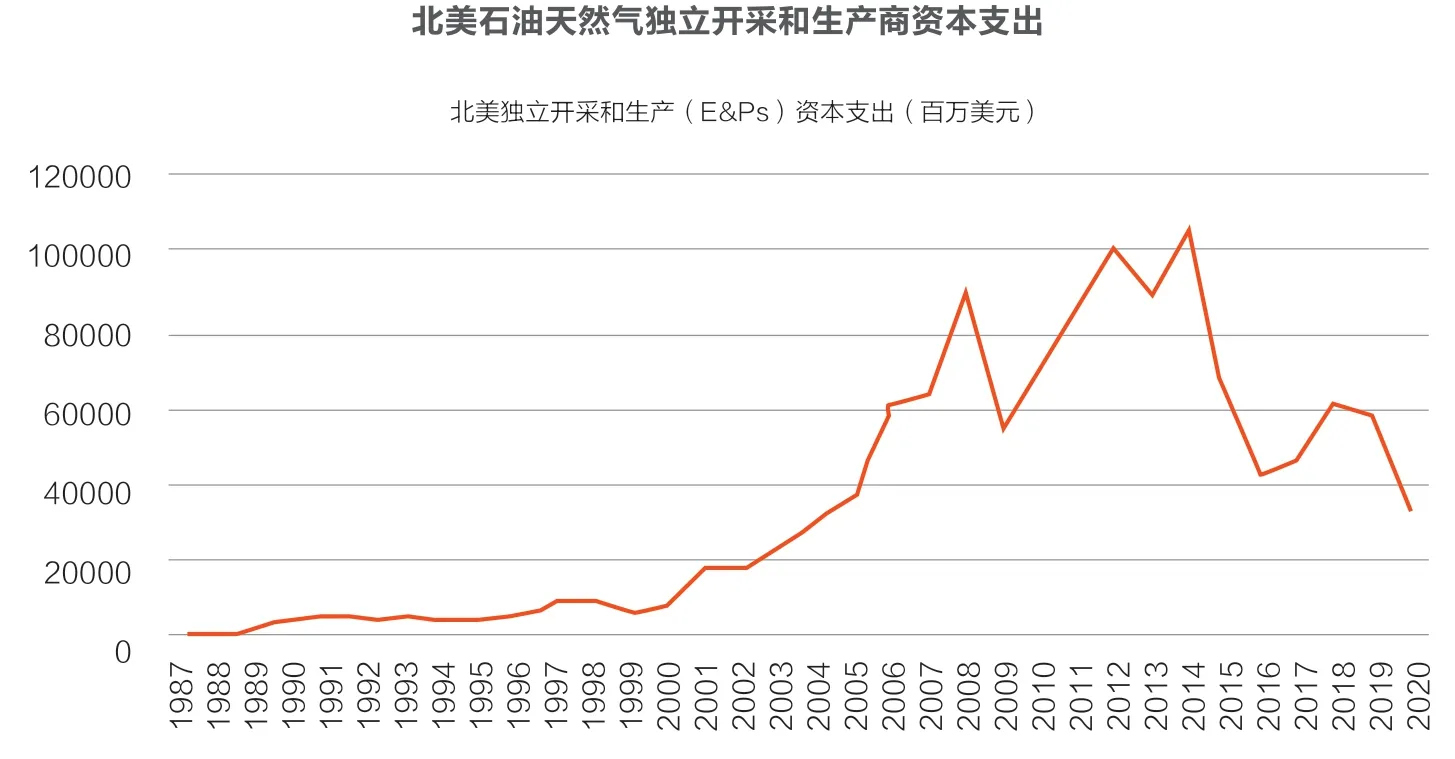

原油长期的负收益使得资金并不青睐这一商品,更多的资金追求科技与成长,传统能源的投资逐渐被抛弃。根据彭博统计,2020年32家北美油气公司资本支出为333亿美元,2013年以来持续下降;另外2020年28家北美油气公司总计债务余额1343亿美元,持续维持在高位,在2020年油价暴跌之后,油气企业总授信额度面临下降压力,发债与资本市场融资也面临更苛刻条件。

投资不足是美国、尼日利亚、安哥拉等国家增产低于预期的主要原因。主要的油气生产商正在努力减少排放,美国页岩油公司也在拜登的新能源政策下减缓了扩张,化石能源投资不足,使有限的石油煤炭天然气供应使资源变得越来越紧张。由于投资不足,截至10月美国原油钻机数只有444口,只有疫情前的2/3,远低于2018年底的887口。

沙特依然承担“机动产油国”角色,对疫情扩散以及明年原油累库的担忧,使沙特等部分国家不敢贸然增产。2005年以来,面对国际市场对欧佩克“剩余需求”增加带来的油价上涨,沙特等国只会满足正常需求的增长,不会满足“超额需求”的增长,而“超额需求”一般反应在石油库存上,就是说,如果石油消费国的石油库存存在超出正常趋势的上涨,沙特就会认为正常需求已经得到满足,将不会为抑制油价上涨增加产量。

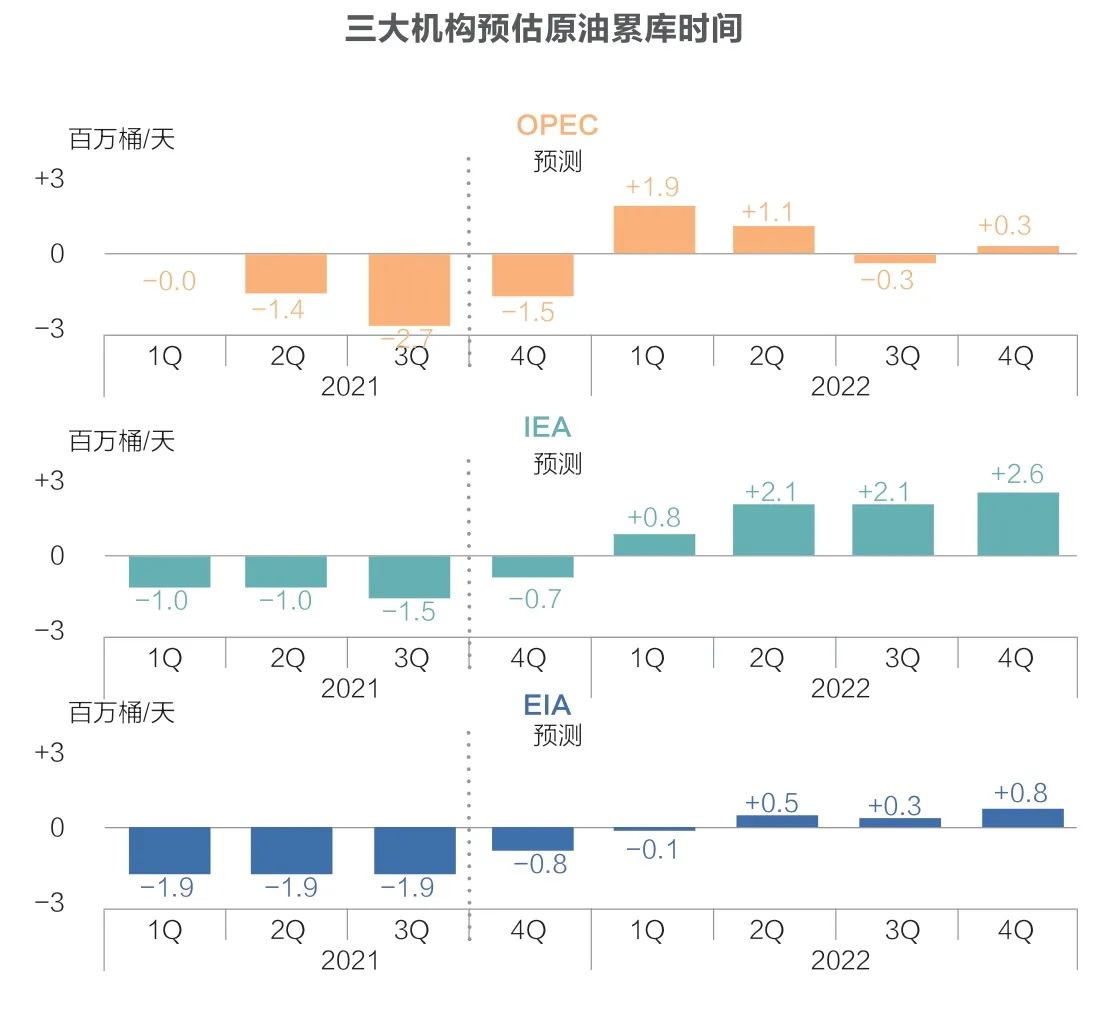

产量不足以及可能寒冬带来的超额需求,使的原油库存可能持续下降到明年二季度。10月国际能源署(IEA)和美国能源信息管理局(EIA)将原油累库时间延长到了2022年2季度,在未来2个季度里面,原油库存可能依然持续下降。

需求稳步复苏,寒冬可能使需求增长

航空复苏使服务业PMI维持高位,支撑原油需求。10月26日,拜登签署了一项命令,11月开始解除针对33个国家的新冠旅行限制——这将使美国航煤需求从目前约145万桶/日上升到200万桶/日左右。此外,10月美国服务业PMI61.9%,较9月61.7%继续上行,显示在美国对疫情的忽视下,服务业消费持续稳定增强。

美国居民服务业消费支出增长,也支持全球最大原油消费国原油需求增长。9月美国个人消费支出服务消费年率8.4万亿美元,低于疫情前8.55万亿美元水平,其中交通运输服务支出4060亿美元,低于疫情前4690亿美元。随着美国对疫情管控的放开,居民消费的增长依然存在上升空间。

从美国三季度消费构成来看,服务业消费呈现增长的趋势。今年第三季度,占美国经济总量约70%的个人消费支出仅增长1.6%,远低于上一季度12%的增长。其中,包括汽车、家用电器在内的耐用消费品消费下降26.2%,服装等快速消费品消费增长2.6%,服务消费增长7.9%。

需求恢复的另一个层面,在于美联储货币宽松条件下就业复苏,居民收入增长,推动消费增长。2021年9月美国劳动力总失业率下降到4.8%,非农名义平均时薪达到26.15美元/小时,同比增长5.5%,非农私人雇员平均每周工作小时达到34.2小时——超过了2002年以来的高点。美国就业市场紧俏,7.5%的个人储蓄占可支配收入比例支持消费持续复苏。

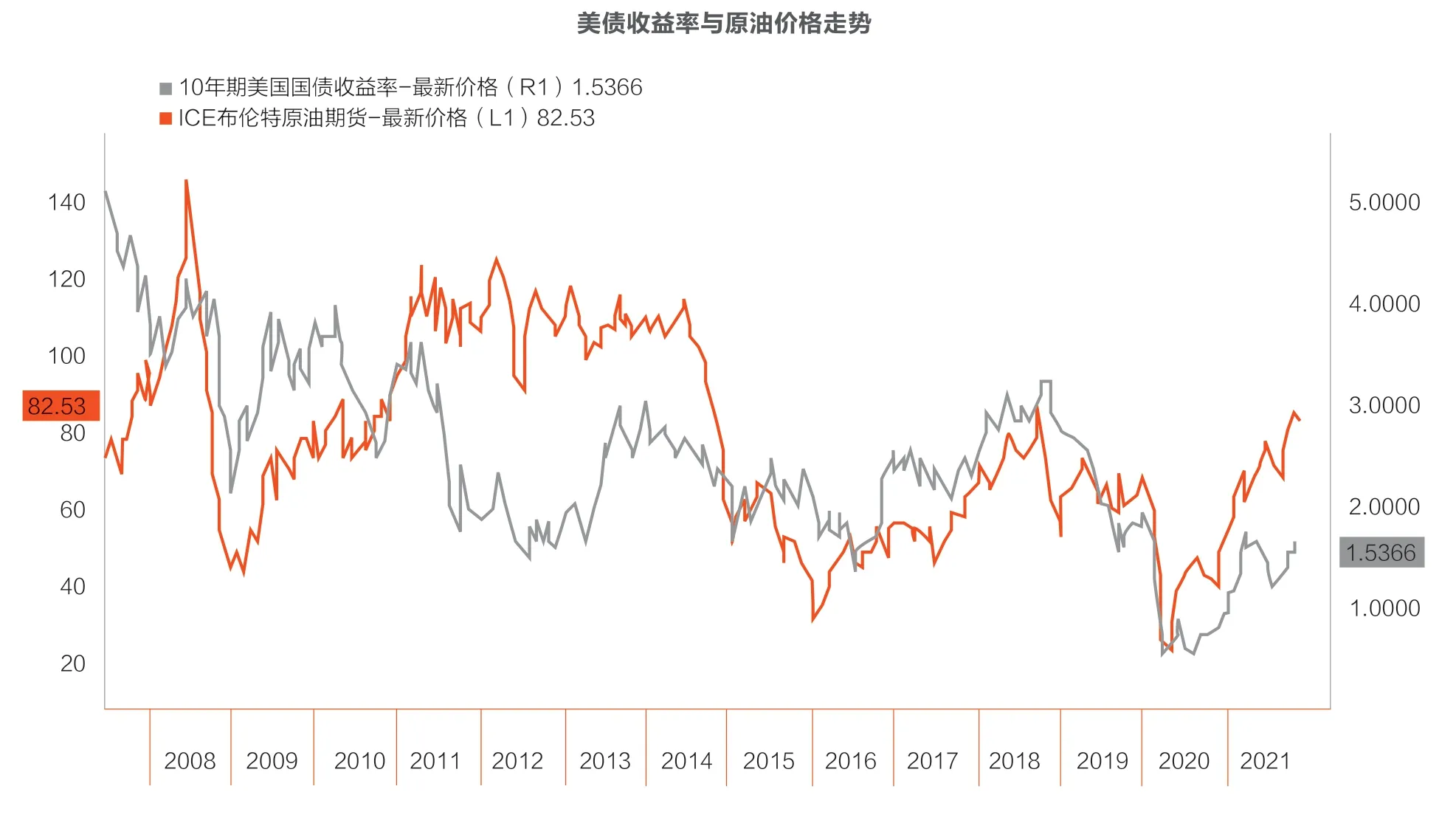

此外当前美债收益率只有1.53%,低于疫情前1.9%的水平,使的油价上行趋势依然具有一定想象空间。如果全球疫情得到一定控制,美国密歇根大学消费者信心指数也将从71.7%附近位置回升。

寒冬条件下“气转油”可能额外增加原油需求,市场预期在50-100万桶/日区间。美国气候与海洋局(NOAA)10月25日报告,当前NiNo 3.4 区域海水气温为-0.8℃,低于拉尼娜-0.5℃界限,相当于拉尼娜现象已经形成。NOAA给出的结论是2021.12-2022.02期间拉尼娜概率为87%。根据2017-2018、2020-2021NiNo 3.4 区域海水气温低于-0.5℃时寒冬经验,在12月-1月将可能出现偏寒的天气,这将给整个北半球造成能源偏紧张格局。

2008、2011还是2018年?

在过去油价波动的历史周期中,欧佩克供应国对油价总是起到“助涨杀跌”。

2007年底-2008年初,虽然OECD综合领先指标以及美国非制造业PMI有高位回落迹象,但低库存、美元下行、供应偏紧(地缘冲突)情况下,原油经过2007年底调整之后继续上行。

2008年上半年经历欧佩克限产、库存下降、新兴经济体需求旺盛、美元疲软、欧佩克剩余产能短缺(只有沙特有机动产能、其他国家产能释放不出来)、投机资金大量买盘以及地缘政治紧张局势等因素,油价不断攀升,于7月11日盘中达到147.27美元/桶的历史高位。7月22日,一项旨在遏制原油期货市场投机行为的议案在美国国会通过立法,要求美国商品期货交易委员会(CFTC)限制原油和天然气期货市场上的投机性交易,还要求监管机构提供更多报告以防止操纵市场行为的发生。

2008年油价转折发生在7月下旬,美元出现见底回升态势。2008年二季度欧元区经济出现了1995年以来首次环比负增长,这引发了投资者对欧洲经济滑向衰退的担忧。9月15日,雷曼兄弟申请破产保护引发市场对金融机构的担忧,对股市、油市形成巨大压,油价转折下跌。

2011年的福岛核事故与北非“颜色革命”,以及美元下行推动油价从86美元一路涨到127美元,在地缘危机下经济出现了较明显的滞涨风险。

2018年10月原油在经历特朗普退出“伊核协议”风波后快速下跌。2018年3月中美贸易战,叠加中国施行“三去一降一补”政策,经济已经开启下行,但2018年5月,特朗普单方面宣布退出伊核协议重新制裁伊朗,加剧原油市场供应紧张情绪,但到2018年10月特朗普伊朗制裁对10个国家暂时豁免,导致供应紧张不及预期,油价出现在短短3个月内跌去50%。

2007年以来的几轮油价涨跌经验显示,地缘政治、美元走势往往会助涨油价涨跌,而经济趋势往往决定了油价趋势。

2022年初油价走势可能更类似2008年初以及2011年初,美国宏观经济复苏偏强支撑油价趋势,而供应侧的问题可能导致油价继续冲高。2010年以来美债收益率区间在2%附近,当前美国消费与经济复苏,美债收益率依然有上行空间,同时,碳中和背景下各国加大新能源投资、传统能源投资不足,欧佩克及美国增产行动迟缓,可能加剧原油市场供应紧张局势,导致2022年初油价走势更接近2008年和2011年的历史。

未来油价的风险在于,在美联储货币收紧、美国财政拖累以及中国政策过度收紧背景下,全球经济繁荣美元贬值的趋势可能发生变化,这将导致原油价格下跌,而在此之前,2021年底-2022年初油价可能还会有一波上升,可能会飙升至每桶90美元区间。