机构投资者持股、信息透明度与企业社会责任

袁冬梅 王海娇 肖金利

摘 要:以2010—2018年A股上市公司为研究样本,考察机构投资者持股对企业社会责任的影响及其作用机制。研究发现,机构投资者持股对企业承担社会责任有显著的促进作用,使用工具变量控制模型的内生性及Heckman两阶段模型校正样本的选择性偏差后,该结论依然稳健。就作用机制而言,机构投资者提升企业社会责任表现的途径主要是通过改善公司的信息环境和优化公司的治理结构。异质性分析表明,相较于民营企业,机构投资者对国有企业社会责任的影响更大;此外,不同类型的机构投资者对企业社会责任的影响存在差异,压力抵制型机构投资者对企业社会责任有显著的正向影响,而压力敏感型机构投资者则相反。

关键词:机构投资者;企业社会责任;信息透明度;公司治理

基金项目:国家自然科学基金青年项目“文化认同与商业信用:影响机理及经济后果”(71902168)。

[中图分类号] M14 [文章编号] 1673-0186(2021)010-0082-026

[文献标识码] A [DOI编码] 10.19631/j.cnki.css.2021.010.008

随着利益相关者理论的提出,企业社会责任(CSR)在全世界范围内受到了极大的关注,我国证券监管部门和企业也越来越重视企业社会责任。如自2008年起,上海证券交易所要求部分上市公司在披露年报的同时披露企业社会责任报告。据润灵环球统计,2009—2018年我国A股上市公司企业社会责任报告发布数量从471份增长到851份,其中2018年度自愿披露企业社会责任报告的上市公司数量更是首次超过应该披露的上市公司数量,达到444家。这说明近年来我国上市企业社会责任意识逐渐改善,但现实中上市企业损害利益相关者权益的现象并不鲜见,如企业污染物排放超标导致雾霾日益严重、财务造假事件层出不穷、生物疫苗造假等。但从润灵环球和和讯网的统计数据来看,近年来上市企业社会责任总体评分仍然较低,履行社会责任的总体质量令人担忧。而从长期来看,企业积极履行社会责任不仅能降低企业风险且能增加企业价值[1-2],长期收益远大于企业社会责任投资成本。因此,如何进一步增强企业履行社会责任的意愿、改善企业社会责任表现,值得学术界进行深入的研究。

随着我国资本市场开放力度的不断加大,如“沪港通”“深港通”交易制度的先后实施,我国机构投资者已经在大部分上市公司中占据着前十大股东的地位,在资本市场上扮演着十分重要的角色。然而目前,学术界对企业社会责任影响因素的研究主要集中在公司治理体系、公司财务特征、外部利益相关者、外部法制环境、行业竞争、高管特征等方面[3-6]。虽然也有部分学者开始研究机构持股对企业社会责任的影响,但研究主体大都以成熟的欧美资本市场为主[7-8],鲜有文献研究我国机构持股与企业社会责任之间的关系,深入分析两者之间作用机制的文献就更少了。鉴于此,本文以2010—2018年A股上市公司为研究样本,实证检验机构投资者持股对上市企业社会责任的影响并进一步分析了两者之间的内在机理。

本文研究發现,机构持股对于企业社会责任表现有显著的正向影响,在股权集中度相对分散的企业中,机构持股对企业社会责任的影响更大;同时,企业的信息环境在机构投资者影响企业社会责任的过程中起着部分中介作用。因此,一方面机构投资者可能通过行使投票权的方式参与公司治理,执行监管者的角色以影响与企业社会责任有关的决策;另一方面可能通过降低外部投资者与企业之间的信息不对称,提升企业信息披露的透明度,进而驱动上市公司承担更多的社会责任。进一步,本文区分企业产权性质和机构投资者类型进行异质性分析,发现相较于民营企业,机构投资者对国有企业履行社会责任的促进作用更大;不同类型的机构投资者对企业社会责任的影响存在差异,压力抵制型机构投资者对企业社会责任有显著的正向影响,而压力敏感型投资者则相反。

与以往研究相比,本文的边际贡献主要表现在以下几个方面:第一,本文较为全面地从机构投资者的视角分析了股权结构对企业社会责任的影响,为企业社会责任影响因素的研究提供了新的证据;第二,本文进一步研究了机构投资者影响企业社会责任的内在机理,发现机构投资者促进企业承担社会责任的途径主要是通过提高公司的信息透明度及优化公司的治理结构,从而影响与企业社会责任相关的决策;第三,本文结合我国特有的产权制度,考察了国有企业与民营企业在社会责任承担上的差异;第四,本文将“沪深300指数”作为机构持股的工具变量,一定程度缓解了模型的内生性问题。

一、 文献回顾与研究假设

本部分从机构投资者持股与企业社会责任、机构投资者影响企业社会责任的作用机制和产权性质、机构异质性与企业社会责任三个角度对以往文献进行梳理总结,并在此基础上提出本文的研究假设。

(一)机构投资者持股与企业社会责任

对于机构持股与企业社会责任之间的关系,大部分研究集中在企业层面的企业社会责任如何影响机构持股,仅有少部分文献关注机构持股对企业社会责任的影响。如费尔南多(Fernando)等①发现机构投资者倾向于投资中立企业,而较少投资绿色企业和污染业。查瓦(Chava)发现,机构持股与环境问题负相关[9]。吉兰(Gillan)则发现,机构投资者不太可能投资环境社会责任得到改善的公司股票①。上述学者只关注了CSR中的环境方面,也有一些学者以CSR整体作为研究对象,如洪和卡佩奇克(Hong and Kacperczyk)发现养老基金机构投资者可能不会持有“罪恶股票”[10];诺夫辛格(Nofsinger)的研究发现机构投资者的投资组合倾向于避免关注有CSR问题的股票,但投资组合也并不倾向于投资有CSR优势的股票②;斯塔克斯(Starks)则发现,具有更好ESG③配置的公司倾向于拥有更长投资期限的投资者[11]。国内方面,汪忠等、黎文靖等分别发现,机构持股受到了企业社会责任、环境绩效的影响[12-13]。上述文献均认为企业社会责任履行表现会对机构投资者的投资偏好产生影响,但上述研究可能忽略了一个重要的问题,即企业承担社会责任未必是企业内生的偏好,毕竟企业的经营目标是实现股东价值最大化,而履行社会责任在短期内可能会增加企业的成本支出,从而不利于企业利润最大化目标的实现。

在考察机构持股对企业社会责任影响的少量文献中,纽鲍姆和扎赫拉(Neubaum and Zahra)发现机构长期持股与企业社会责任履行情况显著正相关[14]。戴克(Dyck)等利用跨国样本,研究发现机构所有权与环境和社会绩效正相关,机构投资者推动了全球企业的环境和社会绩效[7]。陈涛(Tao Chen)等利用美国Russell 3000数据,构建两阶段工具变量模型,发现机构持股比例的提升确实可以改善企业社会责任表现[8]。国内方面,目前很少有学者直接研究两者之间的因果关系,王海妹等将企业社会责任分为环境、员工、消费者、社区、其他等五个方面并对其进行打分,发现机构持股对于企业承担社会责任有显著的正向影响[15]。何丹等利用市场化指数代替制度变量,研究了在不同制度环境下,不同类型机构投资者持股与企业社会责任的关系[16]。上述文献均表明,机构持股对企业承担社会责任有正向的驱动作用,但是上述文献没有对机构投资者改善企业社会责任表现的动机和能力进行清晰的阐述,因而难以进一步探究机构投资者影响企业社会责任的内在机制。此外,上述文献也没有解决这两者之间的内生性问题。

机构投资者是否影响以及如何影响企业社会责任的表现取决于机构投资者是否有足够的激励和能力去参与公司治理,进而影响企业社会责任投资的有关决策。本文主要依据成本效益理论和委托代理理论来阐述机构投资者影响企业社会责任的动机和能力。现有研究表明,由于在资金规模和信息方面具有优势,机构投资者一向被视为“成熟投资者”,更有能力和动机去影响公司的投资决策。此外,相较于其他股东,机构投资者通常倾向于长期持股,更加关注企业的可持续发展能力和长远发展前景[17-18]。机构投资者影响企业社会责任的能力主要体现在其可以凭借信息优势和强势的投票权力对管理层实施更有效的监管,从而对企业社会责任相关的决策、实施等产生影响。机构投资者改善企业社会责任表现的动机则主要体现在经济回报和风险管理两方面。关于经济回报,可以从收益和成本两个方面来分析。收益方面,长期来看,企业积极承担社会责任对企业的财务绩效有正向影响,能增加企业价值,最终给机构投资者带来更高的投资收益。麦基(Mackey)等发现,上市公司承担社会责任可以最大化公司的市场价值[1];施尼茨和爱泼斯坦(Schnietz and Epstein)、卡罗尔和沙巴纳(Carroll and Shabana)、温素彬和方苑、张兆国等、涂红和郑淏也均从各自角度报告了二者的正相关关系[19-23]。关于成本问题,主要体现在“用脚投票”带来的高成本以及代理成本的降低。陈(Chen)等、李维安和李滨研究发现,当机构投资者持股超过一定比例时,传统的“用脚投票”将导致较高的交易成本[24-25],这主要是因为短时间内大量抛售股票可能会导致股价大跌,从而给机构所有者带来较高的退出成本及搜寻成本。因此,机构投资者逐渐从“用脚投票”转向“用手投票”①,积极参与到公司治理中来[26]。此外,根据委托代理理论,机构所有者与管理层存在利益冲突,并由此产生了第一类代理问题,即管理层可能会利用信息优势做出损害公司长远利益的企业社会责任决策,带来诸如环境污染、食品安全等社会责任问题。为了减少代理成本,机构投资者也更有动力对企业的社会责任决策的制定、执行情况进行监督。关于风险管理,机构投资者将“可持续责任投资”作为一种降低“公司负外部性”所带来的公司风险的管理手段。由于机构投资者通常持有的是代表整个资本市场的长期投资组合,因此不可避免地要承受来自公司负面外部性的风险,故积极影响投资组合公司的CSR承诺从而最大限度地降低其可能面临的风险,事关机构投资者的核心利益[2,27]。综上可知,机构投资者不仅具有促进企业社会责任投资的动机,更具这种能力。

上述文献分析表明,机构投资者既有动机也有能力通过公司治理渠道,来影响企业社会责任投资,那么机构投资者参与公司治理的效果是否理想呢?而这直接关系到机构投资者能否对企业社会责任履行产生实质性影响。既有文献表明,机构投资者的公司治理效力已经得到了有效提升。机构投资者通过积极参与公司治理以维护自身利益,包括通过加强对管理层的监督、通过提案来减少管理层的短视自利行为[8,26,28]。此外,机构投资者在改善企业的盈余质量[29]、降低代理成本[25]、加强对管理层的监督[30]、增加企业价值[31]方面发挥着重要作用。上述文献说明机构投资者积极参与公司治理且取得了一定的效果。

综上,机构投资者是否会采取积极行动去影响企业社会责任相关的决策取决于成本与收益的对比,当企业社会责任投资带来的收益超过所付出的成本时,机构投资者就可能会采取行動以促进企业积极履行社会责任。一方面,企业积极履行社会责任能增加企业的长期绩效、降低交易成本、代理成本和投资组合的风险,因此机构投资者有动机去推动企业积极履行社会责任。另一方面,由于机构投资者在信息和投票权方面具有优势,故机构投资者也有能力和渠道去影响企业社会责任相关的决策实施,且已有研究表明机构投资者的公司治理作用积极有效。基于此,本文提出以下假设:

假设1:机构投资者持股对企业社会责任表现有显著的正向影响。

(二)机构投资者影响企业社会责任的作用机制

1.信息透明度的中介作用

毛格(Maug)认为持股比例较高的机构投资者通常是长期投资者[32],他们通过加强对管理层的监督和改善企业的信息披露质量①来促使企业更多地承担社会责任。此外,机构投资者也可以通过联手抗议[33]、股东提案[8]的方式推动企业履行社会责任。从上可知,机构投资者通过行使表决权来改善企业社会责任表现,在此过程中,企业的信息披露质量也得到了相应提高,那么信息披露水平是否在机构投资者改善企业社会责任表现的过程中发挥了中介作用呢?

既有文献表明,机构投资者既有动机也有能力去改善企业的信息披露质量。根据委托代理理论,机构投资者为了降低代理成本,会要求管理层披露尽可能多的公司信息。提升公司的信息透明度有利于降低公司与外部人之间的信息不对称,有助于市场对公司价值进行合理估计,从而有助于融资成本的降低、股市表现的提振,最终有助于机构投资者获得更大的投资收益[33,35]。此外,相较于个人投资者,机构投资者在资金规模和信息方面具有优势,信息解读的能力更强,他们也可以利用媒介向社会公众传递公司经营状况的各种信息,使得公司披露的信息更易于被外部投资者接受,透明度更高。机构投资者也可以利用大股东身份行使“投票权”进而干预公司的信息披露决策。因此,机构投资者也更有能力去改善公司的信息披露水平。

同时,大量研究表明,机构投资者确实有助于提高公司的信息披露程度。埃尔加扎尔(El-Gazzar)研究发现,由于机构投资者身负信托责任,再加之拥有投票权,因此有足够的激励和能力去搜寻公司的内部信息,从而有助于提高企业的自愿性信息披露质量[36]。希利和帕莱普(Healy and Palepu)的研究表明,機构投资者兼具专业能力和信息优势,在提升会计信息质量方面起到了重要作用[35]。国内方面,薄仙慧和吴联生、杨海燕等均发现,机构持股比例与上市公司信息质量存在正相关关系[29,37],牛建波等则发现不同类型的机构投资者对企业的信息披露影响存在差异,稳定型机构投资者持股比例越高,企业自愿性信息披露程度越大[38]。

从上述文献分析可知,一方面,机构投资者为了降低代理成本及增加自身盈利,会积极搜寻、分析与公司相关的信息,通过行使投票权来提高持股公司的信息披露水平,而公司披露的信息中自然包含与企业社会责任履行相关的信息。随着企业整体信息透明度的提高,与企业社会责任相关的信息披露水平也会得到提高,投资者对企业社会责任的履行情况也会了解越多。而已有研究表明,企业积极承担社会责任能增加企业价值,最终给机构投资者带来更高的投资收益,因而投资者偏好将更多的资金配置到企业社会责任表现更好的企业。在这种压力下,企业为了获得融资,可能将会更积极地承担社会责任。因此,本文提出以下假设:

假设2a:在机构投资者影响企业社会责任的过程中,企业“信息透明度”发挥了中介作用。

2.股权集中度的调节作用

大量文献表明,机构投资者会通过公司治理途径①来影响企业决策。那么,机构投资者影响企业社会责任的另一途径也有可能是通过改善公司的治理结构,对企业管理层形成更有效的监督,进而促进企业更积极地承担社会责任。然而,机构投资者的公司治理效应可能要受到股权集中度的影响。徐莉萍等研究发现,股权集中度对经营绩效有显著的促进作用[39]。高雷等、牛建波等则发现“一股独大”不利于机构投资者发挥治理作用,在股权较为分散的公司,机构投资者提升自愿性信息披露程度的能力将更加明显[40,38]。马忠和吴翔宇发现,控制权与现金流权的分离度与信息披露程度之间显著负相关[41]。钟覃琳和陆正飞、邹洋等的研究表明,当公司股权制衡度较高时,资本市场开放对公司股价信息含量的提升作用更大、对公司违规行为的抑制作用更大[42-43]。

综上,机构投资者对公司管理层的监督效果与企业的股权结构有关[44],从而机构投资者对企业社会责任的作用效果也可能会受到股权集中度的影响。此外,机构投资者的发言权在不同股权集中度的企业是不同的,企业的股权越集中,机构投资者的发言权就越小,从而其对企业社会责任信息披露产生的影响也就越小。基于此,本文提出以下假设:

假设2b:在股权较为分散的企业,机构投资者持股对企业社会责任的影响更大。

(三)产权性质、机构异质性与企业社会责任

1.产权性质与企业社会责任

一方面,大量研究发现,机构投资者的公司治理效应受到了企业产权性质的影响。这是因为国有企业的产权界定不清,内部监管缺失,并且政府部门可以运用政治力量对国有企业的治理实施干预,以防止其他股东做出与其利益相悖的行为[45]。同时,由于机构投资者在我国起步较晚,持有上市公司的股份比例相对较小,力量较为薄弱,无法与拥有绝对控制权的国有大股东抗衡[46]。因此,相对于民营企业,机构投资者对国有企业财务业绩的改善[45]、盈余管理行为的抑制[46]、企业创新的促进[47]以及公司费用粘性的降低[48]等方面所发挥的治理效应受到限制。上述文献说明,机构投资者在国有企业中发挥的公司治理效应受限。

另一方面,由于我国特殊的经济制度,国有和非国有企业的公司目标、治理模式等存在很大不同。首先,诸多研究表明,国有企业面临着更大的压力去承担企业社会责任。由于国有企业的经营目标具有经济和社会双重属性,在实现经济目标的同时还要兼顾非经济目标,因此需要承担广泛的社会责任[49-51]。黄荷暑等发现,国有企业在履行社会责任方面承受了来自公众、政府更大的压力,公众对其披露社会责任报告的期望也更高[52]。其次,机构投资者通过参与公司治理来促进企业社会责任投资与国企的非经济目标具有内在一致性,因而机构投资者在企业社会投资方面,受到来自国企管理层的阻碍较小。

综上,一方面,相较于非国有企业,在国有企业中,机构投资者所发挥的治理作用相对受限,从而其通过公司治理渠道影响国有企业社会责任的可能性相对较小。但另一方面,由于国企在履行社会责任方面受到政府更多的干预,面临着更大的压力,加之机构投资者促进企业社会责任投资与国企的非经济目标具有内在一致性,故机构投资者也可能对国企社会责任产生更大的影响。基于以上分析,本文提出以下一对竞争性假设:

假设3a: 相较于民营企业,机构投资者持股对国有企业社会责任的影响更大。

假设3b: 相较于民营企业,机构投资者持股对国有企业社会责任的影响更小。

2.机构异质性与企业社会责任

不同类型的机构投资者由于投资偏好、投资理念存在差异,对管理层的监督程度会有所不同,因而其参与公司治理的效应也存在一定的差异[24,53-54]。因此有必要对机构投资者进行合理分类后,再分组考察机构投资者对企业社会责任的不同影响。关于机构投资者的分类,布里克利(Brickley)等依据投资者是否与企业存在商业上的往来关系,将机构投资者分为两大类,分别是压力抵制型和压力敏感型机构投资者[53]。前者指的是与上市公司存在长期投资关系的机构投资者,追求长期回报,因而有足够的动机去监督管理层、改善公司治理水平,而后者仅与上市公司在业务上存在依赖关系,为了短期利益,一般不愿意破坏与上市企业的短期良好关系,因而对管理层的决策通常保持中立或赞同的态度。

大量研究表明,抵制型投资者和敏感型投资者对企业的监督效果存在很大差异,前者能够对上市企业实施有效监督,而后者则很难对上市企业形成有效的监督[54-55]。伊志宏等研究发现,抵制型机构投资者对上市公司高管薪酬绩效敏感性有显著的正向影响,而敏感型机构投资者的影响则不明显[56]。杨海燕等研究发现,抵制型机构持股比例與上市公司信息披露透明度存在显著的正向关系[37]。借鉴杨海燕等、伊志宏等的做法[37,56],本文将基金、社保基金、QFII、企业年金归类为压力抵制型机构投资者,压力敏感型机构投资者则包括保险公司、信托公司和券商理财产品。

综上可知,与压力抵制型机构投资者相比,压力敏感型投资者由于与被投资公司之间存在某种商业联系,因而更加注重投资的短期收益;而在短期企业履行社会责任则会增加企业成本,从而对企业的财务绩效产生不利影响[1,21,57],因此敏感型机构投资者在敦促企业履行社会责任方面的动力相对不足,甚至为了追求短期的投资收益,在配置资产投资组合时可能会避开社会责任支出过大的企业,进而对企业社会责任表现产生负作用。基于以上分析,本文作出以下假设:

假设3c:压力抵制型机构投资者持股对企业社会责任存在正向的影响,而压力敏感型机构投资者持股对企业社会责任的影响不明显。

二、研究设计

研究设计由三个部分组成,分别是:数据来源、实证设计和变量定义。

(一)数据来源

本文以2010 年至2018年A股上市公司为研究样本,其中企业社会责任数据来自和讯网,机构持股数据来自WIND,公司财务数据和治理数据来自WIND、CSMAR数据库。行业分类标准采用证监会2012行业分类标准。此外,本文剔除了以下样本:(1)金融类上市公司;(2)ST和*ST公司;(3)变量缺失样本;(4)IPO不足1年的样本。为减轻极端值的影响,本文所有的连续变量均在1%(99%)分位上进行了Winsorize处理,最终得到21 899个观测值。

(二)实证设计

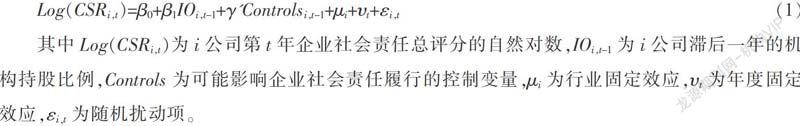

为检验本文提出的假设,借鉴戴克等[7]和陈涛等[8],构建模型如下:

其中Log(CSRi,t)为i公司第t年企业社会责任总评分的自然对数,IOi,t-1为i公司滞后一年的机构持股比例,Controls为可能影响企业社会责任履行的控制变量,μi为行业固定效应,υt为年度固定效应,εi,t为随机扰动项。

(三)变量定义

1.被解释变量

本文的被解释变量是企业社会责任履行情况(CSR),借鉴以往研究,本文采用和讯网发布的企业社会责任综合评分作为衡量指标。该评分以A股上市公司的社会责任报告和财务报告信息为基础,从股东责任、员工责任、供应商、客户和消费者权益责任、环境责任和公共责任五个方面对企业的社会责任履行情况进行全面的评价。与润灵环球(RKS)仅以企业社会责任报告为基础的评分方法不同,和讯网同时以社会责任报告和年报为依据。由于我国上市公司披露的社会责任报告数量有限,因此和讯网的企业社会责任评价体系不仅更加全面客观,并且也能提供更多的数据以便开展研究,这也是本文采用和讯网企业社会责任数据的原因。

2.解释变量

本文的解释变量是机构持股比例(IO),为年末机构持股数与公司总股本之比,数据来源于WIND数据库。

3.控制变量

借鉴戴克等[7]、陈涛等[8]和王海妹等[15],本文将其他可能影响企业社会责任的变量作为控制变量,包括:企业规模(LnSize),公司杠杆率(Lev),公司盈利能力(ROA),企业成长性(Growth),有形资产比率(Tangi),交叉上市指标(Crosslist),经营活动现金流(Cflow),企业上市年限(Age),企业产权性质(Soe),独立董事占比(Inde),第一大股东持股比例(Top1),两职合一(Dual),行业(Industry),年度(Year)。本文主要变量的定义见表1。

三、实证结果分析

本文的实证分析从描述性统计、基准回归分析及内生性分析三个部分展开,在内生性分析中,本文使用了工具变量法和Heckman两阶段模型。

(一)描述性统计

表2是本文主要变量的描述性统计结果。其中企业社会责任评分(CSR)的均值仅为25.355,属于D级,说明我国上市公司履行社会责任的质量有待提高。同时机构持股比例IO的均值为37.7%,表明机构投资者已经在我国上市公司股权结构中占据着重要地位,因而其对公司治理决策的影响不容忽视。在所有样本中,国有企业占比36.7%。第一大股东持股比例均值高达35.3%,这表明我国上市公司股权集中度较高,“一股独大”现象比较突出。其他变量的统计值与以往文献基本一致。

(二)基准回归结果

机构投资者持股对企业社会责任影响的实证结果如表3所示,回归模型控制了年度(Year)和行业(Industry)效应。为在一定程度缓解模型的内生性,借鉴戴克等[7],本文将解释变量和所有控制变量均滞后一期,回归结果见表3第(2)列。IO和LIO分别表示当期和滞后一期的机构持股比例,其他变量的命名规则与此类似。第(1)、第(2)列分别为针对模型(1)当期和滞后一期的机构持股比例对企业社会责任(LnCSR)的回归结果。

表3的结果表明,在以上两种情况中,机构持股比例与企业社会责任评分均在1%水平上显著正相关,在第(2)列中,滞后一期的机构持股比例LIO对企业社会责任LnCSR的回归系数为0.173,且在1%水平上显著。这意味着,机构持股比例越高,机构投资者参与公司治理的动机和能力就越强,对企业社会责任的影响也就越大,从而企业的社会责任表现也就越好,假设1得以验证。为了缓解模型的内生性,本文接下来的回归均采用滞后一期的解释变量和控制变量。

(三)内生性分析

为解决机构投资者持股与企业社会责任之间的内生性问题,即社会责任表现更好的企业可能更吸引机构投资者持股,本文采用工具变量法和Heckman两阶段回归方法重新对模型(1)进行回归检验。

1.使用HS300指数作为工具变量回归

参考陈涛等[8]、梁上坤[48] 、唐松莲和胡奕明[58],本文使用“公司是否属于沪深300指数”(HS300)作为机构投资者持股比例的工具变量,当公司属于沪深300指数所包含的公司时,HS300取值为1,否则为0。

之所以选取HS300作为机构持股的工具变量,是因为沪深300指数具有良好的基本面,受到市场的广泛关注,代表了机构投资者的投资取向。此外,沪深300指数以市值和流动性作为选样的两个根本标准,具体方法是将股票在最近一年(新股为上市以来)的五个流动性指标和市值指标按照2∶2∶2∶2∶1的比值进行加权平均,对计算结果排序后,选取排名前300位的股票,且每半年对上述排名进行调整(一般为1月初和7月初实施调整)。由于公司很难控制它在未来一段时间的市值和流动性排名,因此公司能否进入HS300指数几乎是一个“准自然实验”,如一个公司在1月初排名前300,属于HS300指数的选样标的,但在7月初排名可能在300名后,不再属于HS300指数,而上述变化不大可能取决于该公司未来的企业社会责任表现。综上,由于公司是否属于HS300指数具有一定的“随机性”,这就使得选取“公司是否属于HS300指数”作为机构持股的工具變量在一定程度上满足工具变量“外生性”的要求。

在控制模型的内生性后,重新对模型(1)进行回归,工具变量回归结果见表4。第(1)列为第一阶段回归结果,从中可知,机构投资者持股比例(LIO)与“公司是否属于沪深300指数”(HS300)显著正相关,且第一阶段F统计量值为11.751,大于10,因而不存在弱工具变量问题。第(2)列为控制模型的内生性后,机构持股比例对企业社会责任的回归结果,从中可知,LIO对LnCSR的回归系数依然显著为正,这与之前的基准回归结果保持一致。

2.使用Heckman两阶段模型回归

为解决机构持股与企业社会责任之间的样本自选择问题,本文使用Heckman两阶段模型对样本自选择带来的内生性问题进行控制。首先建立影响机构持股比例的第一阶段Probit模型以计算逆米尔斯比率(IMR),然后将其作为控制变量加入基准模型(1)式中,进行第二阶段的回归。

参考梁上坤[48],构建Heckman第一阶段模型如(2)式所示。在模型(2)中,机构持股(Hold)是被解释变量,其超过中位数时取值为1,否则取0;自变量包括模型(1)中所有控制变量及如下变量:投票权比例与现金流量权比例之差(Vcright)、信息透明度(Trans)、公司内部控制水平(Inter_Score),其中公司内控水平为1与内部控制指数和的自然对数。由于Heckman第一阶段模型中至少需要一个与机构持股相关,但又对企业社会责任影响不明显的外生变量,因此本文在第一阶段回归中加入“公司是否属于沪深300指数”(HS300)以及年度行业机构持股均值(IO_med)两个变量。第一阶段回归模型(2)构建如下:

模型(2)中的Controls为基准回归模型(1)中的全部控制变量,μi为行业效应,υt为年度效应。回归结果如表5所示。第(1)列为模型(2)的回归结果,结果显示,大部分变量都与机构持股比例(Hold)至少在10%水平上显著相关。第(2)列为加入IMR后,基准模型(1)的回归结果,从中可知,IMR的回归系数显著,说明原来的基准模型(1)确实存在一定的样本自选择问题;在控制IMR后,机构持股比例(LIO)的回归系数为0.146,且在1%水平上显著,这与之前的基准回归结果基本一致。

四、影响机制分析

如假设2a和2b所述,机构投资者对企业社会责任的影响可能是通过信息透明度和公司治理这两个渠道形成的,因此本部分将从这两个维度对此进行验证。

(一)信息透明度的中介作用

参考钟覃琳和陆正飞[42]、邹洋等[43],本文采用分析师跟踪人数来衡量公司的信息环境。接下来,为了考察信息环境是否在机构持股影响企业社会责任的过程中发挥了中介作用,参考温忠麟等提出的中介效应检验程序[59],本文依次进行以下三步检验:第一步,检验被解释变量机构持股比例(LIO)对解释变量企业社会责任(LnCSR)的回归系数,如果系数显著那么继续下一步的检验,否则检验到此结束;第二步,检验机构持股比例(LIO)对分析师数量(LTrans)的回归系数,若显著,则进入下一步;第三步,将机构持股比例(LIO)和分析师数量(Trans)同时对企业社会责任(LnCSR)进行回归,若LIO和LTrans的系数均显著,则表示存在部分中介效应,若Trans的系数显著而LIO的系数不显著,那么说明存在完全的中介效应;另外,如果第二步中的LIO对LTrans的系数或第三步中的LTrans对LnCSR的系数有一个不显著,则需要进行Sobel检验。

表6为信息透明度中介效应的检验结果。从表6可知,在第一步中,机构持股比例(LIO)对企业社会责任(LnCSR)的回归系数显著为正,这与基准回归结果一致;第二步中,机构持股比例(LIO)与分析师跟踪人数(Trans)显著正相关,说明随着机构持股比例的提高,公司的分析师跟踪数量也显著上升,公司信息环境得到进一步改善;第三步中,机构持股比例(LIO)和分析师跟踪人数(Trans)的系数均显著为正,这说明分析师跟踪数量(Trans)在机构投资者影响企业社会责任的过程中确实起到了部分中介作用。以上结果支持了假设2a。

(二)股权集中度的调节作用

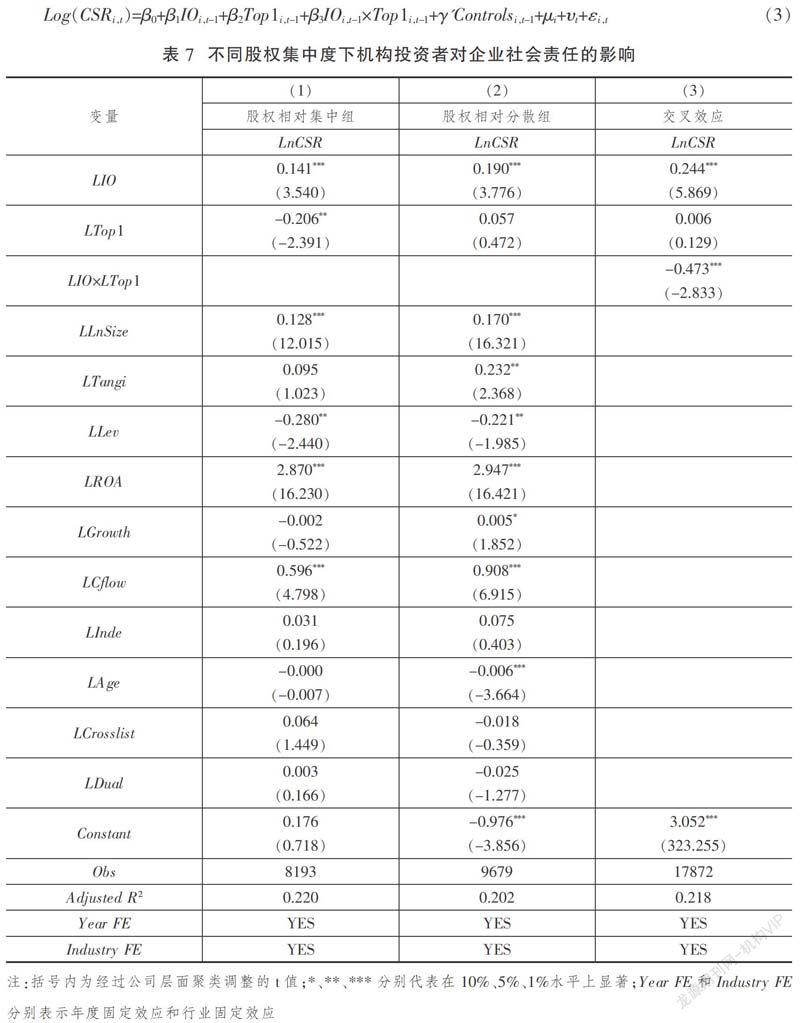

为了验证假设2b,本文设计模型(3)来检验机构投资者对企业社会责任的作用是否受到企业股权集中程度的影响。参考徐莉萍等[42],本文采用第一大股东持股比例(Top1)来衡量公司的股权集中度。

在模型(3)中,IOi,t-1和Top1i,t-1分别表示企业i滞后一期的机构持股比例和第一大股东持股比例,IOi,t-1×Top1i,t-1表示滞后一期的机构持股比例与第一大股东持股比例的交互项,如系数β3显著,则说明企业的股权集中度在机构投资者影响企业社会责任的过程中起到了调节作用。此外,本文根据第一大股东持股比例的行业年度均值,将总样本划分为两个子样本,分别是股权集中组和股权分散组,然后分组回归,结果如表7所示。第(1)列和第(2)列分别是股权相对集中组和相对分散组的回归结果,从中可知,无论是股权集中组还是分散组,机构持股比例(LIO)对企业社会责任(LnCSR)的回归系数均在1%的水平上显著为正。区别在于,股权分散组的回归系数0.190要大于股权集中组的回归系数0.141,表明当公司的股权集中度较高时,即第一大股东持股比例较高时,机构投资者的公司治理效力相对受限,从而其通过公司治理渠道来影响企业社会责任的可能性就相对较小。第(3)列为模型(3)的回归结果,从中可知,机构持股比例与第一大股东持股比例的交乘项IOi,t-1×Top1i,t-1的系数为-0.473,且在1%水平上显著,表明与股权较为集中的企业相比,机构持股对股权分散的企业的社会责任的影响更大。

五、进一步分析

在进一步分析中,本文区分企业产权性质和机构异质性对基准回归进行了异质性分析。此外,为保证回归结果的可靠性,本文也进行了一系列稳健性检验。

(一)异质性分析

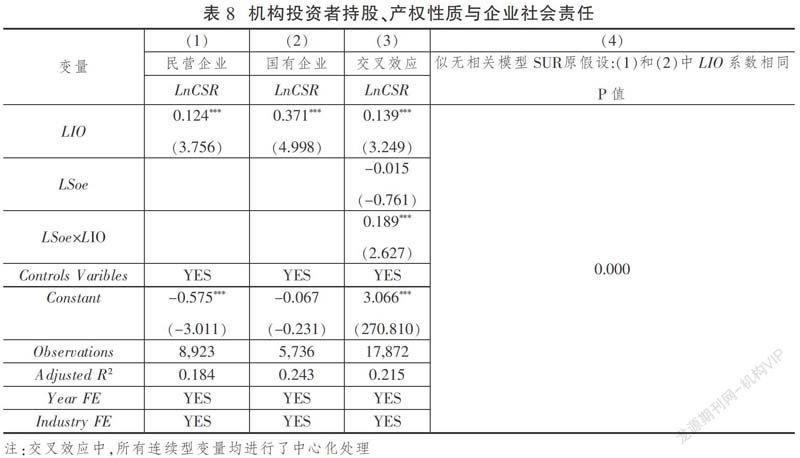

1.产权性质与企业社会责任

为了探究机构投资者对企业社会责任的影响在国有与民营企业之间的差异,本文首先将样本分为国有企业(Soe=1)和民营企业(Soe=0)两组进行回归;接着引入了机构持股比例(LIO)和产权性质(LSoe)的交乘项及似无相关模型,以进一步检验LIO系数的组间差异是否显著,回归结果如表8所示。表8第(1)列和第(2)列分别为民营企业和国有企业样本回归结果,第(3)列为LIO与LSoe交乘项回归结果,第(4)列为似无相关模型的检验结果。其中,民营企业组LIO的回归系数为0.124,而国有企业组LIO的回归系数为0.371(大于民营企业组的系数),且系数均在1%水平上显著。进一步检验LIO系数在两组之间的差异,发现LSoe×LIO的系数在1%水平上显著为正(0.189),似无相关模型的P值为0.000,这说明LIO系数在国有、民营企业组间差异显著。上述结果说明,相较于民营企业,机构投资者对国有企业社会责任的影响更大。对此,可能的解释是:由于我国特殊的制度环境,国有企业在承担社会责任方面受到政府的干预更多,面临的社会压力也更大,因此国有企业承担社会责任的意识更强,履行社会责任的体系也更为完善。因而,相较于民营企业,同等机构持股比例的增加对国企社会责任表现的提升作用更大。

2.机构异质性与企业社会责任

为分析机构异质性对企业社会责任的差异性影响,借鉴杨海燕等[37]、伊志宏等[56]的做法,本文将机构投资者分为压力抵制型和压力敏感型,其中压力抵制型包括基金、社保基金、QFII和企业年金,压力敏感型包含保险、信托公司和券商理财,回归结果见表9。第(1)、(2)列分别为抵制型和敏感型机构投资者的回归结果,LIO_Resist、LIO_Sensitive分别表示抵制型和敏感型机构持股比例对企业社会责任(LnCSR)的回归系数。从中可知,抵制型机构持股的回归系数为正(0.344),且在1%水平上显著;而敏感型机构持股的回归系数却显著为负(-0.677)。回归结果支持了假设3c,即不同类型的机构投资者对企业社会责任的影响存在异质性。抵制型机构投资者追求长期投资价值,而在长期,企业积极履行社會责任能增加企业价值,因而其更有动力去推动企业履行社会责任。相反,敏感型投资者更加注重投资的短期收益,而企业履行社会责任在短期会增加企业成本,这会对企业的财务绩效产生不利影响,因此敏感型机构投资者敦促企业履行社会责任的动力相对不足,甚至为了追求短期的投资收益,在配置资产投资组合时可能会避开社会责任支出过大的企业,也有可能会对企业的社会责任决策持反对态度,从而对企业社会责任表现产生负作用。

(二)稳健性检验

1.公司固定效应模型

公司固定效应模型可以缓解不随时间变化的公司遗漏变量问题,从而在一定程度上缓解因遗漏变量带来的内生性问题。因此本文加入公司固定效应重新对上述模型进行回归,同时控制年度效应,结果见表10。第(1)列是公司固定效应模型的回归结果,第(2)、(3)和(4)列是考察股权集中度的调节作用,第(5)、(6)和(7)列则是探究公司信息环境的中介作用。由表10可知,公司固定效应模型的回归结果与上述OLS回归结果基本一致。

2.根据企业社会责任评分高低分组回归

借鉴戴克等[7]、陈涛等[8],本文根据企业社会责任评分(CSR)的行业年度均值,将样本分为企业社会责任评分高低两个子样本,分组回归结果如表11所示。表11第(1)、(2)列分别为社会责任评分较低组组和较高组,从中可知,无论是企业社会责任评分(CSR)较高组还是较低组,机构持股比例(LIO)的回归系数均在1%水平上与企业社会责任评分(LnCSR)显著正相关,但是CSR较低组的LIO系数要大于CSR较高组的LIO系数(0.156>0.046)。这与戴克等[7]、陈涛等[8]的研究结果一致,说明当企业的初始社会责任表现较差时,机构投资者对企业社会责任表现的提升空间更大。

3.更换代理变量

考虑到在机构投资者中,基金持股比例所占份额较大,借鉴刘星等和代昀昊[45,60],本问将基金持股比例作为机构持股比例总和的代理指标,回归结果见表12。第(1)列、(2)列分别是采用OLS和公司固定效应模型的回归结果。从表12可知,无论是采用OLS还是公司固定效应模型,基金持股(LIO_F)均在1%水平上与企业社会责任(LnCSR)显著正相关,这说明基金持股对企业社会责任表现有积极的促进作用。

六、结论及政策启示

机构投资者已成为我国上市公司股权结构中十分重要的组成部分,而目前鲜有文献直接研究机构投资者对上市企业社会责任的影响。因此本文以2010—2018年A股上市公司为研究样本,实证检验了机构投资者持股对企业社会责任的正向影响,并进一步分析了企业信息透明度所起的中介作用。本文结论如下:

第一,机构投资者持股有利于促进企业履行社会责任。第二,企业的信息透明度在机构投资者影响企业社会责任的过程中起着部分中介作用,同时股权结构对机构投资者影响企业社会责任的程度起到了一定的调节作用,具体表现为:当企业股权较为分散时,机构投资者能更好地发挥公司治理作用,对企业社会责任产生更大的影响。第三,本文区分企业产权性质和机构投资者类型进行异质性分析,发现相较于民营企业,机构投资者持股对国有企业履行社会责任的促进作用更大;抵制型机构投资者对企业社会责任有显著的正向影响,而敏感型机构投资者则相反。在使用工具变量和 Heckman两阶段模型处理内生性问题及经过多项稳定性检验后,上述结论依然成立。

本文为研究机构投资者对企业社会责任的影响,提供了来自我国资本市场的经验证据,肯定了我国资本市场上机构投资者对上市公司履行社会责任的促进作用,在一定程度上支持了机构投资者积极参与公司治理的理论。在超常规发展机构投资者及上市公司披露企业社会责任报告数量与日俱增的宏观背景下,本文的研究结论具有一定的理论和现实意义。

基于上述研究结论,本文提出以下几点建议以改善目前不尽如人意的企业社会责任表现:

第一,为实现机构投资者在我国资本市场的发展创造更好的政策环境,继续保持“超常规发展机构投资者”的政策不动摇,提高机构投资者对上市公司的持股比重,提升机构投资者在上市企业社会责任决策过程的话语权;异质性分析表明,机构投资者持股对国有企业社会责任的促进作用更大,因而尤其要积极引导机构投资者对国有企业的股权投资,以使得机构投资者在促进企业社会责任投资方面发挥最大的效益。第二,机制分析表明,信息透明度在机构投资者改善企业社会责任表现的过程中发挥了部分中介作用,因而证券监管部门及上市公司要试图通过各种举措改善目前不尽如人意的上市公司信息环境,进一步提升上市公司的信息透明度,降低投资者与企业之间的信息不对称,以便机构股东通过公司治理渠道更有效地促进企业承担社会责任。第三,实证检验表明,“一股独大”不利于机构投资者积极参与公司治理,在股权结构更为分散的企业,机构投资者的话语权会更大,通过公司治理渠道对企业社会责任决策产生的影响更大,因而有必要进一步优化目前的上市公司股权结构,使上市公司股权结构朝着更为分散的方向发展。

参考文献

[1] MACKEY A, MACKEY T B, BARNEY J B. Corporate Social Responsibility and Firm Performance: Investor Preferences and Corporate Strategies[J]. The Academy of Management Review, 2007, 32(3): 817-835.

[2] CHAKRAVARTHY J, DE HAAN E, RAJGOPAL S. Reputation Repair After a Serious Restatement[J]. Accounting Review, 2014, 89(4): 1329-1363.

[3] 李增福,汤旭东,连玉君.中国民营企业社会责任背离之谜[J].管理世界,2016(9):136-148.

[4] SCHNEIBERG M. Political and Institutional Conditions for Governance by Association: Private Order and Price Controls in American Fire Insurance[J]. Politics & Society, 1999, 27(1): 67-103.

[5] JIZI M I, SALAMA A, DIXON R, et al. Corporate Governance and Corporate Social Responsibility Disclosure: Evidence from the US Banking Sector[J]. Journal of Business Ethics, 2014, 125(4): 601-615.

[6] 吳卫星,王晨宇,屈源育.企业履行社会责任影响因素研究——基于管理人员研究经历的视角[J].金融论坛,2020(5):46-56.

[7] DYCK A, LINS K V, ROTH L,et al. Do institutional investors drive corporate social responsibility? International evidence [J]. Journal of Financial Economics, 2019, 131(3): 693-714.

[8] CHEN T, DONG H, LIN C. Institutional shareholders and corporate social responsibility[J]. Journal of Financial Economics, 2020, 135(2): 483-504.

[9] CHAVA S. Environmental Externalities and Cost of Capital[J]. Social Ence Electronic Publishing, 2010, 60(9):2223-2247.

[10] KACPERCZYK H M. The price of sin: The effects of social norms on markets[J]. Journal of Financial Economics, 2008, 93(1): 15-36.

[11] STARKS L T, Venkat P, Zhu Q. Corporate ESG Profiles and Investor Horizons[M]. Social Science Electronic Publishing.

[12] 汪忠,肖敏,黃圆.企业社会责任对机构持股影响的机理研究[J].金融经济,2011(6):66-68.

[13] 黎文靖,路晓燕.机构投资者关注企业的环境绩效吗?——来自我国重污染行业上市公司的经验证据[J].金融研究,2015(12):97-112.

[14] NEUBAUM D O, Zahra S A. Institutional Ownership and Corporate Social Performance: The Moderating Effects of Investment Horizon, Activism, and Coordination[J]. Journal of Management, 2006, 32(1): 108-131.

[15] 王海妹,吕晓静,林晚发.外资参股和高管、机构持股对企业社会责任的影响——基于中国A股上市公司的实证研究[J].会计研究, 2014(8):81-87+97.

[16] 何丹,汤婷,陈晓涵.制度环境、机构投资者持股与企业社会责任[J].投资研究,2018(2):122-146.

[17] BUSHEE B J. The Influence of Institutional Investors on Myopic R&D Investment Behavior[J]. American Accounting Association, 1998, 73(3): 305-333.

[18] JO H, HARJOTO M A. The Causal Effect of Corporate Governance on Corporate Social Responsibility[J]. Journal of Business Ethics, 2012, 106(1): 53-72.

[19] SCHNIETZ K E, Epstein M J. Exploring the Financial Value of a Reputation for Corporate Social Responsibility During a Crisis[J]. Corporate Reputation Review, 2005, 7(4): 327-345.

[20] CARROLL A B, SHABANA K M. The Business Case for Corporate Social Responsibility: A Review of Concepts, Research and Practice[J]. International Journal of Management Reviews, 2010, 12(1): 85-105.

[21] 温素彬,方苑.企业社会责任与财务绩效关系的实证研究——利益相关者视角的面板数据分析[J].中国工业经济,2008(10):150-160.

[22] 张兆国,靳小翠,李庚秦.企业社会责任与财务绩效之间交互跨期影响实证研究[J].会计研究,2013(8): 32-39+96.

[23] 涂红,郑淏.企业社会责任、所有制与公司价值[J].南开学报(哲学社会科学版),2018(6):147-156.

[24] CHEN X, Harford J, Li K. Monitoring: Which institutions matter? [J]. Journal of Financial Economics, 2007, 86(2): 279-305.

[25] 李维安,李滨.机构投资者介入公司治理效果的实证研究——基于CCGI~(NK)的经验研究[J].南开管理评论, 2008(1):4-14.

[26] GILLAN S L, Starks L T. Corporate governance proposals and shareholder activism: the role of institutional investors [J]. 2000, 57(2): 275-305.

[27] KRüGER P. Corporate goodness and shareholder wealth[J]. Journal of Financial Economics, 2015, 115(2): 304-329.

[28] MATOS F P. The colors of investors money: The role of institutional investors around the world [J]. Journal of Financial Economics, 2008, 88(3):499-533.

[29] 薄仙慧,吴联生.国有控股与机构投资者的治理效应:盈余管理视角[J].经济研究,2009(2):1-91+160.

[30] 李艳丽,孙剑非,伊志宏. 公司异质性、在职消费与机构投资者治理[J].财经研究,2012(6):27-37.

[31] 唐跃军,宋渊洋.价值选择VS.价值创造——来自中国市场机构投资者的证据 [J]. 经济学(季刊),2010(2): 609-632.

[32] MAUG E. Large Shareholders as Monitors: Is There a Trade-Off between Liquidity and Control? [J]. Journal of Finance, 2010, 53(1): 65-98.

[33] SPARKES R, Cowton C J. The Maturing of Socially Responsible Investment: A Review of the Developing Link with Corporate Social Responsibility [J]. Journal of Business Ethics, 2004, 52(1): 45-57.

[34] HAGGARD K S, Martin X, Pereira R. Does Voluntary Disclosure Improve Stock Price Informativeness? [J]. Financial Management, 2008, 37(4): 747-768.

[35] HEALY P M, Palepu K G. Information asymmetry, corporate disclosure, and the capital markets: A review of the empirical disclosure literature [J]. Social Science Electronic Publishing, 2001, 31(1–3): 405-440.

[36] El-GAZZAR S M. Predisclosure Information and Institutional Ownership: A Cross-Sectional Examination of Market Revaluations during Earnings Announcement Periods [J]. American Accounting Association, 1998, 73(1): 119-129.

[37] 杨海燕,韦德洪,孙健.机构投资者持股能提高上市公司会计信息质量吗?——兼论不同类型机构投资者的差异 [J].会计研究,2012(9):16-23+96.

[38] 牛建波, 吴超, 李胜楠. 机构投资者类型、股权特征和自愿性信息披露[J].管理评论,2013(3):8-59.

[39] 徐莉萍, 辛宇, 陈工孟. 股权集中度和股权制衡及其对公司经营绩效的影响[J].经济研究,2006(1):90-100.

[40] 高雷,张杰.公司治理、机构投资者与盈余管理[J].会计研究,2008(9):64-72+96.

[41] 马忠,吴翔宇.金字塔结构对自愿性信息披露程度的影响:来自家族控股上市公司的经验验证[J].会计研究, 2007(1):44-50+92-93.

[42] 钟覃琳,陆正飞.资本市场开放能提高股价信息含量吗?——基于“沪港通”效应的实证检验[J].管理世界,2018(1):169-179.

[43] 邹洋,张瑞君,孟庆斌,et al.资本市场开放能抑制上市公司违规吗?——来自“沪港通”的经验证据[J].中国软科学,2019(8):120-134.

[44] STULZ R M. The Limits of Financial Globalization [J]. Journal of Finance, 2005, 60(4): 1595-1638.

[45] 刘星,吴先聪.机构投资者异质性、企业产权与公司绩效——基于股权分置改革前后的比较分析[J].中国管理科学,2011(5):182-192.

[46] 李增福,林盛天,连玉君.国有控股、机构投资者与真实活动的盈余管理[J].管理工程学报,2013(3):35-44.

[47] 温军,冯根福.异质机构、企业性质与自主创新[J].经济研究,2012(3):53-64.

[48] 梁上坤.机构投资者持股会影响公司费用粘性吗?[J].管理世界,2018(12):133-148.

[49] 林毅夫,刘明兴,章奇.政策性负担与企业的预算软约束:来自中国的实证研究[J].管理世界,2004(8):81-89+127-156.

[50] 陈智,徐广成.中国企业社会责任影响因素研究——基于公司治理视角的实证分析[J].软科学,2011(4):106-111+116.

[51] 黄速建,余菁.国有企业的性质、目标与社会责任[J].中国工业经济,2006(2):68-76.

[52] 黄荷暑,周泽将.女性高管、信任环境与企业社会责任信息披露——基于自愿披露社会责任报告A股上市公司的经验证据[J].审计与经济研究,2015(4):30-39.

[53] BRICKLEY J A, Lease R C, Smith C W. Ownership structure and voting on antitakeover amendments [J]. North-Holland, 1988, (20): 287-291.

[54] ALMAZAN A, Hartzell J C, Starks L T. Active Institutional Shareholders and Costs of Monitoring: Evidence from Executive Compensation[J]. Financial Management, 2005, 34(4): 5-34.

[55] DAVID P, Kochhar R, Levitas E. The Effect of Institutional Investors on the Level and Mix of CEO Compensation [J]. The Academy of Management Journal, 1998, 41(2): 200-208.

[56] 伊志宏,李艳丽,高伟.市场化进程、机构投资者与薪酬激励[J].经济理论与经济管理,2011(10):75-84.

[57] 李正.企业社会责任与企业价值的相关性研究——来自沪市上市公司的经验证据[J].中国工业经济,2006(2):77-83.

[58] 唐松莲,胡奕明.机构投资者关注上市公司的信息透明度吗?——基于不同类型机构投资者选股能力视角[J]. 管理评论,2011(6):31-40+48.

[59] 温忠麟,侯杰泰,张雷.调节效应与中介效应的比较和应用[J].心理学报,2005(2):268-274.

[60] 代昀昊.機构投资者、所有权性质与权益资本成本[J].金融研究,2018(9):143-159.