中国实时金融状况指数的另一种测度

王德青 刘宵 王许 李雪梅

摘 要:本文使用28个变量的混频数据集,借助函数型数据建模思想,从连续、动态的视角测度了中国实时金融状况指数。研究表明:金融状况指数(Financial Conditions Index,FCI)各组成变量的权重具有时变特征,其大小存在较大差异;样本期内新增贷款是影响FCI的最主要因素,金融危机后货币供应、汇率维度的影响程度日益加深;FCI波动具有明显的周期性特征,在经济繁荣时期FCI处于上升态势,在经济萧条时期FCI处于下落态势,其波动转折态势与中国金融市场主要历史事件相吻合;所构建的FCI对于通货膨胀的代理变量CPI具有先导作用,可以有效预测未来6个月内的通货膨胀趋势。较于现有研究,本文构建的中国实时金融状况指数的相对优势在于能够测度任意时点金融运行状况的静态水平,并且其对通货膨胀的预测效果更好。

关键词:金融状况指数;函数型数据分析;双参数广义交叉验证;实时

中图分类号:F830.2 文献标识码:B 文章编号:1674-2265(2021)10-0014-09

DOI:10.19647/j.cnki.37-1462/f.2021.10.002

一、引言

2007年肇始于美国的次贷危机席卷全球,对世界经济和金融体系造成了严重损失,这使各国逐渐意识到金融稳定与实体经济之间共生共荣的关系。2020年初新冠肺炎疫情带来的全球经济增长停滞引发的外部溢出效应,加之我国经济结构转型期间自身周期性和结构性问题叠加的影响,使得实施宏观审慎政策、坚决守住系统性金融风险底线成为监管部门的工作重心。由此可见,在国内外不确定因素明显增加的新形势下,合理测度我国金融体系的稳定性,并构建一个能实时反映金融整体运行状况的综合性指数,不仅有助于评估金融市场环境,而且能够为准确识别整个金融体系的系统性金融风险提供参考依据。

事实上,自2008年全球金融危机以来,寻求描述金融体系真实运行状况的指标成为学者和政策制定者共同关注的焦点。金融状况指数(Financial Conditions Index,FCI)因具有整合多维金融变量的特点而逐渐成为刻画金融体系稳定性的重要监测工具。FCI最早衍生于货币条件指数(Monetary Conditions Index,MCI),该指数是利率与汇率的简单加权平均,其在加拿大的成功运用使得新西兰储备银行、瑞典中央银行、挪威中央银行相继用其来衡量货币政策对实体经济的推动作用。鉴于MCI所含变量过少,难以准确刻画金融市场运行的波动转折态势,Goodhart和Hofmann(2001)[1]在MCI的基础上引入股票价格和房地产价格,并使用VAR脉冲响应分析构建了G7国家的FCI。此后,学者不断创新FCI的编制方法,English等(2005)[2]引入主成分分析方法,Holz(2005)[3]运用线性回归模型,Beaton等(2009)[4]纳入联立方程模型。作为传统的FCI测度方法,以上方法计算简单,具有较强的普适性,但固定权重方法难以反映金融变量的时变特征。随着时变参数模型出现,以时变状态空间模型、TVP-VAR模型、TVP-FAVAR模型、MI-TVP-SV-VAR模型、BDFA-VAR模型、动态因子模型为代表的动态权重方法逐渐涌现(Koop和Korobilis,2014;卞志村等,2012;肖强和司颖华,2015;周德才等,2015;邓创等,2016)[5-9]。然而与固定权重方法类似,简单动态权重方法受指标频率的限制只能针对同频数据建模,难以将日度数据在内的混频数据包含在指标体系中。而增加金融变量数据频率、丰富数据信息对于提高合成FCI的精确度和时效性有着立竿见影的效果。

近年来,随着混频数据处理技术的不断发展,从混频数据的视角构建纳入多维金融变量的时变动态FCI成为该领域研究的前沿。其中栾惠德和侯晓霞(2015)[10]基于利率、汇率、房价、股价、货币供应、社会融资规模6个混频金融变量,使用混频动态因子模型构建了中国的实时FCI。尚玉皇和郑挺国(2018)[11]使用混频状态空间模型,构建了一种时效高、经济含义明确的混频FCI。周德才等(2018)[12]基于新增贷款、货币供应、房價、利率、汇率和股价6个维度30个混频金融变量,使用新构建的MF-SFAVAR模型结合混频损失函数构建了中国实时FCI。基于以上方法合成FCI可以很好地解决混频数据问题,但在建模过程中待估参数过多,增加了计算的复杂度。

纵观该领域的研究,使用多维经济变量合成FCI得到广泛认可,但仍存在以下几点局限:第一,权重恒定的FCI不适应我国快速发展转型期金融和经济结构的动态变化,难以体现不同维度、不同指标权重随时间变化的情况,无法呈现不同金融市场发展状况对于金融整体形势的动态影响。第二,编制FCI旨在判别金融整体运行状况,为监管者提供及时有效的信息。金融市场变化具有高频特征,使用包含日度数据在内的混频数据编制FCI更接近真实的金融运行状况。而受限于指标发布频率和可得性,传统的FCI多按季度或月度频率进行更新,缺乏时效性。第三,现有研究多采用传统的计量模型,基于离散数据分析视角构建的FCI只能稀疏地、离散地表征金融运行状况在某一时点特定、有限的稳定程度。而构建FCI旨在及时有效地刻画金融运行状况的波动转折态势,这就要求基于连续动态的视角对其进行测度。

区别于上述文献,本文从数据频率、研究方法上做了一些创新性尝试。为从连续、动态的视角对中国实时FCI进行混频测度,本文采用函数型数据分析(Functional Data Analysis,FDA)方法。这种方法将离散观测数据视为一个函数整体,既可以充分捕捉变量从时点[t-1]到时点[t]的实时信息转化过程,又可以弥补传统模型要求数据同频、等间隔的弊端,大大提高了研究的准确度和时效性。其已应用于绿色环境指数构建、能源安全测度、上市公司并购重组差异性分析中(李纪华和张倩肖,2012;Yang等,2021;Wang等,2020)[13-15]。因此,本文在梳理现有文献对FCI构成变量选取的基础上,构建混频数据指标体系,借助函数型数据分析方法构建函数型金融状况指数(Functional Financial Condition Index,[FFCI(t)]),以期为实时测度金融体系稳定性、制定货币政策提供参考依据。相较现有基于离散数据构建的FCI,本文的主要贡献是通过新的中国金融状况指数编制方法,展现从2002年初至今中国金融整体形势的动态变化,并基于导函数角度交互分析金融运行状况的动态变化规律。通过分析中国金融运行状况的动态特征,可以体现不同指标变量相对重要性的变化,反映不同金融市场发展状况对于金融整体形势的动态影响,进而展现金融风险在何部门萌生、集聚、传导。与既往研究不同,本文将数据频率提高到日度且构建的[FFCI(t)]表达形式是连续取值的平滑函数,可以表征任意时点的金融运行状况的静态水平,便于及时判断金融形势并做出预测。

二、模型方法

(一)基于双参数广义交叉验证的惩罚平滑

FDA分析的对象是连续的函数曲线,因此,FDA的首要工作是将离散观测数据重构为在Hilbert空间上的连续本征函数。具体而言,就是利用原始观测数据推测出潜在的函数[y(t)],该函数的主要特征是无限维的,在时间域T内的任一节点[t]均可进行取值估计(Ramsay和Sliverman,2005;Ferraty和Vieu,2006)[16-17]。实际离散观测值[yi1,…yiTi]多是在有限时间域T内带有观测误差的随机过程,即[yij=fi(tj)+eij],[eij]为白噪声序列。重构离散观测数据的本征函数多采取数据平滑方法。该方法通过选取一组由[K]个基函数构成的基函数系统[?k(t)],使用其线性组合表征先验未知函数[fi(tj)],即:

[fi(t)=k=1Kζik?k(t)] (1)

其中,[?1(?),…,?k(?)]是一组已知的基函数,[ζik]是基函数的系数,[K]是基函数的个数。使用基函数线性逼近待估函数[fi(tj)]过程中,基函数个数[K]决定了函数拟合的平滑度。基函数个数过多会造成过拟合问题进而掩盖真实的变化趋势,过少会造成一定程度的信息损失。基于离散观测数据重构函数曲线时,如何兼顾拟合度和平滑度是一个值得思考的问题。为此,Ramsay等(2009)[18]提出粗糙懲罚法的概念,使用函数二阶导数平方的积分表示曲线整体的粗糙度,并将其作为惩罚项引入残差平方和作为调和数据拟合度与估计结果光滑度两个目标的准则,即:

[PENSSE(λ)=j=1Ti[yij-k=1Kζik?k(t)]2+λT[fi''(t)]2dt] (2)

其中,[yij]是第[i]个指标在[j]时间点的实际观测值,参数[λ]为光滑参数,[fi''(t)]为[fi(t)]的二阶导数用以表示曲线的波动程度。光滑参数[λ]用以表征数据拟合度和曲线平滑度之间的关系,[λ]越大意味着对曲线粗糙度施加的惩罚越大,函数曲线越平滑,波动程度越小。其最优值通过最小化广义交叉验证准则[GCV(λ)]来确定,该方法通常表示为:

[GCV(λ)=nn-df(λ)PENSSE(λ)n-df(λ)] (3)

其中,[df(λ)]是投影矩阵[SΦ,λ=Φ(ΦTΦ+λR)-1Φ]的自由度,即[df(λ)=traceSΦ,λ],[n]为时间域[T]的观测时点数。然而,依据[GCV(λ)]取最小值的准则确定光滑参数[λ]的取值,其前提条件是所选取的基函数个数是最优的。而通常情况下,最优基函数个数的确认存在困难。为此,本文借鉴王德青等(2021)[19]的做法,通过将基函数个数[K]纳入原有的单元函数[GCV(λ)],将其拓展为二元函数[GCV(λ,K)],以同时确定[λ]和[K]的最优取值,其拓展式为:

[GCV(λ,K)=nn-df(λ,K)PENSSE(λ,K)n-df(λ,K)] (4)

通过选取式(4)的最小值可同时确定函数化参数[λ]和[K]的最优取值,减少原有主观设定方法造成的潜在干扰。在FDA的研究框架下,每一指标变量均视为具有统一内在结构的函数整体,而非简单按照观测时点进行排列。

(二)基于函数型熵权的金融状况指数[FFCI(t)]构建

FCI作为一个合成指数,确定构成变量的权重是对其测度的关键。熵权法作为客观赋权法之一,已广泛应用于社会科学领域。对离散数据进行光滑处理后,传统熵权法难以适用于连续动态变化的无穷维函数。因此,本文在熵理论的框架下进行函数化拓展,构建具有自适应迭代更新赋权特征的函数型熵权,以连续、动态地测度中国实时金融状况指数[FFCI(t)]。下面简述函数型熵权的步骤。

第一步,由于选取的指标性质、量纲存在差异,为了消除这些差异对赋权的影响,应对指标函数进行标准化处理。

正向指标的标准化公式为:

[zik(t)=yik(t)-min[yik(t)]max[yik(t)]-min[yik(t)]] (5)

负向指标的标准化公式为:

[zik(t)=max[yik(t)]-yik(t)max[yik(t)]-min[yik(t)]] (6)

其中,[yik(t)]为第[k]个维度、第[i]个指标函数化后的指标函数,[i∈(1,…n)],[k∈(1,…G)],[max[yik(t)]]和[min[yik(t)]]分别为[yik(t)]在[T]内的最大值和最小值。

第二步,对于标准化处理后的指标函数[zik(t)],计算其概率密度函数:

[fik(t|t*)=zik(t)0t*zik(t)dt(t0≤t≤t*≤tn)] (7)

其中,[t0]为研究区间[T]的起始点,[tn]为[T]的终止点,[t*]为[T]内的动态变点。

第三步,计算指标函数[zik(t)]在第[k]个维度内的信息熵:

[Eik(t|t*)=1log(t?-t0)t0t*fik(t|t*)log(fik(t|t*))dt] (8)

第四步,计算指标函数[zik(t)]在第[k]个维度内的权重,第[k]个维度内第[i]个指标的权重[wik(t|t*)]为:

[wik(t|t*)=Eik(t|t*)i=1gkEik(t|t*)] (9)

其中,[gk]为第[k]个维度内的指标数目。

第五步,基于[wik(t|t*)]加权合成每一子维度的指数函数[fcik(t)]:

[fcik(t|t*)=k=1gk[wik(t|t*)×zik(t|t*)]] (10)

第六步,依据上述公式(7)—(10)计算G个维度综合指数的函数型熵权[Wk(t|t*)],合成金融状况指数的综合函数[FFCI(t)]:

[FFCI(t|t*)=k=1G[πk×Wk(t|t*)×fcik(t|t*)]] (11)

其中,[πk]为参考亚洲开发银行编制的绿色包容性指数中按照各维度指标数目调整的权重(Jha等,2018)[20],即[πk=gkk=1Ggk(k=1,2,…6)]。其值分别为5/28、5/28、1/7、5/28、5/28、1/7,[πk]用以考虑各维度因子指标数目不同造成的权重差异。

以往基于高维变量构建FCI的模型中忽略了多维变量间的共线性问题,状态空间模型、总需求方程缩减式等方法不适用于共线性的变量。在本文指数构建中,不仅允许变量的权重随时间变化,同时考虑变量间的相关关系。总的来看,使用函数型熵权测度的[FFCI(t)]可以有效综合不同金融市场的核心变量,表征任意时点金融状况的松紧程度,实时评价金融整体形势,展现各金融变量相对影响力的动态变化。

三、中国实时金融状况指数的测度

(一)指标选取与数据处理

FCI作为使用一揽子金融变量合成的综合性指数,其构成变量的选取必须具有一定的广泛性和代表性,符合中国的金融制度和金融结构。鉴于现有研究在構成FCI变量的选取方面较为完善,集中于货币供给、信贷、房地产价格、股票、债券市场、利率、汇率维度,同时为保证与现有测度FCI的方法进行比较,本文沿用周德才等(2018)[12]提出的指标体系,指标体系选取如表1所示。在构建模型之前,需要对指标变量进行季节性调整、对数化处理、HP滤波处理,具体处理如下:第一,使用X12法对月度数据进行季节性调整。第二,对非负值的日度数据和经过季节性调整后的月度数据进行对数化处理,消除异方差的影响。第三,对经过季节性调整和对数化处理后的月度数据使用HP滤波计算缺口值。

鉴于本文所选取28个指标的频度和波动特征存在较大差异,需要通过最小化[GCV(λ,K)]独立地确定各子指标的函数化参数,表1给出每一指标具体的函数化参数选取结果。从表1可知,对于不同维度的指标,基函数个数和惩罚系数不尽相同。具体来看,新增贷款维度、房价维度、货币供应维度作为月度数据波动幅度相对较小,使用较少的基函数个数来刻画观测数据的波动特征。相反,利率维度、汇率维度、股价维度指标作为日度数据波动幅度较大,较于月度指标需要更多的基函数个数来刻画观测数据的波动特征。然而,同一维度的指标变量其函数化参数结果也存在较大差异。以新增贷款维度的指标为例,新增外币贷款子指标的最优基函数个数[K]为119,平滑参数[λ]为-4.2;而其余子指标的基函数个数取值范围多在20~26之间,其平滑参数[λ]的值也显著大于新增外币贷款指标。表1的函数化参数选取结果印证了重构子指标函数所需的基函数个数[K]与平滑参数[λ]之间的负相关性,同时说明依据数据自身波动特征独立重构每一子指标函数的必要性。

(二)中国实时金融状况指数的合成

基于改进的FCI测度方法,利用式(7)—(10)计算每一维度综合指数的函数型熵权,分析不同金融市场对于中国金融整体运行状况的影响力变迁,样本期内六个维度的函数型熵权如图1所示。从权重的规模来看,最大的是新增贷款,股价和房价次之,利率、汇率和货币供应维度的权重相对较小。由此,得出以下几点结论:第一,银行主导型是我国金融体系的主要特征。信贷传导渠道作为货币政策的主要传导机制,信贷资金的投放规模和流动性对金融整体运行状况有着重要影响。第二,货币供应维度的权重低于其他维度。需要说明的是,函数型熵权基于指标反馈的信息熵大小进行动态赋权,给更大变化的指标赋予更高的权重,这体现了本文使用新方法测度FCI的优势。货币供应维度的权重相对较小,并不代表其对FCI的影响不重要,而是由于样本期内多个维度指标相对变化的结果。第三,利率、汇率维度的权重相对较小。究其原因,主要是因为利率、汇率市场开放起步晚、程度弱,尚未实现全面的、高水平的利率市场化和汇率市场化。货币政策传导渠道仍以数量型为主,通过利率、汇率等价格型传导渠道实现调控宏观经济的效果不如信贷传导渠道迅速有效。

同时,从动态权重曲线的时变轨迹可以归纳出样本期内FCI构成变量的动态变化特点:第一,如图1中(a)所示,新增贷款一直都是FCI最重要的影响因素,但其权重自2010年后呈现下降态势。表明随着金融市场丰富度提升,影响FCI的其他关键变量由传统新增贷款类变量、房地产价格变量、股价变量向货币供给、汇率维度转变。第二,如图1中(c)和(e)所示,货币供应维度、汇率维度权重自2008年后有明显的上升趋势。一方面,表明金融危机后各国纷纷实行量化宽松的货币政策,使得货币供应量大幅增长,并对金融整体运行状况产生重要影响。另一方面,汇率维度权重的上升表明金融危机期间,汇率较大幅度的变动对中国金融整体形势有着重要影响。随着推进人民币自由兑换等一系列金融市场开放举措的落实,金融国际化和金融市场化程度的提高可能会引致金融风险在国与国之间的传递。第三,如图1中(f)所示,股价维度权重变化呈倒V形,2005—2008年其权重处于上升趋势,2009年后有所回落。2005—2008年我国实施了股权分配改革及汇率机制改革,使得大量资本涌入国内股票市场,2007年沪深两市市值上升至历史高点。而金融危机的暴发对中国股市造成巨大打击,沪深两市随后出现历史最大跌幅,股价维度权重的变动趋势体现了金融危机时期金融风险在股票市场的集聚过程。

基于测算的各维度函数型熵权,使用式(11)对2002年1月4日—2019年12月31日的中国实时金融状况指数进行测度,结果如图2所示。以往关于金融运行状况的相关研究认为:FCI呈现周期性波动,在经济繁荣阶段处于上升态势,在经济危机阶段处于下落态势,其极端值有很强的预警和指导意义(罗煜等,2020)[21]。为验证FCI与宏观经济之间的联动效应,本文将构建的实时金融状况指数按月度取算数平均后与月同比CPI进行趋势图分析,并根据Bai和Perron(1998)[22]提出的断点检验方法将指数曲线划分为五个阶段,分别是2002年1月—2004年9月、2004年10月—2007年10月、2007年11月—2011年9月、2011年10月—2017年5月、2017年6月—2019年12月,并结合金融市场主要历史事件进行分析。

第一阶段:2002年1月—2004年9月。这一阶段FCI呈现稳步上升趋势。在此期间,我国扩大钢铁、水泥等周期性行业的投资规模,且银行采取扩大信贷规模等举措以应对非典疫情的影响,使得整体金融状况偏宽松。当金融市场活跃度较高后,相关部门加强监管,收紧市场活跃情绪。2004年9月FCI达到峰值后开始回落而CPI继续小幅上升并于2005年初开始下降。

第二阶段:2004年10月—2007年10月。这一阶段FCI呈现较大波动,金融市场呈现“宽松—收紧—宽松”的周期性变化。前期宽松的金融环境致使银行信贷资金投放过度,中国经济出现局部过热。2004年国家为给局部过热的经济“降温”实施一系列宏观调控措施,货币供应量增速有所减缓。FCI受金融环境趋紧的影响自2004年下旬开始下降,加之同期实际汇率出现贬值,在多重因素的影响下,FCI在2005年持续回落。2005年后半年,我国实行汇率机制改革,致使人民币对美元大幅升值,大量海外资本涌入国内金融市场,金融市场活跃度极高。这一阶段FCI和月同比CPI均呈现迅速攀升的趋势,分别于2007年10月、2008年2月到达峰值。

第三阶段:2007年11月—2011年9月。这一阶段中国金融市场受国际金融危机的影响,FCI先是快速跃升至极端值后出现断崖式下跌,此后逐渐回升。2007年6月全球出现流动性过剩,国际金融危机的暴发致使我国金融状况迅速恶化。FCI自2007年11月起呈现断崖式下跌,FCI与月同比CPI分别于2008年10月和2009年7月到达波谷。为应对国际金融危机对实体经济的负面冲击,我国实施宽松的货币政策和积极的财政政策,并推出四万亿经济刺激计划。补助性经济政策的刺激使得金融状况逐渐好转并呈现上升趋势,FCI自谷底再次短暂回升。然而,受扩张性政策的刺激,经济复苏中的通货膨胀风险逐渐加剧,金融市场运行的不确定性增加,FCI在2011—2012年均呈下降趋势。

第四阶段:2011年10月—2017年5月。这一期间我国经济进入新常态,经济增速告别了过去30多年平均增速10%的高增长状态。2014年以来,在宏观经济增速放缓以及2015年提出的“8.11”汇改等诸多因素的影响下,FCI呈现下浮波动的趋势。为应对持续低迷的经济形势,党中央提出了供给侧结构性改革这一战略决策,激发了市场活力,使FCI在2017年5月到达阶段峰值。该阶段FCI的总体波动态势与我国经济进入新常态后增速放缓的现实情况相吻合。

第五階段:2017年6月—2019年12月。尽管2016年FCI呈现小幅回升的趋势,但却带有明显的政策刺激特征。由于产能过剩和体制机制等原因,用于刺激经济的新增货币投放没有流入实体经济,反而通过加杠杆的方式使得大量资金流入金融和房地产领域,经济存在“脱实向虚”的现象。2016年底中国M2/GDP、私人非金融部门信贷/GDP、全社会杠杆率均高于全球主要经济体。国内宏观杠杆指标的攀升加之外部环境的变动使得中国金融体系存在潜在的系统性风险。为此,2017年后我国政府在保持流动性中性偏紧的基础上加强金融市场的监管,防控潜在的系统性金融风险。这一阶段FCI与月同比CPI的趋势呈现出明显的背离特征,体现了这一阶段金融体系“防风险”和“去杠杆”的政策导向。

从指数合成结果看,本文构建的中国实时金融状况指数贴合中国金融市场波动的时点,较好地追踪了2005年的股权分置改革和汇率机制改革、2008年国际金融危机以及2017年的金融去杠杆等历史事件。

(三)中国实时金融状况指数的相位分析

基于函数型熵权构建的中国实时FCI具有连续、动态的曲线特征,可以充分利用曲线函数的一阶导数和二阶导数,进而以一阶导数为横坐标,二阶导数为纵坐标绘制对应年份的相平面图。就物理学中的定义而言,一阶导数表示速度即物体运动的动能,二阶导数表示加速度即物体变化的势能,因此,相平面图可以反映指数曲线波动态势的动能和势能的交替变化规律。图3和图4分别对应FCI上升的2003、2007、2009年的相平面图与FCI下降的2005、2008、2011年的相平面图。图中的数字1—12代表一年中的12个月份,两条虚线的交点为绝对零点,在此点FCI的速度和加速度均为零,表示指数曲线的动能和势能为零,越靠近零点说明曲线波动的幅度和持久性越弱。

进一步观察2003、2007、2009年的相平面图发现,相平面图基本位于竖直虚线的右侧,一阶导数基本为正值,与这一阶段FCI的上升趋势相一致。图4提取的2005、2008、2011年的相平面图对应着FCI的下降阶段,相平面图基本位于垂直虚线的左侧。相平面图不仅可以分析实时FCI的动态变化特征,而且还可以反映指数变化过程中的重要历史事件。事实上,2002—2004年我国金融市场处于快速发展阶段,初期金融市场环境宽松,市场活跃度高,FCI稳健上升。2003年下半年,我国经济出现局部过热。如图3中(a)所示,在2003年的相位图中6—12月曲线呈现M型变化,加速度在[-8,8]之间震荡波动,变动轨迹逐渐偏离零点,表明FCI的波动幅度和持久性较强。2007—2008年中国金融市场受国际金融危机影响,前期FCI跃升至极端值后急速下跌,其动态变化特征可以反映在2007年和2008年的相位图中。如图3中(b)所示,2007年1—9月的轨迹形成竖直虚线右边的两个椭圆形圈,其趋势逐渐偏离零点表明FCI上涨势头猛进。7月中旬后尽管其速度取值为正,但加速度取值为负,表明其上升态势疲软。2007年10月后,FCI曲线的速度均为负值,与FCI自2007年10月开始急速下跌的趋势相吻合。2008年FCI持续下跌,并于11月到达谷点后逐渐回升。如图4中(b)所示,2008年的相位图中1—5月和6—10月的轨迹形成虚线左侧两个闭合的椭圆形圈。1—5月的椭圆形轨迹明显大于6—10月的椭圆形轨迹,前者偏离零点的程度大于后者,表明前期FCI急速下跌,6月之后曲线下降的动能和势能有所减缓。FCI曲线在2008年11—12月的轨迹均位于竖直虚线右侧,对应这一期间其回升趋势。

四、金融状况指数的预测能力检验

传统的货币政策以CPI为锚,通过逆周期调节实现物价稳定与经济增长的总量目标。一旦金融整体运行状况偏离正常水平势必会催生各种金融风险,加剧资产价格泡沫对通货膨胀造成影响。由于一国金融状况会影响本国乃至全世界的金融稳定和通货膨胀水平,构建FCI的一个重要目的就是对通货膨胀的预测能力进行检验,从而为宏观经济政策的制定提供参考依据。为进一步检验FCI对于通货膨胀的预测能力,本文使用跨期相关系数检验、格兰杰因果检验以及循环式方程给出确切的检验结果。

首先,本文使用跨期相关系数检验所构建的FCI是否对于月同比CPI有主导作用,检验结果见表2。从不同领先期的FCI与月同比CPI的跨期相关系数可以看出,FCI在提前5期时跨期相关系数达到最大值0.7167,且与未来六个月的月同比CPI的相关性较强,相关系数均在0.6以上。检验结果表明FCI对于未来六个月内的月同比CPI有先导作用。

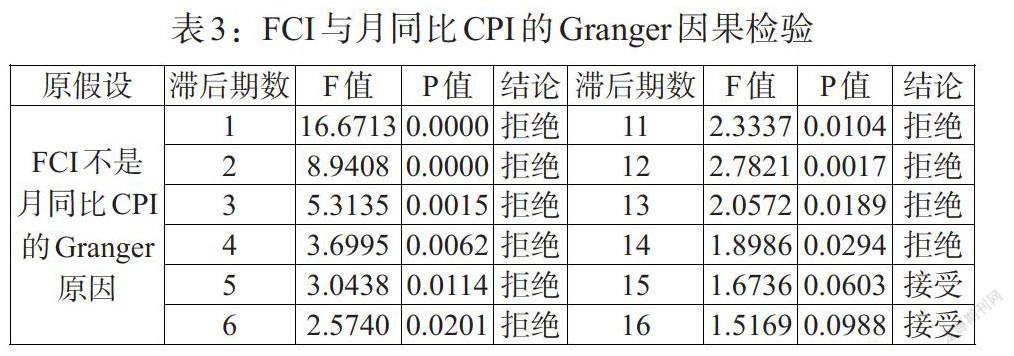

其次,使用格兰杰因果检验探讨FCI与月同比CPI之间的因果关系。表3的检验结果表明:在5%的显著性水平上,当滞后期数小于15时能够拒绝FCI不是月同比CPI的Granger原因的原假设,即FCI可以作为月同比CPI的解释变量,预测未来短中期的通货膨胀水平。

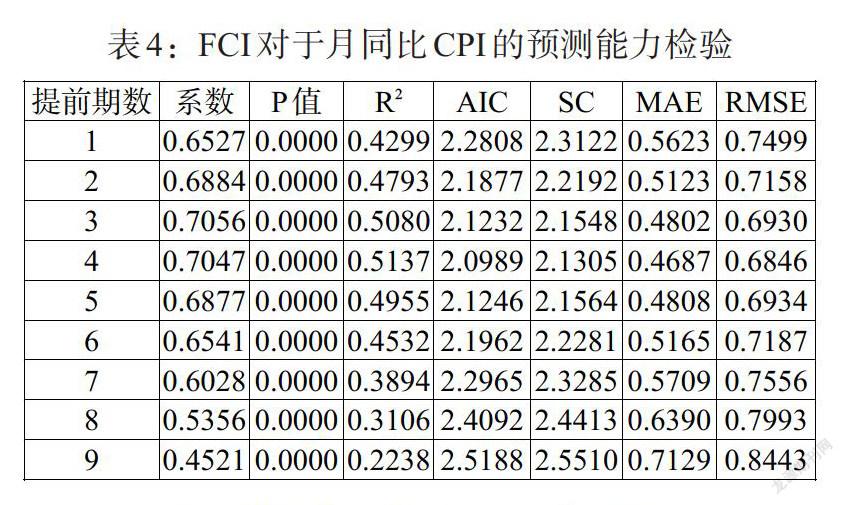

最后,參考Gauthier等(2004)[23]的做法,采用循环式方程进一步评价FCI对于通货膨胀的预测能力。预测结果如表4所示,循环式方程的具体公式如下所示:

[CPIt=α+βFCIt-k+εt] (12)

其中,[CPIt]表示通货膨胀,[FCIt-k]表示提前[k]期的FCI,[k=1,2,…,9]。

由表4的检验结果可知:提前期数小于6期时,FCI的系数估计值均高于0.65,[R2]值均高于0.45。其中,FCI在提前3期和4期时的预测能力最强,系数估计值分别为0.7056和0.7047,此时50.80%和51.37%的通货膨胀可由提前3期和提前4期的FCI解释。提前期数大于6期时,系数估计值和[R2]均减小,拟合误差MAE和RMSE的值逐渐增加,表明FCI对于通货膨胀的预测能力减弱。预测结果表明,FCI能够有效预测未来6个月内的通货膨胀趋势,可以作为预测通货膨胀的先行性指标,这与一些学者的研究结论一致(封思贤等,2012;Zheng和Yu,2014)[24,25]。

为检验本文构建的中国实时金融状况指数的相对优越性,本文通过与发表在权威刊物具有代表性的6篇文章进行对比,使用FCI与通货膨胀的最大时差相关系数[ρ]及对通货膨胀的最大解释力[R2]来比较FCI不同构建方法的有效性,结果如表5所示。对比相关数值可知,使用函数型熵权测度的中国实时金融状况指数对于通货膨胀的预测能力最强。同时,从趋势图分析和相位分析的结果来看,本文构建的指数很好地追踪了中国金融发展的重要时点,符合金融危机萌生、爆发、复苏期间的中国金融发展形势。

五、结论及政策建议

本文基于离散数据函数化的建模思想,基于28个变量的混频数据集,从连续、动态的视角对我国实时金融状况指数进行测度。研究结果表明:第一,从动态权重变化来看,新增贷款、股价、房价对样本期内FCI的影响权重相对较大,利率、汇率和货币供应维度的权重相对较小。而货币供应、汇率维度的权重自2008年后逐步增强,表明金融危机后我国货币供应量大幅增加以及汇率市场化对于我国整体金融形势产生了重要影响。第二,所构建的中国实时金融状况指数呈现周期性波动,指数上升表示金融状况偏松,反之表示金融状况偏紧,其波动趋势与我国宏观经济运行的现实情况相契合。第三,本文构建的金融状况指数与通货膨胀有显著的格兰杰因果关系,时差相关系数和循环式方程的结果表明其能够有效预测未来6个月内的通货膨胀趋势,可以将其视作通货膨胀的先行性指标。

基于以上结论,本文提出以下几点政策建议:第一,鉴于新增贷款是影响FCI的主要因素,信贷资金的投放规模及流动性对金融整体形势有着重要影响。因此,政策制定者需保持银行体系流动性合理宽裕,完善金融监管的“双支柱”调控框架,有效促进信贷投放平稳适度增长。第二,FCI作为客观衡量一国金融整体形势的综合指数,可以有效预测未来一定时期的通货膨胀趋势。因此,货币当局应将FCI纳入货币政策框架,可以指定某一独立的金融研究机构,选取恰当的金融变量,采用科学合理的模型测算近年来我国的FCI,并将其视为CPI的辅助指标按期编制并对外公布。第三,鉴于FCI与宏观经济波动具有联动效应,其极端值有很强的预警意义。对此,政府当局需要关注不同金融市场对于金融整体形势的影响。一方面,充分利用良好的金融市场状况对于宏观经济的正向拉升作用。另一方面,有针对性地制定货币政策,以便应对恶化的金融市场状况对于宏观经济的负向冲击。

参考文献:

[1]Goodhart C,Hofmann B. 2001. Asset Prices,Financial Conditions,and the Transmission of Monetary Policy [J].Proceedings,114(2).

[2]English W,Tsatsaronis K,Zoli E. 2005. Assessing the Predictive Power of Measures of Financial Conditions for Macroeconomic Variables [J].BIS Papers,(22).

[3]Holz M. 2005. A Financial Conditions Index as Indicator for Monetary Policy in Times of Low, Stable Inflation and High Financial Market Volatility [R].The 9th workshop of Macroeconomics and Macroeconomic Policies.

[4]Beaton K,Lalonde R,Luu C. 2009. A Financial Conditions Index for the United States [R].Bank of Canada Discussion Paper,August.

[5]Koop G,Korobilis D. 2014. A New Index of Financial Conditions [J].European Economic Review,(71).

[6]卞志村,孫慧智,曹媛媛.金融形势指数与货币政策反应函数在中国的实证检验 [J].金融研究,2012,(8).

[7]肖强,司颖华.我国FCI的构建及对宏观经济变量影响的非对称性 [J].金融研究,2015,(8).

[8]周德才,冯婷,邓姝姝.我国灵活动态金融状况指数构建与应用研究——基于MI-TVP-SV-VAR模型的经验分析 [J].数量经济技术经济研究,2015,32(5).

[9]邓创,滕立威,徐曼.中国金融状况的波动特征及其宏观经济效应分析 [J].国际金融研究,2016,(3).

[10]栾惠德,侯晓霞.中国实时金融状况指数的构建[J].数量经济技术经济研究,2015,32(4).

[11]尚玉皇,郑挺国.中国金融形势指数混频测度及其预警行为研究 [J].金融研究,2018,(3).

[12]周德才,童飞杰,胡琛宇.基于混频损失函数的中国实时金融状况指数另种构建 [J].数量经济技术经济研究,2018,35(12).

[13]李纪华,张倩肖.全行业视角下我国上市公司并购重组差异性研究——基于函数性数据分析方法 [J].经济问题探索,2012,(9).

[14]Yang X,He L,Tian S,Xia Y,Wang D. 2021. Construction of Chinas Green Institutional Environmental Index: Using Functional Data Analysis method [J].Social Indicators Research,154(2).

[15]Wang D Q,Tian S H, Fang L,Xu Y. 2020. A Functional Index Model for Dynamically Evaluating China's Energy Security [J].Energy Policy,147.

[16]Ramsay J O,Silverman B W. 2005. Functional Data Analysis,Second Edition [M].New York: Springer.

[17]Ferraty F,Vieu P. 2006. Nonparametric Functional Data Analysis:Theory and Practice [M].New York: Springer.

[18]Ramsay J O,Hooker G,Graves Spencer. 2009. Functional Data Analysis with R and MATLAB [M]. New York:Springer.

[19]王德青,田思华,朱建平,徐妍.中国股市投资者情绪指数的函数型构建方法研究 [J].数理统计与管理,2021,40(1).

[20]Jha S,Sandhu S C,Wachirapunyanont R. 2018. Inclusive Green Growth Index: A New Benchmark for Quality of Growth [M]. Asian Development Bank.

[21]罗煜,甘静芸,何青.中国金融形势的动态特征与演变机理分析:1996—2016 [J].金融研究,2020,(5).

[22]Bai J,Perron P. 1998. Estimating and Testing Linear Models with Multiple Structural Changes [J].Econometrica,66(1).

[23]Gauthier C,Graham C,Liu Y. 2004. Financial Conditions Indexes for Canada [R].Bank of Canada Working Paper,June.

[24]封思贤,蒋伏心,谢启超,张文正.金融状况指数预测通胀趋势的机理与实证——基于中国1999—2011年月度数据的分析 [J].中国工业经济,2012,(4).

[25]Zheng G,Yu W. 2014. Financial Conditions Index's Construction and its Application on Financial Monitoring and Economic Forecasting [J].Procedia Computer Science,(31).

Another Measurement of Chinese Real-Time Financial Condition Index

——Based on Functional Data Analysis Method

Wang Deqing/Liu Xiao/Wang Xu/Li Xuemei

(School of Economic and Management,China University of Mining and Technology,Jiangsu 221116,Xuzhou,China)

Abstract:This paper measures the real-time Financial Conditions Index(FCI)form the continuous and dynamic perspective within the framework of Functional Data Analysis(FDA)based on the mixed-frequency dataset consisting of 28 selected financial variables. The results show that:firstly,the weights of the component variables of the Financial Conditions Index(FCI)have time-varying characteristics and their magnitudes vary widely;new loans during the sample period are the most important factor affecting FCI,and the degree of influence of the money supply and exchange rate dimensions has deepened after the financial crisis;FCI fluctuations have obvious cyclical characteristics,with FCI in an upward trend during economic boom periods and in a downward trend during economic recessions,and its fluctuations and transitions coincide with major historical events in China's financial markets;the constructed FCI has a leading role for the CPI,a proxy variable for inflation,and can effectively predict the inflation trend in the next six months. Compared with existing studies,the relative advantage of the real-time financial conditions index constructed in this paper is that it can measure the static level of financial performance at any point in time,and it has a better predictive effect on inflation.

Key Words:financial conditions index,functional data analysis,dual-parameter generalized cross-validation,real-time