交叉上市提高了我国A股市场股价信息含量了吗?

毕鹏

摘 要:利用2010—2019年我国A股上市公司数据,实证检验了交叉上市对我国资本市场股价信息含量的影响。研究发现,交叉上市有利于提高我国资本市场股价信息含量,降低股价同步性,该结论在采用Heckman两阶段回归模型以及相关稳健性测试后仍然成立。截面异质性检验发现,交叉上市对股价信息含量的影响在国有企业、会计信息质量较低、有研报关注的上市公司中更为显著。机制检验发现,交叉上市通过提高资本市场股票流动性、投资者关注度进而提高了股价信息含量。研究结论丰富了交叉上市的经济后果,为促进我国资本市场健康发展提供经验借鉴。

关键词:交叉上市;股价信息含量;股价同步性;资产定价效率

中图分类号:F830.91 文献标识码:A 文章编号:1674-2265(2021)09-0032-10

DOI:10.19647/j.cnki.37-1462/f.2021.09.004

一、引 言

价格发现是资本市场的基本功能。在一个有效的资本市场上,上市公司的信息得以汇集和加总,并反映到股票价格之中。股价信息含量即股票价格中所包含的上市公司层面的信息量。上市公司基本面信息是投资者判断公司价值、股票内在价值的主要依据。股价有效假说认为,股票价格能够对公司未来现金流与风险进行预测(陈康和刘琦,2018)[1],引导公司财务决策与战略选择。股价信息含量越高,股票价格越接近上市公司的真实价值,市场就越有可能引导资源流入成长性高的行业,体现出较高的资源配置效率(Wurgler,2000)[2]。由此可见,股价信息含量对资本市场的资源配置效率具有重要的促进作用。我国资本市场起步于20世纪90年代,仍处于新兴资本市场的发展阶段。相较于西方成熟的资本市场而言,我国资本市场中的股票价格包含着大量“噪音”,股价信息含量低、同步性高,资产定价效率较低(钟覃琳和陆正飞,2018)[3]。较低的资产定价效率弱化了我国资本市场资源优化配置功能的发挥,造成资源错配,阻碍经济发展。因此,探究我国资本市场股价信息含量的影响因素,寻求提高股价信息含量的方法与途径对促进我国资本市场健康发展具有重大的理论与现实意义。

证券市场开放是新兴资本市场金融发展的必然趋势。作为金融全球化的一个重要表现形式,交叉上市推进了我国证券市场国际化的进程(陈学胜,2016)[4]。交叉上市是指同一上市公司在不同的证券交易所(通常跨国或跨境)挂牌上市的行为(操巍,2017)[5]。同多数西方发达国家上市公司普遍采用的“先境内、后境外”的交叉上市顺序不同,我国上市公司受特殊政策管控与市场发展的影响,先后在A、B股票市场以及A、H股票市场实现了交叉上市。其中,A、B 股交叉上市的地点为中国大陆,是我国企业获取境外资金的特殊性制度安排。A、H股交叉上市采取先H股后A股的顺序。A、B股与A、H股交叉上市均具有典型的“中国特色”。我国企业交叉上市是政府指导下的、具有一定“绑定意愿”的上市策略,即通过在发达国家或地区实现交叉上市,绑定该国或该地区较高的信息监管与披露标准,实现更好的公司治理与投资者保护,在服务我国新兴资本市场发展的同时,增强金融服务实体的能力(覃家琦和邵新建,2015)[6]。那么,交叉上市能否提升股价信息含量,降低股价同步性,提高我国资本市场定价效率,促进我国资本市场健康发展?基于此,以我国2010—2019年A股上市公司为样本,基于信号假说、流动性假说、约束效应假说以及投资者认知假说,实证检验了交叉上市与股价信息含量二者之间的关系。本文研究贡献在于:第一,补充并丰富了我国企业交叉上市的经济后果,发现企业交叉上市能够提高资本市场资产定价效率;第二,丰富了股价信息含量影响因素研究的相关文献,发现交叉上市可以提高股价信息含量,且股票流动性与投资者认知度可以作为合理的解释机制;第三,有助于理解我国新兴资本市场制度和背景下企业交叉上市行为,为监管者进一步推进企业交叉上市提供经验参考;第四,本文间接验证了交叉上市制度环境对股价信息含量的影响,即完善的交叉上市制度环境有助于提高股价信息含量,提升我国资本市场定价效率。

二、文献回顾与研究假设

股价信息含量主要衡量股票价格所蕴含的公司基本面信息的程度,即股价中包含公司基本面信息越多,股价信息含量就越高。股价信息含量受到来自信息层面(Jin和Myers,2006)[7]、市场与产权制度方面(Bae等,2006)[8]、分析师与机构投资层面(Piotroski和Roulstone,2004)[9]、公司治理层面(熊家财和苏东蔚,2014)[10]等众多因素的影响。现有研究表明,公司信息披露质量的提升(Veldkamp,2006)[11]、自愿性披露水平的提高(Haggard等,2008)[12]、股票流动性的改善能够显著提高股价信息含量(顾乃康和陈辉,2010)[13]。交叉上市一直是国内外学者比较关注的研究话题。相关研究成果主要集中于交叉上市的动因与市场反应、股票流动性与信息环境等方面。现有研究发现,交叉上市公司面临比较严格的信息披露机制,因而能够向投资者发布高质量的信息。操巍(2017)[5]研究发现,交叉上市公司更加倾向于发布自愿性信息披露,且盈利预测信息准确度更高(叶建光,2014)[14]。同时,交叉上市还能够提高股票流动性(陈学胜,2016)[15],进一步促使知情交易的发生(Jayaraman 和Milbourn,2012)[16],進而提高股价信息含量。因此,有理由相信,交叉上市能够对股价信息含量产生显著影响。

首先,信号假说认为,企业在信息披露水平较高的国家或地区交叉上市,可以向市场参与者传递公司内控质量与未来发展潜力的积极信号,提高投资者对企业价值的预期。在市场存在信息不对称的条件下,信息披露水平与股票价格呈正相关关系(Moel,1999)[17]。因此,交叉上市公司会倾向于披露精准的消息,提升企业价值。企业交叉上市因面临更加严格的信息披露要求,提高了信息披露水平,改善了信息环境,缓解了信息不对称,有助于减少投资者获取及加工信息的成本、降低噪音干扰,从而提高股价信息含量。其次,流动性假说认为,交叉上市使得投资者可以在不同的市场上实现交易,股票流动性得以大幅提升。在流动性较强的市场上,交易能够即刻执行(尹兴中和王红领,2009)[18]。随着股票流动性的提升,投资者利用信息实现套利,利用套利所得再次进行信息搜集,促使公司信息快速融入股票价格(熊家财等,2014)[19]。套利者的知情交易,使得市场的价格发现功能得以有效发挥,提高了资产定价效率(Chordia,2000)[20]。再次,约束效应假说认为,交叉上市企业受双重法律与监控机制的约束,同时接受来自两个或多个资本市场的投资者关注,更多的分析师跟踪等,公司治理水平得以有效提高(余威和宁博,2018)[21]。Lang等(2003)[22]研究发现,企业交叉上市后,盈余平滑水平更低、盈余管理程度有所下降、盈余稳健性提高、会计盈余整合坏消息更加及时、会计信息价值相关性更强。与此同时,交叉上市企业的母国财务报表质量也有所提高,表现出一定的溢出效应。因此,交叉上市能够提高公司治理水平、改善会计信息质量和信息透明度,进而提高股价信息含量。最后,投资者认知假说认为,交叉上市缓解了市场分割,扩大了投资者对股票的认知。投资者认知度的提高,能够吸引更多投资者进行股票交易,促进信息快速融入股价,进而提高股价信息含量。

基于以上分析,提出本文待检验命题:交叉上市提高了股价信息含量。

三、研究设计

(一)样本选择与数据来源

本文选取2010—2019年沪深两市A股上市公司为研究样本,全部数据来源于国泰安数据库。对初始样本进行如下处理:(1)剔除了金融行业的上市公司;(2)剔除ST的上市公司;(3)为消除极端值的影响,对主要连续变量在1%和99%分位上进行了缩尾处理,最终得到21904个样本观测值。

(二)变量定义

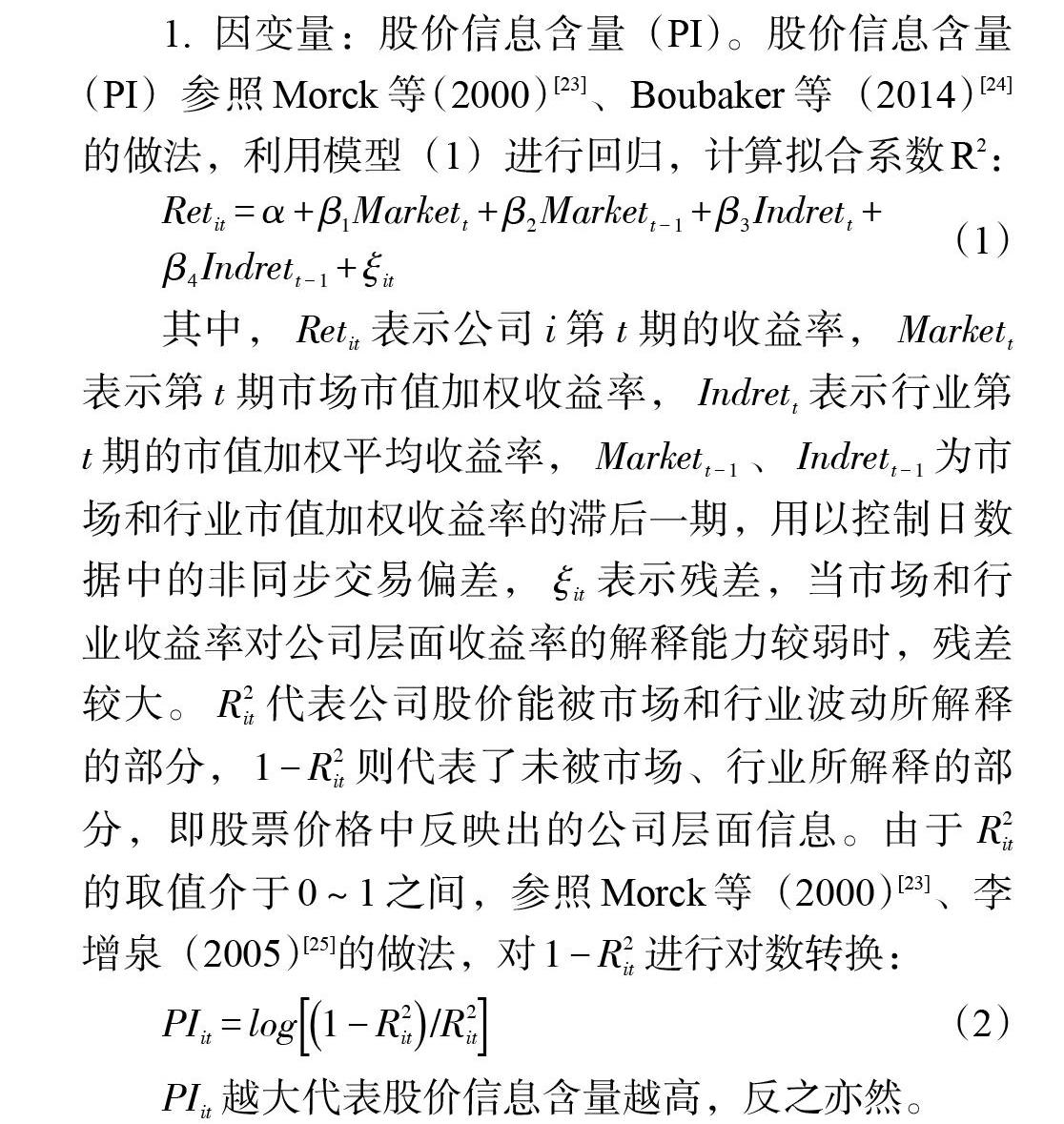

1. 因变量:股价信息含量(PI)。股价信息含量(PI)参照Morck等(2000)[23]、Boubaker等(2014)[24]的做法,利用模型(1)进行回归,计算拟合系数R2:

[Retit=α+β1Markett+β2Markett-1+β3Indrett+β4Indrett-1+ξit] (1)

其中,[Retit]表示公司[i]第[t]期的收益率,[Markett]表示第[t]期市场市值加权收益率,[Indrett]表示行业第[t]期的市值加权平均收益率,[Markett-1]、[Indrett-1]为市场和行业市值加权收益率的滞后一期,用以控制日数据中的非同步交易偏差,[ξit]表示残差,当市场和行业收益率对公司层面收益率的解释能力较弱时,残差较大。[R2it]代表公司股价能被市场和行业波动所解释的部分,[1-R2it]则代表了未被市场、行业所解释的部分,即股票价格中反映出的公司层面信息。由于[R2it]的取值介于0~1之间,参照Morck等(2000)[23]、李增泉(2005)[25]的做法,对[1-R2it]进行对数转换:

[PIit=log1-R2it/R2it] (2)

[PIit]越大代表股价信息含量越高,反之亦然。

2. 自变量:交叉上市哑变量([CLit])。构建交叉上市哑变量[CLit],若公司实现了交叉上市赋值为1,否则为0。区分交叉上市类型,若公司在A、B股实现交叉上市,则赋值[ABit]为1,否则为0;若公司在A、H股实现交叉上市,则赋值[AHit]为1,否则为0。

3. 控制变量。借鉴钟覃琳和陆正飞(2018)[3]、余威和宁博(2018)[21]的研究,选取公司规模(Size)、公司上市年限(Age)、账市比(BM)、换手率(Turnover)、盈利能力(Roa)、营业收入增长率(Growth)、公司资本结构(Lev)、股利支付率(Divratio)、董事会规模(Boardsize)、两职合一(Dual)、股权集中度(Top1)等可能对股价信息含量产生影响的变量作为控制变量,同时控制了行业(Industry)和年份(Year)的影响,各变量定义如表1所示。

(三)模型设定

为检验交叉上市([CLit])对股价信息含量([PIit])的影响,借鉴Foucault和Gehrig(2006)[26]、Huang等(2013)[27]、钟覃琳和陆正飞(2018)[3]的研究成果,构建回归模型(3)。在此模型基础上,将[CLit]分别替换为[ABit]、[AHit],用以区分不同的交叉上市类型对股价信息含量的影响。

[PIit=α+β0CLit+β1Controlsit+ξit] (3)

模型(3)中[PIit]代表股价信息含量,[CLit]为交叉上市哑变量。根据本文提出的交叉上市提高了股价信息含量的待检验命题,预期回归系数[β0]显著为正,且在区分不同上市类型后预期[ABit]、[AHit]的回归系数亦显著大于0。

四、实证分析

(一)描述性统计

表2列示了模型(3)中主要变量的描述性统计结果。从Panel A 中可以看到,[PIit]的均值为1.021,这一结果與钟覃琳和陆正飞(2018)[3]、苏冬蔚和熊家财(2013)[28]的结果比较接近。[PIit]的标准差为1.221,说明我国上市公司股价信息含量存在着比较显著的差异。此外,根据Piotroski和Roulstone(2004)[9]的研究显示,在1984—2000年间,美国证券市场上的股价信息含量的均值为1.742。由此可知,截至目前,我国与西方发达国家相比,股价信息含量仍然很低。[CLit]的均值为0.062,表明样本期间交叉上市公司占比为6.2%。其他各变量统计值与现有文献基本保持一致,样本分布比较合理。为识别交叉上市对股价信息含量带来的影响,将样本根据是否为交叉上市进行分组,并进行组间差异性检验。Panel B显示,股价信息含量的均值和中值检验均在1%水平上显著,即交叉上市组的股价信息含量显著高于非交叉上市组,初步验证了本文的待检验命题。

(二)回归分析

1. 交叉上市与股价信息含量。表3列示了模型(3)的实证检验结果。列(1)中结果显示,在控制了行业、年份以及所有控制变量后,[CLit]的回归系数为0.224,在1%水平上显著,假设得到充分验证,即交叉上市可以提高股价信息含量。列(2)、(3)为区分交叉上市不同类型后的回归结果。列(2)中[ABit]的系数为0.198,通过了1%水平的显著性检验;列(3)中[AHit]的回归系数为0.233,在1%水平上显著。以上回归结果表明,无论是A、B股交叉上市,还是A、H 股交叉上市,均能够显著提高股价信息含量。

2. 产权性质、交叉上市与股价信息含量。根据国泰安数据库提供的相关数据显示,交叉上市的公司绝大部分为国有企业(陈培如,2014)[29]。我国正处于新兴加转轨的特殊时期,国有企业在公司治理方面表现出独有的特征:一方面,国有企业公司治理相对薄弱,存在严重的实际控制人缺位问题(夏冬林,2000)[30],管理层更有可能利用信息不对称,凭借信息优势从事损害股东利益的行为;另一方面,国有企业面临较小的融资约束,公司高管更少受到来自市场机制的约束。因此,公司高管更有可能采取盈余管理等信息操纵方法,掩盖其机会主义行为,掏空上市公司、侵占中小股东利益,实现自身的政治目的及利益(张俊民和张晓,2017)[31]。相较国有企业,民营企业则表现为两权分离度较低、市场化程度高、融资约束较为严重等特征。因此,民营企业公司高管为缓解融资约束、降低融资成本,更倾向于披露高质量的会计信息,缓解信息不对称。因此,相较于交叉上市的民营企业,国有交叉上市企业因受“约束效应”的影响较大,公司治理水平得以有效提高和改善,股价信息含量的提升将更为显著。为了检验以上论断的合理性,本文根据产权性质不同,将研究样本分为国有企业与民营企业两组,利用模型(3)进行回归。表4中列(1)、(2)为根据产权性质分组后的回归结果。在国有企业中CLit的系数为0.223,在1%水平上通过了显著性检验;在非国有企业中,CLit系数为0.051且不显著,即交叉上市对股价信息含量的提升在国有企业中表现得更为显著。

3. 会计信息质量、交叉上市与股价信息含量。会计信息在资本市场中扮演了重要角色。较高的会计信息质量能够有效缓解资本市场中的信息不对称、提高资本配置效率(汪芸倩和王永海,2019)[32]。现有研究表明,交叉上市企业因采用严格的会计信息披露制度提高了会计信息质量,向投资者传递更多的公司基本面信息,促使知情交易者快速将公司信息融入股票价格(袁知柱和鞠晓峰,2008)[33]。理论上,交叉上市对股价信息含量的提升,在会计信息质量较低的公司中更为显著。表4中列(3)、(4)为根据会计信息质量分组后的回归结果。在会计信息质量较高组中(DA在25%分位数以下)CLit的回归系数为0.066,没有通过显著性检验;在会计信息较低组中(DA在75%分位数以上)CLit的系数为0.237,在1%水平上通过显著性检验。研究结论符合预期,即交叉上市对股价信息含量的提升作用,在会计信息质量较低的公司中更加显著。

4. 研报关注、交叉上市与股价信息含量。研报是资本市场参与者重要的信息来源,是分析师发挥信息中介职能的主要载体(伊志宏等,2019)[34]。分析师发布的研报主要关注企业业绩、行业竞争、发展战略、治理结构与经营风险等(刘昌阳等,2020)[35]。Huang等(2017)[36]研究发现,分析师研报信息能够引起投资者强烈的反映,表明投资者对分析师发布的研报具有一定程度的关注。交叉上市企业会计信息质量高、信息披露更为规范,因而分析师发布的研报更具准确性和信息含量。投资者通过关注研报,能够获取更多的公司基本面信息,并利用信息进行交易,促进信息快速融入股价,进而提高股价信息含量。为验证以上推论,本文将研究样本分为被研报关注和不被研报关注两组,利用模型(3)进行回归。列(5)、(6)为分组后的回归结果。回归结果显示,在被研报关注的组中,CLit的系数为0.133,在1%水平上通过了显著性检验;没有被研报关注的组中,CLit的系数为0.087,没有通过显著性检验。即被研报关注的交叉上市企业股价信息含量更高。

(三)交叉上市影响股价信息含量的传导机制

根据现有研究,交叉上市可能通过以下两个途径提升股价信息含量:第一,交叉上市提高了股票流动性(周开国和王建军,2011)[37],促使公司信息快速融入股价,提高股价信息含量(苏冬蔚和熊家财,2013)[28];第二,交叉上市提高了投资者对交叉上市企业的认知,缓解了信息不对称。同时,投资者认知度的提高,吸引了更多投资者投资股票,改善了股票流动性,进而提高资产定价效率。基于此,本文选取流动性比率(LRit)②、投资者认知度(SHBit)作为中介变量,对交叉上市与股价信息含量的关系进行机制检验,构建模型(4)和(5)。

[LRit/SHBitt=β0+β1CLit+β2Controls+Industry+Year+ξit] (4)

[PIit=γ0+γ1CLit+γ2LRit/SHBit+γ3Controls+Industry+Year+ξit] (5)

参考温忠麟和叶宝娟(2014)[38]的中介效应检验法,利用模型(3)、(4)和(5)检验交叉上市是否通过提高股票流动性进而提高股价信息含量。首先,在不加入流动性比率([LRit])的基础上检验交叉上市与股价信息含量之间的关系,观察模型(3)中[β0]是否显著为正。其次,利用模型(4),以中介变量流动性比率([LRit])为因变量对交叉上市([CLit])进行回归,检验[β1]系数是否显著。最后,将流动性比率([LRit])纳入模型(5)中进行回归,观察[γ1]与[γ2],若[γ1]、[γ2]都显著,且[γ1]相较模型(3)中的[α]有所下降,则部分中介效应成立。投资者认知度中介效应检验步骤同上。

1. 基于股票流动性的中介效应检验。表5列示了基于股票流动性中介效应检验的回归结果。利用模型(3)进行回归,[CLit]的系数为0.117,在1%的水平上显著。利用模型(4)进行回归,[CLit]的系数为0.013,在1%水平上显著,即交叉上市可以提高股票流动性,检验通过。利用模型(5)进行回归,[CLit]系数为0.112,且在1%水平上显著,其系数小于模型(3)中[CLit]的系数(0.117);[IRit]的系数在1%水平上显著,通过检验。回归结果表明:交叉上市可以通过提高股票流动性,提高股价同步性,部分中介效应检验成立。

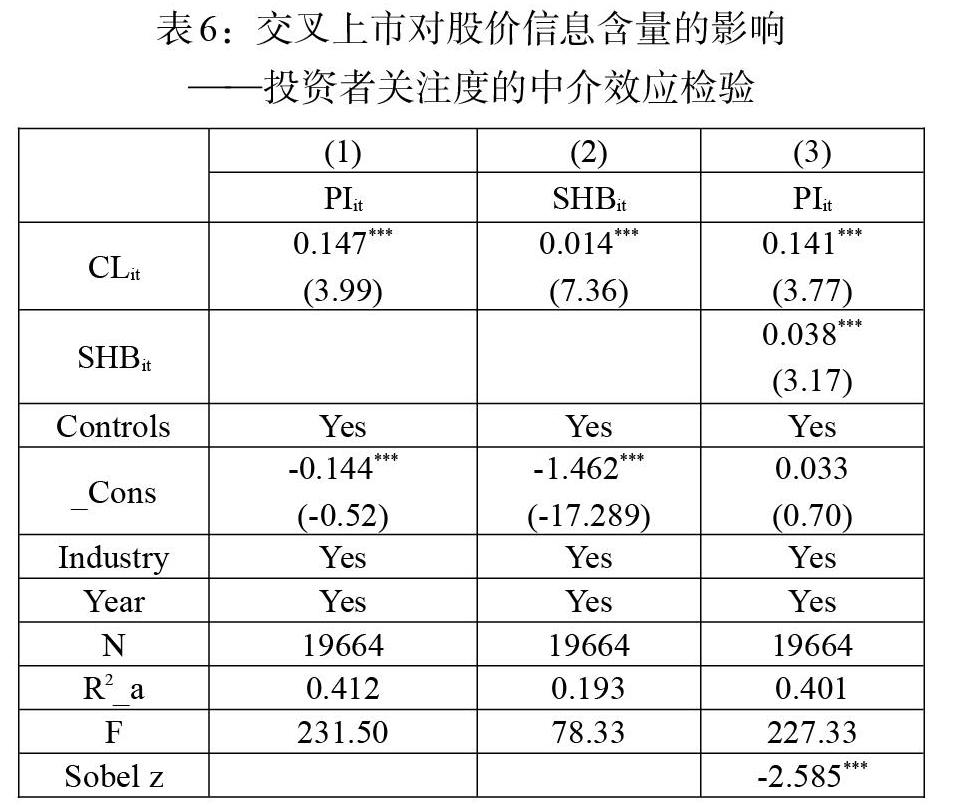

2. 基于投资者关注度③的中介效应检验。结果见表6。利用模型(3)进行回归,CLit的系数为0.147,在1%水平上显著;利用模型(4)进行回归,CLit的系数为0.014,在1%水平上显著,表明交叉上市能够吸引投资者关注。利用模型(5)进行回归,CLit的系数为0.141,在1%水平上显著,且小于模型(3)中CLit系数(0.147);SHBit系数为0.038,在1%水平上显著,表明投资者关注能够提高股价信息含量。综上所述,交叉上市通过提高投资者关注度提高股价信息含量,部分中介效应检验成立。

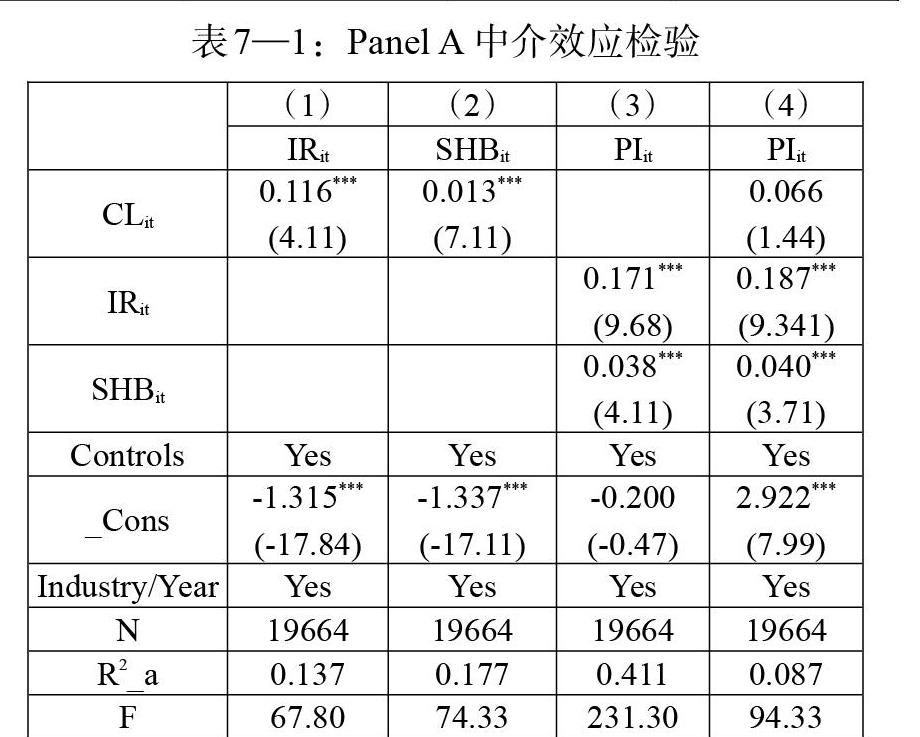

为了进一步检验两种作用机制究竟哪一个发挥了主导作用,借鉴宋献中等(2017)[39]和于蔚等(2012)[40]的研究,利用Bootstrap方法,将两个中介变量放入同一模型重新进行回归,并结合各模型的估计系数进行分析,从数量上考察股票流动性和投资者关注度两条机制的相对重要程度。回归结果如表7 Panel A所示,股票流动性和投资者关注度的中介效应依然显著成立,但是CLit的回歸系数不再显著,进一步说明交叉上市提高资产定价效率的影响被分解到了股票流动性和投资者认知度两条路径。表7 Panel B报告了通过Bootstrap方法抽样1000次得到的统计结果,各变量系数均在1%水平上显著不为0。其中,交叉上市通过股票流动性影响资产定价效率的变化约为0.020,通过投资者认知度引起资产定价效率的变化约为0.005,表明交叉上市主要通过提高股票流动性提升资产定价效率。

(四)稳健性检验

1. 内生性检验:Heckman两阶段回归检验。考虑证监会在1999年颁布了《关于企业申请境外上市有关问题的通知》,对申请境外上市企业提出了“456”标准,即净资产不得少于4亿人民币,筹资额不少于5000万美元,过去一年税后利润不少于6000万人民币的三大门槛。“456”标准决定了我国交叉上市公司的资产规模通常较大且融资和盈利能力较强,这在一定程度上造成了样本选择偏误问题。鉴于此,采用Heckman两阶段回归法,对内生问题进行控制。本文借鉴钟覃琳和陆正飞(2018)[3]、余威和宁博(2018)[21]的研究模型,选择公司规模(Size)、公司上市年限(Age)、账市比(BM)、换手率(Turnover)、盈利能力(Roa)、营业收入增长率(Growth)、公司资本结构(Lev)、股利支付率(Divratio)、董事会规模(Boardsize)、两职合一(Dual)、股权集中度(Top1)等可能对股价信息含量产生影响的变量进行回归,计算逆米尔斯比率(IMR),构建模型(6):

[Probit(CLit)=β0+β1Sizeit+β2Ageit+β3BMit+β4Turnoverit+β5Roait+β6Growthit+β7Levit+β8Divratioit+β9Boardsizeit+β10Dualit+β11Top1it+Industry+Year+ξit] (6)

在此基础上,将计算出来的逆米尔斯比率(IMR)带入模型(3)中,用以修正样本的自选择问题。表8报告了Heckman两阶段回归后的结果,结果表明,在处理了样本选择问题后,[CLit]、[ABit]、[AHit]的回歸系数分别为0.150、0.160和0.123,在1%水平上显著,说明结论稳健。

2. 替换因变量:用股价同步性([Synit])衡量股价信息含量。参考Roll(1988)[41]、李增泉(2005)[25]的做法用R2衡量股价同步性,并对其进行对数转换,带入模型(3)中,替换[PIit],重新进行回归。如表9所示,交叉上市([CLit])与股价同步性([Synit])显著负相关,即交叉上市能够提高股价信息含量,降低股价同步性。

3. 锁定研究样本区间的稳健性检验。在本文的研究区间内,我国股票市场先后经历了2015年的“千股跌停”、2016年的“股市强监管”时期,本文的前述研究中,已采用控制年度效应以排除时间效应对研究结论的干扰,为进一步验证本文的研究结论不受股市暴涨暴跌以及市场强监管的影响,本文利用2015—2016年度样本数据进行重新回归,表10为回归结果。回归结果显示,在2015—2016年间,交叉上市对股价信息含量的提升具有显著的积极作用,并没有因为股市震荡、市场强监管而产生影响,说明结论稳健。

4. 安慰剂检验。本文在控制了上市公司财务特征与公司治理特征的基础上,运用Heckman两阶段回归模型有效解决了样本选择偏误问题,但仍可能存在遗漏变量问题,进而影响股价信息含量。交叉上市公司具备较高的股价信息含量,究竟是由交叉上市这一特定因素所导致,还是受到其他未被发现的因素干扰,成为研究结论是否可靠的重要待检验命题。参考许年行和李哲(2016)[42]的研究,本文选择安慰剂检验(Placebo),对研究结论进行进一步检验。具体方法为:(1)将研究样本中的1362个交叉上市变量随机分配给上市公司;(2)将随机赋值的交叉上市变量(CL_Placebo)与上市公司对应的股价信息含量(PIit)进行回归;(3)将前两步重复执行1000次。图1为重复1000次回归后的t值分布,横轴代表相应t值,纵轴代表频次。图1不能拒绝正态分布的原假设,偏度显著不为0。以上结论表明,本次检验构造的虚拟处理效应并不存在,即交叉上市这一因素的确能够提高股价信息含量,排除了遗漏变量对研究结果的影响。

5. PSM检验。为降低交叉上市公司与非交叉上市公司之间的特征差异对研究结论产生的干扰与影响,本文选取了一系列能够影响是否成为交叉上市企业的变量进行倾向得分匹配(PSM)检验,采用1:1有放回抽样最邻近距离的匹配方法构建控制组。具体变量包括:公司规模(Size)、公司上市年限(Age)、账市比(BM)、换手率(Turnover)、盈利能力(Roa)、营业收入增长率(Growth)、公司资本结构(Lev)、股利支付率(Divratio)、董事会规模(Boardsize)、两职合一(Dual)、股权集中度(Top1)。回归结果如表11所示,匹配后CLit、ABit、AHit的回归系数均在1%水平上与股价信息含量显著正相关,说明结论稳健。

五、结论与启示

本文以沪深A股上市公司为研究样本,实证检验了交叉上市对股价信息含量的影响。研究发现:交叉上市能够显著提高股价信息含量。进一步研究表明,交叉上市对股价信息含量的提升作用在国有企业中更为显著;利用会计信息质量进行分组回归,发现交叉上市在会计信息质量较低组对股价信息含量的提升作用更加显著;被研报关注的交叉上市企业,其股价信息含量显著高于没有被研报关注的交叉上市企业。机制检验表明:交叉上市通过影响股票流动性、投资者关注度进而提高股价信息含量。

本文支持了交叉上市对我国资本市场股价信息含量的积极影响。因此,证监会应适当简化企业交叉上市流程,积极引导明星企业交叉上市,提高公司治理水平,强化企业信息披露与监管,提高我国资本市场股价信息含量,引导并优化资源配置。此外,进一步加强和规范我国A股市场建设,充分借鉴香港地区等成熟资本市场经验,加强各地资本市场合作,加快资本市场间投资进程,促进协同发展。

注:

①利用会计信息质量分组的样本量与其他两组不同,原因是采用了P25、P75分位数进行分组回归所致。

②流动性比率[LRit]:[LRit=1Ditd=1Dit(Vitd|ritd|)×10-3],其中,[Vitd/ritd]反映一段时间内股价每变化1%所需要的金额,取年均值并除以103即为流动性(LR)。LR越高,流动性越好。

③使用股东基础(SHB)作为投资者认知度的代理变量,股东基础是股东户数占市场股东户数总和的比重。

参考文献:

[1]陈康,刘琦.股价信息含量与投资—股价敏感性——基于融资融券的准自然实验 [J].金融研究,2018,(9).

[2]Wurgler J. 2000. Financial Markets and the Allocation of Capital [J].Journal of Financial Economics,58(1/2).

[3]钟覃琳,陆正飞.资本市场开放能提高股价信息含量吗?——基于“沪港通”效应的实证检验 [J].管理世界,2018,34(1).

[4]陈学胜.交叉上市、信息环境与沪深A股市场流动性 [J].中南财经政法大学学报,2016,(1).

[5]操巍.交叉上市、管理层盈利预测与自愿披露信息效应 [J].当代财经,2017,(8).

[6]覃家琦,邵新建.交叉上市、政府干预与资本配置效率 [J].经济研究,2015,50(6).

[7]Jin L,S Myers. 2006. R2 Around the World:New Theory and New Test [J].Journal of Financial Economics,79(2).

[8]Bae K H,Bailey W,Mao C X. 2006. Stock Market Liberalization and the Information Environment [J]. Journal of International Money and Finance,25.

[9]Piotroski J D,Roulstone D T. 2004. The Influence of Analysts,Institutional Investors and Insiders on the Incorporation of Market,Industry and Firm-specific Information into Stock Prices [J].The Accounting Review,79(4).

[10]熊家財,苏冬蔚.股票流动性与企业资本配置效率 [J].会计研究,2014,(11).

[11]Veldkamp L L. 2006. Information Markets and the Comovement of Asset Prices [J].Review of Economic Studies,73(3).

[12]Haggard K S,Martin X,Pereira R. 2008. Does Voluntary Disclosure Improve Stock Price Informativeness? [J].Financial Management,37(4).

[13]顾乃康,陈辉.股票流动性、股价信息含量与企业投资决策 [J].管理科学,2010,23(1).

[14]叶建光.交叉上市与自愿性信息披露——基于沪市上市公司的实证研究 [J].暨南学报(哲学社会科学版),2014,36(3).

[15]陈学胜.交叉上市、信息环境与沪深A股市场流动性 [J].中南财经政法大学学报,2016,(1).

[16]Jayarman S,T T Milbourn. 2012. The Role of Stock Liquidity in Executive Compensation [J].Accounting Review,87(2).

[17]Moel A. 1999. The Role of Information Disclosure on Stock Market Listing Decisions: The Case of Foreign Firms Listing in the US [J].Working Paper.

[18]尹兴中,王红领.交叉上市理论研究评述 [J].经济学动态,2009,(9).

[19]熊家财,苏冬蔚,刘少波.制度环境、异质机构投资者与股价信息含量 [J].山西财经大学学报,2014,36(7).

[20]Chordia T,Swaminathan B. 2000. Trading Volume and Cross-Autocorrelations in Stock Returns [J].The Journal of Finance,55(2).

[21]余威,宁博.交叉上市、投资者关注与企业创新——基于沪深A股上市公司的实证研究 [J].外国经济与管理,2018,40(1).

[22]Lang M H,Lins K V,Miller D P. 2003. ADRs,Analysts,and Accuracy:Does Cross Listing in the United States Improve a Firm's Information Environment and Increase Market Value? [J].Journal of Accounting Research,41(2).

[23]Morck R,Yeung B,Yu W. 2000. The Information Content of Stock Markets:Why Do Emerging Markets Have Synchronous Stock Price Movements? [J].Journal of Financial Economics,58.

[24]Boubaker S,Mansali H,Rjiba H. 2014. Large Controlling Shareholders and Stock Price Synchronicity [J].Journal of Banking and Finance,(40).

[25]李增泉.所有权安排与股票价格的同步性——来自中国股票市场的证据[A]. 中国会计学会2005年学术年会论文集(下),2005.

[26]Foucault T,Gehrig T. 2006. Stock Price Informativeness,Cross-listings, and Investment Decisions [J].Journal of Financial Economics,88(1).

[27]Huang Y,Elkinawy S,Jain P K. 2013. Investor Protection and Cash Holdings: Evidence from US Cross-listing [J].Journal of Banking & Finance,37(3).

[28]蘇冬蔚,熊家财.股票流动性、股价信息含量与CEO薪酬契约 [J].经济研究,2013,48(11).

[29]陈培如. 基于“信息渠道”理论的交叉上市动因研究 [D].暨南大学,2014.

[30]夏冬林.我国上市公司股东大会功能分析 [J].会计研究,2000,(3).

[31]张俊民,张晓.经理管理防御、媒体监督与会计信息透明度——基于中国上市企业不同产权性质的研究 [J].财经理论与实践,2017,38(2).

[32]汪芸倩,王永海.CFO兼任董秘可以提高会计信息质量吗? [J].会计研究,2019,(8).

[33]袁知柱,鞠晓峰.中国上市公司会计信息质量与股价信息含量关系实证检验 [J].中国管理科学,2008,16(S1).

[34]伊志宏,朱琳,陈钦源.分析师研究报告负面信息披露与股价暴跌风险 [J].南开管理评论,2019,22(5).

[35]刘昌阳,刘亚辉,尹玉刚.上市公司产品竞争与分析师研究报告文本信息 [J].世界经济,2020,43(2).

[36]Huang A H,Lehavy R,Zang A Y,Zheng R. 2017. Analyst Information Discovery and Interpretation Roles:A Topic Modeling Approach [J].Management Science,64(6).

[37]周开国,王建军.A、H股交叉上市能提高流动性吗? [J].证券市场导报,2011,(12).

[38]温忠麟,叶宝娟.中介效应分析:方法和模型发展[J].心理科学进展,2014,22(5).

[39]宋献中,胡珺,李四海.社会责任信息披露与股价崩盘风险——基于信息效应与声誉保险效应的路径分析[J].金融研究,2017,(4).

[40]于蔚,汪淼军,金祥荣.政治关联和融资约束:信息效应与资源效应 [J].经济研究,2012,47(9).

[41]Roll Richard. 1988. R2 [J].The Journal of Finance, 43(3).

[42]许年行,李哲.高管贫困经历与企业慈善捐赠 [J].经济研究,2016,51(12).

Does Cross Listing Improve the Information Content of Stock Price of China's A-Share Market?

Bi Peng

(School of Economics and Management,Jiamusi University,Jiamusi 154007,Heilongjiang,China)

Abstract:Based on the data of China's A-share listed companies from 2010 to 2019, this paper empirically tests the impact of cross listing on the information content of stock price in China's capital market. It is found that cross listing is beneficial to improve the information content of stock price and reduce the synchronization of stock price in China's capital market. This conclusion is still valid after using the Heckman two-stage regression model and relevant robustness tests. The cross-sectional heterogeneity test shows that the impact of cross listing on stock price information content is more significant in state-owned enterprises,listed companies with low accounting information quality and research reports. Mechanism test shows that cross listing improves the information content of stock price by improving the liquidity of stock market and investors' attention. The conclusions enrich the economic consequences of cross listing and provide experience for promoting the healthy development of China's capital market.

Key Words:cross listing,information content of stock price,stock price synchronization,asset pricing efficiency