银行业指尖“小动作” 牵动转型核心“大布局”

牛鄂

注重数字化转型战略,侧重科技应用于场景,看重构建生态平台,是后疫情时代银行业发展的主旋律。而作为策应“30·60”双碳战略的绿色金融重要参与者,百家银行App在统一使用银联移动支付标准后,融合自身特色产品、业务、服务和活动,以其数字化转型架构轻量化、用户体验亲和化、场景融合互动轻快化的“轻”“亲”二力,发挥出“银联移动支付标准+银行特色营销”的乘数效应,通过各家银行App线上流量入口这条绳索,重构银行移动金融服务的生态逻辑,牵动银行这头“大象”轻盈起舞。

功能架构轻量化“舞”出创新科技

银行App,一直是传统金融机构银行将体量庞大的产品、业务通过金融科技等创新技术要素连接打通,快速向外赋能的轻量化应用。作为银行综合产品与服务的线上主入口,银行自有App以其手机银行App或信用卡生活消费类App为核心,将银行的产品、业务等所有服务利用“线上+线下”渠道,双轮驱动银行“人工+智能”实现功能架构轻量化。

一是紧跟流媒体发展趋势,革新线上传播新渠道。移动互联网时代下,流媒体不断发展,直播、短视频平台迎来爆炸式增长,驱动着银行踏着革新浪潮,实现线上宣传、营销的巨大转型,升级零售业务的角逐战场。如今,越来越多的银行App开始重构金融服务的生态逻辑,通过录播、直播、短视频等方式,综合应用语音交互和生物识别等技术,指导持卡人在App上使用喜欢的产品、服务,让营销与服务突破时间和空间的物理限制,深入用户心中。

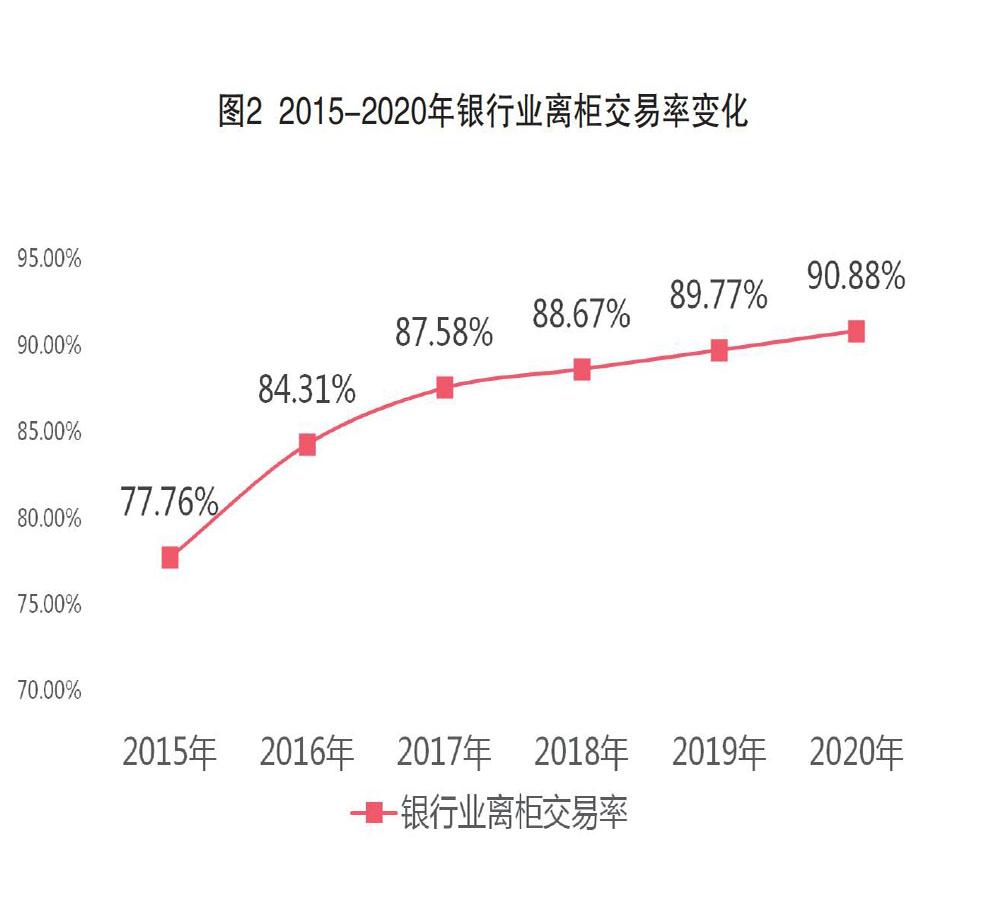

二是以大数据精准把脉持卡人,提供“千人千面”的金融产品。金融科技兴起的当下,大数据等技术被广泛应用于商业银行的众多业务条线中(图1)。与此同时,依托大数据实现个性化服务与精准营销,已成为银行自有App实现服务经营转型的重要手段。

越来越多的银行开始深化内部大数据的合规获取、整合、治理和使用,通过大数据技术进行深度分析,描绘客户画像、定义价值标签,向广大客户提供“千人千面”的交叉营销与客户管理,让服务走进客户心里的同时,有效提升客户运营管理的效率。

三是坚定安全服务初心,提升统一经营的战略高度。眼下,移动支付行业发展迈入白热化阶段,不同平台基于自身服务体系输出多样化的标准,形成多条互不相通的发展赛道,造成市场参与机构间无形的成本消耗。

形成、使用、推广统一标准成为业内发展的共识,而在标准的选择上,具有合规、安全、可靠属性的银联二维码统一标准,能够全面提高银行在移动支付便民领域的服务水平,为广大百姓提供便捷、安全、高效的优质支付服务。使用银联二维码统一标准的银行自有App,亦能够通过生物识别、无感认证等技术,实现为不同安全级别的支付场景保驾护航。

用户体验亲和化“舞”动综合服务

随着创新技术不断发展,银行对于自身客户服务、产品创新、获客营销、风险控制等业务的技术要求越来越高,银行自有App加大金融科技的技术应用,以智能交互体验实现传统金融机构“轻装上阵”,让用户体验亲和的金融综合服务。

一是使用体验要人性化。在移动App百花齐放的时代,多种多样的App各司其职,成为用户日常生活、休闲娱乐不同的线上服务端口。为了在激烈的竞争中拔得头筹,就需要占据用户心中的新高地。以银行自有App为例,其需要一边化简为繁,扩大服务的多样性、用户的覆盖面,一边又化繁为简,简化线上服务输出渠道,即确定一个App、一个移动支付标准、一个支付窗口的平台思路,打造一个让用户轻松牢记综合金融服务功能的应用,实现统一的支付生态。

二是互动体验要有亲和力。在深入渗漏用户心智的道路上,此前不少银行选择切入高频生活场景,围绕用户日常生活的衣食住行方方面面,丰富服务内容、场景生态,提升用户使用黏性。然而,在移动互联网的下半场,仅从扩大覆盖面的角度出发,已难以满足占据用户心智的战略需求,对此还需要加强和用户深层次高频的互动,通过拉近银客间的距离,获得更多的用户信任,提升手机银行金融服务能力和拓展服务边界。

场景丰富轻快化“舞”俏“双碳”消费

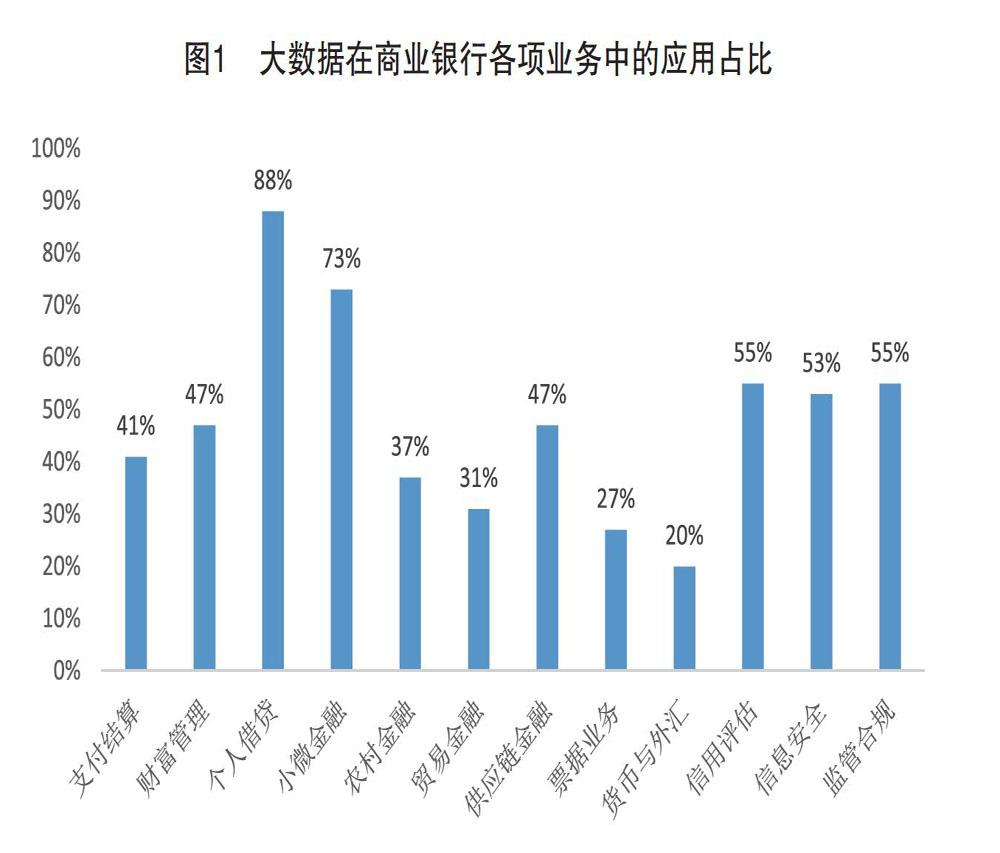

“30·60”气候战略目标中,金融的作用虽然外化无形,却发挥着巨大的内在价值。一方面,数字经济的发展推动了银行离柜交易率大幅度提升。2020年,银行业离柜交易总额达2308.36万亿元,同比增长12.18%,银行业离柜交易率超过90%(图2)。移动银行成为必然发展趋势。

另一方面,经济全面绿色转型和可持续发展上升到国家战略高度,银行通过将丰富的消费场景金融依托各自的区位、资源优势,紧抓“双碳”机遇。如中国银联联合众多商业银行推出的数字银行卡——“银联无界卡”,打破了传统银行卡的发卡模式界限、支付场景界限、金融服务的时间与空间界限,虽“无”胜“有”,响应“双碳”目标。

再一方面,发挥金融在移动支付便民工程中拓展的众多场景的优惠营销,最终达到节能减排的目的。2021年 5 月,浙江湖州就发布了全国首个《区域性“碳中和”银行建设指南》,并制定了《银行业“28·58”碳达峰与碳中和远景规划》,工商银行、农业银行、中国银行、建设银行等银行成为首批试点。可以说,银行业从产品、业务、政策等不同维度的深入探索,通过丰富多元的消费场景,为银行带来新的盈利点,更是成为经济主体绿色低碳发展的助推器。

标准统一亲民化“舞”好移动支付

要想让用户记住产品,除了定期的优惠活动外,另一条一定是统一标准下的统一操作,简单明了。工商银行、农业银行、中国银行、建设银行、交通银行、邮政储蓄银行等百家主流银行服务的客群各式各样,面对不同的用户提供不同的服务,正是当下银行自有App努力的方向。

亲近年轻客群,开启便捷支付联动流量。《2020银行用户体验大调研报告》显示,2020年95后、00后用户在办理银行业务时使用过手机银行App的比例为65.3%,远高于2018年(36.2%)和2019年(38.5%)。对银行而言,流量是获取客户的前提,是客户经营的必要资源。银行从过去围绕渠道、产品的经营模式,转向围绕客群的App轻模式,与精细化的客群经营相结合,形成“获客—活客—价值转化”的闭环,成为年轻客群流量的“追赶者”。

亲近年长客群,支持适老化支付填补数字鸿沟。在移动支付全面普及应用的情况下,国家多次推进商业银行适老化改造工作,帮助老年人享受移动支付等数字化生活的便捷。商业银行积极响应国家号召,先后根据老年人的使用习惯,通过自身App推出各类适老版应用,在支付方面,老年人对银行App更加信任,银行自有App中采用银联二维码统一标准,首要特点就满足了老年群体对安全的要求。有了支付安全做后盾,老年客群不仅可以享受移动支付的便捷,更可以在银行App中体验金融服务移动化的快捷。

亲近下沉客群,带动县域普惠金融移动化发展。县域客群是移动支付以及银行移动业务最大的潜力客群,以手机银行为载体,通过大数据分析,了解县域客群对金融服务的需求,从银行自有App中银联二维码统一标准的高精准服务,来满足县域客户对小额高频的支付需求,以及大额集中转账等金融服务需求,从而延伸金融服务触角,增强金融普惠性,不仅提供极简的注册功能,打造“惠农”专属产品和服务,加快移动支付、移动金融和移动银行下沉县域向乡村,也为国家乡村振兴战略的实施提供了金融助力。

亲近湾区客群,给予湾区移动支付统一标准。随着粤港澳大湾区9+2城市“朋友圈”的不断深化融合,以及城际、跨境交通往来的便利和频繁,大湾区消费者对于跨城“衣食住行购”等消费需求日趋旺盛。对银行而言,为了进一步扩大自身产品矩阵,抢滩粤港澳地区市场,丰富场景化布局,银行可以通过自身不同的App应用,助力大湾区移动支付互通互融、协同发展,推动移动金融再上新台阶。

从网点服务到电话客服再到移动服务,从“卡基”经營到“账基”经营再到综合经营,从人工交流到自助办理再到智能交互,从纸币支付到信用卡支付再到移动支付,从各自为营到统一使用银联二维码统一标准,银行围绕App平台的数字化转型开始的指尖“小动作”已然成为银行经营的核心“大布局”,而银联二维码统一标准使银行App突破了为持卡人提供金融服务的时间和空间限制,提高了长尾客户的服务效益和价值,带动银行这头体量庞大的金融大象在指尖轻盈起舞。

责任编辑:葛辛晶