沪锌期货对矿产资源公司股价的均值溢出效应研究

摘要:近年来大宗商品价格波动幅度比较大,贴近金融资产波动幅度,而不仅仅是依靠供需结构的影响;参与大宗商品投资者开始出现很多机构投资者,并且市场交易量也呈现较大幅度增加的趋势,基于大宗商品市场与金融市场的联动性增强,两市之间相互影响的作用增强。本文以锌为例探索沪锌期货对矿产资源公司股价的均值溢出效应。

关键词:大宗商品;期货;VAR模型

1.引言

近年来基于金融危机之后全球货币宽松的背景之下,资本市场得到更多投资者的青睐。伴随大量国外机构、投资商品指数的投资者等更多人带着资本介入大宗商品市场,经由期货市场传导,导致大宗商品现货也受到资本的影响,很多商品价格开始像金融资产一样出现较大的涨幅和跌幅,影响了产业中实体企业的利润和成本。

在锌上游企业中,多数企业为采矿与冶炼一体的实体企业,部分矿山会在周围建立配套的冶炼企业,一般矿产资源企业由于存续期长,资源年限较长,体量庞大、对当地经济带来不可或缺的带动,部分企业上市已久,其中比较有代表性的是锌业股份、中金岭南、株冶集团、驰宏锌锗等等。这些上市公司主营收入来自于锌矿采选与冶炼收入,而由于现货价格受期货价格影响较大,大部分企业会择时期货市场做套期保值头寸,以防锌价下跌时对公司收入造成大幅影响。矿产资源上市公司业务较为单一,整体信息较为透明,是整个锌产业链的上游,也是本文要研究的主要企业。

2.模型和数据选取

2.1向量自回归模型——VAR模型

VAR模型全称向量自回归模型(vector autoregressive model),在1983年由Sims提出并引入经济学中,推动了动态性分析在经济系统中的广泛应用。常用于证明两个市场之间的均值溢出效应[1]。建立的基础是基于数据的统计性质,该模型把系统中每一个内生变量作为系统中所有内生变量的滞后值,这也是将单变量自回归模型延伸至多变量自回归模型的重要一步。这种多元时间序列变量组成的“向量”自回归模型称为VAR模型。该模型在滞后阶数为P阶时,模型的表达式为:

α-系数矩阵;X-K维向量;p-变量的滞后阶数

在VAR模型建模中只需要确定共有哪些变量相互是有关系的,并且纳入到模型之中;另外需要确定滞后期p值。VAR模型对于参数不施加过度约束,不论参数估计值是否具有显著性;都可以保留在模型中;此外,变量的内生性及外生性也不需要明确区分,以此更加明晰系统内部滞后项、变量以及扰动项的关系。因此本文选用VAR模型来描述大宗商品期市与股市之间的均值溢出效应。

2.2期货及股票样本数据选取

本文研究的是矿产资源公司股价与锌期货价格的相关性,因此在选取股票价格数据时,选取主营业务为锌精矿生产以及锌冶炼业务为主体的上市公司,驰宏锌锗、株冶集团属和中金岭南。期货价格选用沪锌主连的价格作为本文的样本数据,来代表主力的价格[2]。

本文选择的股票价格数据以及期货价格数据的时间范围均是从2011年3月1日至2020年7月29日,单组数据有2292个值。使用软件为Eviews10.0。

本文首先将实证研究的数据进行处理,因为价格数据一般是非平稳性序列,因此需要将价格数据处理为对数收益率数据,处理方法是将价格数据取对数之后进行差分,收益率的设定为:

R=d1og(P) (2-2)

將沪锌主连价格、驰宏锌锗、中金岭南以及株冶集团三家企业的日度股票收盘价分别记为PSH,PCH,PZJ,PZY。本文中将沪锌期货价格的收益率与三家锌产业链相关的上市企业股票收益率生成四个时间序列,其中沪锌期货价格的对数收益率设定为RSH,驰宏锌锗公司股票对数收益率设定为RCH,中金岭南公司股票对数收益率设定为PZJ,株冶集团股票对数收益率设定为PZY。

从样本四组数据均值来看,沪锌的收益率低于驰宏锌锗,中金岭南以及株冶集团三家上市企业的股价收益率;对数收益率偏度分别为-0.27,-0.07,-0.15,-0.12均小于0,说明收益率序列有长的左拖尾,表明亏损的概率是大于盈利的概率;从峰度来看分别为6.11,6.20,6.73以及5.56,四组样本数据的峰度均高于正态分布的峰度值3,说明这四组收益率序列均尖峰且厚尾;且四组收益率序列P值均为0.00000,拒绝服从正态分布的假设。

3.实证研究

3.1平稳性检验——ADF检验

此外,由于VAR模型必须建立在平稳序列之上才有意义,因此我们需要对收益率数据进行单位根检验以检测其平稳性。本文使用ADF检验结果如下表所示:

由表3-1可知,R_CH、R_ZY、R_ZJ和R_SHFE的t统计量分别为-45.8932、-42.6238、-44.9664和-52.43082,远小于1%、5%和10%置信水平下的临界值,且p值均小于0.05,且接近于0,说明驰宏锌锗股价收益率、株冶集团股价收益率、中金岭南股价收益率以及沪锌期货价格收益率均拒绝原假设,不存在单位根且均为平稳序列。

3.2VAR模型构建

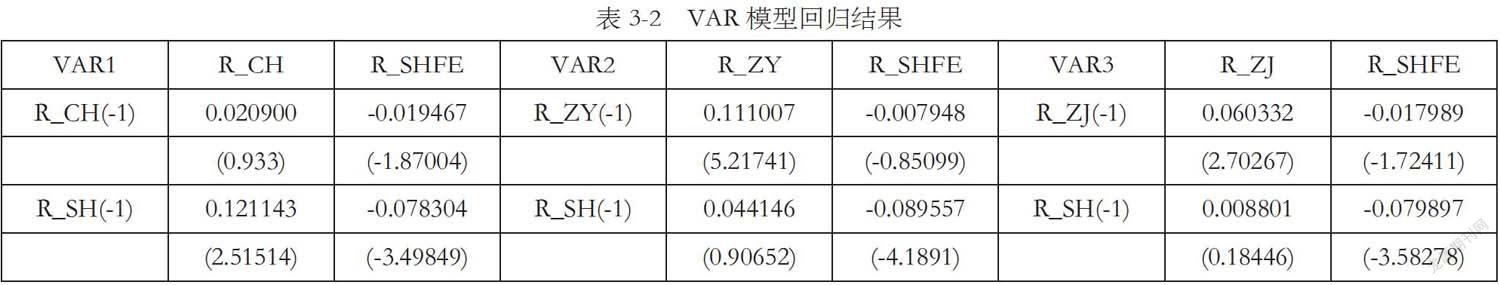

根据上节可知R_CH、R_ZY、R_ZJ和R_SHFE均为平稳性时间序列,满足VAR模型的建立前提。本文为了验证沪锌期货与单个企业的均值溢出效应,需要分别建立股价收益率与期货收益率之间的VAR模型,因此本文将用驰宏锌锗股价收益率R_CH与沪锌期货收益率R_SHFE建立VAR1模型,株冶集团股价收益率R_ZY与沪锌期货收益率R_SHFE建立VAR2模型,中金岭南股价收益率R_ZJ与沪锌期货收益率R_SHFE建立VAR3模型。

首先需要确定VAR模型的最优滞后系数,本文根据AIC、SC、HQ准则分别对三个VAR模型进行最优滞后系数的判断。确定VAR1模型、VAR2模型和VAR3模型的最优滞后阶数都是1阶,因此我们调整阶数后分别建立的VAR1模型、VAR2模型和VAR3模型及分析如表3-2。

由VAR模型回归结果可以看出,在不同的VAR模型中,沪锌期货价格收益率受到自身滞后一阶的影响都较为明显,均在1%的水平下显著。在驰宏锌锗股价收益率与沪锌期货收益率构建的模型中,可以看出驰宏锌锗股价收益率与沪锌期货价格收益率相关系数为0.121143,大于0,说明沪锌期货收益率对驰宏锌锗股价收益率存在正向的均值溢出效应,且在5%的水平下显著,说明在沪锌期货收益率上涨时,驰宏锌锗股价收益率也会上涨,而沪锌期货收益率对驰宏锌锗股价收益率显示系数为-0.019467,说明股价收益率对于沪锌期货不存在均值溢出效应。在株冶集团和股价收益率与沪锌期货收益率构建的模型中,可以看出株冶集团股价收益率与自身滞后项有关,此外与沪锌期货收益率构建模型系数为0.044146,大于0,说明沪锌期货收益率对株冶集团股价收益率存在正向的均值溢出效应,但期货收益率对株冶集团股价收益率滞后项的系数为-0.017989,说明该公司股价波动率对期货市场不存在正向的均值溢出效应;在中金岭南与沪锌期货构建的模型中,中金岭南股价收益率与自身滞后项有关,此外与沪锌期货收益率滞后项系数为0.008801,大于0,说明沪锌期货收益率对驰宏中金岭南股价收益率存在正向的均值溢出效应,但期货收益率对中金岭南股价收益率滞后项的系数为-0.017989,说明该公司股价波动率对期货市场不存在正向的均值溢出效应。

4.结语

综合来看,上市公司股价的收益率都与自身滞后项相关,沪锌期货收益率也受到自身滞后项的影响,而锌产业上游公司与沪锌期货之间的关系显示,驰宏锌锗、中金岭南以及株冶集团的股价收益率对于沪锌期货价格收益率没有溢出效应,而沪锌期货价格收益率对于锌产业上游公司的股价收益率存在单向明显的均值溢出效应。

参考文献:

[1]黄鸿,蒋晓全.我国有色金属期货价格与股票价格相关性研究[J].上海经济研究,2010(05):50-53.

[2]金涛,我国商品期货市场和股票市场的动态关联——基于状态空间模型的研究[J].广西社会科学,2012(08):48-52

[3]许可,刘静怡.基于VAR-TARCH模型的铁矿石期货价格发现功能实证研究[J].中国证券期货,2020(03):21-31.

作者簡介:闫维君(1996—),女,甘肃武威人。