中小微企业的信贷风险评价研究与实证分析*

■ 章培军 杨瑞

西京学院理学院 西安 710123

0 引言

2014年9月,李克强总理在第八届夏季达沃斯论坛中致辞时表示,要掀起“大众创业”、“草根创业”的新浪潮,形成“万众创新”、“人人创新”的新势态。此后,他在首届世界互联网大会、国务院常务会议和2015年《政府工作报告》等场合中频频阐释“大众创业、万众创新”这一关键词。并在2018年9月26日,国务院下发《关于推动创新创业高质量发展打造“双创”升级版的意见》[1]。在政府大力推行“大众创业、万众创新”政策的背景下,中小微企业成为推动中国经济发展的重要力量[2]。2018年末,我国共有中小微企业1807 万家,占全部企业的99.8%;中小微企业吸纳就业人员2.33 亿人,占全部企业就业人员的79.4%;拥有资产总计达到402.6 万亿元,占全部企业资产总计的77.1%;全年营业收入达到188.2万亿元,占全部企业全年营业收入的68.2%。

2020年,席卷全球的新冠肺炎疫情给全世界的经济带来了极大的影响,尤其是规模较小、企业管理制度不够完善、抗风险能力差的中小微企业更是受到了巨大的冲击。中小微企业对社会经济的快速发展做出了很大的贡献,但中小微企业的发展也需要资金和政策的支持,国内外学者从中小微企业融资难、信贷风险影响因素等方面进行研究[3-6]。Daisuke Tsuruta[5]分析了日本部分中小微企业的融资数据,发现导致企业融资困难的原因主要是很多中小微企业信用较差、财务数据不全面等,从而失去了扩大规模的机会。Nikaido Yuko等[6]采用probit 样本选择模型,表明企业规模、贷款人教育程度、是否在代理机构注册以及是否参与多元化活动等因素对小微企业信贷风险具有重要影响。

如何建立信贷风险评价指标体系一直是金融界和学术界探讨的重点[7-12]。美国的邓白氏公司根据中小微企业发展的特点,经过专家评分法,编写邓氏编码,从而得到中小微企业的信用评级[8]。由于专家评分法的主观性太大,一些学者通过极大广义差别法、聚类分析等方法选择评级指标,根据统计分析结果确定其权重。随着信息化技术和计算机技术的快速发展,人们将评级方法信息化,提升评级技术,建立现代的风险量化模型。Bin‐for F等[9]根据银行贷款违约率,结合银行自身情况,提出Credit Risk 模型,从而预估因为违约而造成多少资金的流失。糜仲春等[10]通过对非财务和财务指标的分析,建立了综合评价指标体系,并以Logit 回归模型为基础设计了适合我国的中小企业信贷风险评估体系。陈小梅[11]基于大数据的小微企业信贷风险评价体系具有数据、成本和效率优势,传统商业银行、互联网金融企业及第三方评级机构纷纷开展了相关实践和探索。匡海波等[12]以深圳证券交易所中小企业板940个装备制造业样本为研究对象,通过剔除冗余信息,运用偏相关-方差分析,建立了供应链金融下的企业信用风险评价指标体系。

在对中小微企业的信贷风险评价上,以上方法和模型有不同程度的运用,但是它的设计主要是以大型企业为基础,银行作为中小微企业融资的首选对象,面临的困境是中小微企业的信息不够对称,并且发放贷款后不能对中小微企业进行很好的监管,从而导致部分中小微企业不能够及时还款,加大了银行的潜在风险,所以,面对如此的困难和矛盾,银行需要依据企业的交易票据信息和信贷政策等向供求稳定、实力强的中小微企业提供贷款。那么如何根据企业的交易票据信息来评价中小微企业的信贷风险,是目前很多银行迫在眉睫的问题。本文首先选取影响中小微企业信贷风险的财务指标和非财务指标,建立中小微企业信贷风险评价体系,以实现银行对中小微企业的信贷风险作出评估,并将该评价体系应用于某银行的123 家有信贷记录的中小微企业,对此进行实证分析,为银行进行中小微企业信贷风险评估和管理提供一定的理论依据和参考价值。

1 信贷风险评价指标选取

1.1 指标选取的原则

1.1.1 综合性原则

中小微企业信贷风险评价指标不仅要考虑企业的实力和信誉,信贷政策和客户稳定性等因素,还要考虑企业以前的经营情况和企业未来的发展潜力,从而对评价对象进行全面、有效的评价。

1.1.2 易获性原则

银行建立信贷风险评价体系,是为了根据评价的结果来确定是否放款以及贷款额度和利率等信贷策略。而中小微企业的信息不对称,贷款额度较小,并且希望尽快获得资金,所以需要选取便于银行获取的指标。

1.1.3 定量与定性结合

定量指标易于处理,但中小微企业的财务数据难以获取,并且真实性难以保证,所以在指标选取时,可以将定量指标与定性指标相结合。

1.2 评价指标的确定

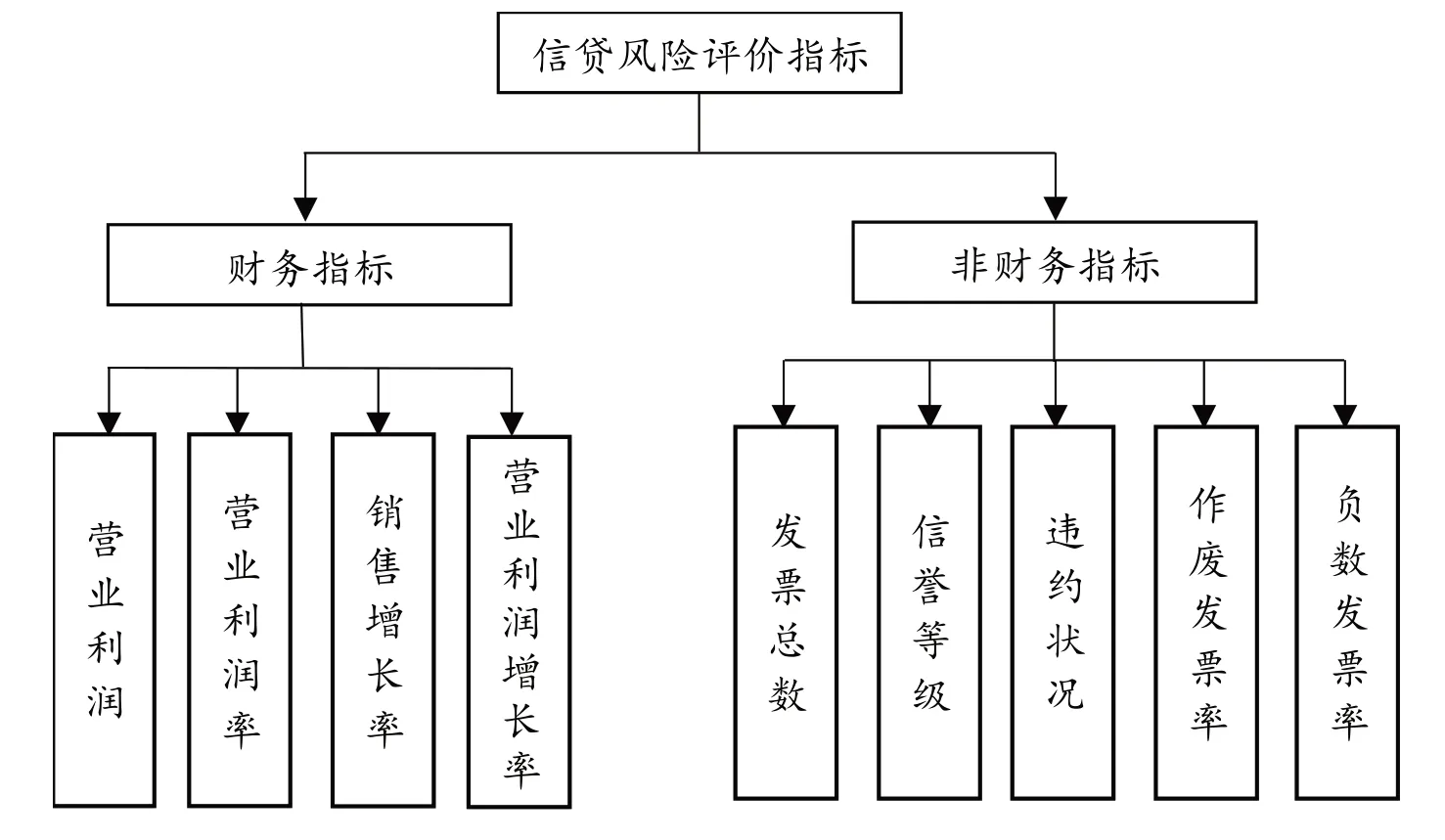

为了评价中小微型企业的信贷风险,按照信贷风险评价指标选取的原则,本文建立多层次的中小微企业信贷风险评价指标,主要考虑企业经营实力和信誉,企业实力主要包括企业营业利润、营业利润率、销售增长率和营业利润增长率四个财务指标,以及发票总数一个非财务指标;企业信誉主要包括信誉等级、违约状况、作废发票率和负数发票率4个非财务指标(图1)。

图1 信贷风险评价指标

1.2.1 财务指标

由于财务数据能够反映企业以前和未来的经营状况,并且直接影响企业能否持续发展和偿还债务能力,所以财务指标在衡量信贷风险时起着及其重要的作用的。下面将从营业利润、营业利润率、销售增长率和营业利润增长率等四个方面对中小微企业的财务状况进行分析。营业利润是中小微企业营业收入减营业支出,可以得知企业日常经营活动中的盈利能力,该指标越大说明企业的盈利能力越强,从而信用状况越良好。计算公式:

营业利润=销项发票总金额-进项发票总金额

营业利润率是指经营所得的营业利润占销售净额的百分比,反映中小微企业的营业效率。计算公式:

销售增长率可以反映中小微企业在同一阶段不同时期的销售能力,是评价中小微企业成长状况和发展能力的重要指标。计算公式:

营业利润增长率是本年营业利润增长额与上年营业利润总额的比例,是预测中小微企业发展状况的重要指标。计算公式:

1.2.2 非财务指标

由于中小微企业规模较小,财务数据不够全面、真实性有待考证,从而中小微企业的发展很大程度上取决于企业的信用和发展前景等因素,所以,非财务指标在对中小微企业信贷风险评价方面起着重要的作用,以下主要从发票总数、信誉等级、违约状况、作废发票率和负数发票率等五个方面进行分析。发票总数反映了企业在一段时间内经营的频率,甚至经营状况。

信誉等级是信用评估机构根据企业资信评估结果对企业信用度划分的等级类别,它反映了企业信用度的高低。

违约状况是根据中小微企业以往借贷是否正常还款,以简单的是、否为衡量标准,在一定程度上反映了中小微企业的信誉度。

作废发票是在为交易活动开具发票后,因故取消了该项交易,使发票作废。计算公式:

负数发票是在为交易活动开具发票后,企业已入账记税,但购买方因故发生退货、退款而开具的发票。计算公式:

2 基于模糊层次分析法的信贷风险评价模型

2.1 指标层次模型的建立

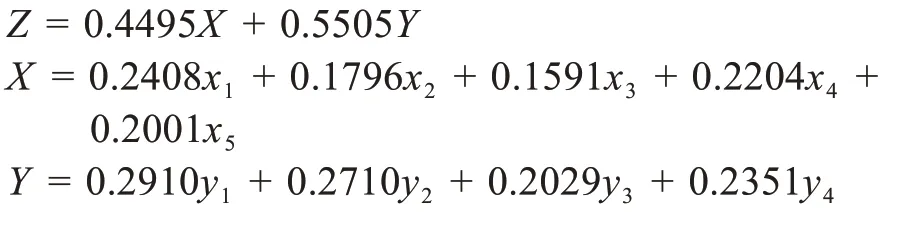

根据信贷风险指标选取的原则,充分考虑影响中小微企业信贷风险的诸多要素,依据以上选取的信贷风险指标,建立中小微企业信贷风险评价指标层次结构模型(见表1)。目标是评价中小微企业的信贷风险(Z),其一级指标由中小微企业的实力(X),中小微企业的信誉(Y)组成。计算公式:

表1 中小微企业信贷风险评价指标层次结构模型

Z=aX+bY

其中,a,b分别表示中小微企业的实力与信誉的权重系数。

中小微企业的实力(X)包括营业利润(x1)、营业利润率(x2)、销售增长率(x3)、营业利润增长率(x4)、发票总数(x5)等指标。计算公式:

X=a1x1+a2x2+a3x3+a4x4+a5x5

其中,ai(i= 1,2,3,4,5)分别表示营业利润、营业利润率、销售增长率、营业利润增长率、发票总数的权重系数。

中小微企业的信誉(Y)包括信誉等级(y1)、违约状况(y2)、作废发票率(y3)、负数发票率(y4)等指标。计算公式:

Y=b1y1+b2y2+b3y3+b4y4

其中,bi(i= 1,2,3,4)分别表示信誉等级、违约状况、作废发票率、负数发票率的权重系数。

2.2 构造模糊判断矩阵并计算指标权重

模糊层次分析法[13]是层次分析法和模糊综合评价法的结合,是一种定性与定量相结合的决策分析法,大体上分为以下4步。

第一步:建立中小微企业信贷风险评价指标层次结构模型。

第二步:对同一层次的要素进行比较[14],得到优先关系矩阵A=(aij)n×n,且满足:

aij> 0,aii= 0.5,aij+aji= 1,(i,j= 1,2,3,…,n)

第三步:计算模糊一致性判断矩阵。对优先关系矩阵A=(aij)n×n按行求和:

再根据

计算模糊一致性判断矩阵H=(hij)n×n。

第四步:计算各要素的权重。首先,计算模糊一致性判断矩阵每行元素乘积的n次方根:

然后,根据归一化公式

计算出各要素的权重值。

2.2.1 中小微企业的信贷风险一级指标权重计算

首先,计算一级指标的优先关系矩阵(表2)。

表2 一级指标优先关系矩阵

其次,对优先关系矩阵按行求和,得到

r1= 0.8,r2= 1.2

根据公式(2),将优先关系矩阵转化为模糊一致性判断矩阵

然后,计算模糊一致性判断矩阵每行元素乘积的2次方根,得到

w1= 0.4472,w2= 0.5477

根据公式(4),得到中小微企业实力和信誉的权重分别为

a= 0.4495,b= 0.5505

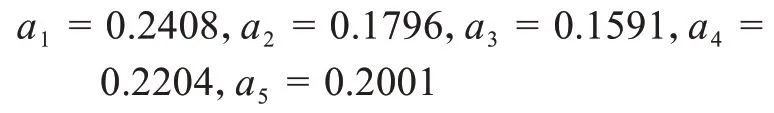

2.2.2 中小微企业实力二级指标权重计算

首先,计算企业实力二级指标的优先关系矩阵(表3)。

表3 企业实力二级指标优先关系矩阵

其次,对优先关系矩阵按行求和,得到

r1= 3.5,r2= 2,r3= 1.5,r4= 3,r5= 2.5

根据公式(2),将优先关系矩阵转化为模糊一致性判断矩阵

然后,计算模糊一致性判断矩阵每行元素乘积的5次方根,得到

根据公式(4),得到营业利润、营业利润率、销售增长率、营业利润增长率、发票总数的权重分别为

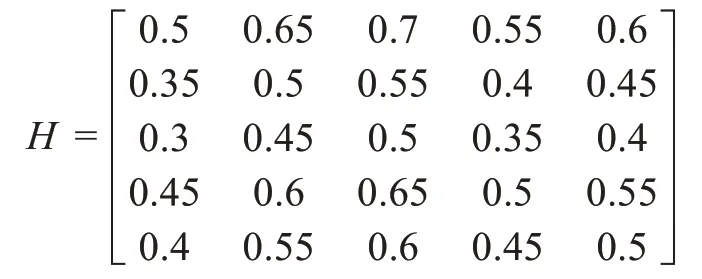

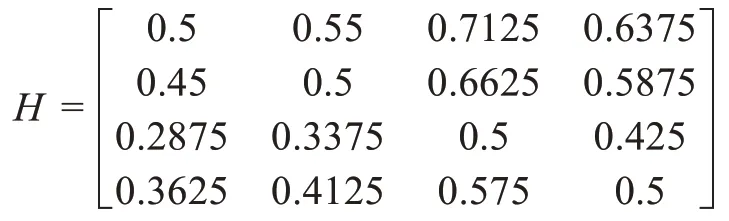

2.2.3 中小微企业信誉二级指标权重计算

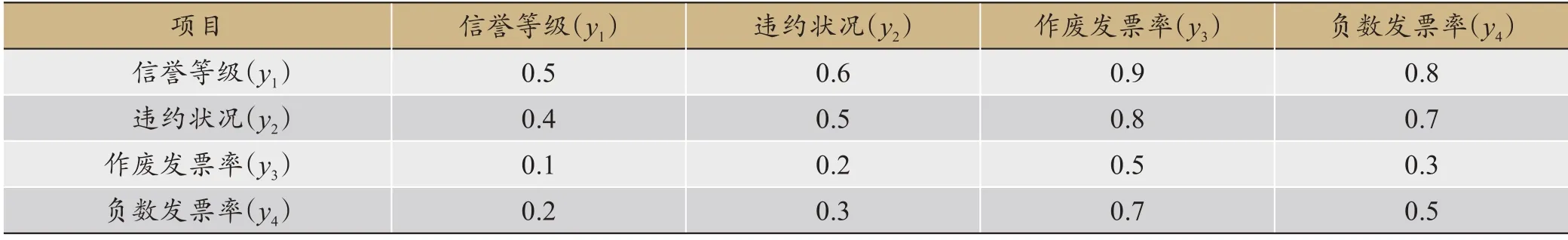

首先,根据计算企业信誉二级指标的优先关系矩阵(表4)。

表4 企业信誉二级指标优先关系矩阵

其次,对优先关系矩阵按行求和,得到

r1= 2.8,r2= 2.4,r3= 1.1,r4= 1.7

根据公式(2),将优先关系矩阵转化为模型一致性判断矩阵

然后,计算模糊一致性判断矩阵每行元素乘积的4次方根,得到

w1= 0.6597,w2= 0.6144,w3= 0.4601,w4= 0.5329

根据公式(4),得到信誉等级、违约状况、作废发票率、负数发票率的权重分别为

b1= 0.2910,b2= 0.2710,b3= 0.2029,b4= 0.2351

从而,我们得到

3 实证分析

3.1 数据来源

本文数据来源于2020年全国大学生数学建模竞赛C题中某银行的123家有信贷记录企业的相关数据(http://www.mcm.edu.cn/)。123 家中小微企业一共有210947条进项发票信息记录、162484 条销项发票信息记录。其中,企业信息包括企业代号、企业名称、信誉评级和是否违约;进项发票信息包括企业代号、发票号码、开票日期、销方单位代号、金额、税额、价税合计和发票状态;销项发票信息包括企业代号、发票号码、开票日期、购方单位代号、金额、税额、价税合计和发票状态。

3.2 数据处理

前面已经得到了各层指标的权重,现需要对定量指标和定性指标进行处理,首先运用功效系数法对定量指标的数据结果进行量化;然后运用模糊综合评价法对定性指标进行量化。

3.2.1 对定量指标的处理

运用功效系数法[15](efficacy coefficient method),将实际值与满意值比较,经过计算得出每个定量指标的分值。有些定量指标的数值越大,该指标就越优,如营业利润、营业利润率、销售增长率、营业利润增长率、发票总数等,该类指标称为极大型指标;有些定量指标的数值越小,该指标就越优,如作废发票率、负数发票率等,该类指标称为极小型指标。

对于极大型指标,指标分值

对于极小型指标,指标分值

其中,x表示该类指标的实际值,x1表示该类指标的满意值,x0表示该类指标的不允许值。

根据某银行123 家有信贷记录企业的相关数据,可以得到中小微企业的营业利润、营业利润率、销售增长率、营业利润增长率、发票总数、作废发票率、负数发票率等定量指标数据(图2)。

图2 123家中小微企业的定量指标数据

根据分析,营业利润、营业利润率、销售增长率、营业利润增长率、发票总数等指标为极大型指标。其中,营业利润最大的两个企业分别是E4 和E3,营业利润分别为1620092586 元和518151016.6 元,营业利润最小的两个企业分别是E1 和E83,营业利润分别为-1678862959 元和-31503212.89 元,综合考虑123 家中小微企业的营业利润,将满意值定为134832722元,不允许值定为-430217 元,根据公式(5),得到各家中小微企业的营业利润指标分值(图3(a))。同样可以得到各家中小微企业的营业利润率、销售增长率、营业利润增长率、发票总数等指标分值(图3(b)(c)(d)(e))。

作废发票率、负数发票率等指标为极小型指标。其中,作废发票率最高的两个企业分别是E123 和E101,作废发票率分别为47.06%和39.24%,作废发票率最低的两个企业分别是E1 和E100,作废发票率分别为0 和0.64%,综合考虑123 家中小微企业的作废发票率,将满意值定为1.82%,不允许值定为19.5%,根据公式(6),得到各家中小微企业的作废发票率指标分值,同样可以得到各家中小微企业的负数发票率指标分值(见图3(f))。

图3 123家中小微企业的定量指标分值

3.2.2 对定性指标的处理

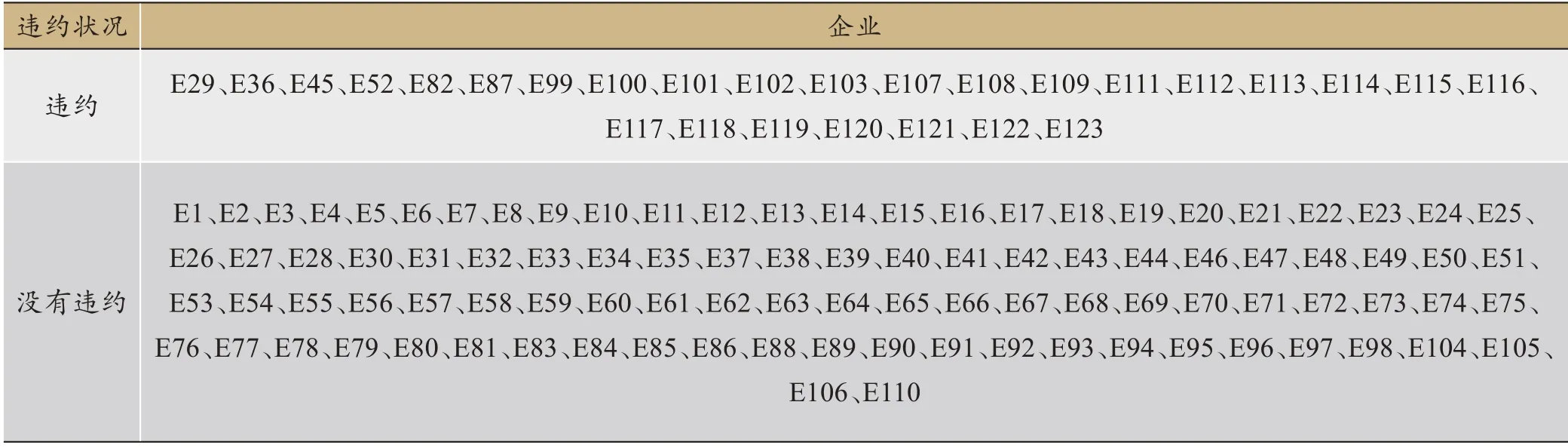

定性指标是指不能直接量化,需要通过其他途径实现量化的评价指标。比如中小微企业的信誉等级、违约状况等指标,中小微企业的信誉等级有A、B、C、D 四个等级,违约状况有违约和非违约两个状态。根据模糊综合评价法[16](fuzzy comprehension evaluation method)给出各个等级的分值为:A 等级100 分,B 等级83.33 分,C等级66.67 分,D 等级50 分,违约和非违约分别赋予分值50和100分。

根据某银行123 家有信贷记录企业的相关数据,可以得到各个中小微企业的信誉等级(见表5)和违约状况(见表6)。

通过对表5和表6的分析知,信誉等级为A 的27 家中小微企业都没有违过约;信誉等级为B 的38家中小微企业只有一家(E45)违过约,其余37家都没有违过约;信誉等级为C 的34 家中小微企业只有两家(E29 和E87)违过约,其余32 家都没有违过约;信誉等级为D 的24 家中小微企业全部违过约。进一步表明,企业是否违约,在一定程度上决定了企业的信誉等级。

表5 123家中小微企业的信誉等级

表6 123家中小微企业的违约状况

3.3 信贷风险评价

根据得到的中小微企业信贷风险评价指标层次结构模型和各指标的分值,我们可以得到各中小微企业的信贷风险得分(表7)。

表7 123家中小微企业的信贷风险得分

其中,信贷风险得分最高的五家中小微企业分别为E2、E9、E8、E13、E15,得分分别为93.22 分、91.76 分、90.11 分、90.10 分、89.03 分,这五家企业的信誉等级都是A,都没有违过约。其中,E2 企业的营业利润达到435079409.2元,位于123家中小微企业的第4名;营业利润率和销售增长率都达到74%;营业利润增长率达到103%;发票总数为44863张,位于123家中小微企业的第1 名;作废发票率为3.93%;负数发票率低至1.15%。信贷风险得分最低的五家中小微企业分别为E111、E122、E112、E113、E121,得分分别为55.03 分、55.21 分、58.98分、59.84 分、60.87 分,这五家企业的信誉等级都是D,都违过约。其中,E111 企业的营业利润为233462.02 元;营业利润率为32%;销售增长率为-88%;营业利润增长率为-166%;发票总数为528 张;作废发票率高达11.36%;负数发票率为6.06%。

4 结束语

中小微企业是我国经济体系的重要组成部分,其数量巨大,对于解决就业问题,促进市场经济蓬勃发展具有重要作用。但由于企业规模小、缺少抵押资产、银行与企业之间信息不对称以及不良贷款率的攀升,根据信贷政策、企业的交易票据信息等,建立中小微企业的信贷风险评价体系成为当务之急。本文建立了中小微企业的信贷风险评价模型,并将模型应用于某银行的123家有信贷记录的中小微企业中,得到如下结论:

(1)原有的信贷风险评价模型的主要问题包括:评价指标偏重财务指标,设计不尽合理;计算指标权重的方法不够客观,也不尽合理;信贷风险评价方法缺乏客观性,主观性过强。

(2)本文设计的中小微企业信贷风险的评价体系,通过选取影响信贷风险的四个财务指标和六个非财务指标构造出评价指标层次模型,较为全面的覆盖了影响中小微企业信贷风险的因素。根据模糊层次分析法,构造模糊判断矩阵并计算指标权重,合理削弱了财务指标的比重,适当提高了非财务指标的占比。运用功效系数法对定量指标进行量化;运用模糊综合评价法对定性指标进行量化,得到各指标分值,建立了适合中小微企业信贷风险评价体系。

(3)以某银行的123 家有信贷记录的中小微企业为例,验证了评价模型的有效性,也为银行、政府等进行中小微企业信贷风险评价和管理提供了理论依据和参考。

为了解决中小微企业融资难,银行坏账率高的问题,需要银行等金融机构、政府和中小微企业共同努力,本文提出以下3点建议。

(1)一方面,中小微企业要规范经营,提高产品、技术和服务等质量,在经营过程中要诚实守信,减少负项发票和作废发票的比例,要按时还款,避免违约,从而提高企业信用度,即企业的信誉等级;另一方面,中小微企业负责人要加强金融知识的学习、熟悉银行信贷评估机制、掌握国家关于中小微企业信贷优惠政策,减少中小微企业负责人自身的知识缺口,降低中小微企业的信贷恐慌,避免企业遭受需求型信贷约束。

(2)银行要不断优化中小微企业的信贷风险评价体系,针对共性问题,联合金融机构进行解决,银行主要关注企业的经营实力和信誉,主要包括营业利润、营业利润率、销售增长率和营业利润增长率等指标;金融机构也要对信贷制度进行创新,破解中小微企业融资困难、银行坏账率高等问题。

(3)政府要推进信用评价、监督和管理体系的建设。政府不仅要出台、落实中小微企业的优惠政策,也要加强中小微企业的监督和管理,比如征信管理等,以保证中小微企业能公平参与竞争,也能提高企业的创新力。政府还要加强对中小微企业的行业引导和指导帮扶,针对不同行业的发展差异,政府对其进行引导,有助于行业协调发展。