全球再循环进行时

徐高

新冠疫情爆发之后,一方面是发达经济体宽松货币政策对总需求的推动,另一方面是中国生产的快速恢复。这两者相结合,催生了“中国生产——美国消费”的全球再循环格局,给全球带来通胀压力,也给中国生产能力带来更大利润空间。

疫情对经济的影响

新冠肺炎已演变成百年难遇的全球大疫。根据世界卫生组织统计的数据,截止2021年6月下旬,全球新冠肺炎确诊病例数已超过1.8亿,新冠肺炎造成的死亡人数接近4百万。新冠肺炎已经成为20世纪初西班牙大流感之后全球最严重的大疫。疫情爆发的这一年多来,疫情走势多有反复,美国、印度等国的确诊病例数先后大幅攀升。目前,传染性更强的新冠病毒Delta变种又开始在全球蔓延,给防疫前景蒙上了一层阴影。

不过,新冠疫苗的接种也为疫情防控带来了希望。以色列已经成为了首个因为疫苗接种而接近群体免疫的国家。目前,以色列每百人疫苗接种数已经超过120剂,每日新增确诊病例数也随之降低到了接近为0的水平。虽然因为Delta变种病毒的传播,6月下旬以来以色列的新增确诊数有所回升,但情况仍然远远好于今年年初,表明疫苗在面对病毒变种时也有不错的保护效果。接下来,随着疫苗在全球的持续接种,疫情对经济活动的干扰将逐步减小。不过,由于国家间疫苗接种进度存在巨大差异,各国经济从疫情冲击中退出的步伐将会参差不齐。发达国家预计会在今年达成全民免疫,而大多数发展中国家达成全民免疫的时间则会滞后很多。

目前,全球正在从新冠疫情带来的冲击中复苏。国际货币基组织(IMF)预测,全球GDP在2020年负增长3.3%之后,将在2021年正增长6.0%。IMF还预测,2021年中国经济将取得8.4%的增速,远高于2020年2.3%的增长率。此外,近一段时间,各主要国际经济研究机构都在不断上调全球经济增速的预测,表明经济前景还在不断改善。

人类历史上发生过的大疫情一般都对经济产生了较长期的负面影响。2020年9月,Jorda、Singh与Taylor三位经济学家研究了14世纪以来人类社会曾经历过的19场大疫情给经济带来的长期影响。[1]他们发现,大疫通常会在结束后几十年里持续压低资本回报率。三位经济学家认为两个原因导致了这一后果:一是大疫的发生会让劳动力大幅受损(人员大量死亡);二是疫情會推升人们的预防性储蓄动机,让经济体的总需求下降,陷入需求不足的境地。

基于以下三方面原因,新冠疫情对经济的长期影响应该不会像历史上那些大疫情那般负面。

第一,新冠疫情对全球劳动力供给的影响很有限。新冠疫情发生在医疗技术更发达、社会管理水平更高的21世纪。新冠疫情爆发至今,全球新冠确诊病例的死亡率大约为2.2%,死亡率低于一百多年前的西班牙大流感,更远远小于曾夺走欧洲三分之一人口的黑死病。总体来看,新冠疫情对全球劳动力供给的负面影响相当有限。

第二,新冠疫情发生在“纸币”体系中,疫情对需求的负面影响可以很容易被宽松货币政策所对冲。1971年,美国宣布美元与黄金脱钩,标志着人类进入“纸币”时代。1971年之前,货币直接或间接的与金银等实物挂钩,扩张速度受到金银存量的限制。而1971年以后,货币没有任何内在价值,仅仅依靠政府强制力而流通,这使得国家摆脱了货币发行必须与贵金属挂钩的束缚,可以无限量创造名义货币,从而赋予了国家通过发行货币来大幅刺激经济需求的能力。Jorda等人论文中所研究的19场疫情中有18场发生在前“纸币” 时代,而在前“纸币”时代,政府发行货币能力受限,难以通过宽松货币政策来有效刺激经济。这是新冠疫情与之前全球大疫的一个显著不同。

“纸币”体系下全球货币政策的极度宽松,让全球总需求明显复苏。各国中,又以发达经济体(尤其是美国)的总需求复苏最为明显。2020年初新冠疫情全球爆发后,在半年时间里,美欧日三国央行联手大发货币,让美欧日央行的总资产增加超过5万亿美元。这一规模的货币投放超过了历史上任何一次货币宽松,更是“前纸币”时期不可想象的货币宽松操作。受益于宽松货币政策对总需求的强力刺激,到2021年中,尽管新冠疫情仍在欧美蔓延,欧美主要经济体的商品零售总额均已超过了疫情前的高点。

第三,新冠疫情爆发前全球存在着大量过剩产能,使得疫情后货币的宽松可以相应带来实体经济的扩张。纸币不过是价值符号,增发纸币并不能凭空增加商品。如果供给不足,增发纸币只能让物价上升,而无法让实体经济扩张。不过,新冠疫情爆发前,全球经济长期产能过剩(我国的产能过剩最为严重)。新冠疫情爆发后,我国疫情防控得力,很快就让生产活动回归正常。这样一来,我国回复正常的产能支撑了全球总需求的扩张,令全球宽松的货币政策最终能带来实体经济规模的扩张。

进行中的全球再循环

新冠疫情爆发之后,全球经济大循环的格局重现。疫情爆发之后,一方面是发达经济体宽松货币政策对总需求的推动,另一方面是中国生产的快速恢复。这两者相结合,形成了中国与发达经济体“互补式复苏”的格局,催生了“中国生产——美国消费”的全球大循环格局,极其类似于2008年次贷危机爆发之前的情景。

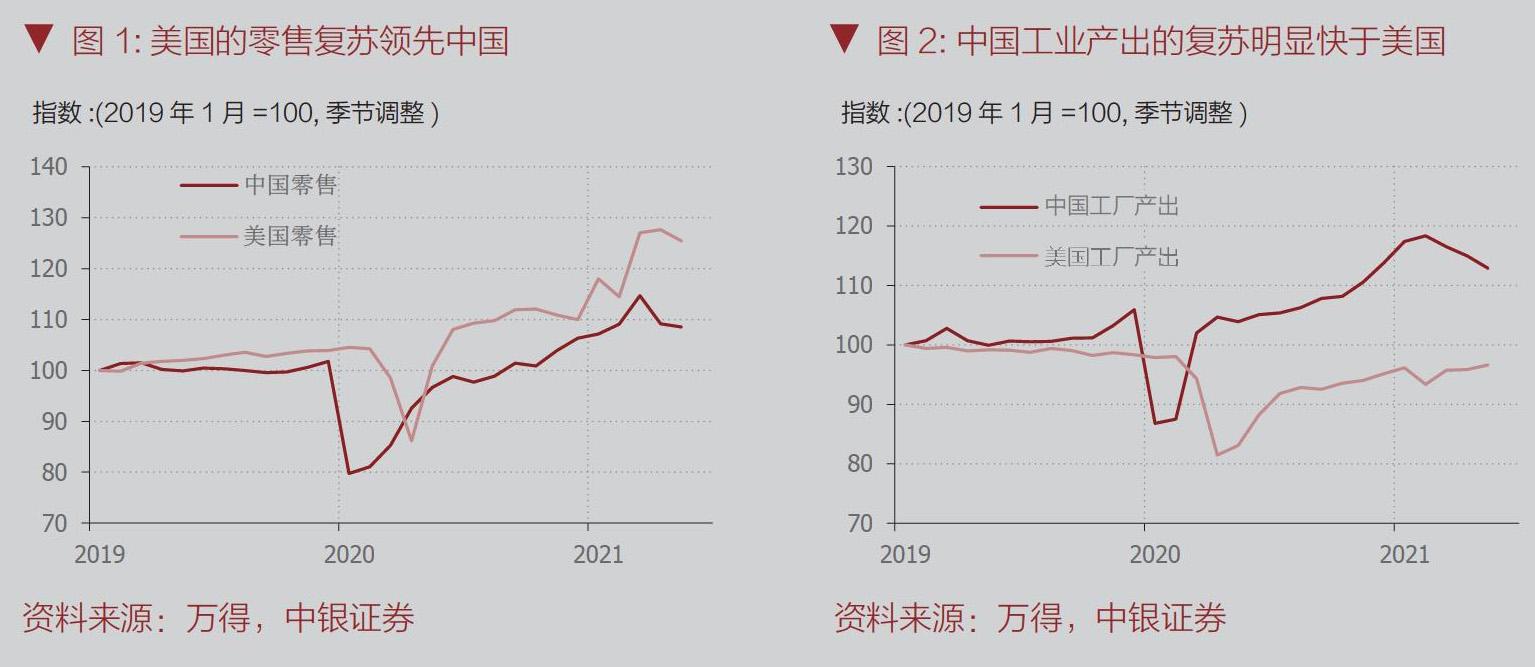

疫情爆发之后,在经济的需求端,美国复苏快于中国。2020年新冠疫情爆发之后,美国零售总额短暂下滑后快速回升,很快超过了疫情前的高点。到2021年5月,美国的零售总额明显,已经比疫情爆发之前的高点高出20%。同期,我国零售总额也有所复苏,2021年5月季节调整之后的零售总额比疫情前高点高出了约4%。不过,这一涨幅跟美国零售涨幅比起来就是小巫见大巫了。(图 1)

而在经济的供给端,中国的复苏领先发达经济体。2021年5月,我国季节调整之后的工业产出水平已经比疫情前的高点高出了约7%。同期,美国季节调整后的工业产出水平仍然比疫情之前水平低了1%。(图2)

中国与美国之间呈现的这种“互补式复苏”,源于中国与发达国家经济刺激政策的差异。疫情爆发之后,我国政策刺激的主要受益者是企业部门。再加上我国疫情防控工作做得很好,生产活动受疫情冲击较小,生产面因而快速回暖。但在美国,居民是疫情后宽松政策的主要受益者。疫情爆发之后,美国政府向居民做了大量财政补贴,使美国居民收入水平反而明显高于疫情之前。此外,美联储也大幅扩张其资产负债表,向市场和经济投放了天量的流动性。如此强力的需求刺激政策使得美国经济的总需求显著复苏,领跑全球。

在互补式復苏中,“中国生产——美国消费”的全球循环正在进行。由于我国与美国经济复苏部门的错位,疫情爆发后我国向发达经济体的出口增速明显加快,出口金额上升至历史高位。中国的产能与美国的需求再次紧密结合,呈现出了2008年“次贷危机”爆发前的经济图景。在次贷危机爆发之前的几年中,中国产能与美国需求相结合,带来了中美两国的共同繁荣。那时,由于受到外需的强劲拉动,我国经济增长持续加快,逐步走向“过热”。而目前,随着“中国生产—美国消费”国际大循环的重建,中国经济正主要在外需的拉动下迎来强劲复苏。

目前,发达国家经济内仍有宽松货币和财政带来的大量购买力尚待支出。当发达经济体因为疫苗的接种而逐步接近群体免疫,疫情对经济活动的干扰基本消除后,刺激政策对经济总需求的推动作用应该会更明显体现出来。因此,发达经济体的总需求还处在上升通道中。此外,发达经济体的经济产出已经回升了很多,进一步修复的空间较小——以疫情之前水平为参照,美国的工业产出水平只有大概1%的进一步修复空间。这意味着即使美国经济完全脱离疫情干扰,其供给赶不上需求的局面还将延续,美国经济的扩张还将继续带动中国的出口。因此,在欧美国家疫苗接种推进的过程中,全球再循环还在进行中。

全球再循环与全球再通胀

新冠疫情爆发之前,全球已经历了近十年的低通胀时期。期间,欧美国家央行虽然进行过数轮量化宽松,向金融市场投放了大量流动性,通胀仍然长期偏低。这一现象与“更多货币带来更高通胀”的传统货币数量论明显不符,让“现代货币理论”(MMT)大行其道。MMT简单说起来就是:只要没有通胀,发货币就没问题。疫情爆发之后,欧美国家货币政策可说是无MMT之名,却有MMT之实——美欧日三个经济体的央行都大印钞票,大幅度扩张了资产负债表。但有趣的是,当发达国家普遍相信通胀长期起来不发钞票没什么问题的时候,全球再循环正将通胀带回全球经济。

新冠疫情爆发前的十年里,全球之所以长期低通胀,是因为全球长期存在的过剩产能抑制了通胀水平。在这里面,中国扮演了关键角色。我国早已是全球最大生产国,用市场汇率计算,我国工业部门增加值是美国工业增加值的1.5倍。而如果计算各项实物产出量,我国更是远超发达国家,在诸如钢铁、水泥等多种产品的生产上贡献了全球一半以上的产量。在次贷危机之后,尤其是国内“四万亿”刺激政策退出之后,国内长期处在产能过剩的状态。

在产能过剩的时候,产品价格很难上涨。由于我国过剩产能规模庞大,我国的过剩产能长期抑制了全球制成品价格的上涨,创造了全球长期低通胀的环境。也正因为此,在美国通胀数据与中国产能利用率指标之间可以看到明显正相关关系。中国的产能利用率越低——意味着中国产能过剩问题越严重——美国的通胀也越低。

但在疫情爆发之后的全球再循环中,全球对中国商品需求的扩张已经大幅压缩了国内的过剩产能——很多之前闲置的产能已经重新投入生产。这本身就会减少产能过剩对通胀的抑制作用,一定程度上带来需求拉动型的通胀压力。

更给通胀火上浇油的是,在需求扩张的同时,我国还出台了约束供给的行政性政策。2021年年初以来,我国炼铁、练焦、化工等几个行业的产能利用率明显走低。同时,南华工业品指数大幅上扬,表明这些行业的产品价格在大幅上升。通常情况下,产能利用率与产品价格之间应同向变化——产品价格上升说明需求旺盛,企业因而更有动力提升产能利用率,多产出多赚钱。今年这样一边产品价格上升,一边产能利用率反而降低的现象,明显不符合经济规律,只能从行政性限产政策那里去找原因。不管决策者出于什么样的考虑而收紧了限产政策,限产的后果都给全球通胀带来更强的上升动能。

全球再循环与MMT的失势

从货币政策的角度看,疫情之后的全球再循环也让MMT难以继续成立。MMT成立的前提是货币政策传导路径阻塞——央行的基础货币投放很难顺畅转化为实体经济购买力的扩张——此时央行发行更多的货币并不会带来更高通胀,所以货币发行好像不会受到通胀的约束。但全球再循环下情况正在发生明显变化。

疫情之前,全球长期产能过剩,实体经济企业投资扩产的意愿因而长期低迷。这样的情况下,虽然发达国家央行大量向金融市场投放基础货币,但因为实体经济企业融资意愿低,金融机构难以将央行投放给他们的流动性充分投放到实体经济中。于是,基础货币向实体经济广义货币的传导路径不通畅,实体经济名义购买力难以跟随央行资产负债表同步扩张。事实上,在得到了央行投放的基础货币之后,发达国家商业银行又将其中的相当部分存回了央行。这样一来,央行货币投放很难带来实体经济通胀的上升。

新冠疫情爆发之后的全球再循环中,金融市场向实体经济的货币政策传导路径通畅了许多。这很大程度上归功于宽松财政政策的助力。在美国,一面是美联储大量买入美国国债,为美国财政提供融资;另一面是美国财政大量向居民发钱。这让美国财政部成了美联储和居民之间的“直通车”,美联储的基础货币投放因而更直接地变成了实体经济购买力的扩张。此外,疫情爆发之后,商业银行也加大了对实体经济的信用投放,将其手中得自美联储的流动性更多投入实体经济变成广义货币的增长。这些变化都让美国的货币政策传导路径更加通畅。

因此,尽管目前MMT在欧美国家大行其道,但MMT成立的前提——货币政策传导路径阻塞已经不复存在。而这终将演变成为通胀的复归和MMT的失势。

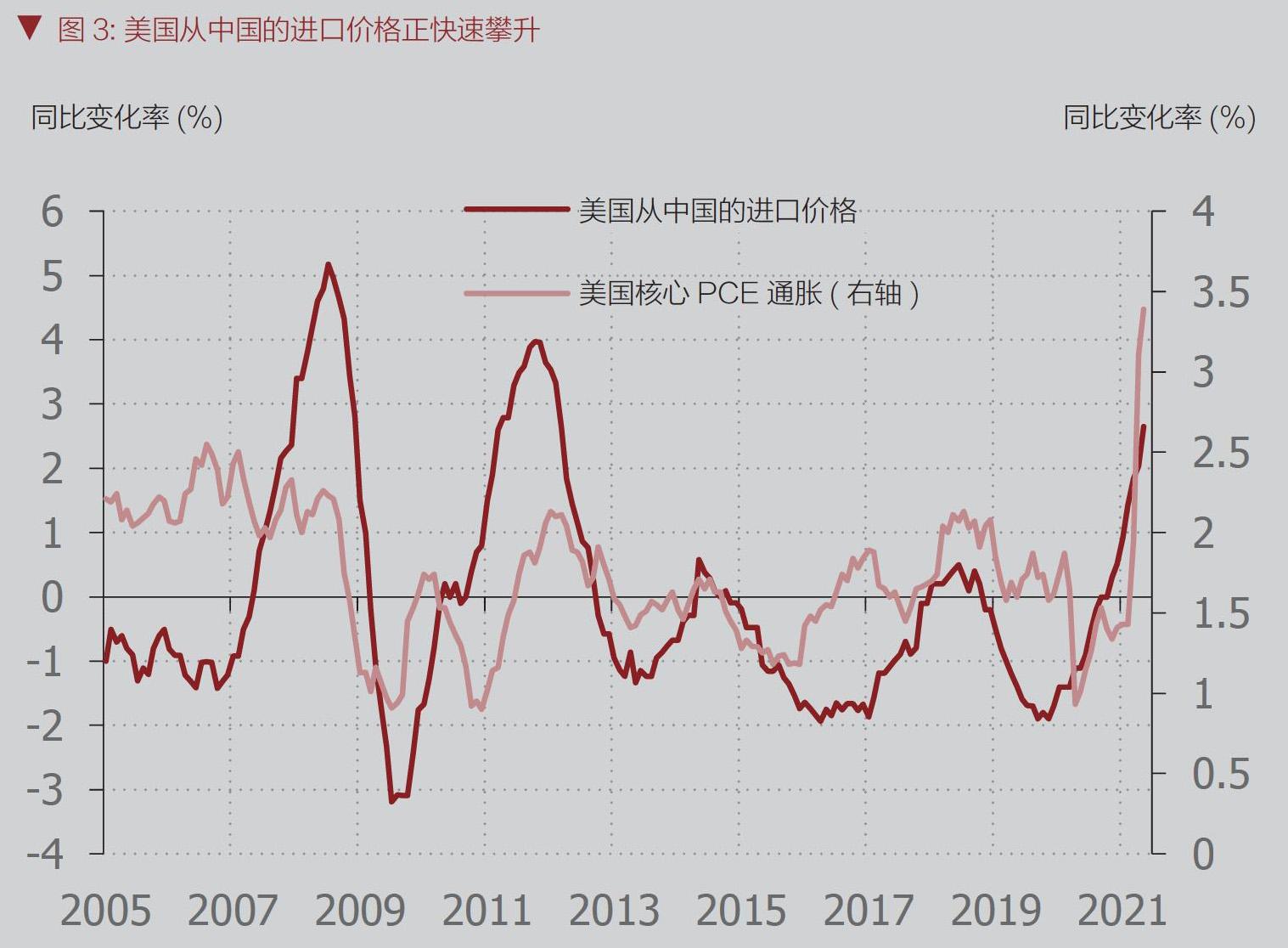

目前,在全球各国中,通胀已成趋势。全球大宗商品价格已上涨差不多一年,带动各国生产者端通胀(PPI)明显上升。在美国,剔除了食品和能源后,消费者所感受到的核心通胀率也已上升到近十年来的高位。而美国从中国的进口商品价格在持续下降差不多十年之后,目前也已开始明显上涨,涨幅创出十年新高。过去十年里中国过剩产能抑制美国通胀的局面正在消退。随着中国供给瓶颈的收紧,美国货币政策将面对越来越紧的通胀约束,MMT将越发举步维艰。(图3)

全球再循环中市场仍有预期差

在从次贷危机到新冠疫情爆发的这十多年里,国内宏观政策是中国经济运行的主要因素。次贷危机之后,因为外需走弱,国内产能过剩问题浮现,能否创造足够需求成为经济能否快速增长的前提。而在各项需求面因素中,地产投资和基建投资因其规模大,且增速变化快,成为决定经济增速高低的两个最主要引擎。但这两个投资引擎的增长状况高度敏感于宏观政策,从而让我国经济增长变成了“政策市”。在这样的图景下,我国宏观政策和经济走势在“经济走弱——政策放松——经济走强——政策收紧”的循环中不断往复。十多年下来,让资本市场逐渐形成了通过预判国内宏观政策来预测经济增速的分析框架。

因为产能过剩曾长期是我国经济增长面临的主要约束,所以在过去十年中,每当国内宏观政策收紧的时候,需求就会很快走低,经济增速就会迅速下滑,并让通货紧缩压力很快浮现。对我国来说,供给瓶颈的全面收紧是多年未见的现象。因此,有不少观察者会惯性地沿用疫情前的分析框架来理解当前的中国经济。在他们看来,2021年国内财政和货币政策刺激经济增长的力度都不及上一年。相应地,国内经济会很快回到疫情之前增速持续下台阶的轨道上,通缩也会很快卷土重来。

这种老思维方式有刻舟求剑的味道,最终会带来明显的预期差。与过去十年中需求约束下的经济减速相比,当前在供给约束下中国经济的走势将大不同。

首先,需求约束下的经济减速往往伴随着通缩。但供给约束下的经济则面临着通胀压力。这一点在前文已经有详细论述。其次,与需求不足、物价低迷的环境中企业经营困难的局面不同,当前供给受限、物价上涨的环境有利于企业利润改善。在周期类行业企业中,利润的改善会更加明显。今年前几个月,我国制造业企业利润规模创出历史新高,并还在以极快速率上升。最后,在供給约束下,国内经济复苏的势头会更具有持续性。这是因为在供给约束推升企业利润时,企业投资扩产的意愿较强,因而使得经济内生性增长动能更足。因此,如果还将过去十年的分析框架简单套用到全球再循环中的中国经济身上,很容易低估中国经济复苏的强度和持续性。

市场存在的这个预期差给周期类资产带来较大投资机会。在供给过剩、需求不足的时候,产能是企业的负担,谈不上能创造多高的利润;但在需求过剩,产能不足的时候,产能的盈利能力则不可同日而语。在新冠疫情之后的全球再循环中,中国产能所处的地位相比疫情之前已大不相同。中国产能更高的利润率将带来资本市场对中国产能价值的向上重估。在这一逻辑线索的驱动之下,A股市场中周期类行业的股价在2021年上半年表现优异,取得显著的超额收益。

因此,不能继续用老眼光来看待全球再循环中的中国经济和中国产能,否则会低估中国经济未来的表现,并低估受益于中国经济复苏的周期类资产未来的表现。