2020年设计行业上市公司发展分析

随着我国城镇化进程步入下半场,工程咨询行业广大企业积极拥抱“技术+资本”发展模式,通过和资本结合,试图探索出新的发展路径。当前,沪深股市中工程咨询行业共有36家上市公司,此外,还有7家企业已经过会正在等待发行。

从上市时间来看,工程咨询行业上市公司“十一五”期间有4家,“十二五”期间有5家,“十三五”期间有23家,“十四五”期间截至目前已经有4家,工程咨询企业上市步伐明显加快。预计随着国有企业深化改革以及证券市场注册制的全面推行,“十四五”期间工程咨询行业将会有更多公司走向上市之路。

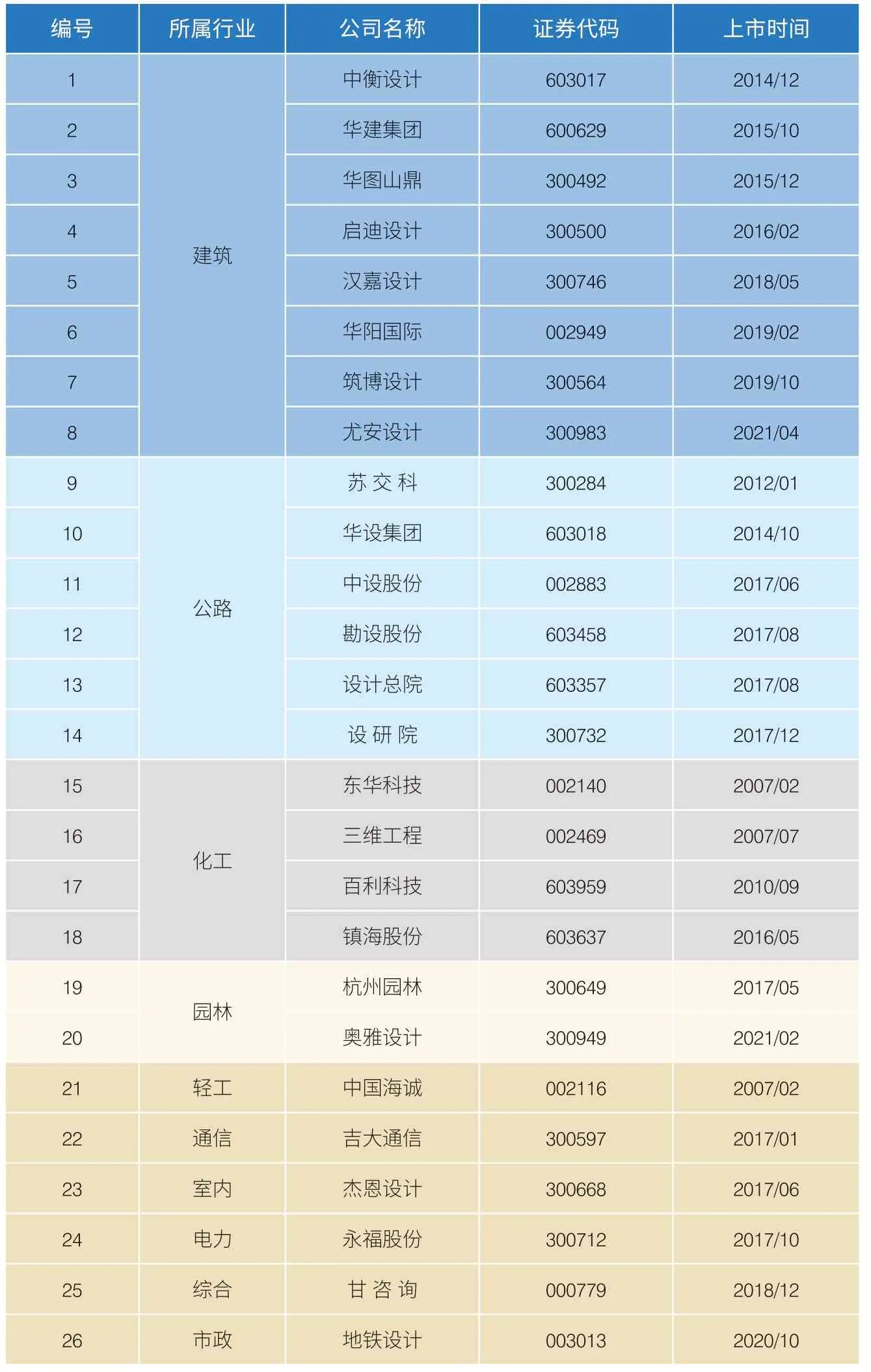

从所属行业来看,工程咨询行业上市公司的主体是设计企业,此外还包括勘测、规划、监理、科研等不同行业企业,这些企业或多或少也有一些设计业务。从细分行业来看,36家上市公司中,建筑设计行业8家、公路设计行业6家、化工设计行业4家,为上市公司数量较多的细分行业。根据设计企业常见的业务类型,我们将设计收入和总承包收入之和占比超过营业收入50%以上的公司划分为设计企业。按照这个标准,工程咨询行业上市公司中有26家设计企业。以下我们就这26家上市设计公司的经营情况做一些分析。

营业收入增长放缓,净利润出现负增长

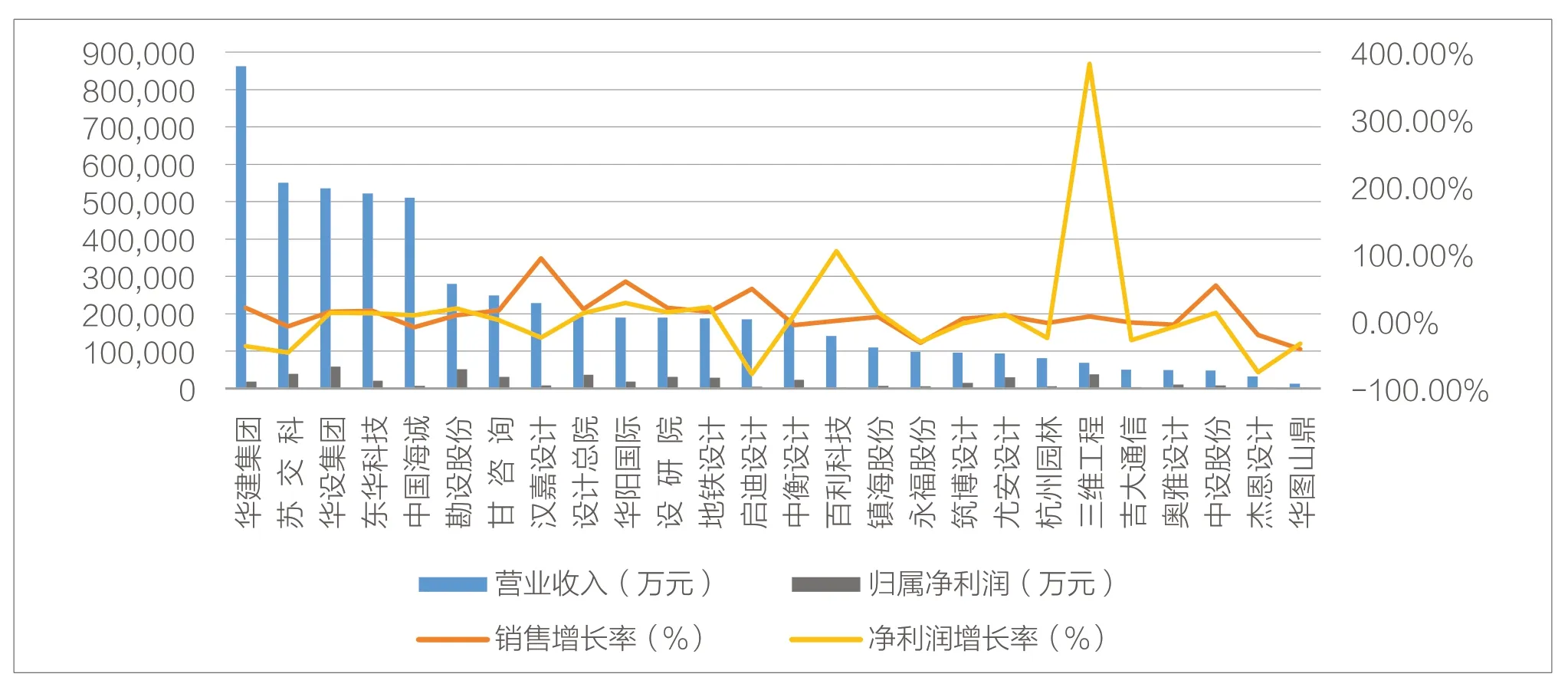

根据2020年年报,在26家上市设计公司中,营业收入最高的是华建集团,为86.14亿元;营业收入最少的是华图山鼎,为1.25亿元。净利润最高的是华设集团,为5.83亿元;最少的是华图山鼎,为0.14亿元。

营业收入增长方面,26家上市设计公司中,有17家企业2020年实现了营业收入增长,上市设计公司平均营业收入增长率为9.97%。净利润增长方面,虽然上市设计公司中没有1家出现亏损,但是有11家上市设计公司净利润出现了负增长,上市设计公司平均净利润增长率为-0.27%。

表1 上市设计公司列表

和2019年相比,受到市场竞争环境和新冠肺炎疫情的影响,上市设计公司2020年营业收入增长放缓,净利润下滑。2019年上市设计公司平均营业收入增长率为11.72%,平均净利润增长率为10.79%。营业收入增速方面,26家上市设计公司中有10家营业收入增长率超过了2019年。净利润增速方面,只有8家上市设计公司2020年取得了更高的净利润增长速度。

图1 上市设计公司2020年经营业绩

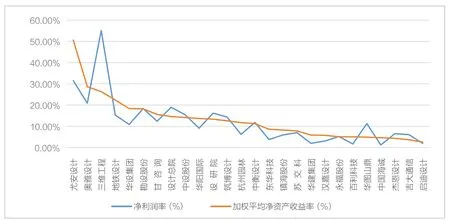

图2 上市设计公司2020年盈利能力情况

头部企业强者恒强,不同细分设计行业发展分化

26家上市设计公司中,2020年营业收入超过15亿元的有14家。前14家上市公司的营业收入规模占到26家上市设计公司的84.74%。和2019年相比,前14家上市设计公司平均营业收入增长率为12.75%,而后12家上市设计公司平均营业收入增长率为-3.29%,强弱差距进一步被拉开。

不同细分行业方面,建筑设计行业的8家上市公司2019年平均营业收入增速为25.09%,平均净利润增速为-14.13%。公路设计行业的6家上市公司平均收入增速为7.13%,平均净利润增速为-4.46%。建筑设计行业上市公司增长更加快速。究其原因,建筑设计行业上市公司营业收入增长的主要贡献来自于工程总承包收入的快速增长,而8家建筑设计行业上市公司设计收入的平均增长率为10.17%。净利润的下滑则源于激烈的市场竞争和新冠肺炎疫情影响导致的业务毛利率下降以及投资收益下降等。其他行业方面,园林设计、室内设计上市公司营业收入均出现了下滑,和同行业建筑业上市公司表现一致。

盈利能力方面,公路设计行业上市公司表现更加优秀。建筑设计行业8家上市公司的平均净利润率为6.05%,而公路设计行业6家上市公司的平均净利润率为12.43%。不过,新上市的建筑设计行业上市公司尤安设计以高达31.55%的净利润率和50.60%的加权平均净资产收益率,占据了26家上市设计公司盈利能力的榜首位置。其他行业方面,轨道交通设计行业的优秀企业地铁设计净利润率达到了15.32%,园林设计行业的2家上市公司杭州园林和奥雅设计的平均净利润率达到了11.79%。

工程总承包业务发展逐渐提速

工业工程设计企业基本都将工程公司作为发展目标。在化工设计行业、轻工设计行业和电力设计行业上市公司的业务结构中,工程总承包业务都是主营业务,工程总承包业务占比分别达到82.60%、65.60%、63.94%。其中,在东华科技业务结构中,工程总承包业务占比最高,达94.26%;工业工程设计行业上市公司中,工程总承包业务占比最低的三维工程的工程总承包业务占比,也达到了41.67%。

工程总承包业务对工业工程设计企业的利润作出重要贡献。相较于其他行业,工业工程设计行业上市公司的工程总承包业务毛利率较高。除了轻工设计行业的中国海诚的工程总承包业务毛利率较低(1.03%)以外,永福股份、东华科技、三维工程的工程总承包业务毛利率都在10%以上,分别达到14.53%、14.26%、14.06%。

其他设计行业工程总承包业务发展逐渐提速。建筑设计行业8家上市公司有5家开展了工程总承包业务,2019年工程总承包业务占比为26.59%,到2020年上升至35.79%。其中,除了中衡设计的工程总承包业务占比在2020年略有下降外,华建集团、汉嘉设计、华阳国际、启迪设计的工程总承包业务占比均快速上升。在收购杭设股份后,汉嘉设计的工程总承包业务占比已经达到59.67%,工程总承包营业收入比2019年增长了155.67%,业务范围涉及住宅及公共建筑、垃圾处理、污水处理厂、燃气厂站、道路工程和园林景观、老旧小区综合改造提升等工程类型。中衡设计的工程总承包业务毛利率最高,达到10.05%,其余几家的毛利率都在5%左右或以下。

公路设计行业6家上市公司均开展了工程总承包业务,2019年工程总承包业务占比为13.00%,到2020年提升至16.91%。其中,勘设股份工程总承包业务发展较快,工程总承包业务占比已达48.62%;设计总院、中设股份以22.67%和21.68%的工程总承包业务占比紧随其后。

园林设计行业中的杭州园林2020年工程总承包业务占比为81.36%,相比2019年继续增长,工程总承包业务毛利率达11.91%。

多元化和产业化是业务拓展方向

上市设计公司在做强做大主营设计业务的基础上,除了开展工程总承包和全过程工程咨询等一体化业务外,很多还在积极探索多元化和产业化。建筑设计行业8家上市公司中,华建集团、汉嘉设计、启迪设计的设计收入占比相对较低,分别为48.24%、39.04%、37.85%。其中,启迪设计的业务板块划分最多,包括建筑设计、工程总承包、工程检测、节能机电工程、能源管理信息化、合同能源管理、其他业务等7个方面,建筑设计和工程总承包收入之和占比为70.24%,能源管理信息化、工程检测、合同能源管理的毛利率分别以49.96%、32.70%、20.06%,为启迪设计的整体盈利作出了贡献。

上市设计公司多元化的一个主要方向是生态环境业务。以东华科技为例,为了减少产业单一、受行业投资波动的影响,东华科技抓住国家重视生态治理和污染防治的契机,紧紧围绕长江大保护等国家战略,发挥工程技术优势和上市公司资本优势,整合各类业务资源,积极拓展生态环境治理、基础设施等非化工工程业务。从2016到2019年,东华科技环境治理基础设施业务占比从9.46%上升至23.95%。在拓展生态环境业务时,东华科技通过PPP模式开发了多个污水处理、固(危)废处置、河道治理等投资运营项目。

产业化是一些上市设计公司的重要战略。建筑设计行业的华阳国际沿着“以设计和研发为龙头,以装配式建筑和BIM为核心技术,通过全产业链布局,打造领先的设计科技企业”的战略方向,自行投资建设装配式绿色建材产业基地。化工设计行业的上市公司产业化拓展更多,如三维工程以“国际化、双主业特色能源科技公司”为愿景,致力于成为工程技术服务商和产品提供商。2020年三维工程完成了对诺奥化工控股权的收购,大力推进“10000吨/年高端催化剂项目”首期(5000吨/年)建设,积极推动诺奥化工产业链延伸,为其3万吨/年丙酸(戊酸)项目建设提供全方位支持。2020年,三维工程产品类销售收入占比达到40.68%,产品业务毛利率达34.51%。

数字化转型加速推进

在数字化企业建设方面,企业信息化管理系统和以BIM为核心的工程数字化系统建设是主要投入方向。苏交科近3年信息化管理系统建设累计投资金额占到公司上市以来信息化系统投资的90%以上,2020年新客户管理系统、新项目管理系统、人力资源系统、财务报销系统等信息系统上线,提高了组织管理效率,同时以BIM系统建设为基础,逐步打造大数据分析决策能力。华阳国际不断优化和升级BIM设计平台,上线了华阳速建2020,持续提升建筑、结构、给排水、暖通、电气、装配式等全专业BIM正向设计的效率;上线了iBIM平台V2.0,继续完善基于BIM平台的项目全过程管控;上线了“华阳知乎”搜索系统和云算量系统,构建基于BIM正向设计模型的动态算量系统,打通了项目管理系统与运营管理系统,实现了生产数据与管理数据的对接,为企业全面数字化转型奠定了基础。

在加强建设数字化企业的同时,上市设计公司积极探索发展数字化业务。建筑设计行业的上市公司中,华建集团、启迪设计都开展了信息化服务业务。其中,启迪设计的能源管理信息化业务收入占比达到3.05%。启迪设计利用获批的“江苏省智慧园区系统集成工程研究中心”平台,加大在智慧园区建设方面的投入,研发全过程数字模型应用解决方案,加快拓展园区设计、建造、运营智慧化业务。

公路设计行业的上市公司中,苏交科、华设集团等围绕交通强国、“新基建”等发展机遇,把数字化作为重要抓手,积极打造新业务增长点。其中,华设集团计划打通以人工智能、大数据平台、物联网技术为核心的智慧建造全产业链,力争成为引领交通智慧建造的领军企业。华设集团编制了《江苏省“十四五”智慧交通发展规划》,主持编制了《江苏省智慧高速公路建设技术指南》,将智慧技术融入传统土木工程中,提供智慧交通的全生命周期一体化解决方案,华设集团设计的全国第一条智慧高速——五峰山未来智慧高速即将建成通车。苏交科聚焦智慧交通、智慧园区和大数据治理三个方向,计划构建分层级的智慧城市解决方案或产品体系,持续完善苏交科自主可控的成熟软件产品研发和交付体系,形成持续集成软件开发能力,并通过建立国内业界同行的研发合作伙伴清单,持续建设智慧城市研发合作伙伴生态体系。

“十四五”蓄势待发

“十四五”开局之年,众多上市设计公司纷纷制定了新一轮的战略规划。

华建集团在坚持建筑设计咨询主业的同时,积极培育发展基础设施、生态环境、战略新兴三大业务,建立“一主三辅”协同发展的综合化业务格局。围绕工程设计咨询产业链,向前端策划规划和后端智慧运维两端延伸。以创新为核心,通过“人才”和“科技”双轮驱动,持续提升核心竞争优势。重点聚焦数字化转型、人均效能提升、新商业模式构建、新产品线打造等方面,力争通过五年的努力,将华建集团打造成为国际领先的设计咨询企业。

东华科技以“建设技术集成、工程承包、投资运营一体化的具有国际竞争力的综合型工程公司”为战略愿景,到“十四五”期末,实现“再造一个东华、打造百亿企业”的发展目标。东华科技确立了“差异化、实业化、国际化”的三大发展战略和“党建带动、创新驱动、产业联动、资本拉动、管理推动”的五大战略举措,同时编制八个专项规划和各部门实施方案,以战略引领确保各项工作目标的实现。

设计总院“十四五”期间继续坚持“ 1233 ”战略思路。其中,“ 1 ”为一体,即为工程建设提供跨区域、多领域集成一体化的产品与服务。“ 2 ”为两维,一维是勘察设计;另一维是跨界发展(勘察设计+纵向延伸、勘察设计+横向发展、勘察设计+资本运营、勘察设计+互联网)。“ 3 ”为三驱,即“科技+创新+文化”。“ 3 ”为三布局,即“路(道、桥、隧)+城(市政、建筑)+水(水运+水利+水环境)”。

结语

当前,勘察设计行业发展进入成熟期,市场竞争愈发激烈。2020年突发的新冠肺炎疫情对行业发展造成一定影响,上市设计公司营业收入增速放缓,净利润出现负增长。头部企业强者恒强,不同细分设计行业发展分化,行业整合重组趋势凸显。业务发展方面,上市设计公司在做强做大主营设计业务的基础上,工程总承包业务发展逐渐提速,多元化和产业化是业务拓展方向。核心竞争力建设方面,在加强技术创新研究投入的同时,上市设计公司普遍认识到数字化对于企业发展的重要性,数字化转型加速推进。未来,上市设计公司纷纷制定了新一轮规划,以战略指引企业高质量发展。