全球大宗商品市场还会“热”多久,“超级周期”来了吗?

周瑞峰

近几周来,大宗商品市场全面而强劲反弹势头不断增强,这令一些交易员和分析师预期,随着全球大型经济体同步加速,“超级周期”已经启动。

来自全球市场的逐步复苏、后疫情时代各国政府在经济复苏上的支出激增,以及对世界经济“绿化”的押注,推高了许多重要原材料的价格。

原材料价格上涨,覆盖广且势头强劲

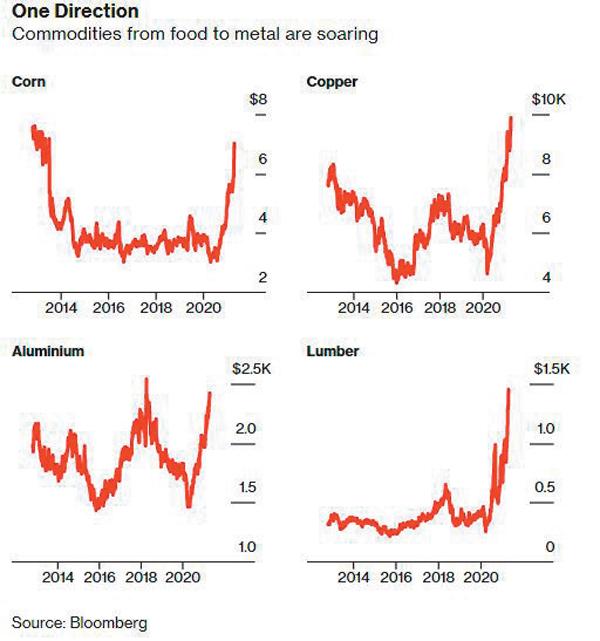

4月底,钢铁生产所需的铁矿石、汽车制造所需钯(限制有害气体排放)以及木材价格均创下历史新高。包括谷物、油籽、糖和乳制品在内的主要农产品价格也大幅上涨,玉米价格8年来首次突破每蒲式耳7美元(编者注:1蒲式耳约等于35.238升)。与此同时,作为全球最重要的工业金属,铜价自2011年以来首次突破1万美元大关,而大豆价格则触及8年来的高点。追踪24种原材料价格变动的标普GSCI现货指数今年上涨了24%。

中国和欧洲经济的快速复苏,以及美国房地产市场蓬勃发展,推高了需求预期。分析人士表示,疫情导致的供应链中断,和一些原材料的低库存进一步加剧了全球原材料价格上涨。相关人士预测,未来将出现一个新的超级周期(即需求超过供应而导致价格长期处于高位)。

这一预测也吸引了投资者。《金融镜报》指出,一些投资者有意投资于有形资产,以对冲正在出现的通胀风险。这也成为大宗商品涨价的原因之一。

全球最大的独立大宗商品交易商之一,托克集团(Trafigura)的首席经济学家萨阿德·拉希姆(Saad Rahim)表示,美国的大规模经济刺激计划对这种预测推波助澜,即美国对大宗商品的需求将会上升。

拉希姆称,美国总统拜登已经通过了一个刺激计划,现在又提出了两个新的提案。一旦获得通过,无疑是对烈火烹油的大宗商品市场又添新柴。

電动汽车相关材料看涨,油价依然坚挺

这股涨价潮也蔓延到了电动汽车行业。从锂到稀土,汽车电池和发动机所需的一系列原材料纷纷涨价。

英国基准矿业情报(Benchmark Mineral Intelligence)的数据显示,在经历了近3年的下跌后,由于国内需求强劲,中国碳酸锂价格今年已飙升逾100%,氧化镨钕和金属钴的价格上涨了近40%。

基准矿业情报的总经理西蒙·摩尔斯(Simon Moores)表示:“现在是电动汽车超级周期,在此基础上再加上一个大宗商品超级周期——矿商的游戏就要开始了。”

与汽油汽车相关的大宗商品价格也在上涨。钯是一种用于汽车尾气催化转换的金属。4月30日,随着中国和欧洲实施更严格的排放标准,每盎司钯的价格超过了3000美元,创历史新高。杰富瑞(Jefferies)的分析师表示,这甚至可能超过了全球内燃机汽车销售放缓对钯价格的影响。

油价也一直坚挺。自今年年初以来,油价已回升至疫情暴发前每桶65美元以上的水平。尽管国际旅行受限,市场低迷,但随着经济复苏,对石油的需求已经回升。欧佩克及其盟友,如俄罗斯,仍在继续限制石油供应,只是在缓慢地向市场增加产量,以提振油价。

大宗商品涨价放大了“超级周期”的说法

淡水河谷首席执行官表示,由于铁矿石是一项“高固定成本业务”,该公司最终会将产量提高到每年4亿吨。

摩根大通(JPMorgan)分析师克里斯蒂安·马雷克(christstyan Malek)称,未来几年可能出现严重的供应缺口。由于非欧佩克产油国供应短缺,油价有过度上涨的风险。

高盛(Goldman Sachs)预计,在今年下半年,油价将达到每桶80美元。高盛同时警告称,随着疫苗的加速接种,人们开车度假推高了5%全球需求,今年夏天将会出现严重的石油短缺。

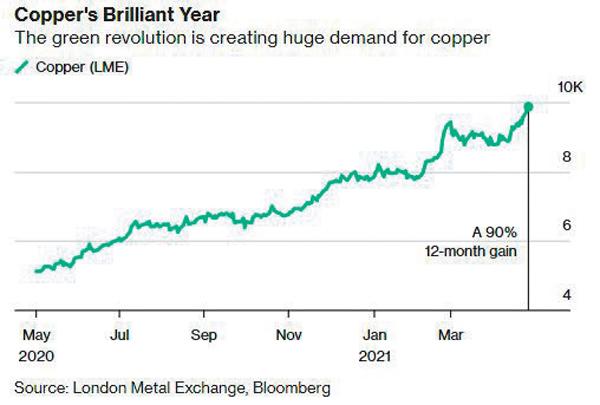

走向绿色经济,铜价飞升

由于各国政府承诺增加可再生能源和电动汽车的使用,铜价一年多来一直保持着上涨势头,而有赖于铜的绿色科技也水涨船高。

扩建电网就是很好的例子。据彭博社的数据,2020年,约有190万吨铜被用于建设电网,这种红色金属的价格在过去一年上涨了90%以上。彭博社预测,到2050年,铜使用量将几近翻倍,而电动汽车和太阳能电池板等其他低碳技术对铜的需求也将激增。

高盛大宗商品策略师尼古拉斯·斯诺登(Nicholas Snowdon)称,由于铜是“在捕获、储存和运输电力方面最具成本效益的金属”,因此铜将是向绿色经济转型的关键。他表示:“铜就是新的石油。”

钢铁价格上升,反而提振了美国工业?

多年来,欧洲和美国的钢铁生产商一直饱受全球产能过剩之苦。工厂很难赚钱,工作安全也成了人们日益担心的问题。根据欧洲钢铁联盟(Eurofer)的数据,2008年至2019年,欧盟失去了超过8.5万个钢铁就业岗位。

如今,由于钢铁价格飙升,这一切都发生了巨大变化。迄今为止,这些地区的钢厂为了满足飙升的需求,已经在以最大产能运转。

《华尔街日报》称,很长一段时间以来,美国金属行业一直面临着失业、工厂倒闭和海外竞争等种种问题。但现在,这个行业正经历着出人意料的复苏。

我们甚至可以在华尔街找到复苏的证据。美国最大的金属生产商纽柯公司(Nucor),成为标普500指数中今年表现最好的股票。许多金属制造企业的股票回报率都很高。

从食品到金属都在涨价

铜的需求量猛增

路透社:中国对大宗商品公司发出价格警告,金屬价格下跌

但是《华尔街日报》也指出,创纪录的金属价格不会扭转长期失业的局面。自20世纪60年代初以来,金属行业的就业人数下降了75%以上。随着海外竞争对手的增长,以及生产流程的优化,40多万个工作岗位消失了。但金属价格飙升带来了一些乐观情绪,毕竟在疫情期间,美国金属行业就业人数降至了有记录以来最低点。

大宗商品市场还会“热”多久?

然而,大宗商品涨价的热潮将持续多久仍然有待商榷。嘉吉(Cargill)全球贸易集团负责人亚历克斯·桑菲柳(Alex Sanfeliu)在谈到农产品价格的上涨时说,“这是一个迷你超级周期,我不认为它会像上次那样持续那么久。现在供给和需求反应更快了。”

总部位于新加坡的一家农产品交易公司负责人认为,粮食大宗商品的价格不会持续上涨。但是,他预计未来6到12个月的潜在需求仍将保持强劲,因为在一年的封锁之后,消费者踊跃外出就餐,这将推高农产品价格。

一些人对世界正进入超级周期的说法表示怀疑。CRU首席经济学家Jumana Saleheen表示:”我们认为涨价可能会持续一段时间,但这更像是商业周期的上升,而非超级周期。”

据《金融时报》报道,巴西淡水河谷(Vale)首席执行官爱德华多·巴托洛梅奥(Eduardo Bartolomeo)表示,铁矿石并不会进入一个超级周期。他预计,当前的供应紧张将在两年后缓解,市场对炼钢原料的需求将趋于平稳。

路透社报道,5月24日,工业金属价格下跌。此前中国的监管机构警告国内大宗商品企业在强劲上涨后维持“正常市场秩序”。

5月21日,白宫表示已将基建支出从2.25万亿美元削减至1.7万亿美元。大宗商品交易者也变得谨慎起来:随着宽带、道路和桥梁支出计划的削减,铁矿石和铜的需求可能会受到抑制。

(本文编译自英国《金融时报》、《华尔街日报》、彭博社、路透社、《金融镜报》、The Street)