专利视角下的中美航空发动机技术比较研究

高 楠,赵蕴华

(中国科学技术信息研究所,北京 100038)

作为高新技术产业,通用航空产业的投入产出比为1∶10,技术转移比为1∶16,就业带动为1∶12[1],涉及领域涵盖工业、农业等的作业飞行,以及海洋探测、科学探测、教育训练、文化体育等相关飞行活动,在我国有极大的发展前景,而航空发动机技术作为通用航空产业中的动力推进技术,直接影响着飞机的各项性能是航空飞行器的核心技术之一,也被称为航空器的“心脏”。由于航空发动机的研发经费投入大、研发周期长、研发技术难度高、经营风险高[2],因此,是否具备独立研发高性能航空发动机的能力,也成为衡量一个国家动力研发、制造水平的重要标志。各国对航空动力技术的研究给予了极大的重视,美国、英国、意大利、德国、中国等国家均实施了许多大型的先进发动机研究计划,世界航空发动机技术领域呈现出加速发展和竞争激烈的态势。

作为世界航空发动机技术的发源地,美国一直在该领域保持领先地位。20世纪40年代初,美国开始研发燃气涡轮发动机,以1956年成功研发出先进涡轮喷气发动机(马赫数>2)为标志,美国在航空发动机领域占据世界首位;20世纪60年代,美国提出“配套发展法”,着重解决航空发动机与飞机之间、航空发动机内部组件之间的匹配问题;20世纪80年代以来,美国陆续推出了综合高性能涡轮发动机技术研究计划(IHPTET)[3]、超高效发动机技术计划(UEET)、宇航推进与动力计划(AP&P)、通用的经济可承受的先进涡轮发动机研究计划(VAATE)、改进涡轮发动机计划(ITEP)[4]、持续降低能耗排放和噪声计划(CLEEN)等一系列国家发展计划,促使美国航空发动机技术领域进入发展黄金期,之后又在超声速涡扇发动机和先进涡扇型发动机技术上取得先发优势,更进一步保证了其在该领域的霸主地位。

西欧国家为同美国竞争,以英国为首,协同德国与意大利一起实施了核心军用发动机计划(ACME);英国与法国联合实施了先进军用发动机技术计划(AMET);德国还针对民用飞机制定了“3E”(环境、效率、积极性)发动机研究计划。日本在生产第三代航空发动机的基础上,积极参与世界一流水平的大型民用涡扇发动机的国际合作研制;此外,日本还与美国、英国展开合作,共同研发HYPR-90组合循环发动机,以实现跨入高超声速航空推进技术前沿领域[5]的目标。中国的“十一五”“十二五”和“十三五”都将通航产业纳入发展规划,国务院先后出台了《关于促进民航业发展的若干意见》《中国制造2025》和《关于促进通用航空业发展的指导意见》,工信部推出《民用航空工业中长期规划(2013—2020)》。2015年,“航空发动机”和“燃气机”首次被写入政府报告;2016年,“两机”重大专项及“飞发分离”政策相继实施[6],这些都表达了中国大力发展航空航天制造业,推动直升机、无人机和通用飞机产业化的决心。

本文采用德温特创新索引数据库(Derwent Innovation Index,DII)对中美两国在航空发动机领域的专利申请分别进行检索,检索时间为2020年6月12日,共检索到1974—2020年的美国专利6 957件,中国专利2 585件。采用TDA、EXCEL等统计分析工具,结合专利计量法、文献调研法、对比分析法等,对专利申请数量、技术生命周期、技术热点、技术关联性、创新主体分别进行统计和作图,以对中美在航空发动机领域的专利布局差异进行分析与比较。

1 时间布局比较研究

1.1 中美专利申请趋势对比

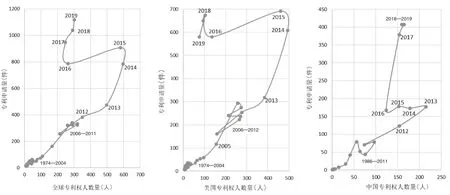

从图1可见,1974—2004年,全球航空发动机领域专利申请呈缓慢上升趋势,每年专利申请量均在100件以下;2005—2006年,全球专利申请量快速上升,并于2006年达到一个小的峰值(342件);2007—2010年,全球专利申请量每年均维持在320件左右;2011年短暂跌破200件,之后迅速攀升,并于2015年达到第二次小高峰(907件);2019年专利申请量则达到1 117件。值得注意的是,受限于专利审核制度,专利从申请到公开有18个月的滞后期,因此,图中近两年的专利申请量要低于实际情况,仅供参考,并用虚线表示。

美国航空发动机专利申请趋势与全球申请趋势高度一致,均在2011年、2016年经历了两次短暂的专利数量回落,但整体仍呈波折上升趋势,并于2006年、2015年迎来两次专利申请量增长峰值,分别达到了294、691件。美国在20世纪60年代初至80年代中期,连续实施了十多项发动机研究计划;1988—2003年美国投入50亿美元,由军方、政府及工业界三方联合实施不针对特定发动机型号的综合高性能涡轮发动机技术研究计划,在取得显著成果后,又在2006年投入37亿美元,发展多用途、经济可承受的先进涡轮发动机研究计划。

中国专利申请量没有经历明显的专利回落情况,整体呈稳步上升趋势,在2018年专利申请量达到峰值,共407件。中国从1950年左右开始发展航空发动机技术,这与美国相差无几,但后续受限于一些历史原因,在美国航空发动机技术在2006年迎来第一次增长高峰期的时候,中国仍处于缓慢发展阶段。但值得注意的是,在2005年,中国成功自主研发出先进涡扇型发动机“太行”,结束了中国在该领域的空白,标志着中国成为继美国、英国、俄国、法国之后第5个具备自主研发航空发动机能力的国家[7]。此后,中国始终保持对航空航天发动机领域的大力支持,无论是“十二五”期间设立航空发动机重大专项,还是“中国制造2025”将航空装备设为未来重要突破目标,都显示出了中国大力发展航空发动机技术的决心。

1.2 中美技术生命周期对比

从图2可见,全球航空发动机领域技术生命周期可划分为3个阶段:(1)1974—2004年为萌芽阶段,点间距离小,呈密集状态,且每年的专利申请量和进入该领域的机构数量均未超过100;(2)2005—2011年为波动发展阶段,除了2005年的点与上一阶段拉开明显距离外,2006—2011年的点再次呈现密集状态;(3)2012年至今处于蓬勃发展阶段,点与点间拉开明显的距离,即领域专利申请量与进入领域的机构数量至少有一个指标涨幅明显。美国的技术生命周期划分与全球的类似,主要分为3个阶段:(1)1974—2004年为萌芽阶段;(2)2005—2012年为波动发展阶段;(3)2013年至今为蓬勃发展阶段。

图1 中美航空发动机领域专利申请量逐年趋势对比

中国的技术生命周期划分稍有不同,分为3个阶段:(1)1986—2012年处于早期发展阶段,领域专利申请量与进入领域的机构数量至少有一个指标的数量处于增加状态;(2)2013—2016年处于技术发展瓶颈期,该阶段专利申请量维持在约180件/年,但进入领域的机构数量呈现持续下降状态;(3)2017年至今重新进入技术发展期,可以看到进入领域的机构数量出现回升,专利申请量涨幅明显,之前的技术瓶颈被突破,或者出现了新的利好技术。

2 空间布局比较研究

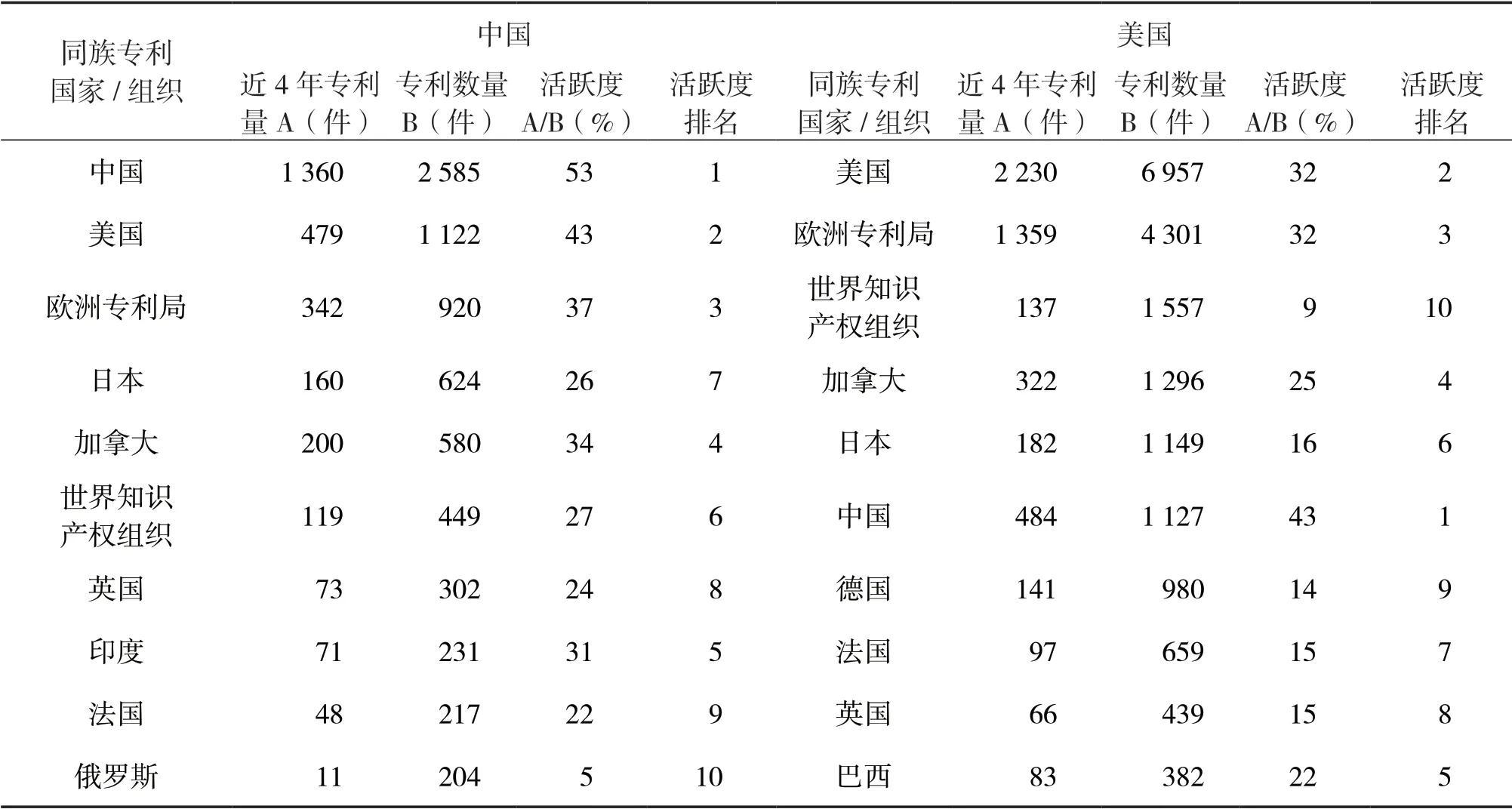

将在不同国家申请的,内容相同或相似,且具有相同的优先权专利的一组专利称为同族专利[8]。通过对比中美在同族专利国家的专利申请数量分布情况,可以看出两国专利在空间布局上的差异;通过对比同族专利国家的专利活跃度,可以看出在近4年内,中美在进行全球技术布局时更重视的国际市场(见表1)。

图2 中美航空发动机领域技术生命周期对比

表1 中美前10名同族专利国家分布及活跃度排名

从同族专利总量看,中美两国都优先关注国内市场的专利布局,在此基础上兼顾国际市场的专利布局,其中,加拿大、日本、法国、英国是中美两国共同关注的国际市场;此外,中国对印度、俄罗斯也进行了专利布局,而美国则对德国和巴西表现出了更多的关注。从专利活跃度看,中美在近4年除继续紧抓国内市场专利布局外,都在欧州专利局积极申请专利。值得注意的是,相比于国内市场,美国更加重视中国市场,这无疑加剧了中国航空发动机技术市场竞争的激烈性。

结合两个指标看,中国在日本的同族专利数量排名第4位,但专利活跃度降为第7位,说明中国对日本市场的关注度下降;反之,中国在印度的同族专利数量排名第8位,但专利活跃度升为第5位,说明中国最近几年对印度加大了专利布局力度。美国在中国和巴西的同族专利数量分别排名第6位和第10位,但专利活跃度分别上升为第1位和第5位,反映了美国在近几年加大了对这两个国际市场的关注度。

3 内容布局比较研究

3.1 技术热点分布对比

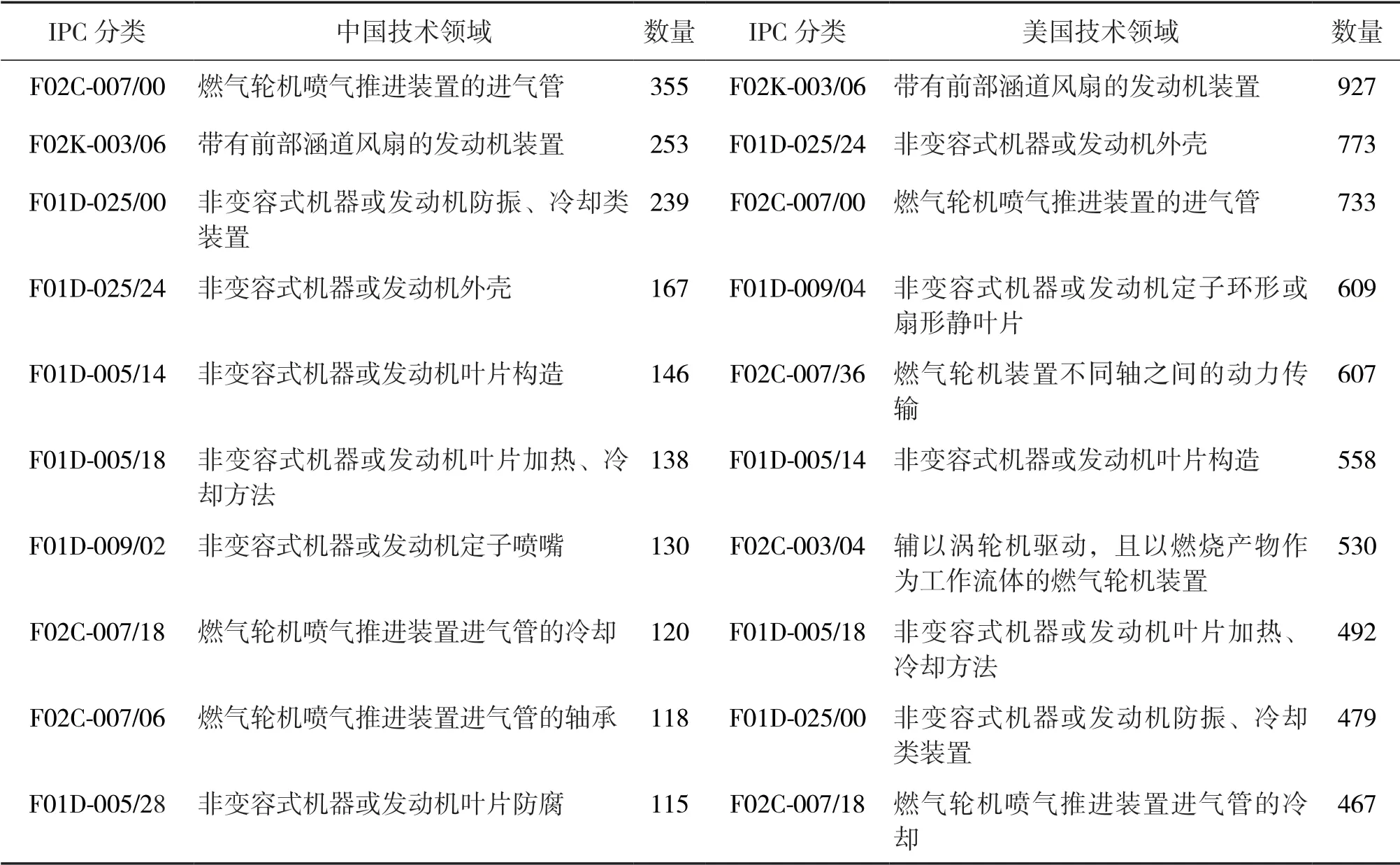

国际专利分类(International Patent Classification,IPC)是目前国际唯一通用的专利文献分类和检索工具,其通过部、大类、小类、大组、小组5种层级来对专利的技术主题进行由粗到细的划分[9]。对比中美在不同IPC分类下的专利申请数量,可反映两国不同的技术发展侧重点和优势技术。

由表2可以看出,中美两国排名前10的IPC小类都集中在F02K(喷气推进装置)、F01D(非变容式机器或发动机)和F02C(燃气轮机装置;喷气推进装置的空气进气道;空气助燃的喷气推进装置燃料供给的控制)。进一步看,中国IPC小组数量最多的是F02C-007/00(燃气轮机喷气推进装置的进气管),美国的则是F02K-003/06(带有前部涵道风扇的发动机装置);在F01D类专利中,中美有4种IPC小组一致,此外,中国还对F01D-009/02(非变容式机器或发动机定子喷嘴)、F01D-005/28(非变容式机器或发动机叶片防腐)类技术进行了专利申请,美国则对F01D-009/04(非变容式机器或发动机定子环形或扇形静叶片)类技术进行了重点发展。在F02C类专利中,中美有2种IPC小组一致,此外,中国对F02C-007/06(燃气轮机喷气推进装置进气管的轴承)类技术投入关注,美国则对F02C-007/36(燃气轮机装置不同轴之间的动力传输)和F02C-003/04(辅以涡轮机驱动,且以燃烧产物作为工作流体的燃气轮机装置)类技术申请专利保护。

表2 中美IPC分布对比

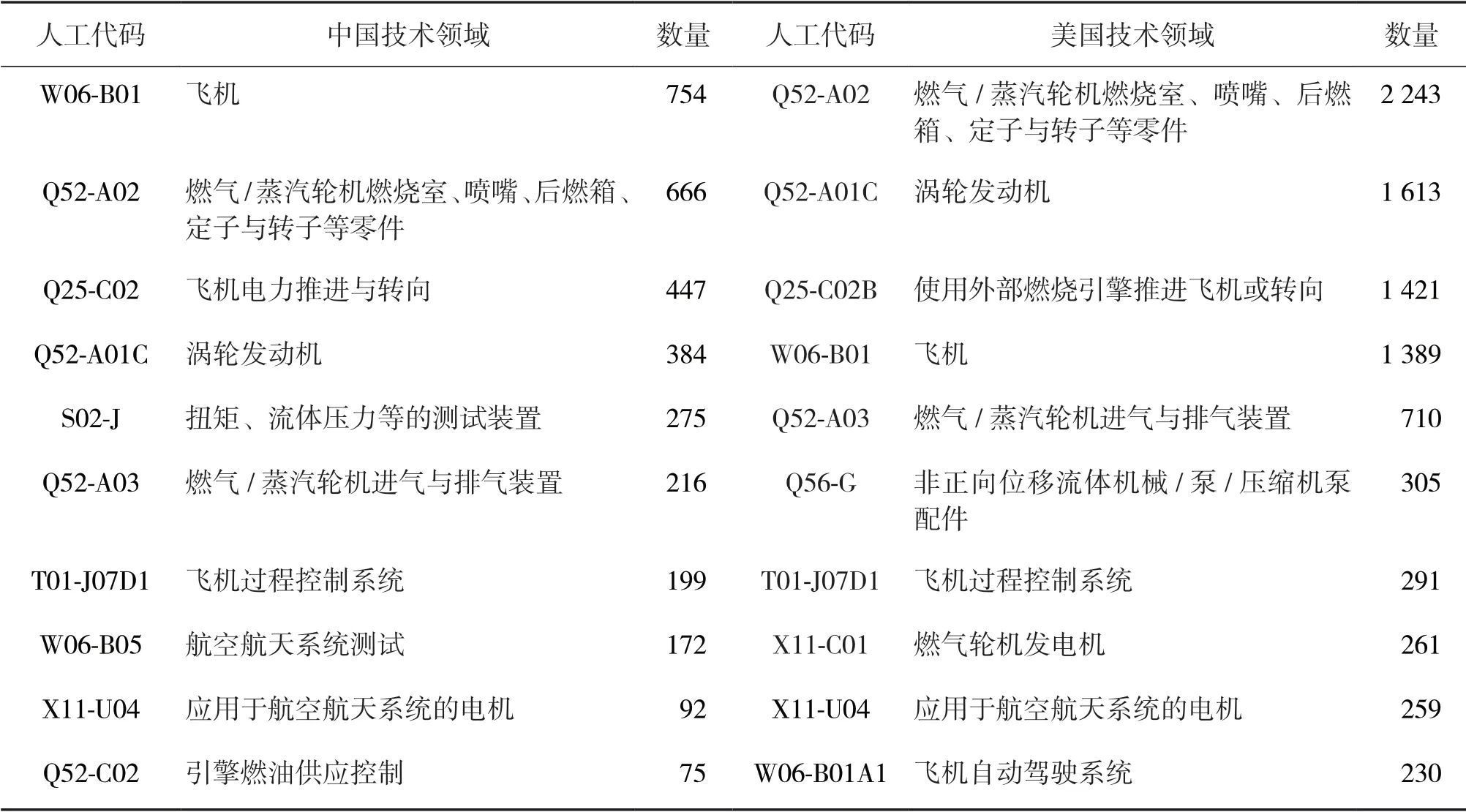

由标引人员根据专利技术的创新性,对每条专利进行手工代码的人工标定,是德温特专利数据库的特色之一,也是其最具价值的地方之一[10]。相比于IPC分类,德温特手工代码能更细致和准确地揭示专利技术的外部特征和应用领域,因此,将中美的德温特手工代码分布差异进行对比。

由表3可以看出,中美两国排名前10的德温特手工代码有6种相同,多集中在Q52-A类,包括Q52-A03(燃气/蒸汽轮机进气与排气装置)、Q52-A02(燃气/蒸汽轮机燃烧室、喷嘴、后燃箱、定子与转子等零件)、Q52-A01C(涡轮发动机);在Q52-A类代码中,两国均是Q52-A02类的专利数量最多,中国有666件此类专利,美国有2 243件。此外,中国对Q25-C02(飞机电力推进与转向)、S02-J(扭矩、流体压力等的测试装置)、W06-B05(航空航天系统测试)、Q52-C02(引擎燃油供应控制)类专利申请较多;美国则对Q25-C02B(使用外部燃烧引擎推进飞机或转向)、Q56-G(非正向位移流体机械/泵/压缩机泵配件)、X11-C01(燃气轮机发电机)、W06-B01A1(飞机自动驾驶系统)类专利申请较多。

3.2 技术关联性对比

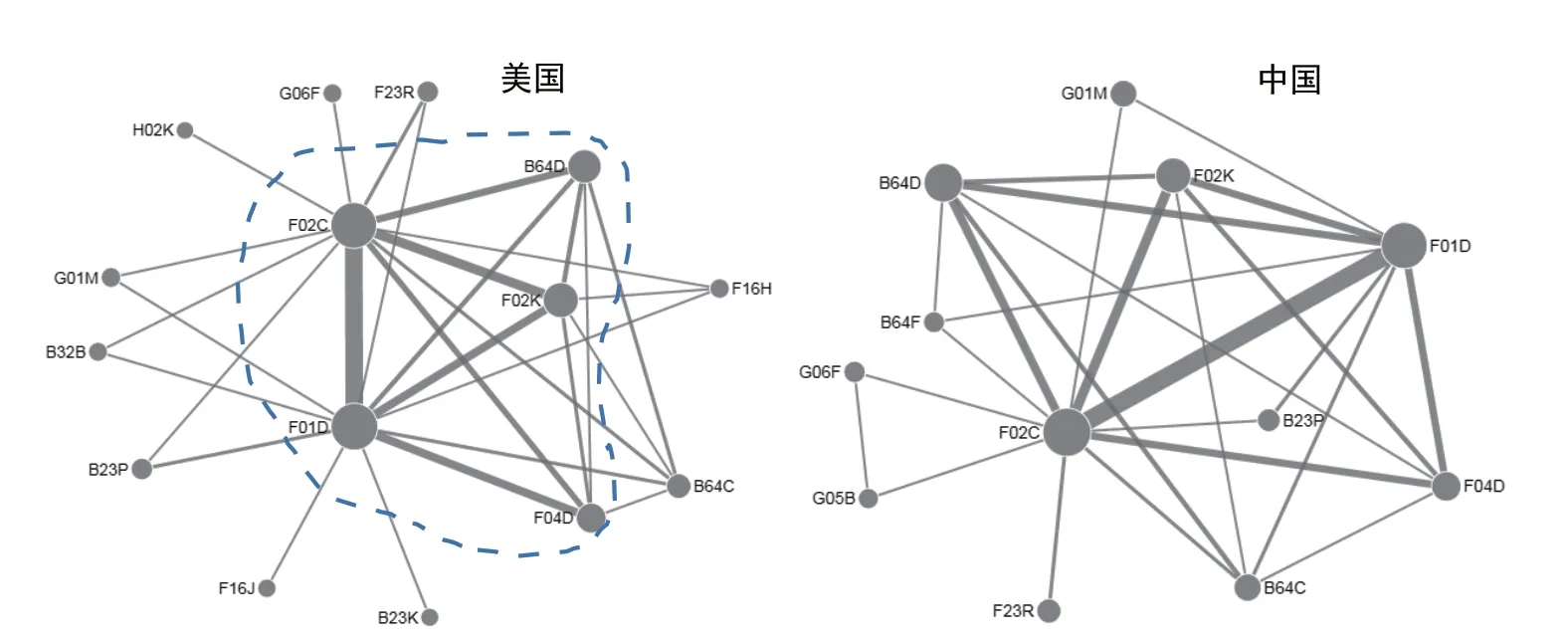

对中美两国航空发动机领域专利文献分别进行IPC小类共现分析,以对比两国在技术关联性上的差异。选取排名前50位的IPC小类作为数据基础构建技术关联矩阵,使用TDA对矩阵进行可视化分析,通过连续调节共现阈值来调整网络结构,直至网络结构最为明晰,最终美国技术关联矩阵的共现阈值为77次,中国为23次(见图3)。图3中,点的大小表示该类技术对应的专利数量的多少,点间连线的粗细表示技术共现的频次高低。

从整体看,中美两国的技术关联以同类技术的内部关联居多,不同技术类别间的相互关联较少;进一步看,中美两国的专利申请中均以F02C类与F01D类的技术关联最多(点间连线最粗);拓展来看,图3虚线框内的核心关联网络还包括F02K、F04D、B64D类技术,这些技术间的交互联系很多。中美IPC小类技术关联网络中,重合的技术小类共有10种,此外,中国对航空发动技术的G05B(控制调节系统,可用于监视或测试)、B64F(航空飞行器的地面设施或航空母舰甲板设施)的应用更为重视;美国则对H02K(电机)、B32B(层状产品)、F16J(绝热活塞或压力容器)、B23K(焊接及局部加热切割)、F16H(传动装置)的应用更为重视。

表3 中美德温特手工代码分布对比

图3 中美航空发动机领域IPC小类技术关联对比

4 创新主体比较研究

按照专利申请量对中国和美国的专利权人进行统计(见表4),排名前15位的创新主体按照所属国别,可分为本土创新主体和海外创新主体,两种类型创新主体的专利申请量表现,可分别反映出两国的本土机构创新实力和海外竞争对手创新实力。

可以看到,中国排名前15位的创新主体中有8个本土创新机构,7个海外创新机构,分别来自美国(3家)、法国(3家)、英国(1家);美国排名前15位的创新主体中有8个本土创新机构部,7个海外创新机构,分别来自法国(3家)、德国(2家)、英国(1家)、日本(1家),中国没有机构进入美国机构专利申请量前15。中国本土创新机构的专利申请量占排名前15位创新机构专利申请总量的32%,海外创新机构占比68%,其中,美国占比43%。可见,国内的航空发动机市场竞争激烈,主体市场被海外竞争机构占据,尤其是美国近几年积极在中国航空发动机领域进行专利布局,无疑将对本土创新机构造成冲击。美国本土创新机构的专利申请量占排名前15位创新机构专利申请总量的70%,海外创新机构占比30%,可见,美国航空发动机领域国内市场仍被本土创新机构牢牢把握,海外创新机构在美国的专利布局中,仅英国和法国抢占到约10%的技术市场份额。

表4 中美创新主体分布对比

创新主体的优势技术各有不同,而能在中美两国航空发动机市场都占据重要位置的机构,多是全球规模较大的集团跨国公司或在本领域深耕多年的机构,如联合技术公司、通用电气公司、罗尔斯·罗伊斯公司、普拉特·惠特尼、斯奈克玛等。通用电气公司是世界上最大的综合性动力和设备制造商,能够为民用、军用、公务和通用等各类飞机提供发动机、部件和集成系统,其推出的具有代表性的发动机系列包括GE90、GE9X、GEnx、GP7200、CF6、CFM56、CF34、T700/CT7等[11]。罗尔斯·罗伊斯公司是世界第二大民用和国防航空发动机公司,旗下典型的涡扇发动机是RB211和Trent系列。普拉特·惠特尼主要产品系列包括JT3、JT8D、JT9D、PW2000、PW4000-94、PW4000-100、PW4000-112、PW4500、PW6000、PW8000等[12]。斯奈克玛是法国重要的军民用航空发动机和航天发动机制造商,也是唯一掌握了民用直升机、运输机、教练机、飞机、战斗机等全部完整的先进推进技术的公司,旗下典型产品是与通用电气公司合作生产的CFM56发动机,其专利申请主要聚焦在喷气推进装置、燃气轮机装置和变容式机器或发动机等方面[13]。

5 结论

为对中美两国在航空发动机领域的专利布局差异进行分析,本文从时间布局、空间布局、内容布局和创新主体4个方面进行比较研究,得出以下结论。

(1)从时间布局看,中美两国均经历了较长时间的专利申请量缓慢增长阶段,原因可能包括两个:一是航空发动机研发难度较大,延长了研发周期,从而拉长了研发成果的产出时间;二是早期的研发成果多用于军方及国防,有严格的保密限制,在一定期限内不会以专利的形式公开。整体来看,中美两国的技术生命周期都可划分为3个阶段,且现均处于蓬勃发展期;美国的专利申请量在全球范围内保持领先地位,尤其是自2011年后美国专利申请量涨幅明显,中国专利申请量虽整体呈稳步上升趋势,但涨幅没有美国大。

(2)从空间布局看,中美两国都优先关注国内市场的专利布局,在此基础上兼顾国际市场的专利布局,其中,加拿大、日本、法国、英国是中美两国共同关注的国际市场;此外,中国对印度、俄罗斯也进行了专利布局,而美国则对德国和巴西表现出了更多的关注。在近几年里,中国对日本市场的关注度有所下降,提升了对印度的专利布局力度;美国则对中国和巴西加大关注度。

(3)从内容布局看,中美两国排名前10的IPC小类都集中在F02K、F01D和F02C,排名前10的德温特手工代码有6种一致,多集中在Q52-A类,包括Q52-A03、Q52-A02和Q52-A01C。中美两国技术关联性较强的IPC小类包括F02C、F01D、F02K、F04D、B64D。

(4)从创新主体看,国内的航空发动机市场竞争激烈,主体市场被海外竞争机构占据,尤其是美国近几年积极在中国航空发动机领域进行专利布局,无疑将对本土创新机构造成冲击;美国航空发动机领域国内市场仍被本土创新机构牢牢把握,在美国的专利布局中,海外创新机构仅英国和法国抢占到约10%的技术市场份额。

目前,中国虽处于全球少数能够自主研发航空发动机的国家行列,但在关键技术上与航空发动机强国美国还有差距,军机领域先进型号多依赖国外进口,受制于人,商用航发整机领域基本处于空白阶段,仅作为国际民机转包业务的二级供应商提供部分零部件。因此,中国发动机行业应充分抓住历史机遇,密切跟踪掌握先进军民用航空涡扇发动机的技术发展趋势,大力开展研究工作,并积极实施技术创新和管理创新,实现技术创新对型号研制的推动与型号研制对技术需求的有机迭代,促进航空发动机技术的创新、跨越式发展。■