生猪:折戟沉沙铁未销

关壹麟

一、观点回顧

今年春季大报告中,我们提出“2021年生猪行业仍然处于高景气度的产能恢复阶段,历史高位区间的表观利润依旧是刺激生产的基础,但由于行业生产效率下降与2020年冬季非洲猪瘟爆发,产能恢复的过程相对缓慢。由于二次育肥投机库存增加,平滑后期供给缺口,整体涨价幅度理性对待。”回顾来看,生猪价格在今年5月份至今走出了向下的趋势性行情,整体是超出了春季大报告的预期的,具体的细节我们在往期的定期报告中都有所提及,这里我们再基于研究院体系的视角对过去半年行情的因素进行回顾。

在上期报告中,我们识别的核心因素是生猪复产不及预期,不及预期的具体体现形式为:①集团企业成本分化;②三元回交导致的PSY下降;③东北冬季产能受损;④南方雨季时期非瘟的蔓延预期。我们将核心因素的耗散逻辑视作风险因素去修正上涨幅度,耗散逻辑主要是动态供应节奏对于静态断档预期的修正,即缺猪与缺肉幅度的不同。

后续行情演绎超出预期主要原因为前期核心因素的证伪,并在证伪后成为了新的核心因素,叠加前期核心因素的耗散逻辑为新的核心因素提供了逻辑增强。新的核心因素具体指得是生猪复产超出预期,超出预期的具体体现形式为:①散户复养超预期(证伪因素①);②能繁母猪产能恢复超预期,落后三元母猪逐渐置换二元母猪(证伪因素②);③东北冬季产能受损幅度不及预期(证伪因素③);④南方复产超预期,雨季FW逻辑被证伪(证伪因素④)。此外,叠加前期核心因素的耗散逻辑:缺猪与缺肉幅度的不同。新的核心因素的产生,使得生猪价格产生了一轮顺畅的下行趋势。

那么,生猪产能受损的逻辑是如何被证伪的?

证据一,区域价差走缩,说明南方复产超预期。国内生猪区域供需存在差异,正常情况下猪肉需求南方大于北方,产能北移,南方猪价高于北方猪价,通过价差完成区域调运。非瘟后南北价差先后经历了走扩-走缩-再走扩-再走缩,节奏与南北非瘟爆发、复产的步调基本一致。重点关注2020年下半年以来,尤其是2021年3月以后南北价差迅速走缩,其中黑龙江-广东价差走缩至-1.4元/千克、黑龙江-四川价差一度平水,四川-广东价差快速转负,说明南方尤其是西南区域复产情况比预期要好。

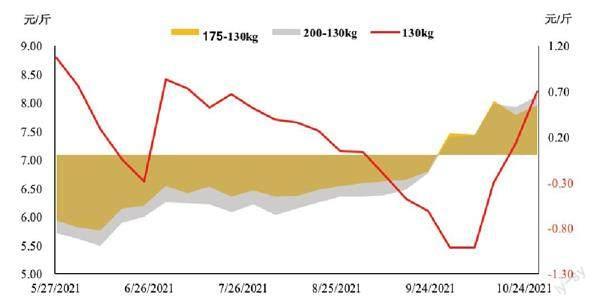

图1:标猪价格与标肥价差

数据来源:涌益咨询,中粮期货研究院

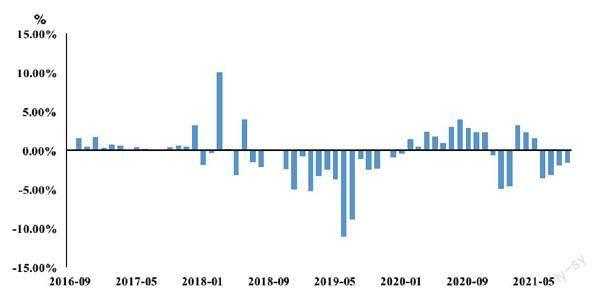

图2 : 能繁母猪存栏环比变化

数据来源:涌益咨询,中粮期货研究院

证据二,草根调研显示,广西与贵州产能恢复好于预期。4月下旬的广西调研反馈,能繁母猪存栏恢复量高于预期,近似恢复至非瘟爆发前的水平。6月贵州调研反馈,西南地区的产能恢复同样超过预期,近似可以平滑掉去年冬天的北方的母猪存栏存栏损失,与价差相互印证。

证据三,二次育肥增量,屠宰体重下降缓慢。2021年3-5月份,由于后市存在涨价预期,市场购买二次育肥投机生产的行为明显增多,而购买二次育肥的主力是社会猪场及散户。4月-6月大猪存量大并且冲垮了价格体系,同时体重下降缓慢,且压栏惜售行为不断出现,也验证了散户是有能力把猪养大养好,复产能力良好。

二、结论与概况

回顾7-9三个月,我们将故事线分为两条:影响短期猪价的商品猪逻辑线与影响中长期猪价的仔猪母猪逻辑线。

商品猪逻辑线7-9月发生的剧情体现在:体重的下降与前期生猪存栏的大量释放。前期生猪的存栏猪包括两个部分,一部分为滚动生产的120kg出栏的标猪与前期投机生产体重大于120kg的大猪。当前商品猪的结论:当前时点,前期投机生产的商品猪基本已经去化完成,未来出栏的商品猪为滚动生产的猪。证据一,出栏体重降至120kg以下。从样本数据来看,生猪出栏均重从5月13日的136.88kg的峰值,经历了连续22周的下降,降至了10月8日的119.79kg。证据二,标肥价差开始出现倒挂。从样本数据来看,9月末至今标肥价差开始出现了一定的倒挂。从肥猪-标猪的价格由-0.6元/kg,上涨至如今的0.6元/kg的水平,说明在九月末的时点,市场上相对缺乏大体重猪,也印证了前期投机生产的猪已经基本去化完毕。

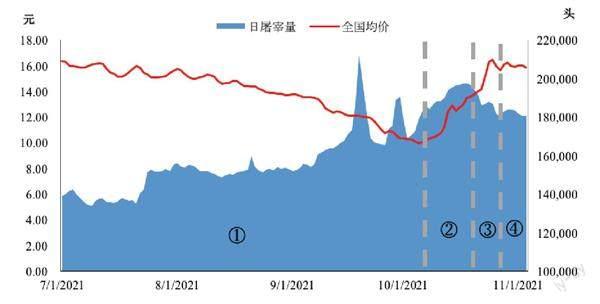

图3:生猪价格与屠宰量关系图

数据来源:涌益咨询,中粮期货研究院

母猪仔猪逻辑线7-9月发生的剧情主要是,能繁母猪存栏量复产超出预期,并于7月份产能触及峰值后开始出现拐点,其中东北地区产能的拐点出现的相对更早。同时,二元母猪与三元商品仔猪的价格大幅下降,从后验的角度也印证了产能的恢复。当前,行业母猪去产能的顺序主要体现在:①低效产能三元母猪;②高胎龄二元母猪;③检测不合格三元后备母猪。从产业样本数据来看,能繁母猪9月存栏降幅小于8月存栏,产能去化的幅度整体低于市场预期。

2021年4季度方面,现货走势的核心因素在于压栏对滚动生产节奏的扰动。10月份生猪价格出现了底部反弹。笔者认为反弹的原因主要分为以下几点:①前期投机生产的大猪已经去化完成,减少了后期存栏压力;②10月初的低价带动了终端的消费需求;③当前市场的大猪相对缺乏,大猪价格带动标猪价格上涨。当前来看,16元/kg的猪价对应的需求是不畅的,由于滚动生产受到大猪压栏的影响,整体供需双弱。11月份的猪价对于四季度的状态的判断十分重要,这是一个承上启下的价格。一方面去验证10、11月的供需状态,另一方面也是未来12月、1月供需状态以及价格的基准。从后验情况来看,11月价格小幅波动,屠宰不大增,说明11月份的需求增量是有限的。那么后期,12月的滚动生产还会有大猪压栏的叠加量,价格将会出现一个大幅的下跌。当前盘面的状态挤掉了前期的高升水,预计后期还会进入贴水状态。

2022年1季度方面,笔者认为整体的确定性是比较高的,现货价格将面临由春节前的价格高点逐渐在1季度末探底,从能繁母猪的恢复情况来看,2021年4季度的仔猪出生量仍然是偏多的,而且从10月份仔猪价格反弹情况看,目前的补栏情绪发生了好转,预计行业周期下行时间还会延长。

三、风险因素

冬季疫情:冬天北方气温较低,从季节性的角度来看,养殖端会存在一定的发病隐患。并且当前生猪亏损周期内,养殖端存在一定的降低疫苗兽药成本的情况,整体的管理是偏懈怠的,会加大生猪冬季患病的风险。如果冬季存在猪场发病情况,短期内会造成生猪的集中出栏,从而产生抛压,在抛压过后会因为市场相对缺猪而产生猪价的上涨。