国寿投资十年回眸

徐高林 黄巧珍 郝佳敏

中国人寿(601628.SH;02628.HK)作为保险业龙头,2020年保费收入6122.65亿元,2021年一季度末投资资产总额42821.89亿元。均是业内领先。

但拉长历史镜头来看,国寿无论在中国保险业中的占比,还是超过第二名的优势,都在缩小。国寿靠吃老本过日子的窗口期即将关闭。

本文从投资角度回眸国寿过去十年的轨迹,以求发现和思考一些问题。

十年投资比武

通过对比在A股上市超过十年的四家险企来揭示国寿的总体特点。

先看投资资产增速与固收占比。

国寿的投资资产总额统计口径在十年内发生了一次重大变化,需要对原始年报数据进行调整。具体而言,在投资资产是否包括“长期股权投资”的问题上,国寿年报从2018年开始出现了一个转折:2017年报披露的投资资产只有25932.53亿元,不包括1614.72亿元的长期股权投资;2018年报就开始纳入长期股权投资(即联营/合营企业投资),并把2017年的投资资产调整为27547.25亿元。为了体现连续性、可比性,本文从2011年-2016年报的资产负债表中把长期股权投资找出来加到对应年份的投资资产中。

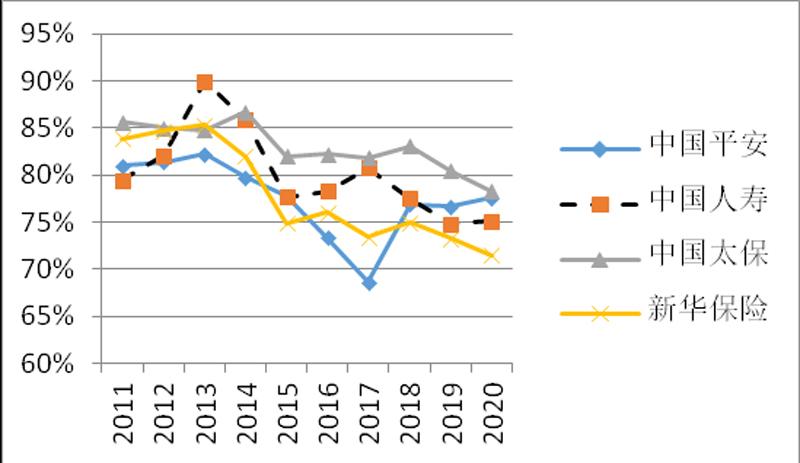

图1:四大险企固收类投资占比趋势图

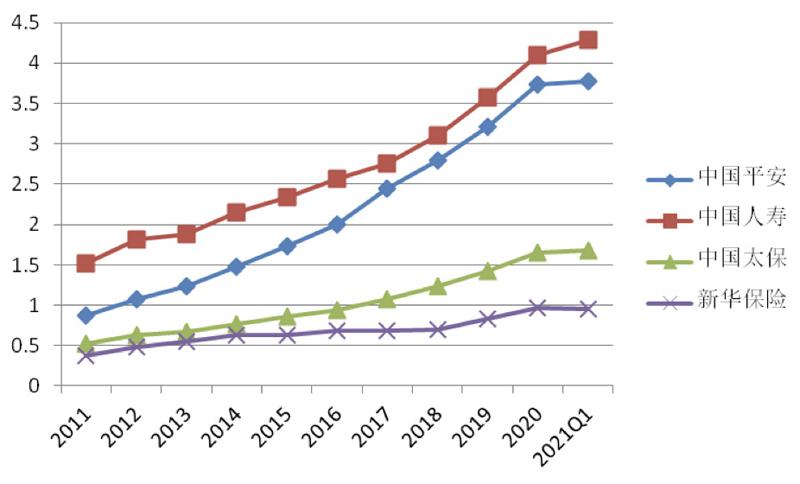

图2:四家险企净投资收益率

数据来源:各公司财务报告

可以看出,国寿过去十年间的投资资产增长可以细分出两个阶段:2011年-2017年的增速低于平安、超过平安的优势明显缩小,2018年至今增速与平安大致持平(2021年一季度超过平安)。与太保和新华相比,甚至优势是在不断扩大。

险资投资的具体工具种类繁多,而固收类投资占比是区分各公司投资偏好最简明的指标。像多数国家的险资一样,中国险资主要配置固收类资产。但从2017年前后开始,监管开始倡导、甚至督促险资加大股权投资。四大险企固收投资的主要特点有:固收占比总体呈下降趋势,拐点就是2015年、分水岭是80%,之前占比都在80%以上,之后除了太保外,其他都降到80%以下。四家当然也有步调区别:2011年-2017年,平安基本是固收占比最低的,尤其2017年占比跌破70%(当然这可能是因为市值会计下股票大涨挤压固收占比);国寿曾因2013年大幅增持而使固收占比达到90%的高位,其后在2014年-2015年的股市過山车后固收占比骤降至平安的水平,之后又缓慢震荡下降;太保是最依恋固收的,在四家中占比经常最高,直到2019年才降至80%;新华的特点是固收占比下降缓慢而持续,到2019年已经是固收占比最低的,2020年末与其他公司的差距进一步拉大、直奔70%的新低点。

险资投向经常眼花缭乱,而投资收益率则是相对简明的指标。险资主投固收类资产,险资组合收益的压舱石应该是稳定的孳息收入,也称为净投资收益。

净投资收益包括银行存款利息收入、债券利息收入、股息收入和投资性房地产租金等。国寿长期以来固收类资产占比较高,但其净投资收益率在四家中不仅不领先、而且经常垫底,说明国寿大比例投资固收资产好像并不是因为有什么独特的投资机会,而是比较无奈地承受低利率?作为财大气粗的“大哥”没能抢占多少高收益率的投资机会,难道是因为国寿投资特别保守?

表1:四家险企的总/净收益率之差(百分点)

表2:四家险企投资收益率方差对比(2011-2020年)

数据来源:根据各公司财务报告整理

表3:中国人寿历年重仓股占比

数据来源:wind 数据库

图3:四家险企的总投资收益率

数据来源:各公司财务报告

总投资收益是在净投资收益的基础上加上投资资产买卖价差、公允价值变动损益和资产减值损失,即加入了市场价格波动的影响,更能反映险企的择时、择股和择券水平,尤其是择时水平。可以看出,四家险企的总投资收益率波动性都明显高于净收益,而且上升、下降的年份与股市涨跌高度一致,可见,虽然股票及股票型基金在险资中占比仅15%左右,但它是险资收成的决定性因素。而且,再次遗憾地发现,国寿的总投资收益率大多数年份也在垫底位置。

国寿总/净收益率都垫底,来进一步比较总/净收益率之差。表1显示,四家险企的总/净收益率之差波动基本是同步的,但求和的结果还是有一些差异:三个公司正收益、一个负收益,且国寿正收益最高。

这个求和结果是否因为个别年份的异常值而扭曲?每家公司去掉各自的最大/小值后,求和结果依然是国寿正收益最大、平安垫底,但太保和新华的位置互换。从去掉最大/小值后九个比较正常年份的数据来看,平安只有四个年份非负、其他三家公司都是六个年份非负。而且很有意思的是,固收占比更高的国寿和太保整体表现优于新华和平安。至此,可以基本得出结论,固收占比偏高的国寿在净收益率上大败,但股权投资和积极投资的成绩优于其他三家,可惜,只是缩小了与“兄弟们”的差距,至今总收益率仍然多数年份垫底。

最后,再看经典的“均值-方差”法对四家公司的计算结果。从2011年-2020年的投资收益率来看,虽然国寿十年间总/凈投资收益率的均值分别为4.63%和4.56%,落后于其他公司;但国寿相应的方差分别为1.07%和0.03%,均为四家险企最小。因此,虽然国寿过去十年都收益率较低,但是稳定性强一点。

必须声明,虽然从多个角度比较四家公司的参考价值是毋容置疑的,但严格来说,它们又不完全可比,因为各家公司的险种构成及不同险种占比并不相同。所以,本文的比较结果最好只是用来揭示各家的特点,不要据此评价各家投资水平的高低。

中国人寿投资分析

具体分析国寿的投资情况。首先来看大类资产配置。

根据国寿年报披露数据时的分类,我们把其大类资产分为现金类资产、债券、定期存款、债权金融产品、股票、基金、长期股权投资、投资性房地产、其他固收类和其他权益投资共十大类资产。

其中,债券独占鳌头,2011年-2017年占比在45%左右波动,虽然2018年-2019年占比持续下跌到40%以下,但2020年已经止跌回升;位居老二的定期存款持续、陡峭下跌,从2013年的35%以上一路暴跌至2020年的15%以下;现在位居第三的是债权金融产品,但2017年才突然爆发、鹤立鸡群,占比突破10%,近三年又回归徘徊;从第四位开始的七类资产占比都在10%以下,其中主要是权益类资产。

进一步来看固收类投资分析。

债券作为险资的典型主力投资工具,在国寿的组合中至今仍占据40%以上的江山。在国寿年报单列的4类债券中,占比较高的企业债和政府机构债出现了两次交叉:企业债2012年超过机构债后连续上升直到2016年占比超过45%,其后又掉头向下至今,说明在企业债违约潮的背景下,国寿作为债券专业投资机构,没有去博取高收益率机会,而是决定“走为上策”。同时,企业债下降的空间基本被机构债填补,说明收益率低一点但也安全一点的机构债被国寿认同。另外两个占比较低的债券是国债和次级债,虽然在2012年-2016年间占比同时下降让位给企业债,但2016年之后国债占比开始止跌回升。在2015年大幅降息之后,国寿仍然对国债不离不弃,说明已经承认低利率将是常态,而且决定保留一定比例的国债作为“底仓”,2015年-2016年的低点时国债在所有债券中占比10%,就相当于在整个投资资产中占比5%左右。

图4:四家险企投资资产总额

数据来源:根据各公司年报整理(除非另有说明,下同),其中平安为“保险资金投资组合”数据。单位:万亿元

图5:中国人寿的大类资产配置

数据来源:国寿年报

图6:国寿债券配置中各类债券的占比

数据来源:国寿年报

国寿的债权型金融产品包括债权投资计划、信托计划、项目资产支持计划、信贷资产支持证券等,投向主要为交通运输、金融、公共事业、能源等领域,融资主体以大型央企、国企为主。从其在组合中的作用来看,大致相当于私募债券、是对普通企业债的替代工具。所以,在2017年企业债占比大幅下降之后,债权型产品投资异军突起。可惜,2018年就推出了资管新规,刚兑型产品受到打压,其占比也就徘徊不前。

国寿2011年-2012年的年报中还没有单独披露“其它固收类投资”的占比,本文根据当年的“保户质押贷款+存出资本保证金”进行估计的结果是2.5%左右。当然,这个科目的具体项目是存在变化的,它可能还包含同业存单和券商资管计划等。其占比在2013年-2015年出现过一波快速上升而2016年又大幅下降,2017年-2018年缓慢上升之后,2019年出现飙升、2020年持平。这个趋势与股市行情比较相似,可能与券商配资资管计划有关,2019年之后也可能与资管新规下的金融创新有关。

再看权益类投资分析。

国寿的权益投资类别都是占比10%以下的“小项”。首先要看的当然是股票,因为其占比不低而且波动性最大。其占比在2013年创下接近4%的低点之后一路上扬翻倍到目前的超过8%。接下来要关注的是早在1999年就放开了的基金投资,2011年时其占比紧跟股票,其后与股票同步下跌,但2015年末却异军突起,在股票占比不到5%的情况下,其占比超过7%;没想到接下来的5年就持续下跌,而今沦落到3%以下可有可无的地步。尤其是国寿旗下也成立了基金管理公司,这确实让人大跌眼镜,也值得基金业深思。第三是2016年爆发、近年占比在6%左右波动的长期股权投资,虽然在2018年才正式被纳入“投资资产”统计,但与它相伴的是曾经火爆的“险资举牌”概念,而且,它在很大程度上事关一家保险公司的投资成败。最后要专门提一句的是投资性房地产。这个无论在年报的“管理层讨论与分析”中还是资产负债表中都独占一席的资产,其实在险资组合中就是很多人都想忽略的倒数第一:占比不到0.5%。虽然不少险企曾经热衷炒房,但在诸多政策打压之下当前收益率确实不理想:2020年底国寿投资性房地产金额142.17亿元,但2020年的租金不仅1分钱没有还倒贴0.5亿元,虽然有新冠疫情的因素,但其他年份能好到哪里去?

表4:国寿长期股权投资统计表

数据来源:公司年报。单位:亿元

表5:中国人寿近年举牌情况

國寿的股权投资着眼三个问题:满足预期收益、容纳新增资金和产业协同,即在投资过程中要尽可能获取高收益,对于每年新增可投和再投资金进行合理布局,要考虑产业协同,促进承保业务更好发展。另外,市值波动比较大的权益型投资还会受到即将实行的会计准则IFRS9的影响。以当前唯一采用了IFRS9进行资产分类的中国平安来看,新会计准则对资产价格稳定性的要求提高,因为当前准则下把可供出售金融资产做为投资会计收益“蓄水池”的机会消失。国寿已经在为执行新会计准则IFRS9进行演练和储备:权益投资更青睐高分红低波动的蓝筹股以及以权益法计量的长期股权投资。

2017年以来,国寿在二级市场多次举牌,重仓了包括工行、农行、中行、邮储银行、太保、中广核电力等多个蓝筹股,主要目的是获得长期稳定的分红。以银行股为例,截至2020年末,国寿位列工行、农行、中行和邮储银行的前十大股东,都获得了不错的股息收益率。比如工行多年以来稳居A股分红之首,2020年每股派息0.27元,股息率高达6.02%。

国寿近年来不断增加长期股权投资。主要投资企业除了国寿财险之外,其他主要是非保险企业。最“钟情”的是广发银行:十年来连续增资,从135.88亿元增加到799.74亿元,其余公司多的也就100-200亿元,2020年底合计1775.35亿元。以国寿超过4万亿元的体量来看,未来还有比较大的提升空间。

综上,国寿过去十来年的投资有这样几个特点:在收益率上总体收益率偏低,主要原因是固收类资产投资策略保守造成净收益率偏低;权益类资产投资比例在同业中不高但业绩还算不错,对总收益率的贡献在同业中领先。从投资组合的构成来看,除了债券整体的占比相对稳定外,很多类别资产的占比都大幅波动,部分原因当然是这些年金融环境和监管政策的不断变化,但也说明国寿的资产配置策略还没有达到成熟阶段、仍然在大幅摇摆中摸索。国寿未来的投资策略面临挑战,如果它拒绝市场份额被蚕食,就要去与平安、泰康等快速发展的“兄弟们”竞争投资业绩,首先就需要提高固收类资产的净收益率,而不能像过去一样躲到利率债下乘凉,在低利率和违约潮的双重冲击下,这个任务相当艰巨;权益类投资方面,提高比例容易,但加高总收益率绝非易事。过去十年,偏股权的平安、新华与偏债权的国寿、太保的不同历程,已经展现了难度;国寿自己2010年-2013年的痛苦经历应该还记忆犹新。