基于模糊决策和多目标约束的中小微企业信贷决策研究

袁朴冰 南京农业大学人工智能学院

引言

由于中小微企业规模相对较小,也缺少抵押资产,银行通常是依据信贷政策、企业的交易票据信息和上下游企业的影响力,向实力强、供求关系稳定的企业提供贷款,并可以对信誉高、信贷风险小的企业给予利率优惠。

本文以2020年高教社杯全国大学生数学建模竞赛C题问题一[1]所设定情景为基础,在给定数据的基础上对企业风险、市场风险等因素进行综合考量,决定贷款额度以及年利润,使得银行的贷款决策更为准确、合理。

一、本文的假设

1.假设附件中的进项发票的价税合计金额可以近似于该企业的支出费用,销项发票的价税合计金额近似于收入费用,即公司发票信息完全可以反映公司经营状态。

3.假设本年度银行固定贷款额度为5 000万。

二、模型的建立

根据银行贷款标准,对于以下几类企业考虑不予放贷:

(1)信誉等级为D的企业;

(2)连续亏损三年以上,亏损金额超过50万的企业。

(一)基于企业实力评分的模糊决策贷款年利率定价模型

通过对银行风险预警系统的了解,我们规定企业信贷风险等级与预期违约概率的关系如表1所示:

表1 企业预期违约区间

在上述假设下,企业等级为τ的第i笔贷款的贷款利率为:

其中r为中央银行发布的短期贷款基准利率,si为相应贷款的风险溢价,且可以表示为:

Iterative algorithms of contractive mappings’ fixed point

(二)基于多目标的贷款金额决策模型

本模型将对贷款的具体额度进行计算,计算得出的贷款额度应满足银行利润最大化和风险最小化的原则。

1.目标函数的确定

收益目标:假设银行对于某企业i的贷款金额为xi,客户流失率为σi,对于银行的年净收益:

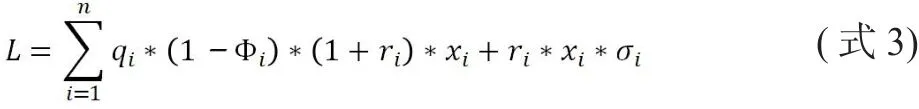

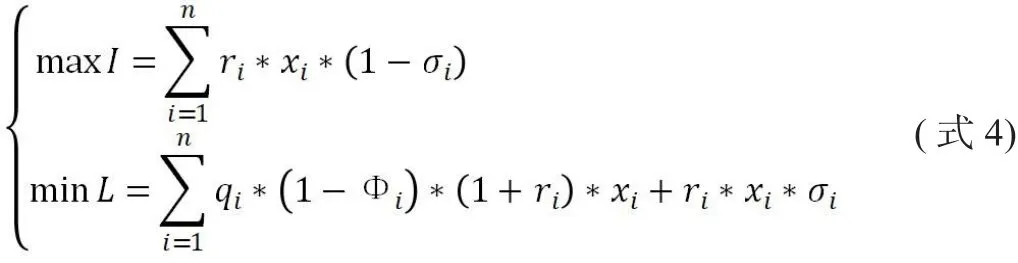

风险目标:银行的目标之一为风险最小,如果企业违约,即银行不仅收不回利息,也收不回本金;如果客户流失,则银行就是失去了贷款从而获得利息的机会。因此银行的预期损失为:

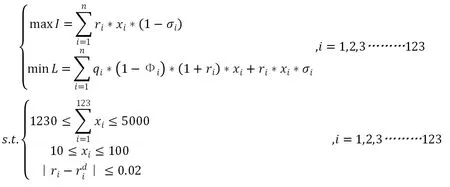

确定以银行年净收益尽可能大,年总体风险尽可能小为目标,如下式所示:

2.约束条件的确定

(1)银行放贷金额约束:题目限制对确定贷款企业的额度为10—100万不等,本题设定总贷款额度为5 000万,因此贷款约束应满足:(单位:万)

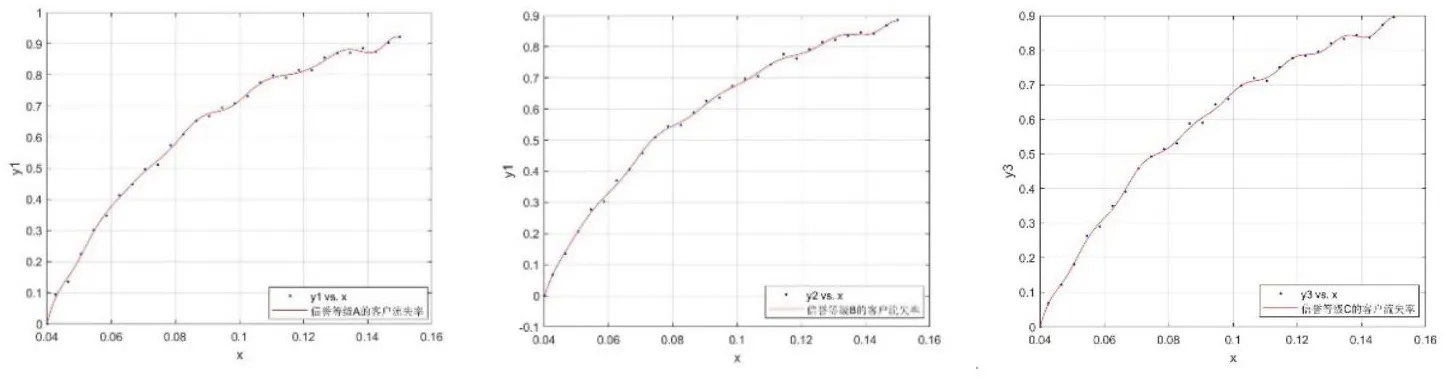

(2)各个企业贷款年利率对不同信誉等级客户流失率的约束:通过年利率贷款定价模型,可得到各信贷风险等级企业所对应的利率区间,确定最优利率还与客户流失率有关。根据附件三[1]给出的年利率与客户流失率的关系,拟合结果如下页图1所示:

图1 客户流失率拟合曲线

拟合曲线总体呈单调递增趋势,因此最优年利率的约束应为:年利率趋近于利率区间的最小值,为了方便表述,列出下式:

综上所述,建立基于多目标的贷款金额决策模型[4]如下:

三、模型的求解与结论

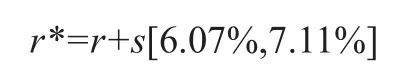

首先计算利率区间,利用表1中R1等级的企业的数据等可得:qi等级为R1企业贷款的风险溢价为:

当前央行短期贷款的基准利率为4.35%[4],因此银行对于实力等级为R1企业的贷款应执行的利率区间为r*为:

同理计算其余等级企业利率区间,结果如表2所示:

表2 利率区间分布

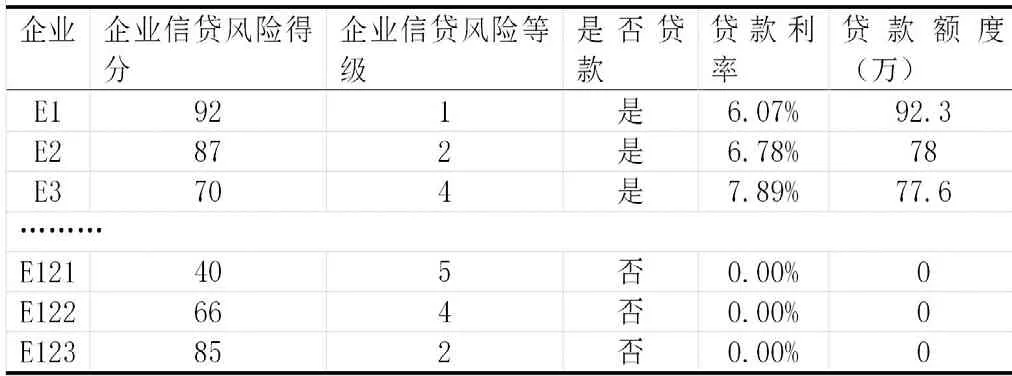

再将相关参数带入基于多目标的贷款金额决策模型,计算得到结果如表3:

表3 银行对123家企业的信贷决策

对于123家,通过模型计算,可放贷的企业有90家,放贷企业的比例为73.17%,基本满足了中小微企业的贷款需求。年度总贷款金额为4 285.2万元,银行可获利润在340—374万之间。在年利率上,银行给出年利率区间进行商榷,使得在信贷过程中,银行处于主动地位。

四、结语

中小微信贷决策是一个柔性参考空间,银行决策考虑问题是在战略层面,考虑银行的未来发展前景做出的综合决策。本文提供的基于模糊决策的贷款年利率定价模型,一方面有科学的依据作为支撑,另一方面可以使银行具有一个弹性空间,在信贷决策中处于主动地位,更具现实性。而贷款金额的确定更是一个受多方面影响的问题,本文所建立的多目标决策模型可以在保证年利率的基础上满足银行年净收益尽可能大,年总体风险尽可能小,使银行在中小微企业贷款市场处于领先地位。