我国有色金属矿产资源地位与全球矿业开发格局变化趋势

段绍甫|文

我国有色金属矿业行业要深刻认识错综复杂的国际环境带来的新矛盾、新挑战,紧扣新发展阶段、新发展理念、新发展格局,以推进矿业高质量发展为主题,以短缺矿产资源找矿突破为重点,以树立绿色环保矿业新形象为标志,加快构筑互利共赢的全球产业链供应链利益共同体,形成以国内大循环为主体、国内国际双循环相互促进的矿业发展新发展格局。

我国有色金属矿业在全球中的地位

1.资源储量与保障

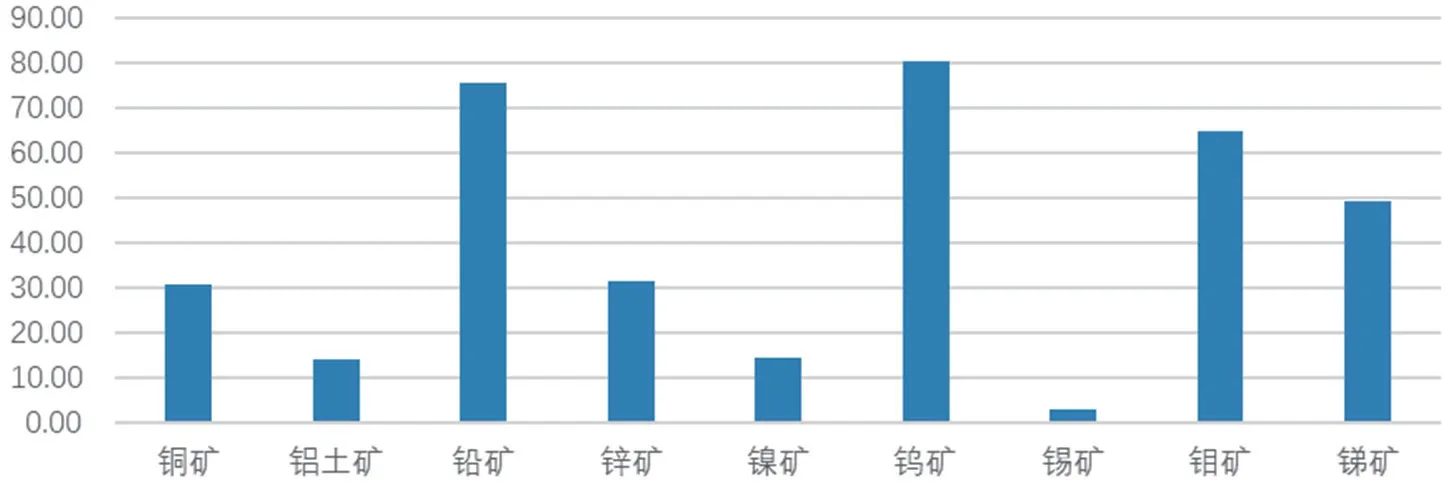

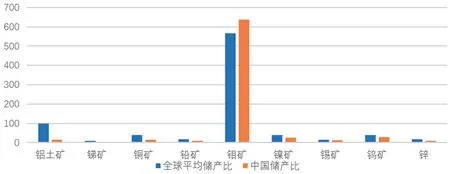

从资源储量看,我国有色金属矿产资源储量丰富,但禀赋差异较大。其中铜、铝、镍等资源相对匮乏,资源储量分别占全球的3.1%、3.3%和3.1%。铅、锌位居全球资源储量第二位,资源储量分别占全球的21%和19%。而在我国的优势资源中,钨、钼、锡、锑、碲等资源储量均位居世界第一,钨、锑在全球供给中占有80%以上市场份额,锡、钼也占有全球供给40%左右的市场份额,均在世界供给体系中具有重要影响。铟、锗、镓等稀散金属主要伴生于锌、褐煤、铝等矿产资源当中,资源储量同样位居世界前列。

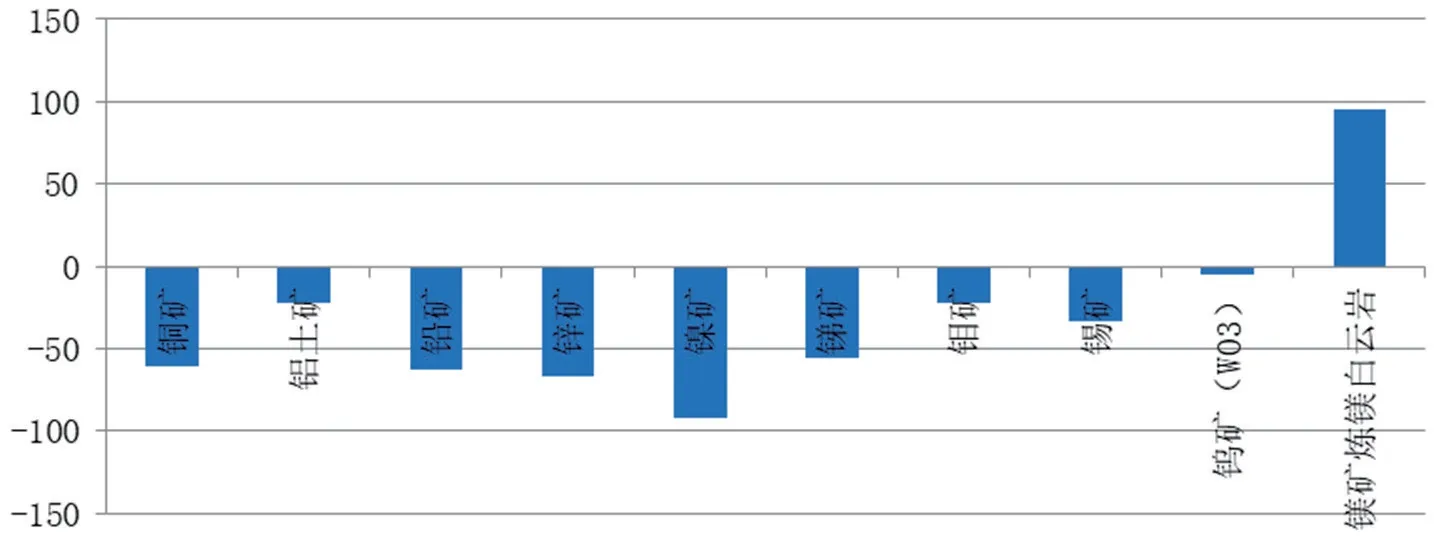

从保障态势看,不同品种资源保障态势差异较大。其中铜、铝、铅、锌、镍等大宗有色金属矿产查明资源量上升,但由于需求基数大,总体上资源保障呈下降态势;钨、钼等优势矿产资源储量进一步提高,资源优势进一步扩大,原料供应以及资源保障均较高;锡、锑、锂资源虽然具有资源优势,但不具备开发优势,产量增长缓慢或低于下游需求增长幅度,整体上保障程度不乐观,资源缺口逐年提高;钴、钽铌、锶、铍、铂族等资源禀赋差,远不能满足国内需求,在国内资源储量和资源保障态势方面均较差;铟、锗、铋、镓、碲、铷、铯等稀散金属主要共伴生于其他有色金属矿床和进口有色金属矿产品中,随着国内冶炼产能的扩张和综合利用水平的提升,这些金属基本能够满足国内的需求。

从资源可持续供给角度看,我国有色金属矿产资源可持续供给能力总体不强。一是矿产资源开发高强度、高消耗。改革开放以来,我国处于快速的工业化和城镇化进程之中,一个重要特征就是资源开发强度高、消耗快,特别是优势矿产资源。我国矿产资源产量快速增长,多种有色金属矿产资源产量处于世界前列,也使得部分品种资源的储量增长速度跟不上产量的消耗速度,储量下降较快。且资源开发强度(静态储产比)远远高于全球平均水平。二是新增资源多处于高寒高海拔以及环境脆弱地区。近十年大宗有色金属新增资源量中,多数资源位于高寒高海拔以及环境脆弱地区。例如,在近年来新增的铜矿资源几乎都在西藏地区,资源所在地平均海拔在4000 米以上,部分资源地在生态保护区范围内;近年在新疆和田地区发现的世界级超大型火烧云铅锌矿,是我国迄今发现的最大铅锌矿床,但由于该矿床位于海拔5500 米以上的昆仑高原“无人区”,也面临着实际开采难度较大的问题。

表1 主要有色金属境外资源国际产能合作概况表

2.矿业开发与供应

我国是全球重要的矿产资源生产和消费大国,多种有色金属矿产资源产量位居世界前列,其中镓、铋、碲、锑、钨矿产量超过全球产量的60%以上,铝土矿、铅矿、锌矿、钼矿、锡矿、铍矿产量超过全球产量的20%以上。但是“十三五”以来,受国内经济增长放缓,环保压力日益增加,以及矿产资源勘探开发周期因素的多重影响,主要有色金属矿产资源的产量增长放缓。根据统计,2020年我国主要六种有色金属产量为603.16 万吨,同比增长1.56%,较2016年峰值产量约减少了300 万吨。

3.海外资源的开发

我国有色金属行业在“走出去”谋求国际合作方面起步较早,在20 世纪80年代的时候就已经开始。经历了40多年的摸爬滚打,虽然在前期经历了很多的困难和阻碍,但是通过不断地总结经验教训,目前取得了很大的成果,也有很多成功的案例,有的海外项目甚至成为企业主要效益来源。据不完全统计,截至2019年年底,我国主要企业境外投资有色金属资源开发项目超过60 个,合计投资500 多亿美元,在一定程度上保障了我国资源的供应。

全球矿产资源格局变化

进入21 世纪以来,随着矿业与资本、金融市场的充分结合,以及新兴矿业国家的崛起,全球矿产资源的供应、贸易、消费格局正在逐步发生深刻变化。

图1 2011-2019年以来我国主要有色金属查明资源量增减变化图(单位:%)

图2 2006-2019年主要有色金属储量增减变化图(单位:%)

图3 2019年全球和中国主要有色金属矿产资源储产比对比图(单位:年)

1.资源供应格局变化

全球有色金属矿业供应格局正逐步呈现多元化,尤其在“一带一路”倡议的带动下,非洲、东南亚等国家和地区逐步成为新的重要矿产资源供应地区,原有供应格局正在发生改变。

铜矿开发方面,南美的秘鲁、厄瓜多尔和非洲刚果(金)、赞比亚等国正逐步成为铜矿资源重要的供应国。其中秘鲁铜精矿产量由2001年的59 万吨,上升至2019年的238.9 万吨,超越中国成为全球第二大铜矿生产国,全球占比也由5.3%上升至目前的14.41%;而非洲作为新的铜矿资源供应基地,其产量增长也十分迅猛,刚果(金)铜精矿产量由2001年的3.7 万吨上升至目前的32 万吨。由于非洲国家地质工作程度较低,未来随着铜矿资源投资和勘察力度的加大,非洲的矿山铜生产能力有望有进一步提升。

图4 2000年以来中国主要六种有色金属矿产量变化图

镍矿开发方面。在2000年以前,全球镍矿的开发主要集中在澳大利亚和俄罗斯,但随着冶金技术的突破,印度尼西亚镍矿开发快速增长,尤其是2014年以后,中资企业成为印度尼西亚镍矿项目开发的主导力量,据初步统计,2019年印尼镍矿产量达到80 万吨,是2000年前的10 倍。

铝土矿开发方面,在中资企业的投资带动下,2017年几内亚铝土矿开发呈井喷式发展,2019年几内亚铝土矿产量达到7000 万吨,超过中国成为全球第二大铝土矿生产国,跃居成为全球重要的铝土矿供应国。

总体来看,全球原有有色金属矿业供应格局正逐步发生改变,一些新兴矿业国家矿产资源的开发有望进一步提升,同时,发达国家的有色金属矿的产量及占比逐渐降低。由于发达国家工业化的完成对大宗矿产资源的需求减少,未来这一现象仍将持续,但发达国家对资源的控制力并没有由于国内生产和需求减少而减弱,反而有进一步强化的态势。

2.矿业市场格局变化

有色金属市场格局不断调整,以联合、兼并、重组为特征的战略性调整一直在持续。相比中国,美国、澳大利亚、日本等发达国家在全球资源布局较早。例如,美国通过美国自由港公司以及参股嘉能可、必和必拓等国际矿业巨头,在南美、澳洲等国家和地区获得了大量的优质矿产资源和份额矿产量,为美国资源保障和获取全球话语权做出了重要贡献。欧盟国家通过英美资源集团、力拓集团等矿业巨头,在智利、秘鲁、蒙古等国家获取了大量的优质矿产资源和份额矿产量,例如全球第一大铜矿智利的埃斯康迪达铜矿(Escondida mine)铜资源储量超过1 亿吨,必和必拓拥有57.5%的股份,力拓集团拥有30%的股份,日本三菱拥有10%的股份;蒙古的奥尤陶勒盖(OyuTolgoi)铜矿铜资源储量2509 万吨,力拓集团持有Turquoise Hill 公司51%的股份(Turquoise Hill 持有OyuTolgoi 铜矿66%的股份)。通过国际矿业巨头以及矿业公司的交叉持股,欧盟的铜资源保障能力和话语权在全球占有重要地位。

全球矿业公司经过多年的并购、重组,目前已形成了高度的垄断特征。目前全球十大矿业公司共同生产的矿产品主要包括煤炭、铁矿、铜、铅、锌、镍、钼、金、银、钴等。其中,2019年合计铁矿产量占全球比重接近一半,铜、钴产量占到全球的三分之一,镍、钼产量全球占比接近30%,金、银产量均占到全球的15%,铅、锌产量均占到全球的10%左右。

3.有色金属消费格局变化

亚洲新兴经济体已成为全球有色金属矿产品消费中心。第二次世界大战结束到20 世纪90年代,欧洲、美洲、亚洲的日本是全球大宗矿产资源的消费聚集地区。进入21 世纪以来,随着欧美等发达国家工业化的完成及我国工业化进程的加快,全球大宗矿产消费中心逐渐转移到亚洲,尤其是我国大量的矿产资源消费极大地带动了全球资源消费的增加。根据《全球矿业发展报告(2019)》的数据显示,2018年中国、印度、东盟等亚洲新兴经济体,铁、铜、铝消费全球占比分别为59%、59%和61%,美欧日韩等发达国家全球占比分别为28%、35%和29%。预计未来一段时期内,亚洲新兴经济体金属矿产需求仍将持续增长,美欧日韩等发达国家需求总量呈持续下降态势。

战略新兴矿产正成为新一轮矿产资源需求热点。当前新工业革命的孕育与兴起,高技术产业、战略性新兴产业的迅猛发展,将带动新兴材料矿产消费,为矿业振兴释放出新的潜力。近年来,欧盟和美国等大多数发达国家制定了符合自身利益和发展的战略性矿产目录,无一例外的包括“三稀”矿产和非金属矿产。早在2010年,欧盟委员会在研究全球46 种矿产的基础上,将14 种矿产确定为关键性矿产原材料,其中9 种主要产自中国,包括锑、萤石、锗、石墨、稀土、钨、镓、铟、镁;美国兰德公司2013年发布了《关键和战略性矿产威胁美国制造业的报告》,确定了14种最需要的关键战略性矿产原材料,定义为难以获得的战略性矿产,其中11种主要来自中国,包括稀土、钨、锗、石墨、萤石、锑、铟、重晶石、钒、镓、镁。2016年11月,国务院批复通过的《全国矿产资源规划(2016-2020年)》中,首次将24 种矿产列入战略性矿产目录。

战略性矿产原材料市场广阔。以发展新能源汽车产业为例,根据2019年12月3日,工信部装备工业司发布《新能源汽车产业发展规划(2021-2035年)》(征求意见稿)。到2025年新能源汽车新车销量占比达到25%左右。据此预测,到2025年我国新能源汽车动力电源对锂、钴等矿产的需求分别为:碳酸锂21 万~30 万吨,是2019年的4 倍;钴为3 万~4 万吨,是2019年的3 倍;另外电池行业用镍将增加至23 万吨,是2019年的4 倍。同时,随着5G 通信、人工智能、智慧城市等战略性新兴产业不断发展,对钽、铌、锂、稀土、钪、锗、镓、铟、铼、碲等关键矿产的需求还将越来越大。显然,未来战略性矿产的市场不容小视。

当前我国所处的外部环境

1.国内外风险挑战明显增多

当前世界正面临百年未有之大变局。世界经济增长的不确定性增强,全球经济增速减缓、国际竞争加剧、贸易冲突频发对我国外部发展环境构成挑战。在大动荡、大调整、大变革的作用下,全球有色金属工业格局正在重塑。新兴经济体表现活跃,成为推动产业发展的重要力量;发达经济体凭借技术优势,继续占据国际竞争的制高点。常用有色金属主要消费国的需求放缓,新的需求增长点尚在培育;在新技术革命和产业变革的作用下,稀有金属的战略地位凸显。宏观发展形势在带来挑战的同时,也为我国有色金属行业进行产业转型升级、推动行业高质量发展和提高国际影响力与话语权带来新的契机。

2.贸易保护主义抬头,矿业投资环境分化

贸易保护主义抬头,将在未来相当一段时间内影响全球经济的增长,并将使得各国对重要矿产资源的争夺更加激烈。以锂、镍、钴为代表关键矿产资源供应链、产业链安全、稳定,已成为世界各经济体关注的重点,美国、欧盟和日本将钴等有色金属资源列为“关键材料”(critical material),如美国2018年发布《关键矿产清单》,2019年发布《确保关键矿物安全可靠供应的联邦战略》;中美贸易战爆发后,美国对关键矿产资源的关注与保障力度进一步提高,为减少对我国高科技产业关键原材料的依赖,2019年9月,美国发起了战略矿产倡议,加入该倡议的国家包括刚果(金)、赞比亚、纳米比亚、博茨瓦纳、秘鲁、阿根廷、巴西、菲律宾和澳大利亚。美国将与倡议成员国共享采矿专业知识,以帮助他们发现和开发锂、铜和钴等矿产,并就管理和治理框架提供建议。2020年成立“关键材料核心小组”来应对关键矿产供应风险。

资源民族主义短期内无法消除。随着以我国为代表的新兴经济体工业化、城市化进程的加速,资源开发领域迎来了空前的发展机遇。在此背景下,全球主要矿产资源输出国不断提高矿业投资、税收和矿产品出口门槛,尤其最近几年一些资源出口国不断调整出口政策。如巴西修订矿业法,以提高该国矿业的竞争力和促进矿业可持续发展,包括允许矿业公司将采矿权用作融资担保,同时也制定了更严格的环境规定。刚果(金)将钴、钽等列为战略性矿产,权利金税率由2%提升到5%;印尼通过立法,要求在外国公司在该国投资的矿山中,政府须占有51%的权益;印尼、越南等国禁止部分原矿产品出口政策,几内亚以出口换取投资的政策等。

3.安全与环保压力加大

国际社会对生态环境、气候变化等问题日益重视,推动资源绿色开采、加工、利用及处理已成为世界各国的普遍共识,“全球负责任矿产计划(RMI)”正成为全球矿业开发新的准入门槛。国内方面,2020年9月22日,习近平总书记在第七十五届联合国大会一般性辩论上郑重宣布:“中国将提高国家自主贡献力度,采取更加有力的政策和措施,二氧化碳排放力争2030年前达到峰值,努力争取2060年前实现碳中和。”这一重要宣示为我国应对气候变化、绿色低碳发展提供了指引方向、擘画了宏伟蓝图。同时也为有色金属行业的绿色发展提出了更高要求。加强绿色资源技术创新,支持绿色清洁生产,推进传统资源产业绿色改造,减少污染物排放,提高资源利用效率,推动建立绿色低碳循环发展产业体系,成为有色金属矿业发展的必由之路。

结语

当前,我国经济已由高速增长阶段转向高质量发展阶段,对矿产资源的需求也从全面、持续、快速增长转入差异化增长。有色金属矿产资源供给安全正逐步突破以数量、规模、成本、利润为目标的市场供给范围,新一轮科技革命驱动有色金属矿产资源供应安全,必将渗透到经济和大国博弈的地缘政治领域。因此,有色金属矿业行业要深刻认识错综复杂的国际环境带来的新矛盾新挑战,紧扣新发展阶段、新发展理念、新发展格局,以推进矿业高质量发展为主题,以短缺矿产资源找矿突破为重点,以树立绿色环保矿业新形象为标志,加快构筑互利共赢的全球产业链供应链利益共同体,形成以国内大循环为主体、国内国际双循环相互促进的矿业发展新发展格局。