上市险企负债端承压

方斐

五大上市险企一季度保费收入同比“四升一降”,单月保费增速表现不及预期,行业分化较为明显。数据显示,中国人寿、中国平安、中国人保、中国太保、新华保险一季度累计原保险保费收入分别为3239亿元、2438亿元、2034亿元、1387亿元、634亿元,同比变动幅度分别为5.2%、-5.5%、5.0%、6.3%、8.8%。3月当月,仅新华保险和中国太保保费同比实现正增长。

在寿险方面,新华保险高基数下延续正增长,继续领跑上市寿险公司,其余四家公司3月保费均出现不同程度的下滑。以新重疾为主的高价值产品销售乏力及人力持续脱退是保费表现不及预期的主因。

寿险公司保费复苏态势未能延续,负债端明显承压。新华保险继续领跑上市寿险公司,中国人保、中国平安3月新单保费同比大幅下滑。万联认为,保费增长乏力的主因是积累客户在“开门红”期间得到消化,短期内拓客展业难度加大;重疾险市场短期饱和导致新重疾预冷;代理人数量持续下滑导致高价值期交业务达成情况不及预期。

在财产险方面,上市公司保费表现持续分化,仅平安财险同比负增长,其中,车险业务持续低迷,意健险增速有所放缓。1-3月,人保财险、平安财险、太保财险分别实现保费收入1356亿元、662亿元、433亿元,同比变动幅度分别为6.2%、-8.8%、11.9%;3月单月保费分别为548亿元、233亿元、165亿元,同比变动幅度分别为4.2%、-6.5%、14.1%。人保财险、平安财险车险业务3月保费收入同比分别下降7.5%、1.4%,增速较上月均由正转负。人保财险、平安财险意健险业务保费收入同比分别增长16.7%、1.6%,增速有所放缓。

具体来看,一方面,险企面临代理人增量和提质的双重压力,人力质态的改善将带动新重疾等高价值业务的复苏,助推险企实现规模与价值的共同提升;另一方面,健康和养老作为2021年保险业的发展主线,产品+服务相结合的保险新形态有望带领整个行业突破瓶颈,开启新一轮增长周期。

在此背景下,万联证券认为,关注寿险改革驱动下人力质态改善预期强,以及布局康养产业、不断推进保险产品创新的头部险企。

新单保费增速下滑

根据5家上市险企披露的2021年3月的保费数据,新单保费增速下滑明显,负债端表现不及预期。受新产品销售不及预期、代理人未完全匹配产品銷售需求、保障需求提起透支等影响,上市险企3月保费收入承压。

数据显示,2021年一季度,中国人寿、中国平安、中国太保、新华保险、中国人保分别实现保费收入3239亿元、2437.75亿元、1387.09亿元、633.92亿元、2034.02亿元,同比分别增长5.24%、-5.45%、6.41%、8.84%、4.97%,增速较前值(1-2月)分别变化-6.16个百分点、-1.02个百分点、-2.53个百分点、-2.62个百分点和-4.61个百分点。

从单月保费角度来看,3月上市险企保费增长同样承压。2021年 3月,中国人寿、中国平安、中国太保、新华保险、中国人保分别实现保费收入698.53亿元、628.27亿元、397.48亿元、193.01亿元、673.42亿元,同比分别增长-12.39%、-8.28%、0.58%、3.29%和-3.26%,增速较前值(2月)分别变化-14.32个百分点、-7.25个百分点、-11个百分点、-5.94个百分点和-21.13个百分点。

图1:中国人寿保费增速情况

资料来源:公司公告,万联证券研究所

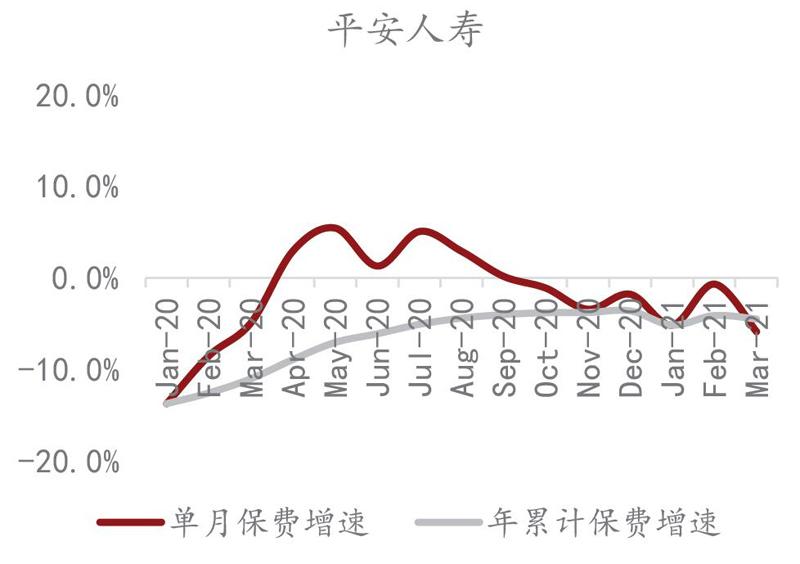

图2:平安人寿保费增速情况

资料来源:公司公告,万联证券研究所

在寿险保费承压的同时,产险保费收入增速也有所放缓。受新产品上市效果不及预期、保障需求恢复缓慢等因素的影响,3月寿险保费收入下滑明显。中国人寿、中国平安、中国太保、新华保险以及中国人保分别实现寿险保费收入698.53亿元、394.84亿元、232.19亿元、193.01亿元、125.28亿元,同比增速分别为-12.39%、-9.29%、-7.52%、3.29%、-26.25%,增速相比2月份分别下降14.32个百分点、-8.42个百分点、13.58个百分点、3.55个百分点、32.98个百分点。

与此同时,产险保费收入增速回落明显。数据显示,中国平安、中国人保以及中国太保分别实现产险保费收入233.43亿元、548.14亿元、166.84亿元,同比增速分别为-6.51%、4.16%、15.15%,增速相比2月份分别下降5.06个百分点、18.55个百分点和9.2个百分点。

3月单月新单保费下滑明显,增速转负。2021年一季度,中国平安实现新单总保费收入585.07亿元,同比增长15.27%,相比前值(1-2月)下降15.89个百分点;个险新单保费为511.75亿元,同比增长19.13%,相比前值(1-2月)下降10.4个百分点。3月单月,新单保费下滑明显。中国平安实现新单总保费108.05亿元,同比下降24.91%;实现个险新单保费79.53亿元,同比下降17.06%。

受新产品上市效果不及预期、代理人未完全匹配新产品销售需求以及保障需求恢复缓慢等因素的影响,险企负债端未能延续改善态势,保单销售持续承压。未来随着高质量代理人队伍打造,险企持续推进供给端改革,保费增长仍然可期。宏观经济持续修复对长债利率形成支撑,资产端有望持续改善。

整体来看,3月上市险企寿险原保费收入同比下降8.62%,产险原保费收入同比仅微增2.83%。3月,上市险企寿险业务(太保寿+平安寿+国寿+新华+太平寿+人保寿)原保费收入合计1709亿元,同比下降8.62%;产险业务(人保产+平安产+太保产+太平产)原保费收入合计969亿元,同比增长2.83%。

1-3月,上市险企寿险业务(太保寿+平安寿+国寿+新华+太平寿+人保寿)原保费收入累计7578亿元,同比增长2.14%,产险业务(人保产+平安产+太保产+太平产)原保费收入累计2518亿元,同比增长2.55%。

从寿险来看,3月新华保险同比增长3.29%,涨幅最高,1-3月新华保险同比增长8.84%,涨幅亦最高。

3月,太保寿险实现保费232亿元,同比下降7.52%;平安寿险实现保费355亿元,同比下降5.87%;中国人寿实现保费699亿元,同比下降12.41%;新华保险实现保费193亿元,同比增长3.29%;太平寿险实现保费145亿元,同比增长1.04%;人保寿险实现保费84亿元,同比下降25.51%。

1-3月,太保寿险实现保费954亿元,同比增长3.89%;平安寿险实现保费1664亿元,同比下降4.49%;中国人寿实现保费3239亿元,同比增长5.23%;新华保险实现保费634亿元,同比增长8.84%;太平寿险实现保费580亿元,同比增长3.18%;人保寿险实现保费507亿元,同比下降5.45%。

产险方面,3月太保产险实现保费同比增长14.08%,涨幅最高;1-3月,太保产险实现保费同比增长11.93%,亦是最高。

图3:太保寿险保费增速情况

资料来源:公司公告,万联证券研究所

图4:新华保险保费增速情况

资料来源:公司公告,万联证券研究所

3月,人保产险实现保费548亿元,同比增长4.17%;平安产险实现保费233亿元,同比下降6.51%;太保产险实现保费165亿元,同比增长14.08%;太平产险实现保费22亿元,同比增长2.60%。

1-3月,人保产险实现保费1356亿元,同比增长6.20%;平安产险实现保费662亿元,同比下降8.84%;太保产险实现保费433亿元,同比增长11.93%;太平产险实现保费67亿元,同比增长2.35%。

总体来看,3月寿险新单萎靡,新业务恢复节奏仍有待进一步观察。3月平安个险新单同比下降17.06%,显著低于市场预期。一方面,1月底的旧重疾销售热潮对3月价值产品切换造成一定程度的透支;另一方面,3月人力的继续下滑导致销售动能有所减弱。从线下调研来看,4月的寿险新业务开拓依旧没见好转,但其中也有险企为做好接下来的营销蓄客养客,同时代理人的固本培元仍在持续。产险方面,车险是压制保费增长的核心因素,非车险方面的保证险业务正在收缩。

短期高频数据的疲弱对保险板块情绪影响较大,目前,保险板块估值回落到历史绝对低点位置。从近五年P/EV来看,A股中国太保、中国平安、中国人寿、新华保险位居后9%、8%、6%、2%分位,估值安全边际较高。

一季度规模保费增速放缓

随着近期上市险企陆续公布3月保费收入,险企负债端的真实情况逐渐显露——重疾险需求释放接近尾声,车险承压较小带来财险小幅增长。据统计,2021年一季度,中国人寿、平安人寿、人保寿险、太保寿险、新华保险五家寿险公司合计保费约为6997.66亿元,较2020年同期仅增长2.05%,低于前两月5.92%的增幅。上述五大上市保险公司共计实现原保险保费收入9731.78亿元,同比增长2.64%。

在人身险方面,重疾险需求释放接近尾声,新单下滑影响整体保费收入。分公司来看,中国人寿、中国平安、中国太保、中国人保、新华保险1-3月累计保费收入分别为3239亿元、1776亿元、954亿元、679億元、634亿元,同比增速分别为5%、-4%、4%、3%、9%;3月单月保费收入分别为699亿元、395亿元、232亿元、125亿元、193亿元,同比增速分别为-12%、-9%、-8%、-26%、3%。新华保险寿险业务表现亮眼,3月单月保费收入同比实现正向增长。

中国平安保费增速下滑,主要受个险续期保费影响,个险续期累计保费收入1191亿元,同比下降11%。在新单业务方面,个险新单累计保费收入实现512亿元,同比增长19%,3月单月保费为80亿元,同比下降17%,比上月下降41个百分点,主要受前期保障需求集中释放的影响。

整体来看,各险企受前期重疾险需求集中释放、叠加续期保费的影响,总体保费情况均有承压。

在财产险方面,受2020年低基数的影响,车险综改背景下车险承压较小。分公司来看,中国人保、中国平安、中国太保1-3 月累计保费收入分别为1356亿元、662亿元、433 亿元,同比增速分别为6%、-9%、12%;3月单月保费收入为548亿元、271亿元、165亿元,同比分别增长4%、9%、14%。

中国人保3月单月保费同比增长4%,其中车险单月保费收入575亿元,同比下降7%;意外和健康险单月保费收入195 亿元,同比增长17%,比上月下降28个百分点,增速放缓;信用保证险累计保费收入5 亿元,同比大幅下降80%,单月保费2亿元,同比同样大幅下降71%。

中国平安3月单月保费增幅明显,主要因意外和健康险大幅增长所致,单月保费收入 20亿元,同比增长43%;车险单月保费增速同比下降1%,基本维持稳定;非车险单月保费增速明显下滑,同比下降28%,比上月下降13个百分点。中国太保3月单月保费同比大幅上升,在上市险企中表现亮眼。

光大证券认为,人身险方面,重疾险需求释放接近尾声,预计4月总体新单会出现弱复苏,有小幅承压,后续需持续关注新单改善情况;财产险方面,2020年3月疫情影响导致车险基数低,由于目前受车险综改的影响,车险增速承压较小,但需要关注未来低基数这一因素消失后车险保费的情况;非车险方面,受监管政策的影响,信保业务在持续出清。

业务风险基本出清

随着疫苗接种率的提升及宽松刺激政策力度的加大,显著提升全球经济复苏预期。叠加大宗商品价格攀升推高通胀预期,推动全球主要国家长期利率上行。最新IMF上调了2021年和2022年全球增长预测值,特别是美国在一系列刺激政策下GDP增长预期较之前大幅上调1.3个百分点至6.4%,经济前景显著改善。国内方面,经济呈现稳定恢复态势,稳中加固、稳中向好。一季度GDP同比增长18.3%,环比增长0.6%,比2019年一季度增长10.3%,两年平均增长5%。3月社融存量同比增长12.3%,比上月下降1个百分点,主要受政府债券、企业债券所拖累,信用扩张拐点得到进一步确认。M1同比增长7.1%,环比下降 0.3个百分点;M2同比增长9.4%,环比下降0.7个百分点,M1-M2剪刀差略有走阔。

从管理层的角度来看,下一阶段,要持续巩固“稳”的基础、积蓄“进”的力量、守住“保”的底线,保持宏观政策连续性稳定性可持续性,深化改革开放创新,保持经济运行在合理区间,扎实推动经济高质量发展。

从负债端看,在上市险企中,新华保险延续良好势头,1-3月累计保费收入保持高增长,达8.84%(前值为11.45%);中国人寿1-3月累计保费收入增速有所放缓,达到5.23%(前值为11.4%);太保寿险1-3月累计保费收入增速平稳,同比增长3.89%(前值为8.19%);太保产险1-3月累计保费收入增长提速,为11.93%,较上月上升1.29个百分点;平安寿险持续负增长,1-3月累计保费收入同比增速为-4.49%(前值为-4.11%);平安产险1-3月累计保费收入负增长收窄,增速为-8.84%,较上月上升1.21个百分点;人保寿险1-3月累计保费收入维持负增长-5.45%(前值为-0.06%);人保产险1-3月累计保费收入增速为6.2%,较上月下降1.42个百分点,其中,中国人保信用保证险1-3月同比下降80.4%(前值为-84.3%),延续下滑趋势。

图5:人保寿险保费增速情况

资料来源:公司公告,万联证券研究所

值得注意的是,主要上市险企3月保费增速呈现下滑趋势。在保费规模方面,中国人寿领先同业,当月保费收入698.53亿元,中国人保、中国平安分列二、三位,当月保费收入分别为673.42亿元和628.27亿元。在保费增速方面,主要上市险企3月单月保费增速普遍下滑。中国人寿、中国人保本年月度保费增速首度出现负增长,3月月度保费增速分别为-12.39%、-3.26%,较上月分别下降14.06个百分点和21.12个百分点;新华保险、中国太保保费增速有所下滑,3月月度保费增速分别为3.29%、0.33%,分别较上月下降 3.55个百分点和11.33个百分点;中国平安持续负增长,3月月度保费增速为-8.28%,较上月下降7.25个百分点。

在寿险方面,上市险企中,新华保险延续良好势头,1-3月累计保费收入保持较高增速,达8.84%(前值为11.45%);中国人寿1-3月累计保费收入增速有所放缓,为5.23%(前值为11.40%);太保寿险1-3月累计保费收入增速平稳,同比增长3.89%(前值为8.19%);平安寿险持续负增长,1-3月累计保费收入同比增速为-4.49%(前值为-4.11%);人保寿险1-3月累计保费收入降幅增大,为-5.45%(前值为-0.06%)。

受新旧重疾险切换影响,3月新单保费增速有所放缓,但随着后续老客户加保需求的增加,旧重疾产 品对于客戶资源的消耗将逐渐消除。预计上市险企一季度在2020年低基数基础上新单及NBV仍较快增长。4月以来,由于受2020年同期高基数影响,上市险企保费短期承压,中国人寿、中国太保和新华保险的3月单月个险新单增速存在一定程度的下滑,可能对全年NBV增长形成压力。

经济恢复与销售队伍线下活动增加,渠道质态提升将成为后续新单和价值增长的主要驱动力;受益于国内外利率向上趋势,长端利率企稳上行,成为本轮保险业绩和估值修复的重要因素(一般宏观经济修复前中期利于保险公司经营)。

产险方面,人保财险1-3月累计保费收入增速为6.20%,较上月下降1.42个百分点,其中,人保信用保证险1-3月同比增速为-80.4%(前值为-84.3%),延续下滑趋势;平安产险1-3月累计保费收入负增长收窄,增速为-8.84%, 较上月上升1.21个百分点;太保产险1-3月累计保费收入增长提速,为11.93%,较上月上升1.29个百分点。

根据乘联会数据,2021年3月,国内狭义乘用车零售销量176.3万辆,环比增速48.8%,同比增速为68.2%,回暖状态持续。车险综合改革后,行业马太效应明显,有利于定价能力强、服务好、成本管控优的行业龙头,如中国人保、中国平安和中国太保。未来车险投保率上升、保额提升及增量市场扩大等因素也将一定程度上对冲车险改革的不利影响,强监管将减少套取费用等违法违规现象,助力车险价格回归,利好行业整体形象。

产险结构显著优化,农险、意健险发展迅速,非车险业务正从内生需求和政策利好等方面迎来新的发 展机遇。行业增长动能转变为非车险,后者将继续受益于经济基本面改善,具备顺周期属性,持续向好态势不变。且随着信保业务风险的逐步出清,龙头险企业绩有望迎来明显改善。

政策端持续发力

从投资端看,2020年以来,资本市场中保险资金动作频频。截至目前,险资共23次举牌A、H股上市公司,创近三年举牌次数新高。举牌的险资主体多为市场大型龙头险企,包括中国人寿集团及中国人寿、中国太保及太保寿险、平安人寿、华泰资产、中信保诚人寿、百年人寿等。国寿系举牌动作频频,达到了创纪录的7次。

在政策方面,3月22日,银保监会向各人身险公司下发《关于提供佣金制度有关材料的函》,全面启动人身险行业佣金制度调 研工作。此次调研旨在全面摸底险企营销队伍组织架构、佣金分配机制、代理人留存、营销队伍建设等现实情况。下一步,银保监会将研究修订相关制度,明确佣金制度的改革方向,进一步推动人身保险业高质量发展。

4月7日,银保监会下发《关于进一步丰富人身保险产品供给的指导意见(征求意见稿)》,进一步丰富人身保险产品供给,有效提升人身保险产品供给能力。具体措施主要包括推进普惠保险快速发展,服务养老保险体系建设,满足人民健康保障需求,助力区域发展战略实施等10个方面。

4月13日,银保监会下发《意外伤害保险业务监管办法(征求意见稿)》(下称“《征求意见稿》”),进一步规范意外险经营行为,保护消费者合法权益。《征求意见稿》共七章38条,明确11项禁止行为,有利于对航空意外险等一些费用率畸高的产品进行规范,提供真正具备保障功能的产品。

长城证券认为,受新旧重疾险切换影响,3月新单保费增速有所放缓,但随着后续老客户加保需求的增加,旧重疾产品对于客户资源的消耗将逐渐消除。预计上市险企一季度在2020年低基數基础上新单及NBV仍较快增长。4月以来,由于受2020年同期高基数的影响,上市险企保费短期承压,中国人寿、中国太保和新华保险的单月个险新单增速存在一定程度的下滑,可能对全年NBV增长形成压力。经济恢复与销售队伍线下活动增加,渠道质态提升将成为后续新单和价值增长的主要驱动力;受益于国内外利率向上趋势,长端利率企稳上行,成为本轮保险业绩和估值修复的重要因素(一般宏观经济修复前中期利于保险公司经营);且当前保险板块估值仍相对较低,基本面向好趋势下具备绝对和相对收益机会。两会政府工作报告及国新办会议关注第三支柱养老保险,强调提升保险保障和服务功能,可以关注已经在健康险和养老保险领域积极探索保险保障功能和服务功能相结合发展的优质险企。

宽信用边际呈现收敛趋势,预计对成长股形成一定的压制,对金融周期股相对有利。从目前测算的数据来看,与目前10年期国债收益率约3.16%的水平以及中国长期稳健的经济基本面相比,当前股价反映的无风险利率预期悲观,监管层持续推进市场改革,高分红低估值的保险股配置价值凸显,继续看好估值修复。

历史数据显示,金融地产等行业的利润增速与银行贷款利率保持高度的正相关性,意味着随着利率进入上行周期,这些周期行业的盈利有望改善。同时,还需密切关注海外地区的疫情发展、美联储利率动作及中美关系走向。