家族生命周期资本负债表、家庭金融脆弱性与破产概率

王增武 陈彬

摘 要:本文基于消费函数理论,构建家庭生命周期资本负债表,以此构建家庭金融脆弱性的分析框架;再利用破产概率理论修正现有衡量家庭金融脆弱性的理论——财务边界理论,即由静态向动态拓展并包含外部冲击,给出其一般形式的解和特殊分布下的显式解。本文利用易纲(2008、2020)文中和国家统计局中的相关数据,给出家庭资本负债表中流动性资产、工资收入和生活支出等部分数据,并基于修正后的财务边界模型进行简要的实证分析,实证结果表明:居民部门总体和低收入群体的违约概率不高,但损失强度和损失规模两项指标单个或同时增加时,低收入群体的违约概率将增加且存在违约概率骤增的“奇异点”。

关键词:家庭生命周期资本负債表;家庭金融脆弱性;破产概率

DOI:10.3969/j.issn.1003-9031.2021.01.002

中图分类号:F830 文献标识码:A 文章编号:1003-9031(2021)01-0014-08

一、问题提出

居民作为国民经济五大部门之一,其金融问题在宏微层面都值得关注。Campbell(2006)称“居民部门的金融问题”为家庭金融问题,是指家庭运用金融工具达到其目的的活动,家庭金融应成为与资产定价、公司金融等传统金融方向并立的一个新的独立方向。因为家庭行为难以衡量,且主流金融学文献也难以涵盖家庭金融面临的制约,家庭金融是一个具有挑战性的领域,其独有特征表现为家庭资产含低流动性的住房资产等。易纲(2020)把金融结构、金融发展与经济增长三者关联起来,通过金融资产结构变化这个视角,阐释中国宏观经济运行的内在逻辑。

在居民金融资产多样化发展的当下,居民部门金融负债上升较快,主要的债务增长点是个人住房贷款。中国人民银行发布的《2019年中国城镇居民家庭资产负债情况调查》显示,城镇居民资产中的住房和金融资产占比分别为59.10%和20.40%,如以此作为居民部门的资产结构占比数据,我们可以测算得到居民部门的总资产为708.33万亿元人民币(=144.5/20.40%),住房资产规模为418.62万亿元人民币(=708.33×59.10%)。如此庞大的居民部门资产规模的风险并非是由居民部门全部承担的,如住房贷款和金融产品的投资风险是由金融机构承担的,金融资产规模占比20.01%的居民部门仅承担风险的9.4%。另外,房地产与金融资产之间存在对偶关系,房地产市场的发展、变化和波动对全社会财富的影响极大,与其他行业的关联度也最高。

外部冲击对家庭金融资产的影响较大。本次新冠肺炎疫情对居民部门的影响则是收入下降或不可预知的意外支出等,前者由隔离所致,后者可能是由于不幸感染所致。新冠肺炎疫情伊始,王增武等(2020)从现金规模、可持续的时间及应对措施等维度调研家庭的现金断流问题,主要结论为现金流结构性充裕;有40%以上的人群可能在3个月内会出现现金断流;预估现金断流可能性超过30%的人数占比约为15%,即4.5%的调研对象可能出现现金断流;多数调研对象选择“信用卡透支”或“网络贷款”来应对现金断流,已婚已育的30~50岁之间的群体可能是现金断流的“重灾区”。2020年2月底阿里的一份调查数据显示,30~35岁的中产阶层理财出现大规模提现且理财规模出现负投放增长,同时60%以上的花呗额度已用完,逾期还款已突破两位数且超40%以上还款为最低还款额。2020年5月28日,李克强总理在答记者问时指出“我国人均年收入是3万元人民币,但是有6亿人每个月的收入也就1000元”,受疫情影响后潜在的家庭违约风险不言而喻。

家庭金融资产的损益固然是构成家庭金融脆弱性的重要因素,但非金融资产和支出的意外增加都会导致家庭金融的脆弱性。鉴于此,本文基于消费函数理论构建家庭金融脆弱性的分析框架——家庭(家族)生命周期资本负债表,再利用经典的破产概率理论刻画现有家庭金融脆弱性的财务边界,给出其简要的比较静态分析,再从违约概率的动态、违约损失规模以及家庭违约对金融部门的影响等角度进行实证分析。

二、分析框架:家庭资本负债表

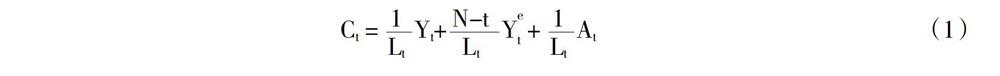

基于凯恩斯的消费函数理论,莫迪利安尼和布伦贝给出基于生命周期假定的消费函数理论。考虑离散时间情形t=1,2,…,L,其中表示个体存续的年数,t时刻的个体消费函数为:

其中,Ct表示即期消费,Yt表示当期收入,Y表示预期收入,At表示禀赋,N表示个体能获得可支配收入的期限(如退休年龄等),Lt=L+1-t表示在时刻t之后个体的生存时间。由此可得个体的储蓄St与Ct消费之间的关系:

由式(2)可知,储蓄由收入与消费之间的差额决定,收入消费差额则由即期收入、预期收入和禀赋等决定,而此又由有形资本和无形资本决定,其中有形资本又可分为金融或非金融资本,无形资本则可分为人力资本、社会资本和精神资本等。反过来,个体的有形资本和无形资本又由储蓄决定,如个体通过再教育等方式提高人力资本,人力资本的提升又可提高个体的当期或预期收入等。消费不外乎生活支出、债务支出、慈善支出和意外支出等,前三类支出都是通常意义上的概念,不做多余的解释,意外支出以本次新冠疫情为例,如果个人感染上新冠肺炎,治疗支出必然是意外支出,再者自然灾害等对个人、家庭和企业的破坏也将导致意外支出。进一步细分下的个体资本负债表见表1,显见,对每个人、每个家庭、每个家族我们都可用表1建立其资本负债表,覆盖每个家庭(家族)成员每个时点的资本负债表称为家庭(家族)生命周期资本负债表。

理想状态下,我们应基于全社会的家庭资本负债表从不同维度分析家庭金融的脆弱性,如资本或负债的某个指标或某些指标变化对家庭金融脆弱性的脉冲响应等。限于数据的可得性和学理的不足性,理想状态很难实现。现有文献中通常用家庭金融的财务边界刻画家庭金融的脆弱性,具体的表达式为:

其中,FM为财务边界,Y为收入,T为所得税,DP为债务支出,BLC为生活支出。当FM<0时,认为家庭发生违约;进一步,当负FM的的绝对值超过家庭金融的流动性资产(现金、存款及货币市场基金等)时,认为家庭发生实质违约,即:

其中,l为家庭的流动性资产规模。违约概率的刻画方式之一是用家庭违约和实质违约之间间隔的天数来刻画,家庭金融脆弱性的财务边界刻画是静态且不含外部冲击的。

三、学理刻画:破产概率刻画

鉴于此,我们可借鉴保险公司的破产概率理论来刻画家庭金融的脆弱性——违约概率,含动态性和外部冲击,以改进现有的相关理论结果。

(一)破产概率

记:

(二)实证分析

下面,我们基于易纲(2008、2020)中的相关数据和国家统计局中的相关数据构建家庭资本负债表中的部分科目,以此刻画家庭金融的脆弱性。首先对家庭违约概率式(7)中的流动性资产规模、净可支配收入、损失强度和损失规模等进行参数校准。以易纲(2008、2020)的相关数据为基础,以“通货、存款、特殊目的存款”作为货币资产的统计口径,以“人均可支配收入-人均消费性支出-人均债务支出”作为家庭净可支配收入的统计口径。其中,假定贷款的平均期限为20年,假定贷款的利率为零,则当年的人均债务支出=贷款/人口/20。进一步,假定家庭受到的年度损失强度为2,冲击的损失规模为人均消费性支出的1/20,由此得到的样本总体违约概率和低收入群体违约概率详见表2。我们对低收入群体的假设持有20%的货币资产和拥有50%的净可支配收入。

综上,样本总体的违约概率很小,如2018年的违约概率几乎为零。鉴于此,下面我们仅分析低收入群体的家庭违约概率问题。纵向而言,在相同的损失强度和损失规模条件下,1995年低收入群体必然违约,2004年、2005年、2007年和2018年低收入群体的违约概率逐年下降,2018年低收入群体的违约概率仅为0.17%。横向而言,我们以2018年的相关参数为基准,对低收入群体的违约概率进行比较静态分析,假定流行性资产和净可支配收入不变,分析损失强度和损失规模变化对违约概率的影响(见图1)。首先,假定损失强度为2不变,损失规模由200元增加到1590元,违约概率将由0提高到96.83%,其中,当损失規模为1400元时,违约概率仅为29.66%,这表明违约概率的“突变”发生在损失规模由1400元提高到1590元的时候。其次,假定单次损失规模400元不变,损失强度由2增加到8,当强度为7时的违约概率仅为0.58%,而后“跳到”93.33%。最后,强度和规模同时增加,显见当强度由2增加到5,单次损失规模由200元增加到637.8元时,违约概率由0增加到99.66%,特别需要指出的是,当强度为4且损失规模为600元的违约概率仅为0.1%,强度增加1损失规模增加37.8元,则违约概率快速跃迁到接近100%,这表明低收入群体违约概率的“重尾性”。鉴于金融资产风险向银行部门集中,且银行部门甚至需要承担居民部门的80%风险转换,所以构成居民部门的个人/家庭的潜在违约风险及违约损失,势必造成商业银行的不良贷款乃至不良贷款率的增加,潜在风险传导问题不容忽视。假定家庭违约将导致贷款违约,如果家庭的违约概率提高2个百分点,那么居民部分的贷款违约将增加1.072万亿(=53.6×2%),进而导致商业银行不良贷款的增加。

四、结论与政策建议

基于生命周期的消费函数理论,本文构建分析家庭金融脆弱性的底层逻辑框架——家族生命周期资本负债表,含有形资本和无形资本以及生活支出、债务支出和慈善支出等大类科目,以及更多的细分科目等。家庭资本负债表中任何科目的些许变化均是家庭金融脆弱性的源泉,极端情况下或引致资不抵债或现金断流等引发家庭金融违约情况。现有文献中多用家庭金融的财务边界理论来衡量家庭金融的脆弱性,本文的主要贡献在于利用破产概率理论将财务边界模型修正为动态模型且含外部冲击。在新冠肺炎蔓延且对家庭负面冲击日趋严重的当下,这样的修正具有一定的理论和现实意义,因为我们可以动态刻画家庭因外部冲击后的违约情况。当冲击损失规模服从指数分布时,我们可给出家庭违约概率的显式解,结果表明违约概率随冲击强度和损失规模的提高而上升,随货币资产和净可支配收入的增加而降低。结合易纲(2008,2020)文中的相关数据和国家统计局中的相关数据,我们对显式解中的相关参数进行校准,对样本总体的时序数据进行违约概率测算,结果表明违约概率的波动性性较小且数值不高。

为考察结构性的家庭违约情况,我们对低收入群体做了简单假定,并对低收入群体的违约概率进行比较静态分析,结果表明违约概率的“长尾性”非常明显。当前,国家层面的“六稳”和“六保”尤其是近期强调的“保就业”和“保民生”等都是应对家庭金融违约的重要举措。从长远而言,我们还应做好如下几件事情:一是建立居民资产调查机制。央行于2020年4月发布《2019年中国城镇居民家庭资产负债情况调查》,从现有公开内容来看,下一步的改进方向有将其覆盖到农村居民,兼顾居民家庭结构的调查,调查内容覆盖应含人力资本情况以及应对调查对象进行五级分类等,居民贷款也应该进一步从规模和利息等维度进行细分。二是提高居民人力资本。面对常态化的“打零工”就业形势,我们应集中经济资源,投资全民健康和全民教育者这两类人力资本的基石,以防范家庭违约风险。三是我们应时刻关注居民部门的违约情况,以应对居民违约概率的“重尾性”,应将其“保护”在萌芽状态,防范引致系统性金融风险。

(责任编辑:夏凡)

参考文献:

[1]成世学.破产论研究综述[J].数学进展,2002(5):403-422.

[2]王琪,薛红,陈毛毛.分数Brown运动扰动风险模型的破产概率模拟计算[J].计算机工程与应用,2020(8),215-219.

[3]王增武,覃婧.新冠疫情下家庭现金流量调查[J].银行家,2020(3):105-107.

[4]易纲.中国金融资产结构演进:1991—2007[J].经济研究,2008(8):4-15.

[5]易纲.再论中国金融资产结构及政策含义[J].经济研究,2020(3):4-18.